Quy mô thị trường đầu tư cộng đồng và đầu tư đám đông ở Châu Âu

| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

| Giai Đoạn Dữ Liệu Dự Báo | 2024 - 2029 |

| Giai Đoạn Dữ Liệu Lịch Sử | 2019 - 2022 |

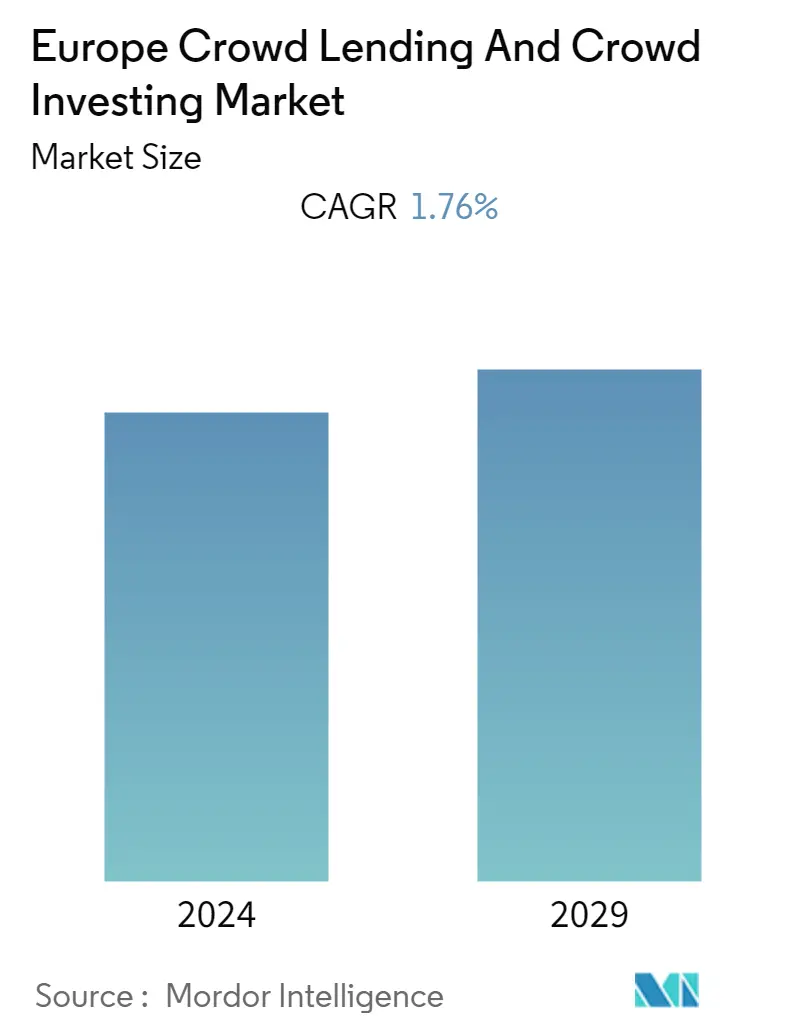

| CAGR | 1.76 % |

| Tập Trung Thị Trường | Trung bình |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường đầu tư đám đông và cho vay cộng đồng ở Châu Âu

Quy mô Thị trường cho vay và đầu tư đám đông ở Châu Âu ước tính đạt 13,21 tỷ USD trong năm hiện tại lên 14,41 tỷ USD trong 5 năm, đạt tốc độ CAGR là 1,76% trong giai đoạn dự báo.

- Thị trường cho vay và đầu tư đám đông ở Châu Âu được phân tích để chứng kiến sự tăng trưởng ổn định trong những năm tới. Quá trình số hóa ngày càng tăng cùng với việc ngày càng dễ dàng tiếp cận các dịch vụ tài chính đang thúc đẩy sự tăng trưởng của thị trường được nghiên cứu ở Châu Âu. Hơn nữa, sự chuyển đổi theo hướng chuyển đổi kỹ thuật số sẽ mở ra cơ hội mới cho các nhà cung cấp thị trường trong khu vực. Các quốc gia như Tây Ban Nha, Hà Lan và Vương quốc Anh đang chứng kiến sự tăng trưởng đáng kể trên thị trường.

- Hơn nữa, việc chuyển đổi sang phương tiện truyền thông kỹ thuật số mở ra một số khả năng mới cho các khoản vay tư nhân được cung cấp trực tuyến và các khoản vay độc lập với ngân hàng. Ngoài ra, đại dịch đã thúc đẩy đáng kể sự phát triển của hoạt động cho vay cộng đồng. Theo một báo cáo gần đây của Mastercard, 62% người châu Âu đang cân nhắc chuyển từ ngân hàng truyền thống sang nền tảng kỹ thuật số và 42% người châu Âu hiện quản lý tài chính kỹ thuật số của họ thường xuyên hơn so với trước đại dịch. Việc chuyển đổi sang công nghệ kỹ thuật số đã giúp người cho vay dễ dàng tiếp cận nguồn vốn hơn.

- Sự chuyển đổi và mở rộng khả năng tiếp cận các dịch vụ tài chính thiết yếu đang được thúc đẩy bởi việc sử dụng rộng rãi điện thoại thông minh và công nghệ kỹ thuật số, bao gồm nhiều ứng dụng mới được phát hành cho phép các ngân hàng trực tuyến tiếp cận nhiều khách hàng hơn và các nền tảng dựa trên web để kết nối người tiết kiệm và người đi vay. trực tiếp cho vay tiền.

- Ngoài ra, khu vực này đang chứng kiến các hoạt động hợp tác và mua lại quan trọng giữa các nhà cung cấp trên thị trường, do đó hỗ trợ đáng kể cho việc mở rộng thị trường. Ví dụ một số thương vụ mua lại trong vài tháng qua, chẳng hạn như thương vụ mua lại nền tảng Symbid của Hà Lan bởi công ty huy động vốn cộng đồng SeedBlink của Romania, tập trung vào các công ty khởi nghiệp và mở rộng quy mô công nghệ, và thương vụ mua lại nền tảng tháng 10 của đối thủ cạnh tranh Pháp Credit.fr, v.v., được phân tích để chuyển đổi thị trường trong khu vực.

- Đại dịch COVID-19 đã tác động đến thị trường vì số tiền huy động được đã giảm do khu vực mất việc làm và suy thoái kinh tế. Các nhà cung cấp hoạt động tại thị trường được nghiên cứu đã chứng kiến sự sụt giảm đáng kể về doanh thu trong thời kỳ đại dịch, nguyên nhân là do ảnh hưởng của lệnh phong tỏa do đại dịch gây ra khiến các doanh nghiệp phải đóng cửa, dẫn đến mức đầu tư vào mở rộng kinh doanh và các hoạt động khác ở mức thấp, giảm nhu cầu vay vốn đã ảnh hưởng đến thị trường được nghiên cứu trong thời kỳ đại dịch. Ngoài ra, nhu cầu cho vay sau đại dịch cũng bị kìm hãm do lạm phát gia tăng và tác động tài chính của cuộc chiến ở Ukraine. Tuy nhiên, mức tăng trưởng dự kiến sẽ phục hồi trở lại trong ba năm tới với các sáng kiến như chương trình cho vay đại dịch do chính phủ hỗ trợ.

Xu hướng thị trường đầu tư đám đông và cho vay đám đông ở Châu Âu

Sự phổ biến cao của điện thoại thông minh kết hợp với nỗ lực của nhà cung cấp nhằm thu hút giới trẻ sẽ thúc đẩy thị trường

- Sự phát triển mạnh mẽ của điện thoại thông minh ở nhiều nước châu Âu, cùng với nỗ lực ngày càng tăng của các nhà cung cấp trên thị trường nhằm thu hút Dân số trẻ, được phân tích để tác động tích cực đến tăng trưởng thị trường trong khu vực. Các nhà cung cấp trên thị trường được nghiên cứu ngày càng sử dụng điện thoại thông minh để hoàn thành KYC và đảm bảo họ có được những người vay mới từ xa; chi tiêu quảng cáo kỹ thuật số từ các nhà cung cấp này dự kiến sẽ tập trung vào điện thoại thông minh vì nhiều lý do.

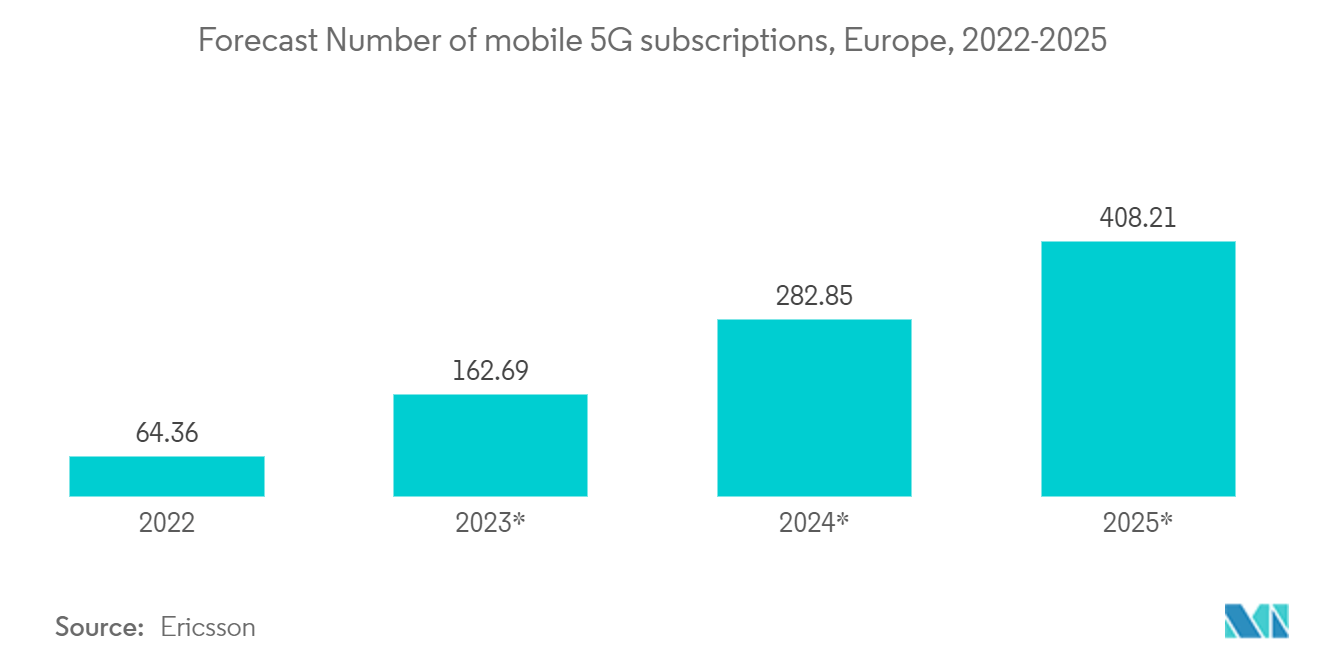

- Với khoản đầu tư 5G ngày càng tăng, nhu cầu điện thoại thông minh toàn cầu đã tăng lên đáng kể. Những tiến bộ công nghệ, chẳng hạn như 5G, dự kiến sẽ làm tăng thêm số lượng điện thoại thông minh của châu Âu. Chẳng hạn, Theo Ericsson, số lượng thuê bao 5G ở châu Âu đứng ở mức 64,36 triệu và dự kiến sẽ tăng lên 408,21 trong hai năm.

- Với khả năng truy cập internet tốc độ cao ngày càng tăng, nhu cầu về các giải pháp dựa trên thiết bị di động dự kiến sẽ tăng trưởng trong những năm tới. Với sự phát triển của điện thoại thông minh và các sáng kiến kỹ thuật số, nhu cầu về dịch vụ tài chính dựa trên thiết bị di động dự kiến sẽ tăng nhanh hơn trong những năm tới, nâng cao nhu cầu cho vay và đầu tư của Crowd trong khu vực.

- Ngoài ra, châu Âu dự kiến sẽ tăng số lượng người dùng điện thoại thông minh. Hơn nữa, các sáng kiến kỹ thuật số, như triển khai 5G và phát triển cơ sở hạ tầng kỹ thuật số, như thành phố thông minh và nhà thông minh, đã làm tăng nhu cầu. Chẳng hạn, theo dữ liệu từ GSMA, thuê bao di động ở châu Âu dự kiến sẽ tăng lên 480 triệu trong hai năm. Hơn nữa, sẽ có 311 triệu kết nối 5G trên khắp châu Âu trong hai năm, tỷ lệ chấp nhận 44%.

Các nước CEE chứng kiến sự tăng trưởng đáng kể

- Các nền tảng gây quỹ cộng đồng đã chứng kiến sự tăng trưởng đáng kể ở các nước CEE như Latvia, Bulgaria, Estonia, v.v. trong vài năm qua. Nhiều mô hình kinh doanh khác nhau đã được khởi xướng, bắt đầu từ các hoạt động từ thiện và kết thúc bằng các công ty tài trợ và nhu cầu cá nhân. Dự kiến sẽ có thêm nhiều công ty tham gia hệ sinh thái với các chính sách rõ ràng và minh bạch dành cho khách hàng của họ. Các quốc gia trong CEE sẽ trở nên đặc biệt hấp dẫn đối với hoạt động huy động vốn từ cộng đồng do yêu cầu phát triển và chi phí vốn cao hơn so với các quốc gia Tây Âu. Fagura là công ty đã xác nhận mô hình cho vay cộng đồng của mình ở Moldova và hiện đang tìm cách thâm nhập thị trường Romania và khu vực CEE rộng lớn hơn.

- Khu vực CEE chủ yếu dựa vào các ngân hàng và người cho vay vi mô ở bên đi vay và thị trường cho vay ở phía nhà đầu tư. Trong những năm gần đây, huy động vốn từ cộng đồng được đánh giá là một cơ hội mới chưa được khai thác và rộng lớn dành cho các doanh nhân và người khởi nghiệp đang gặp thách thức trong việc huy động vốn từ các phương pháp truyền thống. Hơn nữa, những thay đổi về nhân khẩu học và xã hội, quá trình đô thị hóa nhanh chóng và sự thay đổi sức mạnh kinh tế đang góp phần vào sự phát triển của ngành cho vay kỹ thuật số. Những xu hướng như vậy đã giúp huy động vốn từ cộng đồng thu hút những người tham gia thị trường trên toàn khu vực.

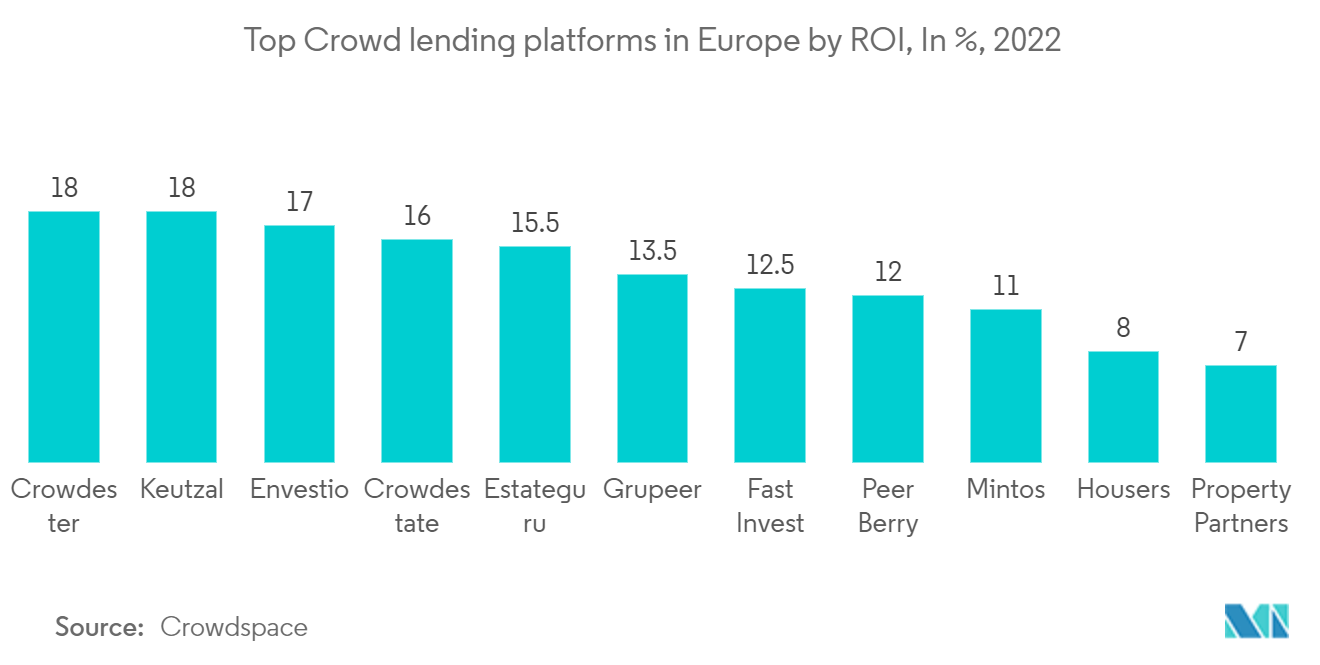

- Cho vay ngang hàng hoặc cho vay P2P là mô hình kinh doanh huy động vốn từ cộng đồng lớn ở khu vực châu Âu, với Vương quốc Anh dẫn đầu, tiếp theo là Pháp và Đức. Nhu cầu cho vay P2P tạo cơ hội cho các công ty thâm nhập vào các quốc gia CEE vì các quốc gia này có thế mạnh về phát triển phần mềm và an ninh mạng. Các nền tảng cho vay đám đông có ROI cao ở châu Âu dự kiến sẽ thúc đẩy thị trường được nghiên cứu ở các nước CEE. Chẳng hạn, theo dữ liệu từ Crowdspace, các nền tảng cho vay cộng đồng có thể mang lại ROI 13% ở Châu Âu, với các nền tảng như Crowdestor mang lại ROI 18%.

- Tương tự, một số nền tảng huy động vốn từ cộng đồng bất động sản ở Estonia cung cấp các lựa chọn đầu tư bất động sản trong nước và toàn cầu với mức giá chỉ từ 50 USD. Estateguru và Crowdestate là hai trong số những nền tảng lớn nhất và lâu đời nhất. Estateguru đã tài trợ hơn 665 triệu USD cho các dự án, trong đó Crowdestate tài trợ gần 130 triệu USD. Do đó, loại hình đầu tư này vào khu vực CEE thúc đẩy thị trường Đầu tư và cho vay cộng đồng ở Châu Âu.

Tổng quan về ngành đầu tư đám đông và cho vay đám đông ở Châu Âu

Thị trường cho vay cộng đồng và đầu tư cộng đồng ở châu Âu có tính cạnh tranh vừa phải, rất ít công ty chiếm được thị phần chi phối. Các công ty tiếp tục đổi mới và tham gia vào các quan hệ đối tác chiến lược để giữ thị phần của mình. Ngoài ra, các công ty đang sử dụng các chiến lược cạnh tranh mạnh mẽ để duy trì vị thế của mình trên thị trường. Một số phát triển chính trên thị trường là -.

Vào tháng 11 năm 2022, Invesdor Group, một nền tảng đầu tư và tài chính có trụ sở tại Helsinki, và Oneplanetcrowd, một nền tảng huy động vốn cộng đồng bền vững có trụ sở tại Amsterdam, đã công bố sáp nhập để tạo ra một trong những nền tảng huy động vốn cộng đồng lớn nhất ở Châu Âu. Với hơn 170.000 nhà đầu tư, công ty mới được sáp nhập đã tài trợ hơn 438 triệu EUR (447,94 triệu USD) cho hơn 800 Dự án.

Vào tháng 8 năm 2022, BAQME, một công ty khởi nghiệp về di động có trụ sở tại Amsterdam, đã phát động chiến dịch huy động vốn từ cộng đồng nhằm đẩy nhanh tốc độ tăng trưởng ở các thành phố hiện tại và mở rộng sang các thị trường mới, bao gồm cả Amsterdam, bằng cách cộng tác với Crowdcube để mang lại cơ hội đầu tư vào càng nhiều cá nhân càng tốt. BAQME.

Các nhà lãnh đạo thị trường đầu tư đám đông và cho vay cộng đồng ở Châu Âu

-

Funding Circle Holdings PLC

-

LendInvest Limited

-

Zopa Limited

-

International Personal Finance PLC (IPF)

-

Crowdcube

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường đầu tư đám đông và cho vay đám đông ở Châu Âu

- Tháng 11 năm 2022: Oneplanetcrowd, một công ty điều hành có trụ sở tại Hà Lan, sáp nhập vào Invesdor, một nền tảng huy động vốn cộng đồng chứng khoán châu Âu lớn hơn có trụ sở tại Phần Lan. Nền tảng Oneplanetcrowd cho phép các công ty ở giai đoạn đầu, bao gồm các dự án năng lượng bền vững, huy động vốn từ các cá nhân quan tâm đến đầu tư tác động xã hội. Oneplanetcrowd báo cáo hơn 43.000 nhà đầu tư đã hoàn thành 300 vòng cấp vốn.

- Tháng 9 năm 2022: Republic, một nền tảng đầu tư có trụ sở tại NewYork hỗ trợ các doanh nghiệp khởi nghiệp, bất động sản, tiền điện tử và trò chơi điện tử, đã mua lại nền tảng huy động vốn cộng đồng Seedrs của Vương quốc Anh, một nền tảng đầu tư trực tuyến, với giá khoảng 100 triệu USD để mở rộng phạm vi hoạt động tại Châu Âu. Seedrs cho phép các nhà đầu tư mua và bán cổ phần trong các công ty tư nhân và các doanh nhân đầy tham vọng để thu hút đầu tư cho doanh nghiệp của họ đồng thời xây dựng cộng đồng.

Báo cáo thị trường đầu tư đám đông và cho vay cộng đồng ở Châu Âu - Mục lục

1. GIỚI THIỆU

1.1 Giả định nghiên cứu và định nghĩa thị trường

1.2 Phạm vi nghiên cứu

2. PHƯƠNG PHÁP NGHIÊN CỨU

3. TÓM TẮT TÓM TẮT

4. THÔNG TIN THỊ TRƯỜNG

4.1 Tổng quan thị trường

4.2 Sức hấp dẫn của ngành - Phân tích năm lực lượng của Porter

4.2.1 Sức mạnh thương lượng của nhà cung cấp

4.2.2 Quyền thương lượng của người tiêu dùng

4.2.3 Mối đe dọa của những người mới

4.2.4 Mối đe dọa của sản phẩm thay thế

4.2.5 Cường độ của sự ganh đua đầy tính canh tranh

4.3 Đánh giá tác động của Covid-19 tới thị trường

5. ĐỘNG LỰC THỊ TRƯỜNG

5.1 Trình điều khiển thị trường

5.1.1 Sự chuyển đổi hướng tới chuyển đổi kỹ thuật số mở ra cơ hội tăng trưởng mới

5.1.2 Sự phổ biến cao của điện thoại thông minh kết hợp với nỗ lực của nhà cung cấp để thu hút giới trẻ

5.2 Thách thức thị trường

5.2.1 Số lượng các vụ vỡ nợ, phá sản và quy định của chính phủ ngày càng tăng

6. PHÂN PHỐI THỊ TRƯỜNG

6.1 Theo loại

6.1.1 Việc kinh doanh

6.1.2 Người tiêu dùng

6.2 Theo địa lý

6.2.1 Vương quốc Anh

6.2.2 nước Đức

6.2.3 Pháp

6.2.4 Nước Ý

6.2.5 Ba Lan

6.2.6 Cộng hòa Séc

6.2.7 Các nước CEE khác

6.2.8 Phần còn lại của châu Âu

7. CẢNH BÁO CẠNH TRANH

7.1 Hồ sơ công ty*

7.1.1 Funding Circle Limited (Funding Circle Holdings PLC)

7.1.2 LendInvest Limited

7.1.3 Zopa Limited

7.1.4 International Personal Finance PLC (IPF)

7.1.5 Crowdcube

7.1.6 OurCrowd

7.1.7 Lidya

7.1.8 Tín dụng đa dạng

7.1.9 Crowdestor

7.1.10 Monevo Inc.

7.1.11 CreamFinance

7.1.12 Mintos Marketplace AS

7.1.13 CrossLend GmbH

7.1.14 BorsadelCredito.it

7.1.15 Companisto

8. PHÂN TÍCH ĐẦU TƯ

9. CƠ HỘI THỊ TRƯỜNG VÀ XU HƯỚNG TƯƠNG LAI

Phân khúc ngành đầu tư đám đông và cho vay đám đông ở Châu Âu

Cho vay cộng đồng cho phép các doanh nghiệp tự cấp vốn thông qua một nhóm người lớn và đa dạng thông qua Internet mà không cần đến ngân hàng. Các mô hình huy động vốn từ cộng đồng phổ biến nhất bao gồm huy động vốn từ cộng đồng dựa trên vốn cổ phần (hoặc đầu tư từ cộng đồng). Đây là một hình thức tài trợ vốn cổ phần, huy động vốn từ cộng đồng dựa trên phần thưởng, dựa trên quyên góp, cho vay (hoặc cho vay cộng đồng) và giải pháp tài trợ dựa trên nợ.

Thị trường cho vay đám đông và đầu tư đám đông ở Châu Âu được phân chia theo loại hình (doanh nghiệp và người tiêu dùng) và địa lý (Vương quốc Anh, Đức, Pháp, Ý, Ba Lan, Cộng hòa Séc, các nước CEE khác, Phần còn lại của Châu Âu).

Quy mô và dự báo thị trường được cung cấp dưới dạng giá trị bằng USD cho tất cả các phân khúc trên.

| Theo loại | ||

| ||

|

| Theo địa lý | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

Câu hỏi thường gặp về nghiên cứu thị trường đầu tư đám đông và cho vay cộng đồng ở Châu Âu

Quy mô thị trường cho vay và đầu tư đám đông ở Châu Âu hiện tại là bao nhiêu?

Thị trường cho vay đám đông và đầu tư đám đông ở Châu Âu dự kiến sẽ đạt tốc độ CAGR là 1,76% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong thị trường cho vay đám đông và đầu tư đám đông ở Châu Âu?

Funding Circle Holdings PLC, LendInvest Limited, Zopa Limited, International Personal Finance PLC (IPF), Crowdcube là những công ty lớn hoạt động tại Thị trường cho vay và đầu tư đám đông ở Châu Âu.

Thị trường cho vay và đầu tư đám đông ở Châu Âu này diễn ra trong những năm nào?

Báo cáo bao gồm quy mô lịch sử thị trường cho vay đám đông và đầu tư đám đông châu Âu trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô thị trường cho vay đám đông và đầu tư đám đông châu Âu trong các năm 2024, 2025, 2026, 2027 , 2028 và 2029.

Báo cáo ngành đầu tư đám đông và cho vay đám đông ở Châu Âu

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu, quy mô và cho vay đám đông ở Châu Âu năm 2024, được tạo bởi Báo cáo Công nghiệp Mordor Intelligence™. Phân tích Cho vay đám đông và Đầu tư đám đông ở Châu Âu bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.