Phân tích thị trường mỹ phẩm châu Âu

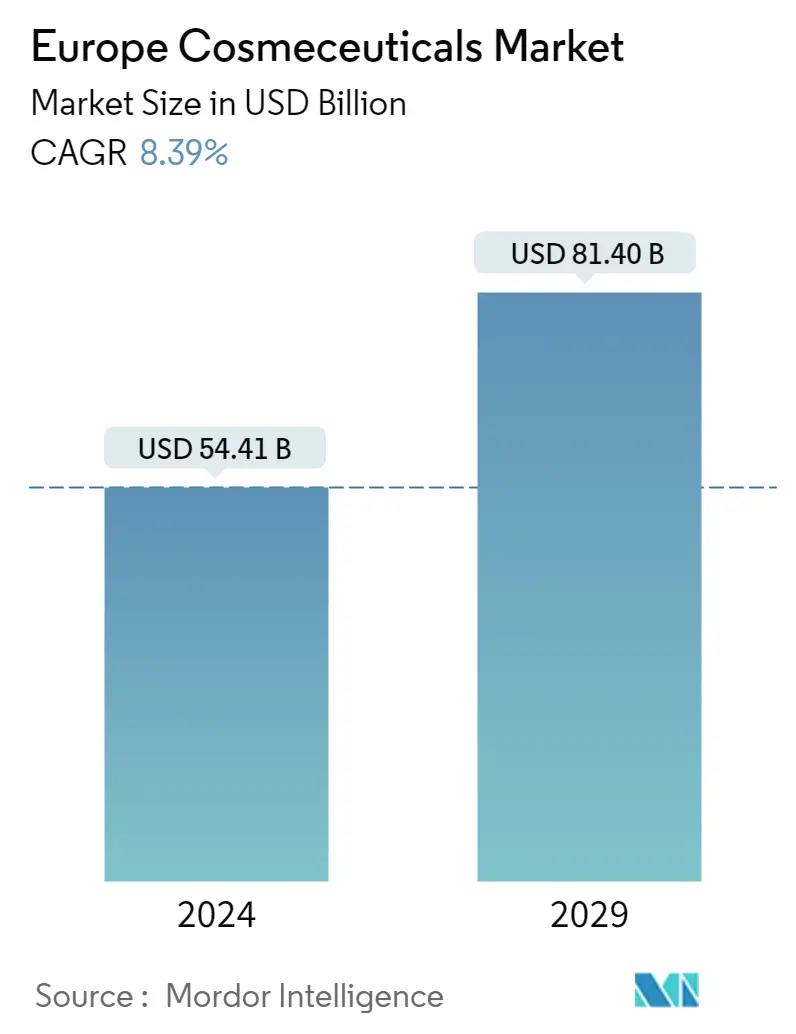

Quy mô Thị trường Dược phẩm Châu Âu ước tính đạt 54,41 tỷ USD vào năm 2024 và dự kiến sẽ đạt 81,40 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 8,39% trong giai đoạn dự báo (2024-2029).

Sự tăng trưởng của thị trường dược mỹ phẩm ở Châu Âu chủ yếu được thúc đẩy bởi mong muốn duy trì vẻ ngoài trẻ trung và khỏe mạnh của người dân đang già đi. Thu nhập bình quân đầu người cao, nhận thức về truyền thông và lối sống không lành mạnh là những yếu tố góp phần đáng kể khác vào việc mở rộng thị trường. Tầm quan trọng của việc chải chuốt cá nhân và chăm sóc bản thân đã tăng lên ở Châu Âu. Để thấy được những hiệu quả rõ rệt và nâng cao vẻ ngoài tổng thể, người tiêu dùng đang dành nhiều thời gian và tiền bạc hơn cho quy trình chăm sóc da của mình. Xu hướng này thúc đẩy nhu cầu về dược phẩm khi người tiêu dùng tìm kiếm các giải pháp chăm sóc da tiên tiến.

Tuy nhiên, việc thiếu các quy định nghiêm ngặt trong ngành dược mỹ phẩm Châu Âu đã ảnh hưởng đến niềm tin của người tiêu dùng đối với sản phẩm và đặt ra thách thức cho các nhà sản xuất trong việc đưa ra các tuyên bố về độ an toàn. Những người chơi chính đang ngày càng tận dụng hoạt động tiếp thị trên mạng xã hội để tiếp cận nhiều nhóm nhân khẩu học khác nhau, tận dụng các blogger làm đẹp để đánh giá và nâng cao nhận thức về các sản phẩm mỹ phẩm của họ. Những đánh giá tích cực từ các blogger làm đẹp về lợi ích của thương hiệu giúp xây dựng niềm tin của người tiêu dùng và thu hút khách hàng mới, khiến tiếp thị truyền miệng trở thành chiến lược quan trọng của các công ty này.

Ngoài ra, khách hàng ngày càng hiểu biết hơn về lợi ích của các thành phần tự nhiên so với các thành phần hóa học thông thường. Khi người tiêu dùng ngày càng tìm kiếm các sản phẩm không chứa hóa chất để tránh các tác dụng phụ tiêu cực như làm khô da và rụng tóc, những người tham gia đầu ngành đang nỗ lực nâng cao nhận thức về các sản phẩm hữu cơ thông qua các chiến dịch thương hiệu khác nhau và ưu tiên kê đơn các sản phẩm thay thế tự nhiên của bác sĩ da liễu.

Sự thay đổi trong sở thích của người tiêu dùng này dự kiến sẽ thúc đẩy tăng trưởng thị trường, với những người chơi chính đang phát triển các nền tảng thương mại điện tử như kênh phân phối trực tiếp đến người tiêu dùng (DTC) để đáp ứng nhu cầu ngày càng tăng về các sản phẩm hữu cơ. Tóm lại, thị trường dược mỹ phẩm ở Châu Âu đang có sự tăng trưởng đáng kể do mong muốn có vẻ ngoài trẻ trung và sức khỏe tốt của dân số già, nhận thức về truyền thông, thu nhập bình quân đầu người cao và lối sống không lành mạnh. Để khắc phục tình trạng thiếu quy định và chiếm được lòng tin của người tiêu dùng, các công ty đang sử dụng các chiến lược tiếp thị truyền thông xã hội và tiếp thị truyền miệng. Với việc người tiêu dùng ngày càng tìm kiếm các lựa chọn thay thế tự nhiên, những người tham gia hàng đầu trong ngành đang nỗ lực nâng cao nhận thức về các sản phẩm hữu cơ thông qua các chiến dịch thương hiệu khác nhau và phát triển nền tảng thương mại điện tử để đáp ứng nhu cầu ngày càng tăng.

Xu hướng thị trường mỹ phẩm châu Âu

Dân số già ngày càng tăng thúc đẩy thị trường cho các sản phẩm chống lão hóa

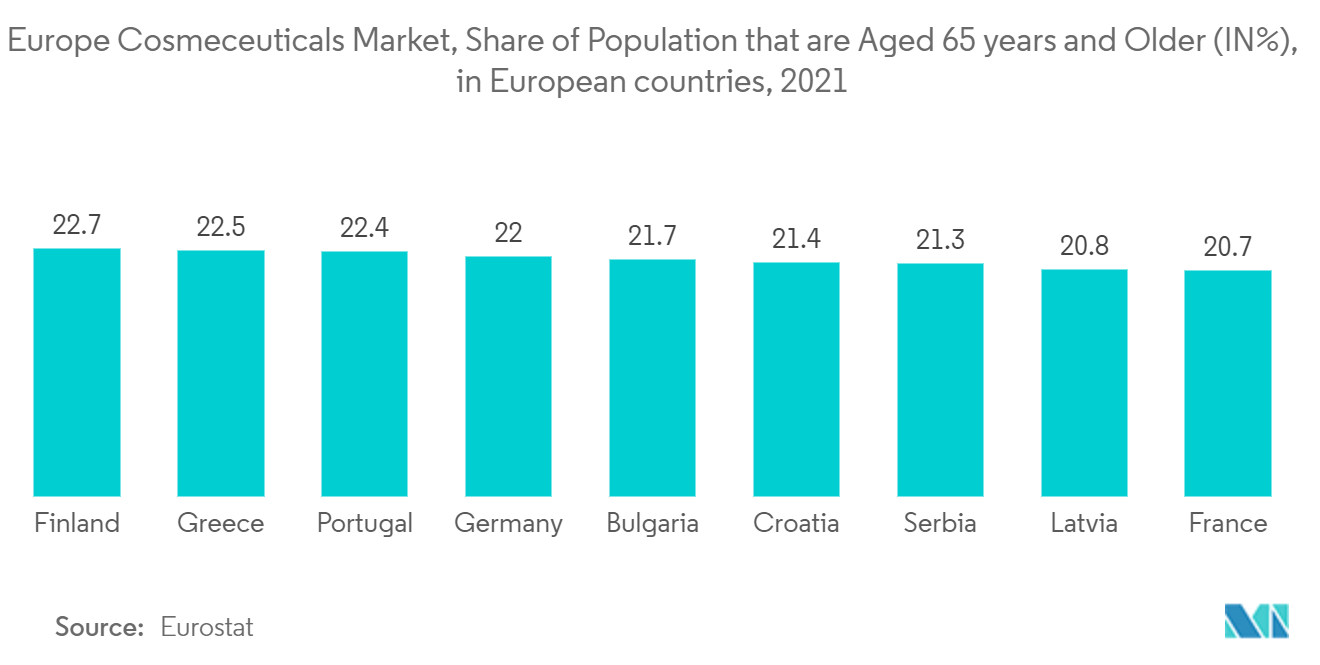

Dân số già của khu vực tác động đáng kể đến thị trường dược phẩm châu Âu. Chăm sóc da là một thị trường lớn ở châu Âu, với các sản phẩm chống lão hóa và trị mụn chiếm ưu thế trong ngành. Dược phẩm được thiết kế đặc biệt để cải thiện vẻ ngoài của da và mang lại tác dụng chống lão hóa. Nhu cầu về các sản phẩm làm giảm sự xuất hiện của nếp nhăn, nếp nhăn và đốm đồi mồi đã tăng lên khi dân số Châu Âu già đi.

Dược mỹ phẩm cung cấp các giải pháp có mục tiêu cho những mối lo ngại này và ngày càng được người dân già tìm kiếm. Mối quan tâm của mọi người về việc giữ gìn tuổi trẻ và sức khỏe nói chung ngày càng tăng khi họ sống lâu hơn. Dân số lớn tuổi ở châu Âu đang chú ý nhiều hơn đến chế độ chăm sóc da của họ và mua các sản phẩm có lợi ích lâu dài. Dược phẩm đáp ứng nhu cầu này bằng cách cung cấp các công thức tiên tiến nhằm giải quyết các vấn đề cụ thể về da. Dân số già thúc đẩy nhu cầu về các sản phẩm mỹ phẩm cải tiến, hiệu quả.

Dân số già đang tăng nhanh. Theo Eurostat, dân số già nhất là ở Ý, với 23,5% tổng dân số vào năm 2021. Các hóa chất cải tiến như peptide, retinoid, chất chống oxy hóa và axit hyaluronic đang được đưa vào các công thức cải tiến nhờ sự đầu tư của nhà sản xuất vào nghiên cứu và phát triển các sản phẩm cải tiến. Ví dụ vào tháng 4 năm 2023, thương hiệu số 7 của Walgreens Boots Alliance đã tung ra một thành phần chống lão hóa cải tiến ở Vương quốc Anh nhằm đánh lừa làn da để chữa lành. Giải pháp đột phá bao gồm pepticology siêu peptide, nhằm bắt đầu quá trình chữa bệnh làm giảm sự xuất hiện của nếp nhăn, tăng sắc tố và các rối loạn da tự nhiên khác liên quan đến tuổi tác.

Dân số già bị thu hút bởi những phát triển công nghệ này khi họ tìm kiếm các sản phẩm cải thiện rõ rệt sức khỏe làn da của họ. Thu nhập bình quân đầu người ở châu Âu cao hơn đáng kể và người già thường có nhiều tiền khả dụng hơn người trẻ. Điều này cho phép họ chi tiền cho các sản phẩm mỹ phẩm đắt tiền, thường đắt hơn mỹ phẩm tiêu chuẩn. Sự sẵn lòng và khả năng chi tiền cho hàng hóa chất lượng cao cũng góp phần mở rộng thị trường dược mỹ phẩm.

Đức và Pháp thống trị thị trường dược mỹ phẩm châu Âu

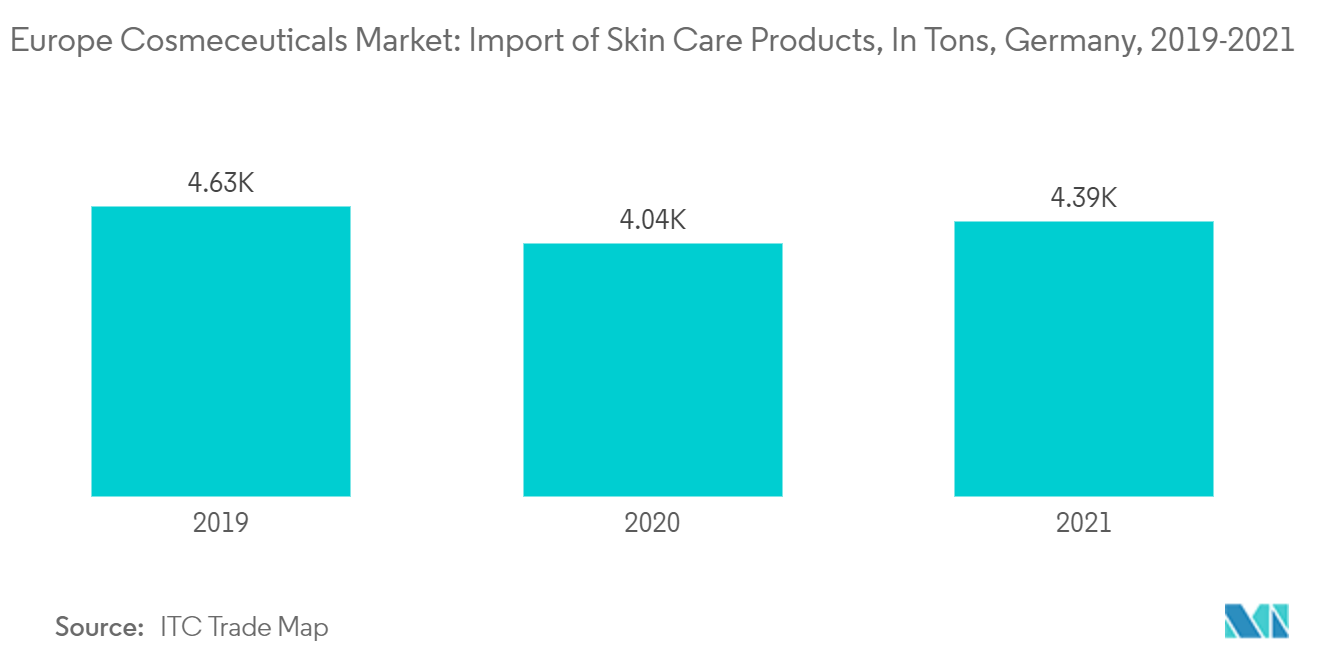

Khách hàng Đức đang chú ý nhiều hơn đến việc chăm sóc da và ngoại hình của họ. Họ đang tích cực tìm kiếm những mặt hàng vừa có tác dụng làm đẹp vừa có tác dụng chữa bệnh. Dược phẩm, có chức năng là cầu nối giữa mỹ phẩm và dược phẩm, đang trở nên phổ biến hơn vì hiệu quả rõ ràng và khả năng giải quyết các vấn đề cụ thể về da. Ngành này chủ yếu được thúc đẩy bởi sự đổi mới sản phẩm và ra mắt sản phẩm mới, tập trung vào chăm sóc da tự nhiên và hữu cơ.

Sự ưa thích ngày càng tăng của người tiêu dùng đối với các sản phẩm như vậy được kỳ vọng sẽ góp phần đáng kể vào sự tăng trưởng của thị trường dược mỹ phẩm. Các sản phẩm có thành phần tự nhiên được dán nhãn không chứa dự kiến sẽ đặc biệt được ưa chuộng. Phụ nữ ngày càng tăng và phân khúc thế hệ trẻ cũng như sự phổ biến ngày càng tăng của bán lẻ trên Internet, với vô số các hiệu thuốc trực tuyến mới và mới nổi, càng thúc đẩy thị trường mỹ phẩm ở Đức. Trong những năm gần đây, hầu hết các sản phẩm đều tập trung vào việc cung cấp nhiều tính năng để tăng hiệu quả và hiệu quả. Tuy nhiên, một số sản phẩm được thiết kế đặc biệt cho các giải pháp mục tiêu.

Đức có dân số già hóa đáng kể, dẫn đến nhu cầu về các sản phẩm chống lão hóa và chống lão hóa ngày càng tăng. Dược phẩm, với công thức và thành phần tiên tiến, phục vụ nhóm đối tượng này bằng cách giải quyết các nếp nhăn, đường nhăn, da chảy xệ và các dấu hiệu lão hóa khác. Theo số liệu của Ngân hàng Thế giới, năm 2021, dân số từ 65 tuổi trở lên ở Đức là 18.444.791 người. Đức được coi là thị trường châu Âu hứa hẹn nhất cho các nhà xuất khẩu nguyên liệu tự nhiên. Quốc gia này có thị trường tiêu dùng mỹ phẩm lớn nhất châu Âu và cũng là trung tâm sản xuất mỹ phẩm quan trọng. Nhiều công ty mỹ phẩm thông thường và hữu cơ có trụ sở chính tại Đức, bao gồm Beiersdorf AG, ConsavaGmbH và các công ty khác. Các công ty này lần lượt có trụ sở chính tại Hamburg Hessen.

Tổng quan ngành mỹ phẩm Châu Âu

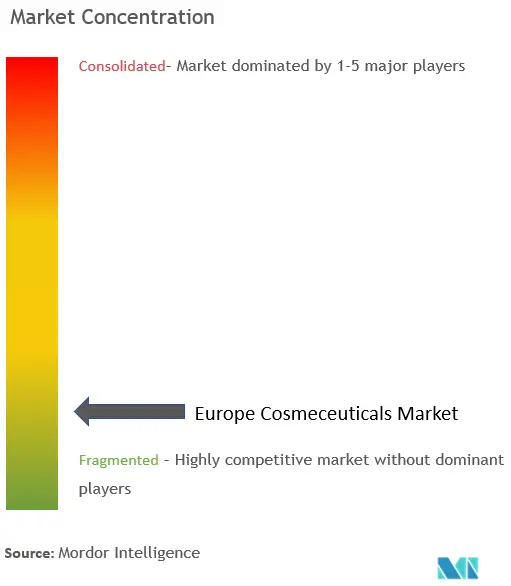

Thị trường dược phẩm Châu Âu rất phân mảnh. Các công ty chủ chốt trên thị trường là Procter Gamble Company, Unilever Plc, L'Oréal SA, Shiseido Co. Ltd và The Estée Lauder Companies Inc. Trong số các công ty này, L'Oréal SA là một trong những công ty hoạt động tích cực nhất, cung cấp nhiều thương hiệu với nhiều loại mỹ phẩm ở Châu Âu. Công ty đã đầu tư đáng kể vào việc cải thiện chất lượng sản phẩm và đổi mới về thành phần, chức năng và bao bì. Ngoài ra, các công ty này đã áp dụng chiến lược mua lại như một chiến lược quan trọng để mở rộng phạm vi tiếp cận địa lý và cơ sở khách hàng của họ.

Dẫn đầu thị trường mỹ phẩm Châu Âu

-

L'Oréal SA

-

Unilever PLC

-

Shiseido Co. Ltd

-

Procter & Gamble Company

-

The Estée Lauder Companies Inc

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường mỹ phẩm châu Âu

- Tháng 5 năm 2022 Shiseido trình làng dòng sản phẩm chăm sóc da uy tín mới nhất, Ulé, tại thị trường làm đẹp sôi động của Pháp. Khách hàng có thể tiếp cận nhiều loại sản phẩm tinh tế của Ulé thông qua nền tảng thương mại điện tử chuyên dụng của thương hiệu và một cửa hàng sang trọng nằm ở trung tâm Paris.

- Tháng 4 năm 2022 Beiersdorf tạo ra bước nhảy vọt đột phá trong ngành mỹ phẩm khi giới thiệu sản phẩm chăm sóc da bằng carbon tái chế đầu tiên trên thế giới tại Đức. Kem dưỡng ẩm Nivea Men Climate Care tự hào có hàm lượng ethanol đáng chú ý là 14% có được từ quá trình lên men carbon dioxide tiên phong. Loại kem dưỡng ẩm cải tiến này được sản xuất độc quyền bằng nguồn điện từ 100% năng lượng tái tạo, đồng thời tuân thủ cam kết không chứa hạt vi nhựa, silicone, dầu khoáng và các dẫn xuất PEG/PEG.

- Tháng 1 năm 2022 Procter Gamble bổ sung thương hiệu chăm sóc da cao cấp Tula vào danh mục đầu tư của mình. Tula được coi là biểu tượng của việc chăm sóc da sạch sẽ, khai thác sức mạnh của chiết xuất men vi sinh và siêu thực phẩm bổ dưỡng. Các sản phẩm được chế tạo tỉ mỉ của Tula được thiết kế để tăng cường cân bằng da, giảm bớt kích ứng và cung cấp độ ẩm tối ưu. Theo thỏa thuận mua lại, PG Beauty sẽ hỗ trợ vững chắc cho nhóm Tula, thúc đẩy sự phát triển của thương hiệu và tạo điều kiện cho các nỗ lực mở rộng và đổi mới.

Phân khúc ngành công nghiệp mỹ phẩm Châu Âu

Dược mỹ phẩm là các công thức mỹ phẩm có chứa các thành phần hoạt tính sinh học đã được đánh giá về tiềm năng sử dụng trong y học.

Thị trường dược mỹ phẩm Châu Âu được phân chia theo loại hình, kênh phân phối và địa lý. Dựa trên loại, thị trường được phân thành các loại chăm sóc da (chống lão hóa, chống mụn trứng cá, chống nắng, dưỡng ẩm và các loại sản phẩm chăm sóc da khác), chăm sóc tóc (dầu gội và dầu xả, thuốc nhuộm và thuốc nhuộm tóc cũng như các loại sản phẩm chăm sóc tóc khác. ), chăm sóc môi và chăm sóc răng miệng. Dựa trên các kênh phân phối, thị trường được nghiên cứu được chia thành các siêu thị/đại siêu thị, Cửa hàng tiện lợi/tạp hóa, cửa hàng bán lẻ trực tuyến, cửa hàng chuyên doanh và các cửa hàng khác. Dựa trên địa lý, thị trường được phân chia thành Đức, Vương quốc Anh, Ý, Pháp, Tây Ban Nha, Nga và Phần còn lại của Châu Âu.

Đối với mỗi phân khúc, quy mô và dự báo thị trường được thực hiện trên cơ sở giá trị (tính bằng USD).

| Chăm sóc da | Sữa rửa mặt |

| Kem dưỡng ẩm và kem | |

| Bảo vệ khỏi ánh nắng mặt trời | |

| mực | |

| Các loại sản phẩm chăm sóc da khác | |

| Chăm sóc tóc | Dầu gội và dầu xả |

| Thuốc nhuộm và thuốc nhuộm tóc | |

| Các loại sản phẩm chăm sóc tóc khác | |

| Chăm sóc môi | |

| Chăm sóc răng miệng |

| Siêu thị/Đại siêu thị |

| Cửa hàng tiện lợi/tạp hóa |

| Cửa hàng bán lẻ trực tuyến |

| Cửa hàng đặc sản |

| Các kênh phân phối khác |

| nước Đức |

| Vương quốc Anh |

| Nước Ý |

| Pháp |

| Tây ban nha |

| Nga |

| Phần còn lại của châu Âu |

| Loại sản phẩm | Chăm sóc da | Sữa rửa mặt |

| Kem dưỡng ẩm và kem | ||

| Bảo vệ khỏi ánh nắng mặt trời | ||

| mực | ||

| Các loại sản phẩm chăm sóc da khác | ||

| Chăm sóc tóc | Dầu gội và dầu xả | |

| Thuốc nhuộm và thuốc nhuộm tóc | ||

| Các loại sản phẩm chăm sóc tóc khác | ||

| Chăm sóc môi | ||

| Chăm sóc răng miệng | ||

| Kênh phân phối | Siêu thị/Đại siêu thị | |

| Cửa hàng tiện lợi/tạp hóa | ||

| Cửa hàng bán lẻ trực tuyến | ||

| Cửa hàng đặc sản | ||

| Các kênh phân phối khác | ||

| Địa lý | nước Đức | |

| Vương quốc Anh | ||

| Nước Ý | ||

| Pháp | ||

| Tây ban nha | ||

| Nga | ||

| Phần còn lại của châu Âu | ||

Câu hỏi thường gặp về nghiên cứu thị trường dược phẩm Châu Âu

Thị trường mỹ phẩm châu Âu lớn đến mức nào?

Quy mô Thị trường Dược phẩm Châu Âu dự kiến sẽ đạt 54,41 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 8,39% để đạt 81,40 tỷ USD vào năm 2029.

Quy mô thị trường mỹ phẩm châu Âu hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Dược phẩm Châu Âu dự kiến sẽ đạt 54,41 tỷ USD.

Ai là người chơi chính trong thị trường mỹ phẩm châu Âu?

L'Oréal SA, Unilever PLC, Shiseido Co. Ltd, Procter & Gamble Company, The Estée Lauder Companies Inc là những công ty lớn hoạt động tại Thị trường Dược phẩm Châu Âu.

Thị trường Dược phẩm Châu Âu này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Năm 2023, quy mô Thị trường Dược phẩm Châu Âu ước tính đạt 50,20 tỷ USD. Báo cáo bao gồm quy mô thị trường lịch sử Thị trường Dược phẩm Châu Âu trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Dược phẩm Châu Âu trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành mỹ phẩm châu Âu

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Dược phẩm Châu Âu năm 2024, được tạo bởi Báo cáo Công nghiệp Mordor Intelligence™. Phân tích của Dược mỹ phẩm Châu Âu bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.