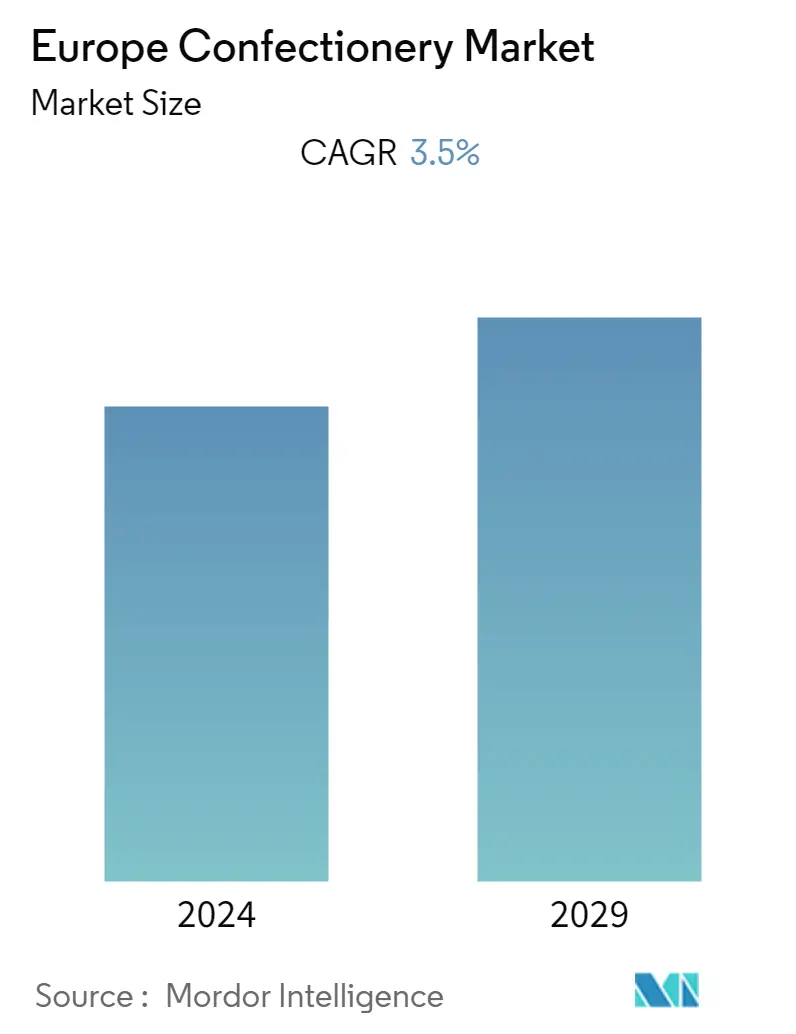

Quy mô thị trường bánh kẹo châu Âu

|

|

Giai Đoạn Nghiên Cứu | 2018 - 2029 |

|

|

CAGR | 3.50 % |

|

|

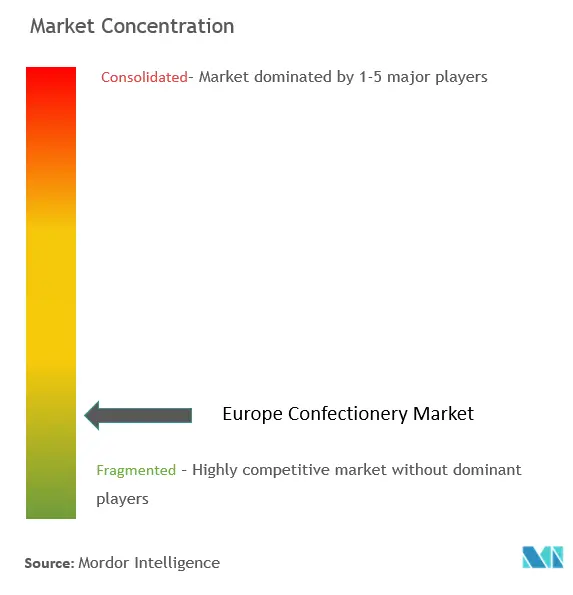

Tập Trung Thị Trường | Thấp |

Các bên chính |

||

|

|

||

|

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Phân tích thị trường bánh kẹo châu Âu

Thị trường Bánh kẹo Châu Âu dự kiến sẽ tăng trưởng với tốc độ CAGR là 3,50% trong giai đoạn dự báo.

Châu Âu là khu vực nổi bật trên thị trường bánh kẹo. Đã có sự thay đổi trong nhu cầu của người tiêu dùng đối với thực phẩm lành mạnh, bao gồm thực phẩm giàu chất dinh dưỡng có giá trị gia tăng, bao gồm cả thanh ăn nhẹ. Những người tham gia thị trường cũng đang tận dụng nhu cầu ngày càng tăng đối với các sản phẩm thuần chay và điều chỉnh các quán ăn nhẹ cho phù hợp. Ví dụ OGGS đã phát hành 4 thanh đồ ăn nhẹ mới vào năm 2021. Thị hiếu của người tiêu dùng và sở thích sôcôla và đồ ngọt của họ là lý do thúc đẩy sự phát triển của thị trường bánh kẹo trên toàn khu vực. Thị trường chứng kiến sự đầu tư đáng kể của các công ty chủ chốt tập trung vào việc mở rộng khả năng sản xuất và sự hiện diện của họ trên nhiều quốc gia khác nhau, đồng thời thúc đẩy thị trường bánh kẹo trên toàn khu vực.

Hơn nữa, các công ty đang đầu tư chiến lược vào việc phát triển các sản phẩm đổi mới với lợi ích nâng cao do sở thích của người tiêu dùng thay đổi nhằm đạt được lợi thế cạnh tranh trên thị trường. Do đó, các khoản đầu tư và chiến lược cạnh tranh tích cực đang được người chơi thực hiện cũng đang thúc đẩy tăng trưởng thị trường. Sự gia tăng nhu cầu của người tiêu dùng đối với nhiều loại sôcôla và kẹo đã dẫn đến sự tăng trưởng về doanh số bán các sản phẩm bánh kẹo có hàm lượng calo thấp và không đường ở châu Âu. Ngoài ra, sự đổi mới và tung ra các loại bánh kẹo theo chủ đề trong mùa lễ hội cũng đang thúc đẩy thị trường. Ví dụ vào tháng 11 năm 2022, Nestlé Confectionery đã công bố dòng sản phẩm Giáng sinh 2022 với đầy đủ các sản phẩm bánh kẹo dành cho lễ hội mới ra mắt từ các thương hiệu nổi tiếng trên khắp Hoa Kỳ. Với những sản phẩm mới ra mắt, túi đựng Quality Street đã được bổ sung thêm hai túi Quality Street Favorites mới The Purple One và Strawberry Delight.

Nhu cầu ngày càng tăng về bánh kẹo sáng tạo và chức năng

Xu hướng tiêu dùng đồ ăn nhẹ tốt hơn cho sức khỏe mang lại cho kẹo, kẹo cao su, sôcôla và thanh đồ ăn nhẹ được làm từ các thành phần chức năng một cơ hội để giành lấy thị phần của họ trong danh mục sản phẩm chăm sóc sức khỏe và thể chất. Bánh kẹo chức năng tiếp tục thu hút sự quan tâm của cả doanh nghiệp và người tiêu dùng mong muốn có những sản phẩm mới hơn, có giá trị gia tăng hơn. Vì vậy, các công ty hoạt động trên thị trường đang bổ sung các thành phần lành mạnh vào thương hiệu của họ để tạo sự khác biệt với các công ty còn lại. Các công ty bánh kẹo đang sản xuất các sản phẩm có hạt chia, lựu và muối biển.

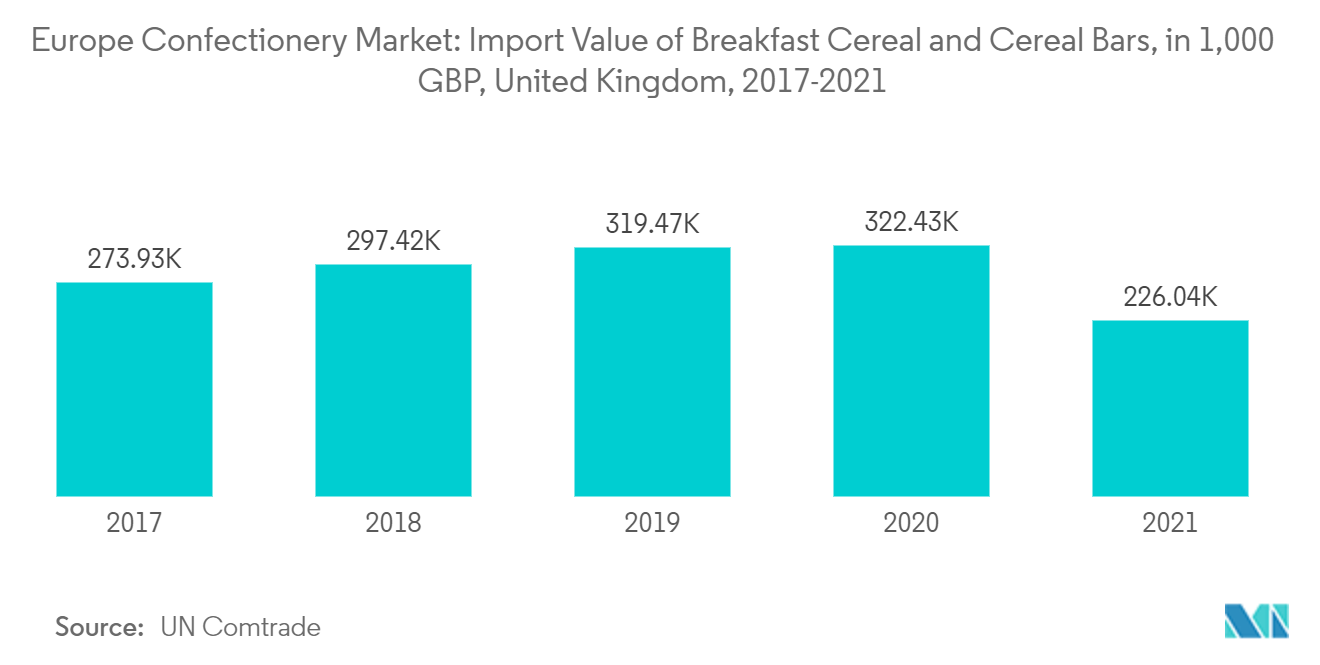

Muối biển và siêu trái cây đã cho thấy sự tăng trưởng liên tục trong danh mục bánh kẹo chức năng, khi các nhà sản xuất kẹo sử dụng các nguyên liệu hợp xu hướng, như lựu, nam việt quất và acai, theo những cách sáng tạo. Tuy nhiên, việc nhập khẩu và bán các sản phẩm này đã bị ảnh hưởng bởi cuộc chiến đang diễn ra giữa Nga và Ukraine, có khả năng ảnh hưởng đến tăng trưởng thị trường, do đó, nhập khẩu đồ ăn nhẹ chức năng đã giảm trong năm 2021 so với năm 2020. Theo báo cáo UN Comtrade, ngũ cốc ăn sáng và thanh ngũ cốc nhập khẩu vào Vương quốc Anh (Anh) trị giá khoảng 226 triệu bảng Anh vào năm 2021.

Một trong những phương tiện phổ biến nhất để vận chuyển các thành phần chức năng là kẹo cao su, đang được sử dụng vì sự hấp dẫn của nó như một hệ thống phân phối độc đáo. Nướu răng cũng cải thiện việc cung cấp các thành phần lành mạnh. Bạc hà và kẹo cao su cũng đang trở thành nguồn phổ biến để mang lại lợi ích sức khỏe dựa trên năng lượng. Các sản phẩm kẹo cao su và bạc hà chức năng tập trung vào các lợi ích như ngăn ngừa sâu răng, làm sạch miệng và làm trắng răng. Sự đổi mới ngày càng tăng trong lĩnh vực bánh kẹo chức năng đang dẫn đến sự tăng trưởng trên thị trường.

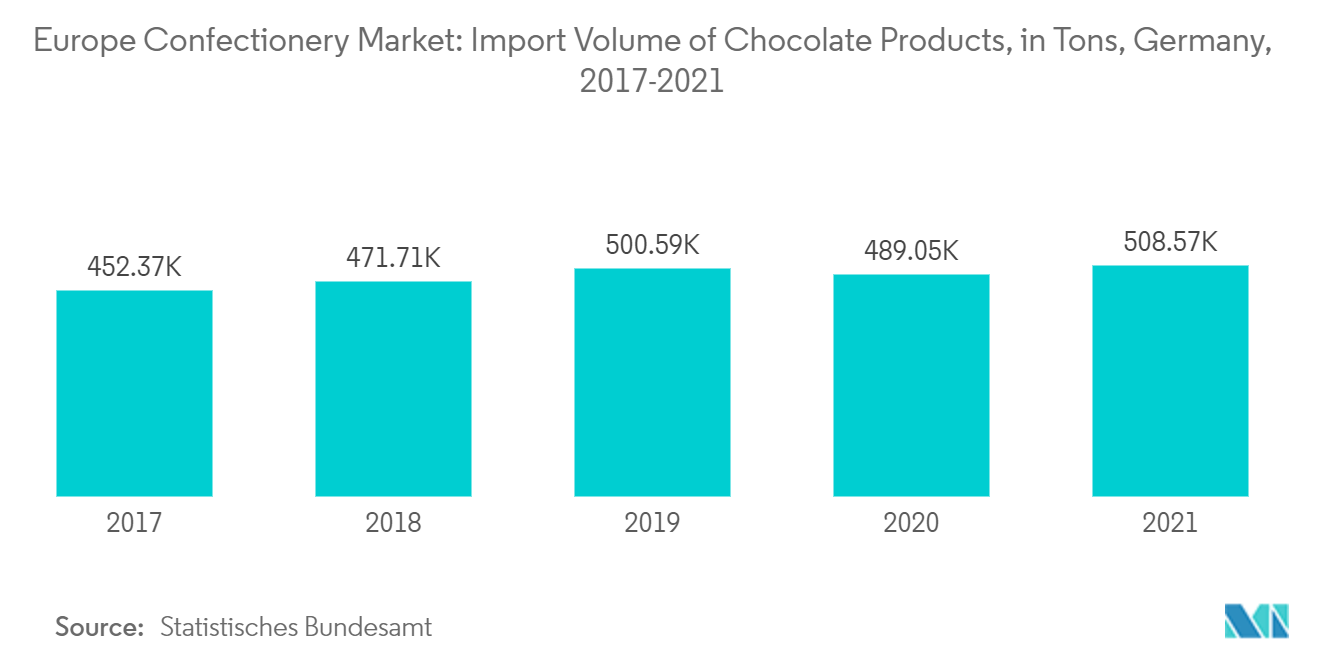

Đức là nước thống trị thị trường bánh kẹo

Đức có một trong những thị trường kẹo ca cao và sô cô la lớn nhất ở phân khúc số lượng lớn và đặc sản. Tuy nhiên, do thị trường số lượng lớn đã bão hòa nên phân khúc kẹo ca cao đặc sản và kẹo sô cô la của thị trường bánh kẹo đang có đà tăng trưởng. Điều này được hỗ trợ bởi nhu cầu ngày càng tăng đối với thị trường ca cao hữu cơ rộng lớn và bền vững. Ngành này đang có doanh thu lớn từ các kênh trực tuyến nhờ sự phát triển của lĩnh vực bán lẻ. Việc mua hàng tạp hóa thông qua các nhà phân phối trực tuyến được người tiêu dùng ưa thích hơn vì chúng mang lại khoản tiết kiệm đáng kể. Do đó, doanh số bán đồ ăn nhanh đang tăng với tốc độ nhanh nhất có thể ở Đức thông qua các kênh như Amazon, eBay, Otto, Tchibo và Weltbild, cũng là một trong những kênh trực tuyến chính của thị trường. Theo Handelsverband Deutschland (Hiệp hội bán lẻ Đức), ngành kinh doanh thực phẩm trực tuyến bao gồm doanh số bán bánh kẹo đã đạt thị phần 2,7% vào năm 2021 tại Đức và theo Statistisches Bundesamt, toàn bộ doanh số bán bánh kẹo ở Đức vào năm 2021 là 14,45 tỷ EUR.

Ngoài ra, xu hướng sô cô la có kết cấu cao cấp, được bổ sung thêm ngũ cốc hoặc ngũ cốc, đang ngày càng gia tăng trong số những người tiêu dùng sô cô la ở Đức. Ngoài ra, bao bì cũng đóng một vai trò nổi bật. Do đó, các nhà sản xuất đang bọc bánh kẹo bằng những loại bao bì sáng tạo, chẳng hạn như bao bì sinh thái, đặc biệt để thu hút người tiêu dùng trẻ tuổi, những người có nhận thức cao về tính bền vững. Hơn nữa, trong những năm gần đây, dân số ăn chay ở Đức tăng lên nhanh chóng. Xu hướng thực phẩm thuần chay ở các thị trường phát triển thúc đẩy nhu cầu về sôcôla thuần chay. Các công ty đang mở rộng danh mục sản phẩm sôcôla của họ trong nước để tận dụng các cơ hội sinh lời.

Tổng quan ngành bánh kẹo châu Âu

Thị trường bánh kẹo ở Châu Âu có tính cạnh tranh và bị chi phối bởi một số công ty lớn như Ferrero International SA, Perfetti Van Melle Group BV, Chocoladefabriken Lindt Sprüngli AG, HARIBO GmbH Co. KG và Nestle SA. Chợ bao gồm một số thương hiệu có lịch sử lâu đời trên thị trường và có tầm quan trọng truyền thống trong mùa lễ hội. Ngoài ra, nhiều công ty bánh kẹo đang mở rộng danh mục sản phẩm của mình bằng cách bổ sung nhiều loại sản phẩm mới có hàm lượng dinh dưỡng nâng cao, hình thức sản phẩm mới và hình thức đóng gói mới nhằm nâng cao sức hấp dẫn đối với người tiêu dùng châu Âu.

Dẫn đầu thị trường bánh kẹo châu Âu

Nestlé S.A.

HARIBO GmbH & Co. KG

Chocoladefabriken Lindt & Sprüngli AG

Ferrero International S.A.

Perfetti Van Melle Group B.V.

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường bánh kẹo châu Âu

- Vào tháng 2 năm 2022, Nestlé đã tung ra thị trường các loại bánh kẹo mới bao gồm Trứng khổng lồ KitKat Biscoff và Aero tan chảy. Đối với những người yêu thích sôcôla và đồ ngọt, Nestlé đã giới thiệu nhiều sản phẩm mới bao gồm Chocolate Caramel KitKat Bites, KitKat Bites, đã có mặt tại các cửa hàng ở Vương quốc Anh.

- Vào tháng 9 năm 2021, KIND, nhà sản xuất thanh đồ ăn nhẹ bổ dưỡng có trụ sở chính tại Vương quốc Anh, đã bổ sung hương vị hoàn toàn mới cho dòng sản phẩm thanh protein của mình. Thanh sô cô la đen hạt dẻ đã có mặt trên khắp nước Mỹ. WHSmith Travel, BP, Amazon, Nisa và Costcutter là một số nhà bán lẻ bán sản phẩm mới ra mắt. Ngoài ra, các sản phẩm còn được cung cấp thông qua nhiều nhà phân phối, chẳng hạn như Simply Heavenly, DDC Foods và Tree of Life, cho các nhà bán lẻ độc lập.

- Vào tháng 7 năm 2021, General Mills Inc. Nature Valley đã ra mắt các quán ăn nhanh Full Mix tại Vương quốc Anh. Các thanh chứa quả mọng, hạt, đậu phộng, yến mạch nguyên hạt và bơ đậu phộng, lần đầu tiên được giới thiệu ở Hoa Kỳ trước khi nó được đưa vào thị trường Châu Âu.

Báo cáo thị trường bánh kẹo châu Âu - Mục lục

1. GIỚI THIỆU

- 1.1 Giả định nghiên cứu và định nghĩa thị trường

- 1.2 Phạm vi nghiên cứu

2. PHƯƠNG PHÁP NGHIÊN CỨU

3. TÓM TẮT TÓM TẮT

4. ĐỘNG LỰC THỊ TRƯỜNG

- 4.1 Trình điều khiển thị trường

- 4.2 Hạn chế thị trường

-

4.3 Phân tích năm lực lượng của Porter

- 4.3.1 Mối đe dọa của những người mới

- 4.3.2 Quyền thương lượng của người mua/người tiêu dùng

- 4.3.3 Sức mạnh thương lượng của nhà cung cấp

- 4.3.4 Mối đe dọa của sản phẩm thay thế

- 4.3.5 Cường độ của sự ganh đua đầy tính canh tranh

5. PHÂN PHỐI THỊ TRƯỜNG

-

5.1 Kiểu

- 5.1.1 Bánh kẹo sô cô la

- 5.1.2 Bánh kẹo đường

- 5.1.3 Quán ăn nhẹ

- 5.1.4 Nướu

-

5.2 Kênh phân phối

- 5.2.1 Siêu thị và đại siêu thị

- 5.2.2 Cửa hang tiện lợi

- 5.2.3 Nhà bán lẻ chuyên nghiệp

- 5.2.4 Bán lẻ trực tuyển

- 5.2.5 Người khác

-

5.3 Quốc gia

- 5.3.1 nước Đức

- 5.3.2 Vương quốc Anh

- 5.3.3 Tây ban nha

- 5.3.4 Nước Ý

- 5.3.5 Pháp

- 5.3.6 Nga

- 5.3.7 Phần còn lại của châu Âu

6. CẢNH BÁO CẠNH TRANH

- 6.1 Phân tích thị phần

- 6.2 Các chiến lược chính đã được điều chỉnh

-

6.3 Hồ sơ công ty

- 6.3.1 Mondelēz International, Inc.

- 6.3.2 Mars, Incorporated

- 6.3.3 Ferrero International S.A.

- 6.3.4 Nestlé S.A.

- 6.3.5 Perfetti Van Melle Group B.V.

- 6.3.6 Chocoladefabriken Lindt & Sprüngli AG

- 6.3.7 United Confectioners

- 6.3.8 HARIBO GmbH & Co. KG

- 6.3.9 The Hershey Company

- 6.3.10 Meiji Holdings Company, Ltd.

7. CƠ HỘI THỊ TRƯỜNG VÀ XU HƯỚNG TƯƠNG LAI

8. TUYÊN BỐ TỪ CHỐI TRÁCH NHIỆM

Phân khúc ngành công nghiệp bánh kẹo châu Âu

Thị trường bánh kẹo Châu Âu được phân chia theo loại hình, kênh phân phối và địa lý. Theo loại sản phẩm, phân khúc thị trường bao gồm sô cô la, bánh kẹo đường, thanh ăn nhanh và kẹo cao su. Thị trường cũng được phân chia dựa trên các kênh phân phối bao gồm siêu thị/đại siêu thị, cửa hàng tiện lợi, nhà bán lẻ chuyên biệt, bán lẻ trực tuyến và các kênh khác. Nghiên cứu này bao gồm việc phân tích các khu vực như Đức, Vương quốc Anh, Pháp, Ý, Tây Ban Nha, Nga và phần còn lại của Châu Âu. Đối với mỗi phân khúc, quy mô và dự báo thị trường đã được thực hiện dựa trên giá trị (tính bằng Triệu USD).

| Kiểu | Bánh kẹo sô cô la |

| Bánh kẹo đường | |

| Quán ăn nhẹ | |

| Nướu | |

| Kênh phân phối | Siêu thị và đại siêu thị |

| Cửa hang tiện lợi | |

| Nhà bán lẻ chuyên nghiệp | |

| Bán lẻ trực tuyển | |

| Người khác | |

| Quốc gia | nước Đức |

| Vương quốc Anh | |

| Tây ban nha | |

| Nước Ý | |

| Pháp | |

| Nga | |

| Phần còn lại của châu Âu |

Định nghĩa thị trường

- Vehicle Types - Passenger Vehicles, Commercial Vehicles and Motorcycles are the vehicle types considered under the automotive lubricants market.

- Product Types - For the purpose of this study, lubricant products such as engine oils, transmission oils, greases and hydraulic fluids are taken into consideration.

- Service Refill - Service refill is the primary factor considered while accounting the lubricant consumption for each of the vehicle segments, under the study.

- Factory Fill - First lubricant fill-ups for newly produced vehicles are considered.

Phương Pháp Nghiên Cứu

Mordor Intelligence tuân theo một phương pháp bốn bước trong tất cả các báo cáo của chúng tôi.