Phân tích thị trường các sản phẩm chăm sóc cá nhân và làm đẹp ở Châu Âu

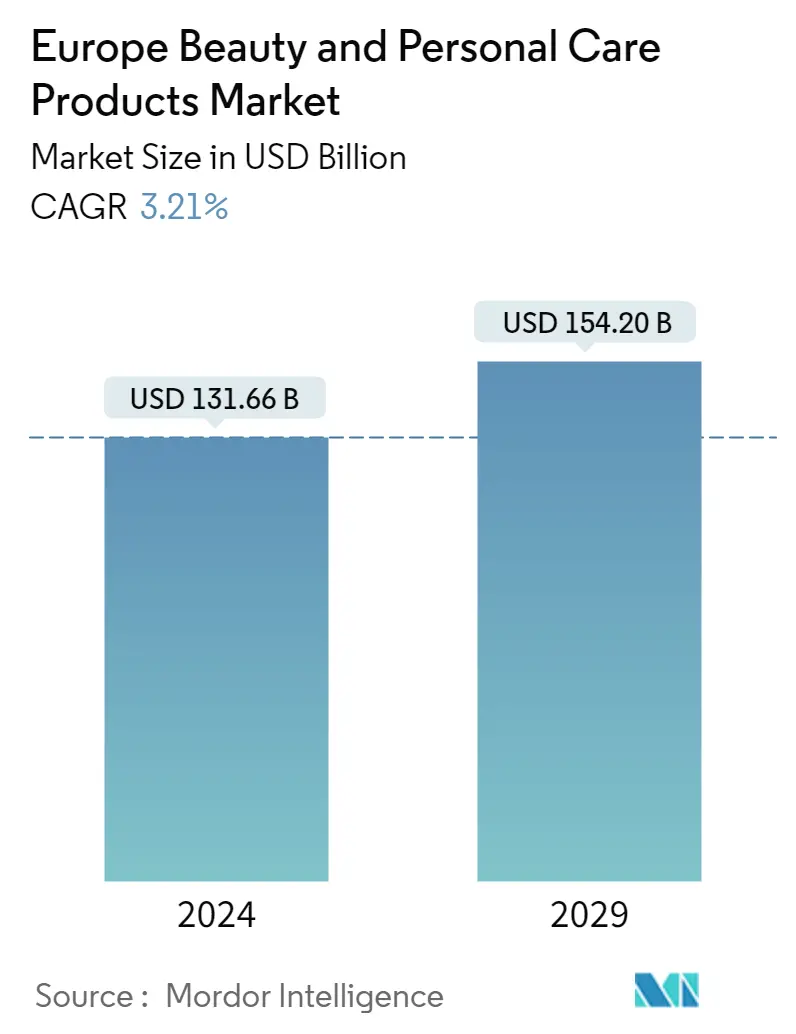

Quy mô Thị trường Sản phẩm Chăm sóc Cá nhân và Làm đẹp Châu Âu ước tính đạt 131,66 tỷ USD vào năm 2024 và dự kiến sẽ đạt 154,20 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 3,21% trong giai đoạn dự báo (2024-2029).

- Nhận thức về sức khỏe ngày càng tăng của người tiêu dùng thúc đẩy nhu cầu về các sản phẩm chăm sóc cá nhân tự nhiên. Với nhu cầu ngày càng tăng về các thành phần hữu cơ, người tiêu dùng có xu hướng ưa chuộng các sản phẩm chăm sóc cá nhân hữu cơ, dự kiến sẽ thúc đẩy tăng trưởng thị trường trong thời gian nghiên cứu. Hơn nữa, nhận thức ngày càng tăng về tác hại của hóa chất và các sản phẩm tổng hợp là một yếu tố khác thúc đẩy sự tăng trưởng của thị trường. Hầu hết người tiêu dùng có xu hướng mua sản phẩm có nhãn tự nhiên hoặc hữu cơ, thúc đẩy tăng trưởng thị trường.

- Ngoài ra, các công ty đang tiếp cận người tiêu dùng thông qua nhiều kênh phân phối khác nhau, chẳng hạn như trực tuyến và các kênh khác. Ví dụ vào tháng 2 năm 2022, nhà bán lẻ thời trang trực tuyến Boohoo Group Plc có trụ sở tại Vương quốc Anh đã tung ra hơn 50 sản phẩm làm đẹp thuần chay gồm hơn 50 sản phẩm. Dòng mỹ phẩm của Boohoo Beauty bao gồm son bóng, son môi, phấn highlight, phấn má hồng, xịt tạo lớp và bảng màu mỹ phẩm.

- Hành vi của người tiêu dùng hướng tới việc duy trì một cuộc sống chất lượng khiến Châu Âu trở thành thị trường tiềm năng cho những đổi mới và ra mắt trong ngành chăm sóc sắc đẹp và chăm sóc cá nhân. Hơn nữa, người tiêu dùng trong khu vực ngày càng ưa chuộng các mặt hàng được làm từ nguyên liệu tự nhiên. Sự thay đổi này có thể liên quan đến việc người tiêu dùng cố tình tránh các sản phẩm có nguồn gốc hóa học như sunfat và paraben, dẫn đến các vấn đề về tóc, bao gồm xoăn cứng, bong tróc da đầu và chẻ ngọn.

- Ví dụ vào tháng 1 năm 2021, Estée Lauder Companies Inc. (Aveda), thương hiệu chăm sóc tóc có nguồn gốc từ thực vật, đã thông báo rằng tất cả các sản phẩm chăm sóc tóc, màu tóc, chăm sóc cơ thể, trang điểm và tạo hương thơm đều là 100% thuần chay. trước nhu cầu ngày càng tăng về các sản phẩm chăm sóc tóc không độc hại. Ngoài ra, các công ty mỹ phẩm nổi tiếng đang phát triển các sản phẩm, bao gồm chất khử mùi không chứa chất diệt khuẩn nhân tạo, để đáp ứng nhu cầu ngày càng tăng đối với các sản phẩm tự nhiên và hữu cơ.

- Hơn nữa, các công ty đang tập trung vào việc cung cấp các sản phẩm này được bổ sung vitamin E, lô hội, hoa cúc và các thành phần tự nhiên khác. Nhu cầu ngày càng tăng đối với các sản phẩm hữu cơ thông qua các cửa hàng trực tuyến về các sản phẩm mỹ phẩm sinh học cũng được kỳ vọng sẽ thúc đẩy sự phát triển của các sản phẩm chăm sóc cá nhân và sắc đẹp tự nhiên và hữu cơ.

Xu hướng thị trường sản phẩm chăm sóc cá nhân và làm đẹp ở Châu Âu

Nhu cầu ngày càng tăng đối với các sản phẩm chăm sóc cá nhân và làm đẹp hữu cơ/tự nhiên

- Các sản phẩm làm đẹp và mỹ phẩm hiện đang tràn ngập vô số thành phần độc hại và hóa chất độc hại. Khoảng 90% trong số khoảng 13.000 hóa chất được sử dụng trong các sản phẩm mỹ phẩm không được Cục Quản lý Thực phẩm và Dược phẩm (FDA) phê duyệt vào năm 2020.

- Hơn nữa, một số thử nghiệm được thực hiện bởi các tổ chức và hiệp hội đã chỉ ra rằng sự hiện diện của các kim loại nặng thảm khốc như chì, berili, thallium và cadmium được coi là chất gây ung thư tiềm ẩn và dẫn đến các nguy cơ nghiêm trọng về sức khỏe, bao gồm ung thư, vô sinh và bệnh Alzheimer. Xem xét yếu tố này, người tiêu dùng ngày càng chuyển sang các lựa chọn thay thế tự nhiên để tránh sử dụng các sản phẩm thông thường trên cơ thể. Điều này đột ngột làm tăng nhu cầu về các sản phẩm cá nhân và mỹ phẩm hữu cơ trên thị trường.

- Khu vực này đã chứng kiến nhu cầu ngày càng tăng đối với các sản phẩm tự nhiên và hữu cơ do nhận thức của người tiêu dùng ngày càng tăng về tác hại của một số hợp chất, chẳng hạn như hợp chất paraben và nhôm, trong chăm sóc da, chăm sóc tóc và chất khử mùi. Một tỷ lệ cao người tiêu dùng châu Âu chọn một thương hiệu này hơn các thương hiệu khác dựa trên công thức tự nhiên của nó. Điều này đã làm tăng nhu cầu về các sản phẩm an toàn, tự nhiên và hữu cơ trong vài năm qua.

- Nhu cầu về nguyên liệu tự nhiên khá rõ ràng trên thị trường, dẫn đến việc hầu hết các công ty tung ra các sản phẩm lấy cảm hứng từ thiên nhiên, chẳng hạn như nguyên liệu thuần chay, nguyên liệu lấy cảm hứng từ thực vật và nguyên liệu thực vật cao cấp cùng với các đặc tính đa chức năng. Ví dụ vào tháng 10 năm 2021, thương hiệu chăm sóc sức khỏe và chăm sóc da Ayurvedic Forest Essentials lần đầu tiên ra mắt tại Vương quốc Anh. Có sẵn trên LookFantastic, một cửa hàng làm đẹp trực tuyến của Anh, thương hiệu này tự hào về việc tạo ra các sản phẩm chăm sóc sức khỏe và chăm sóc sức khỏe truyền thống của Ấn Độ có đạo đức và bền vững.

- Nhận thức ngày càng tăng của người tiêu dùng về sức khỏe và vệ sinh đã dẫn đến nhu cầu về các sản phẩm tự nhiên và hữu cơ trong khu vực. Những yếu tố này đã buộc các nhà sản xuất phải cải thiện việc cung cấp sản phẩm của mình để đáp ứng những yêu cầu đang thay đổi của người tiêu dùng. Các công ty đang tập trung vào việc cung cấp các sản phẩm có chứa vitamin, lô hội, hoa cúc và các thành phần khác. Hơn nữa, sự phổ biến ngày càng tăng của các cửa hàng hữu cơ chuyên về các sản phẩm mỹ phẩm hữu cơ đối với người tiêu dùng dự kiến sẽ thúc đẩy hơn nữa nhu cầu và tăng trưởng của các sản phẩm chăm sóc cá nhân và sắc đẹp hữu cơ và tự nhiên ở Châu Âu.

Đức nắm giữ thị phần lớn nhất

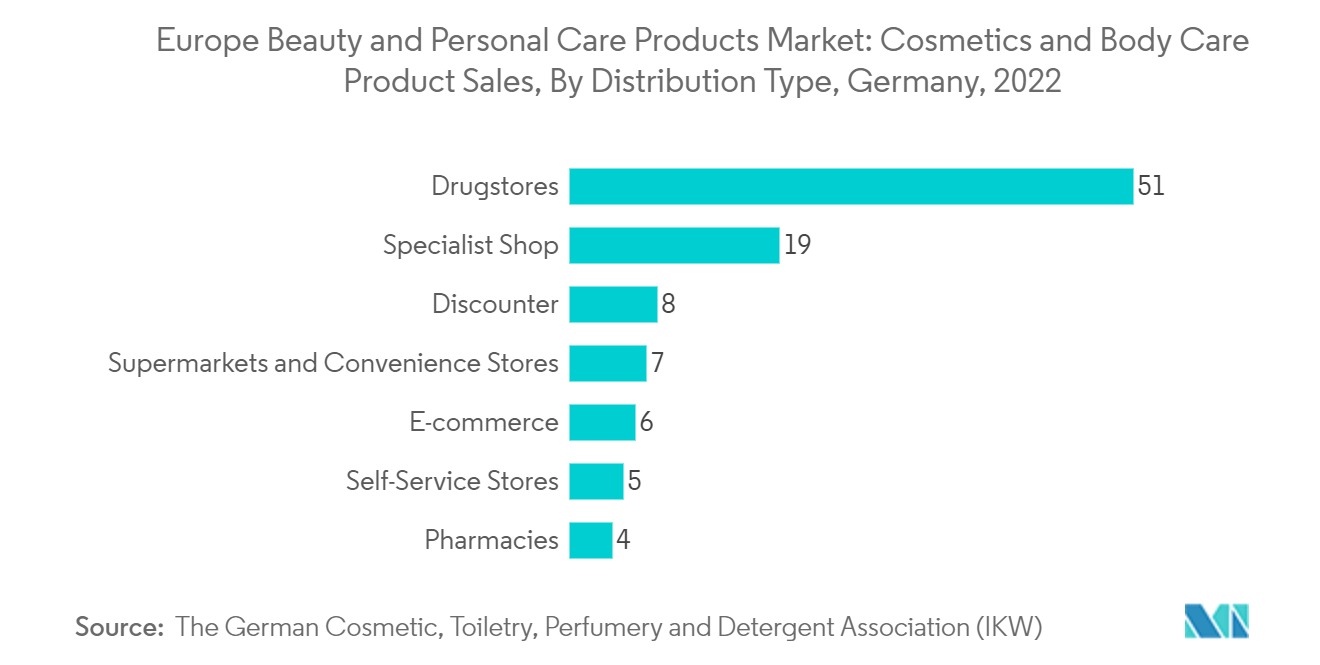

- Đức là thị trường mỹ phẩm lớn nhất châu Âu, tiếp theo là Pháp và Anh. Thị trường mỹ phẩm và đồ vệ sinh cá nhân của Đức chủ yếu được thúc đẩy bởi phụ nữ và người tiêu dùng trẻ tuổi sẵn sàng chi nhiều tiền hơn cho những sản phẩm như vậy. Sản phẩm chăm sóc tóc, da và mặt là ba hạng mục có doanh thu cao nhất.

- Hơn nữa, nhu cầu về các sản phẩm chăm sóc da trẻ em dự kiến sẽ tăng ở Đức do người tiêu dùng ngày càng quan tâm nhiều hơn để bảo vệ làn da mỏng manh của trẻ sơ sinh và trẻ nhỏ trước sự tiếp xúc lâu dài với tia nắng. Ở người trưởng thành, nhu cầu sử dụng các sản phẩm chăm sóc da phụ thuộc rất nhiều vào điều kiện thời tiết. Tuy nhiên, nhiều người tiêu dùng có cách tiếp cận toàn diện hơn, chú ý nhiều hơn đến mức độ tia cực tím và tác động có thể có của chúng đối với sức khỏe và lão hóa của da.

- Ngoài ra, các công ty hoạt động trên thị trường đang tập trung phát triển các dòng hoặc sản phẩm cải tiến nhằm đáp ứng nhu cầu ngày càng tăng nhằm đạt được thị phần lớn. Ví dụ vào năm 2021, Beiersdorf cá nhân hóa dịch vụ chăm sóc da mặt bằng việc ra mắt thương hiệu mới OWN (Only What's Needed), sử dụng các thành phần được thiết kế đặc biệt cho nhu cầu chăm sóc da của từng cá nhân. Buổi ra mắt tập trung vào những cải tiến chăm sóc da được cá nhân hóa dựa trên nhu cầu cá nhân và kết quả khoa học.

- Nhiều thương hiệu uy tín ở Đức đã củng cố vị thế của mình bằng cách mua lại các công ty nhỏ hơn, từ đó thúc đẩy thị trường. Chẳng hạn, theo Văn phòng Thống kê Liên bang, doanh thu trong nước và quốc tế của ngành sản xuất các sản phẩm chăm sóc cơ thể và nước hoa ở Đức là 3.580,1 EUR (4223 triệu USD) và 2.560,08 triệu EUR (3020 triệu USD) vào năm 2022.

- Hơn nữa, các công ty đang tiếp cận người tiêu dùng thông qua nhiều kênh phân phối khác nhau như kênh trực tuyến, siêu thị/đại siêu thị, cửa hàng tiện lợi và các kênh phân phối khác. Amazon cho đến nay là cửa hàng trực tuyến lớn nhất ở Đức. Khoảng 50% các thương hiệu làm đẹp trong nước có cửa hàng trực tuyến và một số còn hoạt động thông qua các cửa hàng Amazon.

- Mua sắm trực tuyến đang mở rộng ra ngoài máy tính để bàn, khi các nhà điều hành siêu thị như Edeka và Rewe đã triển khai phát triển ứng dụng cho người tiêu dùng trẻ tuổi và bận rộn hơn. Hơn nữa, các nhà sản xuất đang tận dụng nền tảng trực tuyến một cách tối ưu bằng cách bán sản phẩm thông qua trang web của họ cũng như niêm yết sản phẩm trên các trang web bán lẻ điện tử phổ biến để cải thiện khả năng hiển thị thương hiệu và khả năng tiếp cận sản phẩm của họ.

Tổng quan về ngành sản phẩm chăm sóc cá nhân và sắc đẹp Châu Âu

Thị trường chăm sóc sắc đẹp và chăm sóc cá nhân của Châu Âu có tính cạnh tranh cao, với số lượng đáng kể người chơi trong khu vực và toàn cầu. Các công ty lớn trong thị trường chăm sóc sắc đẹp và chăm sóc cá nhân ở Châu Âu bao gồm Loreal, Unilever, Procter Gamble, Estee Lauder Companies Inc. và Johnson Johnson Services Inc. Việc ra mắt sản phẩm với các đặc tính đa chức năng theo từng phân khúc là chiến lược chính mà các công ty trong khu vực tuân theo. Ngoài ra, đổi mới sản phẩm là một chiến lược nổi bật của các nhà sản xuất, nơi các công ty chủ yếu quan tâm đến việc cung cấp các sản phẩm có kết hợp chống lão hóa và điều chỉnh da. Các gã khổng lồ toàn cầu đang mở rộng phân phối bằng cách tung ra sản phẩm của họ trên nhiều cổng trực tuyến khác nhau để tăng lượng người tiêu dùng. Các công ty lớn đang mua lại các công ty nhỏ để mở rộng thị trường của họ.

Dẫn đầu thị trường sản phẩm chăm sóc cá nhân và sắc đẹp Châu Âu

L'Oréal S.A.

Procter & Gamble Co

Unilever PLC

Johnson & Johnson Services Inc.

Estee Lauder Companies Inc.

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường sản phẩm chăm sóc cá nhân và làm đẹp Châu Âu

- Tháng 6 năm 2021 Thương hiệu Colgate Palmolive Sanex đã phát triển dòng sản phẩm sữa tắm, bọt tắm và chất khử mùi sử dụng các chế phẩm trước và sau sinh học để hỗ trợ hệ vi sinh vật trên da. BiomeProtect đã được ra mắt tại Vương quốc Anh và một số thị trường EMEA, bao gồm Pháp, Tây Ban Nha, Ý, Đan Mạch và Nam Phi. Dòng sản phẩm BiomeProtect được sản xuất theo công thức mà Sanex gắn nhãn là Phức hợp sinh học ba, một sự pha trộn của inulin, butyl và các chất mô phỏng sinh học hậu sinh học hoạt động thông qua các cơ chế khác nhau để cân bằng và tối ưu hóa hệ vi sinh vật trên da.

- Tháng 3 năm 2021 Procter Gamble (PG) tung ra định dạng nạp lại sử dụng ít nhựa hơn 60% trên một số nhãn hiệu dầu gội phổ biến nhất của họ ở Vương quốc Anh. Định dạng này bao gồm một chai nhôm có thể tái sử dụng và các túi có thể đổ đầy lại, bao gồm một gói nhựa dẻo và cổ nhựa cứng. PG sử dụng định dạng này để cung cấp một số dòng sản phẩm Aussie, Head Vai, Herbal Essences và Pantene ở Vương quốc Anh.

- Tháng 2 năm 2021 Beiersdorf ra mắt thương hiệu mới OWN, trong danh mục sản phẩm chăm sóc da mặt. Thương hiệu do hãng tung ra chỉ sử dụng các thành phần được điều chế đặc biệt cho nhu cầu chăm sóc da của từng cá nhân. Với thương hiệu chăm sóc da mặt OWN đầy sáng tạo, Beiersdorf hiện đang đáp ứng rõ ràng mong muốn ngày càng tăng của người tiêu dùng về việc chăm sóc da cá nhân hóa. Thương hiệu mới đang được ra mắt tại các thị trường trọng điểm ở Châu Âu với quy trình đơn giản làm sạch da mặt cộng với chăm sóc ban ngày và làm sạch da mặt buổi tối cộng với chăm sóc ban đêm. OWN sử dụng trí tuệ nhân tạo và được xây dựng dựa trên thuật toán độc quyền kết hợp kiến thức chuyên môn sâu sắc về chăm sóc da và kiến thức người tiêu dùng trong 140 năm của Beiersdorf

Phân khúc ngành sản phẩm chăm sóc cá nhân và sắc đẹp ở Châu Âu

Thị trường làm đẹp và chăm sóc cá nhân ở đây được định nghĩa là hàng tiêu dùng về mỹ phẩm và chăm sóc cơ thể. Bao gồm mỹ phẩm làm đẹp cho mặt, môi, sản phẩm chăm sóc da, nước hoa và các sản phẩm chăm sóc cá nhân như chăm sóc tóc, chất khử mùi và sản phẩm cạo râu.

Thị trường chăm sóc sắc đẹp và chăm sóc cá nhân của Châu Âu được phân chia theo loại sản phẩm, kênh phân phối, danh mục và địa lý. Theo loại sản phẩm, thị trường được chia thành các sản phẩm chăm sóc cá nhân và mỹ phẩm và trang điểm. Phân khúc sản phẩm chăm sóc cá nhân được phân chia thành các sản phẩm chăm sóc tóc, sản phẩm chăm sóc da, sản phẩm tắm và tắm, sản phẩm chăm sóc răng miệng, sản phẩm chải chuốt cho nam giới, chất khử mùi và chất chống mồ hôi. Phân khúc mỹ phẩm/sản phẩm trang điểm được phân chia thành mỹ phẩm dành cho da mặt, sản phẩm mỹ phẩm dành cho mắt và các sản phẩm trang điểm môi và móng tay. Theo kênh phân phối, thị trường được nghiên cứu được phân thành các nhà bán lẻ chuyên dụng, siêu thị/đại siêu thị, cửa hàng tiện lợi, hiệu thuốc/Cửa hàng thuốc, cửa hàng bán lẻ trực tuyến và các kênh phân phối khác. Theo danh mục, thị trường được nghiên cứu được chia thành các sản phẩm cao cấp và đại chúng. Theo địa lý, thị trường được phân chia thành Tây Ban Nha, Vương quốc Anh, Đức, Pháp, Ý, Nga và Phần còn lại của Châu Âu.

Đối với mỗi phân khúc, quy mô và dự báo thị trường đã được thực hiện trên cơ sở giá trị (tính bằng tỷ USD).

| Sản phẩm chăm sóc cá nhân | Sản phẩm chăm sóc tóc | Dầu gội đầu |

| Điều hòa | ||

| Dầu dưỡng tóc | ||

| Sản phẩm chăm sóc tóc khác | ||

| Sản phẩm chăm sóc da | Sản phẩm chăm sóc da mặt | |

| Sản phẩm chăm sóc cơ thể | ||

| Sản phẩm chăm sóc môi | ||

| Bồn tắm và vòi sen | Gel tắm | |

| xà phòng | ||

| Muối tắm | ||

| Các sản phẩm tắm và tắm khác | ||

| Chăm sóc răng miệng | Bàn chải đánh răng và đồ thay thế | |

| Kem đánh răng | ||

| Nước súc miệng và nước súc miệng | ||

| Sản phẩm chăm sóc răng miệng khác | ||

| Sản phẩm chải chuốt cho nam giới | ||

| Chất khử mùi và chất chống mồ hôi | ||

| Mỹ phẩm/Sản phẩm trang điểm | Mỹ phẩm chăm sóc da mặt | |

| Sản phẩm mỹ phẩm dành cho mắt | ||

| Sản phẩm trang điểm môi và móng | ||

| Cửa hàng bán lẻ chuyên dụng |

| Siêu thị/Đại siêu thị |

| Cửa hang tiện lợi |

| Hiệu thuốc/Cửa hàng thuốc |

| Kênh bán lẻ trực tuyến |

| Các kênh phân phối khác |

| Sản phẩm đại chúng |

| Sản phẩm cao cấp |

| Tây ban nha |

| Vương quốc Anh |

| nước Đức |

| Pháp |

| Nước Ý |

| Nga |

| Phần còn lại của châu Âu |

| Kiểu | Sản phẩm chăm sóc cá nhân | Sản phẩm chăm sóc tóc | Dầu gội đầu |

| Điều hòa | |||

| Dầu dưỡng tóc | |||

| Sản phẩm chăm sóc tóc khác | |||

| Sản phẩm chăm sóc da | Sản phẩm chăm sóc da mặt | ||

| Sản phẩm chăm sóc cơ thể | |||

| Sản phẩm chăm sóc môi | |||

| Bồn tắm và vòi sen | Gel tắm | ||

| xà phòng | |||

| Muối tắm | |||

| Các sản phẩm tắm và tắm khác | |||

| Chăm sóc răng miệng | Bàn chải đánh răng và đồ thay thế | ||

| Kem đánh răng | |||

| Nước súc miệng và nước súc miệng | |||

| Sản phẩm chăm sóc răng miệng khác | |||

| Sản phẩm chải chuốt cho nam giới | |||

| Chất khử mùi và chất chống mồ hôi | |||

| Mỹ phẩm/Sản phẩm trang điểm | Mỹ phẩm chăm sóc da mặt | ||

| Sản phẩm mỹ phẩm dành cho mắt | |||

| Sản phẩm trang điểm môi và móng | |||

| Kênh phân phối | Cửa hàng bán lẻ chuyên dụng | ||

| Siêu thị/Đại siêu thị | |||

| Cửa hang tiện lợi | |||

| Hiệu thuốc/Cửa hàng thuốc | |||

| Kênh bán lẻ trực tuyến | |||

| Các kênh phân phối khác | |||

| Loại | Sản phẩm đại chúng | ||

| Sản phẩm cao cấp | |||

| Địa lý | Tây ban nha | ||

| Vương quốc Anh | |||

| nước Đức | |||

| Pháp | |||

| Nước Ý | |||

| Nga | |||

| Phần còn lại của châu Âu | |||

Câu hỏi thường gặp về Nghiên cứu Thị trường Sản phẩm Chăm sóc Cá nhân và Làm đẹp Châu Âu

Thị trường Sản phẩm Chăm sóc Cá nhân và Làm đẹp Châu Âu lớn đến mức nào?

Quy mô Thị trường Sản phẩm Chăm sóc Cá nhân và Làm đẹp Châu Âu dự kiến sẽ đạt 131,66 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 3,21% để đạt 154,20 tỷ USD vào năm 2029.

Quy mô Thị trường Sản phẩm Chăm sóc Cá nhân và Làm đẹp Châu Âu hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Sản phẩm Chăm sóc Cá nhân và Làm đẹp Châu Âu dự kiến sẽ đạt 131,66 tỷ USD.

Ai là người đóng vai trò chủ chốt trong Thị trường Sản phẩm Chăm sóc Cá nhân và Làm đẹp Châu Âu?

L'Oréal S.A., Procter & Gamble Co, Unilever PLC, Johnson & Johnson Services Inc., Estee Lauder Companies Inc. là những công ty lớn hoạt động tại Thị trường Sản phẩm Chăm sóc Cá nhân và Làm đẹp Châu Âu.

Thị trường Sản phẩm Chăm sóc Cá nhân và Làm đẹp Châu Âu này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Sản phẩm Chăm sóc Cá nhân và Làm đẹp Châu Âu ước tính đạt 127,57 tỷ USD. Báo cáo bao gồm quy mô thị trường lịch sử của Thị trường Sản phẩm Chăm sóc Cá nhân và Sắc đẹp Châu Âu trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Sản phẩm Chăm sóc Cá nhân và Sắc đẹp Châu Âu trong các năm 2024, 2025, 2026, 2027 , 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo Ngành Sản phẩm Chăm sóc Cá nhân và Làm đẹp Châu Âu

Thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Sản phẩm chăm sóc cá nhân và sắc đẹp Châu Âu năm 2024, do Mordor Intelligence™ Industry Reports tạo ra. Phân tích Sản phẩm Chăm sóc Cá nhân và Sắc đẹp Châu Âu bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.

.webp)