Quy mô thị trường thực phẩm dân tộc

| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

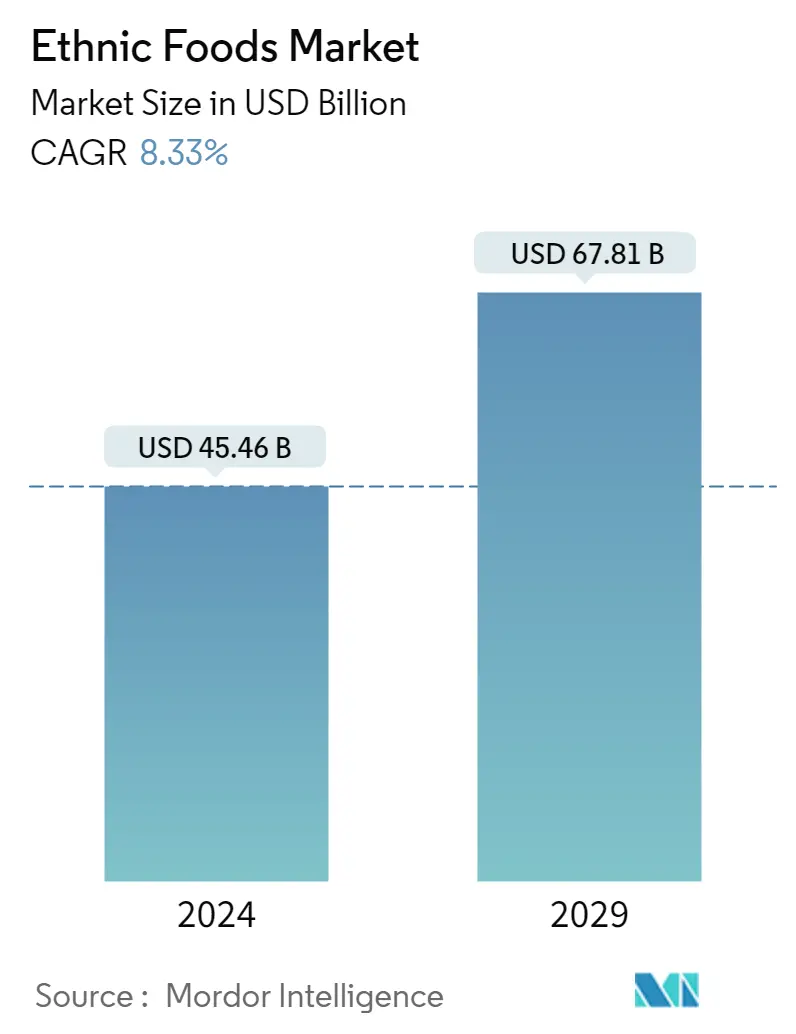

| Quy Mô Thị Trường (2024) | USD 45.46 tỷ |

| Quy Mô Thị Trường (2029) | USD 67.81 tỷ |

| CAGR(2024 - 2029) | 8.33 % |

| Thị Trường Tăng Trưởng Nhanh Nhất | Châu Âu |

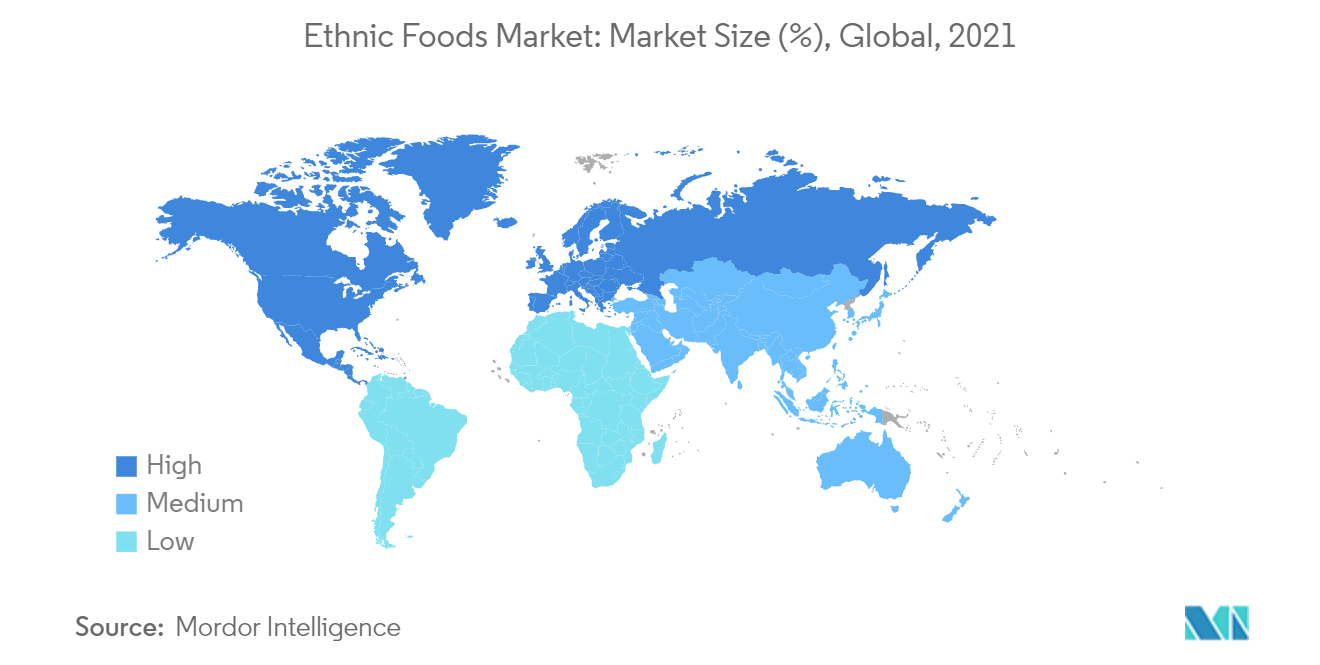

| Thị Trường Lớn Nhất | Bắc Mỹ |

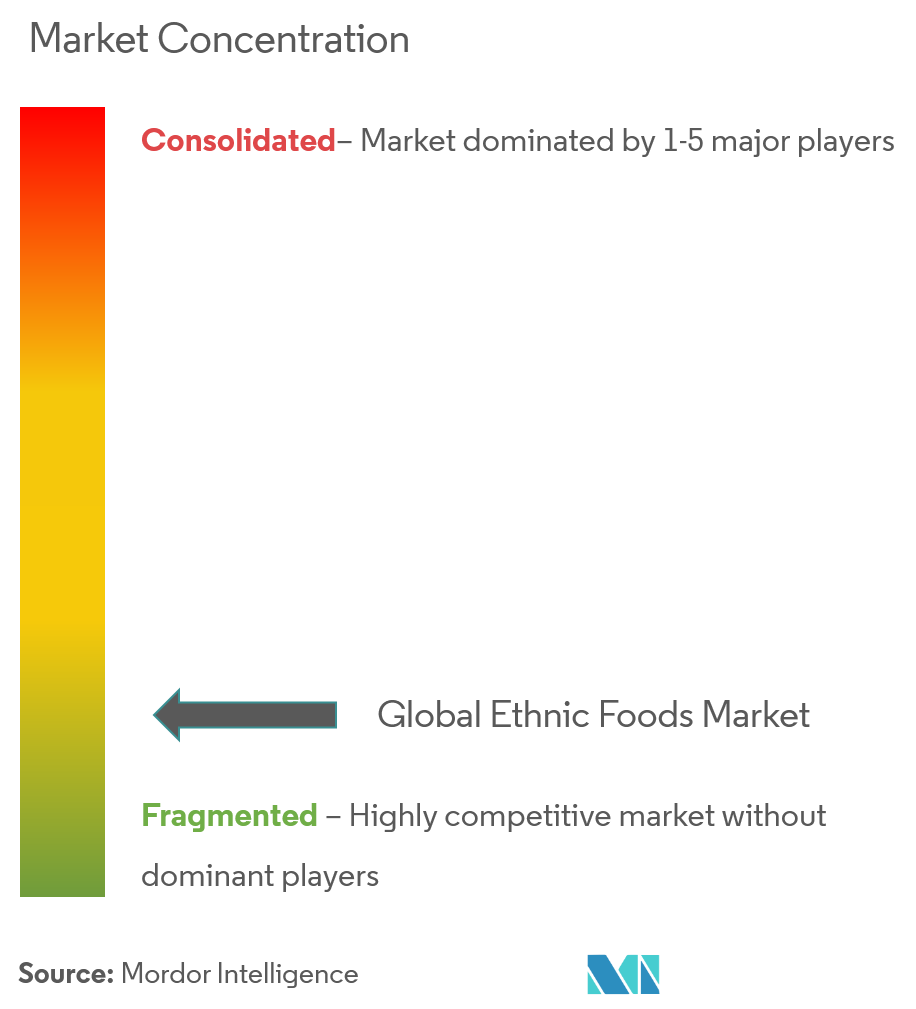

| Tập Trung Thị Trường | Thấp |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường thực phẩm dân tộc

Quy mô Thị trường Thực phẩm Dân tộc ước tính đạt 45,46 tỷ USD vào năm 2024 và dự kiến sẽ đạt 67,81 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 8,33% trong giai đoạn dự báo (2024-2029).

Hậu COVID-19, người tiêu dùng đã tăng vừa phải lượng tiêu thụ nhiều loại sản phẩm thực phẩm ăn liền, đến từ nhiều dân tộc khác nhau và được yêu cầu phổ biến trên toàn thế giới, thúc đẩy nhu cầu về thực phẩm dân tộc trong năm nay.

Với tỷ lệ nhập cư ngày càng tăng do cơ hội việc làm, giáo dục đại học và du lịch, nhu cầu về thực phẩm dân tộc ngày càng tăng và trong trung hạn, với việc tiêu thụ thực phẩm bổ dưỡng ngày càng tăng và đầu tư vốn ngày càng tăng để sản xuất thực phẩm lành mạnh, dành cho người dân tộc. , thị trường được nghiên cứu dự kiến sẽ đạt được lực kéo trong giai đoạn dự báo.

Một yếu tố thúc đẩy nhu cầu thực phẩm dân tộc là sự sẵn có và khả năng tiếp cận các mặt hàng thực phẩm dân tộc thông qua các chuỗi siêu thị chuyên biệt thực phẩm dân tộc. Các nước đang phát triển đang trải qua quá trình Tây phương hóa ngày càng gia tăng, điều này đang làm thay đổi thị hiếu và sở thích của người dân. Việc đi ăn ngoài ngày càng trở nên phổ biến và ngày càng có nhiều người quan tâm đến việc thử các món ăn xuyên lục địa và kỳ lạ. Thực phẩm ngày càng trở nên có tính trị liệu hơn do nhu cầu ngày càng tăng của người tiêu dùng đối với các món ăn đổi mới và sáng tạo.

Hơn nữa, các nhà sản xuất thực phẩm dân tộc đang tập trung vào yếu tố tiện lợi, chất lượng thực phẩm, sự đa dạng về ẩm thực và hình thức đóng gói của sản phẩm. Thị trường thực phẩm dân tộc tiếp tục đa dạng hóa khi người tiêu dùng tiếp tục thử nghiệm các nền ẩm thực toàn cầu mới. Một số danh mục thực phẩm dân tộc thích hợp bao gồm các món ăn Châu Phi, Ấn Độ và Indonesia đang phát triển trong thời gian gần đây.

Xu hướng thị trường thực phẩm dân tộc

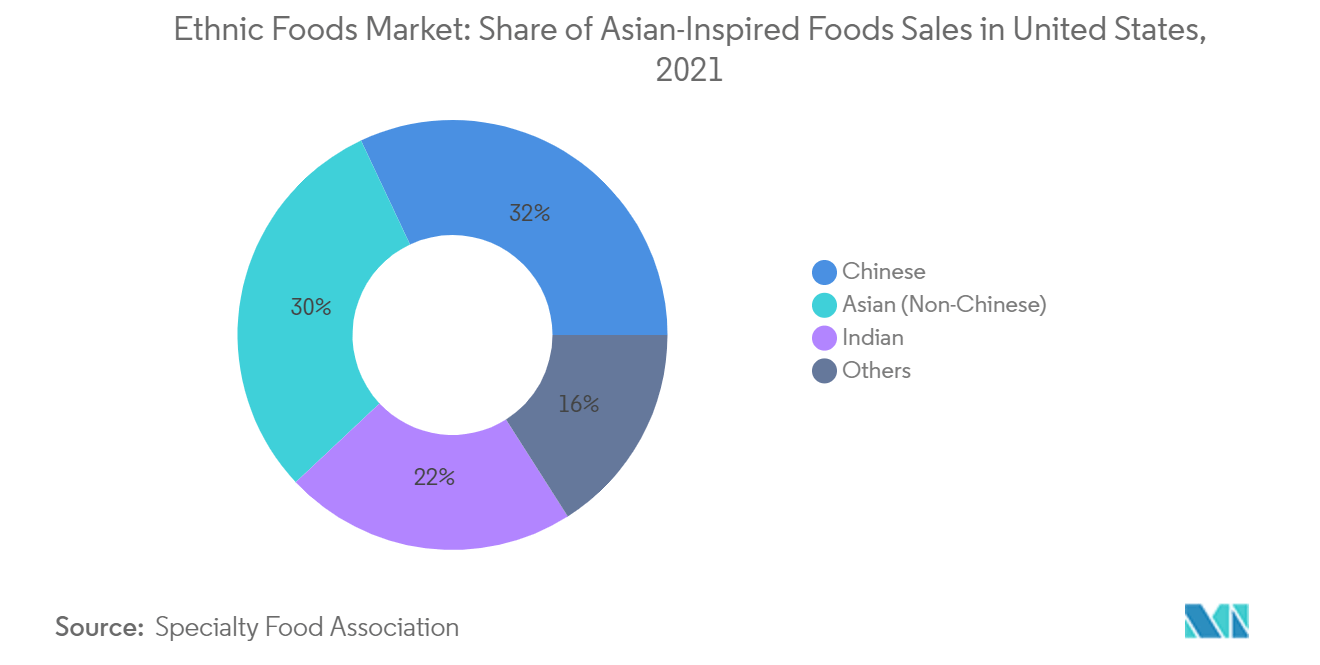

Sự hiện diện của ẩm thực châu Á trong không gian thị trường thực phẩm dân tộc Hoa Kỳ

Sự quan tâm của người tiêu dùng đối với ẩm thực châu Á như Thái Lan, Hàn Quốc, Việt Nam và Nhật Bản ngày càng tăng trên toàn cầu và họ tìm kiếm những hương vị đậm đà. Xu hướng này được thúc đẩy bởi dân số nhập cư ngày càng tăng cũng như nhu cầu mạnh mẽ từ dân số bản địa.

Trong thập kỷ qua, nhiều người nhập cư từ châu Á đã chuyển đến Hoa Kỳ và các nước châu Âu hơn bất kỳ khu vực nào khác trên toàn cầu. Ví dụ, tại Hoa Kỳ, người nhập cư từ các nước châu Á chiếm 47% tổng số người nhập cư vào nước này vào năm 2021. Điều này đã thúc đẩy nhu cầu về thực phẩm dân tộc trong nước.

Hơn nữa, sự thâm nhập mạnh mẽ của ẩm thực Hàn Quốc, Nhật Bản, Trung Quốc và Ấn Độ vào cộng đồng người bản xứ trong thời gian xem xét. Trong giai đoạn dự báo, ngành công nghiệp thực phẩm dân tộc toàn cầu có nhiều khả năng dựa vào sự kết hợp giữa các dân tộc.

Niềm đam mê ẩm thực dân tộc ngày càng tăng ở khu vực Châu Á - Thái Bình Dương

Dân số trẻ ngày càng tăng, cùng với xu hướng ăn uống nhanh chóng và thường xuyên thử nghiệm nhiều món ăn xuyên bang và liên quốc gia, đã mang lại nhiều cơ hội phát triển cho các hoạt động dịch vụ ẩm thực dân tộc ở khu vực Châu Á - Thái Bình Dương.

Việc người Ấn Độ và người dân từ các nước đang phát triển khác sử dụng mạng xã hội ngày càng tăng đã cho phép họ chia sẻ trải nghiệm ẩm thực của mình, thúc giục người tiêu dùng thử các lựa chọn thực phẩm và cửa hàng mới dựa trên các đánh giá được chia sẻ. Việc khám phá những trải nghiệm ẩm thực mới cho ẩm thực toàn cầu và ẩm thực địa phương đích thực đang ngày càng gia tăng đối với người tiêu dùng ở Châu Á-Thái Bình Dương. Hơn nữa, các nhà sản xuất đang cố gắng đáp ứng nhu cầu của người tiêu dùng về các sản phẩm thực phẩm mới và khác biệt với nhiều sản phẩm được quốc tế yêu thích hơn, đa dạng hơn, gia vị và hương vị đậm đà hơn.

Doanh số bán thực phẩm đặc sản và quốc tế đang gia tăng tại các siêu thị ở châu Á - Thái Bình Dương khi người tiêu dùng, đặc biệt là thế hệ trẻ, có xu hướng ưa chuộng ẩm thực dân tộc. Các yếu tố khác, chẳng hạn như chính sách du lịch quốc tế và toàn cầu hóa, ảnh hưởng tích cực đến thị trường.

Tổng quan về ngành công nghiệp thực phẩm dân tộc

Thị trường thực phẩm dân tộc có tính cạnh tranh cao với nhiều công ty vừa và nhỏ. Một số công ty lớn trên thị trường bao gồm Ajinomoto Co. Inc., McCormick Company Inc., Associated British Foods PLC và General Mills Inc.

Bằng cách phát triển danh mục sản phẩm đa dạng, bao gồm các món ăn phổ biến như Trung Quốc, Ý, Ấn Độ, Anh, Pháp, Mexico, Caribe và Châu Phi, các công ty hàng đầu đang tiếp thị nhiều món ăn khác nhau cho người tiêu dùng. Những công ty hàng đầu cũng đã thành công trong việc cung cấp sản phẩm của mình trên nhiều kênh phân phối, đặc biệt là các siêu thị và đại siêu thị, những nơi cũng nắm giữ một số phân khúc lớn nhất về kênh phân phối trên thị trường được nghiên cứu.

Lãnh đạo thị trường thực phẩm dân tộc

-

Ajinomoto Co. Inc.

-

McCormick & Company Inc.

-

General Mills, Inc.

-

Associated British Foods PLC

-

Orkla ASA

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường thực phẩm dân tộc

- Tháng 2 năm 2022 Patak tung ra quảng cáo truyền hình Patak's Makes Perfect với sự hợp tác của công ty quảng cáo sáng tạo BMB. Với quảng cáo mới này, công ty nhằm mục đích tăng cường sự hiện diện trên thị trường trong lĩnh vực bán lẻ thực phẩm dân tộc.

- Tháng 2 năm 2022 Aryzta, công ty vận hành thương hiệu Cuisine de France, mua lại tiệm bánh, thiết bị và khu đất tương ứng của nhà đồng sản xuất De-Luxe Food Services từ Envictus International Holdings Limited. Việc mở rộng này đã củng cố vị thế phù hợp của Aryzta trong các sản phẩm bánh mì ở Malaysia.

- Tháng 1 năm 2022 Paulig, công ty có hai cơ sở sản xuất bánh ngô, bộ đồ ăn tối và khoai tây chiên ở Bỉ (Roeselare) và hiện đang xây dựng cơ sở sản xuất thứ ba, đã mua lại công ty sáng tạo Liven có trụ sở tại Tây Ban Nha. Với việc mua lại này, Paulig hy vọng sẽ mở rộng các hoạt động Tex-Mex và đồ ăn nhẹ ở Châu Âu.

- Tháng 10 năm 2021 General Mills mở rộng phạm vi Old El Paso bằng cách giới thiệu vỏ bánh taco có hương vị mới với sự hợp tác của thương hiệu giòn Takis ở Hoa Kỳ. Sản phẩm mới nhất của công ty được lấy cảm hứng từ hương vị giòn của Takis 'Fuego' và được đặt tên là 'Hạt ớt cay và vỏ chanh có hương vị Stand'N Stuff Taco'. Sản phẩm được bán độc quyền thông qua các cửa hàng Walmart.

Báo cáo thị trường thực phẩm dân tộc - Mục lục

1. GIỚI THIỆU

1.1 Giả định nghiên cứu và định nghĩa thị trường

1.2 Phạm vi nghiên cứu

2. PHƯƠNG PHÁP NGHIÊN CỨU

3. TÓM TẮT TÓM TẮT

4. ĐỘNG LỰC THỊ TRƯỜNG

4.1 Trình điều khiển thị trường

4.2 Hạn chế thị trường

4.3 Phân tích năm lực lượng của Porter

4.3.1 Sức mạnh thương lượng của nhà cung cấp

4.3.2 Quyền thương lượng của người mua

4.3.3 Mối đe dọa của những người mới

4.3.4 Mối đe dọa của sản phẩm thay thế

4.3.5 Cường độ của sự ganh đua đầy tính canh tranh

5. PHÂN PHỐI THỊ TRƯỜNG

5.1 Kênh phân phối

5.1.1 Siêu thị/Đại siêu thị

5.1.2 Cửa hang tiện lợi

5.1.3 Kênh bán lẻ trực tuyến

5.1.4 Các kênh phân phối khác

5.2 Địa lý

5.2.1 Bắc Mỹ

5.2.1.1 Hoa Kỳ

5.2.1.2 Canada

5.2.1.3 México

5.2.1.4 Phần còn lại của Bắc Mỹ

5.2.2 Châu Âu

5.2.2.1 Vương quốc Anh

5.2.2.2 nước Đức

5.2.2.3 Tây ban nha

5.2.2.4 Pháp

5.2.2.5 Nước Ý

5.2.2.6 Nga

5.2.2.7 Phần còn lại của châu Âu

5.2.3 Châu á Thái Bình Dương

5.2.3.1 Trung Quốc

5.2.3.2 Nhật Bản

5.2.3.3 Ấn Độ

5.2.3.4 Châu Úc

5.2.3.5 Phần còn lại của Châu Á-Thái Bình Dương

5.2.4 Phần còn lại của thế giới

5.2.4.1 Nam Mỹ

5.2.4.2 Trung Đông & Châu Phi

6. CẢNH BÁO CẠNH TRANH

6.1 Các công ty năng động nhất

6.2 Các chiến lược được áp dụng bởi những người chơi chính

6.3 Phân tích thị phần

6.4 Hồ sơ công ty

6.4.1 Ajinomoto Co. Inc.

6.4.2 McCormick & Company Inc.

6.4.3 Associated British Foods PLC

6.4.4 General Mills Inc. (Old El Paso)

6.4.5 Orkla ASA

6.4.6 ARYZTA AG

6.4.7 Paulig Ltd.

6.4.8 Asli Fine Foods

6.4.9 Capital Foods (Ching's Secret)

6.4.10 Charlie Bigham

6.4.11 The Spice Tailor

6.4.12 Quality Ethnic Foods Inc.

7. CƠ HỘI THỊ TRƯỜNG VÀ XU HƯỚNG TƯƠNG LAI

Phân khúc ngành công nghiệp thực phẩm dân tộc

Thực phẩm dân tộc đề cập đến nhiều loại thực phẩm đóng gói mà công chúng có thể xác định là có nguồn gốc từ nước ngoài.

Thị trường thực phẩm dân tộc được phân chia theo kênh phân phối thành đại siêu thị/đại siêu thị, cửa hàng tiện lợi, cửa hàng trực tuyến và các kênh phân phối khác. Theo địa lý, thị trường được phân chia thành Bắc Mỹ, Châu Âu, Châu Á - Thái Bình Dương và Phần còn lại của Thế giới. Đối với mỗi phân khúc, quy mô và dự báo thị trường đã được thực hiện theo giá trị (triệu USD).

| Kênh phân phối | ||

| ||

| ||

| ||

|

| Địa lý | ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

|

Câu hỏi thường gặp về nghiên cứu thị trường thực phẩm dân tộc

Thị trường thực phẩm dân tộc lớn đến mức nào?

Quy mô Thị trường Thực phẩm Dân tộc dự kiến sẽ đạt 45,46 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 8,33% để đạt 67,81 tỷ USD vào năm 2029.

Quy mô thị trường thực phẩm dân tộc hiện nay là bao nhiêu?

Vào năm 2024, quy mô Thị trường Thực phẩm Dân tộc dự kiến sẽ đạt 45,46 tỷ USD.

Ai là người chơi chính trong Thị trường Thực phẩm Dân tộc?

Ajinomoto Co. Inc., McCormick & Company Inc., General Mills, Inc., Associated British Foods PLC, Orkla ASA là những công ty lớn hoạt động trong Thị trường Thực phẩm Dân tộc.

Khu vực nào phát triển nhanh nhất trong Thị trường Thực phẩm Dân tộc?

Châu Âu được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường Thực phẩm Dân tộc?

Năm 2024, Bắc Mỹ chiếm thị phần lớn nhất trong Thị trường Thực phẩm Dân tộc.

Thị trường Thực phẩm Dân tộc này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Năm 2023, quy mô Thị trường Thực phẩm Dân tộc ước tính đạt 41,96 tỷ USD. Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Thực phẩm Dân tộc trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Thực phẩm Dân tộc trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành thực phẩm dân tộc

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Thực phẩm Dân tộc năm 2024, được tạo bởi Báo cáo Công nghiệp Mordor Intelligence™. Phân tích Thực phẩm Dân tộc bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.