Phân tích thị trường chất nhũ hóa

Quy mô Thị trường Chất nhũ hóa ước tính đạt 9,59 tỷ USD vào năm 2024 và dự kiến sẽ đạt 11,97 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR lớn hơn 4% trong giai đoạn dự báo (2024-2029).

Đại dịch COVID-19 đã tác động tiêu cực đến thị trường chất nhũ hóa do làm gián đoạn quá trình sản xuất và phân phối. Điều này là do các yếu tố như khó có được nguyên liệu thô, hạn chế qua biên giới và khả năng tiếp cận lao động hạn chế. Kết quả là năng lực cung cấp và chế biến giảm dẫn đến điều kiện bán hàng trở nên tồi tệ hơn và các hoạt động sản xuất và thị trường bị trì hoãn. Tuy nhiên, thị trường đã phục hồi ổn định sau đó và đang tăng trưởng với tốc độ vừa phải do lượng tiêu thụ chất nhũ hóa từ các ngành công nghiệp khác nhau tăng lên sau đại dịch.

Việc sử dụng ngày càng nhiều chất nhũ hóa trong các sản phẩm thực phẩm và nhu cầu ngày càng tăng đối với thực phẩm đóng gói và chế biến sẵn là động lực chính của thị trường này.

Mặt khác, các quy định nghiêm ngặt của chính phủ và sự sẵn có của các sản phẩm thay thế gần gũi, chẳng hạn như enzyme, có thể cản trở sự phát triển của thị trường chất nhũ hóa.

Việc phát triển nghiên cứu và phát triển chất nhũ hóa như chất đa năng trong chăm sóc cá nhân và mỹ phẩm được kỳ vọng sẽ tạo ra cơ hội mới cho thị trường phát triển.

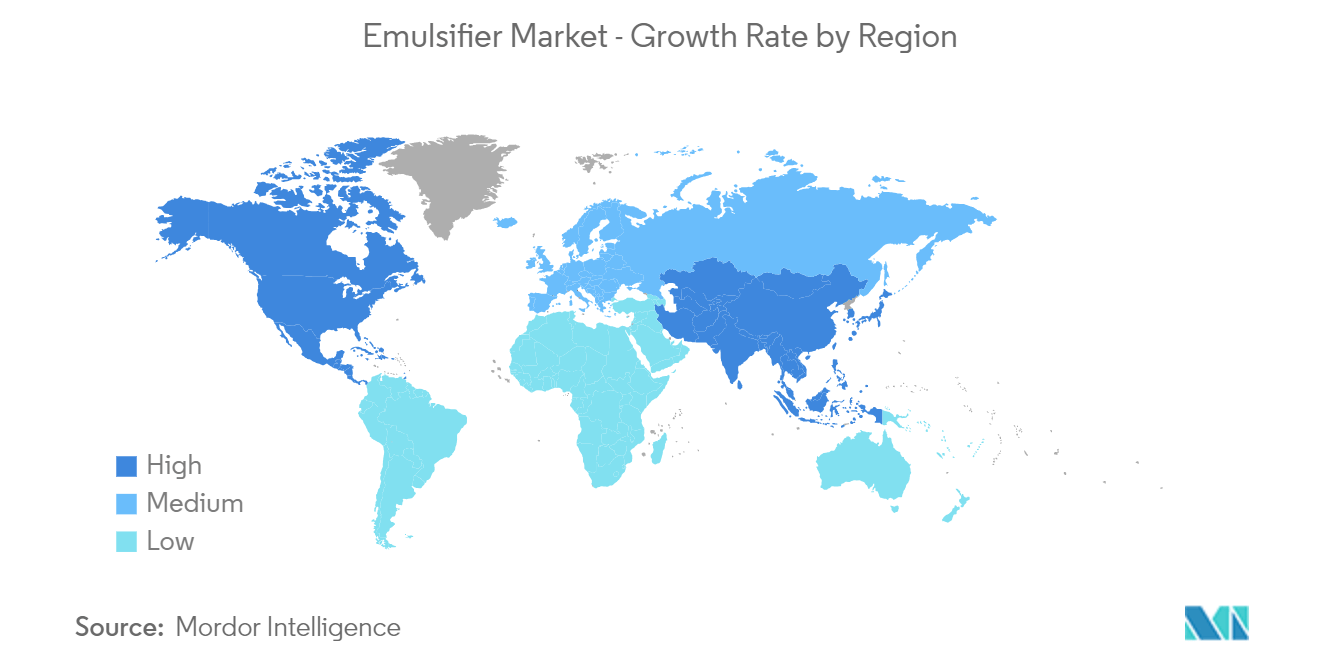

Khu vực Châu Á - Thái Bình Dương thống trị thị trường trên toàn cầu, với mức tiêu thụ đáng kể nhất từ các quốc gia như Trung Quốc, Ấn Độ và Nhật Bản. Là người tiêu dùng lớn nhất.

Xu hướng thị trường chất nhũ hóa

Nhu cầu ngày càng tăng từ phân khúc sản phẩm thực phẩm

- Chất nhũ hóa là chất hoạt động bề mặt hoặc chất hoạt động bề mặt giúp ổn định nhũ tương bằng cách tăng độ ổn định động học của nó. Các phân tử chất nhũ hóa có hai đầu đầu cực hoặc ưa nước (hòa tan trong nước) và đầu không phân cực hoặc kỵ nước (không thấm nước).

- Việc sử dụng ngày càng nhiều chất nhũ hóa trong các sản phẩm thực phẩm như ngũ cốc, bữa ăn sẵn, sản phẩm dinh dưỡng cho trẻ sơ sinh và trẻ nhỏ, đồ ăn nhẹ, món tráng miệng và các sản phẩm khác dự kiến sẽ làm tăng nhu cầu về chất nhũ hóa trên toàn cầu.

- Khi công nghệ tiến bộ, các doanh nghiệp công nghiệp đang chuyển sang sử dụng các nguồn chất nhũ hóa mới để cải thiện chất lượng sản phẩm, tăng hiệu quả và giảm thời gian xử lý. Công nghệ nhũ tương đã được sử dụng trong ngành công nghiệp thực phẩm trong nhiều thập kỷ để sản xuất nhiều loại sản phẩm, chẳng hạn như sữa đồng nhất, kem, nước chấm, nước sốt, nước sốt, món tráng miệng và lớp phủ trên.

- Theo IBEF (Quỹ tài trợ thương hiệu Ấn Độ), ngành chế biến thực phẩm Ấn Độ đã phát triển nhanh chóng trong 5 năm qua, đạt mức tăng trưởng trung bình 8,3% hàng năm. Với quy mô thị trường 866 tỷ USD vào năm 2022, ngành thực phẩm sẽ đóng vai trò then chốt trong việc tiêu thụ chất nhũ hóa.

- Hơn nữa, với sự gia tăng tiêu thụ các sản phẩm thực phẩm chức năng, nhiều công ty đang đưa ra các nguyên liệu đặc biệt giàu protein, axit amin và axit béo omega-3 trong các sản phẩm làm từ sữa, nước sốt, phết, thực phẩm nướng, ngũ cốc ăn sáng và thức ăn trẻ em. Với nhu cầu mạnh mẽ về các thành phần đặc biệt có đặc tính dinh dưỡng được cải thiện, nhu cầu về các chất phụ gia như chất nhũ hóa sẽ tăng lên trong giai đoạn dự báo.

- Theo Trung tâm Quản lý Thực phẩm Quốc gia của Công nghiệp nhẹ Trung Quốc, mặc dù trước đây phải đối mặt với đại dịch nhưng ngành thực phẩm đã cho thấy động lực và khả năng phục hồi mạnh mẽ vào năm 2022 và dự kiến sẽ tăng trưởng với tốc độ này vào năm 2023.

- Theo CDIC (Công ty Thông tin Hàng ngày Trung Quốc), thị trường thực phẩm Trung Quốc đã ghi nhận mức tăng trưởng ổn định vào năm 2022 và dự kiến sẽ duy trì mức tăng trưởng tương tự vào năm 2023. Các công ty thực phẩm Trung Quốc báo cáo rằng doanh thu năm 2022 đạt đỉnh hơn 9,8 nghìn tỷ CNY (khoảng 100 tỷ USD). 1,3 nghìn tỷ USD), tăng hàng năm 5,6% so với năm trước.

- Do tất cả các yếu tố nêu trên đối với chất nhũ hóa, thị trường của nó dự kiến sẽ tăng trong giai đoạn dự báo.

Khu vực Châu Á - Thái Bình Dương chiếm lĩnh thị trường

- Khu vực Châu Á - Thái Bình Dương dự kiến sẽ thống trị thị trường chất nhũ hóa trong giai đoạn dự báo. Ở các nước như Trung Quốc và Ấn Độ, do dân số ngày càng tăng và thu nhập khả dụng ngày càng tăng nên nhu cầu về chất nhũ hóa ngày càng tăng trong khu vực.

- Việc sử dụng ngày càng nhiều chất nhũ hóa, cụ thể là lecithin, trong các sản phẩm thực phẩm như sôcôla và các sản phẩm bánh kẹo, mang lại nhiều lợi ích khác nhau trong quá trình chế biến và bảo quản, được dự đoán sẽ làm tăng nhu cầu về chất nhũ hóa trong khu vực.

- Phân khúc sản phẩm thực phẩm dự kiến sẽ chiếm hơn 40% thị trường chất nhũ hóa trong khu vực và phân khúc mỹ phẩm chăm sóc cá nhân dự kiến sẽ chiếm thị phần lớn thứ hai với hơn 25% thị trường chất nhũ hóa trong khu vực.

- Việc sử dụng chất nhũ hóa trong ngành mỹ phẩm và chăm sóc cá nhân giúp tạo ra sự trộn lẫn nước với dầu tốt hơn. Các sản phẩm mỹ phẩm, cụ thể là nước thơm và kem, sử dụng cả hai; Cần phải đạt được sự cân bằng hoàn hảo giữa dầu và nước để duy trì tính đồng nhất của các sản phẩm này, điều này được thực hiện bằng cách sử dụng chất nhũ hóa.

- Tại Trung Quốc, doanh thu từ ngành mỹ phẩm vào năm 2023 dự kiến đạt 70,65 tỷ USD.

- Các yếu tố trên, cùng với sự hỗ trợ của chính phủ, đang góp phần làm tăng nhu cầu về chất nhũ hóa trong giai đoạn dự báo.

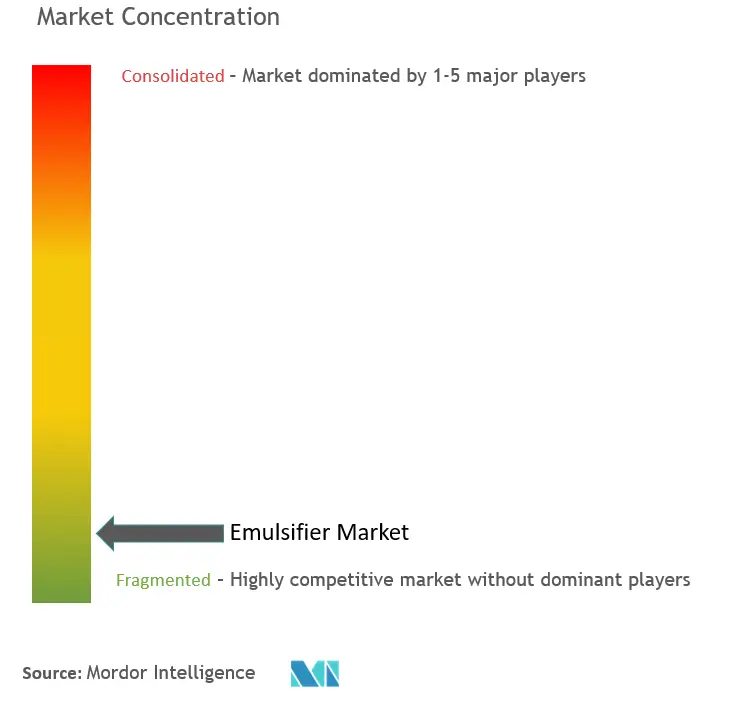

Tổng quan về ngành chất nhũ hóa

Thị trường chất nhũ hóa rất phân mảnh. Những công ty lớn (không theo bất kỳ thứ tự cụ thể nào) bao gồm BASF SE, DuPont, Kerry Inc., Akzo Nobel NV và Corbion, cùng với những công ty khác.

Dẫn đầu thị trường chất nhũ hóa

-

BASF SE

-

DuPont

-

Kerry Inc

-

Akzo Nobel N.V.

-

Corbion

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường chất nhũ hóa

Tháng 9 năm 2022 BASF SE và công ty khởi nghiệp công nghệ RiKarbon Inc. của Hoa Kỳ công bố quan hệ đối tác đổi mới về chất làm mềm có nguồn gốc từ rác thải sinh học. Bằng cách này, công ty hợp tác đã mở rộng danh mục sản phẩm của mình và đang hướng tới sự bền vững.

Tháng 9 năm 2022 Evonik Industries AG tăng công suất của hai nhóm sản phẩm phụ gia dành cho sơn kiến trúc chất kỵ nước TEGO Phobe và chất làm đặc polyurethane TEGO Viscoplus. Điều này được thực hiện do nhu cầu về phụ gia cho sơn kiến trúc ở Châu Âu ngày càng tăng.

Phân khúc ngành công nghiệp chất nhũ hóa

Chất nhũ hóa là những chất có một đầu ưa nước và một đầu kỵ nước, hoạt động như một bề mặt phân cách giữa các chất lỏng không thể trộn lẫn. Chúng giúp tạo ra nhũ tương ổn định, đồng nhất, mịn bằng cách giảm sức căng bề mặt giữa các thành phần chất lỏng. Chất nhũ hóa được sử dụng rộng rãi làm chất phụ gia trong một loạt các quy trình nấu nướng, từ chế biến thịt đến làm bánh. Chúng cũng có thể được sử dụng để trộn các yếu tố không đồng nhất trong ngành chăm sóc cá nhân, dược phẩm và dầu khí. Hiện nay, trên thị trường có nhiều loại chất nhũ hóa tự nhiên, tổng hợp hoặc bán tổng hợp khác nhau.

Thị trường chất nhũ hóa được phân chia theo nguồn, ứng dụng và địa lý. Theo nguồn, thị trường được phân chia thành dựa trên sinh học và tổng hợp. Theo ứng dụng, thị trường được phân chia thành các sản phẩm thực phẩm, dược phẩm, sản phẩm chăm sóc cá nhân và mỹ phẩm, hóa chất nông nghiệp, mỏ dầu và các ứng dụng khác (ứng dụng công nghiệp nói chung). Báo cáo cũng đề cập đến quy mô thị trường và dự báo về thị trường chất nhũ hóa cho 15 quốc gia lớn trong khu vực chính.

Đối với mỗi phân khúc, quy mô và dự báo thị trường được thực hiện trên cơ sở giá trị (USD).

| Dựa trên sinh học |

| Tổng hợp |

| Sản phẩm thực phẩm |

| Dược phẩm |

| Sản phẩm chăm sóc cá nhân và mỹ phẩm |

| Hóa chất nông nghiệp |

| Mỏ dầu |

| Các ứng dụng khác (Ứng dụng công nghiệp tổng hợp) |

| Châu á Thái Bình Dương | Trung Quốc |

| Ấn Độ | |

| Nhật Bản | |

| Hàn Quốc | |

| Phần còn lại của Châu Á-Thái Bình Dương | |

| Bắc Mỹ | Hoa Kỳ |

| Canada | |

| México | |

| Châu Âu | nước Đức |

| Vương quốc Anh | |

| Nước Ý | |

| Pháp | |

| Phần còn lại của châu Âu | |

| Nam Mỹ | Brazil |

| Argentina | |

| Phần còn lại của Nam Mỹ | |

| Trung Đông và Châu Phi | Ả Rập Saudi |

| Nam Phi | |

| Phần còn lại của Trung Đông và Châu Phi |

| Nguồn | Dựa trên sinh học | |

| Tổng hợp | ||

| Ứng dụng | Sản phẩm thực phẩm | |

| Dược phẩm | ||

| Sản phẩm chăm sóc cá nhân và mỹ phẩm | ||

| Hóa chất nông nghiệp | ||

| Mỏ dầu | ||

| Các ứng dụng khác (Ứng dụng công nghiệp tổng hợp) | ||

| Địa lý | Châu á Thái Bình Dương | Trung Quốc |

| Ấn Độ | ||

| Nhật Bản | ||

| Hàn Quốc | ||

| Phần còn lại của Châu Á-Thái Bình Dương | ||

| Bắc Mỹ | Hoa Kỳ | |

| Canada | ||

| México | ||

| Châu Âu | nước Đức | |

| Vương quốc Anh | ||

| Nước Ý | ||

| Pháp | ||

| Phần còn lại của châu Âu | ||

| Nam Mỹ | Brazil | |

| Argentina | ||

| Phần còn lại của Nam Mỹ | ||

| Trung Đông và Châu Phi | Ả Rập Saudi | |

| Nam Phi | ||

| Phần còn lại của Trung Đông và Châu Phi | ||

Câu hỏi thường gặp về nghiên cứu thị trường chất nhũ hóa

Thị trường chất nhũ hóa lớn đến mức nào?

Quy mô Thị trường chất nhũ hóa dự kiến sẽ đạt 9,59 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR lớn hơn 4% để đạt 11,97 tỷ USD vào năm 2029.

Quy mô thị trường chất nhũ hóa hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường chất nhũ hóa dự kiến sẽ đạt 9,59 tỷ USD.

Ai là người chơi chính trong thị trường chất nhũ hóa?

BASF SE, DuPont, Kerry Inc, Akzo Nobel N.V., Corbion là những công ty lớn hoạt động trong Thị trường chất nhũ hóa.

Khu vực nào phát triển nhanh nhất trong Thị trường chất nhũ hóa?

Châu Á Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường chất nhũ hóa?

Năm 2024, Châu Á Thái Bình Dương chiếm thị phần lớn nhất trong Thị trường chất nhũ hóa.

Thị trường chất nhũ hóa này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường chất nhũ hóa ước tính là 9,22 tỷ USD. Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường chất nhũ hóa trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường chất nhũ hóa trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành chất nhũ hóa

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Chất nhũ hóa năm 2024, được tạo bởi Báo cáo Công nghiệp Mordor Intelligence™. Phân tích chất nhũ hóa bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.