| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

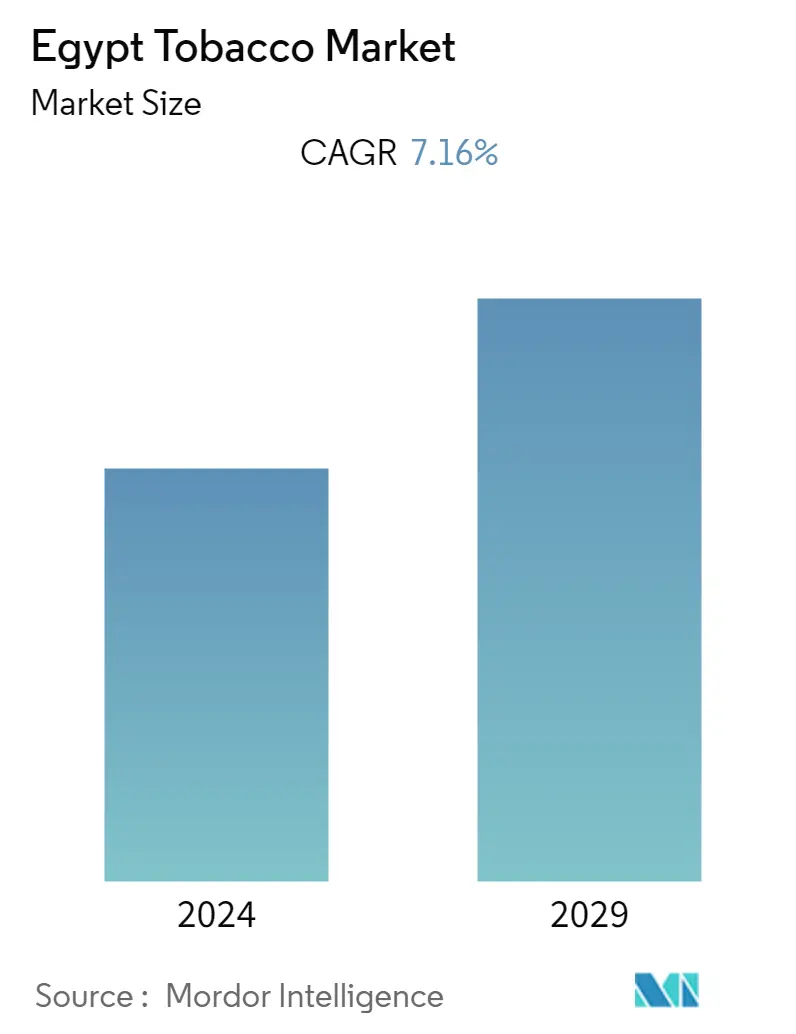

| CAGR | 7.16 % |

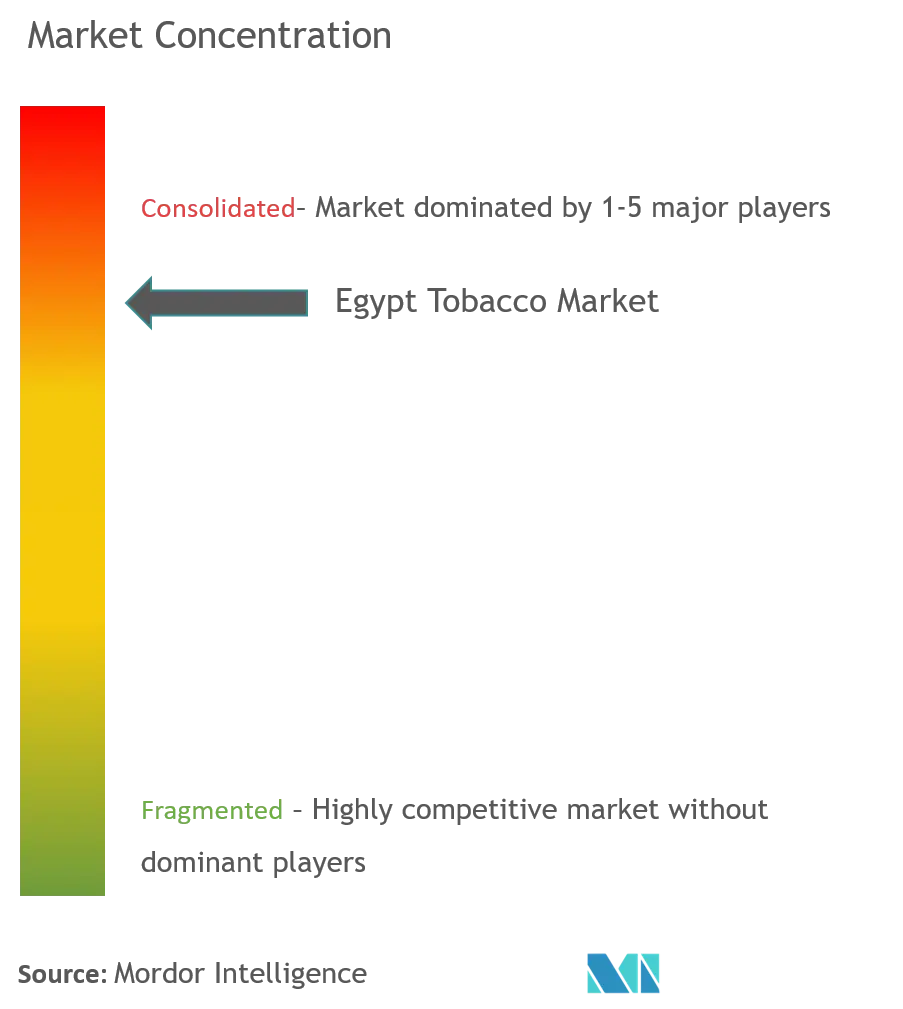

| Tập Trung Thị Trường | Cao |

Các bên chính* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Phân tích thị trường thuốc lá Ai Cập

Thị trường Thuốc lá Ai Cập được định giá 7.608 triệu USD trong năm hiện tại và dự kiến sẽ tăng trưởng với tốc độ CAGR là 7,16% trong 5 năm tới.

Thay đổi lối sống, đổi mới sản phẩm liên tục về hương vị, kích thước, thành phần, mức độ nicotine và niềm tin của người tiêu dùng rằng hút thuốc làm giảm căng thẳng và lo lắng là một số yếu tố chính thúc đẩy sự tăng trưởng của thị trường. Ngoài ra, các yếu tố, chẳng hạn như kiến thức của người tiêu dùng và sự gia tăng nhận thức về sản phẩm và dịch vụ, thông qua phương tiện truyền thông xã hội, như Facebook và các nguồn khác, cùng với sự ra đời của phương tiện truyền thông kỹ thuật số, đang giáo dục người tiêu dùng về lợi ích của lượng tar thấp, hàm lượng nicotin thấp, chất hữu cơ. và các sản phẩm không khói. Điều này lại thúc đẩy nhu cầu về thuốc lá điện tử và các sản phẩm thuốc lá tiên tiến khác.

Tuy nhiên, việc sử dụng thuốc lá truyền thống, như thuốc lá điếu, xì gà và các loại khác, cùng với sự thâm nhập ngày càng tăng của các cửa hàng bán lẻ có tổ chức đang mở ra không gian cho các sản phẩm mới thuộc loại sản phẩm thuốc lá. Ở trong nước, mức tiêu thụ thuốc lá của người từ 15 tuổi trở lên đang tăng đều đặn, điều này hỗ trợ cho việc tăng doanh số bán sản phẩm thuốc lá. Theo Ngân hàng Thế giới, vào năm 2021, tỷ lệ hút thuốc là tỷ lệ nam và nữ từ 15 tuổi trở lên hút sản phẩm thuốc lá mỗi ngày hoặc cách ngày, khoảng 24,30%. Hơn nữa, trong vài năm qua, nhận thức về mối nguy hại sức khỏe liên quan đến việc sử dụng thuốc lá đã ngày càng tăng, điều này khiến thị trường trở nên năng động hơn trong việc đổi mới sản phẩm.

Xu hướng thị trường thuốc lá Ai Cập

Tiêu thụ thuốc lá tăng trên toàn quốc

Tỷ lệ hút thuốc ngày càng tăng và nhu cầu ổn định đối với các sản phẩm thuốc lá là những yếu tố chính thúc đẩy tăng trưởng trên thị trường thuốc lá Ai Cập. Thuốc lá là một trong những nguồn thu thuế quan trọng của chính phủ. Nhu cầu về các sản phẩm thuốc lá đang tăng lên trên khắp đất nước với số lượng người hút thuốc ngày càng tăng. Theo Cơ quan Thống kê và Huy động Công cộng Trung ương (CAPMAS) của Ai Cập vào năm 2021 nhân Ngày Thế giới Không Thuốc lá, tuyên bố rằng 17,7% người Ai Cập là người hút thuốc. Hơn nữa, để đáp ứng sở thích của nhiều nhóm người hút thuốc khác nhau, bao gồm cả phụ nữ và người tiêu dùng trẻ tuổi, các nhà sản xuất thuốc lá đã tối ưu hóa sự hấp dẫn của sản phẩm bằng cách tập trung vào các sản phẩm có đặc điểm thiết kế cụ thể dành cho các nhóm người sử dụng thuốc lá. Ngoài ra, việc thay đổi lối sống, đổi mới sản phẩm liên tục về kích thước bao bì, thành phần hữu cơ và mức độ nicotine cân bằng sẽ nhận được sự chấp nhận của người tiêu dùng và niềm tin rằng hút thuốc làm giảm căng thẳng và lo lắng, thúc đẩy sự tăng trưởng của thị trường trên toàn cầu.

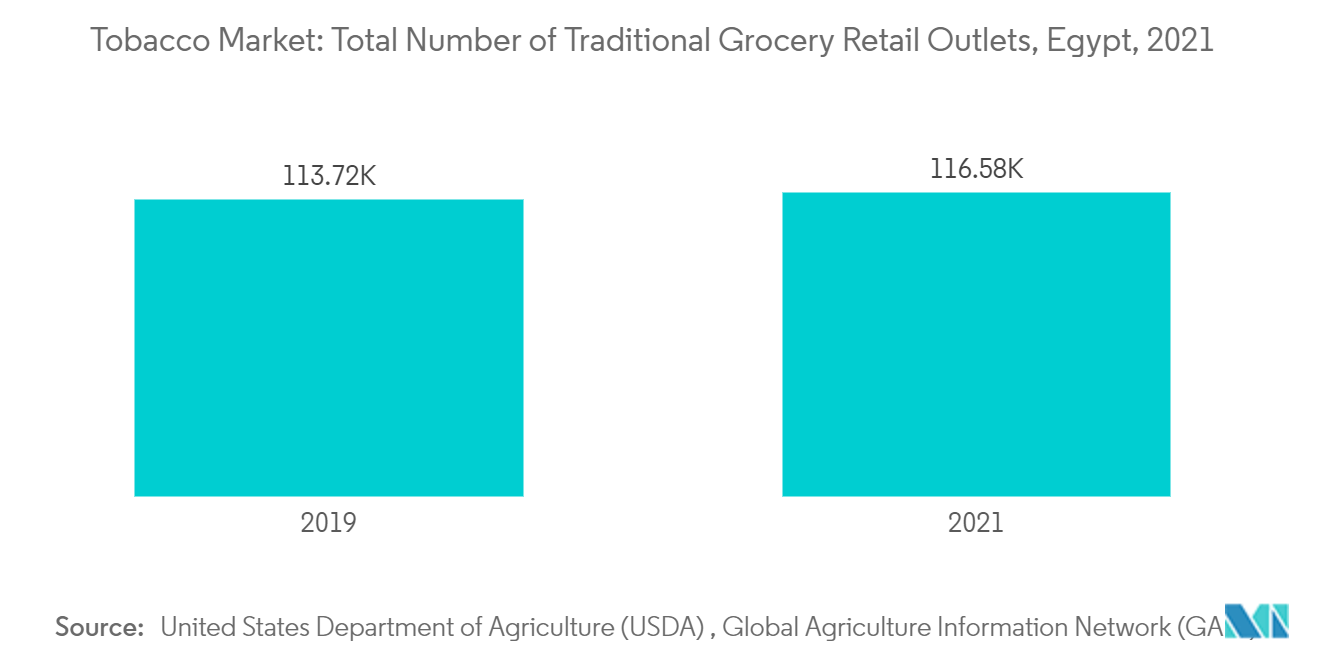

Thâm nhập mạnh mẽ vào mạng lưới phân phối bán lẻ

Sự thâm nhập của bán lẻ có tổ chức cho phép người tiêu dùng tìm kiếm thông tin về các nhãn hiệu khác nhau và so sánh giá cả cũng như chất lượng, mang lại trải nghiệm mua hàng tốt hơn. Phân khúc này bao gồm các cửa hàng bán lẻ như cửa hàng đặc sản, cửa hàng vape/thuốc lá, đại siêu thị/siêu thị, cửa hàng tiện lợi và trạm xăng. Vì các cửa hàng này nằm ở những khu vực đông dân cư, với số lượng nhóm khách hàng lớn hơn nên các nhà sản xuất đang tận dụng cơ hội này để quảng bá sản phẩm của mình bằng cách giảm giá nhiều gói (ví dụ mua hai tặng một hoặc mua hai tặng một). một ưu đãi) và chiết khấu giá bán buôn, thúc đẩy doanh số bán sản phẩm thông qua kênh này.

Hơn nữa, hoạt động tiếp thị tại điểm bán hàng sử dụng màu sắc, thiết kế và những thứ khác được thực hiện để tăng cường nhu cầu mua sản phẩm thuốc lá. Các cửa hàng này cung cấp khả năng hiển thị toàn diện hơn vì quảng cáo thuốc lá và các loại thuốc lá khác đều bị cấm. Ngoài ra, cứ 10 người lớn thì có 6 người chú ý đến quảng cáo hoặc khuyến mại thuốc lá khi đến các điểm bán hàng, thúc đẩy sự tăng trưởng. Ví dụ thuốc lá trong SkyMall cung cấp nhiều loại sản phẩm như xì gà và thuốc lá điếu. Do đó, các sản phẩm thuốc lá chiếm phần lớn doanh thu trong kênh bán lẻ ngoại tuyến.

Tổng quan về ngành công nghiệp thuốc lá Ai Cập

Thị trường thuốc lá ở Ai Cập rất cạnh tranh với sự hiện diện của nhiều công ty trong khu vực và toàn cầu. Các công ty có uy tín và thương hiệu nhập khẩu có lượng hàng sẵn có cao hơn trên các kệ bán lẻ trong nước. Một số công ty lớn trên Thị trường là Eastern Company SAE, Philip Morris International Inc., British American Tobacco PLC, Japan Tobacco International SA, Innokin Technology Co. Ltd, J Well France SARL, Imperial Brands PLC, Joyetech Group The Eastern Tobacco Company ( VÂN VÂN). Thị trường thuốc lá điện tử Ai Cập có mức độ cạnh tranh thấp, với sự hiện diện của các thương hiệu nhập khẩu/nước ngoài hoạt động trong phân khúc này. Trong nghiên cứu thị trường, các công ty có uy tín lâu đời với các thương hiệu nổi tiếng gắn liền với hồ sơ kinh doanh của họ có mức độ thâm nhập cao hơn vào các nhà bán lẻ chuyên biệt, chủ yếu là do mở rộng kinh doanh và vận hành kinh doanh thông qua các kênh trực tuyến.

Các nhà lãnh đạo thị trường thuốc lá Ai Cập

-

Eastern Company SAE

-

Philip Morris International Inc.

-

British American Tobacco PLC

-

Japan Tobacco International SA

-

Imperial Brands PLC

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường thuốc lá Ai Cập

- Tháng 9 năm 2022 Philip Morris thông báo rằng công ty con United Tobacco Co. (UTC) sẽ bắt đầu sản xuất sản phẩm của mình cho thị trường Ai Cập. Thuốc lá của Philip Morris sẽ tiếp tục được sản xuất bởi Eastern Co. cho đến khi nguồn sản xuất cạn kiệt.

- Tháng 6 năm 2022 Philip Morris, như một phần của thỏa thuận với chính phủ Ai Cập, đã trả khoảng 450 triệu USD để có được giấy phép mới sản xuất thuốc lá truyền thống và điện tử ở Ai Cập.

- Tháng 12 năm 2021 Công ty Eastern và Công ty Phân phối Quốc tế Al-Mansour ký thỏa thuận phân phối sản xuất thuốc lá Davidoff Evolve. Nó được sở hữu và phân phối bởi Imperial Brands, công ty mà Al-Mansour đã đại diện ở Ai Cập trong nhiều năm.

Phân khúc ngành công nghiệp thuốc lá của Ai Cập

Đối với các sản phẩm thuốc lá, chúng là bất cứ thứ gì có chứa thuốc lá, chẳng hạn như thuốc lá điếu, xì gà, tẩu thuốc, thuốc lá nhai, thuốc lá nhai, thuốc lá không khói hoặc bất kỳ chất nào khác có chứa thuốc lá. Thị trường thuốc lá Ai Cập được phân chia theo loại sản phẩm, người dùng cuối và kênh phân phối. Dựa trên loại sản phẩm, thị trường được phân thành Thuốc lá điếu, Xì gà, Thuốc lá điếu và Tẩu xì gà, Thuốc lá điện tử/HTP. Dựa trên người dùng cuối, thị trường được chia thành nam và nữ. Dựa trên các kênh phân phối, thị trường được phân chia thành các siêu thị/đại siêu thị, cửa hàng tạp hóa tiện lợi/nhỏ, cửa hàng đặc sản/thuốc lá và các kênh phân phối khác. Việc xác định quy mô thị trường đã được thực hiện theo giá trị bằng USD cho tất cả các phân khúc nêu trên.

| Loại sản phẩm | Thuốc lá |

| Xì gà, xì gà và tẩu xì gà | |

| Thuốc lá điện tử/HTP | |

| Người dùng cuối | Nam giới |

| Nữ giới | |

| Kênh phân phối | Siêu thị/Đại siêu thị |

| Cửa hàng tiện lợi/cửa hàng tạp hóa nhỏ | |

| Cửa hàng đặc sản/thuốc lá | |

| Các kênh phân phối khác |

Câu hỏi thường gặp về nghiên cứu thị trường thuốc lá ở Ai Cập

Quy mô thị trường thuốc lá Ai Cập hiện tại là bao nhiêu?

Thị trường Thuốc lá Ai Cập dự kiến sẽ đạt tốc độ CAGR là 7,16% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong thị trường thuốc lá Ai Cập?

Eastern Company SAE, Philip Morris International Inc., British American Tobacco PLC, Japan Tobacco International SA, Imperial Brands PLC là những công ty lớn hoạt động tại Thị trường Thuốc lá Ai Cập.

Thị trường Thuốc lá Ai Cập này diễn ra vào những năm nào?

Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Thuốc lá Ai Cập trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Thuốc lá Ai Cập trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo bán chạy nhất của chúng tôi

Popular Recreational Goods Reports

Popular Consumer Goods and Services Reports

Báo cáo ngành thuốc lá ở Ai Cập

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Thuốc lá Ai Cập năm 2024 do Mordor Intelligence™ Industry Reports tạo ra. Phân tích Thuốc lá của Ai Cập bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.