Phân tích thị trường quang điện mặt trời (PV) của Ai Cập

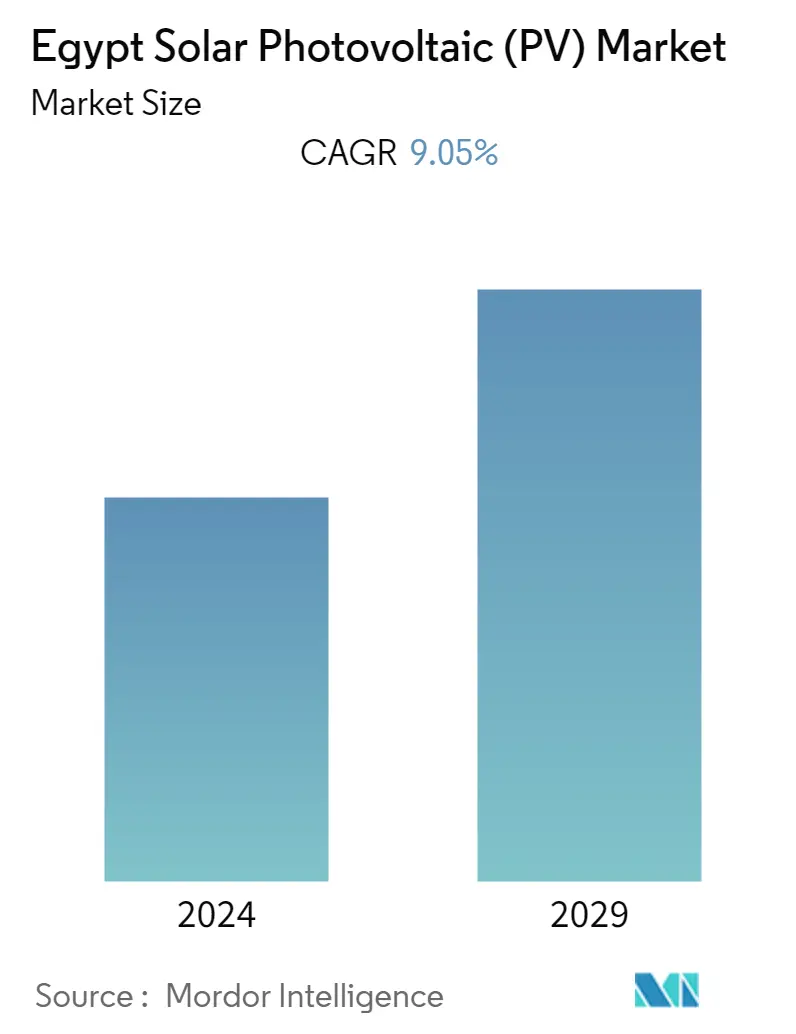

Quy mô thị trường quang điện mặt trời (PV) của Ai Cập dự kiến sẽ tăng từ 2.300 MW vào năm 2023 lên 3.546,96 MW vào năm 2028, đạt tốc độ CAGR là 9,05% trong giai đoạn dự báo (2023-2028).

- Trong trung hạn, các yếu tố như giá mô-đun quang điện mặt trời giảm, các chính sách hỗ trợ của chính phủ và nhu cầu năng lượng ngày càng tăng dự kiến sẽ thúc đẩy thị trường.

- Mặt khác, việc áp dụng ngày càng nhiều công nghệ tái tạo thay thế như gió và thủy điện dự kiến sẽ cản trở sự tăng trưởng của thị trường trong giai đoạn dự báo.

- Tuy nhiên, Ai Cập đặt mục tiêu tăng tỷ trọng năng lượng tái tạo lên khoảng 30% vào năm 2050 để hạn chế lượng khí thải carbon ngày càng tăng. Mục tiêu này dựa trên kế hoạch Tầm nhìn 2030 của Ai Cập. Hơn nữa, quốc gia này có công suất sản xuất quang điện mặt trời chưa được khai thác là 74.000 TWh hàng năm. Vì vậy, kịch bản như vậy được kỳ vọng sẽ tạo cơ hội cho thị trường tăng trưởng trong những năm tới.

Xu hướng thị trường quang điện mặt trời (PV) của Ai Cập

On-Grid dự kiến sẽ chứng kiến sự tăng trưởng đáng kể

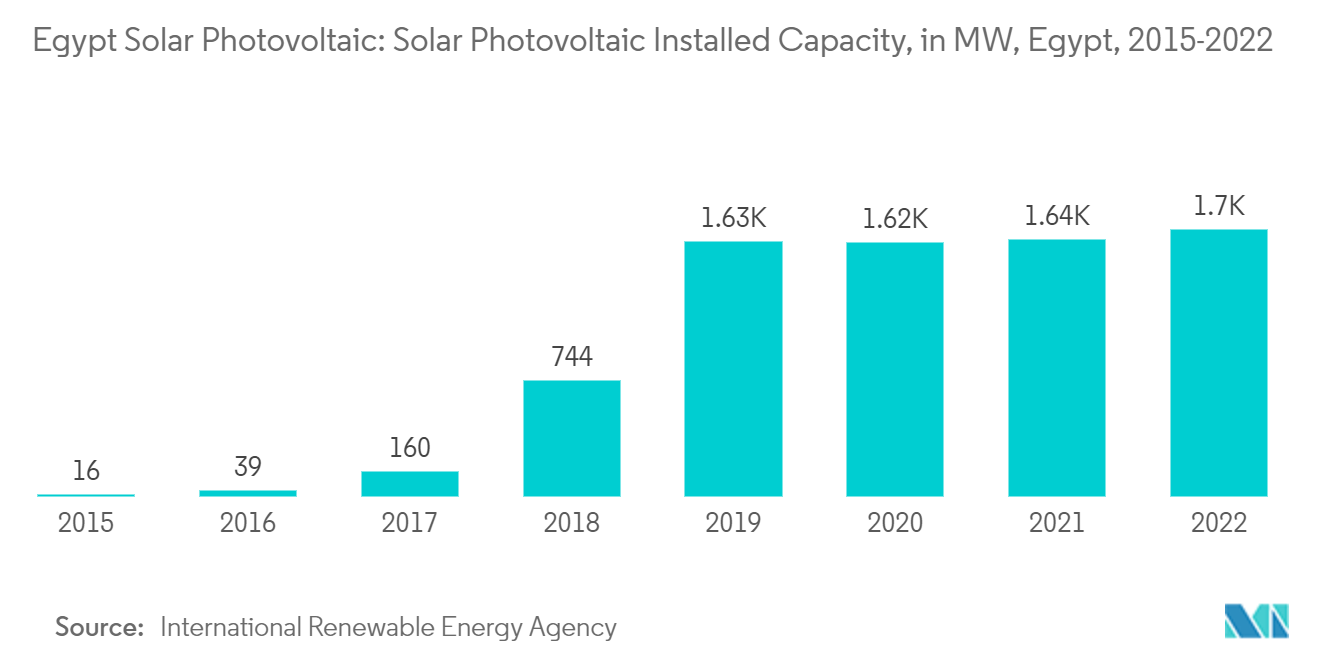

- Nhà máy quang điện mặt trời của Ai Cập có công suất lắp đặt khoảng 1,7 GW vào năm 2022. Trong tổng số, gần 90% công suất là trên lưới điện, trong khi các công suất khác nằm ngoài lưới điện.

- Ai Cập đã kết nối một công suất năng lượng mặt trời lớn vào lưới điện trong vài năm qua. Hầu hết công suất này là từ các dự án quy mô lớn trên mặt đất. Tuy nhiên, một số dự án hệ thống năng lượng mặt trời quy mô nhỏ nối lưới cũng được nối lưới.

- Tại Ai Cập, Cơ quan Năng lượng Mới và Tái tạo (NREA) hợp tác với Dự án Hệ thống quang điện quy mô nhỏ nối lưới quốc gia (Ai Cập-PV) để thúc đẩy thiết kế và triển khai các hệ thống năng lượng mặt trời quy mô nhỏ với công suất dưới 500 KW.

- Dự án PV Ai Cập được thực hiện bởi Trung tâm Hiện đại hóa Công nghiệp (IMC) phối hợp với Chương trình Phát triển Liên Hợp Quốc (UNDP) và được tài trợ bởi Quỹ Môi trường Toàn cầu (GEF).

- Vào tháng 1 năm 2023, AMEA Power thông báo khởi công xây dựng Nhà máy năng lượng mặt trời Abydos 560 MW ở Kom Ombo, Ai Cập. Dự án có thể sẽ bắt đầu hoạt động thương mại vào quý 1 năm 2025. JA Solar sẽ cung cấp các mô-đun năng lượng mặt trời Deep Blue 3.0 cho cơ sở này, dự kiến sẽ tạo ra điện với giá 0,02 USD mỗi kWh sau khi hoàn thành. Dự án này là dự án sản xuất điện mặt trời lớn nhất ở Châu Phi.

- Do đó, khi xem xét các dự án hiện tại và sắp tới, phân khúc này có thể sẽ có sự hiện diện đáng kể ở trong nước trong thời gian nghiên cứu.

Chính sách hỗ trợ của Chính phủ dự kiến sẽ thúc đẩy thị trường

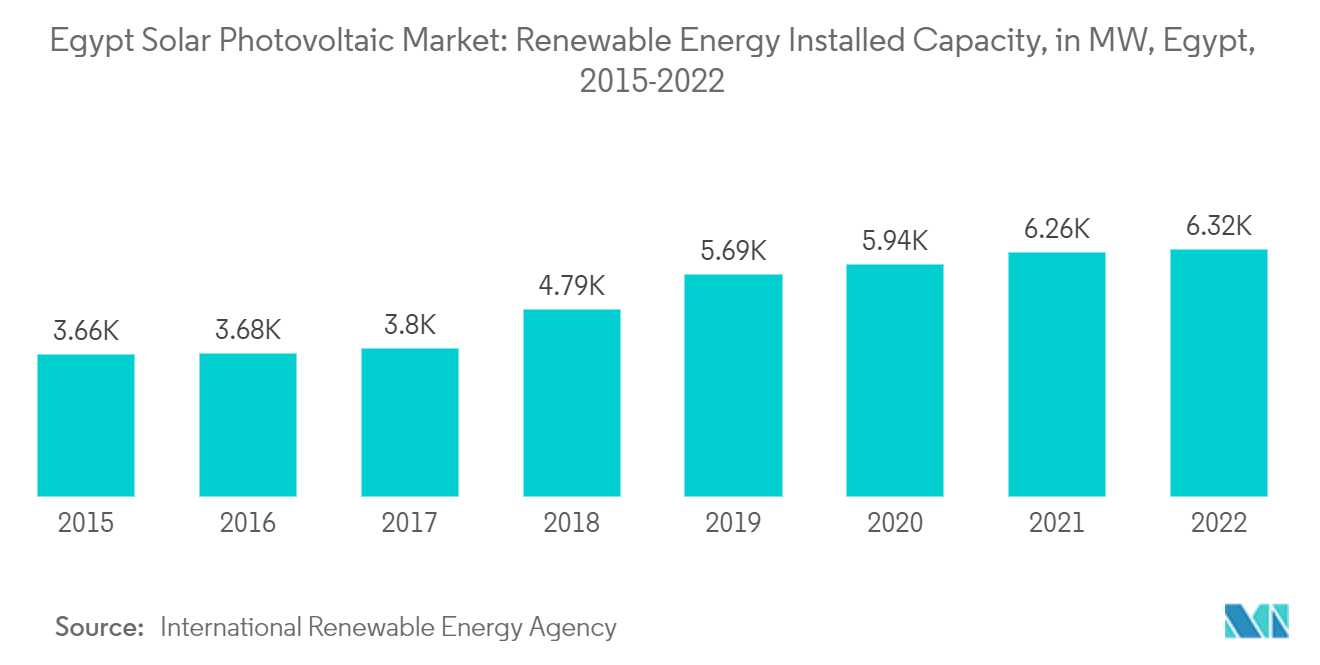

- Ai Cập đã công nhận lộ trình rõ ràng để tăng cường công suất điện trong thập kỷ tới, trong đó năng lượng tái tạo vẫn là trọng tâm chính. Năng lượng tái tạo trong nước tăng trưởng đáng kể và đạt công suất 6,3 GW vào năm 2022.

- Năm 2014, việc Ai Cập áp dụng cơ chế giá bán điện (FiT) để thúc đẩy năng lượng mặt trời đã thu hút sự chú ý của quốc tế. Các chuyên gia trong ngành coi chương trình FiT của Ai Cập sẽ thúc đẩy đáng kể mục tiêu công suất điện mặt trời 2800 MW đầy tham vọng của Ai Cập vào năm 2027.

- Bên cạnh các chính sách hỗ trợ của chính phủ đối với các dự án điện mặt trời quy mô lớn, chính phủ cũng khởi xướng một số sáng kiến cho điện mặt trời phân tán quy mô nhỏ. Một số trong số đó là Sáng kiến CoM và Sáng kiến Ai Cập-mặt trời, thúc đẩy việc lắp đặt hệ thống chiếu sáng và quang điện hiệu quả kết hợp trong các tòa nhà chính phủ và cung cấp hỗ trợ kỹ thuật cho nhân viên ở các tỉnh khác nhau.

- Do đó, xem xét tất cả những điều trên, các chính sách của chính phủ sẽ giúp thị trường phát triển trong thời gian nghiên cứu.

Tổng quan về ngành quang điện mặt trời (PV) của Ai Cập

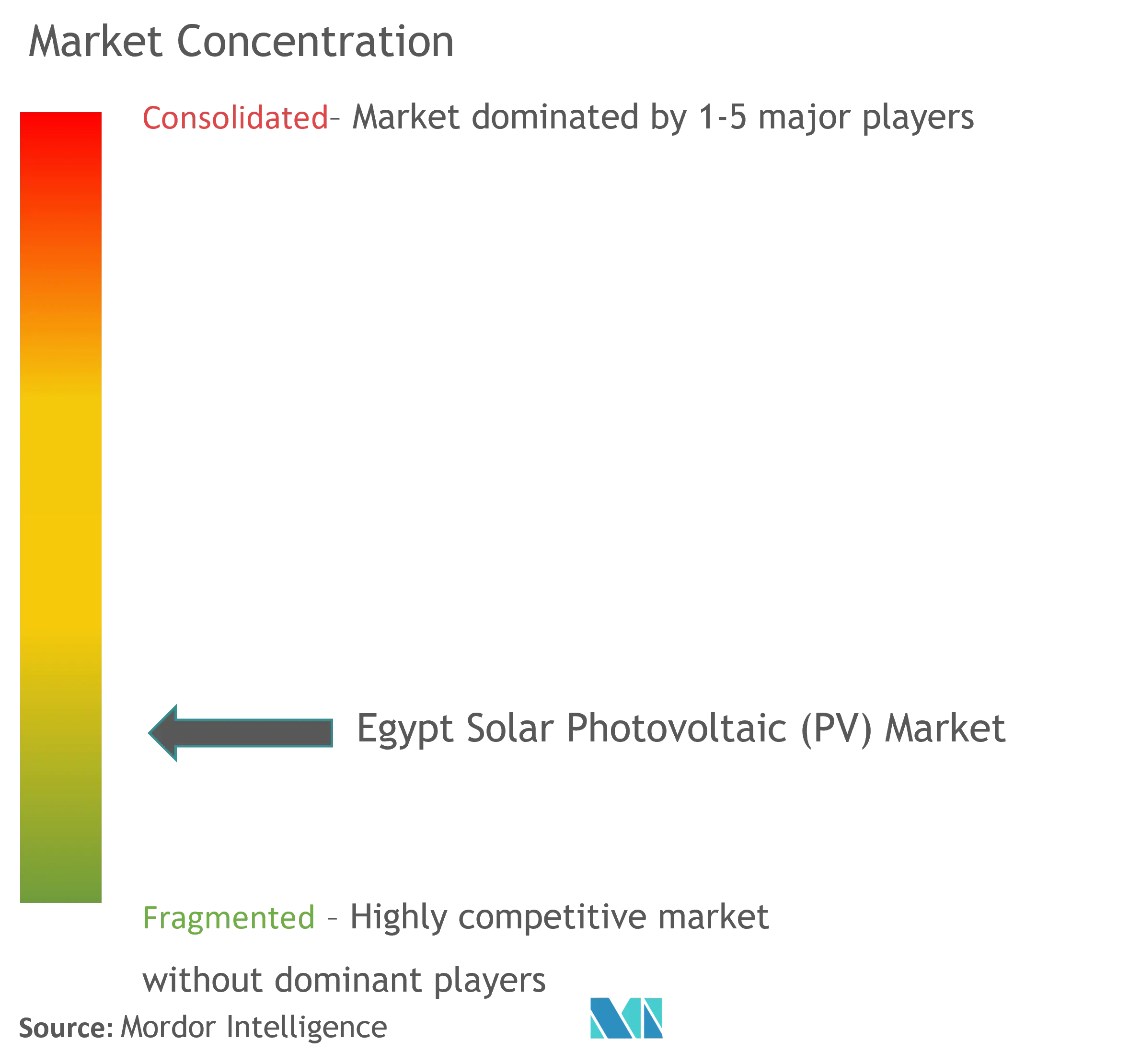

Thị trường quang điện mặt trời (PV) của Ai Cập bị phân mảnh vừa phải. Các công ty chủ chốt trên thị trường (không theo thứ tự cụ thể) bao gồm Công ty Cổ phần Điện lực Ai Cập, KarmSolar, Infinity Solar, Cairo Solar và Scatec ASA.

Dẫn đầu thị trường quang điện mặt trời (PV) Ai Cập

Egyptian Electricity Holding Company

KarmSolar

Infinity Solar

Cairo Solar

Scatec ASA

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường quang điện mặt trời (PV) của Ai Cập

- Tháng 4 năm 2023: Ai Cập tuyên bố xây dựng một nhà máy năng lượng mặt trời quy mô tiện ích 200 MW tại nước này, dự kiến sẽ hoàn thành vào năm sau. Nhà máy Kom Ombo này sẽ góp phần giúp chính phủ sản xuất 42% điện tái tạo vào năm 2035 ở Ai Cập.

- Tháng 11 năm 2022: AMEA Power thông báo rằng họ đã đạt được thỏa thuận tài chính để cung cấp 1 GW cho các dự án năng lượng tái tạo ở Ai Cập. Các dự án này bao gồm các dự án năng lượng mặt trời có công suất 500 MW và các nguồn năng lượng tái tạo khác, đại diện cho khoản đầu tư 1,1 tỷ USD vào nền kinh tế đất nước.

Phân khúc ngành công nghiệp quang điện mặt trời (PV) của Ai Cập

Năng lượng quang điện mặt trời (PV) hoặc năng lượng mặt trời PV chuyển đổi trực tiếp ánh sáng mặt trời thành điện năng, sử dụng công nghệ dựa trên hiệu ứng quang điện.

Thị trường quang điện mặt trời của Ai Cập được phân chia theo mức độ triển khai. Bằng cách triển khai, thị trường được phân chia thành trên lưới và ngoài lưới. Quy mô và dự báo thị trường của mỗi phân khúc đều dựa trên công suất lắp đặt (MW).

| Trên lưới |

| Ngoài lưới |

| Triển khai | Trên lưới |

| Ngoài lưới |

Câu hỏi thường gặp về nghiên cứu thị trường quang điện mặt trời (PV) của Ai Cập

Quy mô thị trường quang điện mặt trời (PV) của Ai Cập hiện tại là bao nhiêu?

Thị trường quang điện mặt trời (PV) của Ai Cập dự kiến sẽ đạt tốc độ CAGR là 9,05% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong Thị trường quang điện mặt trời (PV) Ai Cập?

Egyptian Electricity Holding Company, KarmSolar, Infinity Solar, Cairo Solar, Scatec ASA là những công ty lớn hoạt động tại Thị trường Quang điện Mặt trời (PV) Ai Cập.

Thị trường quang điện mặt trời (PV) Ai Cập này hoạt động trong những năm nào?

Báo cáo đề cập đến quy mô lịch sử thị trường Quang điện mặt trời (PV) của Ai Cập trong các năm 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô thị trường Quang điện mặt trời (PV) của Ai Cập trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành công nghiệp pin mặt trời ở Ai Cập

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Pin mặt trời năm 2024 ở Ai Cập, do Mordor Intelligence™ Industry Reports tạo ra. Phân tích Pin mặt trời ở Ai Cập bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.