| Giai Đoạn Nghiên Cứu | 2020 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

| Kích Thước Thị Trường (2024) | USD 3.82 Billion |

| Kích Thước Thị Trường (2029) | USD 5.19 Billion |

| CAGR (2024 - 2029) | 6.35 % |

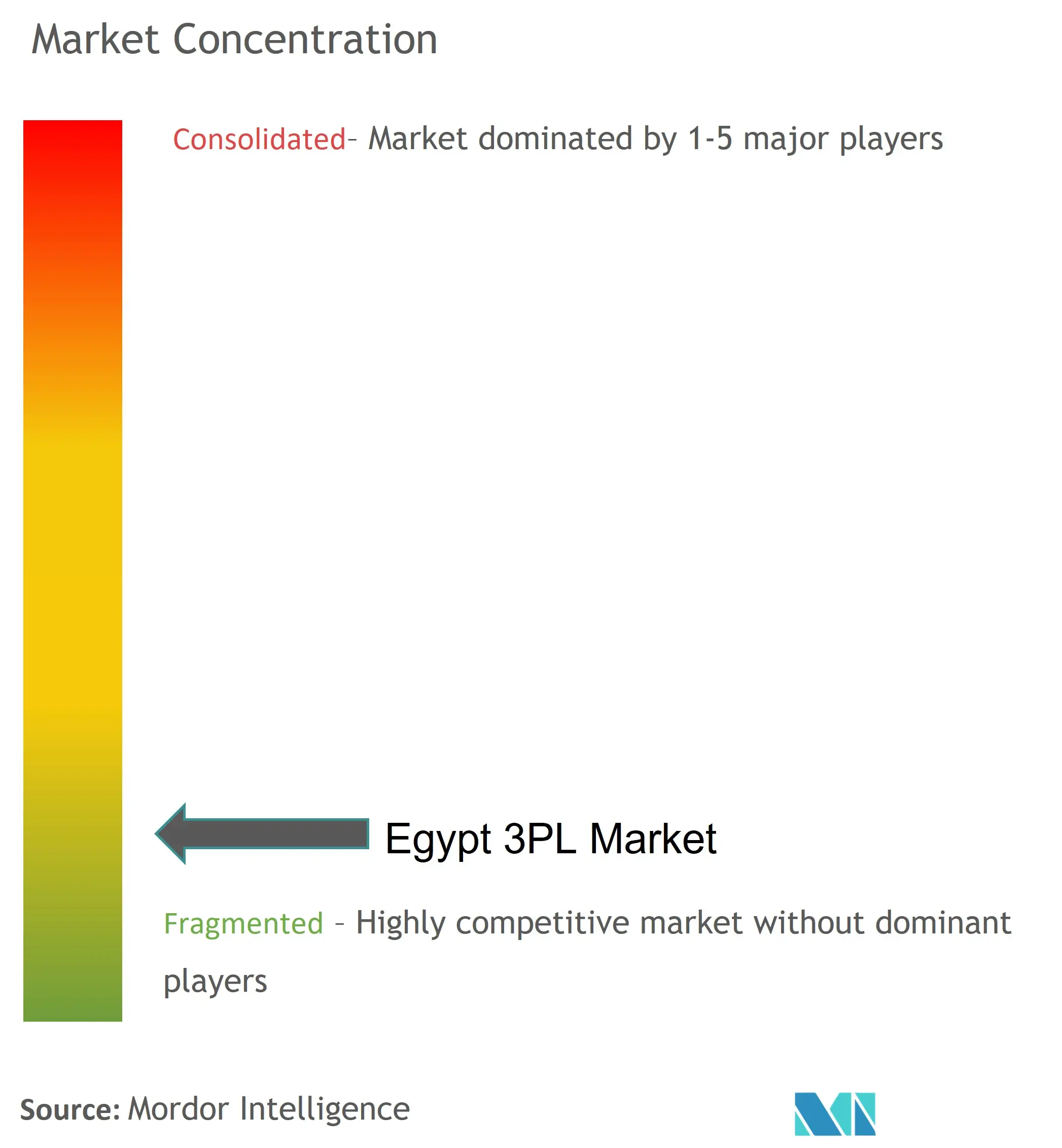

| Tập Trung Thị Trường | Thấp |

Các bên chính* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Phân tích thị trường hậu cần bên thứ ba (3PL) của Ai Cập

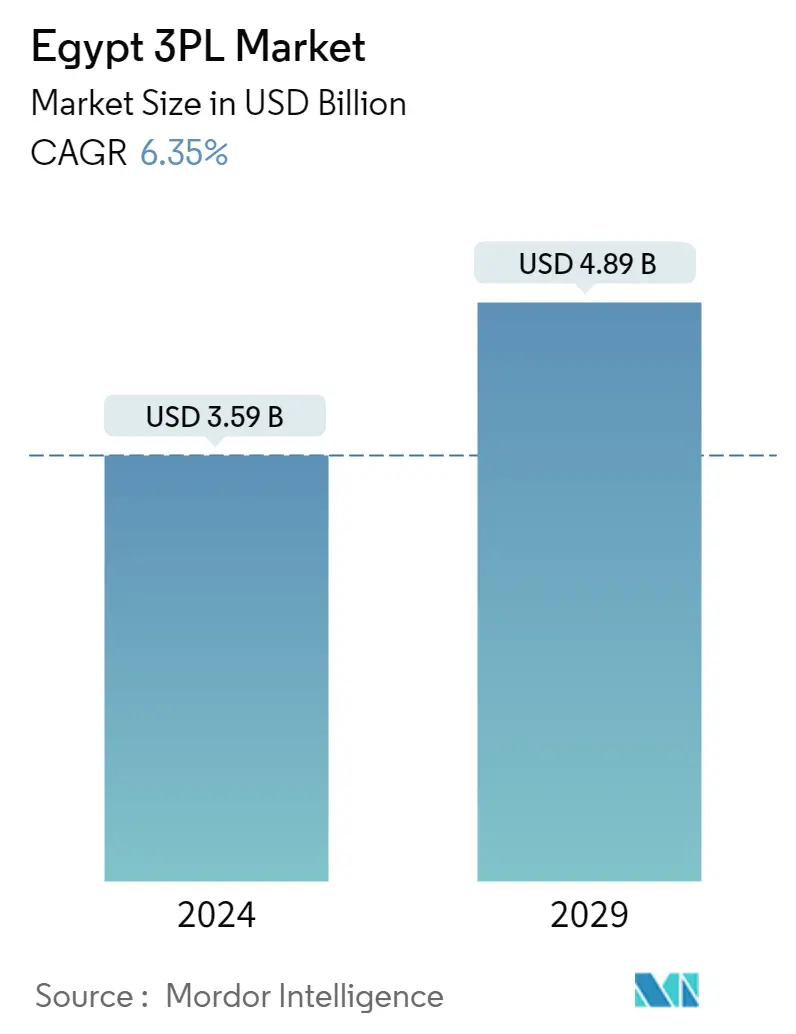

Quy mô Thị trường 3PL của Ai Cập ước tính đạt 3,59 tỷ USD vào năm 2024 và dự kiến sẽ đạt 4,89 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 6,35% trong giai đoạn dự báo (2024-2029).

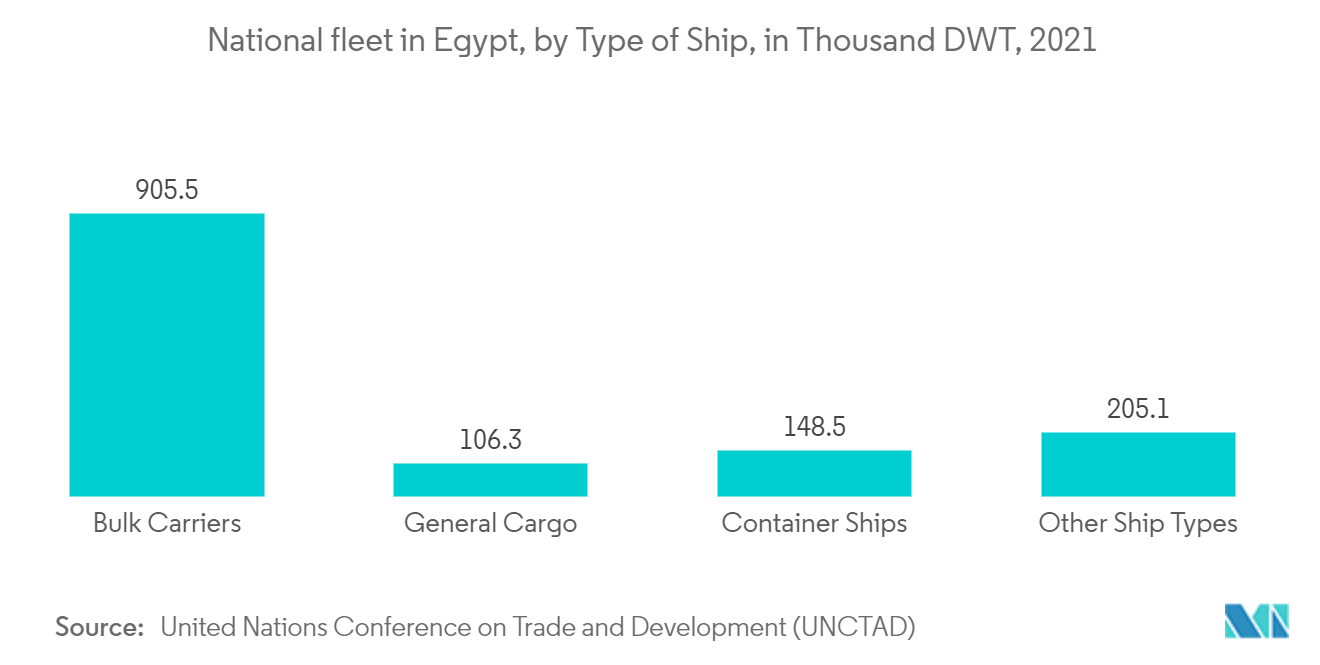

Sự tăng trưởng của thị trường 3PL ở Ai Cập chủ yếu được thúc đẩy bởi việc mở rộng vận tải hàng hải, trong khi một số trở ngại, chẳng hạn như chi phí hậu cần cao, có thể hạn chế việc mở rộng thị trường. Lưu lượng hàng hải tăng lên là một trong những yếu tố chính thúc đẩy tăng trưởng trong ngành 3PL của Ai Cập. Với khả năng tiếp cận Biển Đỏ và Biển Địa Trung Hải, vị trí của Ai Cập khiến ngành hàng hải trở thành một trong những ngành vận tải quan trọng nhất của quốc gia.

- Hơn 90% ngoại thương của đất nước được thực hiện bằng vận tải biển. Ngành vận tải biển ngày càng mở rộng nhờ sự mở rộng của các ngành công nghiệp chủ lực như dầu khí, dệt may, chế biến thực phẩm và xây dựng.

- Một trung tâm hải quan và hậu cần sẽ được xây dựng và điều hành bởi Agility, công ty tiên phong về dịch vụ chuỗi cung ứng, cơ sở hạ tầng và đầu tư tại Khu kinh tế Kênh đào Suez. Agility đã chi 60 triệu USD để xây dựng hai trung tâm hậu cần và hải quan rộng 100.000 SQM, một ở khu công nghiệp Ein Sokhna và một ở East Port Said. Dự án sẽ được thực hiện vào nửa cuối năm 2023.

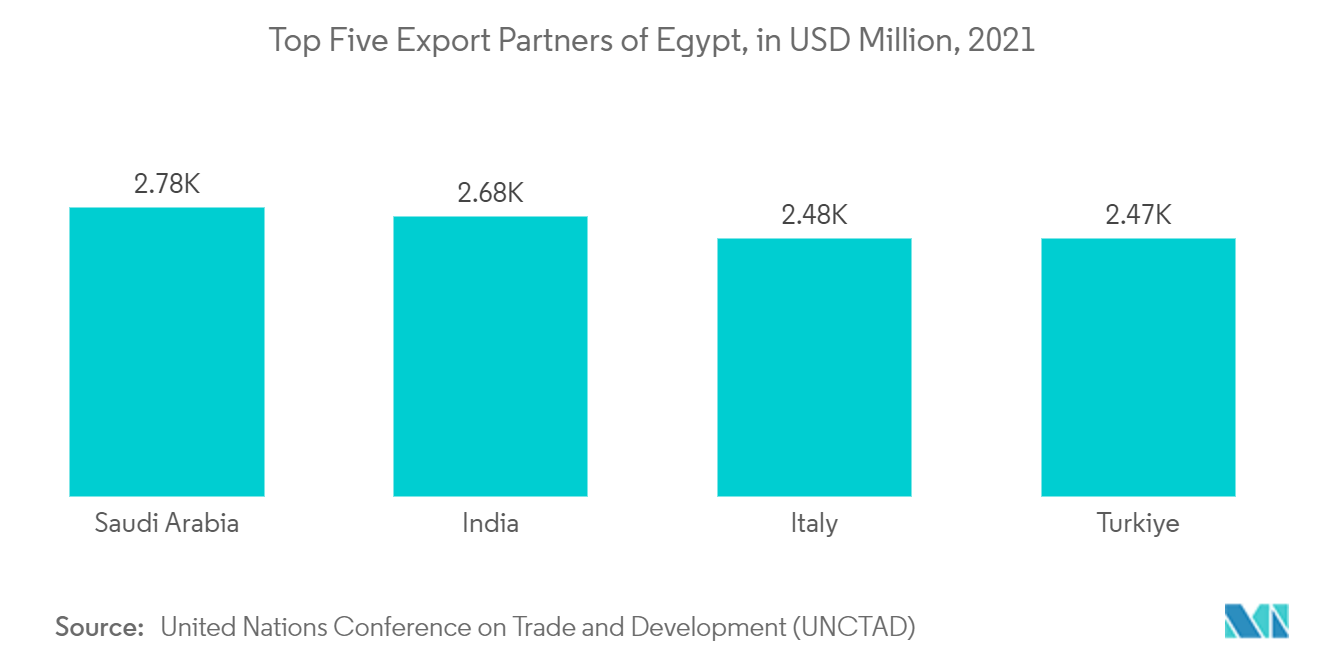

- Ngành vận tải hàng hải ngày càng mở rộng do sự mở rộng của các ngành công nghiệp chủ chốt như dầu khí, dệt may, chế biến thực phẩm và xây dựng. Với 8,0% lưu lượng hàng hải toàn cầu đi qua Kênh Suez hàng năm, tiếp theo là sự gia tăng của các công ty nước ngoài từ Thổ Nhĩ Kỳ, Tây Ban Nha, Ấn Độ và Trung Quốc, Ai Cập đang được khai thác như một trung tâm hậu cần cho hàng hóa đến thị trường châu Âu. Đổi lại, điều này dự kiến sẽ thúc đẩy việc mở rộng thị trường 3PL của Ai Cập trong suốt giai đoạn dự báo.

Xu hướng thị trường hậu cần bên thứ ba (3PL) của Ai Cập

Tăng trưởng vận tải hàng hải ở Ai Cập

Ai Cập đang mở rộng kênh đào Suez bằng cách mở rộng và đào sâu thêm 30 km đồng thời mở thêm 10 km cho thương mại hai chiều. Giai đoạn thứ hai của dự án bao gồm việc đào 40 mét từ phía đông của kênh để mở rộng đoạn 30 km chạy về phía nam đến cửa kênh. Độ sâu cũng sẽ tăng thêm 6 feet trong khu vực nơi con tàu Ever Given neo đậu.

22.400 tấn hàng hóa hàng không đã được vận chuyển qua Ai Cập vào tháng 4 năm 2022. Đây là mức giảm so với tháng 4 năm 2021 và tháng trước đó. 42,1 triệu tấn hàng hóa đã được vận chuyển bằng đường biển trong quý 4 năm 2021. Alexandria, Sokhna, Port Said và Damietta là bốn cảng lớn của Ai Cập và đang tiến gần đến mức được sử dụng hết. Tỷ lệ sử dụng của Sokhna và Damietta lần lượt đạt 94% và 90%. Kết quả là, các nhà khai thác cảng đã mở rộng cơ sở vật chất hiện có và xây dựng cơ sở mới.

Cảng Hutchison đã công bố khoản đầu tư vào tháng 8 với tổng trị giá 700 triệu USD để thành lập hai cảng mới tại El Dekheila ở Alexandria và Sokhna. Việc phát triển nhà ga mới ở Abu Qir, phía đông bắc Alexandria, đã được tiến hành được hai năm. Ngoài ra, CMA CGM đang xây dựng hàng tổng hợp, roll-on/roll-off (RO/RO), và một bến container 1,5 triệu TEU ở Alexandria.

Gia tăng đầu tư cơ sở hạ tầng thúc đẩy thị trường

Theo báo cáo do Bộ Kế hoạch và Phát triển Kinh tế công bố vào tháng 8 năm 2022, tổng vốn đầu tư mục tiêu cho ngành giao thông Ai Cập ước tính vào khoảng 307 tỷ EGP (12,48 tỷ USD) trong kế hoạch chung cho năm tài chính (FY) 2022 /2023, so với 240,7 tỷ EGP (9,78 tỷ USD) cho năm tài chính 2021. Theo dữ liệu, ngành vận tải dự kiến sẽ tạo ra 672,4 tỷ EGP (27,33 tỷ USD) theo giá hiện hành trong năm tài chính 2022/2023, tăng 14,7% so với EGP 586,5 tỷ USD (23,84 tỷ USD) trong năm cơ sở 2021/2022.

Theo Bộ Giao thông Vận tải, Ai Cập đã quy hoạch gần 80 dự án trong lĩnh vực giao thông vận tải, bao gồm phát triển cảng, bến container, bến tàu du lịch, bến hành khách biển, vận tải đa phương thức, cảng sông và tàu điện ngầm trong quá trình cung cấp cơ hội đầu tư cho khu vực tư nhân. ngành. Chi phí dự kiến của các sáng kiến này, dù đang trong giai đoạn lập kế hoạch hoặc xây dựng, là 129 tỷ EGP (6,6 tỷ USD).

Tổng quan về ngành Logistics bên thứ ba (3PL) của Ai Cập

Thị trường 3PL ở Ai Cập rất phân tán, với sự hiện diện của cả các công ty trong nước và quốc tế trong nước, bao gồm DHL, FedEx, UPS và Aramex. Các công ty lớn tham gia kinh doanh vận tải hàng hóa đường biển là Kuehne + Nagel, Panalpina, Expeditors và Agility. Với 'Tầm nhìn 2030' đang được thực hiện và phát triển bền vững là một trong những lĩnh vực trọng tâm chính của các nhà cung cấp dịch vụ hậu cần, các công ty đang áp dụng các cải tiến công nghệ, như trao đổi dữ liệu điện tử (EDI), nhận dạng tần số vô tuyến (RFID), lưu trữ đám mây, máy tự động, robot và phương tiện điện tử để tăng năng suất và giảm chi phí vận hành.

Dẫn đầu thị trường hậu cần bên thứ ba (3PL) của Ai Cập

-

Agility

-

Aramex

-

DB Schenker

-

DCM

-

DHL Supply Chain

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường hậu cần bên thứ ba (3PL) của Ai Cập

Tháng 9 năm 2022 - AD Ports Group đã hoàn tất việc mua lại 70% cổ phần của các công ty hàng hải của Ai Cập, Transmar International Shipping Company (Transmar) và Transcargo International SAE (TCI), phù hợp với chiến lược tăng cường sự hiện diện trong lĩnh vực container, lĩnh vực hàng hóa và cảng trên khắp Ai Cập, vùng Vịnh và dọc theo Biển Đỏ.

Tháng 5 năm 2022 - Mylerz, một công ty thực hiện thương mại điện tử có trụ sở tại Cairo, dự định mở rộng khắp Ai Cập nhờ khoản tài trợ 9,6 triệu USD gần đây mà công ty nhận được. Công ty cũng đặt mục tiêu mở rộng lĩnh vực thương mại điện tử ở Đông Phi, với mục tiêu dài hạn là phát triển thành nhà cung cấp dịch vụ hậu cần vận chuyển xuyên châu Phi.

Phân khúc ngành Hậu cần bên thứ ba (3PL) của Ai Cập

Nhà cung cấp 3PL (hậu cần bên thứ ba) cung cấp các dịch vụ hậu cần thuê ngoài, bao gồm quản lý một hoặc nhiều khía cạnh của hoạt động mua sắm và hoàn thiện đơn hàng. Thị trường 3PL của Ai Cập được phân chia theo dịch vụ (quản lý vận tải nội địa, quản lý vận tải quốc tế, kho bãi và phân phối giá trị gia tăng) và theo người dùng cuối (sản xuất ô tô, dầu khí và hóa chất, thương mại phân phối (thương mại bán buôn và bán lẻ bao gồm e- thương mại), dược phẩm và chăm sóc sức khỏe, xây dựng và những người dùng cuối khác). Báo cáo đưa ra quy mô thị trường và dự báo về giá trị thị trường 3PL của Ai Cập (Tỷ USD) cho tất cả các phân khúc trên.

| Theo dịch vụ | Quản lý vận tải nội địa |

| Quản lý vận tải quốc tế | |

| Kho bãi và phân phối giá trị gia tăng | |

| Bởi người dùng cuối | Sản xuất và Ô tô |

| Dầu khí và hóa chất | |

| Thương mại phân phối (Thương mại bán buôn và bán lẻ bao gồm thương mại điện tử) | |

| Dược phẩm & Chăm sóc sức khỏe | |

| Sự thi công | |

| Người dùng cuối khác |

Câu hỏi thường gặp về nghiên cứu thị trường hậu cần bên thứ ba (3PL) của Ai Cập

Thị trường 3PL của Ai Cập lớn đến mức nào?

Quy mô Thị trường 3PL của Ai Cập dự kiến sẽ đạt 3,59 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 6,35% để đạt 4,89 tỷ USD vào năm 2029.

Quy mô thị trường 3PL của Ai Cập hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường 3PL của Ai Cập dự kiến sẽ đạt 3,59 tỷ USD.

Ai là người chơi chính trong Thị trường 3PL của Ai Cập?

Agility, Aramex, DB Schenker, DCM, DHL Supply Chain là những công ty lớn hoạt động tại Thị trường 3PL của Ai Cập.

Thị trường 3PL Ai Cập này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường 3PL của Ai Cập ước tính là 3,38 tỷ USD. Báo cáo đề cập đến quy mô lịch sử thị trường 3PL của Ai Cập trong các năm 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường 3PL của Ai Cập trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo bán chạy nhất của chúng tôi

Popular Integrated Logistics Reports

Popular Logistics Reports

Báo cáo ngành 3PL ở Ai Cập

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của 3PL năm 2024 ở Ai Cập do Mordor Intelligence™ Industry Reports tạo ra. Phân tích 3PL ở Ai Cập bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.