| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Kích Thước Thị Trường (2024) | USD 15.59 Billion |

| Kích Thước Thị Trường (2029) | USD 46.72 Billion |

| CAGR (2024 - 2029) | 24.54 % |

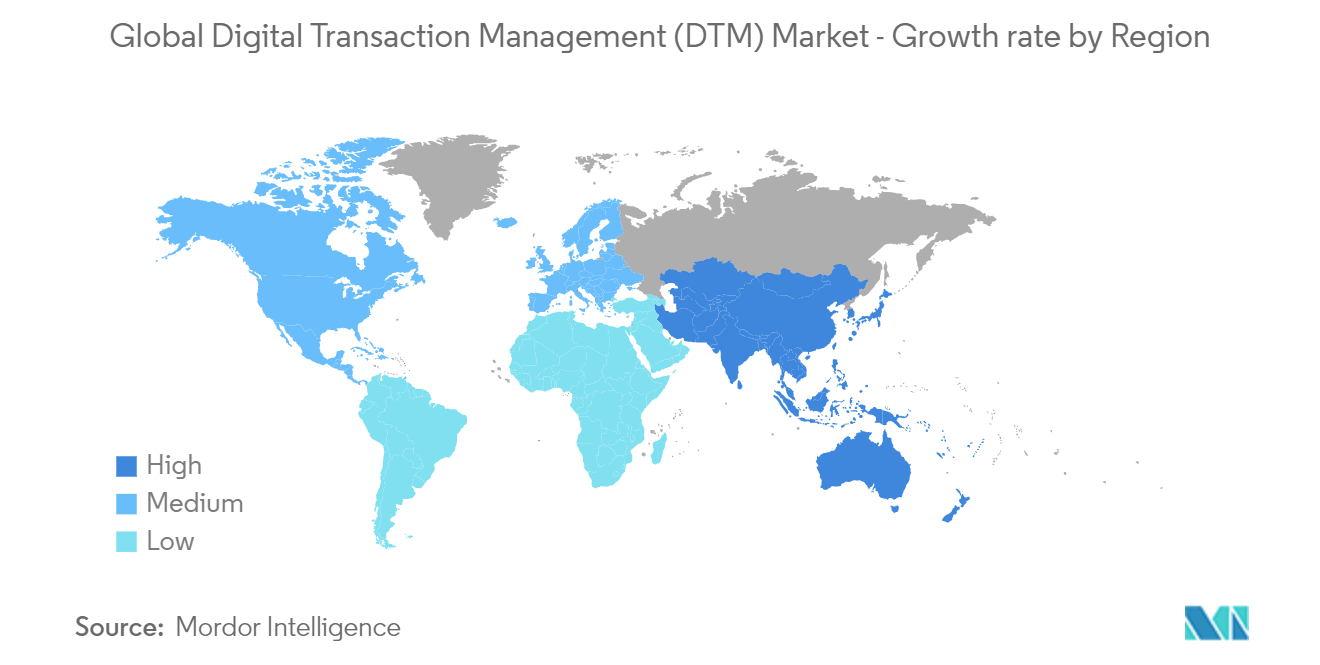

| Thị Trường Tăng Trưởng Nhanh Nhất | Châu á Thái Bình Dương |

| Thị Trường Lớn Nhất | Bắc Mỹ |

| Tập Trung Thị Trường | Trung bình |

Các bên chính* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Phân tích thị trường quản lý giao dịch kỹ thuật số

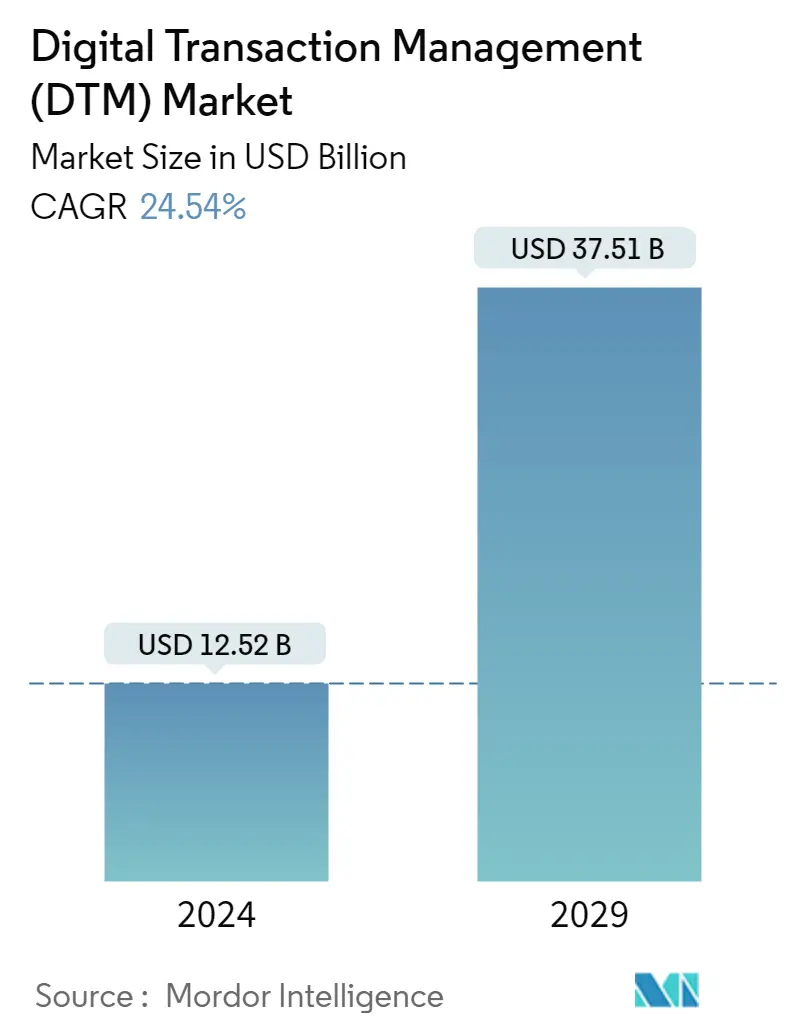

Quy mô Thị trường Quản lý Giao dịch Kỹ thuật số ước tính đạt 12,52 tỷ USD vào năm 2024 và dự kiến sẽ đạt 37,51 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 24,54% trong giai đoạn dự báo (2024-2029).

Sự lây lan của COVID-19 ban đầu đã tác động tích cực đến thị trường do sự gia tăng của hoạt động làm việc từ xa và chuyển đổi kỹ thuật số ngày càng tăng trên khắp các doanh nghiệp. Các doanh nghiệp đang tìm kiếm các phương pháp kinh doanh liền mạch, hiệu quả và có thể được thực hiện từ mọi nơi.

- Việc áp dụng DTM ngày càng tăng và dự kiến nó sẽ hấp thụ một số phần tài liệu giấy trong tương lai. Hầu hết các công ty đang tận dụng nền tảng kỹ thuật số để tăng doanh thu và lợi nhuận. Ví dụ Salesforce đã áp dụng quản lý giao dịch kỹ thuật số và tổ chức bán hàng của công ty đã tiết kiệm được 20 USD cho mỗi tài liệu và giảm 60% thời gian xử lý. Công ty cũng áp dụng chữ ký điện tử trong quy trình bán hàng của họ và thời gian kết thúc giao dịch từ trung bình khoảng hai ngày xuống còn khoảng 90% giao dịch kết thúc trong một ngày và 71% giao dịch kết thúc trong một giờ.

- Tự động hóa kinh doanh là một cách để tăng hiệu quả tổ chức bằng cách tận dụng công nghệ kỹ thuật số để thực hiện tất cả các quy trình kinh doanh với sự can thiệp tối thiểu của con người. Những tiến bộ công nghệ như RPA và Tự động hóa mã thấp đang mở đường cho các giải pháp quản lý giao dịch an toàn hơn. Ví dụ Công nghệ Blockchain cung cấp một loạt bản ghi dữ liệu được đánh dấu thời gian dưới dạng chuỗi liên kết tất cả các tài liệu. Mọi giao dịch đều có thể được coi là bằng chứng về sự đồng ý của người dùng đã thực hiện giao dịch bằng chữ ký số. Các giải pháp quản lý giao dịch kỹ thuật số được xây dựng trên công nghệ blockchain sử dụng mạng phi tập trung để quản lý giao dịch nhằm ngăn chặn các cuộc tấn công độc hại.

- Việc tăng cường áp dụng các giải pháp dựa trên đám mây sẽ tác động tích cực hơn nữa đến thị trường quản lý giao dịch kỹ thuật số. Các doanh nghiệp nhỏ và lớn phải quản lý quy trình công việc ở một mức độ nào đó. Quy trình làm việc giữa các bộ phận và liên cơ quan đang gặp nhiều thách thức vì nhân viên và người quản lý có thể ở trên các hệ thống khác nhau và có thể thực hiện các đợt chuyển giao đáng kể. Giải pháp dựa trên đám mây cho phép mọi thành viên trong nhóm tương tác với các tài liệu sẽ giúp quá trình quản lý giao dịch kỹ thuật số trở nên liền mạch và ít tốn kém hơn. Các giải pháp dựa trên đám mây này tăng tốc việc ký kết các thỏa thuận và hợp đồng kinh doanh bằng cách số hóa quy trình một cách nhanh chóng, an toàn và chính xác.

- Tính dễ bị tổn thương ngày càng tăng liên quan đến các cuộc tấn công mạng và giao dịch kỹ thuật số gian lận có thể hạn chế sự tăng trưởng của thị trường. Các doanh nghiệp nhỏ chống lại nguy cơ gian lận và tấn công mạng vì họ thiếu tài sản và các biện pháp an toàn an ninh mạng so với các tổ chức lớn hơn. Để tránh rủi ro tiềm ẩn này, các công ty bảo vệ khách hàng bằng cách cung cấp cho họ những tài liệu cập nhật nhất và kiểm tra an ninh mạng thường xuyên.

- Đại dịch COVID-19 đã tác động tiêu cực đến thị trường với việc buộc phải điều chỉnh mô hình chi tiêu của người tiêu dùng và doanh nghiệp. Nhu cầu thanh toán không tiếp xúc ngày càng tăng thông qua việc sử dụng ví di động để ngăn chặn sự lây lan của đại dịch. Những gã khổng lồ thương mại điện tử khác như Amazon, Flipkart, Myntra, v.v., cũng đã hạn chế thanh toán bằng tiền mặt. Những điều như vậy phấn đấu cho sự phát triển của Quản lý giao dịch kỹ thuật số. Xu hướng này dự kiến sẽ tiếp tục ngay cả sau khi bị ảnh hưởng bởi đại dịch. Các công ty mong muốn cung cấp những giá trị cao hơn để đạt được lợi thế cạnh tranh trong một thị trường có tính cạnh tranh cao.

Xu hướng thị trường quản lý giao dịch kỹ thuật số

Ngành BFSI dự kiến sẽ chiếm thị phần đáng kể

- Các ngân hàng truyền thống đang chuyển sang các tổ chức linh hoạt mới và tập trung vào chiến lược. Những thách thức đa dạng liên quan đến các quy định phức tạp luôn thay đổi, sự cạnh tranh khốc liệt và yêu cầu của khách hàng đã dẫn đến sự nhất quán hướng tới chuyển đổi kỹ thuật số. Ngoài ra, cùng với sự gia tăng áp dụng giải pháp dựa trên đám mây, ngành BFSI sẽ chứng kiến sự thay đổi đáng kể trong giai đoạn dự báo.

- Ngành ngân hàng đang hướng tới các sáng kiến chuyển đổi kỹ thuật số. Vào tháng 12 năm nay, Zimpler đã ra mắt giải pháp liên kết thanh toán để tăng thêm hóa đơn và giúp các doanh nghiệp gửi hóa đơn kỹ thuật số thông qua liên kết thanh toán chuyển hướng đến ứng dụng ngân hàng. Số tiền sẽ được tự động ghi nợ từ tài khoản và khách hàng không cần thẻ để thanh toán hóa đơn nhằm đẩy nhanh quá trình chuyển đổi kỹ thuật số của mình.

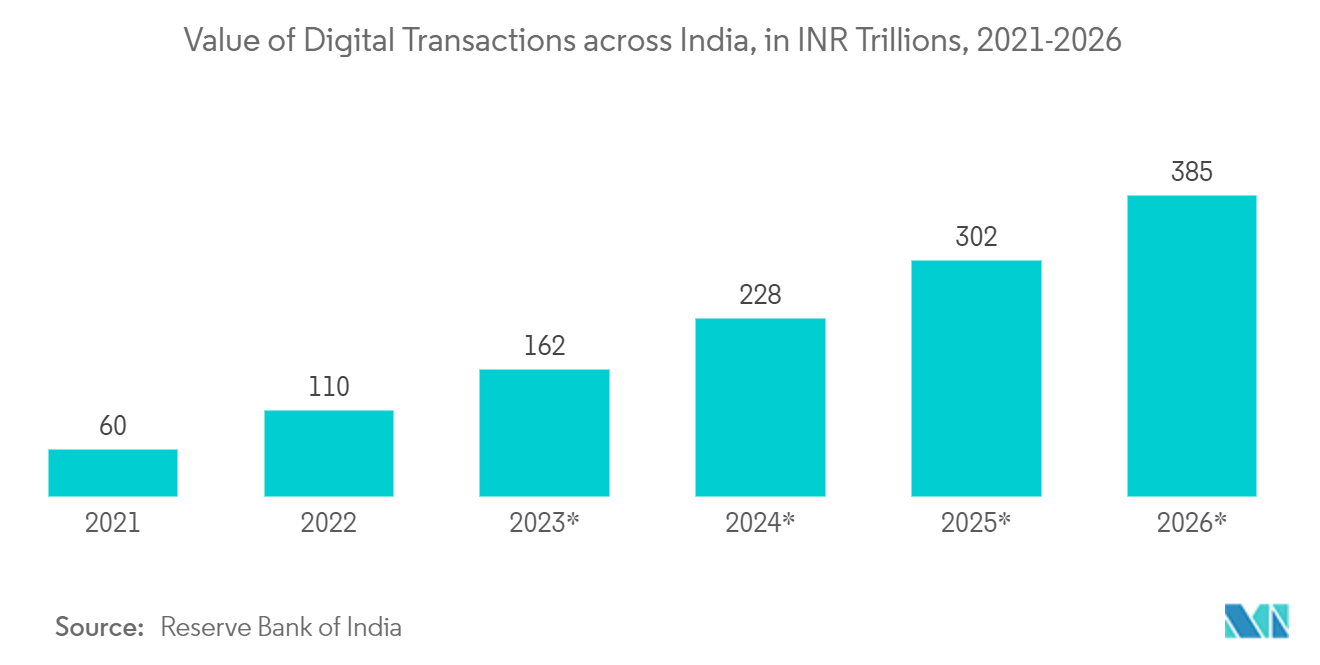

- Đại dịch và những diễn biến liên quan, cùng với việc tập trung ngày càng nhiều vào số hóa, đã tác động đáng kể đến các xu hướng trong ngành ngân hàng. Theo Ngân hàng Dự trữ Ấn Độ, trong năm tài chính vừa qua, hơn 35 tỷ giao dịch kỹ thuật số trị giá 60 nghìn tỷ INR (728 tỷ USD) trên khắp Ấn Độ đã được thực hiện và dự kiến sẽ tăng lên 385 nghìn tỷ INR (4,7 nghìn tỷ USD) trong giai đoạn dự báo.. Sự gia tăng mạnh mẽ của các giao dịch tài chính trong lĩnh vực ngân hàng thúc đẩy nhu cầu về Thị trường quản lý giao dịch kỹ thuật số.

- Hơn nữa, một nghiên cứu gần đây của Finastra cho thấy rằng các khách hàng ngân hàng doanh nghiệp đang chuyển trọng tâm sang khả năng thực thi theo thời gian thực, khả năng truy cập tốt hơn vào các nền tảng trực tuyến và các dịch vụ giá trị gia tăng. Để đáp lại, các ngân hàng đang chuyển từ mô hình quản lý quan hệ truyền thống sang nền tảng kỹ thuật số có thể đáp ứng nhu cầu của khách hàng nhanh hơn, linh hoạt hơn và linh hoạt hơn.

- Với xu hướng ngày càng tăng của người tiêu dùng đối với các giải pháp ngân hàng số, các doanh nghiệp hoạt động trong lĩnh vực này đang ngày càng áp dụng các giải pháp kỹ thuật số. Ví dụ để cung cấp trải nghiệm kỹ thuật số cho khách hàng, Raiffeisen Bank International (RBI) đã công bố ra mắt RaiConnect, một dịch vụ chi nhánh ảo có bộ đầy đủ các mô-đun cộng tác và quy trình làm việc ePaper hợp tác với Moxtra.

Bắc Mỹ dự kiến sẽ nắm giữ thị phần đáng kể

- Các dịch vụ quản lý giao dịch kỹ thuật số có thể đẩy nhanh việc ký kết các thỏa thuận hợp đồng của công ty từ các nhiệm vụ cơ bản như Chữ ký điện tử và thủ tục không cần giấy tờ đến các quy trình DTM phức tạp hơn như quy trình làm việc và tự động hóa nội dung. Nó tự động hóa các hoạt động mà nhiều doanh nghiệp thường thực hiện trên giấy, chẳng hạn như đề xuất, cộng tác, yêu cầu, tổng hợp dữ liệu và thỏa thuận, bằng cách số hóa toàn bộ quy trình một cách đáng tin cậy, nhanh chóng và bảo mật. Bắc Mỹ nắm giữ thị phần đáng kể, chủ yếu nhờ sự chuyển dịch ngày càng tăng của các doanh nghiệp sang tự động hóa, áp dụng đám mây, áp dụng di động theo cấp số nhân và sự hiện diện của những công ty lớn chiếm thị phần đáng kể.

- Các sáng kiến của chính phủ liên quan đến chữ ký điện tử, chẳng hạn như Đạo luật giao dịch điện tử thống nhất (UETA) và Chữ ký điện tử trong Đạo luật thương mại toàn cầu và quốc gia (E-SIGN), cho phép sử dụng chữ ký điện tử cho mọi giao dịch, do đó đóng vai trò quan trọng trong việc thúc đẩy chợ. Các thỏa thuận thương mại, chẳng hạn như Hiệp định Hoa Kỳ-Mexico-Canada (USMCA), cũng khuyến khích sử dụng chữ ký điện tử.

- Nhiều nhà cung cấp chính đang triển khai các dịch vụ đổi mới để duy trì tính cạnh tranh. Các công ty này tham gia vào các tiến bộ công nghệ, chẳng hạn như việc ra mắt Check Intelligence của Mitek, một nền tảng xác minh chữ ký có trụ sở tại Hoa Kỳ. Với tiến bộ công nghệ nhanh chóng như vậy, cùng với các quy định ngày càng tăng của chính phủ, Đạo luật Cải thiện nhận dạng kỹ thuật số cố gắng đáp ứng nhu cầu Quản lý giao dịch kỹ thuật số trong khu vực.

- Quan hệ đối tác đang định hình bối cảnh thị trường trong khu vực. Lone Wolf Technologies đã ký thỏa thuận mới với Minnesota Realtors để cung cấp các giải pháp quản lý giao dịch cho bất động sản, bao gồm Giao dịch Lone Wolf (Phiên bản zipForm) và Giao dịch Lone Wolf (Phiên bản TransactionDesk).

Tổng quan ngành quản lý giao dịch kỹ thuật số

Thị trường giao dịch kỹ thuật số toàn cầu có tính cạnh tranh đáng kể với nhiều công ty trong khu vực và toàn cầu như DocuSign, OneSpan, Adobe, v.v. Sự hiện diện của những công ty đa dạng hóa là đặc điểm của thị trường. Các nhà cung cấp liên tục cung cấp các giải pháp sáng tạo phù hợp với sự tiến bộ trong công nghệ nhằm đáp ứng nhu cầu ngày càng tăng của khách hàng trên nhiều ngành dọc khác nhau của người dùng cuối. Nhiều công ty khởi nghiệp như EthSign và ThinkSmart LLC cũng đã tham gia thị trường.

- Vào tháng 11 năm 2022, Pivo, một công ty fintech có trụ sở tại Nigeria, đã huy động được 2 triệu USD vốn ban đầu để nâng cấp các sản phẩm hiện có và phát triển các sản phẩm mới nhằm cải thiện việc quản lý giao dịch kỹ thuật số trong chuỗi cung ứng. Pivo cũng có kế hoạch mở rộng sự hiện diện của mình sang Đông Phi bên ngoài văn phòng ở Lagos và phát triển đội ngũ của mình với nguồn tài trợ này.

- Vào tháng 10 năm 2022, Skyslope, một nền tảng quản lý giao dịch môi giới bất động sản đáng tin cậy, đã hợp tác với đại lý bất động sản Allen Tate Realtors có trụ sở tại Hoa Kỳ để cung cấp dịch vụ SkySlope cho 1700 đại lý. Liên minh đại diện cho hơn 117.000 đại lý tại 3.000 văn phòng bất động sản để cung cấp trải nghiệm giao dịch tốt nhất bao gồm DTM cũng như các công cụ và tính năng như SkySlope Forms.

Dẫn đầu thị trường quản lý giao dịch kỹ thuật số

-

DocuSign Inc.

-

Adobe Inc.

-

HelloSign, Inc. (DropBox)

-

eOriginal, Inc.

-

OneSpan Inc.

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường quản lý giao dịch kỹ thuật số

- Tháng 12 năm 2022 - Skyslope công bố mối quan hệ hợp tác mới với Weichert, Realtors để quản lý giao dịch kỹ thuật số sáng tạo cho hơn 7.000 cộng sự công ty của Weichert. Quan hệ đối tác sáng tạo này mở rộng khả năng của Skyslope bằng cách bổ sung thêm hàng nghìn đại lý cho các thành viên hiện tại ở Hoa Kỳ và Canada. Ngoài nền tảng giao dịch cốt lõi, Skyslope còn cung cấp giải pháp chữ ký số nổi bật để gửi tài liệu bất động sản ra chữ ký điện tử.

- Tháng 9 năm 2022 - Docusign hợp tác với Zavvie để tích hợp MoxiEngage CRM nhằm cung cấp khả năng tích hợp tuyệt vời cho chương trình quản lý giao dịch kỹ thuật số hoàn toàn của họ để các đại lý có thể quản lý liền mạch quy trình giao dịch và thỏa thuận với khách hàng của họ.

Phân khúc ngành quản lý giao dịch kỹ thuật số

Quản lý giao dịch kỹ thuật số (DTM) là việc chuyển từ quy trình tài liệu trên giấy sang quy trình kỹ thuật số hoàn toàn để cho phép thực hiện kỹ thuật số các quy trình giao dịch. DTM bao gồm chữ ký điện tử, chuyển giao và chứng nhận tài liệu, tích hợp và quản lý dữ liệu và biểu mẫu cũng như nhiều siêu quy trình xung quanh việc quản lý các giao dịch điện tử và các tài liệu liên quan. Các nhà cung cấp đang cung cấp giải pháp và dịch vụ này cho các ngành người dùng cuối như BFSI, Chăm sóc sức khỏe, CNTT và Viễn thông, trong số những ngành khác được xem xét trong nghiên cứu này.

Thị trường Quản lý giao dịch kỹ thuật số (DTM) được phân chia theo thành phần (giải pháp, dịch vụ), quy mô tổ chức (doanh nghiệp vừa và nhỏ, doanh nghiệp lớn), ngành người dùng cuối (BFSI, chăm sóc sức khỏe, bán lẻ, CNTT, viễn thông và người dùng cuối khác loại ngành) và địa lý (Bắc Mỹ, Châu Âu, Châu Á Thái Bình Dương và phần còn lại của thế giới). Quy mô và dự báo thị trường tính theo giá trị (triệu USD) cho tất cả các phân khúc trên.

| Theo thành phần | Giải pháp |

| Dịch vụ | |

| Theo quy mô tổ chức | Doanh nghiệp vừa và nhỏ |

| Doanh nghiệp lớn | |

| Theo ngành của người dùng cuối | BFSI |

| Chăm sóc sức khỏe | |

| Bán lẻ | |

| CNTT và Viễn thông | |

| Các ngành người dùng cuối khác | |

| Theo địa lý | Bắc Mỹ |

| Châu Âu | |

| Châu á Thái Bình Dương | |

| Phần còn lại của thế giới |

Câu hỏi thường gặp về nghiên cứu thị trường quản lý giao dịch kỹ thuật số

Thị trường Quản lý giao dịch kỹ thuật số (DTM) lớn đến mức nào?

Quy mô thị trường Quản lý giao dịch kỹ thuật số (DTM) dự kiến sẽ đạt 12,52 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 24,54% để đạt 37,51 tỷ USD vào năm 2029.

Quy mô Thị trường Quản lý Giao dịch Kỹ thuật số (DTM) hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Quản lý giao dịch kỹ thuật số (DTM) dự kiến sẽ đạt 12,52 tỷ USD.

Ai là người chơi chính trong Thị trường Quản lý giao dịch kỹ thuật số (DTM)?

DocuSign Inc., Adobe Inc., HelloSign, Inc. (DropBox), eOriginal, Inc., OneSpan Inc. là những công ty lớn hoạt động trong Thị trường Quản lý Giao dịch Kỹ thuật số (DTM).

Khu vực nào phát triển nhanh nhất trong Thị trường Quản lý giao dịch kỹ thuật số (DTM)?

Châu Á-Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường Quản lý giao dịch kỹ thuật số (DTM)?

Vào năm 2024, Bắc Mỹ chiếm thị phần lớn nhất trong Thị trường Quản lý giao dịch kỹ thuật số (DTM).

Thị trường Quản lý giao dịch kỹ thuật số (DTM) này tồn tại trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Quản lý giao dịch kỹ thuật số (DTM) ước tính đạt 10,05 tỷ USD. Báo cáo đề cập đến quy mô lịch sử thị trường Quản lý giao dịch kỹ thuật số (DTM) trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo Quy mô thị trường Quản lý giao dịch kỹ thuật số (DTM) trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo bán chạy nhất của chúng tôi

Popular Digital Commerce Reports

Popular Technology, Media and Telecom Reports

Báo cáo ngành DTM

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của DTM năm 2023 do Mordor Intelligence™ Industry Report tạo ra. Phân tích DTM bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.