| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Kích Thước Thị Trường (2024) | USD 1.96 Billion |

| Kích Thước Thị Trường (2029) | USD 2.36 Billion |

| CAGR (2024 - 2029) | 3.81 % |

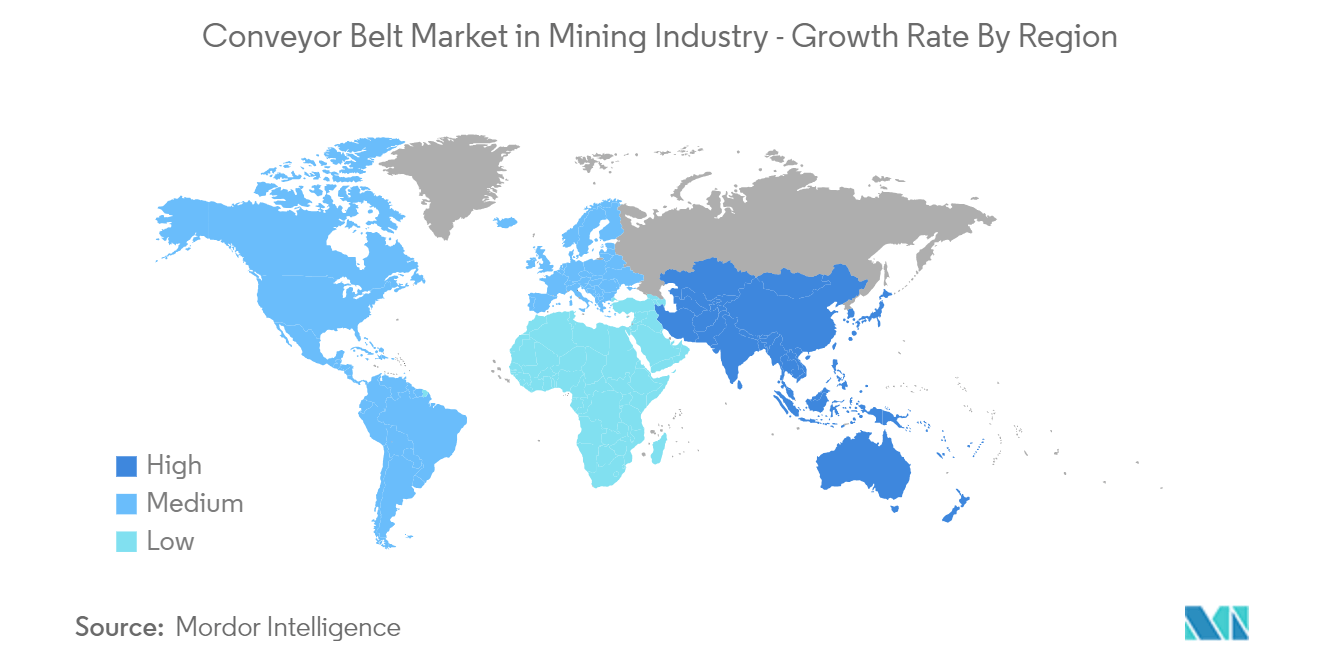

| Thị Trường Tăng Trưởng Nhanh Nhất | Châu á Thái Bình Dương |

| Thị Trường Lớn Nhất | Bắc Mỹ |

| Tập Trung Thị Trường | Thấp |

Các bên chính* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Phân tích thị trường băng tải khai thác mỏ

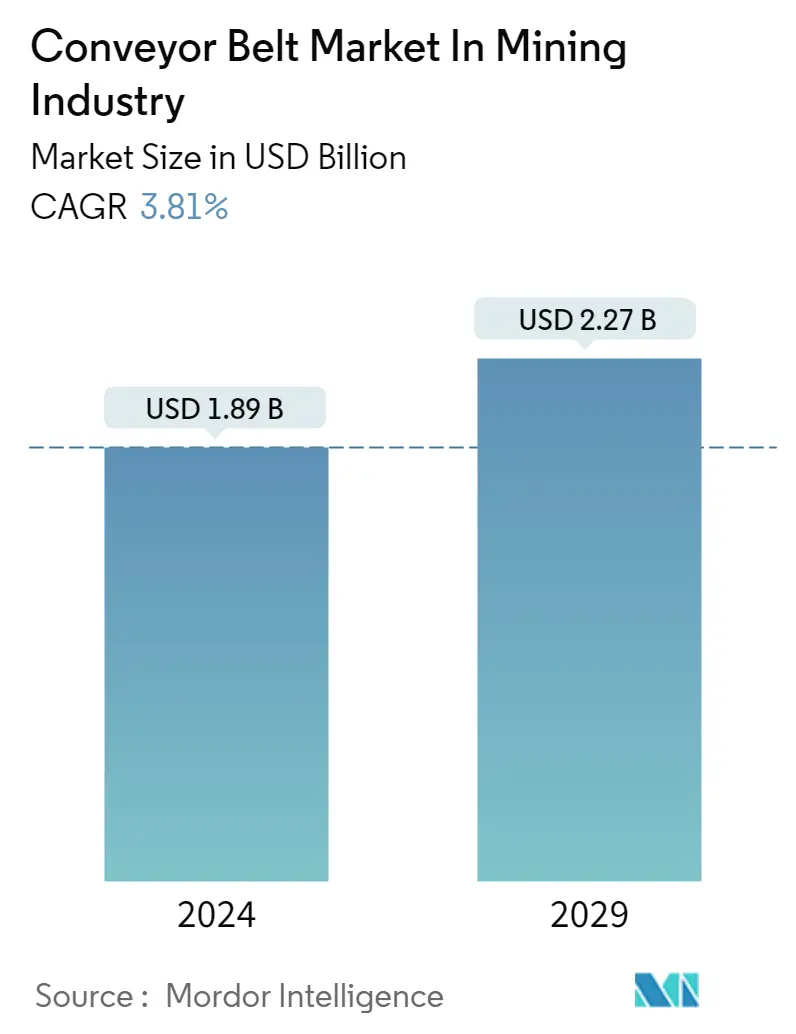

Thị trường băng tải trong ngành khai thác mỏ dự kiến sẽ tăng từ 1,89 tỷ USD vào năm 2024 lên 2,27 tỷ USD vào năm 2029, với tốc độ CAGR là 3,81% trong giai đoạn dự báo (2024-2029).

Ngành công nghiệp khai thác mỏ phụ thuộc rất nhiều vào băng tải để vận chuyển vật liệu đưa đi chế biến. Do đó, ngành công nghiệp đang chứng kiến sự gia tăng đầu tư vào băng tải vì nó giúp hoạt động sạch hơn, an toàn hơn và hiệu quả hơn.

- Ví dụ Vào tháng 10 năm 2021, Fenner Precision Polymers, một công ty công nghệ polyme gia cố, đã công bố mua lại Lumsden Corporation, một nhà sản xuất băng tải công nghiệp và vải lưới cho ngành khai thác mỏ và các giải pháp liên quan. Thỏa thuận này củng cố vị thế của Fenner Precision Polymers với tư cách là nhà cung cấp chính các giải pháp băng tải chuyên dụng cao. Nó mở ra những cơ hội mới như sàng lọc kim loại cho các ứng dụng cơ sở hạ tầng, khai thác mỏ và đường bộ.

- Hơn nữa, Chemprene LLC, một nhà sản xuất hàng dệt tráng cao su nổi tiếng ở Hoa Kỳ, sản xuất băng tải cao su nhẹ, màng ngăn, vải tráng và các sản phẩm đúc chính xác khác, có kế hoạch chi 14 triệu USD cho nhà máy Beacon, New York của mình ở 2021. Băng tải cao su nhẹ, vải dệt tráng phủ và màng đúc cũng được sản xuất tại nhà máy. Khoản đầu tư này sẽ cho phép công ty tự động hóa và tăng năng lực sản xuất tại cơ sở rộng 225.000 foot vuông, giúp tăng hiệu quả.

- Trong ngành khai thác mỏ, công nghệ truyền động ảnh hưởng đáng kể đến hiệu suất băng tải và tính khả dụng của hệ thống. Ở đây, động cơ không đồng bộ ba pha cộng với bộ truyền động đã chứng tỏ là một biến thể mạnh mẽ, lắp đặt nhanh, ít bảo trì. Những công ty như Siemens có nhiều thập kỷ kinh nghiệm về công nghệ băng tải vật liệu rời. Tính sẵn sàng cao, công nghệ đã được chứng minh và chi phí thấp là những lợi thế của giải pháp thúc đẩy cho các ứng dụng này.

- Trong thực tiễn công nghiệp khai thác mỏ, sản lượng yêu cầu và người vận hành khai thác mong muốn xác định tốc độ quay làm thông số thiết kế, xác định nhiệt lượng tiêu tán, điều này có thể ảnh hưởng mạnh đến quá trình xác định kích thước. Điều này một phần dẫn đến các điều kiện vận hành khiến bộ truyền động được khuyên dùng lớn hơn công suất yêu cầu ban đầu. Nếu băng tải hoạt động ở những vùng khí hậu ấm áp bất thường hoặc thậm chí có xu hướng biến động nóng lạnh cực độ thì phải chú ý nhiều đến việc làm mát. Vì lý do này, Siemens đã phát triển các giải pháp làm mát hiệu quả tương ứng cho dòng ba bộ truyền động của mình, bao gồm 46 kích cỡ truyền động băng tải. Vì vậy, trong nhiều trường hợp, một bộ truyền động nhỏ hơn có thể là đủ.

- Đại dịch COVID-19 đã tác động đáng kể đến nền kinh tế toàn cầu trên tất cả các ngành, bao gồm cả khai thác mỏ. Giống như các ngành công nghiệp khác, ngành khai thác mỏ đang chứng kiến những thách thức trước mắt trong việc ngăn chặn sự lây lan của vi rút trong số các công nhân và đảm bảo rằng nhân viên được an toàn và khỏe mạnh.

Xu hướng thị trường băng tải khai thác mỏ

Dệt may được tăng cường để thúc đẩy tăng trưởng của thị trường

- Băng tải có gia cố bằng vải thường được sử dụng cho hàng hóa có tính mài mòn và tải trọng nặng. Chúng là giải pháp thay thế hợp lý hơn cho dây đai thép để có khoảng cách vận chuyển ngắn hơn và công suất thấp hơn. Đối với hầu hết các lĩnh vực như khai thác mỏ, chế biến khoáng sản và khai thác đá, băng tải gia cố bằng dệt là lựa chọn tuyệt vời. Nó có thể được pha trộn với nhiều chất lượng khác nhau, chẳng hạn như vỏ bọc có khả năng chống dầu mỡ, mài mòn, nhiệt, va đập và chống cháy.

- Cấu trúc bên trong của thân đai dệt hoặc vải bao gồm một loạt các lớp vải tổng hợp đơn hoặc nhiều lớp xen kẽ giữa các lớp hấp thụ sốc bằng cao su. Mặt trên và mặt dưới của đai bao gồm các lớp vỏ cao su cứng, chống mài mòn và chống cắt. Vỏ bọc bảo vệ dây đai khỏi bị hư hỏng, đặc biệt là tại các điểm tải của băng tải. Điều này cung cấp độ bền kéo cho băng tải được sử dụng trong ngành khai thác mỏ.

- Độ bền, độ giãn và tính linh hoạt của sợi tổng hợp dùng trong vải dệt kỹ thuật cao hơn sợi tự nhiên được sử dụng trước đó. Các loại sợi chính là bông, rayon viscose, nylon, polyester, thủy tinh và aramid. Độ bền của aramid gấp bảy lần thép và aramid nhẹ hơn thép. Nó chịu được nhiệt độ 400-500 oC, ẩm ướt, hóa chất và có khả năng chống mài mòn cao. Vì vậy, nó được sử dụng trong băng tải khai thác mỏ.

- Độ bền của chúng ảnh hưởng đáng kể đến khả năng chuyên chở và độ an toàn vận hành của băng tải trong ngành khai thác mỏ. Do đó, các vật liệu như băng tải được gia cố bằng vải được dự đoán sẽ trở nên phổ biến hơn để tăng cường độ bền của băng tải.

- Các nhà sản xuất dây đai cũng cung cấp các bảng cho dây đai vải, phản ánh số lượng lớp được đề xuất cho dây đai dựa trên các loại và cấp độ vật liệu khác nhau được vận chuyển trên dây đai. Chất liệu vải tốt hơn thép gia cố trong băng tải vì vải dệt làm cho nó linh hoạt hơn, tiết kiệm năng lượng, chống ăn mòn, độ bền cao và nhẹ hơn nhiều. Với hoạt động khai thác ngày càng tăng ở một số khu vực và sự gia tăng đầu tư vào ngành khai thác mỏ, nhu cầu về băng tải loại gia cố dệt may dự kiến sẽ tăng lên.

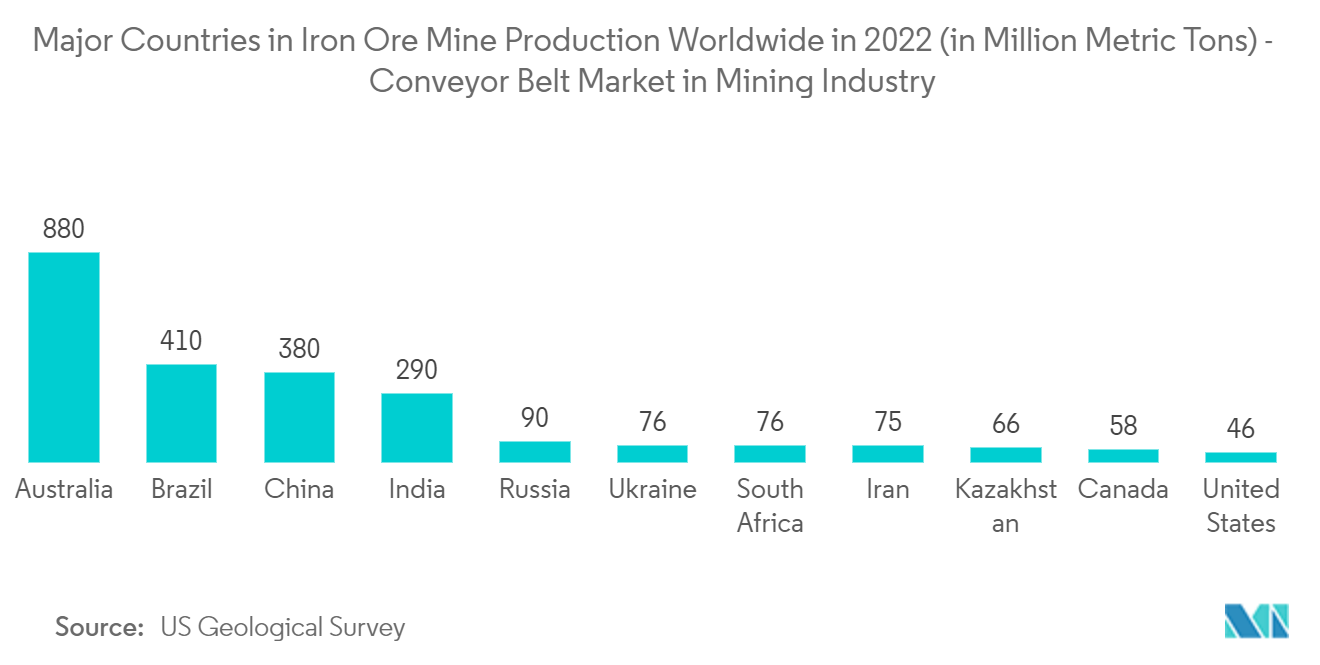

- Úc và Brazil, sản xuất lần lượt 880 triệu tấn và 410 triệu tấn quặng sắt vào năm 2022, nằm trong số những quốc gia có tỷ lệ sản xuất cao nhất. Tại Úc, các mỏ đã sản xuất hơn 880 triệu tấn quặng sắt có thể sử dụng được vào năm 2022. Ngoài ra, một số địa điểm đang chứng kiến nhiều sự phát triển khác nhau trong ngành khai thác mỏ, điều này được dự đoán sẽ làm tăng nhu cầu về một số loại băng tải nhất định, chẳng hạn như Dệt may gia cố. loại, do tính năng mở rộng của nó.

- Ngoài ra, vật liệu dây đai và đặc tính của chúng đã trải qua những thay đổi đáng kể trong những năm qua. Nhu cầu ngày càng tăng về đặc tính kéo, khả năng chống mài mòn và tính kinh tế cao hơn đã khuyến khích người sử dụng dây đai hợp tác với các nhà sản xuất dây đai và kỹ sư máy bay để phát triển dây đai băng tải bền hơn và tiết kiệm hơn.

Bắc Mỹ thống trị thị phần

- Khu vực Bắc Mỹ là thị trường nổi bật của băng tải do chúng tiếp tục được áp dụng trong toàn ngành. Sự phát triển của băng tải phụ thuộc vào nhu cầu khai thác vốn có trong khu vực. Theo BEA, GDP của Hoa Kỳ đã tăng khoảng 7% vào năm 2022 khi tính bằng đô la Mỹ năm 2012 so với năm trước. Giá trị tăng thêm vào GDP của ngành khai khoáng tăng mạnh nhất với 51,7%.

- Cơ quan Khảo sát Địa chất Hoa Kỳ ước tính rằng các mỏ của Hoa Kỳ đã sản xuất ra các mặt hàng khoáng sản phi nhiên liệu trị giá hơn 98,2 tỷ USD vào năm 2022, tăng khoảng 3,6 tỷ USD so với tổng giá trị sửa đổi năm 2021 là 94,6 tỷ USD. Do hoạt động khai thác tăng lên, thị trường băng tải được dự đoán sẽ có nhu cầu đáng kể từ ngành khai thác mỏ trong những năm tới.

- Tại Hoa Kỳ, sự hỗ trợ của chính phủ cho hoạt động khai thác thông qua các mệnh lệnh của tổng thống, chẳng hạn như phát triển các khoáng sản thiết yếu hoặc thay đổi quy định, đã hỗ trợ hoạt động kinh doanh. Mặc dù vậy, chính phủ cũng đang đầu tư vào các hoạt động khai thác nhằm tạo ra nhu cầu thị trường. Ví dụ, vào tháng 4 năm 2023, trong khuôn khổ kế hoạch Đầu tư vào Hoa Kỳ của Tổng thống Biden, Bộ Năng lượng Hoa Kỳ (DOE) đã công bố khoản tài trợ lên tới 450 triệu USD từ Luật Cơ sở hạ tầng lưỡng đảng để phát triển các dự án trình diễn năng lượng sạch trên các khu đất mỏ hiện có và trước đây.

- Hơn nữa, nhu cầu về thị trường được dự đoán sẽ tăng đáng kể trong suốt thời gian nghiên cứu do đầu tư vào lĩnh vực khai thác mỏ của khu vực tăng lên. Ví dụ, tập đoàn khai thác mỏ Rio Tinto của Anh-Úc tuyên bố vào tháng 6 năm 2023 rằng họ dự định đầu tư 920 triệu USD vào cơ sở Kennecott ở Utah, Hoa Kỳ, để tăng nguồn cung đồng. Ngoài các hoạt động khai thác lộ thiên, Rio Tinto dự đoán NRS sẽ sản xuất thêm 250.000 tấn đồng trong 10 năm tới. Việc sản xuất dự kiến sẽ bắt đầu vào năm 2024.

- Canada là nơi có một trong những ngành công nghiệp khai thác năng động nhất trên thế giới. Theo Hiệp hội Khai thác mỏ Canada, quốc gia này nằm trong top 5 thành viên tham gia sản xuất 13 loại khoáng sản và kim loại chính, bao gồm uranium, niken, potash, coban, nhôm, kim cương, titan và vàng.

- Theo Hiệp hội Khai thác mỏ Canada, lĩnh vực khai thác mỏ tiếp tục đóng một vai trò quan trọng trong nền kinh tế Canada vào năm 2021, đóng góp 125 tỷ USD hay 5% GDP của đất nước. Những khả năng này mang lại cho các nhà sản xuất nhiều cơ hội khác nhau để cải tiến sản phẩm của họ và đáp ứng nhu cầu về các loại dây đai này trong ngành khai thác mỏ.

- Ngành khai thác mỏ ở Canada là một trong những ngành lớn nhất trên thế giới. Theo chính phủ Canada, Canada đã sản xuất 60 khoáng sản và kim loại tại 6.500 mỏ cát, sỏi và đá và hơn 200 mỏ. Năm 2021, sản lượng khai thác của Canada trị giá 55,5 tỷ USD. Ngoài ra, Canada đã phê duyệt chi khoảng 3,8 tỷ đô la Canada (2,8 tỷ USD) cho kế hoạch khoáng sản quan trọng đến năm 2030. Các khoản đầu tư như vậy của chính phủ sẽ củng cố lĩnh vực khai thác trong khu vực, đòi hỏi phải sử dụng băng tải do ứng dụng rộng rãi của chúng.

Tổng quan về ngành băng tải khai thác mỏ

Thị trường băng tải trong ngành khai thác mỏ có tính cạnh tranh cao với những rào cản lớn khiến một công ty phải rời khỏi ngành. Để giữ được vị thế trên thị trường, các tổ chức tiếp tục đổi mới và tham gia vào các quan hệ đối tác chiến lược.

- Tháng 7 năm 2022 - Wuxi Boton Belt Co, Ltd, có trụ sở tại Trung Quốc, công bố ra mắt băng tải trung hòa carbon đầu tiên trên thế giới để giao hàng cho mỏ đồng Spence của BHP ở Chile như một phần của dự án độc quyền.

- Tháng 4 năm 2022 - Tập đoàn BEUMER công bố ra mắt công nghệ băng tải lai thuộc dòng băng tải hình chữ U dành cho các bến cảng. Công nghệ mới tận dụng chuyên môn hiện có của họ về công nghệ vận chuyển băng tải dạng ống và máng.

Các nhà lãnh đạo thị trường băng tải khai thác mỏ

-

Zhejiang Sanwei Rubber Item Co. Ltd

-

Fenner Dunlop Australia Pty Ltd (Michelin Group)

-

Bando Chemical Industries Ltd

-

ContiTech AG (Continental Corporation)

-

Tenova SpA

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường băng tải khai thác mỏ

- Tháng 6 năm 2022 - Tập đoàn BEUMER, nhà sản xuất hệ thống nội bộ logistic để vận chuyển, chất hàng, xếp pallet, đóng gói, phân loại và phân phối, đã công bố việc mua lại Tập đoàn FAM ở Magdeburg, Đức. Việc mua lại sẽ tiếp tục tăng cường hệ thống băng tải và cung cấp công nghệ tải.

- Tháng 2 năm 2022 - Continental dự định đầu tư 25 triệu EUR vào Brazil để tăng đáng kể năng lực sản xuất băng tải dây thép. Với khoản đầu tư này, Continental sẽ có thể trang bị cho cơ sở đã chọn những thiết bị sản xuất băng tải tiên tiến nhất. Mục tiêu bền vững của công ty là trung hòa hoàn toàn lượng carbon trong toàn bộ chuỗi giá trị muộn nhất vào năm 2050 sẽ được hỗ trợ bởi những điều chỉnh này.

- Tháng 4 năm 2022 - REMA TIP TOP AG thông báo mua lại HEMPEL Industrievulkanisation GmbH Co. KG, một công ty công nghệ băng tải có trụ sở tại Neu-Ulm, tiếp tục mở rộng mạng lưới dịch vụ công nghệ xử lý vật liệu ở miền nam nước Đức.

Phân khúc ngành băng tải khai thác mỏ

- Băng tải rất cần thiết cho các hệ thống tự động hóa trong nhiều ngành công nghiệp, bao gồm cả khai thác mỏ, vì chúng cắt giảm chi phí và thời gian vận hành. Băng tải rất cần thiết cho ngành khai thác mỏ để di chuyển khoáng sản đến cơ sở chế biến. Doanh thu tích lũy từ các công ty băng tải trên khắp các khu vực địa lý được sử dụng để đưa ra ước tính của thị trường.

- Thị trường băng tải trong ngành khai thác mỏ được phân chia theo Loại (Dây thép, Gia cố dệt) và Địa lý. Quy mô và dự báo thị trường được cung cấp dưới dạng giá trị bằng USD cho tất cả các phân khúc trên.

| Kiểu | Dây thép |

| Dệt gia cố | |

| Các loại khác | |

| Địa lý | Bắc Mỹ |

| Châu Âu | |

| Châu á Thái Bình Dương | |

| Mỹ La-tinh | |

| Trung Đông và Châu Phi |

Câu hỏi thường gặp về nghiên cứu thị trường băng tải khai thác

Thị trường băng tải trong ngành khai thác mỏ lớn đến mức nào?

Thị trường băng tải trong quy mô ngành khai thác mỏ dự kiến sẽ đạt 1,89 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 3,81% để đạt 2,27 tỷ USD vào năm 2029.

Thị trường băng tải hiện tại có quy mô ngành khai thác mỏ như thế nào?

Vào năm 2024, Thị trường băng tải trong ngành khai thác mỏ dự kiến sẽ đạt 1,89 tỷ USD.

Ai là người đóng vai trò chủ chốt trong Thị trường băng tải trong ngành khai thác mỏ?

Zhejiang Sanwei Rubber Item Co. Ltd, Fenner Dunlop Australia Pty Ltd (Michelin Group), Bando Chemical Industries Ltd, ContiTech AG (Continental Corporation), Tenova SpA là những công ty lớn hoạt động trong thị trường băng tải trong ngành khai thác mỏ.

Khu vực nào phát triển nhanh nhất trong Thị trường băng tải trong ngành khai thác mỏ?

Châu Á Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần băng tải lớn nhất trong ngành khai thác mỏ?

Năm 2024, Bắc Mỹ chiếm thị phần lớn nhất trong Thị trường băng tải trong ngành khai thác mỏ.

Thị trường băng tải trong ngành khai thác mỏ này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, Quy mô thị trường băng tải trong ngành khai thác mỏ ước tính đạt 1,82 tỷ USD. Báo cáo đề cập đến Quy mô thị trường lịch sử của Thị trường Băng tải trong Ngành Khai thác mỏ trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo Thị trường Băng tải trong ngành Khai thác mỏ có quy mô lịch sử trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo bán chạy nhất của chúng tôi

Popular Automation Reports

Popular Technology, Media and Telecom Reports

Báo cáo ngành băng tải khai thác mỏ

Thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Băng tải khai thác năm 2024, do Mordor Intelligence™ Industry Report tạo ra. Phân tích Băng tải khai thác bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.