Phân tích thị trường vắc xin động vật đồng hành

Quy mô Thị trường Vắc xin Động vật Đồng hành ước tính đạt 3,58 tỷ USD vào năm 2024 và dự kiến sẽ đạt 4,80 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 6,02% trong giai đoạn dự báo (2024-2029).

Tác động của đại dịch Covid-19 lên thị trường dự kiến sẽ rất đáng kể. Việc nhận nuôi thú cưng đã tăng lên rất nhiều trong thời kỳ đại dịch, điều này dẫn đến việc chăm sóc sức khỏe động vật ngày càng tăng và do đó thúc đẩy sự phát triển của vắc xin thú y. Ví dụ theo báo cáo PDSA Animal Wellbeing (PAW) của Cơ quan Y tế Nhân dân dành cho Động vật Bị bệnh (PDSA) được công bố vào tháng 6 năm 2021, 2 triệu người ở Vương quốc Anh đã nuôi thú cưng trong khoảng thời gian từ tháng 3 năm 2020 đến tháng 5 năm 2021. Trong số những vật nuôi này, 10 % là chó, 8% là mèo và 13% là thỏ. Tỷ lệ nhận nuôi thú cưng cao như vậy ở các khu vực khác nhau trên thế giới đã làm tăng sự tập trung vào việc chăm sóc sức khỏe động vật và do đó thúc đẩy sự phát triển của thị trường được nghiên cứu. Ngoài ra, virus Corona lây lan từ động vật này sang động vật khác khi tiếp xúc hoặc lây truyền qua khí dung, do đó lây nhiễm sang các động vật khác. Do đó, những người tham gia thị trường đang tham gia vào việc sản xuất vắc xin đồng hành cho động vật chống lại COVID-19. Ví dụ vào tháng 7 năm 2021, Zoetis đã tặng hơn 11.000 liều vắc xin ngừa COVID-19 thử nghiệm để giúp bảo vệ sức khỏe và thể trạng của động vật. Mặt khác, vào tháng 4/2021, Nga đã đăng ký loại vắc xin ngừa Covid-19 toàn cầu đầu tiên mang tên Carnivac-Cov dành cho động vật. Do đó, số ca nhiễm COVID-19 ngày càng tăng ở động vật nuôi và động vật hoang dã đã thúc đẩy việc chấp nhận vắc-xin động vật để bảo vệ sức khỏe phòng bệnh cho động vật, từ đó thúc đẩy tăng trưởng của ngành. Tuy nhiên, lĩnh vực này đã phục hồi tốt kể từ khi các hạn chế được dỡ bỏ. Sự gia tăng các chuyến thăm thú y và việc mở lại các phòng khám thú y đã dẫn đến sự phục hồi của thị trường trong hai năm qua.

Thị trường được thúc đẩy bởi tỷ lệ mắc bệnh động vật ngày càng tăng, tiến bộ công nghệ trong công nghệ sinh học và nhận thức ngày càng tăng về bệnh động vật. Sự gia tăng các vụ động vật cắn, các chiến dịch bảo vệ động vật và các sáng kiến có lợi của chính phủ dự kiến sẽ thúc đẩy quy mô của thị trường vắc xin động vật đồng hành.

Mức độ nhận thức cao của cộng đồng về động vật đồng hành trong người dân đã dẫn đến sự gia tăng việc nhận nuôi những con vật này vì hạnh phúc xã hội và lối sống lành mạnh, từ đó dẫn đến sự gia tăng quyền sở hữu thú cưng. Ví dụ dữ liệu năm 2022 do Der Deutsche Heimtiermarkt công bố cho biết rằng 47% hộ gia đình ở Đức nuôi thú cưng vào năm 2021. Ngoài ra, dữ liệu do ngành Công nghiệp Thực phẩm Vật nuôi Châu Âu Báo cáo Sự kiện và Số liệu năm 2022 công bố cho thấy tỷ lệ phần trăm ước tính của Tây Ban Nha tỷ lệ hộ gia đình sở hữu ít nhất một con mèo là 27% và một con chó là 16% vào năm 2021. Do đó, việc nhận nuôi thú cưng ngày càng tăng sẽ làm tăng các chương trình tiêm chủng cho động vật đồng hành, điều này dự kiến sẽ thúc đẩy tăng trưởng thị trường trong giai đoạn dự báo.

Hơn nữa, số ca mắc bệnh lây truyền từ động vật sang động vật đồng hành đã tăng đáng kể trong những năm gần đây, góp phần thúc đẩy thị trường tăng trưởng. Ví dụ, theo dữ liệu do USDA công bố vào tháng 5 năm 2022, khoảng 37,96 triệu con chim bị ảnh hưởng bởi vi-rút cúm gia cầm có độc lực cao năm 2022. Số lượng lớn chim bị ảnh hưởng bởi căn bệnh này đòi hỏi các biện pháp điều trị hiệu quả đang góp phần vào sự phát triển của động vật đồng hành. thị trường vắc xin trong khu vực Ngoài ra, từ dữ liệu do Chính phủ Canada công bố vào tháng 1 năm 2022, người ta nhận thấy rằng 709 trường hợp mắc bệnh Lyme đã được báo cáo ở Quebec vào năm 2021 so với 274 trường hợp vào năm 2020. Do đó, với sự gia tăng số ca mắc bệnh, nhu cầu điều trị và ngăn ngừa bệnh lây lan đã tăng lên, điều này được dự đoán sẽ thúc đẩy nhu cầu về vắc xin đồng hành cho động vật trong giai đoạn dự báo.

Việc ra mắt sản phẩm của những người chơi chính trên thị trường dự kiến sẽ thúc đẩy tăng trưởng thị trường. Ví dụ, vào tháng 10 năm 2021, Boehringer Ingelheim, công ty hàng đầu thế giới về thú y, đã giới thiệu loạt vắc xin Purevax cho mèo trong bao bì 0,5 ml. Bao bì cải tiến của Purevax giúp việc tiêm phòng cho mèo trở nên thuận tiện hơn, mang lại trải nghiệm tiêm chủng thoải mái hơn cho bệnh nhân mèo.

Tuy nhiên, chi phí phát triển vắc xin cao và những lo ngại về quy định dự kiến sẽ hạn chế sự tăng trưởng của thị trường trong giai đoạn dự báo.

Xu hướng thị trường vắc xin động vật đồng hành

Phân khúc Chó dự kiến sẽ chiếm thị phần lớn trong Vắc xin dành cho động vật đồng hành trong giai đoạn dự báo

Tiêm phòng từ lâu đã là chủ đề trọng tâm trong việc điều trị cho chó vì đây là một trong những cách an toàn nhất và tiết kiệm chi phí nhất để ngăn ngừa các bệnh truyền nhiễm. phân khúc này được thúc đẩy bởi sự gia tăng trong việc áp dụng chó và giới thiệu sản phẩm của những người tham gia thị trường. Chẳng hạn, vào tháng 2 năm 2021, Viện Thú y Canada (CAHI) đã chia sẻ kết quả Khảo sát về quần thể thú cưng năm 2020, số lượng chó ở Canada tiếp tục tăng, từ 7,6 triệu lên 7,7 triệu. Ngoài ra, vào năm 2020, khoảng 3,19 triệu con chó lớn (nặng hơn 50 pound hoặc 23 kg) được nuôi làm thú cưng trong các hộ gia đình ở Canada. Những con chó nhỏ (nặng tới 20 pound hoặc 9 kg) có dân số khoảng 1,97 triệu con. Do đó, số lượng chó ngày càng tăng dự kiến sẽ thúc đẩy tăng trưởng phân khúc trong giai đoạn dự báo.

Hơn nữa, các hoạt động chiến lược của những người tham gia thị trường dự kiến sẽ thúc đẩy sự tăng trưởng của phân khúc này trong giai đoạn dự báo. Ví dụ vào tháng 8 năm 2022, Sở Nông nghiệp và Phát triển Nông thôn Michigan (MDARD) đang hợp tác với các cơ quan kiểm soát động vật địa phương, Hiệp hội các quan chức kiểm soát động vật Michigan, bác sĩ thú y địa phương, Phòng thí nghiệm chẩn đoán thú y của Đại học bang Michigan (MSU VDL) và Bộ Nông nghiệp Hoa Kỳ để tìm hiểu thêm về các báo cáo về căn bệnh giống parvovirus ở chó ảnh hưởng đến một số con chó ở phía bắc Bán đảo Hạ.

Do đó, nhờ các yếu tố nói trên, phân khúc tương ứng được ước tính sẽ tăng trưởng ổn định trong giai đoạn dự báo.

Bắc Mỹ dự kiến sẽ có thị phần đáng kể trong thị trường vắc xin động vật đồng hành trong giai đoạn dự báo

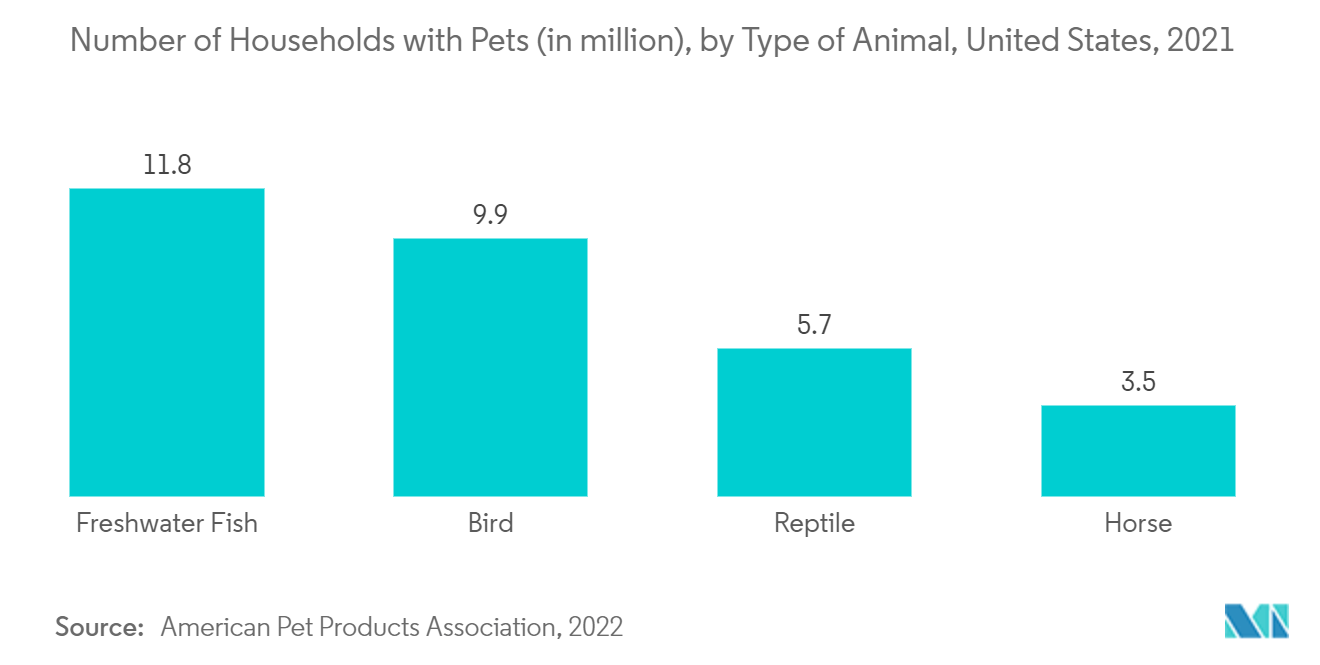

Bắc Mỹ được dự đoán sẽ chứng kiến sự tăng trưởng đáng kể của thị trường bệnh bạch cầu tế bào lông trong giai đoạn dự báo. Các yếu tố chính thúc đẩy sự tăng trưởng của thị trường là sự gia tăng việc áp dụng các động vật đồng hành như chó, mèo và các động vật khác, số lượng bệnh lây truyền từ động vật ngày càng tăng và sự sẵn có của cơ sở hạ tầng chăm sóc sức khỏe thú y tiên tiến.

Số lượng bảo hiểm vật nuôi ngày càng tăng trong nước cũng được kỳ vọng sẽ thúc đẩy tăng trưởng thị trường. Ví dụ, theo số liệu thống kê năm 2022 do Viện Thông tin Bảo hiểm công bố, người ta thấy rằng ở Hoa Kỳ, 3,9 triệu vật nuôi đã được bảo hiểm vào cuối năm 2021, tăng 20% so với năm 2020. Ngoài ra, California (19,3%), New York (8,4%) và Florida (6,1%) là ba bang có tỷ lệ vật nuôi được bảo hiểm cao nhất. Do đó, việc nhận nuôi thú cưng ngày càng tăng làm tăng tính sẵn có của bảo hiểm thú cưng, do đó chủ vật nuôi đang chi nhiều hơn cho việc chăm sóc sức khỏe thú cưng. Điều này tạo ra cơ hội phát triển và cung cấp các loại vắc xin tiên tiến và cải tiến để điều trị vật nuôi tốt hơn.

Ngoài ra, số lượng nhận nuôi thú cưng ngày càng tăng trong khu vực góp phần vào sự tăng trưởng của thị trường trong giai đoạn dự báo. Chẳng hạn, Khảo sát về quần thể thú cưng năm 2021 được công bố cho thấy số lượng chó ở Canada đã tăng từ 7,6 triệu lên 7,7 triệu (từ năm 2019 đến năm 2021). Ngoài ra, 8,1 triệu con mèo được nuôi làm thú cưng trong gia đình vào năm 2021.

Hơn nữa, chi tiêu cao cho sức khỏe thú cưng dự kiến sẽ thúc đẩy tăng trưởng thị trường. Ví dụ, theo Khảo sát của Hiệp hội Sản phẩm Vật nuôi Hoa Kỳ giai đoạn 2021-2022, người ta ước tính rằng vào năm 2021, khoảng 109,6 tỷ USD đã được chi cho vật nuôi ở Hoa Kỳ, tăng từ mức 103,6 tỷ USD vào năm 2020. Chi tiêu cao cho vật nuôi đang tạo ra cơ hội để phát triển các loại vắc xin hiệu quả, được dự đoán sẽ thúc đẩy tăng trưởng thị trường trong giai đoạn dự báo.

Hơn nữa, những người tham gia thị trường đang áp dụng nhiều chiến lược khác nhau, chẳng hạn như ra mắt sản phẩm, phát triển sản phẩm, hợp tác, sáp nhập, mua lại và mở rộng để tăng vị thế trên thị trường của họ, từ đó thúc đẩy tăng trưởng thị trường. Ví dụ vào tháng 9 năm 2022, Merck Animal Health đã ra mắt NobivacIntra-Trac Oral BbPi để phòng ngừa kép hai mầm bệnh chính về đường hô hấp ở chó.

Do đó, do các yếu tố nêu trên, thị trường được nghiên cứu dự kiến sẽ tăng trưởng trong giai đoạn dự báo.

Tổng quan về ngành vắc xin động vật đồng hành

Thị trường vắc xin đồng hành cho động vật có tính cạnh tranh vừa phải. Về thị phần, các công ty lớn như Elanco Animal Health Incorporated, Boehringer Ingelheim GmbH, Merck Co. Inc., Zoetis Inc., và Bioveta AS, trong số những công ty khác, nắm giữ thị phần lớn nhất. Những người chơi chính đang phát triển thông qua các liên minh chiến lược khác nhau, chẳng hạn như mua lại, hợp tác và ra mắt sản phẩm mới, để mở rộng danh mục sản phẩm toàn cầu và đảm bảo vị thế của họ trên thị trường toàn cầu.

Dẫn đầu thị trường vắc xin động vật đồng hành

-

Elanco Animal Health Incorporated

-

Boehringer Ingelheim GmbH

-

Merck & Co. Inc.

-

Zoetis Inc.

-

Bioveta AS

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường vắc xin động vật đồng hành

- Vào tháng 9 năm 2022, Merck Animal Health đã tặng hơn 5 triệu liều vắc xin bệnh dại NOBIVAC để giúp loại bỏ bệnh dại lây truyền qua chó cho các đối tác chính của họ là Mission Rabies và Rabies Free Africa thông qua Chương trình Afya.

- Vào tháng 5 năm 2022, Ceva Santé Animale (Ceva) đã mua lại nhà sản xuất vắc xin bệnh dại đường uống Artemis Technologies Inc của Canada. Với việc mua lại này, Ceva sẽ mở rộng sự hiện diện của mình trong phân khúc này sang Bắc Mỹ.

Phân khúc ngành vắc xin động vật đồng hành

Theo phạm vi báo cáo của báo cáo, vắc xin đồng hành cho động vật được sử dụng để ngăn ngừa các bệnh truyền nhiễm do các tác nhân gây bệnh khác nhau gây ra và bảo vệ động vật khỏi các rối loạn đe dọa tính mạng khác nhau. Thị trường vắc xin đồng hành dành cho động vật được phân chia theo công nghệ (vắc xin sống giảm độc lực, vắc xin bất hoạt, vắc xin giải độc, vắc xin tái tổ hợp và các công nghệ khác), loại động vật (chó, mèo và các loại động vật khác) và địa lý (Bắc Mỹ, Châu Âu, Châu Á). -Thái Bình Dương, Trung Đông và Châu Phi và Nam Mỹ). Báo cáo cũng bao gồm quy mô và xu hướng thị trường ước tính cho 17 quốc gia trên các khu vực chính trên toàn cầu. Báo cáo đưa ra giá trị (triệu USD) cho các phân khúc trên.

| Vắc xin sống giảm độc lực |

| Vắc xin bất hoạt |

| Vắc xin giải độc |

| Vắc xin tái tổ hợp |

| Công nghệ khác |

| Chó |

| Những con mèo |

| Các loại động vật khác |

| Bắc Mỹ | Hoa Kỳ |

| Canada | |

| México | |

| Châu Âu | nước Đức |

| Vương quốc Anh | |

| Pháp | |

| Nước Ý | |

| Tây ban nha | |

| Phần còn lại của châu Âu | |

| Châu á Thái Bình Dương | Trung Quốc |

| Nhật Bản | |

| Ấn Độ | |

| Châu Úc | |

| Hàn Quốc | |

| Phần còn lại của Châu Á-Thái Bình Dương | |

| Trung Đông & Châu Phi | GCC |

| Nam Phi | |

| Phần còn lại của Trung Đông và Châu Phi | |

| Nam Mỹ | Brazil |

| Argentina | |

| Phần còn lại của Nam Mỹ |

| Theo công nghệ | Vắc xin sống giảm độc lực | |

| Vắc xin bất hoạt | ||

| Vắc xin giải độc | ||

| Vắc xin tái tổ hợp | ||

| Công nghệ khác | ||

| Theo loại động vật | Chó | |

| Những con mèo | ||

| Các loại động vật khác | ||

| Địa lý | Bắc Mỹ | Hoa Kỳ |

| Canada | ||

| México | ||

| Châu Âu | nước Đức | |

| Vương quốc Anh | ||

| Pháp | ||

| Nước Ý | ||

| Tây ban nha | ||

| Phần còn lại của châu Âu | ||

| Châu á Thái Bình Dương | Trung Quốc | |

| Nhật Bản | ||

| Ấn Độ | ||

| Châu Úc | ||

| Hàn Quốc | ||

| Phần còn lại của Châu Á-Thái Bình Dương | ||

| Trung Đông & Châu Phi | GCC | |

| Nam Phi | ||

| Phần còn lại của Trung Đông và Châu Phi | ||

| Nam Mỹ | Brazil | |

| Argentina | ||

| Phần còn lại của Nam Mỹ | ||

Câu hỏi thường gặp về nghiên cứu thị trường vắc xin động vật đồng hành

Thị trường vắc xin động vật đồng hành lớn đến mức nào?

Quy mô Thị trường Vắc xin Động vật Đồng hành dự kiến sẽ đạt 3,58 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 6,02% để đạt 4,80 tỷ USD vào năm 2029.

Quy mô Thị trường Vắc xin Động vật Đồng hành hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Vắc xin Động vật Đồng hành dự kiến sẽ đạt 3,58 tỷ USD.

Ai là người đóng vai trò chủ chốt trong Thị trường Vắc xin Động vật Đồng hành?

Elanco Animal Health Incorporated, Boehringer Ingelheim GmbH, Merck & Co. Inc., Zoetis Inc., Bioveta AS là những công ty lớn hoạt động trong Thị trường Vắc xin Động vật Đồng hành.

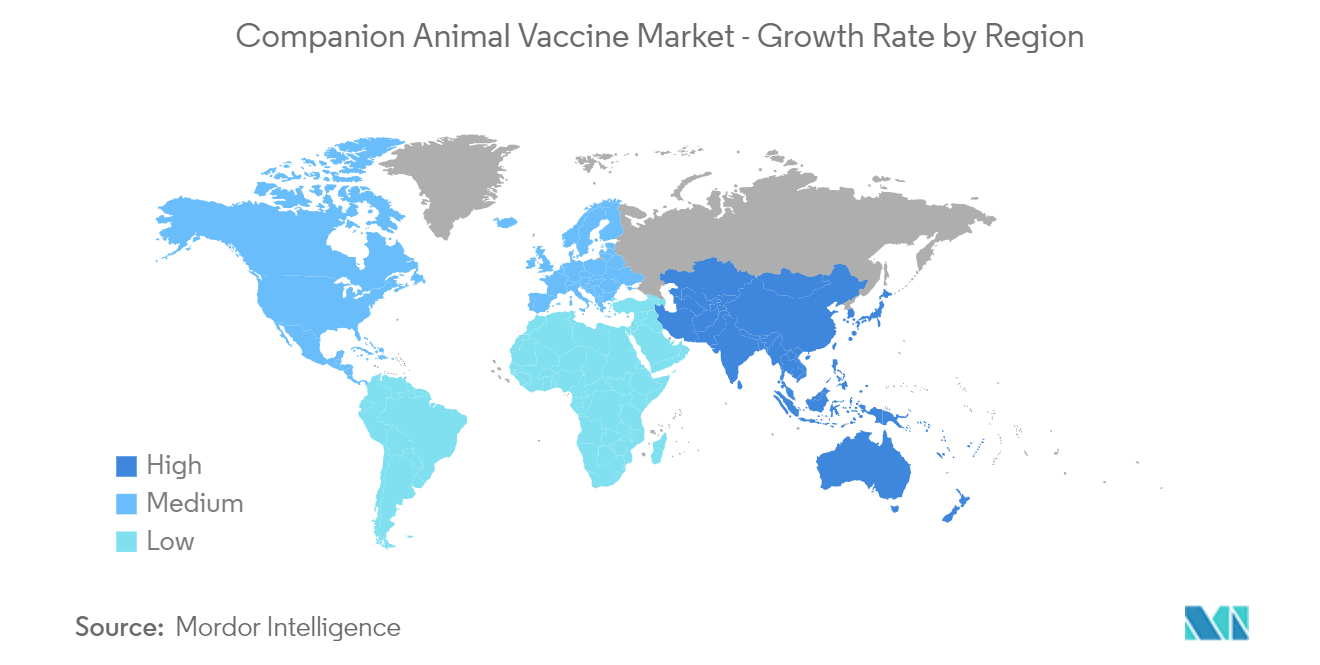

Khu vực nào phát triển nhanh nhất trong Thị trường Vắc xin Động vật Đồng hành?

Bắc Mỹ được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường Vắc xin Động vật Đồng hành?

Vào năm 2024, Châu Á - Thái Bình Dương chiếm thị phần lớn nhất trong Thị trường Vắc xin Động vật Đồng hành.

Thị trường Vắc xin Động vật Đồng hành này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Vắc xin Động vật Đồng hành ước tính đạt 3,38 tỷ USD. Báo cáo bao gồm quy mô thị trường lịch sử của Thị trường Vắc xin Động vật Đồng hành trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Vắc xin Động vật Đồng hành trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành vắc xin động vật đồng hành

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Vắc xin dành cho động vật đồng hành năm 2024, được tạo bởi Báo cáo Công nghiệp Mordor Intelligence™. Phân tích về Vắc xin Động vật Đồng hành bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.