Phân tích thị trường chẩn đoán động vật đồng hành

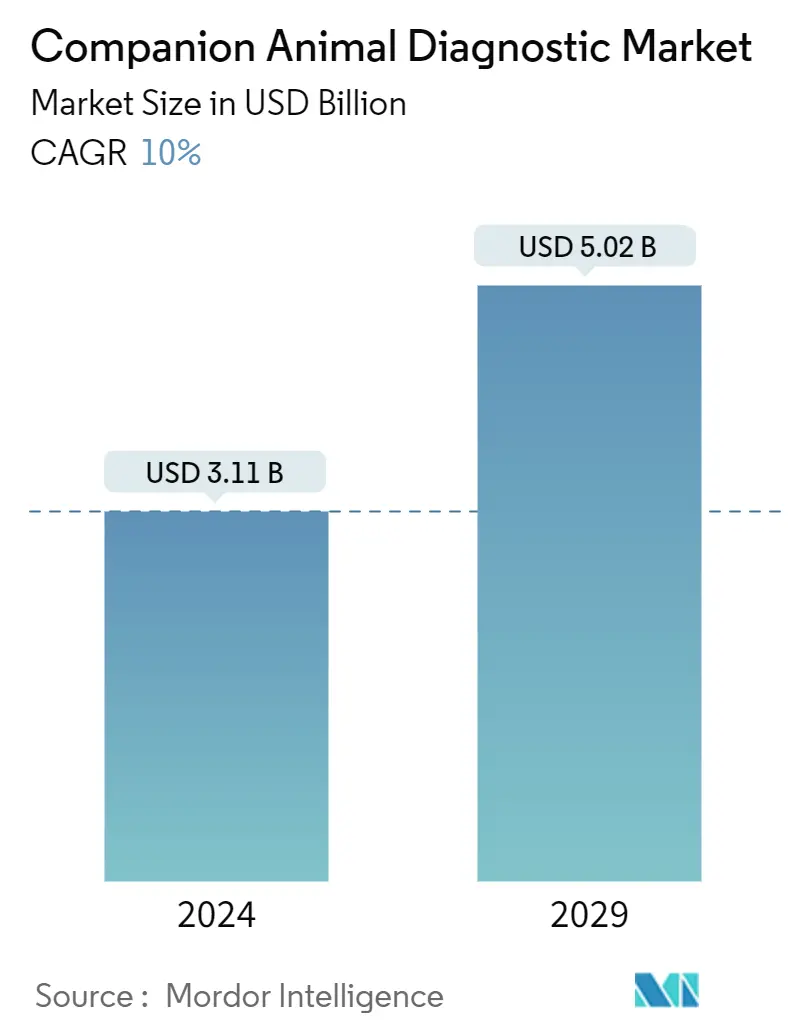

Quy mô Thị trường Chẩn đoán Động vật Đồng hành ước tính đạt 3,11 tỷ USD vào năm 2024 và dự kiến sẽ đạt 5,02 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 10% trong giai đoạn dự báo (2024-2029).

Đại dịch COVID-19 làm giảm nhu cầu chăm sóc động vật. Do các biện pháp kiểm soát nhiễm trùng và lệnh đóng cửa trên toàn tiểu bang, đại dịch đã ảnh hưởng đến số lượng người đến khám tại các bệnh viện và phòng khám thú y. Ví dụ một bài báo do JAAWS xuất bản vào tháng 2 năm 2022 đã báo cáo rằng COVID-19 đã khiến 70% phòng khám thú y ở Canada và Hoa Kỳ phải đóng cửa trong đại dịch. Do đó, ban đầu, sự tăng trưởng của thị trường được nghiên cứu đã bị cản trở do việc đình chỉ các dịch vụ chẩn đoán thú y để giảm thiểu lây nhiễm COVID-19. Tuy nhiên, theo báo cáo PAW của Cơ quan Y tế Nhân dân dành cho Động vật Bị bệnh (PDSA) được công bố vào tháng 6 năm 2021, 2,0 triệu người ở Vương quốc Anh sở hữu thú cưng trong khoảng thời gian từ tháng 3 năm 2020 đến tháng 5 năm 2021. Tuy nhiên, trong kịch bản hiện tại, người ta dự đoán rằng tỷ lệ lây nhiễm COVID sẽ giảm dần. -19 trường hợp dẫn đến việc nối lại các dịch vụ chẩn đoán thú y và sự gia tăng đáng kể trong việc nhận nuôi thú cưng được báo cáo sau khi khóa máy sẽ dẫn đến sự tăng trưởng ổn định của thị trường được nghiên cứu trong giai đoạn dự báo.

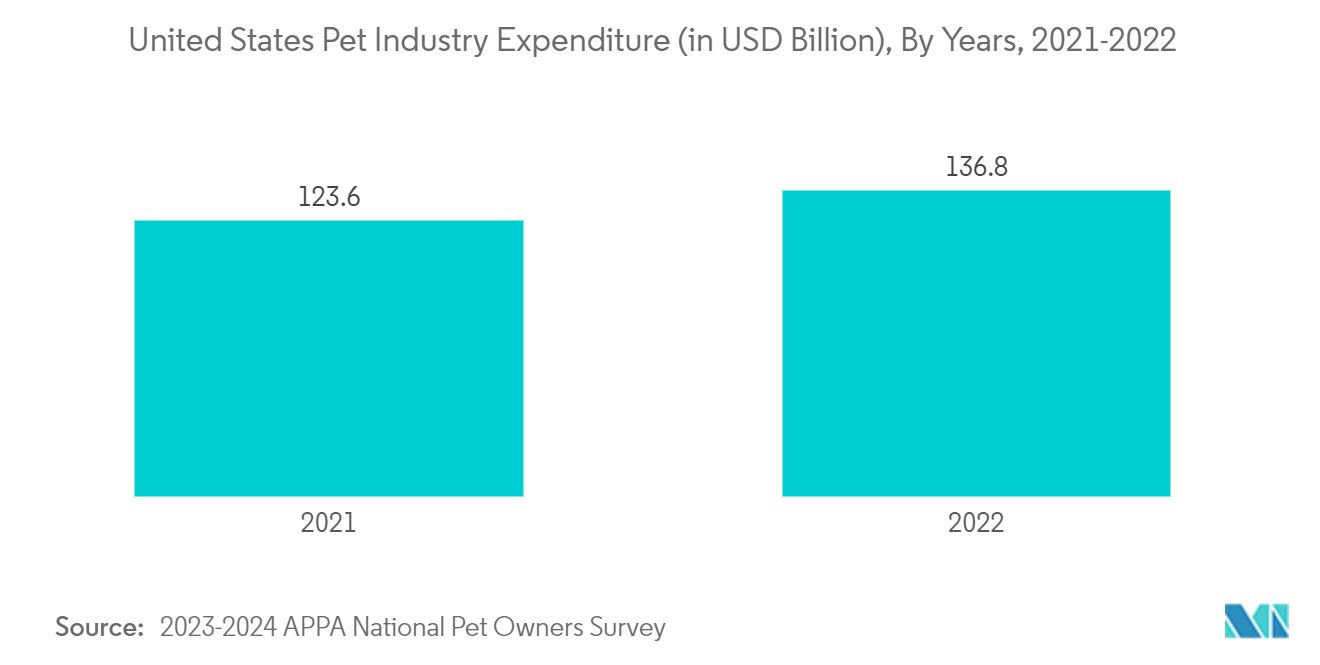

Chi phí chăm sóc sức khỏe thú y ngày càng tăng, nhu cầu bảo hiểm vật nuôi ngày càng tăng và số lượng động vật đồng hành ngày càng tăng là những yếu tố chính thúc đẩy sự tăng trưởng của thị trường. Theo Hiệp hội Sản phẩm Vật nuôi Hoa Kỳ (APPA) trong giai đoạn 2023-2024, chi tiêu cho ngành công nghiệp vật nuôi ở Hoa Kỳ sẽ tăng lên. Chi tiêu cho ngành thú cưng ở Hoa Kỳ sẽ đạt tổng cộng 143,6 tỷ USD vào năm 2023, so với 136,8 tỷ USD vào năm 2018. Do đó, chi tiêu cho thú cưng tăng lên sẽ làm tăng nhu cầu về các sản phẩm chăm sóc. Tương tự, theo báo cáo do Hiệp hội Bảo hiểm Sức khỏe Thú cưng Bắc Mỹ (NAPHIA) công bố vào năm 2021, lĩnh vực bảo hiểm thú cưng của Bắc Mỹ đã vượt 2,83 tỷ USD vào cuối năm 2021 và ngành này chứng kiến mức tăng trưởng hơn gấp đôi so với cùng kỳ năm trước. 4 năm qua (2018-2021). Nó cũng báo cáo rằng tổng doanh thu phí bảo hiểm cho bảo hiểm vật nuôi ở Hoa Kỳ là khoảng 2,6 tỷ USD vào năm 2021. Tổng số vật nuôi được bảo hiểm ở Hoa Kỳ vào cuối năm 2021 là 3,9 triệu, tăng khoảng 28,0% so với năm 2020. Do đó, những trường hợp như vậy cho thấy sự tăng trưởng đáng kể của thị trường trong giai đoạn dự báo.

Hơn nữa, sự gia tăng số lượng thú cưng dự kiến sẽ thúc đẩy sự tăng trưởng của thị trường, vì động vật đồng hành dễ mắc các bệnh truyền nhiễm và mãn tính cần được chẩn đoán sớm. Ví dụ, theo Hiệp hội các nhà sản xuất thức ăn cho thú cưng, tính đến năm 2021, 3,2 triệu hộ gia đình ở Vương quốc Anh đã mua thú cưng kể từ khi dịch bệnh bắt đầu. Hiện có 34 triệu vật nuôi ở Vương quốc Anh, bao gồm 12 triệu con mèo, 12 triệu con chó, 3,2 triệu động vật có vú nhỏ như chuột lang và chuột đồng, 3 triệu con chim và 1,5 triệu loài bò sát. Hơn nữa, việc ra mắt sản phẩm của những người tham gia thị trường dự kiến sẽ thúc đẩy thị trường trong giai đoạn dự báo. Ví dụ vào tháng 8 năm 2021, HORIBA UK Limited đã triển khai một số xét nghiệm PCR mầm bệnh mới cho POCKIT Central của mình. Đây là máy phân tích PCR thú y nội bộ với khả năng xét nghiệm PCR nhanh, chính xác trong mọi phòng thí nghiệm thú y. Những đợt ra mắt như vậy cũng đang thúc đẩy sự tăng trưởng của thị trường.

Tuy nhiên, gánh nặng chăm sóc thú cưng ngày càng tăng trên toàn cầu được dự đoán sẽ cản trở sự tăng trưởng của thị trường trong giai đoạn dự báo.

Xu hướng thị trường chẩn đoán động vật đồng hành

Chẩn đoán phân tử dự kiến sẽ chứng kiến sự tăng trưởng trong giai đoạn dự báo

Phân khúc chẩn đoán phân tử dự kiến sẽ chứng kiến sự tăng trưởng đáng kể trong giai đoạn dự báo do chủ vật nuôi ngày càng ưa thích kết quả xét nghiệm nhanh và hiệu quả chi phí của chúng. Việc mở rộng phân khúc được dự đoán sẽ được thúc đẩy bởi số lượng xét nghiệm ngày càng tăng được thiết kế để xác định các bệnh phổ biến ở động vật như bệnh bạch cầu ở mèo, parvovirus ở chó, giun tim và viêm phúc mạc truyền nhiễm. Hơn nữa, số lượng người nuôi thú cưng ngày càng tăng và mối quan tâm ngày càng tăng đối với sức khỏe động vật của họ, sự gia tăng tỷ lệ mắc các bệnh đồng hành ở động vật và khả năng tiếp cận các xét nghiệm xét nghiệm miễn dịch giá cả phải chăng cho phép xét nghiệm thường xuyên tại nhà đều góp phần vào sự tăng trưởng của phân khúc này. Hàng năm, dân số của những loài động vật này tăng dần, kèm theo đó là các bệnh tật đi kèm. Ngoài ra, theo báo cáo thường niên của FEDIAF năm 2022, chó và mèo là vật nuôi chính được nuôi ở châu Âu. Hơn nữa, ước tính có khoảng 90 triệu hộ gia đình châu Âu sở hữu ít nhất một con vật cưng. Do đó, số lượng động vật đồng hành ngày càng tăng sẽ làm tăng mức độ chăm sóc động vật, điều này dự kiến sẽ thúc đẩy tăng trưởng thị trường trong giai đoạn dự báo.

Phân khúc thị trường cũng được thúc đẩy bởi sự ra mắt sản phẩm của các công ty khác nhau trên thị trường nhằm củng cố vị thế của họ trên thị trường. Ví dụ vào tháng 7 năm 2021, Vidium Animal Health đã ra mắt SpotLight ePARR, một xét nghiệm chẩn đoán phân tử nhanh chóng và có độ chính xác cao đối với bệnh ung thư hạch ở chó. Spotlight ePARR được phát triển bởi Vidium với sự cộng tác của Viện nghiên cứu gen dịch mã (TGen), một chi nhánh của Thành phố Hy vọng và Ethos Discovery.

Hơn nữa, vào tháng 1 năm 2022, Ringbio đã ra mắt một trang web chuyên nghiệp có tên petrapidtest.com để tiếp thị Flexy Pet Rapid Test. Những bộ dụng cụ này dựa trên xét nghiệm miễn dịch dòng chảy bên, ELISA và PCR thời gian thực để phát hiện các bệnh đồng hành ở động vật, điều này có thể hữu ích cho chủ vật nuôi và phòng khám thú y. Trong số các sản phẩm này, PCR thời gian thực được thiết kế đặc biệt cho các phòng khám thú y nhỏ và có thể xác nhận tình trạng nhiễm vi rút, mycoplasma và ký sinh trùng. Những sáng kiến tiếp thị như vậy do người chơi thực hiện cũng làm tăng thêm sự phát triển của phân khúc này.

Do đó, sự tăng trưởng đáng kể của phân khúc được dự đoán trong giai đoạn dự báo do những trường hợp như vậy.

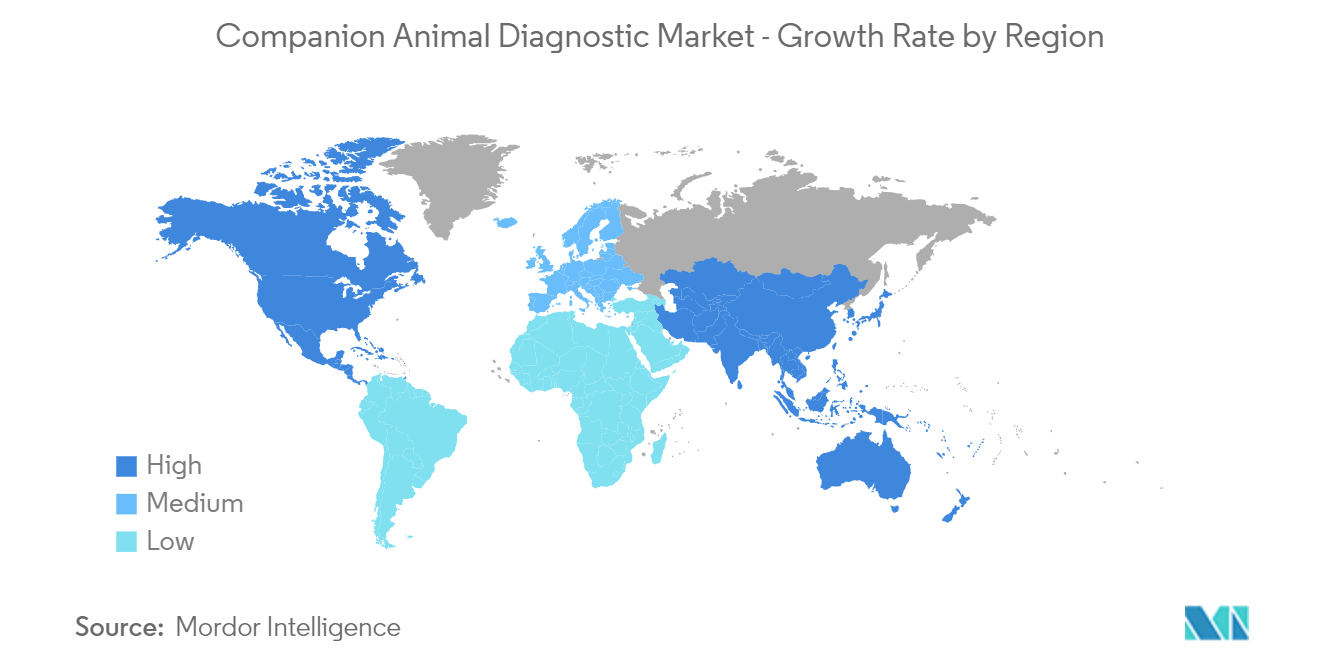

Bắc Mỹ dự kiến sẽ chiếm thị phần đáng kể trong thị trường chẩn đoán động vật đồng hành trong giai đoạn dự báo

Bắc Mỹ dự kiến sẽ chứng kiến sự tăng trưởng đáng kể trong thị trường chẩn đoán động vật đồng hành trong giai đoạn dự báo. Các yếu tố chính góp phần vào sự tăng trưởng của thị trường trong khu vực là tỷ lệ người nhận nuôi thú cưng ngày càng tăng và sự hiện diện của một số cơ sở cung cấp dịch vụ chăm sóc thú cưng. Việc áp dụng ngày càng nhiều các chiến lược quan trọng như quan hệ đối tác, mua lại và đầu tư ngày càng tăng dự kiến sẽ dẫn đến tăng trưởng thị trường. Chẳng hạn, theo Khảo sát chủ sở hữu vật nuôi quốc gia giai đoạn 2023-2024, 66% hộ gia đình ở Mỹ sở hữu thú cưng, tương đương với 86,9 triệu hộ gia đình, bao gồm 46,5 triệu con mèo và 65,1 triệu con chó. Việc nuôi thú cưng ngày càng tăng có thể thúc đẩy sự phát triển của chẩn đoán thú y về lâu dài ở khu vực này.

Việc ra mắt sản phẩm chính, sự tập trung cao độ của người chơi trên thị trường hoặc sự hiện diện của nhà sản xuất cũng như việc mua lại và hợp tác giữa những người chơi lớn ở Hoa Kỳ là một số yếu tố thúc đẩy sự phát triển của thị trường chẩn đoán động vật đồng hành ở nước này. Ví dụ vào tháng 7 năm 2021, Vidium Animal Health đã triển khai chương trình sửa chữa SpotLight. Đây là xét nghiệm chẩn đoán phân tử nhanh chóng và có độ chính xác cao đối với bệnh ung thư hạch ở chó. Vidio đã phát triển nó với Viện nghiên cứu gen dịch mã (TGen), chi nhánh của Thành phố Hy vọng và Ethos Discovery. Do đó, sự hiện diện về mặt địa lý của những người chơi lớn trên thị trường, cùng với các hoạt động phát triển thị trường ngày càng tăng của những người chơi này, được dự đoán sẽ mang lại sự tăng trưởng sinh lợi ở khu vực này.

Do đó, nhờ các yếu tố trên, sự tăng trưởng của thị trường được nghiên cứu được dự đoán ở khu vực Bắc Mỹ.

Tổng quan về ngành chẩn đoán động vật đồng hành

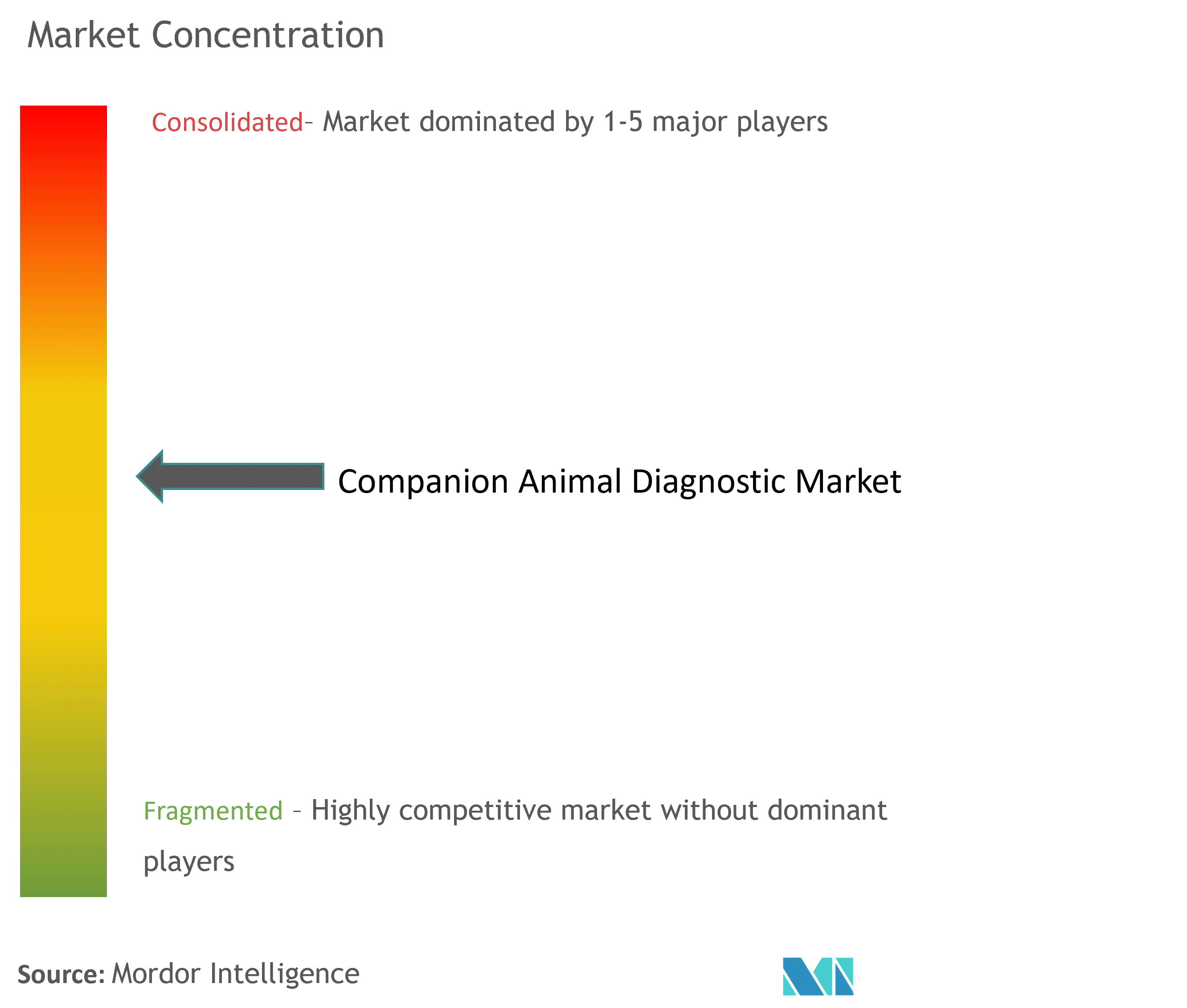

Thị trường chẩn đoán động vật đồng hành có tính cạnh tranh vừa phải và có một số người chơi chính. Về thị phần, rất ít công ty lớn hiện đang thống trị thị trường được nghiên cứu. Bối cảnh cạnh tranh bao gồm phân tích một số công ty quốc tế cũng như địa phương nắm giữ thị phần và nổi tiếng, bao gồm Heska Corporation, Agrolabo SpA, Zoetis Inc., IDEXX Lab Laboratory Inc., Innovative Diagnostics Neogen Corporation, Thermo Fisher Scientific Inc.., Randox Laboratories Ltd, và Virbac cùng nhiều công ty khác.

Các nhà lãnh đạo thị trường chẩn đoán động vật đồng hành

-

Heska Corporation

-

Neogen Corporation

-

Zoetis Inc.

-

IDEXX Laboratories Inc.

-

Innovative Diagnostics

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường chẩn đoán động vật đồng hành

- Tháng 8 năm 2022 PepiPets ra mắt dịch vụ xét nghiệm chẩn đoán di động mới cho phép khách hàng nhận xét nghiệm chẩn đoán tại nhà cho thú cưng của họ.

- Tháng 1 năm 2022 Idexx Laboratories, Inc. công bố một loạt cải tiến về sản phẩm và dịch vụ, chẳng hạn như Thử nghiệm IDEXX 4Dx Plus, Ứng dụng di động VetConnectPLUS, Máy phân tích trầm tích nước tiểu SediVue Dx và Thử nghiệm SDMA chất xúc tác mới, cho phép thực hành thú y hiệu quả hơn trong khi quản lý số lượng bệnh nhân ngày càng tăng. Các cải tiến này cung cấp những hiểu biết sâu sắc hơn, có thể hành động và hỗ trợ được cá nhân hóa để tạo điều kiện cho các quyết định lâm sàng nhanh hơn, tự tin hơn.

Phân khúc ngành chẩn đoán động vật đồng hành

Theo phạm vi, chẩn đoán động vật đồng hành liên quan đến việc xác định, phát hiện và mức độ nghiêm trọng của một số bệnh liên quan đến động vật đồng hành. Thị trường chẩn đoán động vật đồng hành được phân chia theo động vật (Mèo, Chó và các động vật khác), Ứng dụng (Vi khuẩn, Ký sinh trùng, Bệnh lý lâm sàng và các ứng dụng khác) và Địa lý (Bắc Mỹ, Châu Âu, Châu Á-Thái Bình Dương, Trung Đông và Châu Phi, và Nam Mỹ). Báo cáo thị trường cũng bao gồm quy mô và xu hướng thị trường ước tính cho 17 quốc gia khác nhau trên các khu vực chính trên toàn cầu. Báo cáo đưa ra giá trị (bằng USD) cho các phân khúc trên.

| Những con mèo |

| Chó |

| Những con thú khác |

| vi khuẩn học |

| Ký sinh trùng học |

| Bệnh lý lâm sàng |

| Ứng dụng khác |

| Xét nghiệm chẩn đoán miễn dịch |

| Chẩn đoán phân tử |

| Chẩn đoán hình ảnh |

| Chẩn đoán khác |

| Bắc Mỹ | Hoa Kỳ |

| Canada | |

| México | |

| Châu Âu | nước Đức |

| Vương quốc Anh | |

| Pháp | |

| Nước Ý | |

| Tây ban nha | |

| Phần còn lại của châu Âu | |

| Châu á Thái Bình Dương | Trung Quốc |

| Nhật Bản | |

| Ấn Độ | |

| Châu Úc | |

| Hàn Quốc | |

| Phần còn lại của Châu Á-Thái Bình Dương | |

| Trung Đông và Châu Phi | GCC |

| Nam Phi | |

| Phần còn lại của Trung Đông và Châu Phi | |

| Nam Mỹ | Brazil |

| Argentina | |

| Phần còn lại của Nam Mỹ |

| bởi động vật | Những con mèo | |

| Chó | ||

| Những con thú khác | ||

| Theo ứng dụng | vi khuẩn học | |

| Ký sinh trùng học | ||

| Bệnh lý lâm sàng | ||

| Ứng dụng khác | ||

| Theo công nghệ | Xét nghiệm chẩn đoán miễn dịch | |

| Chẩn đoán phân tử | ||

| Chẩn đoán hình ảnh | ||

| Chẩn đoán khác | ||

| Địa lý | Bắc Mỹ | Hoa Kỳ |

| Canada | ||

| México | ||

| Châu Âu | nước Đức | |

| Vương quốc Anh | ||

| Pháp | ||

| Nước Ý | ||

| Tây ban nha | ||

| Phần còn lại của châu Âu | ||

| Châu á Thái Bình Dương | Trung Quốc | |

| Nhật Bản | ||

| Ấn Độ | ||

| Châu Úc | ||

| Hàn Quốc | ||

| Phần còn lại của Châu Á-Thái Bình Dương | ||

| Trung Đông và Châu Phi | GCC | |

| Nam Phi | ||

| Phần còn lại của Trung Đông và Châu Phi | ||

| Nam Mỹ | Brazil | |

| Argentina | ||

| Phần còn lại của Nam Mỹ | ||

Câu hỏi thường gặp về nghiên cứu thị trường chẩn đoán động vật đồng hành

Thị trường chẩn đoán động vật đồng hành lớn đến mức nào?

Quy mô Thị trường Chẩn đoán Động vật Đồng hành dự kiến sẽ đạt 3,11 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 10% để đạt 5,02 tỷ USD vào năm 2029.

Quy mô Thị trường Chẩn đoán Động vật Đồng hành hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Chẩn đoán Động vật Đồng hành dự kiến sẽ đạt 3,11 tỷ USD.

Ai là người chơi chính trong Thị trường chẩn đoán động vật đồng hành?

Heska Corporation, Neogen Corporation, Zoetis Inc., IDEXX Laboratories Inc., Innovative Diagnostics là những công ty lớn hoạt động trong Thị trường Chẩn đoán Động vật Đồng hành.

Khu vực nào phát triển nhanh nhất trong Thị trường Chẩn đoán Động vật Đồng hành?

Châu Á-Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường Chẩn đoán Động vật Đồng hành?

Vào năm 2024, Bắc Mỹ chiếm thị phần lớn nhất trong Thị trường Chẩn đoán Động vật Đồng hành.

Thị trường Chẩn đoán Động vật Đồng hành này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Chẩn đoán Động vật Đồng hành ước tính đạt 2,80 tỷ USD. Báo cáo đề cập đến quy mô lịch sử Thị trường Chẩn đoán Động vật Đồng hành trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Chẩn đoán Động vật Đồng hành trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành chẩn đoán động vật đồng hành

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Chẩn đoán Động vật Đồng hành năm 2024, được tạo bởi Báo cáo Công nghiệp Mordor Intelligence™. Phân tích Chẩn đoán Động vật Đồng hành bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.