Quy mô thị trường bất động sản thương mại Thổ Nhĩ Kỳ

| Giai Đoạn Nghiên Cứu | 2020 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

| Giai Đoạn Dữ Liệu Dự Báo | 2024 - 2029 |

| Giai Đoạn Dữ Liệu Lịch Sử | 2020 - 2022 |

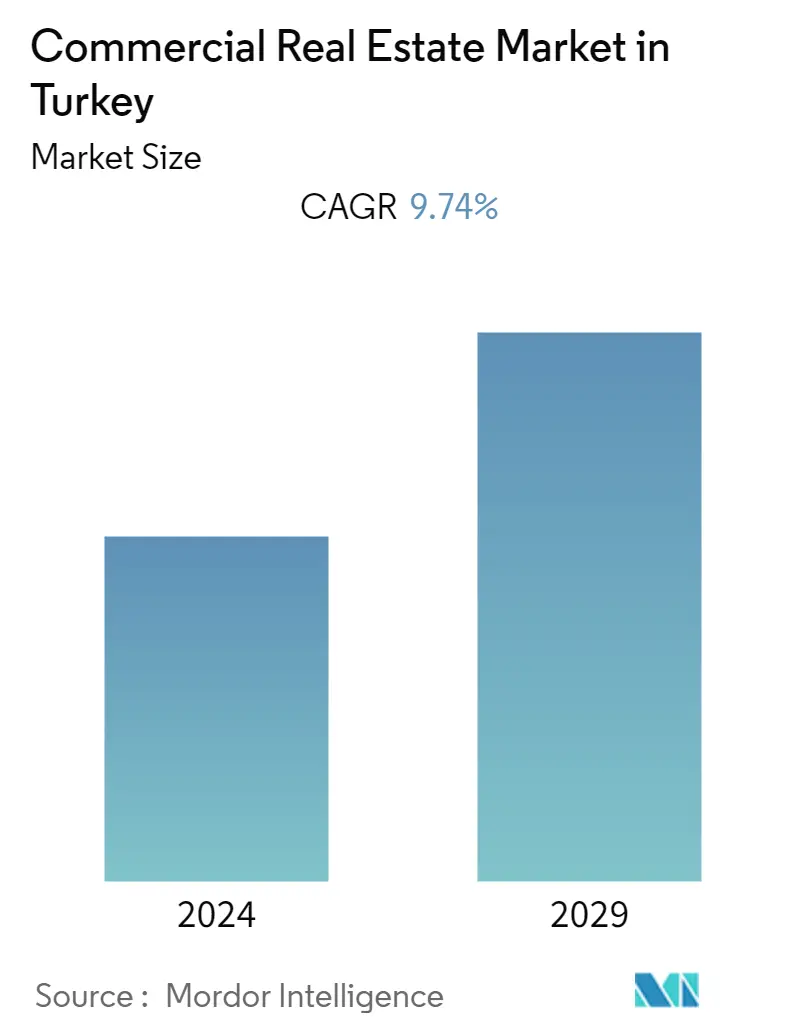

| CAGR | 9.74 % |

| Tập Trung Thị Trường | Thấp |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường bất động sản thương mại Thổ Nhĩ Kỳ

Thị trường bất động sản thương mại của Thổ Nhĩ Kỳ dự kiến sẽ tăng trưởng với tốc độ CAGR là 9,74% trong giai đoạn dự báo 2022-2027.

Với mức tăng trưởng GDP hàng năm trong năm 2020 được ghi nhận là 1,8%, Thổ Nhĩ Kỳ đã trở thành một trong số ít nền kinh tế ghi nhận mức tăng trưởng trong bối cảnh đại dịch Covid-19.

Khí hậu tích cực này tiếp tục kéo dài đến năm 2021; Nền kinh tế Thổ Nhĩ Kỳ vượt quá mong đợi khi tăng trưởng 7,4% trong quý 1 năm 2021, 22,0% trong quý 2 năm 2021 và 7,4% trong quý 3 năm 2021 hàng năm. Trong khi các tác động cơ bản nâng cao tốc độ tăng trưởng được ghi nhận hàng năm, thì sự mở rộng của nền kinh tế Thổ Nhĩ Kỳ chủ yếu được thúc đẩy bởi chi tiêu hộ gia đình.

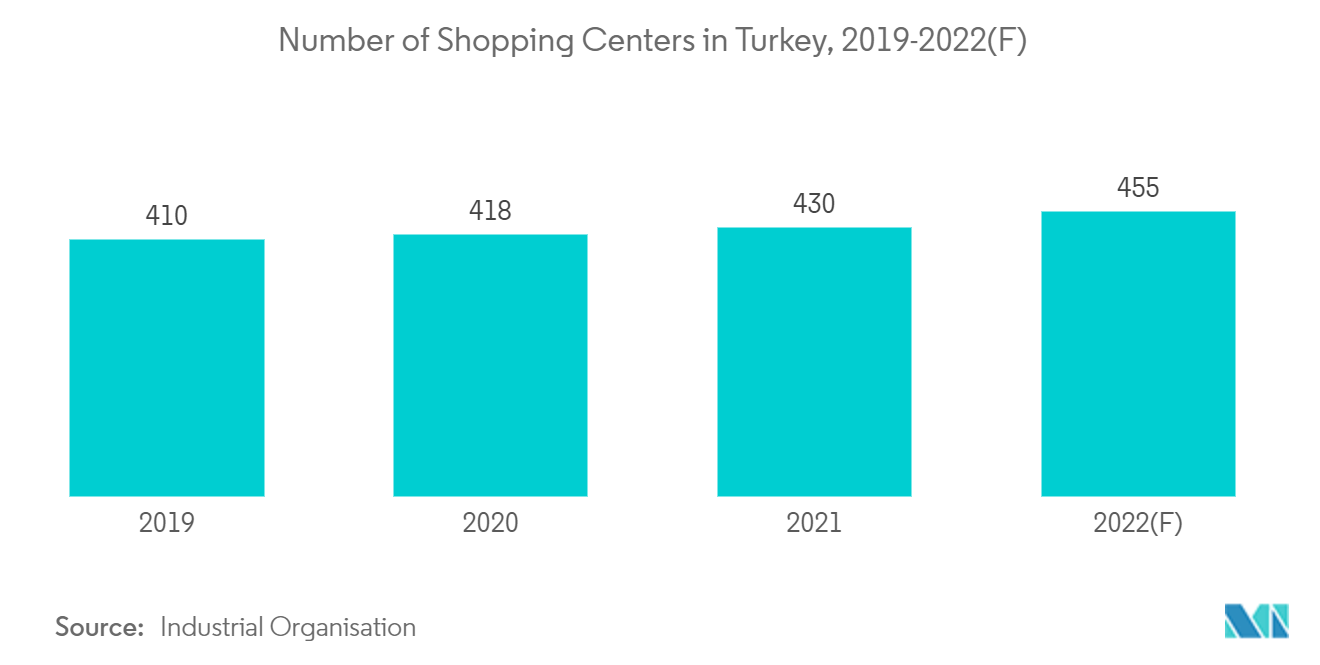

Nguồn cung trung tâm mua sắm hiện tại đạt 14 triệu m2 tại 453 trung tâm ở Thổ Nhĩ Kỳ tính đến cuối năm 2021. Nhờ hoạt động cho thuê của nhà bán lẻ phục hồi, việc mở trung tâm mua sắm đã tăng tốc nhanh chóng, đặc biệt là vào tháng 10 năm 2021. Hiện tại, khoảng 883 nghìn m2 GLA tại 28 trung tâm đang được xây dựng, tổng cộng lên tới c. Nguồn cung 14,9 triệu m2 vào cuối năm 2024.

Trong lĩnh vực văn phòng, trong khi nguồn cung văn phòng Hạng A hiện tại ở Istanbul đạt 5,8 triệu m2 GLA tính đến cuối năm 2021, thì có khoảng 1,6 triệu m2 văn phòng đang được xây dựng và dự kiến tổng số văn phòng Hạng A sẽ Nguồn cung văn phòng sẽ vượt 7,4 triệu m2 GLA vào cuối năm 2023. Phần lớn nguồn cung trong tương lai bao gồm dự án Trung tâm Tài chính Quốc tế Istanbul nằm ở Ataşehir, dự kiến hoàn thành vào cuối năm 2022.

Đối với lĩnh vực khách sạn, trong nửa cuối năm 2021, thị trường khách sạn được hưởng lợi từ việc nới lỏng các hạn chế và việc mở lại các chuyến bay quốc tế, cũng như từ các kỳ nghỉ lễ bị hoãn lại như dự kiến. Sự phục hồi trong lĩnh vực khách sạn đặc biệt sôi động vào mùa hè, chủ yếu ở khu vực Riviera của Thổ Nhĩ Kỳ.

Xu hướng thị trường bất động sản thương mại Thổ Nhĩ Kỳ

Cải thiện lĩnh vực khách sạn

Ngành khách sạn đã suy thoái trong suốt thời kỳ đại dịch nhưng đã cho thấy sự cải thiện vào năm 2021 với việc dỡ bỏ các hạn chế đi lại và tăng cường tiêm chủng. Các thông số du lịch đã được cải thiện đáng kể so với năm ngoái nhưng vẫn tụt hậu so với thời kỳ trước đại dịch. Công suất phòng trung bình tăng 45% và được ghi nhận là 52% trên khắp Thổ Nhĩ Kỳ vào năm 2021 so với cùng kỳ năm trước, nơi công suất phòng trung bình là 55% ở Istanbul năm 2021. ADR (Tỷ lệ trung bình hàng ngày) đạt trung bình 82 EUR và 91 EUR ở Thổ Nhĩ Kỳ và Istanbul lần lượt ghi nhận mức tăng so với cùng kỳ năm 2021. Công suất thuê trung bình và ADR ở châu Âu lần lượt ghi nhận 43% và 104 EUR vào năm 2021, trong khi ADR của Thổ Nhĩ Kỳ được ghi nhận ở mức thấp hơn trong cùng kỳ.

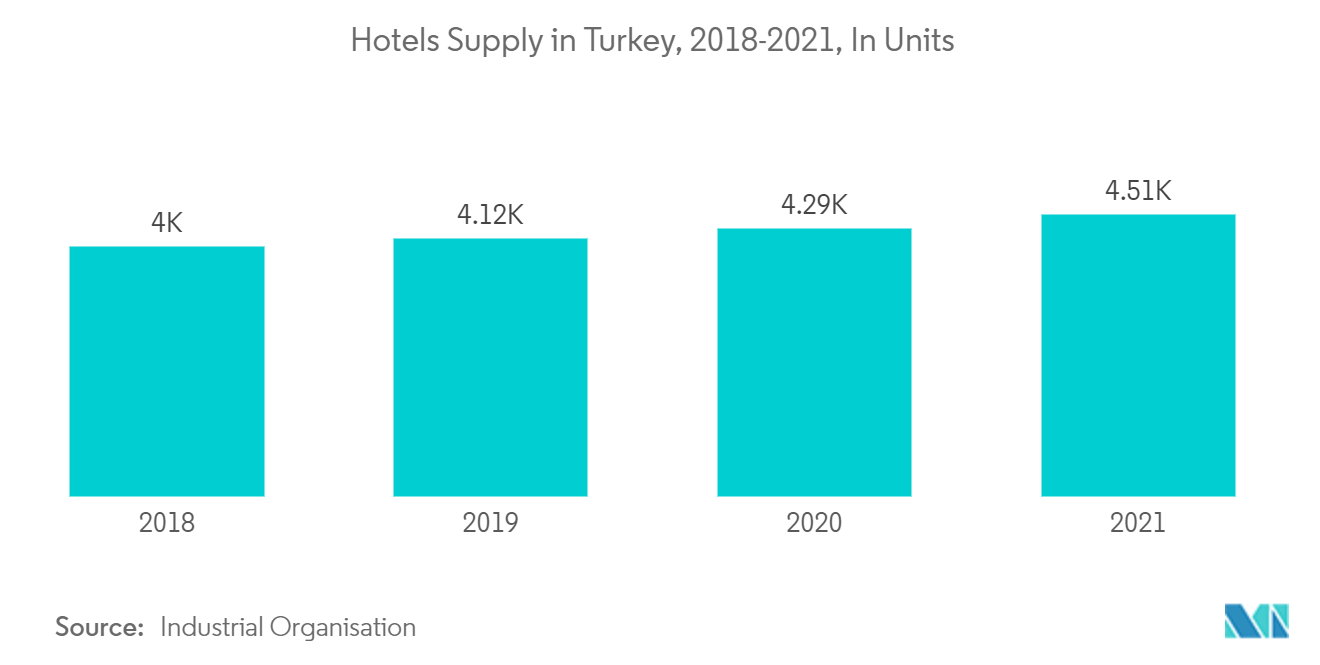

Tổng số cơ sở khách sạn đạt 4.511 cơ sở ở Thổ Nhĩ Kỳ vào năm 2021 và các khách sạn 5 sao có thị phần là 16,7%. Istanbul đã đạt 671 khách sạn được xếp hạng, trong đó khách sạn 5 sao chiếm 18% vào năm 2021.

Vào cuối nửa đầu năm 2021, nhu cầu đi lại của hành khách tăng đáng kể nhờ việc dỡ bỏ các hạn chế đi lại. Năm 2020, tổng số hành khách là 128,5 triệu ở Thổ Nhĩ Kỳ, tăng 57,4% so với năm trước. Tổng lượng hành khách đến Istanbul qua Sân bay Istanbul ghi nhận 37,2 triệu và Sân bay Sabiha Gokcen đạt 25 triệu, tăng đáng kể lần lượt 59% và 47% so với cùng kỳ vào năm 2021.

Tăng trưởng lĩnh vực bán lẻ trong nửa cuối năm 2021

Nửa đầu năm 2021 là một năm mà đất nước này cảm nhận rõ hơn tác động của đại dịch đối với nền kinh tế và trì trệ do các lệnh giới nghiêm. Trong nửa cuối năm của lĩnh vực bán lẻ, với số lượng người tiêm chủng tăng lên, việc dỡ bỏ các hạn chế cuối tuần, áp dụng giờ làm việc bình thường và việc giáo dục trực tiếp trở lại vào tháng 9, các dấu hiệu phục hồi đã bắt đầu. để hiển thị. Các biến thể mới của virus Covid-19 và sự gia tăng số ca mắc bệnh được đưa vào chương trình nghị sự vào quý cuối năm nay đã gây ra mối lo ngại nhưng không ảnh hưởng nhiều đến hoạt động bán lẻ thực tế như mong đợi.

Lộ trình phục hồi với tốc độ chậm hơn cho thấy sự phục hồi một phần trước lệnh giới nghiêm làn sóng thứ hai vào tháng 11. Do đó, chỉ số doanh thu tăng đáng kể 80,2% trong tháng 11 năm 2021 so với năm trước, dựa trên kết quả dữ liệu bán lẻ trung tâm mua sắm do AYD/Akademeter cung cấp. Doanh số bán tất cả các danh mục đều tăng so với cùng kỳ vào tháng 11 năm 2021. Quần áo và giày dép ghi nhận mức tăng lần lượt là 89% và 102,9%. Trang phục giảm khoảng. 4% và nhóm giày tăng nhẹ 0,8% m/m. Mức tăng cao nhất và đáng kể lại là 136% ở danh mục thực phẩm và đồ uống, trong khi mức tăng với tốc độ thấp hơn so với các danh mục khác là công nghệ với 28,7% trong quý này. Vào tháng 11 năm 2021, khi các biến thể Covid-19 mới xuất hiện và số ca mắc bệnh tăng lên, chỉ số lượng khách đến đã giảm 6,25% so với tháng trước. Tuy nhiên, mức tăng 38,9% được ghi nhận so với cùng tháng năm trước.

Tổng quan về ngành bất động sản thương mại Thổ Nhĩ Kỳ

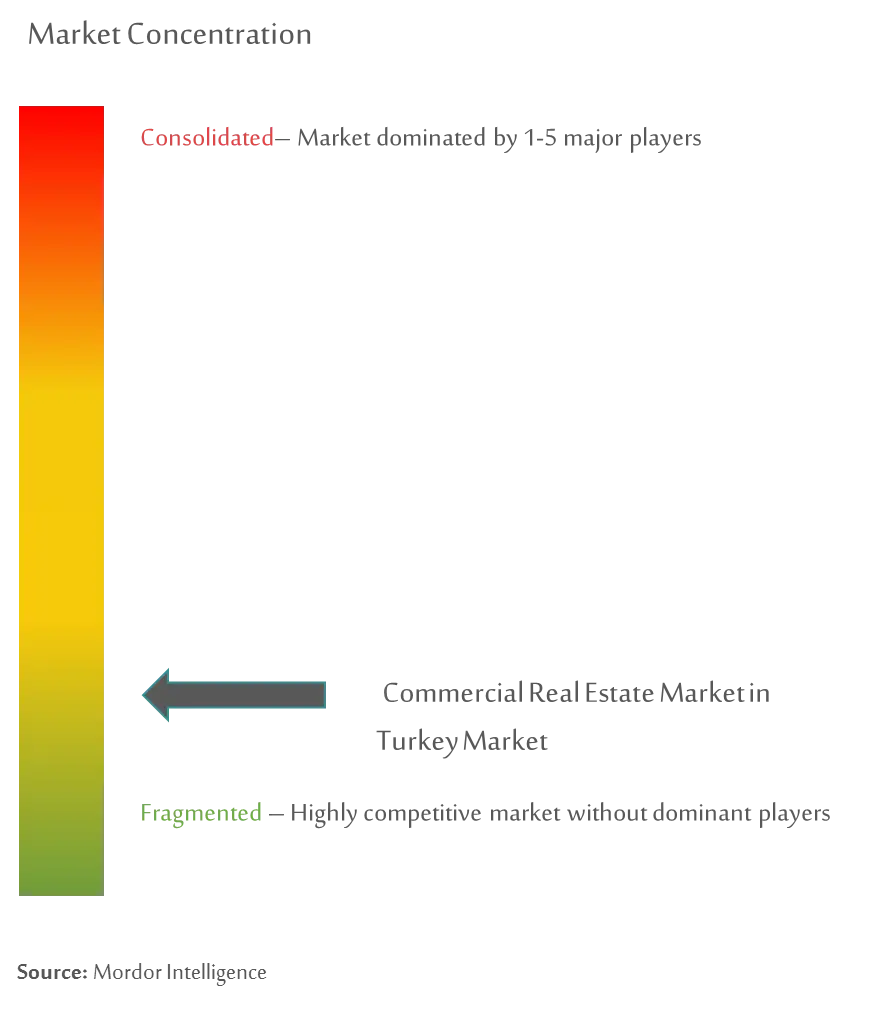

Thị trường bất động sản thương mại ở Thổ Nhĩ Kỳ bị phân mảnh và có môi trường cạnh tranh cao nhằm đáp ứng nhu cầu hạn chế giữa các chủ sở hữu bất động sản. Thị trường mang đến những cơ hội tuyệt vời cho các nhà phát triển và đầu tư bất động sản Thổ Nhĩ Kỳ và nước ngoài.

Các nhà phát triển bất động sản Thổ Nhĩ Kỳ đã thành lập văn phòng quốc tế của họ để thu hút các nhà đầu tư nước ngoài tiềm năng và quảng bá các dự án của họ. Các nhà đầu tư từ Qatar, Nga, Iran, Ả Rập Saudi, Cộng hòa Thổ Nhĩ Kỳ, Các Tiểu vương quốc Ả Rập Thống nhất và Azerbaijan đã bày tỏ sự quan tâm sâu sắc đến các dự án của Thổ Nhĩ Kỳ.

Thổ Nhĩ Kỳ dẫn đầu thị trường bất động sản thương mại

-

Ağaoğlu Group

-

Artaş Group

-

Ege Yapı

-

Calik holding

-

Rönesans Holding

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường bất động sản thương mại Thổ Nhĩ Kỳ

Tháng 10 năm 2021 Stolthaven Terminals và Rönesans Holding đã ký thỏa thuận hợp tác để cùng phát triển một nhà ga mới ở Ceyhan, Adana, Thổ Nhĩ Kỳ, cung cấp dịch vụ lưu trữ và xử lý cho Khu công nghiệp hóa dầu Ceyhan đang được Rönesans Holding phát triển.

Tháng 7 năm 2021 Chính phủ Thổ Nhĩ Kỳ đã ký hợp đồng với Calık Holding để xây dựng 2 tuabin khí tiên tiến mới cho Khu liên hợp lọc dầu ở Turkmenbashi và tái thiết nhà máy điện. Theo hợp đồng, dự án sẽ được bàn giao hoàn thiện và sẵn sàng đưa vào vận hành sau 18 tháng.

Báo cáo thị trường bất động sản thương mại Thổ Nhĩ Kỳ - Mục lục

1. GIỚI THIỆU

1.1 Giả định nghiên cứu

1.2 Phạm vi nghiên cứu

2. PHƯƠNG PHÁP NGHIÊN CỨU

3. TÓM TẮT TÓM TẮT

4. THÔNG TIN THỊ TRƯỜNG

4.1 Kịch bản kinh tế hiện tại và tâm lý người tiêu dùng

4.2 Xu hướng mua bất động sản thương mại - Thông tin chi tiết về kinh tế xã hội và nhân khẩu học

4.3 Các sáng kiến của Chính phủ và các khía cạnh pháp lý đối với lĩnh vực bất động sản thương mại

4.4 Thông tin chi tiết về các dự án hiện tại và sắp tới

4.5 Tìm hiểu cơ chế lãi suất cho vay kinh tế tổng hợp và cho vay bất động sản

4.6 Thông tin chuyên sâu về lợi nhuận cho thuê trong phân khúc bất động sản thương mại

4.7 Những hiểu biết sâu sắc về thâm nhập thị trường vốn và sự hiện diện của REIT trong bất động sản thương mại

4.8 Hiểu biết sâu sắc về quan hệ đối tác công-tư trong bất động sản thương mại

4.9 Hiểu biết sâu sắc về công nghệ bất động sản và các công ty khởi nghiệp hoạt động trong phân khúc bất động sản (Môi giới, truyền thông xã hội, quản lý cơ sở và quản lý tài sản)

4.10 Tác động của Covid-19 tới thị trường

5. ĐỘNG LỰC THỊ TRƯỜNG

5.1 Trình điều khiển

5.2 Hạn chế

5.3 Những cơ hội

5.4 Sức hấp dẫn của ngành - Phân tích năm lực lượng của Porter

5.4.1 Sức mạnh thương lượng của nhà cung cấp

5.4.2 Quyền thương lượng của người tiêu dùng

5.4.3 Mối đe dọa của những người mới

5.4.4 Mối đe dọa của người thay thế

5.4.5 Cường độ của sự ganh đua đầy tính canh tranh

6. PHÂN PHỐI THỊ TRƯỜNG

6.1 Theo loại

6.1.1 Văn phòng

6.1.2 Bán lẻ

6.1.3 Công nghiệp

6.1.4 hậu cần

6.1.5 Đa gia đình

6.1.6 Lòng hiếu khách

6.2 Theo các thành phố chính

6.2.1 Istanbul

6.2.2 Bursa

6.2.3 Antalya

7. CẢNH BÁO CẠNH TRANH

7.1 Sự tập trung của thị trường

7.2 Hồ sơ công ty

7.2.1 Agaoglu Group

7.2.2 Artas Group

7.2.3 Ege Yapi

7.2.4 Calik holding

7.2.5 Ronesans Holding

7.2.6 PEGA

7.2.7 IC Ibrahim Cecen Investment Holding

7.2.8 Emlak Konut GYO

7.2.9 Ozak GYO

7.2.10 Kiler GYO*

8. TƯƠNG LAI CỦA THỊ TRƯỜNG VÀ KHUYẾN NGHỊ CỦA NHÀ PHÂN TÍCH

9. PHÂN TÍCH ĐẦU TƯ

9.1 Đầu tư trực tiếp

9.2 Đầu tư gián tiếp

10. TUYÊN BỐ TỪ CHỐI TRÁCH NHIỆM

11. VỀ CHÚNG TÔI

Phân khúc ngành bất động sản thương mại Thổ Nhĩ Kỳ

Báo cáo thị trường bất động sản thương mại ở Thổ Nhĩ Kỳ cung cấp cái nhìn sâu sắc về kịch bản kinh tế hiện tại và tâm lý người tiêu dùng, xu hướng mua bất động sản thương mại - hiểu biết về kinh tế xã hội và nhân khẩu học, sáng kiến của chính phủ, các khía cạnh pháp lý đối với lĩnh vực bất động sản thương mại, hiểu biết sâu sắc về các dự án hiện tại và sắp tới, thông tin chi tiết vào chế độ lãi suất cho nền kinh tế chung và cho vay bất động sản, hiểu biết sâu sắc về lợi suất cho thuê trong phân khúc bất động sản thương mại, hiểu biết sâu sắc về thâm nhập thị trường vốn và sự hiện diện của REIT trong bất động sản thương mại, hiểu biết sâu sắc về quan hệ đối tác công-tư trong bất động sản thương mại, hiểu biết sâu sắc về thực tế công nghệ bất động sản và các công ty khởi nghiệp hoạt động trong phân khúc bất động sản (môi giới, truyền thông xã hội, quản lý cơ sở vật chất, quản lý tài sản) và động lực thị trường, cùng nhiều lĩnh vực khác.

Báo cáo về thị trường bất động sản thương mại ở Thổ Nhĩ Kỳ được phân chia theo loại hình (văn phòng, bán lẻ, công nghiệp, hậu cần, khách sạn và nhiều gia đình) và các thành phố trọng điểm (Istanbul, Bursa và Antalya). Báo cáo đưa ra quy mô thị trường và dự báo về giá trị thị trường bất động sản thương mại ở Thổ Nhĩ Kỳ (tỷ USD) cho tất cả các phân khúc trên. Báo cáo cũng đưa ra phân tích chuyên sâu về tác động ngắn hạn và dài hạn của Covid-19 trên thị trường. Ngoài ra, báo cáo còn cung cấp hồ sơ công ty để hiểu bối cảnh cạnh tranh của thị trường.

| Theo loại | ||

| ||

| ||

| ||

| ||

| ||

|

| Theo các thành phố chính | ||

| ||

| ||

|

Câu hỏi thường gặp về nghiên cứu thị trường bất động sản thương mại Thổ Nhĩ Kỳ

Quy mô thị trường bất động sản thương mại Thổ Nhĩ Kỳ hiện tại là bao nhiêu?

Thị trường Bất động sản Thương mại Thổ Nhĩ Kỳ dự kiến sẽ đạt tốc độ CAGR là 9,74% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong thị trường bất động sản thương mại Thổ Nhĩ Kỳ?

Ağaoğlu Group, Artaş Group, Ege Yapı, Calik holding, Rönesans Holding là những công ty lớn hoạt động trong Thị trường Bất động sản Thương mại ở Thổ Nhĩ Kỳ.

Thị trường Bất động sản Thương mại Thổ Nhĩ Kỳ này diễn ra trong những năm nào?

Báo cáo bao gồm quy mô thị trường lịch sử của Thị trường Bất động sản Thương mại Thổ Nhĩ Kỳ trong các năm 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Bất động sản Thương mại Thổ Nhĩ Kỳ trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành Bất động sản thương mại ở Thổ Nhĩ Kỳ

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Thị trường Bất động sản thương mại ở Thổ Nhĩ Kỳ năm 2024 do Mordor Intelligence™ Industry Reports tạo ra. Phân tích Bất động sản thương mại ở Thổ Nhĩ Kỳ bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.