Quy mô thị trường bất động sản thương mại Malaysia

| Giai Đoạn Nghiên Cứu | 2020 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

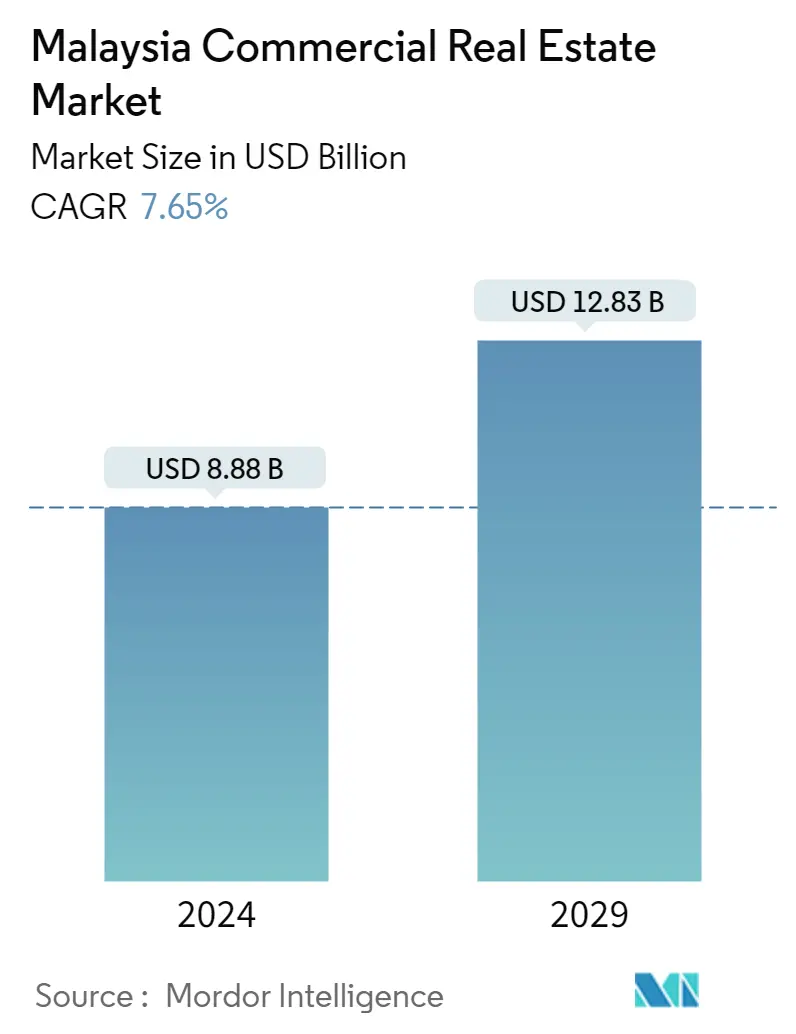

| Quy Mô Thị Trường (2024) | USD 8.88 tỷ |

| Quy Mô Thị Trường (2029) | USD 12.83 tỷ |

| CAGR(2024 - 2029) | 7.65 % |

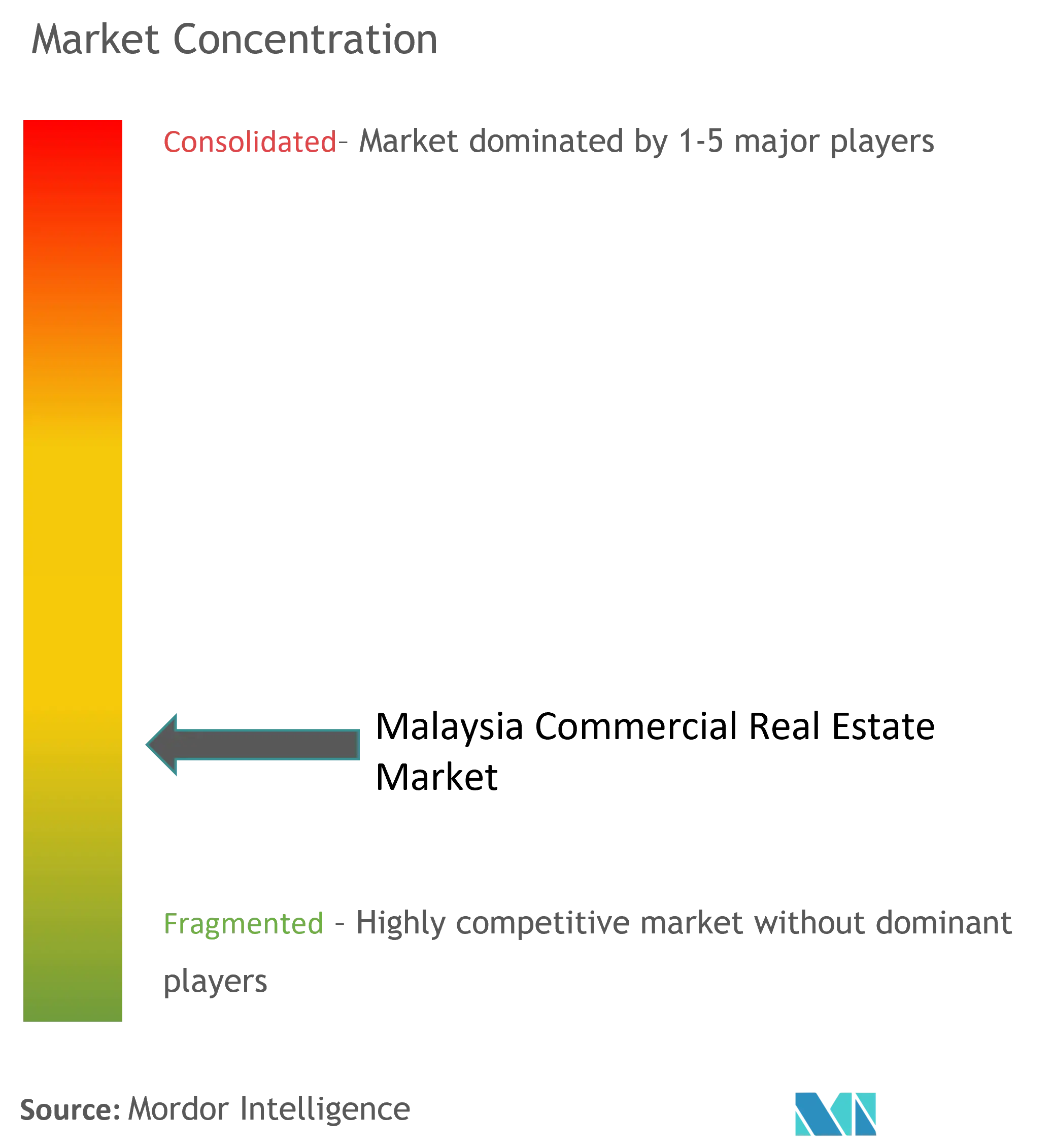

| Tập Trung Thị Trường | Thấp |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường bất động sản thương mại Malaysia

Quy mô Thị trường Bất động sản Thương mại Malaysia ước tính đạt 8,88 tỷ USD vào năm 2024 và dự kiến sẽ đạt 12,83 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 7,65% trong giai đoạn dự báo (2024-2029).

- Theo các chuyên gia trong ngành, trong nửa đầu năm 2022 (H1 22), dựa trên diễn biến thị trường bất động sản ở Thung lũng Klang, Penang, Johor Baru, Johor và Kota Kinabalu ở Sabah, lĩnh vực bất động sản công nghiệp tiếp tục tăng trưởng so với ngành bán lẻ. Lĩnh vực công nghiệp đã tăng trưởng liên tục trong vài năm qua do tỷ lệ thâm nhập thương mại điện tử ngày càng tăng. Sự gia tăng vận chuyển đường dài làm tăng nhu cầu về không gian kho hàng và sự thay đổi cơ cấu theo hướng bán lẻ đa kênh. Có sự quan tâm lớn đến việc bán hoặc mua tài sản thương mại hiện có (đất đai hoặc tòa nhà) ở Sabah, Johor và Thung lũng Klang, cho dù tận dụng lợi thế giá hời để mua tài sản chất lượng cao hay thực hiện hoạt động hợp lý hóa danh mục đầu tư. Các tiểu ngành Hậu cần và Công nghiệp vẫn là những con cưng mới của ngành bất động sản. Khi mọi người thoát khỏi hoạt động quản lý đại dịch sau hai năm, người ta quan tâm rõ ràng đến việc phân ngành Chăm sóc sức khỏe sẽ trở thành một khoản đầu tư thay thế đáng chú ý.

- Theo các chuyên gia trong ngành, thị trường bất động sản ở Malaysia đang dần cải thiện do người mua vẫn đang phải đối mặt với hậu quả của COVID-19. Theo nghiên cứu gần đây nhất của công ty về thị trường bất động sản Malaysia, Chỉ số giá bán bất động sản đã tăng 1,1% theo quý và 3,64% so với cùng kỳ năm ngoái trong quý 2 (Q2) năm 2022. Kèm theo đó là mức tăng 5,21%. tăng nhưng Chỉ số Nhu cầu Bán Bất động sản đã sử dụng đất lại giảm 1,96% theo quý. Mặc dù những người mua tiềm năng không hài lòng với những thách thức về khả năng chi trả và sự bất ổn tài chính, nhóm này vẫn tuyên bố rằng mô hình này cho thấy bất động sản trên đất liền vẫn là lựa chọn mua ưa thích. Nó dẫn đến nhu cầu nhà ở chậm lại.

- So với cùng kỳ năm trước (yoy), khối lượng giao dịch bất động sản của Malaysia đã giảm nhẹ 1,78% trong 9 tháng đầu năm 2021, đạt 201.068 giao dịch. Tuy nhiên, giá trị giao dịch đã tăng trở lại gần 14% lên gần 98 tỷ MYR (22,10 tỷ USD) hoặc lên khoảng 11,2 tỷ MYR (2,53 tỷ USD) vào năm 2020. Đầu tư vào phân ngành Văn phòng, Bán lẻ, Khách sạn / Giải trí, Công nghiệp và Hậu cần -các ngành sẽ tăng vào năm 2022-23. Các nhà phát triển đã tăng cường đầu tư vào tất cả các phân ngành, cho thấy hoạt động đã gia tăng trong giai đoạn 2022-23 so với hai năm trước. Các nhà quản lý quỹ tương hỗ và quỹ tín thác đầu tư bất động sản đã tăng cường đầu tư vào tài sản công nghiệp và khách sạn, với sự phân bổ gần như ngang bằng trong các tiểu ngành khác. Người cho vay đã giảm mức độ ảnh hưởng của họ ở hầu hết các phân ngành ngoại trừ phân ngành Văn phòng.

Xu hướng thị trường bất động sản thương mại Malaysia

Tăng trưởng trong lĩnh vực bán lẻ tăng

Xu hướng cơ cấu hậu đại dịch trên thị trường bất động sản thương mại (CRE) của đất nước có thể sẽ làm trầm trọng thêm sự mất cân đối hiện có. Điều này là do tỷ lệ trống và giá thuê văn phòng và không gian bán lẻ đã trở nên tồi tệ hơn kể từ khi đại dịch bùng phát và có thể mất nhiều thời gian hơn để cải thiện do những thay đổi về cơ cấu. Tại thị trường bất động sản Malaysia, giá trị của các giao dịch ồ ạt tăng 61% theo quý (1,13 tỷ MYR (0,25 tỷ USD) Quý 4/2021) lên hơn 1,82 tỷ MYR (0,48 tỷ USD).

Theo Savills, giao dịch quan trọng nhất xảy ra ở Kuala Lumpur, khi Hap Seng Consolidated Bhd trả 868 triệu MYR (195,83 triệu USD) để mua lại khu đất thương mại rộng 15,3 mẫu Anh trên đường Jalan Duta từ TTDI KL Metropolis Sdn Bhd (một công ty thuộc sở hữu hoàn toàn của TTDI KL Metropolis Sdn Bhd). công ty con của Naza TTDI Sdn Bhd). Dự án sẽ xây dựng một khu phát triển phức hợp với tổng giá trị phát triển dự kiến là 8,7 tỷ MYR (1,96 tỷ USD).

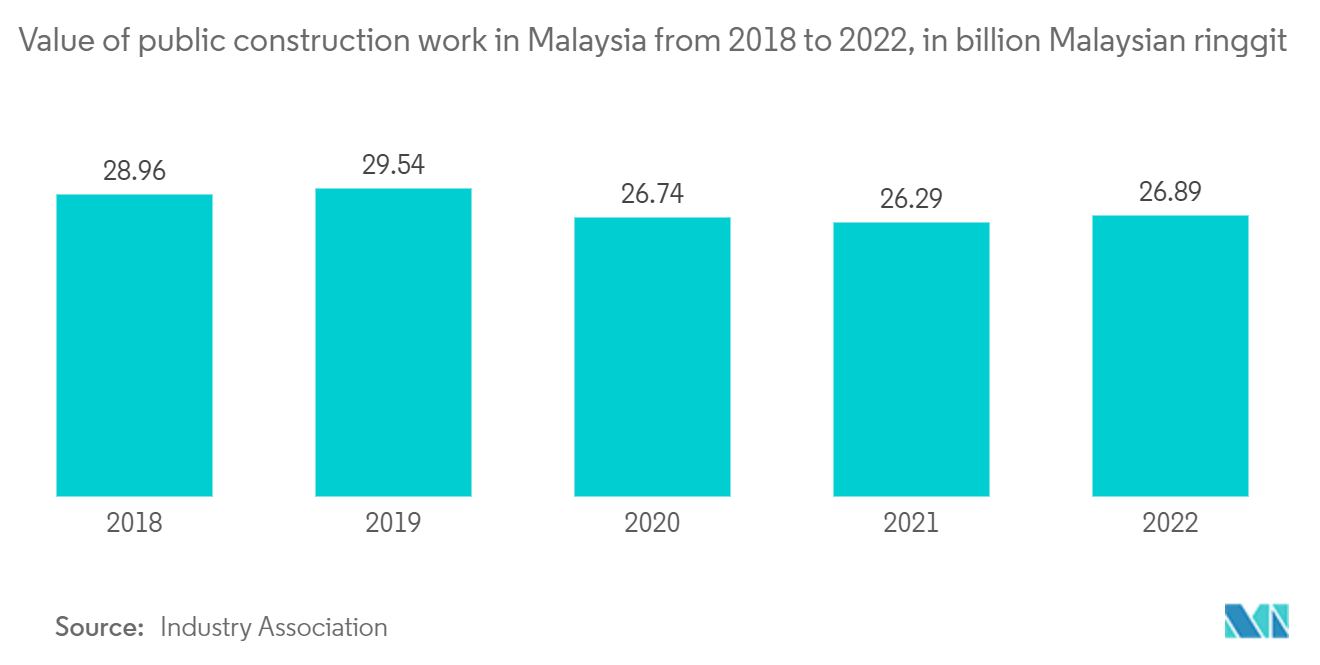

Năm 2021, giá trị công trình xây dựng tăng -5,0% lên 112,0 tỷ MYR (25,27 tỷ USD) so với 117,9 tỷ MYR (26,6 tỷ USD) vào năm 2020. Ngân sách năm 2022 thông báo rằng chính phủ sẽ đầu tư 2 tỷ MYR (0,45 tỷ USD) ) để bảo lãnh cho các ngân hàng thông qua Chương trình Nhà ở Tín dụng Bảo đảm. Nó nhằm mục đích hỗ trợ những người trong nền kinh tế biểu diễn, những người có tiền để trả các khoản vay nhưng không thể lập báo cáo thu nhập vì họ không kiếm tiền theo nghĩa truyền thống.

Tăng chi tiêu chính phủ ở khu vực tư nhân

Trong ngân sách năm 2021, chính phủ Malaysia đã công bố gói viện trợ Bảo vệ người dân và phục hồi nền kinh tế (PEMULIH) để hỗ trợ các doanh nghiệp xây dựng có thể mang lại lợi ích cho các công ty tư nhân. Nó bao gồm trợ cấp thay đổi giá hoặc Biến động giá (VoP) cho các dự án của chính phủ. Nó diễn ra sau sự gia tăng đáng kể về chi phí vật liệu xây dựng và hỗ trợ cho các nhà thầu G1-G4 địa phương để thực hiện các dự án quy mô nhỏ của chính phủ bằng cách tiến hành các quy trình xổ số và đấu thầu. Nó cũng cho phép sử dụng lịch trình công trình điện và công trình dân dụng mới cũng như cho phép Gia hạn Thời gian (EoT) hoặc gia hạn hợp đồng đối với các dự án của chính phủ đối với các hợp đồng cung cấp và dịch vụ bị ảnh hưởng bởi việc thực hiện Lệnh Kiểm soát Đi lại (MCO) tuân theo một điều khoản hợp đồng.

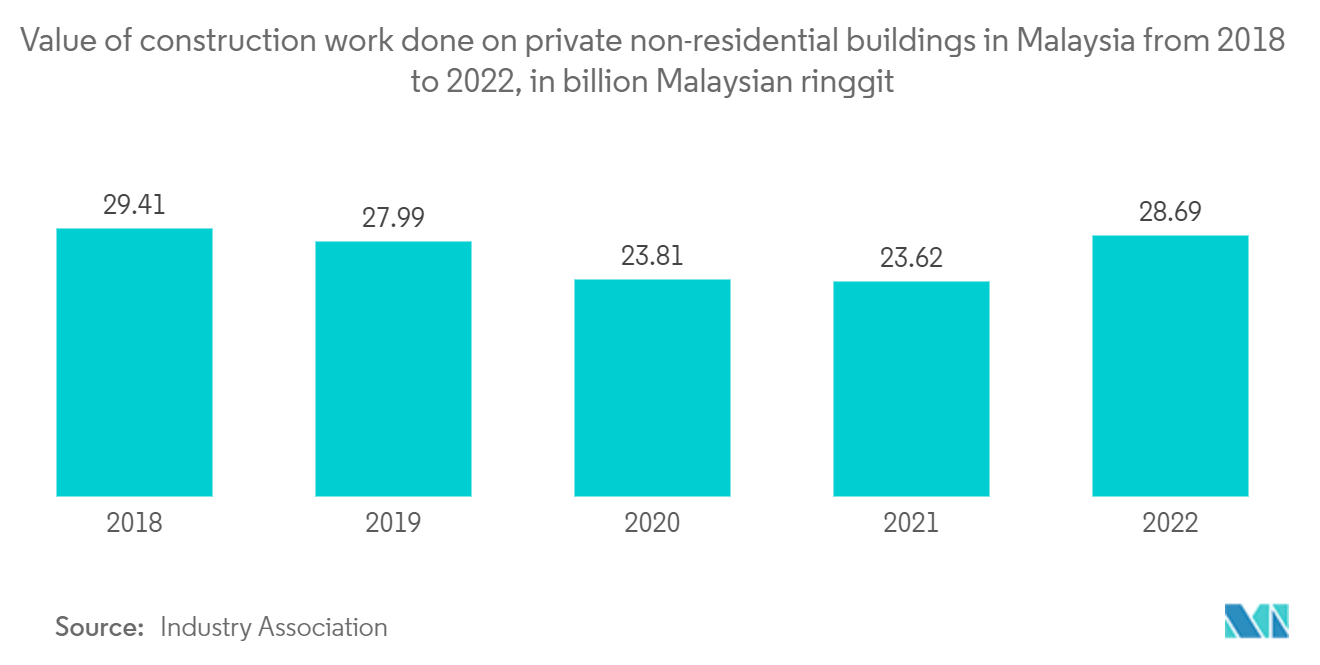

Khu vực tư nhân tiếp tục thúc đẩy hoạt động xây dựng với thị phần 58,7% trong giá trị công trình xây dựng được thực hiện 16,2 tỷ MYR (3,87 tỷ USD) so với khu vực công với thị phần 41,3% trong giá trị công trình xây dựng được thực hiện 11,4 tỷ MYR (2,72 tỷ USD). Giá trị của công việc xây dựng được thực hiện trong các phân ngành xây dựng nhà ở và phi nhà ở vẫn đáng kể trong các dự án thuộc sở hữu của khu vực tư nhân, đóng góp lần lượt 37,9% và 37,1%. Trong khi đó, dự án thuộc sở hữu của khu vực công vẫn được hỗ trợ bởi phân ngành Xây dựng dân dụng với tỷ trọng 69,4%.

Tổng quan về ngành bất động sản thương mại Malaysia

Thị trường Bất động sản Thương mại Malaysia bị phân mảnh, có nhiều công ty có cơ hội phát triển. Các công ty lớn trên thị trường bất động sản thương mại Malaysia bao gồm Conlay Construction, YTL Corporation, IJM Corporation, Ho Hup Construction Company và Renzo Builders. Các nhà phát triển đang cố gắng mang đến những sản phẩm mới, giá thành thấp hơn để đáp ứng nhu cầu hiện tại. Những tiến bộ công nghệ ngày càng phát triển như các giải pháp proptech mới thúc đẩy thị trường gia tăng giao dịch và quản lý tài sản bất động sản tốt hơn.

Lãnh đạo thị trường bất động sản thương mại Malaysia

-

Conlay Construction Sdn Bhd

-

YTL Corporation Berhad

-

IJM Corporation Berhad

-

Ho Hup Construction Company Berhad

-

Renzo Builders (M) Sdn. Bhd

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường bất động sản thương mại Malaysia

- Tháng 7 năm 2023: Skyworld Development Bhd có kế hoạch triển khai các dự án thương mại mới tại Kuala Lumpur với tổng giá trị phát triển ước tính vượt quá 1 tỷ RM trong năm tài chính hiện tại kết thúc vào ngày 31 tháng 3 năm 2024. Skyworld sẽ khám phá các cơ hội tăng trưởng mới bằng cách mở rộng sự hiện diện từ Kuala Lumpur đến bang Selangor.

- Tháng 1 năm 2023: Đơn vị của Gamuda Bhd đang mua lại 8 lô đất sở hữu vĩnh viễn ở Rawang, tổng diện tích là 532 mẫu Anh với giá 360 triệu RM. Gamuda Land (Botanic) Sdn Bhd đã mua những khu đất này từ Kundang Properties Sdn Bhd để phát triển hỗn hợp với tổng giá trị phát triển là 3,3 tỷ RM trong 10 năm. Tập đoàn cho biết những vùng đất mới này dự kiến sẽ ra mắt vào năm 2026 và sẽ đóng góp vào thu nhập của tập đoàn trong sáu năm tiếp theo khi Gamuda Land tiếp tục tập trung vào các cơ hội có giá trị cao ở cả Malaysia và nước ngoài, nơi tập đoàn đã thiết lập sự hiện diện, cụ thể là Việt Nam. , Úc, Singapore và Vương quốc Anh.

Báo cáo thị trường bất động sản thương mại Malaysia - Mục lục

1. GIỚI THIỆU

1.1 Sản phẩm nghiên cứu

1.2 Giả định nghiên cứu

1.3 Phạm vi nghiên cứu

2. PHƯƠNG PHÁP NGHIÊN CỨU

3. TÓM TẮT TÓM TẮT

4. TÌM HIỂU THỊ TRƯỜNG VÀ ĐỘNG LỰC

4.1 Tổng quan thị trường

4.2 Trình điều khiển thị trường

4.2.1 Quỹ đạo tăng trưởng với các dự án phân phối và kho hàng ổn định

4.2.2 Tăng cường đầu tư vào Greater Kuala Lumpur cho không gian văn phòng

4.3 Hạn chế thị trường

4.3.1 Giá hàng hóa tăng cao

4.4 Cơ hội thị trường

4.4.1 Các dự án lớn đang triển khai sẽ có tác động tích cực theo cấp số nhân cho thị trường bất động sản thương mại

4.5 Hiểu biết sâu sắc về chuỗi cung ứng/phân tích chuỗi giá trị

4.6 Sức hấp dẫn của ngành - Phân tích năm lực lượng của Porter

4.6.1 Sức mạnh thương lượng của nhà cung cấp

4.6.2 Quyền thương lượng của người mua/người tiêu dùng

4.6.3 Mối đe dọa của những người mới

4.6.4 Mối đe dọa của sản phẩm thay thế

4.6.5 Cường độ của sự ganh đua đầy tính canh tranh

4.7 Các quy định và sáng kiến của chính phủ

4.8 Xu hướng công nghệ

4.9 Thông tin chi tiết về các dự án hiện tại và sắp tới

4.10 Tìm hiểu cơ chế lãi suất cho vay kinh tế tổng hợp và cho vay bất động sản

4.11 Thông tin chuyên sâu về lợi nhuận cho thuê trong phân khúc bất động sản thương mại

4.12 Hiểu biết sâu sắc về công nghệ bất động sản và các công ty khởi nghiệp hoạt động trong phân khúc bất động sản (Môi giới, truyền thông xã hội, quản lý cơ sở và quản lý tài sản)

4.13 Tác động của COVID-19 đến thị trường

5. PHÂN PHỐI THỊ TRƯỜNG

5.1 Theo loại

5.1.1 Văn phòng

5.1.2 Bán lẻ

5.1.3 Công nghiệp

5.1.4 hậu cần

5.1.5 Đa gia đình

5.1.6 Lòng hiếu khách

5.2 Theo các thành phố chính

5.2.1 Kuala Lumpur

5.2.2 Băng qua Perai

5.2.3 Kajang

5.2.4 Klang

5.2.5 Phần còn lại của Malaysia

6. CẢNH BÁO CẠNH TRANH

6.1 Tổng quan về mức độ tập trung thị trường

6.2 Hồ sơ công ty

6.2.1 Conlay Construction Sdn Bhd

6.2.2 YTL Corporation Berhad

6.2.3 IJM Corporation Berhad

6.2.4 Ho Hup Construction Company Berhad

6.2.5 Renzo Builders (M) Sdn. Bhd.

6.2.6 UEM Group

6.2.7 Gamuda Berhad

6.2.8 China Construction Development (Malaysia) Sdn. Bhd.

6.2.9 NS Construction

6.2.10 Malaysian Resources Corporation*

7. CƠ HỘI THỊ TRƯỜNG VÀ XU HƯỚNG TƯƠNG LAI

8. RUỘT THỪA

Phân khúc ngành bất động sản thương mại Malaysia

Bất động sản thương mại (CRE) là đất chỉ được sử dụng cho các hoạt động liên quan đến kinh doanh hoặc để cung cấp không gian làm việc thay vì được sử dụng làm nơi ở, thuộc danh mục bất động sản nhà ở. Thông thường nhất, người thuê thuê bất động sản thương mại để tiến hành kinh doanh tạo ra tiền mặt. Báo cáo cũng đề cập đến tác động của COVID-19 trên thị trường.

Thị trường Bất động sản Thương mại Malaysia được phân chia theo loại hình (văn phòng, bán lẻ, công nghiệp, hậu cần, chung cư và khách sạn) và các thành phố trọng điểm (Kuala Lumpur, Seberang Perai, Kajang, Klang và phần còn lại của Malaysia). Báo cáo đưa ra quy mô thị trường và dự báo về giá trị thị trường Bất động sản Thương mại Malaysia (USD) cho tất cả các phân khúc trên.

| Theo loại | ||

| ||

| ||

| ||

| ||

| ||

|

| Theo các thành phố chính | ||

| ||

| ||

| ||

| ||

|

Câu hỏi thường gặp về nghiên cứu thị trường bất động sản thương mại Malaysia

Thị trường bất động sản thương mại Malaysia lớn đến mức nào?

Quy mô thị trường bất động sản thương mại Malaysia dự kiến sẽ đạt 8,88 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 7,65% để đạt 12,83 tỷ USD vào năm 2029.

Quy mô thị trường bất động sản thương mại Malaysia hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Bất động sản Thương mại Malaysia dự kiến sẽ đạt 8,88 tỷ USD.

Ai là người chơi chính trong thị trường bất động sản thương mại Malaysia?

Conlay Construction Sdn Bhd, YTL Corporation Berhad, IJM Corporation Berhad, Ho Hup Construction Company Berhad, Renzo Builders (M) Sdn. Bhd là những công ty lớn hoạt động trên thị trường Bất động sản Thương mại Malaysia.

Thị trường Bất động sản Thương mại Malaysia này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Năm 2023, quy mô Thị trường Bất động sản Thương mại Malaysia ước tính đạt 8,25 tỷ USD. Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Bất động sản Thương mại Malaysia trong các năm 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Bất động sản Thương mại Malaysia trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành Bất động sản thương mại tại Malaysia

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Thị trường Bất động sản Thương mại Malaysia năm 2024 do Mordor Intelligence™ Industry Reports tạo ra. Phân tích Bất động sản Thương mại Malaysia bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.