Phân tích thị trường bất động sản thương mại Indonesia

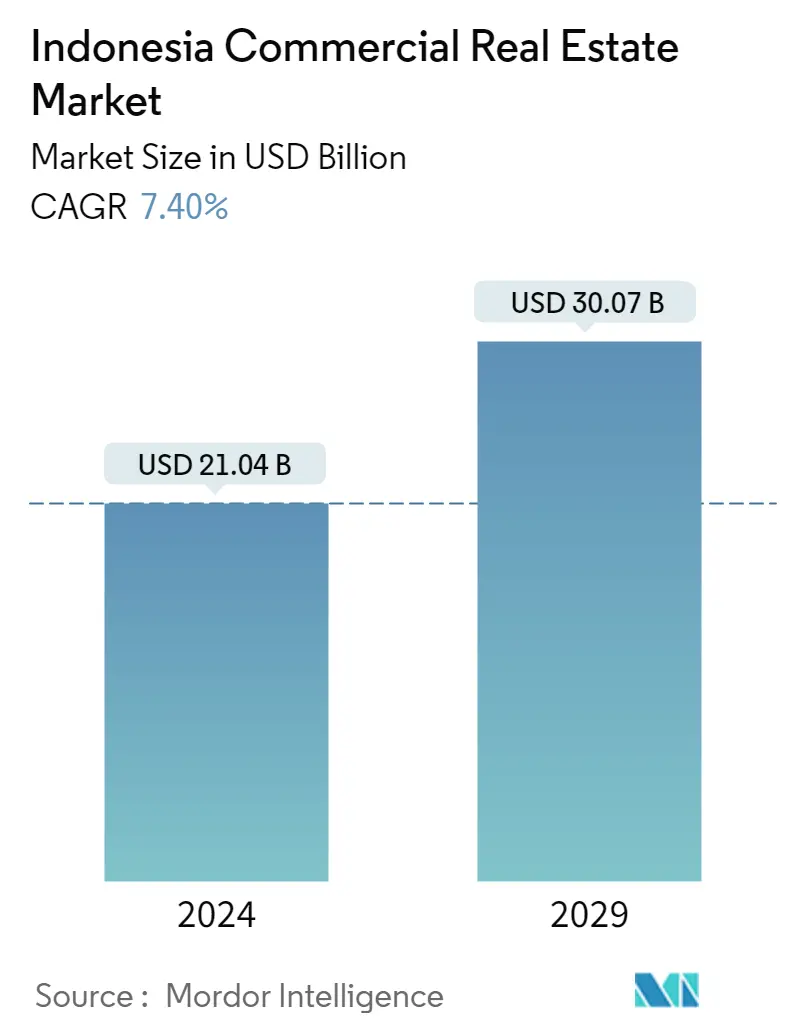

Quy mô Thị trường Bất động sản Thương mại Indonesia ước tính đạt 21,04 tỷ USD vào năm 2024 và dự kiến sẽ đạt 30,07 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 7,40% trong giai đoạn dự báo (2024-2029).

- Thị trường được thúc đẩy bởi sự tăng trưởng dân số nhanh chóng và đô thị hóa cao của đất nước. Triển vọng dài hạn của bất động sản thương mại có vẻ tích cực đối với Indonesia, được hỗ trợ bởi tốc độ tăng trưởng kinh tế vững chắc và tốc độ đô thị hóa ngày càng tăng. Đại dịch COVID-19 đã tác động đáng kể đến lĩnh vực bất động sản thương mại (CRE) ở Indonesia. Khối lượng và giá giao dịch bất động sản thương mại đã giảm trong năm 2020 do các biện pháp ngăn chặn đại dịch gây tổn hại cho hoạt động kinh tế và làm giảm nhu cầu về bất động sản thương mại.

- Một số thị trường, đặc biệt là ở châu Á, đã nhanh chóng phục hồi sau cú sốc ban đầu, nhưng những hạn chế về khoảng cách xã hội trong thời gian dài đã làm giảm nhu cầu của người thuê trong nền kinh tế nước này, góp phần làm tăng sự chênh lệch về giá CRE trên khắp Indonesia và các phân khúc CRE (như bán lẻ, cao ốc văn phòng, các tòa nhà công nghiệp và nhiều hộ gia đình).

- Giá đất trung bình ở Indonesia đang tăng trên cả nước. Giá tiếp tục cao nhất ở thủ đô Jakarta, trung tâm kinh tế của Indonesia.

- Vẫn còn nhiều dư địa để phát triển hơn nữa nhằm đáp ứng nhu cầu về bất động sản thương mại. Để đáp ứng nhu cầu bất động sản ngày càng tăng, chính phủ Indonesia đã đưa ra một số biện pháp nhằm mở rộng lĩnh vực này, chẳng hạn như giảm lãi suất cơ bản, cung cấp ưu đãi thuế cho các quỹ tín thác đầu tư bất động sản của Indonesia và tăng tỷ lệ cho vay trên giá trị.

- Chính phủ Indonesia đã phê duyệt ngân sách 2,7 triệu IDR (190,1 tỷ USD) cho năm 2022 vào tháng 9 năm 2021, trong đó 1,9 triệu IDR (133,8 tỷ USD) dành cho chính quyền trung ương và 770 nghìn tỷ IDR (54,2 tỷ USD) dành cho chính quyền khu vực. Đồng thời, chính phủ công bố ý định phân bổ ngân sách 384,8 nghìn tỷ IDR (27,1 tỷ USD) cho cơ sở hạ tầng.

Xu hướng thị trường bất động sản thương mại Indonesia

Nhu cầu văn phòng vẫn cao trong nước

Một số giao dịch cho thuê lớn được ghi nhận trong quý 4 năm 2021, như tòa nhà MSIG Tower rộng khoảng 15.000 m2 của một tổ chức giáo dục trực tuyến, tòa nhà Medialand Tower của một công ty hậu cần rộng 5.500 m2 và tòa nhà Capital Place rộng 4.000 m2 của Nokia.

Nhìn chung, xu hướng cải thiện về yêu cầu và giao dịch so với những năm 2021 đã được quan sát trong suốt cả năm, với nhu cầu chủ yếu đến từ những người thuê đang tìm cách di dời và hợp nhất văn phòng cho năm 2022 và hơn thế nữa.

Sau sáu quý liên tiếp có xu hướng thu hẹp thị trường, thị trường văn phòng trung tâm Jakarta đã ghi nhận mức tiêu thụ ròng hàng quý tích cực đầu tiên là 17.900 m2 trong quý 4 năm 2021, cho thấy dấu hiệu rất tích cực về sự phục hồi của thị trường trong thời gian tới.

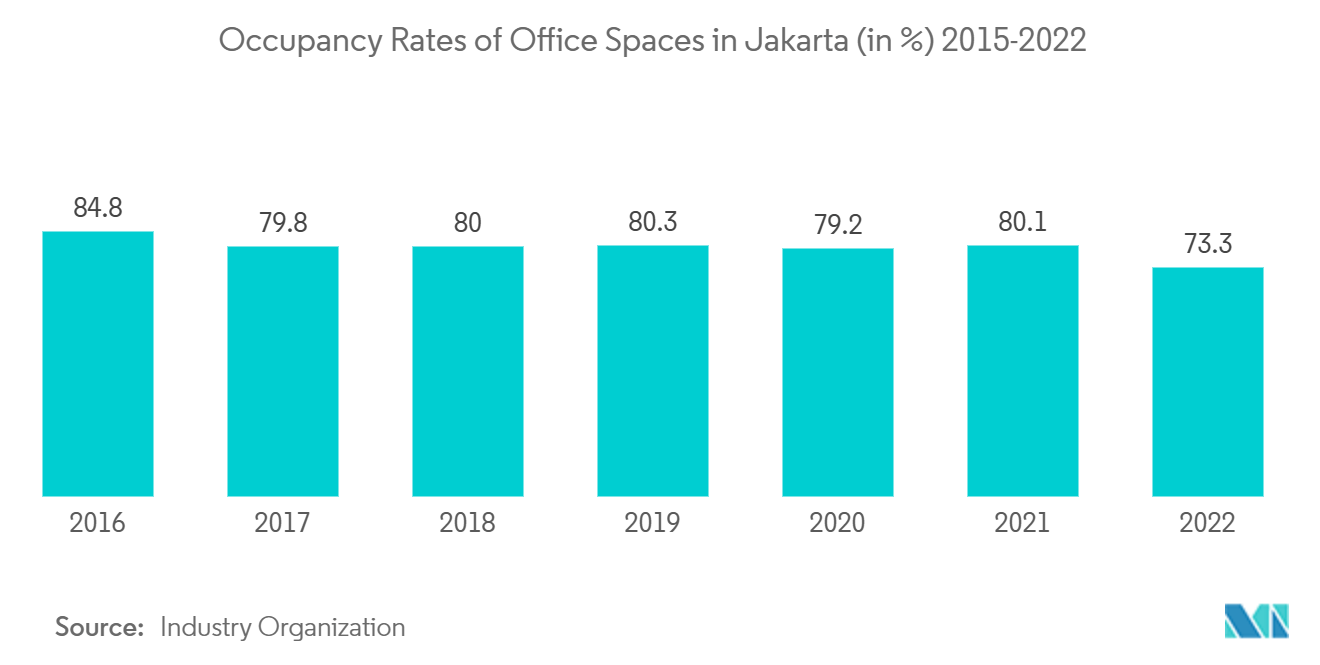

Tỷ lệ lấp đầy trung bình của thị trường văn phòng CBD (Khu trung tâm thương mại) giảm 0,2%-70,4% vào cuối tháng 12/2021, chủ yếu do nguồn cung bổ sung lớn. Giá thuê cơ bản bằng Rupiah giảm thêm 3,0% theo quý trong quý 4 năm 2021 do nhu cầu yếu và công suất thuê trung bình trên thị trường giảm.

Tính đến cuối tháng 12 năm 2021, giá thuê cơ sở trung bình theo kỳ hạn Rupiah ở mức 175.100 IDR/m2/tháng (giảm 9,1% so với cùng kỳ năm ngoái), trong khi tính theo USD tương đương, nó ở mức 12,3 USD/m2/tháng (giảm 9,6). % theo năm). Trong khi đó, phí dịch vụ không thay đổi nhiều trong quý 4 năm 2021.

Không gian bán lẻ có khả năng chứng kiến sự tăng trưởng ở Jakarta

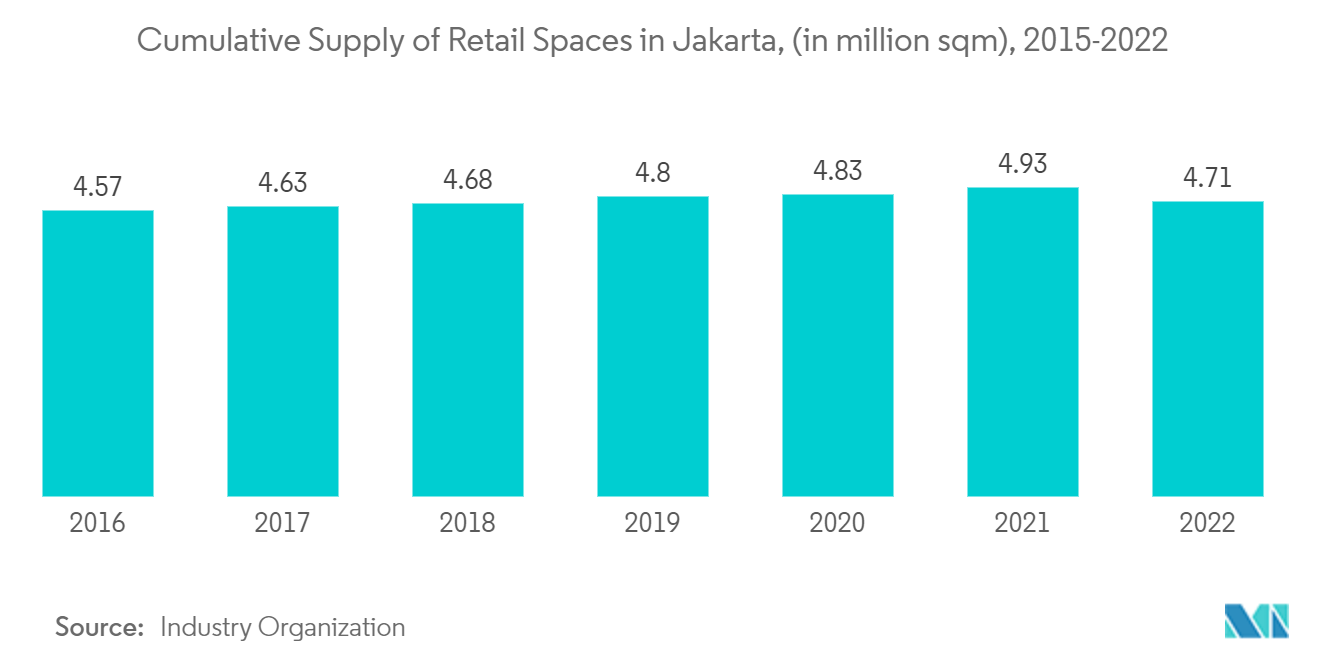

Khép lại năm 2022, thị trường bán lẻ Jakarta ghi nhận sự bổ sung thêm một trung tâm bán lẻ mới ở Nam Jakarta, đó là AEON Mall Tanjung Barat. Việc khai trương Trung tâm thương mại AEON Tanjung Barat đã bổ sung thêm khoảng 40.000 m2 diện tích bán lẻ cho thị trường.

Trung tâm mua sắm AEON thứ tư ở Indonesia này, cùng với dự án Southgate Residence, dự kiến sẽ tạo ra một khu phức hợp phong cách sống đô thị toàn diện mới ở Nam Jakarta. Với việc bổ sung tổng cộng hai dự án mới vào năm 2021, tổng nguồn cung mới cả năm của các trung tâm bán lẻ Jakarta vào năm 2021 đạt 70.000 m2. Hai trung tâm bán lẻ khác với diện tích bán lẻ khoảng 73.000 m2 dự kiến sẽ gia nhập thị trường bán lẻ Jakarta vào năm 2022.

Quá trình tân trang và chuyển đổi toàn bộ Sarinah, trung tâm bán lẻ lâu đời nhất ở Jakarta, đã hoàn thành và mở cửa cho công chúng vào tháng 3 năm 2022. Tổng nguồn cung bán lẻ ở Jakarta sẽ đạt 4.716.400 m2 vào cuối năm 2022. Thị trường bán lẻ Jakarta nói chung tương đối ổn định trong quý cuối năm 2021. Tỷ lệ lấp đầy ở mức 76,7%, tăng nhẹ 0,2% kể từ quý cuối năm 2021.

Tổng quan về ngành bất động sản thương mại Indonesia

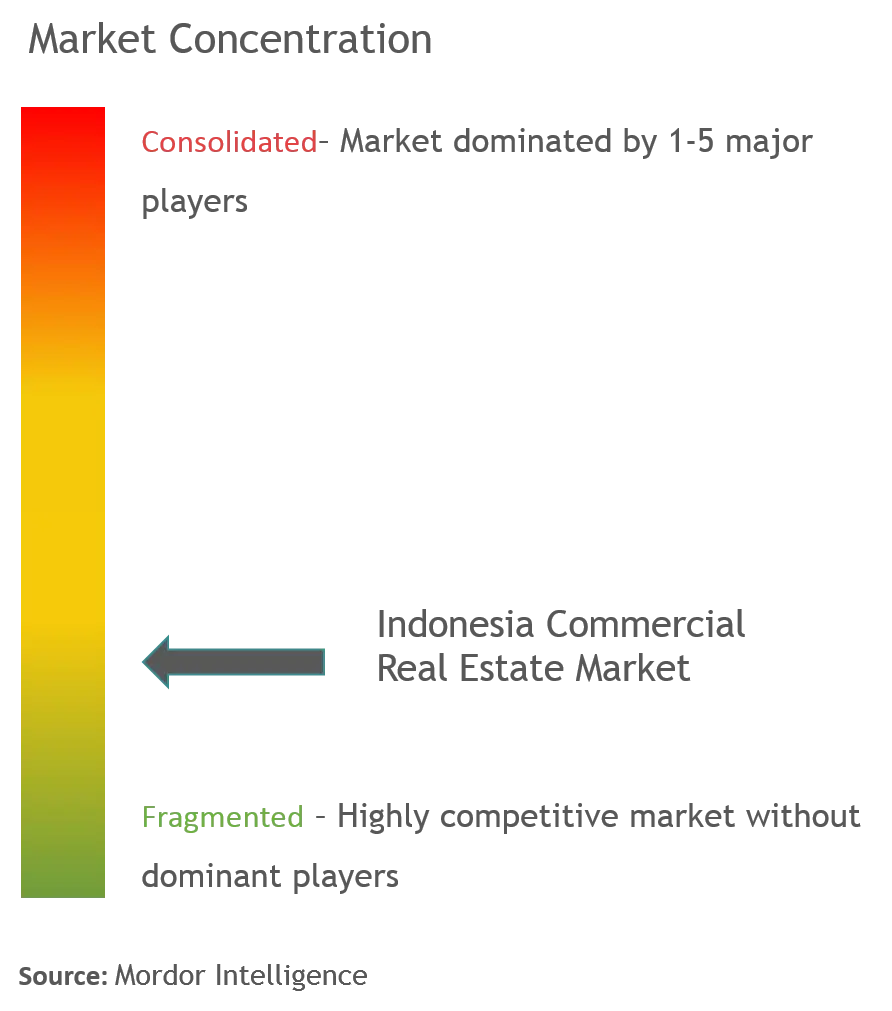

Thị trường bất động sản thương mại ở Indonesia bị phân mảnh, có sự góp mặt của nhiều công ty nhỏ. Một số công ty bất động sản thương mại lớn của Indonesia bao gồm Agung Podomoro Land, Sinarmas Land, Lippo Karawaci, Ciputra Group và Dutta Angada Realty. Indonesia có một thị trường phân mảnh bị chi phối bởi các công ty bất động sản thương mại địa phương. Tuy nhiên, hoạt động mua bán và sáp nhập và mua lại đầu tư ngày càng tăng của đất nước dự kiến sẽ làm tăng đầu tư vào lĩnh vực này trong giai đoạn dự báo.

Dẫn đầu thị trường bất động sản thương mại Indonesia

Agung Podomoro Land

Sinarmas Land

Lippo Karawaci

Ciputra Group

RDTX Group

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường bất động sản thương mại Indonesia

- Tháng 10 năm 2022 Công ty cơ sở hạ tầng kỹ thuật số toàn cầu Equinix., Inc. đã công bố mở rộng sang Indonesia với trung tâm dữ liệu Sàn giao dịch kinh doanh quốc tế (IBX®) trị giá khoảng 74 triệu USD ở trung tâm Jakarta. Với việc mở rộng này, Equinix sẽ cho phép các công ty Indonesia và các công ty đa quốc gia có trụ sở tại Indonesia tận dụng nền tảng đã được chứng minh của mình để củng cố và kết nối cơ sở hạ tầng cơ bản cho hoạt động kinh doanh của họ.

- Tháng 1 năm 2022 Tập đoàn Bất động sản Thị trường Mới nổi (EMPG), nhà điều hành thị trường tập trung vào bất động sản, đã mua lại tài sản bất động sản OLX Indonesia với số tiền không được tiết lộ thông qua công ty bất động sản địa phương Lamudi.

Phân khúc ngành bất động sản thương mại Indonesia

Bất động sản thương mại, bất động sản đầu tư hoặc bất động sản thu nhập nhằm mục đích tạo ra lợi nhuận, từ lãi vốn hoặc thu nhập cho thuê. Báo cáo này nhằm mục đích cung cấp một phân tích chi tiết về thị trường bất động sản thương mại Indonesia. Thị trường bất động sản thương mại Indonesia được phân chia theo loại hình (văn phòng, bán lẻ, công nghiệp, hậu cần, dành cho nhiều gia đình và khách sạn) và các thành phố trọng điểm (Jakarta, Surabaya và Semarang). Báo cáo đưa ra quy mô thị trường và giá trị dự báo (tỷ USD) cho tất cả các phân khúc trên.

| Văn phòng |

| Bán lẻ |

| Công nghiệp |

| hậu cần |

| Đa gia đình |

| Lòng hiếu khách |

| Thủ đô Jakarta |

| Surabaya |

| Semarang |

| Theo loại | Văn phòng |

| Bán lẻ | |

| Công nghiệp | |

| hậu cần | |

| Đa gia đình | |

| Lòng hiếu khách | |

| Theo các thành phố chính | Thủ đô Jakarta |

| Surabaya | |

| Semarang |

Câu hỏi thường gặp về nghiên cứu thị trường bất động sản thương mại Indonesia

Thị trường bất động sản thương mại Indonesia lớn đến mức nào?

Quy mô thị trường bất động sản thương mại Indonesia dự kiến sẽ đạt 21,04 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 7,40% để đạt 30,07 tỷ USD vào năm 2029.

Quy mô thị trường bất động sản thương mại Indonesia hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Bất động sản Thương mại Indonesia dự kiến sẽ đạt 21,04 tỷ USD.

Ai là người chơi chính trong thị trường bất động sản thương mại Indonesia?

Agung Podomoro Land, Sinarmas Land, Lippo Karawaci, Ciputra Group, RDTX Group là những công ty lớn hoạt động trên Thị trường Bất động sản Thương mại Indonesia.

Thị trường Bất động sản Thương mại Indonesia này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Bất động sản Thương mại Indonesia ước tính đạt 19,59 tỷ USD. Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Bất động sản Thương mại Indonesia trong các năm 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Bất động sản Thương mại Indonesia trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành bất động sản thương mại Indonesia

Thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu, quy mô và thị phần Bất động sản thương mại Indonesia năm 2024, do Mordor Intelligence™ Industry Reports tạo ra. Phân tích Bất động sản thương mại Indonesia bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan lịch sử. Hãy lấy mẫu phân tích ngành này dưới dạng tải xuống báo cáo PDF miễn phí.