Phân tích thị trường giao dịch than

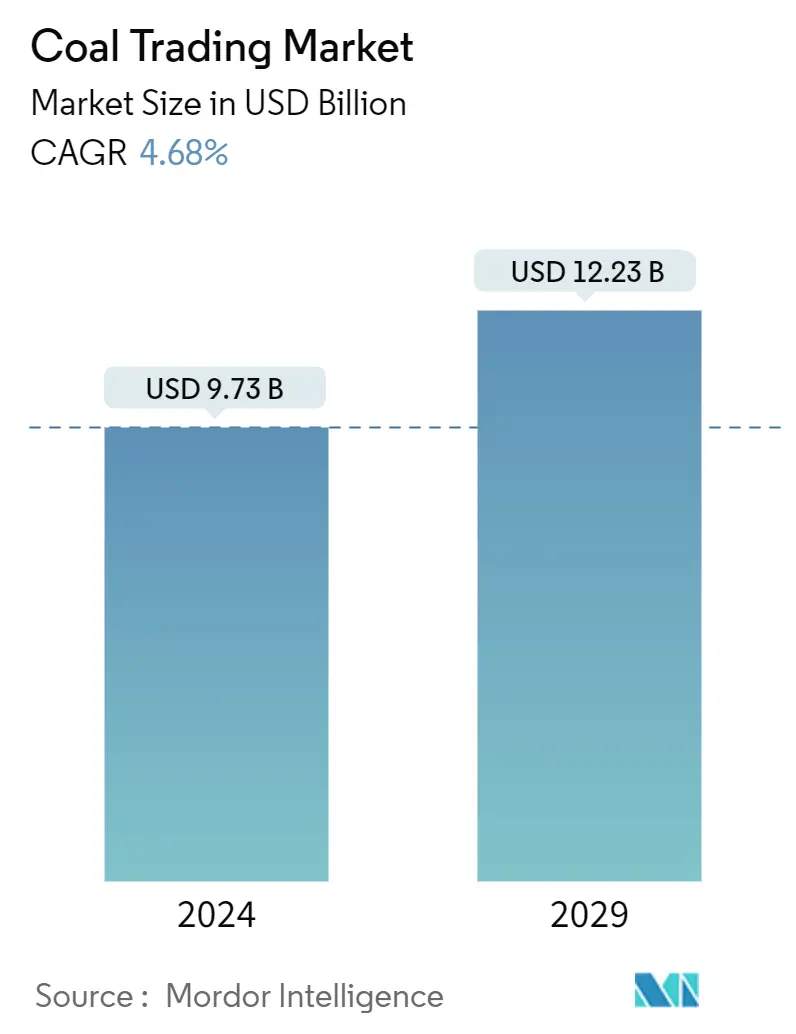

Quy mô Thị trường Giao dịch Than ước tính đạt 9,73 tỷ USD vào năm 2024 và dự kiến sẽ đạt 12,23 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 4,68% trong giai đoạn dự báo (2024-2029).

Trong trung hạn, than được tiêu thụ chủ yếu trong nhiều lĩnh vực khác nhau như công nghiệp, giao thông, dân dụng, thương mại và dịch vụ công cộng, nông nghiệp, đánh cá và một số lĩnh vực phi năng lượng tạo ra nhu cầu về than, dẫn đến hoạt động buôn bán than giữa các nước. các quốc gia.

Mặt khác, năng lượng từ than đang được trộn lẫn với các nguồn thay thế khác, như năng lượng tái tạo và khí đốt tự nhiên, giúp giảm tác động đến môi trường so với than. Ngược lại, những yếu tố này được cho là sẽ hạn chế sự tăng trưởng của thị trường giao dịch than trong những năm tới.

Tuy nhiên, với nhu cầu điện ngày càng tăng, các nhà máy điện than ở khu vực Châu Á - Thái Bình Dương dự kiến sẽ là nơi tiêu thụ than đáng kể. Khu vực này dự kiến sẽ có nhu cầu khoảng 4.400 megaton than tương đương (Mtce) vào năm 2040, với phần lớn nhu cầu từ ngành điện. Nhu cầu sử dụng than này được kỳ vọng sẽ tạo cơ hội cho thị trường mua bán than trong tương lai.

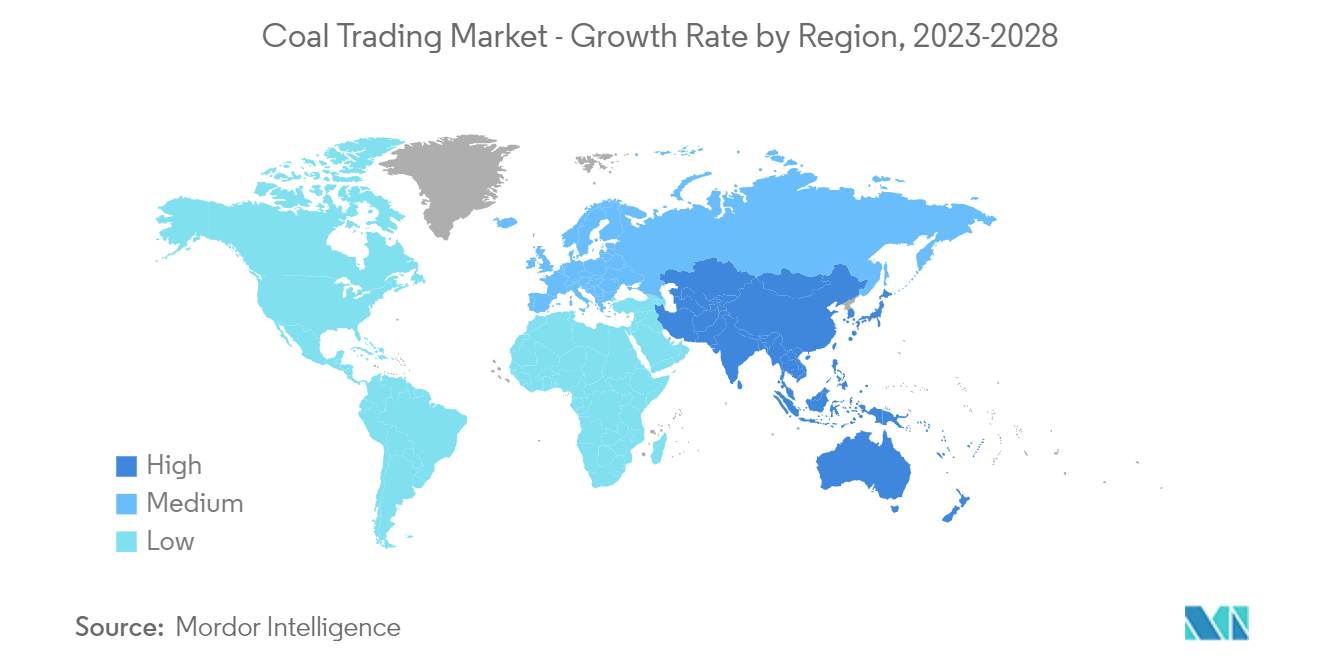

Châu Á-Thái Bình Dương thống trị thị trường giao dịch than với Trung Quốc và Ấn Độ là nhà nhập khẩu chính, còn Úc và Indonesia là một trong những nhà xuất khẩu than lớn.

Xu hướng thị trường giao dịch than

Nhà nhập khẩu và xuất khẩu để duy trì thị phần bình đẳng trên thị trường

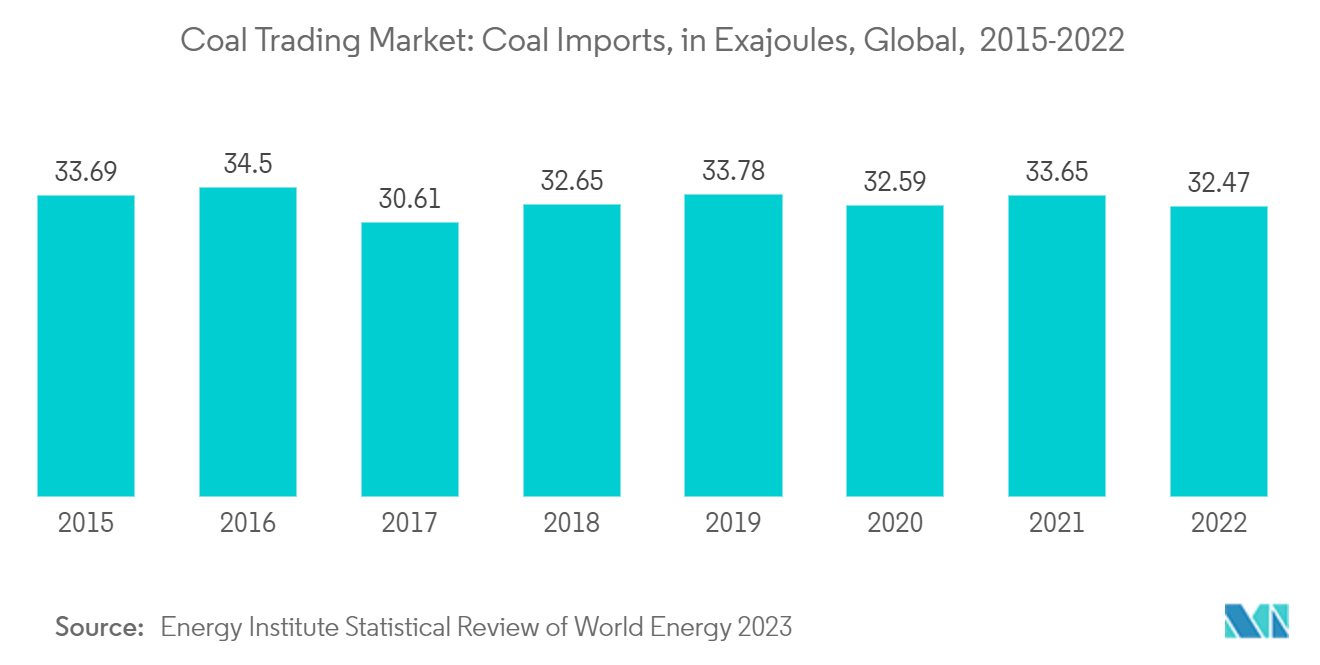

- Thị trường giao dịch than chủ yếu được điều hành bởi các nhà nhập khẩu và xuất khẩu nhằm giúp họ đáp ứng nhu cầu về than ở nhiều khu vực khác nhau trên thế giới. Có khoảng 12 nhà nhập khẩu lớn và 12 nhà xuất khẩu lớn điều hành thị trường giao dịch than.

- Theo Viện Năng lượng, tổng lượng than nhập khẩu toàn cầu là 32,47 exajoule vào năm 2022, tăng 3,5% so với năm trước.

- Năm 2022, Trung Quốc, Ấn Độ, Nhật Bản và Châu Âu là những nhà nhập khẩu than lớn, trong khi Nga, Úc và Indonesia là những nhà xuất khẩu lớn.

- Hơn nữa, vào tháng 4 năm 2023, công ty kinh doanh than PT Andamas Global Energi (AGE), một công ty con của Tập đoàn Andamas, đã công bố kế hoạch tăng gấp đôi khối lượng giao dịch than của mình lên 2 triệu tấn vào năm 2025, với nguồn than chủ yếu từ các mỏ nằm ở Lahat Regency. , Tỉnh Nam Kalimantan, Indonesia.

- Với nhu cầu sử dụng than ngày càng tăng, đặc biệt là ở khu vực châu Á - Thái Bình Dương, dự kiến đến năm 2025, thị trường than toàn cầu có thể đạt gần 5.000 megaton than quy đổi (chuột). Châu Âu và Bắc Mỹ dự kiến sẽ giảm tiêu thụ than. Tuy nhiên, châu Á-Thái Bình Dương dự kiến sẽ vẫn được sử dụng than đá như một nguồn năng lượng quan trọng do dân số đông và nhu cầu điện ngày càng tăng.

Châu Á - Thái Bình Dương đang thống trị thị trường

- Khu vực Châu Á - Thái Bình Dương là khu vực buôn bán than lớn trên toàn thế giới và tiếp tục buôn bán một tỷ lệ than đáng kể trong vài thập kỷ qua. Với các quốc gia phụ thuộc nhiều vào than, Châu Á - Thái Bình Dương có tỷ lệ thị phần nhập khẩu cao nhất.

- Sản xuất điện từ than, lĩnh vực tiêu thụ than chính ở Trung Quốc và Ấn Độ, khiến khu vực này trở thành thị trường thống trị nhất trên thế giới.

- Trung Quốc vẫn là nước nhập khẩu than nhiều nhất thế giới, với khối lượng ròng là 5,83 Exajoules vào năm 2022, giảm 9,2% so với năm trước. Hơn nữa, Indonesia là nước xuất khẩu than nhiệt lớn nhất thế giới đã tăng xuất khẩu từ 8,16 exajoule năm 2012 lên 9,19 exajoule vào năm 2022.

- Hơn thế nữa. khu vực này sử dụng đáng kể than làm nhiên liệu chính để phát điện. Tuy nhiên, một số quốc gia trong khu vực đã cam kết ngừng hoạt động các nhà máy điện than và trở thành trung hòa carbon. Tuy nhiên, khi nhu cầu điện tăng cao, các quốc gia vẫn sử dụng than để sản xuất điện. Quá trình chuyển đổi sẽ mất thời gian để chuyển dịch.

- Tính đến tháng 1 năm 2023, Trung Quốc có số lượng nhà máy nhiệt điện than đang vận hành cao nhất thế giới. Tính đến tháng 1 năm 2023, Trung Quốc có khoảng 3092 đơn vị nhà máy nhiệt điện than đang vận hành, 499 nhà máy điện than đang xây dựng và 112 nhà máy điện than đã công bố. Vì vậy, xu hướng này sẽ thúc đẩy thị trường kinh doanh than trong những năm tới.

- Do đó, khu vực Châu Á Thái Bình Dương có thể sẽ chứng kiến sự tăng trưởng đáng kể trên thị trường giao dịch than trong giai đoạn dự báo.

Tổng quan về ngành kinh doanh than

Thị trường kinh doanh than được củng cố một phần. Một số công ty chủ chốt trong thị trường giao dịch than (không theo thứ tự cụ thể) bao gồm Trafigura Group Pte. Ltd., Mitsubishi Corporation RtM Japan Ltd., Glencore Plc., Mercuria Energy Group, và Vitol Holding BV, cùng nhiều công ty khác.

Dẫn đầu thị trường giao dịch than

-

Trafigura Group Pte. Ltd.

-

Glencore Plc.

-

Mercuria Energy Group

-

Vitol Holding B.V

-

Mitsubishi Corporation RtM Japan Ltd.

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường kinh doanh than

- Tháng 2 năm 2022 Nga và Trung Quốc công bố xây dựng thỏa thuận liên chính phủ về việc cung cấp than với số lượng 100 triệu tấn. Theo Chính phủ Nga, khu vực châu Á - Thái Bình Dương có thị trường than quan trọng cho đến năm 2030. Các nước đã bắt đầu thực hiện thỏa thuận.

- Tháng 1/2022 Adani công bố giành được hợp đồng cung cấp than cho NTPC, công ty phát điện quốc doanh của Ấn Độ. Công ty sẽ cung cấp 1 triệu tấn than cho các nhà máy điện khác nhau.

Phân khúc ngành kinh doanh than

Việc buôn bán than liên quan đến việc mua bán than như một loại hàng hóa giữa các quốc gia, tập đoàn hoặc cá nhân. Than là nhiên liệu hóa thạch được sử dụng chủ yếu để tạo ra điện và các ứng dụng công nghiệp. Nó bắt nguồn từ tàn tích của các loài thực vật đã phát triển và diệt vong hàng triệu năm trước, và nó nằm trong các trầm tích dưới lòng đất. Việc buôn bán than bao gồm việc khai thác than từ các mỏ hoặc mỏ lộ thiên, vận chuyển than đến các cơ sở chế biến hoặc cảng và sau đó phân phối than đến người sử dụng cuối cùng. Thương mại này có thể có những biểu hiện đa dạng, chẳng hạn như thương mại nội bộ trong một quốc gia và thương mại xuyên biên giới giữa các quốc gia.

Thị trường kinh doanh than được phân chia theo loại than, loại thương nhân và địa lý. Theo loại than, thị trường được chia thành than hơi, than cốc và than non. Theo loại hình thương nhân, thị trường được phân thành nhà nhập khẩu và nhà xuất khẩu. Báo cáo cũng đề cập đến quy mô thị trường và dự báo về thị trường giao dịch than trên các khu vực chính như Bắc Mỹ, Châu Âu, Châu Á - Thái Bình Dương, Nam Mỹ, Trung Đông và Châu Phi.

Đối với mỗi phân khúc, quy mô thị trường và dự báo được thực hiện dựa trên doanh thu (USD).

| Loại than | Than đốt để lấy hơi | ||

| Than nấu | |||

| than non | |||

| Loại nhà giao dịch | nhà nhập khẩu | ||

| nhà xuất khẩu | |||

| Địa lý | Bắc Mỹ | Hoa Kỳ | |

| Canada | |||

| Phần còn lại của Bắc Mỹ | |||

| Châu Âu | nước Đức | ||

| Pháp | |||

| Vương quốc Anh | |||

| Phần còn lại của châu Âu | |||

| Châu á Thái Bình Dương | Trung Quốc | ||

| Ấn Độ | |||

| Nhật Bản | |||

| Hàn Quốc | |||

| Phần còn lại của Châu Á-Thái Bình Dương | |||

| Nam Mỹ | Brazil | ||

| Argentina | |||

| Phần còn lại của Nam Mỹ | |||

| Trung Đông và Châu Phi | Ả Rập Saudi | ||

| các Tiểu Vương Quốc Ả Rập Thống Nhất | |||

| Nam Phi | |||

| Phần còn lại của Trung Đông và Châu Phi | |||

Câu hỏi thường gặp về nghiên cứu thị trường giao dịch than

Thị trường giao dịch than lớn đến mức nào?

Quy mô Thị trường Giao dịch Than dự kiến sẽ đạt 9,73 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 4,68% để đạt 12,23 tỷ USD vào năm 2029.

Quy mô thị trường giao dịch than hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Giao dịch Than dự kiến sẽ đạt 9,73 tỷ USD.

Ai là người chơi chính trong thị trường giao dịch than?

Trafigura Group Pte. Ltd., Glencore Plc., Mercuria Energy Group, Vitol Holding B.V, Mitsubishi Corporation RtM Japan Ltd. là những công ty lớn hoạt động trên thị trường mua bán Than.

Khu vực nào phát triển nhanh nhất trong Thị trường Giao dịch Than?

Châu Á Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường Giao dịch Than?

Năm 2024, Châu Á Thái Bình Dương chiếm thị phần lớn nhất trong Thị trường Giao dịch Than.

Thị trường Giao dịch Than này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Năm 2023, quy mô Thị trường Giao dịch Than ước tính đạt 9,27 tỷ USD. Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Giao dịch Than trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Giao dịch Than trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo bán chạy nhất của chúng tôi

Popular Energy & Power Reports

Báo cáo ngành kinh doanh than

Thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu trong Kinh doanh Than năm 2024, do Mordor Intelligence™ Industry Report tạo ra. Phân tích Giao dịch Than bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.