| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

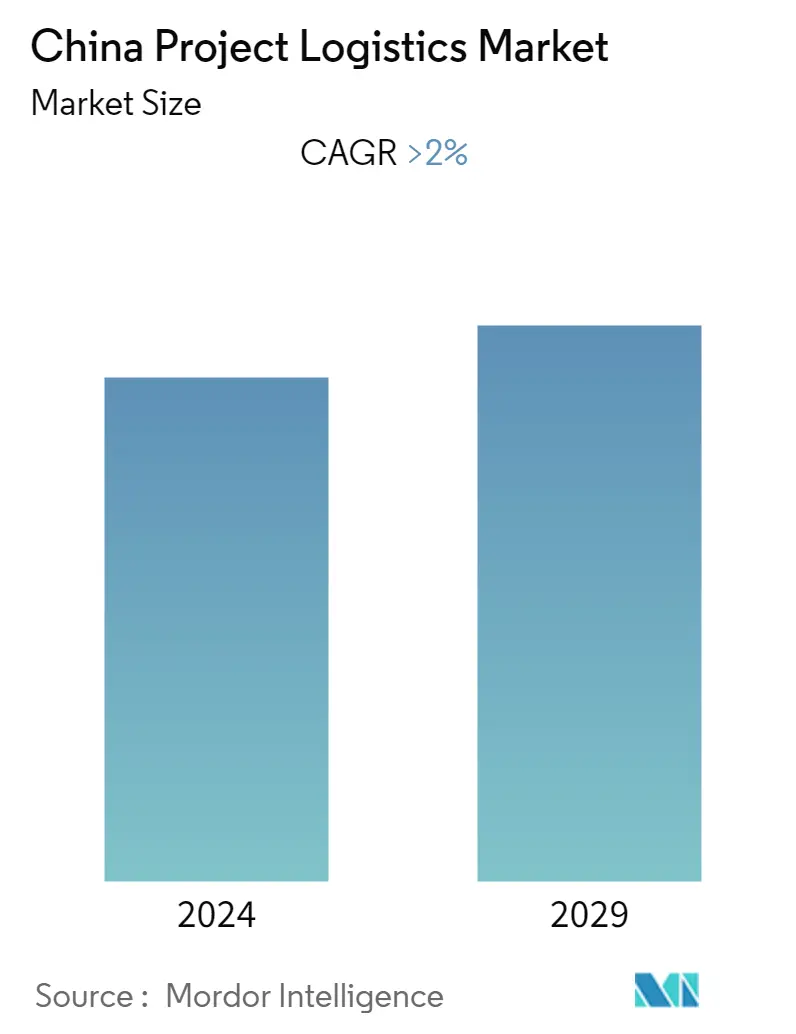

| CAGR | 2.00 % |

| Tập Trung Thị Trường | Thấp |

Các bên chính_-_Copy.webp)

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Phân tích thị trường hậu cần dự án Trung Quốc

Thị trường hậu cần dự án ở Trung Quốc được dự đoán sẽ tăng trưởng với tốc độ CAGR hơn 2% trong giai đoạn dự báo.

- Người ta kỳ vọng rằng giá dầu tăng trong ngắn hạn sẽ hỗ trợ ngành công nghiệp vận chuyển hàng hóa dự án trên toàn thế giới. Mặt khác, giá dầu dự kiến sẽ giảm trong dài hạn, điều này sẽ dẫn đến việc đầu tư vào các dự án mới sẽ ít tiền hơn.

- Trung Quốc sản xuất một lượng lớn hàng hóa nặng được gửi ra nước ngoài. Trung Quốc là nước sản xuất thép lớn nhất thế giới và công suất của nước này lớn gấp 10 lần so với Mỹ. Do đó, một quốc gia là điểm đến phổ biến của các quốc gia khác để nhập khẩu kết cấu thép lớn.

- Ngoài ra, nhờ Sáng kiến Vành đai và Con đường (BRI), chi tiêu cho cơ sở hạ tầng ở Trung Quốc và các nước láng giềng đang tăng lên nhanh chóng. Dự án tăng cường xúc tiến thương mại và cơ sở hạ tầng giao thông.

- Nghiên cứu gần đây cho thấy cách tiếp cận của Trung Quốc đối với hoạt động cho vay quốc tế đã thay đổi. Các khoản đầu tư của Trung Quốc vào các dự án cơ sở hạ tầng theo Sáng kiến Vành đai và Con đường (BRI) đã giảm, trong khi sự giúp đỡ ngắn hạn và trung hạn của Bắc Kinh dành cho các nước đối tác, một số trong đó đang đối phó với mức nợ ngày càng tăng, lại tăng lên.

- Một báo cáo từ Trung tâm Phát triển và Tài chính Xanh (GFDC) tại Đại học Phúc Đán Thượng Hải cho biết các khoản đầu tư và hợp đồng của Trung Quốc tại 147 quốc gia đã tăng thêm 28,4 tỷ USD trong nửa đầu năm 2022. Đây là mức tăng 47% so với cùng kỳ năm ngoái..Thông qua các khoản đầu tư, 11,8 tỷ USD đã được tạo ra và thông qua các hợp đồng dự án, 16,5 tỷ USD đã được tạo ra.

- Rủi ro trong việc di chuyển hàng hóa dự án đang gia tăng, không chỉ về giới hạn số lượng có thể di chuyển mà còn về giá trị Độ trễ khởi động (DSU) ở cuối, nơi số tiền bảo hiểm có thể lên tới 1 tỷ USD.

- Khi tính đến các yếu tố như chế tạo lại, vận chuyển, phí, doanh thu bị mất và các chi phí vận hành khác, việc lô hàng không đến nơi nguyên vẹn có thể dẫn đến tổn thất lớn về Trì hoãn khởi động (DSU) trị giá hàng triệu đô la. Các dự án BRI yêu cầu vận chuyển hàng hóa qua các tuyến đường nội địa cực kỳ dài đến các khu vực như Đông Nam Á, đang làm tăng rủi ro này.

- Tại Trung Quốc, các cảng Thanh Đảo, Đại Liên, Quảng Châu và đặc biệt là Thượng Hải và Thiên Tân thường được sử dụng để xử lý hàng hóa dự án.

- Chính sách không có COVID-19 của Trung Quốc có ảnh hưởng lớn đến chuỗi cung ứng toàn cầu vì nó đóng cửa nhiều thành phố lớn trong thời gian dài, điều không thể tưởng tượng được trước đại dịch. Các hạn chế liên quan đến COVID-19 làm giảm đáng kể năng lực sản xuất, hậu cần của Trung Quốc và khả năng di chuyển của mọi người, cũng như niềm tin của doanh nghiệp và người tiêu dùng.

- Trung Quốc là nguồn cung cấp chính nhiều mặt hàng tiêu dùng, linh kiện sản xuất và nguyên liệu thô. Việc mất đi khả năng công nghiệp và hậu cần đã khiến lạm phát toàn cầu trở nên tồi tệ hơn do gây ra tình trạng thiếu nguồn cung kéo dài trên các thị trường toàn cầu đều được kết nối.

Xu hướng thị trường hậu cần dự án Trung Quốc

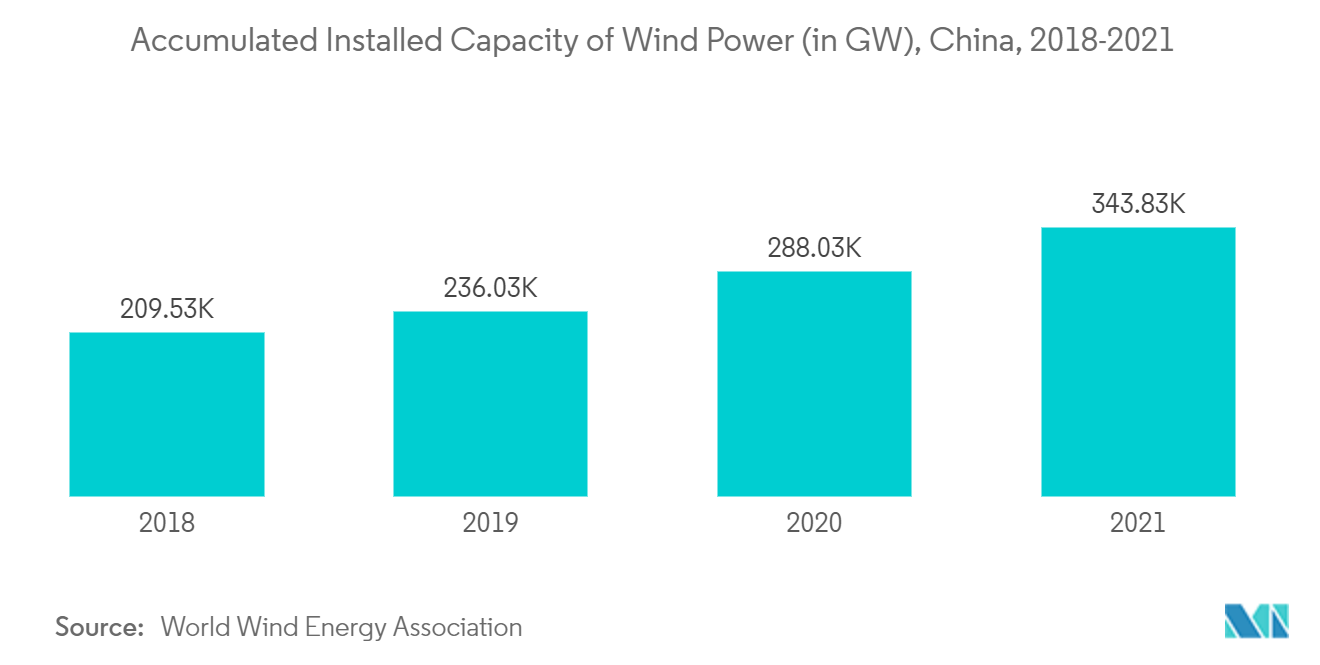

Năng lượng gió dự kiến sẽ thúc đẩy nhu cầu về dịch vụ hậu cần của dự án trong giai đoạn dự báo

- Một trong những phân khúc tăng trưởng quan trọng của thị trường hậu cần dự án là vận chuyển năng lượng gió. Năng lượng gió đang trở thành một ngành kinh doanh trưởng thành trên khắp thế giới, vì vậy ngày càng có nhiều tua-bin gió lớn hơn được chế tạo để sản xuất điện hiệu quả hơn.

- Thiết bị sử dụng năng lượng gió rất to và nặng, có bộ phận nặng tới hơn 300 tấn. Phải mất rất nhiều kỹ năng để di chuyển nó một cách an toàn và chắc chắn. Việc vận chuyển đến các địa điểm xa xôi và ngoài khơi đôi khi là cần thiết.

- Khi ngày càng nhiều quốc gia sử dụng năng lượng gió, áp lực lên các nhà sản xuất là phải đưa thiết bị đến các nước nhanh hơn. Để đáp ứng nhu cầu vận chuyển các bộ phận năng lượng gió ngày càng tăng, một số công ty đóng tàu đang tập trung vào việc chế tạo những con tàu đặc biệt được chế tạo để chở thiết bị năng lượng gió..

- Trung Quốc đã tự lắp đặt 55,8 Gigawatt vào năm 2021, phá kỷ lục trước đó là 52 Gigawatt được thiết lập vào năm 2020. Đây là mức tăng 19,4%. Tổng công suất lắp đặt các tuabin gió ở Trung Quốc hiện là 344 gigawatt.

- Theo một báo cáo gần đây của viện nghiên cứu vận tải biển Clarksons, bất chấp đại dịch toàn cầu và áp lực kinh tế ngày càng tăng, hoạt động kinh doanh năng lượng gió ngoài khơi vẫn tiếp tục phát triển. Khối lượng sản xuất tăng 177% so với cùng kỳ năm ngoái lên hơn 3.400 chiếc, lập kỷ lục.

- Đến cuối năm 2021, tổng lượng điện gió ngoài khơi được sản xuất trên toàn thế giới sẽ là 50,5 GW. Đây là một bước nhảy vọt lớn 58% so với năm trước. Năng lượng gió ngoài khơi ngày càng trở nên quan trọng hơn khi là một trong những cách chính để hệ thống năng lượng trở nên trung hòa carbon. Điều này là do có ít tài nguyên đất và gió trên đất liền có thể được sử dụng để sản xuất năng lượng.

- Theo công suất lắp đặt toàn cầu của các tuabin gió ngoài khơi, chúng có thể giúp tiết kiệm gần 9.000 tấn khí thải carbon từ quá trình sản xuất điện mỗi năm.

- Hội đồng Năng lượng Gió Toàn cầu (GWEC) cho biết, công suất phát điện gió ngoài khơi được lắp đặt sẽ tăng hơn 235 GW trong khoảng thời gian từ 2021 đến 2030, với tốc độ trung bình khoảng 23,6% mỗi năm. Tổng công suất lắp đặt sẽ vượt 270 GW vào năm 2030.

- Tất cả các quốc gia đều đã có kế hoạch đầu tư đáng kể cho việc phát triển điện gió ngoài khơi. Trung Quốc và Châu Âu nằm trong số đó và là những nhân tố chính thúc đẩy sự tăng trưởng của thị trường thế giới. Trong 10 năm tới, dự đoán công suất xây dựng mới sẽ lần lượt đạt 58 GW và 102 GW.

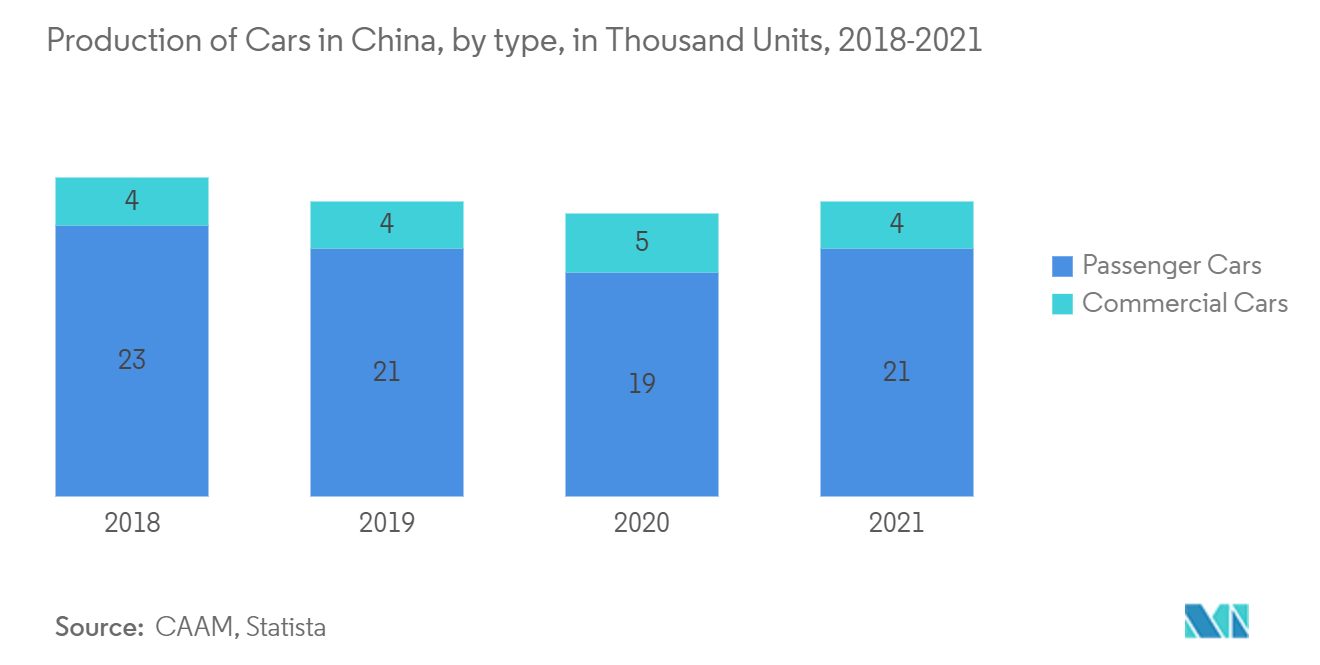

Sự gia tăng của ô tô đang thúc đẩy thị trường

- Các công ty đóng tàu và những người theo dõi trong ngành cho rằng đội tàu vận tải ô tô đi biển của Trung Quốc sẽ ngày càng lớn hơn và sẽ chiếm được thị phần lớn hơn trong những năm tới do xuất khẩu ô tô của nước này ngày càng tăng và nhu cầu về xe điện ngày càng tăng trên toàn thế giới..

- Thị trường toàn cầu dành cho các hãng vận tải ô tô đã chứng kiến sự mở rộng mạnh mẽ trong năm nay và sẽ bắt đầu phục hồi vào năm 2021. Tám tháng đầu năm chứng kiến tổng cộng 43 hãng vận tải ô tô mới được giao dịch trên toàn cầu, nhiều nhất kể từ năm 2008, theo Hiệp hội các nhà vận chuyển ô tô Trung Quốc có trụ sở tại Bắc Kinh. ngành công nghiệp đóng tàu quốc gia, hay CANSI.

- Với kích thước tàu trung bình là 5.300 chỗ, đội tàu toàn cầu gồm 756 hãng vận tải ô tô có gần 4 triệu chỗ cho các phương tiện cá nhân. Trung Quốc hiện có đội tàu gồm 51 hãng vận tải ô tô, 9 trong số đó là các hãng vận tải ô tô lớn với 7.600 chỗ đậu mỗi chiếc và hai trong số đó là các hãng vận tải ô tô lớn với 7.800 chỗ đậu mỗi chiếc, cả hai đều dự kiến giao hàng lần lượt vào năm 2024 và 2025..

- Trước năm 2021, thương mại nội địa chiếm ưu thế nhất trong đội tàu vận tải ô tô của Trung Quốc. Tuy nhiên, khi các tàu mới đặt hàng từ các chủ tàu và nhà sản xuất ô tô Trung Quốc được giao trong vài năm tới, đội tàu dự kiến sẽ tăng lên, theo Liu Hao, giám đốc cơ sở sản xuất Long Khẩu ở Yên Đài, CIMC Raffles Offshore Ltd có trụ sở tại tỉnh Sơn Đông. Theo Liu, công ty đã nhận được nhiều đơn đặt hàng nhất trong lịch sử, tổng cộng là 12 đơn hàng cho 12 hãng vận tải ô tô. Phải đến năm 2026 mới hoàn thành kế hoạch sản xuất cần thiết để hoàn thành các đơn hàng này.

Tổng quan về ngành Logistics dự án Trung Quốc

Thị trường hậu cần dự án ở Trung Quốc bị phân mảnh vì có quá nhiều công ty vừa và nhỏ tham gia kinh doanh. Một số doanh nghiệp nổi tiếng bao gồm Chirey Group, Sinotrans và COSCO Shipping Logistics Co., Ltd. Các doanh nghiệp trong nước chiếm lĩnh thị trường. Để đáp ứng nhu cầu ngày càng tăng và xuất khẩu hàng hóa hạng nặng của cả nước, các doanh nghiệp phải mở rộng mạng lưới của mình. Thiết bị quan trọng của dự án có các tiêu chí rất nghiêm ngặt trong việc tạo ra chiến lược vận chuyển hàng hóa, triển khai xe tải vận chuyển, phối hợp xe tải, tàu và cần cẩu nổi cũng như quản lý thời gian. Thiết bị này phải được giao một cách an toàn trong thời gian ngắn hơn. Vì vậy, khi xử lý hàng dự án, doanh nghiệp phải lựa chọn đối tác phù hợp.

Dẫn đầu thị trường hậu cần dự án Trung Quốc

-

COSCO Shipping Logistics Co., Ltd.

-

Chirey Group

-

Sinotrans (HK) Logistics Ltd.

-

CJ Smart Cargo

-

Tiba Group

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường hậu cần dự án Trung Quốc

- Tháng 1 năm 2023: Maersk và cơ quan hành chính của Khu Thương mại Tự do Thượng Hải ký thỏa thuận cấp đất vào cuối tháng 12 năm 2022 cho khu vực mới Lin-gang. Đây là trung tâm hậu cần hàng đầu xanh và thông minh đầu tiên của Maersk mở tại Trung Quốc. Nó có lượng phát thải khí nhà kính thấp hoặc rất thấp. Dự án sẽ bắt đầu vào quý 3 năm 2024 và tiêu tốn 174 triệu đô la Mỹ.

- Tháng 1 năm 2022: Các thành viên của Ocean Alliance, CMA CGM, COSCO Shipping Lines, OOCL và Evergreen đã ký Sản phẩm Ngày thứ 7 của Ocean Alliance, ra mắt vào tháng 1 năm 2023. Đã có thông báo rằng 26 CMA CGM nhiên liệu kép, chạy bằng LNG các tàu sẽ được giao cho Ocean Alliance. Sản phẩm mới sẽ có tổng cộng 353 tàu container, trong đó 125 tàu sẽ do CMA CGM Group khai thác, 40 dịch vụ và tổng công suất hàng năm ước tính khoảng 22,4 triệu TEU. Việc ra mắt dịch vụ mới sẽ trùng với thời điểm chương trình xếp hạng Chỉ số cường độ carbon (CII) của IMO bắt đầu có hiệu lực, gần đây đã bị chỉ trích rất nhiều vì không phù hợp với mục đích.

Phân khúc ngành công nghiệp hậu cần dự án Trung Quốc

Hậu cần dự án đề cập đến việc quản lý hậu cần cho một công việc cụ thể. Điều này bao gồm việc tổ chức, quản lý và giám sát vận tải. Vận chuyển hàng hóa an toàn và đảm bảo đến công trường cho một dự án cụ thể là trọng tâm của công tác hậu cần dự án.

Nghiên cứu bao gồm phân tích cơ bản kỹ lưỡng về ngành hậu cần dự án Trung Quốc, tổng quan về thị trường, ước tính quy mô thị trường cho các phân khúc quan trọng, xu hướng mới nổi theo phân khúc và động lực thị trường. Thị trường Hậu cần Dự án được phân chia theo Dịch vụ (Vận chuyển, Giao nhận, Kho bãi và các dịch vụ giá trị gia tăng khác) và theo Người dùng cuối (Dầu khí, Hóa dầu, Khai thác và khai thác đá, Năng lượng và Điện, Xây dựng, Sản xuất và các mục đích cuối khác Người dùng). Báo cáo đưa ra quy mô thị trường và dự báo cho Thị trường hậu cần dự án Trung Quốc về giá trị (USD) cho tất cả các phân khúc trên.

| Theo dịch vụ | Vận tải |

| Chuyển tiếp | |

| Kho bãi | |

| Dịch vụ giá trị gia tăng khác | |

| Bởi người dùng cuối | Dầu khí, Hóa dầu |

| Khai thác mỏ và khai thác đá | |

| Năng lượng và Quyền lực | |

| Sự thi công | |

| Chế tạo | |

| Người dùng cuối khác (Hàng không vũ trụ & Quốc phòng, Ô tô, v.v.) |

Câu hỏi thường gặp về nghiên cứu thị trường hậu cần dự án Trung Quốc

Quy mô thị trường hậu cần dự án Trung Quốc hiện tại là bao nhiêu?

Thị trường Logistics Dự án Trung Quốc dự kiến sẽ đạt tốc độ CAGR lớn hơn 2% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong Thị trường Hậu cần Dự án Trung Quốc?

COSCO Shipping Logistics Co., Ltd., Chirey Group, Sinotrans (HK) Logistics Ltd., CJ Smart Cargo, Tiba Group là những công ty lớn hoạt động tại Thị trường Hậu cần Dự án Trung Quốc.

Thị trường Hậu cần Dự án Trung Quốc này bao gồm những năm nào?

Báo cáo bao gồm quy mô thị trường lịch sử của Thị trường Hậu cần Dự án Trung Quốc trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Hậu cần Dự án Trung Quốc trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo bán chạy nhất của chúng tôi

Popular Customers of Logistics Services Reports

Popular Logistics Reports

Báo cáo ngành Hậu cần Dự án Trung Quốc

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Dự án Logistics Trung Quốc năm 2024 do Mordor Intelligence™ Industry Report tạo ra. Phân tích Dự án Hậu cần Trung Quốc bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.