| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

| Kích Thước Thị Trường (2024) | USD 2.65 Billion |

| Kích Thước Thị Trường (2029) | USD 3.79 Billion |

| CAGR (2024 - 2029) | 7.41 % |

| Tập Trung Thị Trường | Trung bình |

Các bên chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Phân tích thị trường theo dõi bệnh nhân Trung Quốc

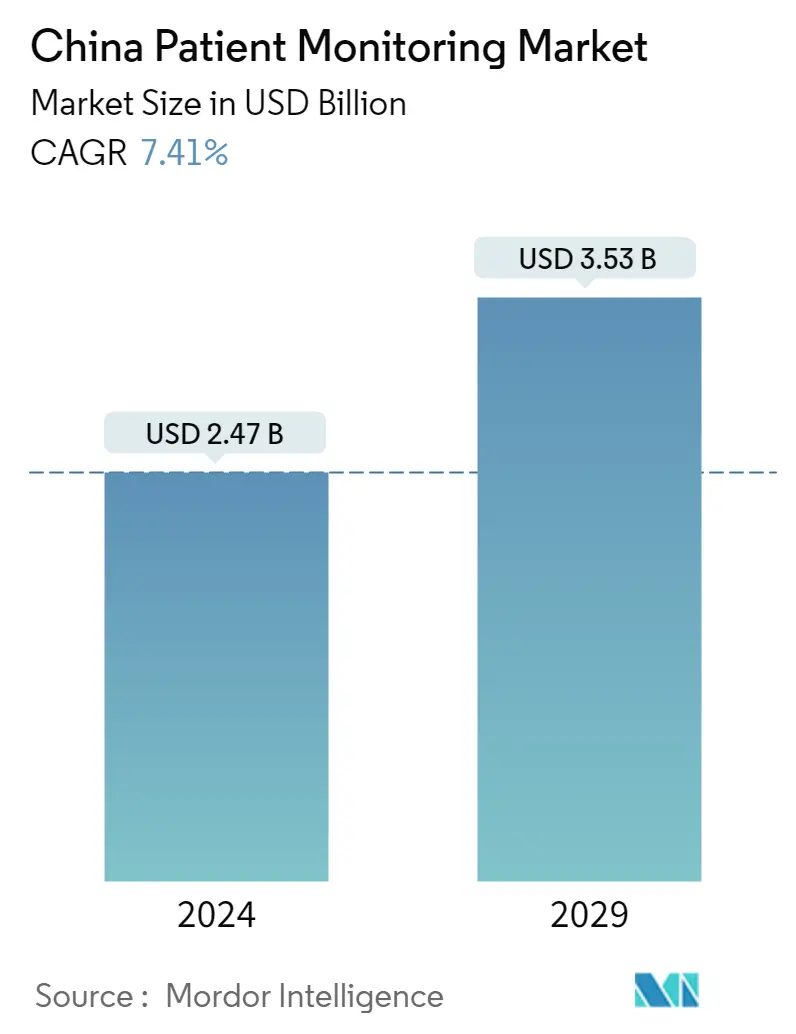

Quy mô Thị trường Theo dõi Bệnh nhân Trung Quốc ước tính đạt 2,47 tỷ USD vào năm 2024 và dự kiến sẽ đạt 3,53 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 7,41% trong giai đoạn dự báo (2024-2029).

Đại dịch đã tác động đáng kể đến thị trường theo dõi bệnh nhân ở Trung Quốc trong giai đoạn đầu của đợt bùng phát COVID-19. Theo bài báo của BMJ xuất bản vào tháng 2 năm 2021, tại Trung Quốc, các thiết bị theo dõi sức khỏe từ xa, thiết bị viễn thông di động và dịch vụ video trên nền tảng đám mây được sử dụng để thu thập và truyền tải thông tin về bệnh nhân tại một số khu cách ly. Báo cáo cũng đề cập rằng thiết bị theo dõi sức khỏe không dây được sử dụng để theo dõi các dấu hiệu sinh tồn của bệnh nhân tại các khu cách ly ở Trung Quốc. Do đó, việc sử dụng tính năng theo dõi bệnh nhân trong việc quản lý bệnh nhân nhiễm COVID-19 ở Trung Quốc trong thời kỳ đại dịch có tác động quan trọng đến sự tăng trưởng của thị trường. Ngoài ra, nhu cầu theo dõi bệnh nhân dự kiến sẽ không thay đổi do sự tập trung ngày càng tăng vào các bệnh mãn tính ở bệnh nhân trong giai đoạn hậu đại dịch, thúc đẩy tăng trưởng thị trường trong giai đoạn dự báo.

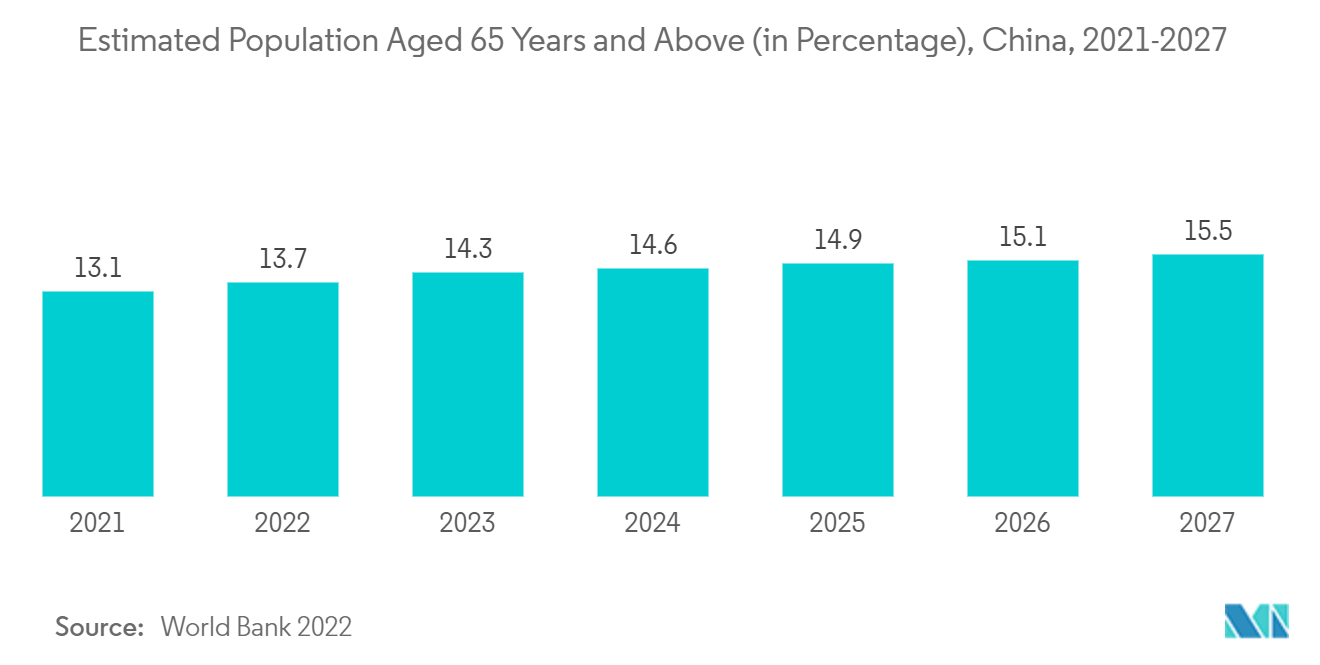

Tỷ lệ mắc bệnh mãn tính ngày càng tăng trong dân số Trung Quốc, cùng với nhu cầu theo dõi liên tục ngày càng tăng, dân số lão khoa ngày càng tăng dự kiến sẽ góp phần vào sự tăng trưởng của thị trường. Theo bài báo của NCBI xuất bản vào tháng 2 năm 2022, bệnh hen suyễn là một thách thức lớn về sức khỏe cộng đồng ở Trung Quốc, với tỷ lệ mắc bệnh hen suyễn trên toàn quốc là 4,2%, đại diện cho 45,7 triệu người trưởng thành ở Trung Quốc. Tỷ lệ mắc các chứng rối loạn mãn tính và nhiều thương tích khác ngày càng tăng như vậy trong dân số Trung Quốc dự kiến sẽ thúc đẩy nhu cầu theo dõi bệnh nhân nhờ việc quản lý hiệu quả các bệnh này, từ đó thúc đẩy sự tăng trưởng của thị trường.

Tuy nhiên, chi phí công nghệ cao và khung pháp lý nghiêm ngặt dự kiến sẽ hạn chế sự tăng trưởng của thị trường trong giai đoạn dự báo.

Xu hướng thị trường theo dõi bệnh nhân của Trung Quốc

Tim mạch dự kiến sẽ có thị phần đáng kể trên thị trường trong giai đoạn dự báo

Theo dõi tim đề cập đến việc theo dõi hoạt động của tim liên tục hoặc gián đoạn nhằm đánh giá tình trạng của bệnh nhân so với nhịp tim của họ. Các thành phần theo dõi bổ sung cho phép theo dõi và hiển thị áp lực tim mạch và cung lượng tim theo yêu cầu để chẩn đoán và điều trị bệnh nhân. Theo dõi tim mạch và phổi liên tục cho phép xác định kịp thời và bắt đầu điều trị.

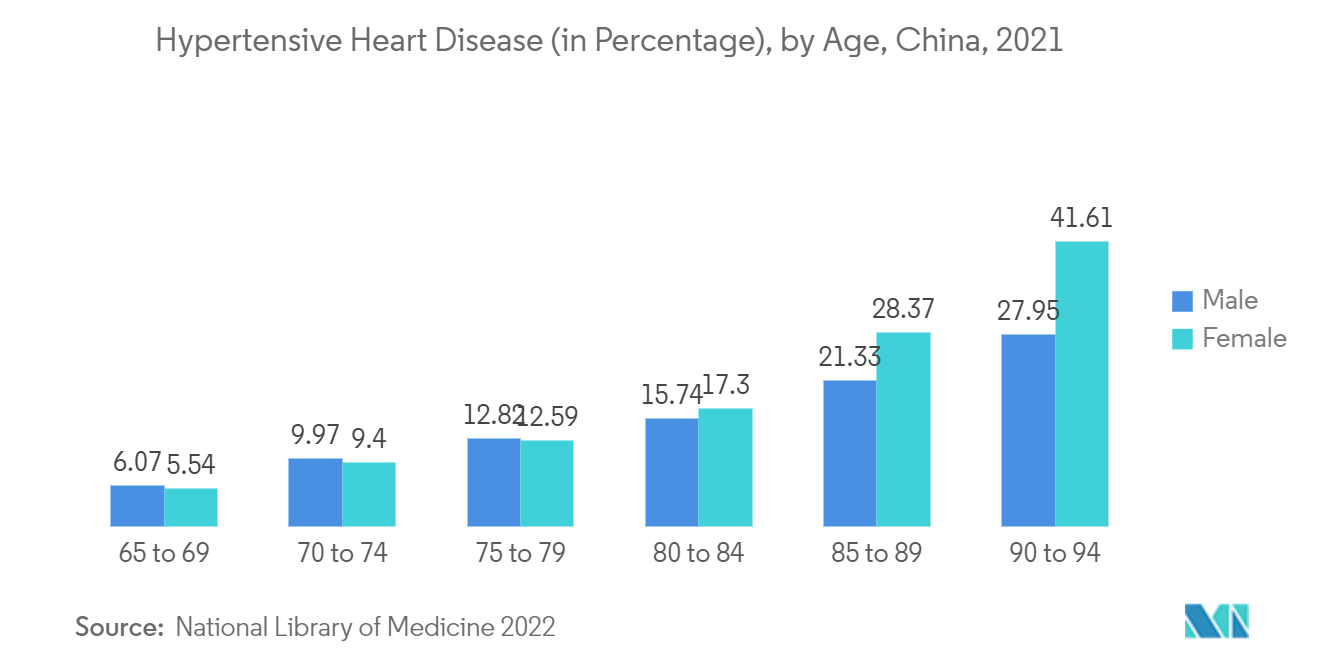

Tỷ lệ mắc các bệnh tim ngày càng tăng và nhu cầu theo dõi bệnh nhân ngày càng tăng để quản lý bệnh tim mạch một cách hiệu quả được kỳ vọng sẽ góp phần vào sự phát triển của phân khúc nghiên cứu. Ví dụ, bài báo của NCBI xuất bản vào tháng 1 năm 2021 đã đề cập rằng vào năm 2021, trong số 290 triệu bệnh nhân mắc bệnh tim mạch ở Trung Quốc, đột quỵ tim ảnh hưởng đến gần 13 triệu, bệnh tim mạch vành ảnh hưởng khoảng 11 triệu, bệnh tim phổi ảnh hưởng khoảng 4,5 triệu, bị ảnh hưởng trên 2 triệu người và những người khác. Ngoài ra, dữ liệu do WPR công bố vào năm 2022 cho thấy cứ năm người trưởng thành ở Trung Quốc thì có một người mắc một số bệnh tim mạch vào năm 2022. Báo cáo cũng đề cập đến tỷ lệ mắc bệnh tim mạch tăng 50% vào năm 2030. Tỷ lệ mắc bệnh tim mạch ngày càng tăng như vậy trong dân số Trung Quốc là dự kiến sẽ thúc đẩy nhu cầu theo dõi bệnh nhân, từ đó góp phần vào sự tăng trưởng của thị trường.

Thần kinh học dự kiến sẽ chiếm thị phần đáng chú ý trên thị trường trong giai đoạn dự báo

Nhánh chăm sóc sức khỏe Thần kinh học đề cập đến các bệnh thần kinh khác nhau như đau nửa đầu, động kinh, Alzheimer, bệnh Parkinson, chấn thương tủy sống cấp tính, mất điều hòa và các bệnh khác. Tỷ lệ mắc các chứng rối loạn thần kinh nêu trên ngày càng tăng trong dân số Trung Quốc dự kiến sẽ góp phần làm tăng nhu cầu về các thiết bị theo dõi bệnh nhân, từ đó góp phần vào sự tăng trưởng của phân khúc nghiên cứu.

Ví dụ, theo bài báo do ST xuất bản vào tháng 11 năm 2022, ước tính có khoảng 10 triệu bệnh nhân Alzheimer ở Trung Quốc vào năm 2022 và con số này dự kiến sẽ tăng lên 40 triệu x 40 triệu. Tương tự, bài báo Plos One xuất bản vào tháng 4 năm 2021 đề cập rằng Trung Quốc có khoảng 10 triệu người mắc bệnh động kinh vào năm 2021. Tỷ lệ mắc các chứng rối loạn thần kinh khác nhau như vậy trong người dân Trung Quốc dự kiến sẽ thúc đẩy nhu cầu theo dõi thần kinh ở bệnh nhân, từ đó góp phần nâng cao sự phát triển của phân khúc được nghiên cứu.

Ngoài ra, dân số lão khoa dễ bị rối loạn thần kinh nhất ở tuổi già đang gia tăng dự kiến sẽ góp phần vào sự phát triển của phân khúc được nghiên cứu. Ví dụ, dữ liệu được VC công bố vào tháng 5 năm 2021, đề cập rằng số người từ 60 tuổi trở lên chiếm 17,9% dân số Trung Quốc, tỷ lệ này dự kiến sẽ đạt 34,6% vào năm 2050.

Do đó, tỷ lệ mắc các chứng rối loạn thần kinh ngày càng tăng, cùng với dân số lão khoa ngày càng tăng dự kiến sẽ thúc đẩy nhu cầu về các thiết bị theo dõi bệnh nhân, từ đó thúc đẩy sự tăng trưởng của phân khúc.

Tổng quan về ngành theo dõi bệnh nhân của Trung Quốc

Thị trường theo dõi bệnh nhân bao gồm một số người chơi chính và bị phân mảnh. Một số công ty lớn trên thị trường là Johnson Johnson, Abbott Laboratories, Boston Scientific Corporation, GE Healthcare và BD, cùng với những công ty khác.

Lãnh đạo thị trường theo dõi bệnh nhân Trung Quốc

-

Johnson & Johnson

-

Abbott Laboratories

-

Boston Scientific Corporation

-

GE Healthcare

-

BD

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường theo dõi bệnh nhân Trung Quốc

- Vào tháng 12 năm 2022, Mindray đã ra mắt hệ thống mWear để theo dõi bệnh nhân không dây, có thể đeo được về nhiều dấu hiệu sinh tồn. Điều này giải quyết tình trạng thiếu giường và nhân viên trong bệnh viện, đồng thời kết hợp kết nối không dây với giám sát đa thông số chính xác.

- Vào tháng 8 năm 2022, CB Scientific, Inc. đã ký thỏa thuận với Công ty TNHH Y tế Bơm Thâm Quyến (Shenzhen Pump), một nhà sản xuất, phát triển và phân phối thiết bị y tế tư nhân có uy tín, có uy tín và thiết bị y tế tim mạch có trụ sở chính tại Thâm Quyến, Nam Sơn, Trung Quốc.

Phân khúc ngành theo dõi bệnh nhân của Trung Quốc

Theo phạm vi của báo cáo, các thiết bị theo dõi bệnh nhân liên tục theo dõi các thông số quan trọng của bệnh nhân, như huyết áp và nhịp tim, bằng cách sử dụng máy theo dõi y tế và thu thập dữ liệu y tế (và dữ liệu khác) từ các cá nhân. Thị trường theo dõi bệnh nhân Trung Quốc được phân chia theo loại thiết bị (Thiết bị theo dõi huyết động, Thiết bị theo dõi thần kinh, Thiết bị theo dõi tim, Thiết bị theo dõi hô hấp, Máy theo dõi đa thông số và các loại thiết bị khác), Ứng dụng (Tim mạch, Thần kinh, Hô hấp, Thai nhi và Sơ sinh, Quản lý cân nặng và theo dõi thể chất cũng như các thiết bị khác), Người dùng cuối (Cơ sở chăm sóc tại nhà, Bệnh viện và phòng khám cũng như Người dùng cuối khác). Báo cáo đưa ra giá trị (tính bằng triệu USD) cho các phân khúc trên.

| Theo loại thiết bị | Thiết bị theo dõi huyết động |

| Thiết bị giám sát thần kinh | |

| Thiết bị theo dõi tim | |

| Thiết bị theo dõi hô hấp | |

| Màn hình đa thông số | |

| Các loại thiết bị khác | |

| Theo ứng dụng | Tim mạch |

| Thần kinh học | |

| Hô hấp | |

| Thai nhi và trẻ sơ sinh | |

| Quản lý cân nặng và theo dõi thể chất | |

| Ứng dụng khác | |

| Bởi người dùng cuối | Chăm sóc sức khỏe tại nhà |

| Bệnh viện và phòng khám | |

| Người dùng cuối khác |

Câu hỏi thường gặp về nghiên cứu thị trường theo dõi bệnh nhân của Trung Quốc

Thị trường theo dõi bệnh nhân Trung Quốc lớn đến mức nào?

Quy mô Thị trường Theo dõi Bệnh nhân Trung Quốc dự kiến sẽ đạt 2,47 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 7,41% để đạt 3,53 tỷ USD vào năm 2029.

Quy mô thị trường theo dõi bệnh nhân Trung Quốc hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Theo dõi Bệnh nhân Trung Quốc dự kiến sẽ đạt 2,47 tỷ USD.

Ai là người chơi chính trong Thị trường theo dõi bệnh nhân Trung Quốc?

Johnson & Johnson, Abbott Laboratories, Boston Scientific Corporation, GE Healthcare, BD là những công ty lớn hoạt động tại Thị trường Theo dõi Bệnh nhân Trung Quốc.

Thị trường Theo dõi Bệnh nhân Trung Quốc này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Theo dõi Bệnh nhân Trung Quốc ước tính là 2,30 tỷ USD. Báo cáo bao gồm quy mô thị trường lịch sử của Thị trường Theo dõi Bệnh nhân Trung Quốc trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Theo dõi Bệnh nhân Trung Quốc trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo bán chạy nhất của chúng tôi

Popular Medical Devices Reports

Popular Healthcare Reports

Báo cáo ngành theo dõi bệnh nhân Trung Quốc

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu theo dõi bệnh nhân Trung Quốc năm 2024, do Mordor Intelligence™ Industry Report tạo ra. Phân tích Giám sát Bệnh nhân tại Trung Quốc bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.