| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

| Kích Thước Thị Trường (2024) | USD 0.92 Trillion |

| Kích Thước Thị Trường (2029) | USD 1.09 Trillion |

| CAGR (2024 - 2029) | 3.49 % |

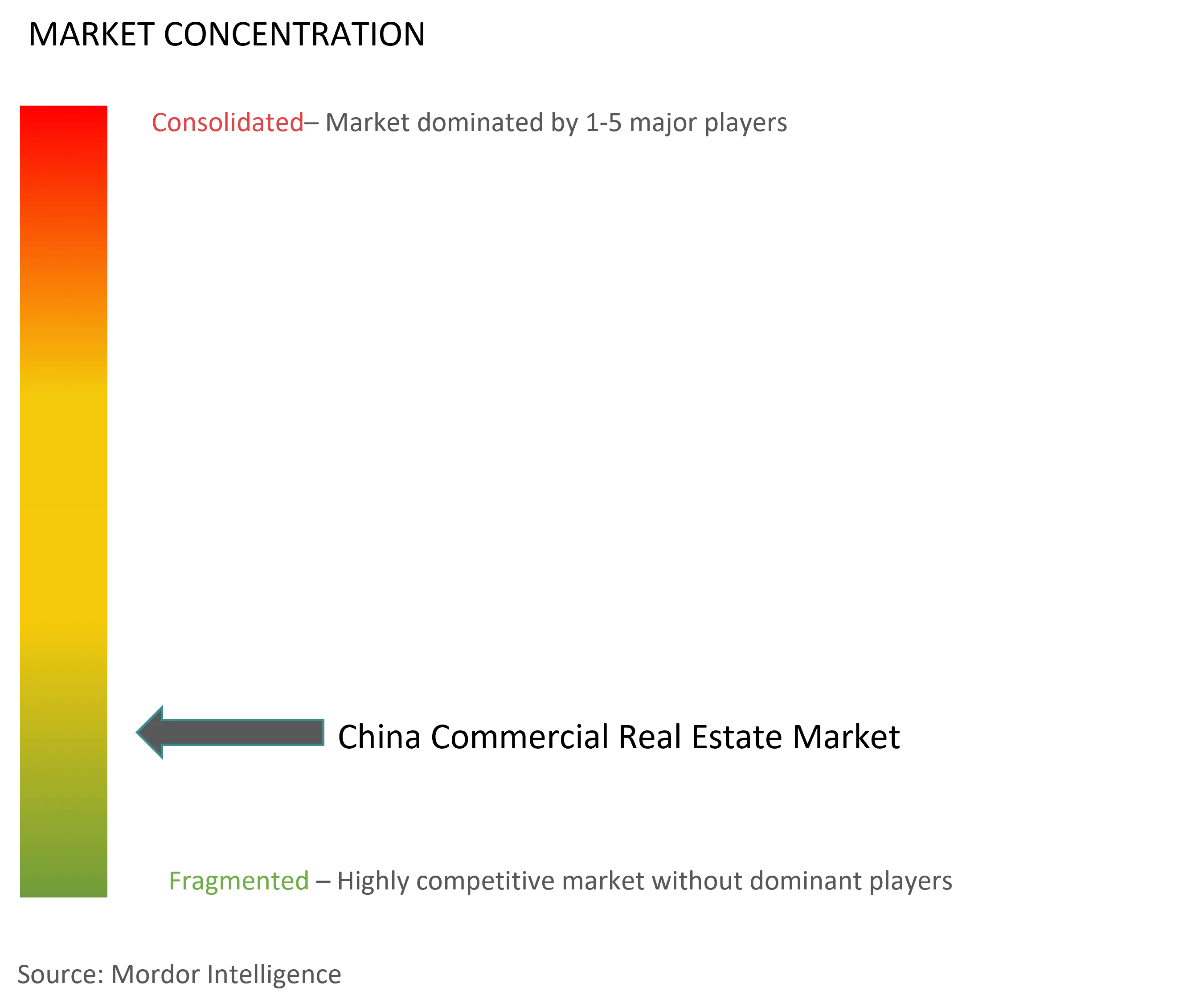

| Tập Trung Thị Trường | Thấp |

Các bên chính* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Phân tích thị trường bất động sản thương mại Trung Quốc

Quy mô Thị trường Bất động sản Thương mại Trung Quốc xét về giá trị giao dịch dự kiến sẽ tăng từ 0,89 nghìn tỷ USD vào năm 2024 lên 1,07 nghìn tỷ USD vào năm 2029, với tốc độ CAGR là 3,49% trong giai đoạn dự báo (2024-2029).

Đối với thị trường văn phòng, mức hấp thụ ròng trên toàn quốc ước tính đạt 6,2 triệu mét vuông vào năm 2022, cao hơn nhiều so với mức trung bình 5 năm là 5,3 triệu mét vuông. Lĩnh vực công nghệ và tài chính dự kiến sẽ tiếp tục là động lực chính thúc đẩy nhu cầu văn phòng.

- COVID-19 tác động đáng kể đến thị trường bất động sản thương mại Trung Quốc. Điều này là do tỷ lệ trống cao tại các văn phòng và trung tâm mua sắm ở các thành phố lớn như Bắc Kinh, Thượng Hải, Quảng Châu và Thâm Quyến.

- Ngoài ra, nền kinh tế chậm lại đã dẫn đến nhu cầu về văn phòng và trung tâm mua sắm giảm, kéo theo đó là lượng khách hàng giảm, ảnh hưởng đến phí thuê trung tâm mua sắm. Người ta ước tính nền kinh tế Trung Quốc sẽ bình thường hóa vào năm 2022, với mức tăng trưởng GDP khoảng 5% YoY. Các chính sách phản chu kỳ và chuyển đổi cơ cấu đang được thực hiện để đảm bảo tăng trưởng bền vững.

- Tỷ lệ hấp thụ ròng của dịch vụ hậu cần ước tính vượt quá 6 triệu mét vuông trong năm thứ hai vào năm 2022 do sự gia tăng sử dụng không gian của các công ty thương mại điện tử, việc mở rộng dịch vụ hậu cần của bên thứ ba và sự ra đời của Hiệp định Đối tác Kinh tế Toàn diện Khu vực (RCEP) cơ chế. Hơn nữa, nhiều thành phố ở Trung Quốc dự kiến sẽ chuyển sang thị trường cân bằng hoặc có lợi cho chủ nhà.

Xu hướng thị trường bất động sản thương mại Trung Quốc

Công nghệ và đổi mới thúc đẩy thị trường

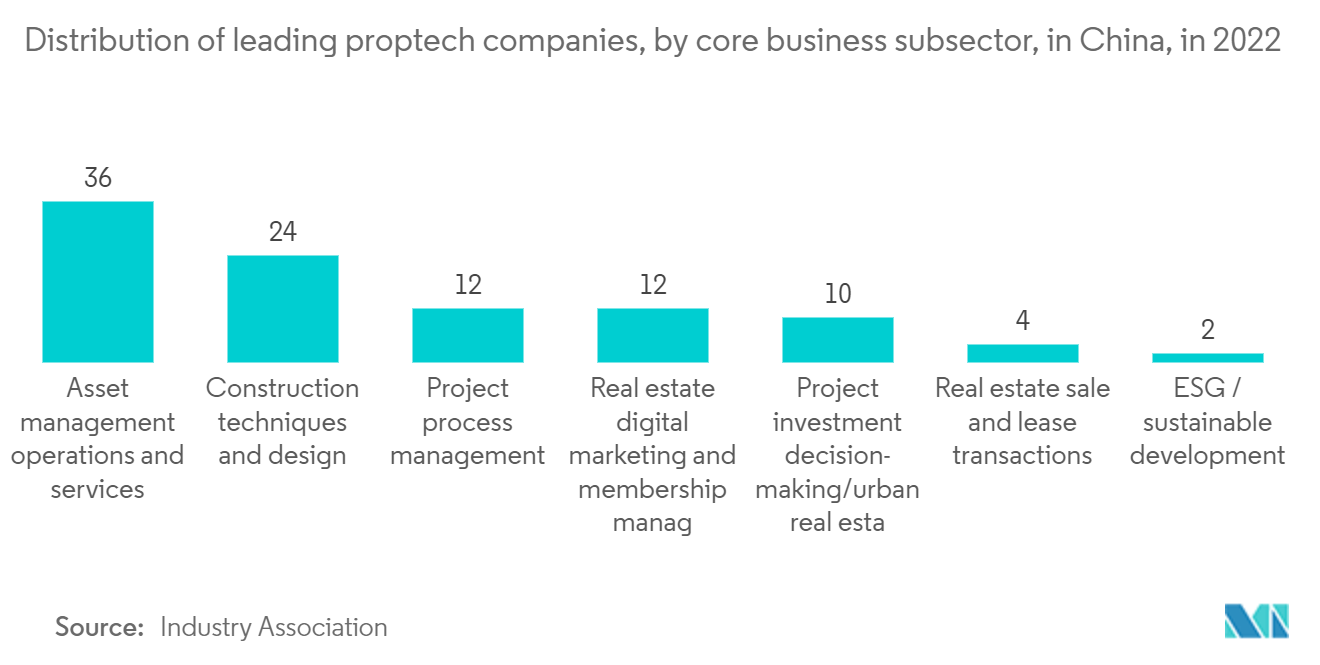

Với yêu cầu ngày càng tăng về việc áp dụng công nghệ, các công ty bất động sản Trung Quốc đang sử dụng nhiều phương pháp đổi mới khác nhau để cải thiện kỹ năng kỹ thuật của họ trong khi vẫn duy trì tính cạnh tranh. Ngoài ra, một số nhà phát triển bất động sản thương mại nổi tiếng của Trung Quốc đã hợp tác với các gã khổng lồ về công nghệ và internet như Alibaba, Tencent, JD và Huawei để tăng cường áp dụng công nghệ bất động sản cho hoạt động kinh doanh hiệu quả. Những nhà phát triển này có thể tận dụng khả năng RD của các công ty công nghệ, đồng thời chia sẻ những hiểu biết sâu sắc về kinh doanh cũng như cung cấp không gian vật chất và nguồn tài chính như một phần của quan hệ đối tác.

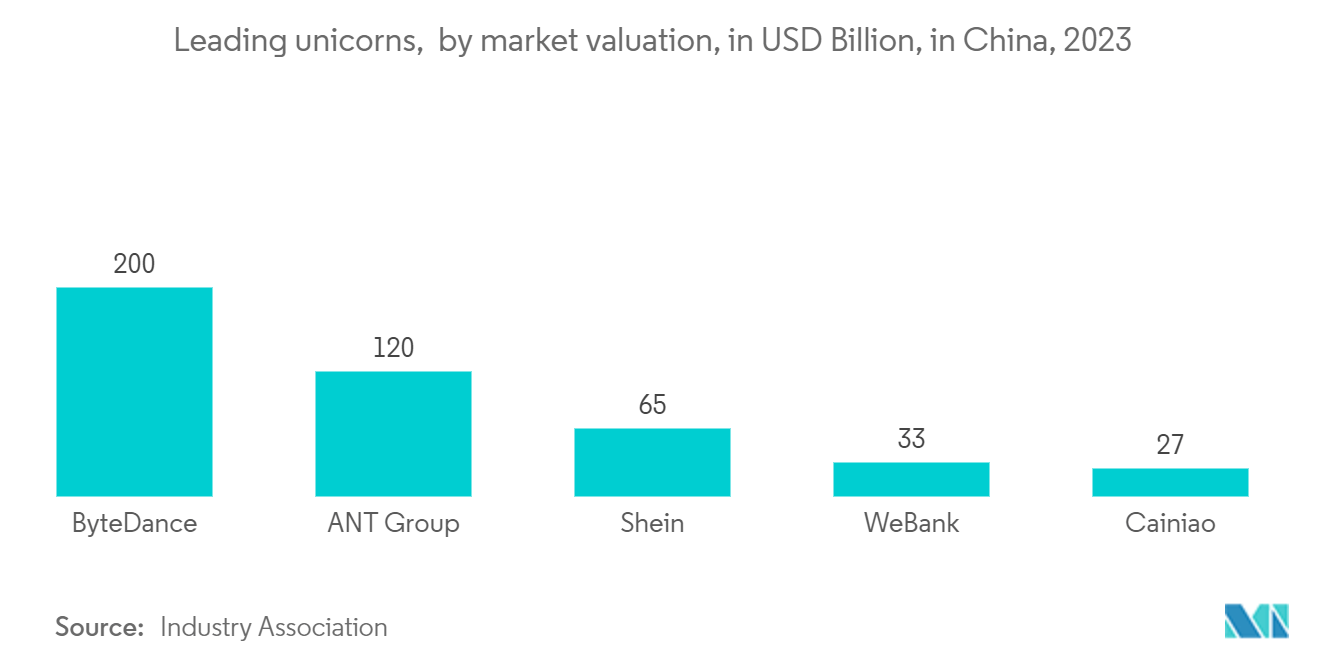

Sở thích của người tiêu dùng Trung Quốc đang thúc đẩy sự đổi mới của Trung Quốc trong lĩnh vực bất động sản. Trung Quốc đã nổi lên như một nước đóng vai trò quan trọng trong nhiều công nghệ kỹ thuật số, đặc biệt là trong các ngành công nghiệp hướng tới người tiêu dùng và Fintech. Về số lượng kỳ lân và mức định giá, thị trường công nghệ bất động sản của Trung Quốc đang bắt kịp thị trường Hoa Kỳ. Hơn nữa, 75% công ty khởi nghiệp về công nghệ bất động sản nằm ở Bắc Kinh, Thượng Hải, Thâm Quyến và Hàng Châu.

Các công ty ở các thành phố cấp 1 có nhiều khả năng là những người sớm áp dụng các giải pháp công nghệ bất động sản hơn. Những khách hàng này gắn liền với thương hiệu, chất lượng sản phẩm, mức độ dịch vụ và sự gắn kết cá nhân hóa. Khách hàng sẽ bắt đầu yêu cầu các lựa chọn và trải nghiệm đa kênh khi Hema của Alibaba và các cải tiến bán lẻ tương tự khác trở nên phổ biến hơn.

Các công ty khởi nghiệp về công nghệ bất động sản có dữ liệu về khách hàng, tài sản, doanh số và hoạt động kinh doanh có thể sử dụng dữ liệu đó để xây dựng các sản phẩm mới và hỗ trợ doanh nghiệp đưa ra quyết định. Các công ty khởi nghiệp Trung Quốc có thể dẫn đầu thế giới về công nghệ tài sản hướng tới người tiêu dùng, đổi mới hoạt động bán lẻ vật lý và các ứng dụng liên quan đến 5G.

Tăng trưởng trong các công ty khởi nghiệp thúc đẩy thị trường văn phòng

Tính đến năm 2021, các lĩnh vực có nhiều kỳ lân nhất ở Trung Quốc là công nghệ và viễn thông, vận tải và hậu cần cũng như lĩnh vực tài chính hoặc bảo hiểm. Các kỳ lân Trung Quốc trong lĩnh vực tài chính hoặc bảo hiểm có giá trị thị trường cao hơn đáng kể so với các công ty khởi nghiệp từ các lĩnh vực khác.

Hiện tại, Trung Quốc có 4.762 công ty khổng lồ cấp quốc gia và hơn 40.000 công ty khổng lồ cấp tỉnh. Hơn 300 công ty khổng lồ nhỏ, chẳng hạn như XGIMI, được niêm yết trên nhiều sàn giao dịch khác nhau. Ngay cả trong đại dịch COVID-19, họ vẫn duy trì tốc độ tăng trưởng dương và chi tiêu vốn tương đối cao, chứng tỏ những công ty như vậy ít bị ảnh hưởng bởi đại dịch hơn trong khi vẫn tiếp tục tăng trưởng nhanh chóng.

Bộ Công nghiệp và Công nghệ thông tin công bố vào tháng 3 năm 2022 rằng họ sẽ hỗ trợ ươm tạo thêm 3.000 công ty khổng lồ nhỏ trong năm nay. Trung Quốc đặt mục tiêu tạo ra 10.000 công ty khổng lồ nhỏ và 1.000 doanh nghiệp vô địch về một sản phẩm trong hai năm. Vào thời điểm đó, các công ty tương tự được kỳ vọng sẽ đóng góp vào sự đổi mới và tạo động lực cho tăng trưởng kinh tế trong tương lai của Trung Quốc.

Tổng quan ngành bất động sản thương mại Trung Quốc

Thị trường bất động sản thương mại Trung Quốc hơi bị phân mảnh với sự góp mặt của đông đảo người chơi. Một số công ty lớn bao gồm Wanda Group, GreenLand Group, Seazen và CapitalLand. Thị trường được đặc trưng bởi sự hiện diện của những người chơi lớn và những người chơi mới nổi trên thị trường. Đồng thời, các nhà đầu tư trong thị trường bất động sản nhà ở cũng đang đa dạng hóa để đầu tư vào thị trường bất động sản thương mại tại Trung Quốc. Đầu tư nước ngoài đã tăng lên, do đó các nhà đầu tư nước ngoài cũng đang tham gia vào cuộc cạnh tranh.

Lãnh đạo thị trường bất động sản thương mại Trung Quốc

-

Wanda Group

-

Seazen Holdings Co

-

GreenLand Group

-

CapitalLand

-

Longfor

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường bất động sản thương mại Trung Quốc

- Tháng 5 năm 2023: Khu phức hợp phức hợp Beijing Suning Life Plaza gần đây đã được Quỹ tư nhân đầu tư CapitaLand mua lại từ Suning với giá khoảng 400 triệu USD với sự hỗ trợ của bộ phận Thị trường vốn Trung Quốc Đại lục của Cushman Wakefield.

- Tháng 4 năm 2023: AIA rót 1,3 tỷ USD vào khu phức hợp bán lẻ văn phòng ở Thượng Hải, trong khi Ping An trả khoảng 7 tỷ USD cho tài sản công nghiệp và văn phòng ở Thượng Hải và Bắc Kinh. Các công ty bảo hiểm, bao gồm AIA và Ping An Life Insurance, đang đầu tư hàng tỷ đô la vào bất động sản ở Trung Quốc đại lục, dự kiến sẽ vẫn là loại tài sản hấp dẫn đối với các công ty bảo hiểm bất chấp thị trường bất động sản suy thoái.

Phân khúc ngành bất động sản thương mại Trung Quốc

Bất động sản thương mại (CRE) là tài sản chỉ được sử dụng cho mục đích kinh doanh hoặc cung cấp không gian làm việc thay vì mục đích ở. Bất động sản thương mại thường được cho người thuê thuê để thực hiện các hoạt động tạo thu nhập.

Phân tích cơ bản đầy đủ về Thị trường Bất động sản Thương mại Trung Quốc, bao gồm đánh giá nền kinh tế và đóng góp của các ngành trong nền kinh tế, tổng quan thị trường, ước tính quy mô thị trường cho các phân khúc chính và xu hướng mới nổi trong các phân khúc thị trường, động lực thị trường và xu hướng địa lý , và tác động của COVID-19 được đưa vào báo cáo.

Thị trường Bất động sản Thương mại Trung Quốc được phân chia theo loại hình (văn phòng, bán lẻ, công nghiệp, hậu cần, chung cư và khách sạn). Báo cáo đưa ra quy mô thị trường và dự báo về giá trị thị trường bất động sản thương mại Trung Quốc (USD) cho tất cả các phân khúc trên.

| Theo loại | Văn phòng |

| Bán lẻ | |

| Công nghiệp | |

| hậu cần | |

| Đa gia đình | |

| Lòng hiếu khách |

Câu hỏi thường gặp về nghiên cứu thị trường bất động sản thương mại Trung Quốc

Thị trường bất động sản thương mại Trung Quốc lớn đến mức nào?

Quy mô Thị trường Bất động sản Thương mại Trung Quốc dự kiến sẽ đạt 0,89 nghìn tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 3,49% để đạt 1,07 nghìn tỷ USD vào năm 2029.

Quy mô thị trường bất động sản thương mại Trung Quốc hiện nay là gì?

Vào năm 2024, quy mô Thị trường Bất động sản Thương mại Trung Quốc dự kiến sẽ đạt 0,89 nghìn tỷ USD.

Ai là người chơi chính trong thị trường bất động sản thương mại Trung Quốc?

Wanda Group, Seazen Holdings Co, GreenLand Group, CapitalLand, Longfor là những công ty lớn hoạt động trên Thị trường Bất động sản Thương mại Trung Quốc.

Thị trường Bất động sản Thương mại Trung Quốc này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Bất động sản Thương mại Trung Quốc ước tính là 0,86 nghìn tỷ USD. Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Bất động sản Thương mại Trung Quốc trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Bất động sản Thương mại Trung Quốc trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo bán chạy nhất của chúng tôi

Popular Real Estate Reports

Popular Real Estate and Construction Reports

Báo cáo ngành bất động sản thương mại Trung Quốc

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu Bất động sản thương mại Trung Quốc năm 2024, do Mordor Intelligence™ Industry Report tạo ra. Phân tích Bất động sản Thương mại Trung Quốc bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.