Quy mô thị trường nhiên liệu Bunker Trung Quốc

| Giai Đoạn Nghiên Cứu | 2020 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

| Giai Đoạn Dữ Liệu Dự Báo | 2024 - 2029 |

| Giai Đoạn Dữ Liệu Lịch Sử | 2020 - 2022 |

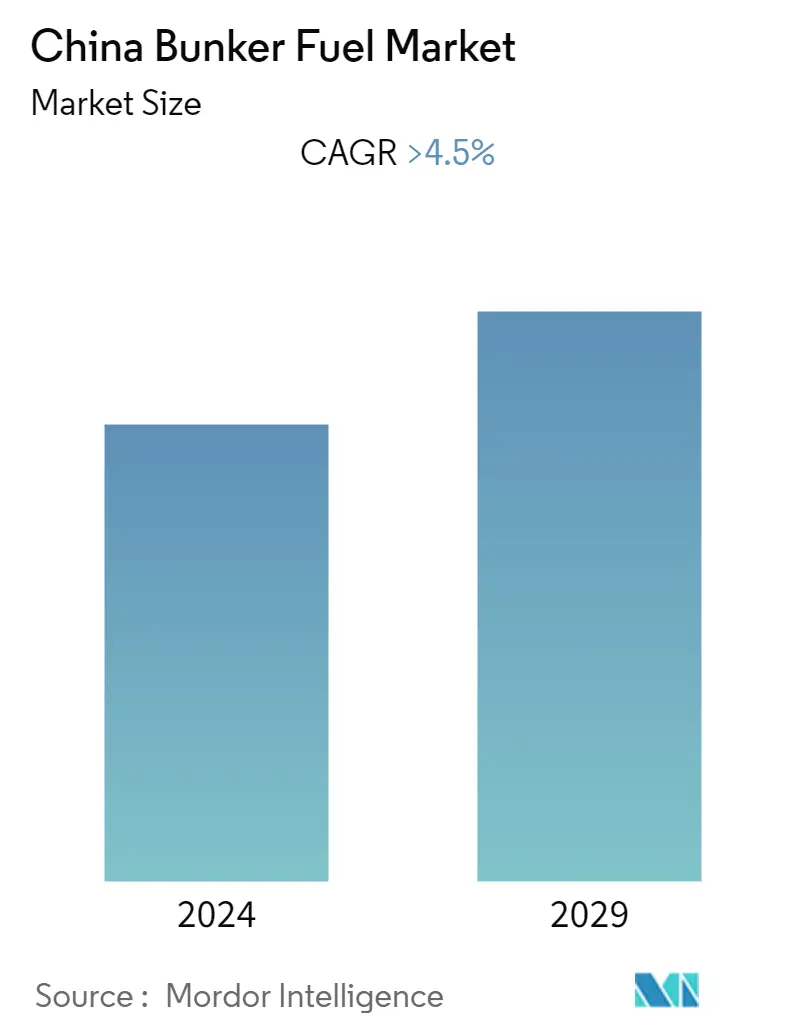

| CAGR | > 4.50 % |

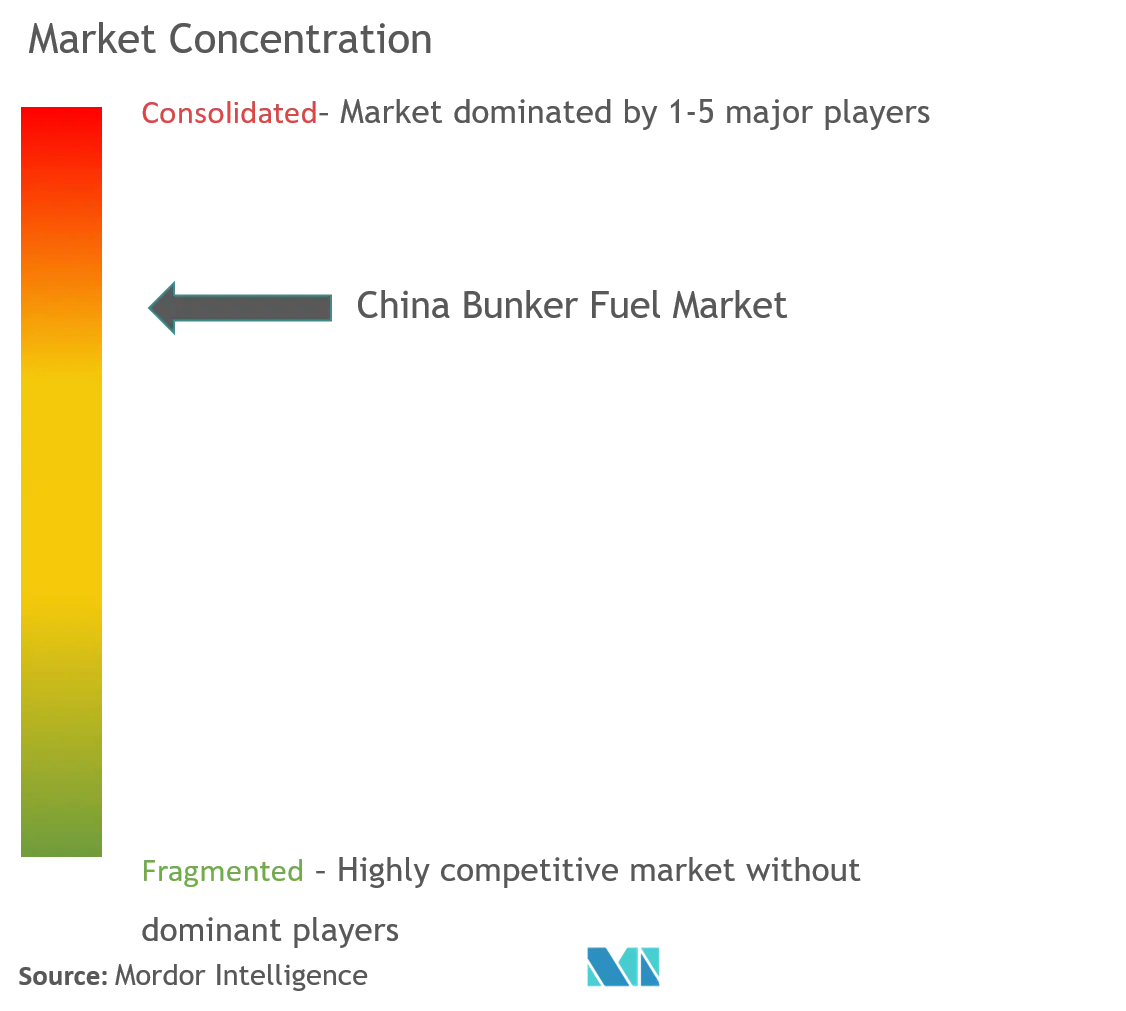

| Tập Trung Thị Trường | Trung bình |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường nhiên liệu Bunker Trung Quốc

Thị trường nhiên liệu hầm trú ẩn của Trung Quốc dự kiến sẽ tăng trưởng với tốc độ CAGR khoảng 4,5% trong giai đoạn dự báo. Các yếu tố như hoạt động thương mại cao với các nền kinh tế lớn trên toàn cầu dự kiến sẽ thúc đẩy thị trường. Tuy nhiên, do quốc gia này là nước xuất khẩu ròng tới một điểm đến đa dạng, nên với sự bùng phát của COVID-19, suy thoái kinh tế toàn cầu đã có tác động tiêu cực đáng kể đến ngành hàng hải Trung Quốc trong năm 2020. Với sự phục hồi chậm chạp sau COVID-19 ở một số nước. xuất khẩu lớn, các điểm đến có khả năng cản trở sự tăng trưởng của thị trường trong giai đoạn dự báo.

- Căng thẳng thương mại giữa Hoa Kỳ và Trung Quốc có thể sẽ có tác động tiêu cực đến hoạt động kinh doanh hàng hải của Trung Quốc và thị trường nhiên liệu hầm trú ẩn của nước này trong giai đoạn dự báo.

- Kế hoạch xây dựng cơ sở hạ tầng và sử dụng LNG làm nhiên liệu hàng hải của Bộ Giao thông Trung Quốc đến năm 2025 có thể sẽ tạo cơ hội tăng trưởng nhiên liệu hàng hải LNG trong thời gian tới.

- Các tàu container chiếm thị phần đáng kể trong năm 2019 và có khả năng tiếp tục thống trị trong giai đoạn dự báo.

Xu hướng thị trường nhiên liệu Bunker Trung Quốc

Căng thẳng thương mại giữa Hoa Kỳ và Trung Quốc có khả năng hạn chế sự tăng trưởng của thị trường

- Căng thẳng thương mại bắt đầu giữa Hoa Kỳ và Trung Quốc do chính phủ Hoa Kỳ áp đặt mức thuế cao và các rào cản thương mại khác đối với hàng hóa Trung Quốc vào năm 2018.

- Trong năm 2018, Mỹ đã áp thuế hơn 360 tỷ USD lên hàng hóa Trung Quốc và để trả đũa, Trung Quốc đã áp thuế hơn 110 tỷ USD lên các sản phẩm của Mỹ.

- Mức thuế cuối cùng mà Hoa Kỳ áp đặt là vào tháng 9 năm 2018 đối với các mặt hàng thực phẩm và nhiều loại nhạc cụ khác. Cuộc chiến thương mại tiếp tục kéo dài đến tháng 6/2019, khi chính phủ Trung Quốc áp thuế 60 tỷ USD lên hàng hóa Mỹ.

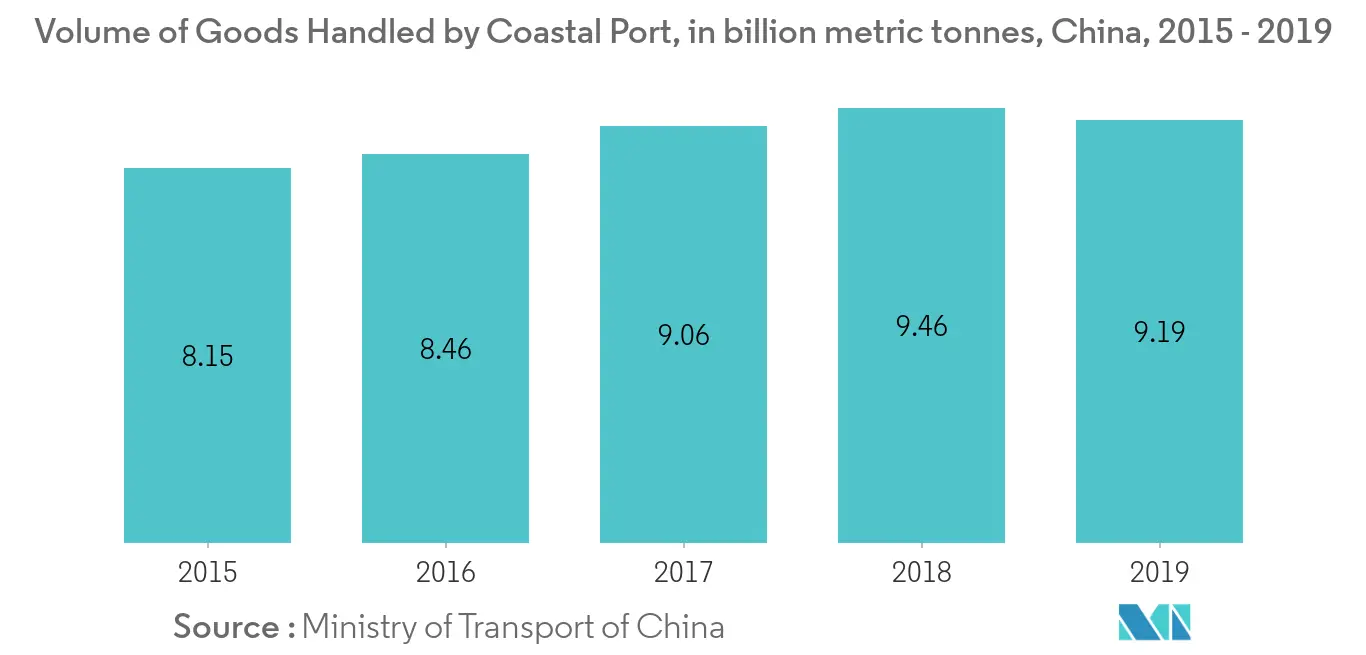

- Mức thuế cao của cả hai bên đã ảnh hưởng đến thương mại và vận tải biển giữa các nước và ảnh hưởng đáng kể đến khối lượng thương mại. Năm 2019, khối lượng thương mại hàng hóa qua các cảng ven biển Trung Quốc giảm gần 0,3 tỷ tấn so với 9,46 tỷ tấn năm 2018.

- Với sự bùng phát của COVID-19, cuộc chiến thương mại đã chuyển sang một chiều hướng mới. Chính phủ Hoa Kỳ coi Trung Quốc là nguyên nhân chính gây ra đại dịch và cáo buộc nước này che giấu những thông tin quan trọng liên quan đến đợt bùng phát virus đầu tiên ở Trung Quốc.

- Mặc dù xung đột không liên quan đến thương mại, nhưng Hoa Kỳ đã cấm công ty Trung Quốc Huawei sử dụng phần mềm và phần cứng của Hoa Kỳ trong các quy trình bán dẫn chiến lược vào tháng 5 năm 2020. Hoa Kỳ cũng gây áp lực buộc chính phủ Châu Âu phải hạn chế hợp tác với Huawei. Như vậy, tình huống như vậy dự kiến sẽ lặp lại mối quan hệ thương mại năm 2018 của Hoa Kỳ và Trung Quốc, có khả năng ảnh hưởng tiêu cực đến thị trường thương mại đường biển và thị trường nhiên liệu hàng hải trong giai đoạn dự báo.

Tàu container chứng kiến sự tăng trưởng đáng kể

- Đội tàu container là tàu chở hàng với các container đa phương thức cỡ xe tải được sử dụng để chở toàn bộ tải trọng. Chúng được sử dụng rộng rãi cho vận tải hàng hóa đa phương thức thương mại. Đây thường là những tàu lớn, nhanh và phức tạp hoạt động trên tuyến tàu biển.

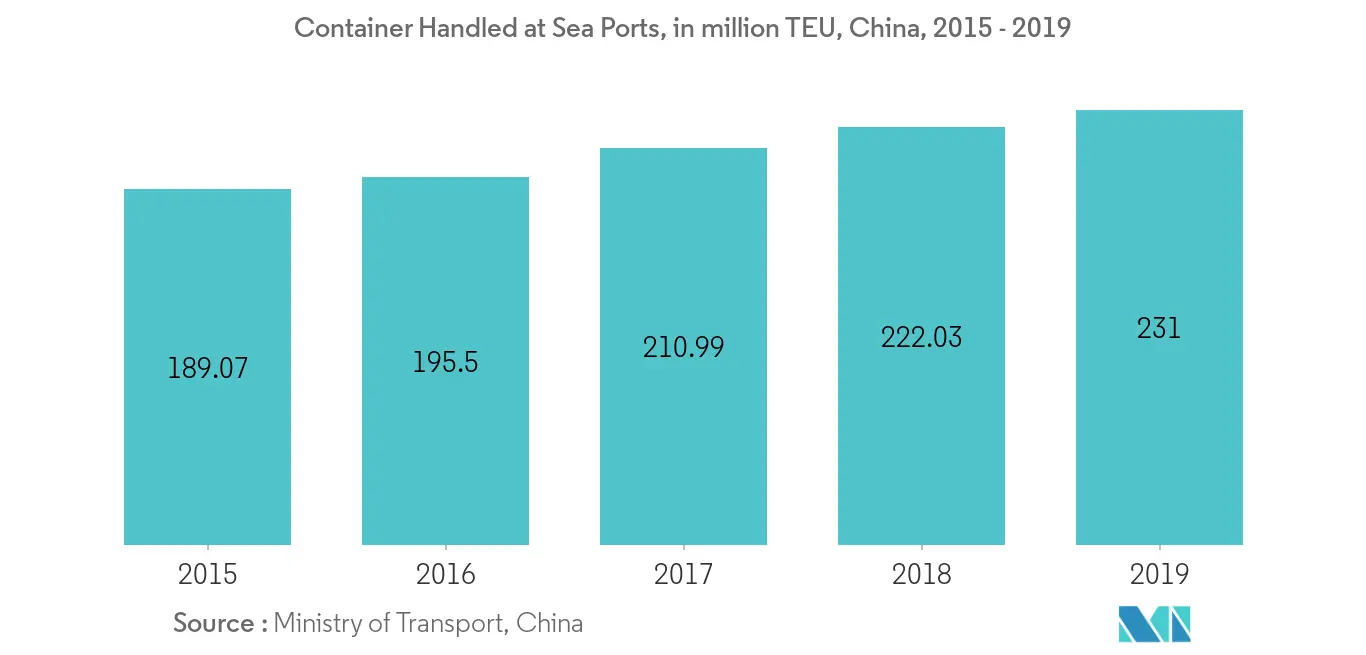

- Năng lực của đội tàu container được đo bằng Đơn vị Tương đương Hai mươi foot (TEU). Các đội tàu container này có sức tải từ 20 foot đến 40 foot (2-TEU). Các tàu container hiện đại ngày nay có khả năng chở trên 19.000 TEU.

- Khoảng 85% - 90% hàng rời được vận chuyển bằng đội tàu container. Hình thức vận chuyển hàng hóa bằng container là phương tiện vận chuyển được ưa chuộng cho các sản phẩm công nghiệp khác nhau.

- Các tàu container chủ yếu hoạt động trên tuyến đường biển Trung Quốc và Hoa Kỳ, chủ yếu được sử dụng để vận chuyển các loại hàng hóa như thịt, đồ chơi, máy móc điện, hàng điện tử, v.v.

- Các cảng xử lý số lượng tàu container nhiều nhất ở Trung Quốc là Thượng Hải, Thâm Quyến, Ninh Ba-Choushan, Cảng Quảng Châu, Hồng Kông, Thanh Đảo, Thiên Tân, Cao Hùng và một số cảng khác. Trong năm 2019, các cảng đã xử lý 231 triệu TEU.

- Với mối quan hệ thương mại ngày càng tăng với các quốc gia như Hy Lạp và Israel, và việc đặt mua 5 tàu container 23.000 TEU mới của Orient Oversea Container Line (OOCL), dự kiến lưu lượng tàu container tại các cảng Trung Quốc sẽ tăng trưởng đáng kể, điều này có thể sẽ có tác động tích cực. tác động đến sự tăng trưởng của thị trường.

Tổng quan về ngành nhiên liệu Bunker Trung Quốc

Thị trường nhiên liệu hầm trú ẩn của Trung Quốc được củng cố vừa phải. Một số nhà cung cấp nhiên liệu hầm lớn bao gồm Công ty TNHH PetroChina, Công ty TNHH Bán dầu nhiên liệu Sinopec, Công ty TNHH China Marine Bunker và Công ty TNHH Dầu khí Brightoil (Holdings). Một số công ty vận tải biển lớn bao gồm Cosco Shipping Lines Co Ltd, Orient Oversea Container Line (OOCL), China Merchants Energy Shipping Co. Ltd, Sinotrans Limited, Parakou Group và Nan Fung Group.

Các nhà lãnh đạo thị trường nhiên liệu Bunker Trung Quốc

-

PetroChina Company Limited

-

Sinopec Fuel Oil Sales Co. Ltd

-

China Marine Bunker Co. Ltd.

-

Brightoil Petroleum (Holdings) Limited

-

Cosco Shipping Lines Co. Ltd.

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Báo cáo thị trường nhiên liệu Bunker Trung Quốc - Mục lục

-

1. GIỚI THIỆU

-

1.1 Phạm vi nghiên cứu

-

1.2 Định nghĩa thị trường

-

1.3 Giả định nghiên cứu

-

-

2. TÓM TẮT TÓM TẮT

-

3. PHƯƠNG PHÁP NGHIÊN CỨU

-

4. TỔNG QUAN THỊ TRƯỜNG

-

4.1 Giới thiệu

-

4.2 Dự báo quy mô thị trường và nhu cầu tính bằng tỷ USD, đến năm 2025

-

4.3 Xu hướng và sự phát triển gần đây

-

4.4 Chính sách và quy định của Chính phủ

-

4.5 Động lực thị trường

-

4.5.1 Trình điều khiển

-

4.5.2 Hạn chế

-

-

4.6 Phân tích chuỗi cung ứng

-

4.7 Phân tích PESTLE

-

-

5. PHÂN PHỐI THỊ TRƯỜNG

-

5.1 Loại nhiên liệu

-

5.1.1 Dầu nhiên liệu có hàm lượng lưu huỳnh cao (HSFO)

-

5.1.2 Dầu nhiên liệu có hàm lượng lưu huỳnh rất thấp (VLSFO)

-

5.1.3 Dầu khí hàng hải (MGO)

-

5.1.4 Người khác

-

-

5.2 Loại tàu

-

5.2.1 Hộp đựng

-

5.2.2 tàu chở dầu

-

5.2.3 Hàng hóa nói chung

-

5.2.4 Chuyên chở khối lượng lớn

-

5.2.5 Các loại tàu khác

-

-

-

6. CẢNH BÁO CẠNH TRANH

-

6.1 Sáp nhập và mua lại, liên doanh, hợp tác và thỏa thuận

-

6.2 Các chiến lược được áp dụng bởi những người chơi hàng đầu

-

6.3 Hồ sơ công ty

-

6.3.1 Fuel Suppliers

-

6.3.1.1 Công ty TNHH PetroChina

-

6.3.1.2 Công ty TNHH Kinh doanh Dầu Nhiên liệu Sinopec

-

6.3.1.3 Công ty TNHH Bunker Marine Trung Quốc

-

6.3.1.4 Công ty TNHH Dầu khí Brightoil (Holdings)

-

-

6.3.2 Ship Owners

-

6.3.2.1 Công ty TNHH Hãng tàu Cosco

-

6.3.2.2 Hãng tàu container nước ngoài Phương Đông (OOCL)

-

6.3.2.3 Công ty TNHH Vận tải Năng lượng Thương gia Trung Quốc

-

6.3.2.4 Công ty TNHH Sinotrans

-

6.3.2.5 Nhóm Parakou

-

6.3.2.6 Trong nhóm Fung

-

-

-

-

7. CƠ HỘI THỊ TRƯỜNG VÀ XU HƯỚNG TƯƠNG LAI

Phân khúc ngành công nghiệp nhiên liệu Bunker của Trung Quốc

Báo cáo thị trường nhiên liệu hầm trú ẩn của Trung Quốc bao gồm:.

| Loại nhiên liệu | ||

| ||

| ||

| ||

|

| Loại tàu | ||

| ||

| ||

| ||

| ||

|

Câu hỏi thường gặp về nghiên cứu thị trường nhiên liệu Bunker của Trung Quốc

Quy mô thị trường nhiên liệu Bunker Trung Quốc hiện tại là bao nhiêu?

Thị trường nhiên liệu Bunker Trung Quốc dự kiến sẽ đạt tốc độ CAGR lớn hơn 4,5% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong thị trường nhiên liệu Bunker Trung Quốc?

PetroChina Company Limited, Sinopec Fuel Oil Sales Co. Ltd, China Marine Bunker Co. Ltd., Brightoil Petroleum (Holdings) Limited, Cosco Shipping Lines Co. Ltd. là những công ty lớn hoạt động tại Thị trường Nhiên liệu Bunker Trung Quốc.

Thị trường nhiên liệu Bunker Trung Quốc này bao gồm những năm nào?

Báo cáo bao gồm quy mô thị trường lịch sử của Thị trường Nhiên liệu Bunker Trung Quốc trong các năm 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Nhiên liệu Bunker Trung Quốc trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành nhiên liệu Bunker Trung Quốc

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của China Bunker Fuel năm 2024, do Mordor Intelligence™ Industry Reports tạo ra. Phân tích China Bunker Fuel bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.