Quy mô thị trường của ngân hàng Challenger APAC

| Giai Đoạn Nghiên Cứu | 2020 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

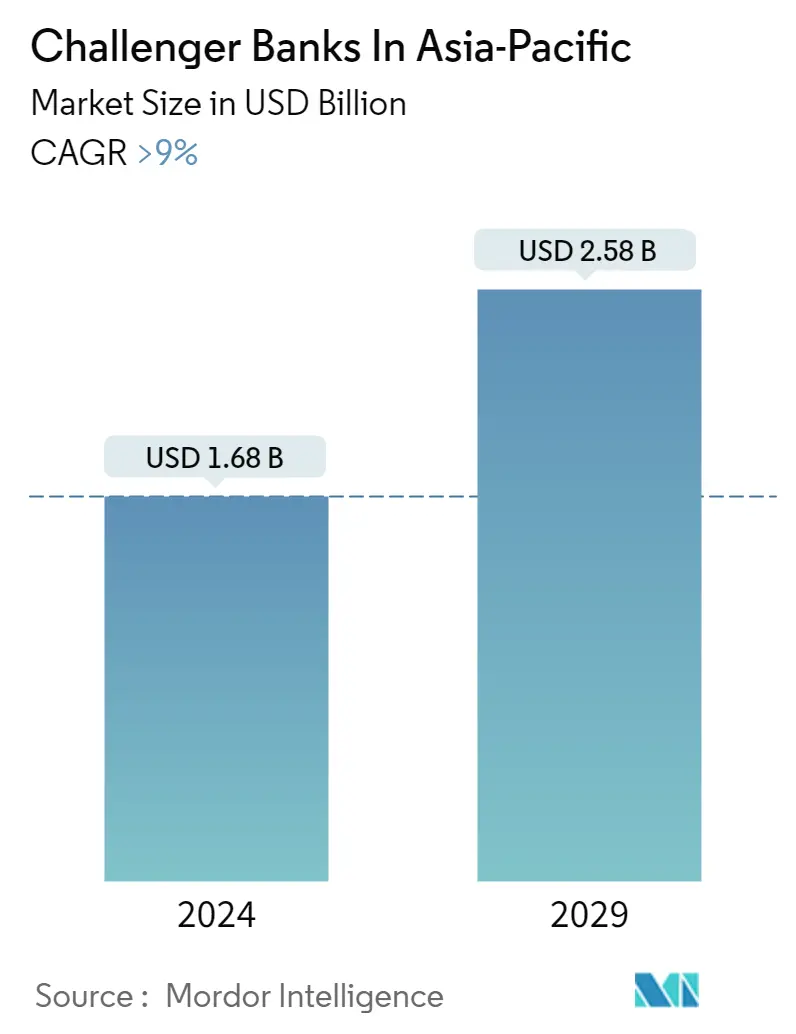

| Quy Mô Thị Trường (2024) | USD 1.68 tỷ |

| Quy Mô Thị Trường (2029) | USD 2.58 tỷ |

| CAGR(2024 - 2029) | > 9.00 % |

| Tập Trung Thị Trường | Trung bình |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường ngân hàng thách thức APAC

Các ngân hàng Challenger tại Châu Á - Thái Bình Dương Quy mô thị trường ước tính đạt 1,68 tỷ USD vào năm 2024 và dự kiến sẽ đạt 2,58 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR lớn hơn 9% trong giai đoạn dự báo (2024-2029).

Mặc dù sự bùng phát của đại dịch đã làm tăng nhu cầu chuyển đổi nhanh chóng dựa trên công nghệ đối với các ngân hàng và các công ty cung cấp dịch vụ tài chính, nhưng chúng vẫn đang được nhiều người sử dụng. Các ngân hàng kỹ thuật số, còn được gọi là neobank, ngân hàng thách thức hoặc ngân hàng ảo, đều có điểm chung là thường bắt đầu không có chi nhánh vật lý và sử dụng công nghệ đòn bẩy để tạo sự khác biệt cho các dịch vụ của họ trong lĩnh vực ngân hàng. Các ngân hàng ảo đang giúp đỡ rất nhiều người trong lĩnh vực này. Khu vực Châu Á - Thái Bình Dương để có trải nghiệm ngân hàng suôn sẻ mà không cần đến ngân hàng. Bối cảnh ngân hàng kỹ thuật số của châu Á đã chứng kiến sự tăng trưởng nhanh chóng trong những năm gần đây và dự kiến sẽ tiếp tục tăng trưởng trong những tháng tới.

63% khách hàng ngân hàng ở Châu Á-Thái Bình Dương (APAC) có khả năng sử dụng các dịch vụ ngân hàng kỹ thuật số do các ngân hàng mới và các ngân hàng thách thức cung cấp vào năm 2025, điều này nhấn mạnh tính cấp thiết của các ngân hàng phải đổi mới. Ngoài ra, nhiều địa điểm thương mại như nhà hàng hiện đang hướng tới Ngân hàng Challengers vì chúng đủ linh hoạt mà không cần phải đến bất kỳ ngân hàng thực tế nào. Hơn 35 ngân hàng mới hoặc ngân hàng thách thức trên khắp APAC được xây dựng dựa trên các phương pháp thực hành tốt nhất, đổi mới linh hoạt — vượt xa các ngân hàng truyền thống về tính linh hoạt, khả năng tự phục vụ, nhu cầu của khách hàng và cá nhân hóa. Do đó, với sự xuất hiện của những người chơi mới và sự gián đoạn kỹ thuật số hơn nữa trong ngành, 38% doanh thu của các ngân hàng truyền thống sẽ gặp rủi ro vào năm 2025.

Ngoài ra, một báo cáo gần đây đã tiết lộ rằng các quốc gia Châu Á Thái Bình Dương đang ngày càng quan tâm đến không gian ngân hàng kỹ thuật số, trong đó Ấn Độ là nơi có 20% số ngân hàng thách thức kỹ thuật số trên toàn cầu. Báo cáo lưu ý rằng Tiểu lục địa Ấn Độ đã chứng kiến sự xuất hiện của một cuộc tấn công ba hướng trong không gian, bao gồm những kẻ thách thức chính các ngân hàng như Bank 811 và Bank Digibank, cũng như những kẻ thách thức mới như Network, Fi Money và FamPay, cũng như Open và Jupiter, cũng như những người chơi trong hệ sinh thái Paytm, Razorpay.

Xu hướng thị trường của các ngân hàng thách thức APAC

Tăng mức độ thâm nhập di động và người trưởng thành không có tài khoản ngân hàng cao trong khu vực

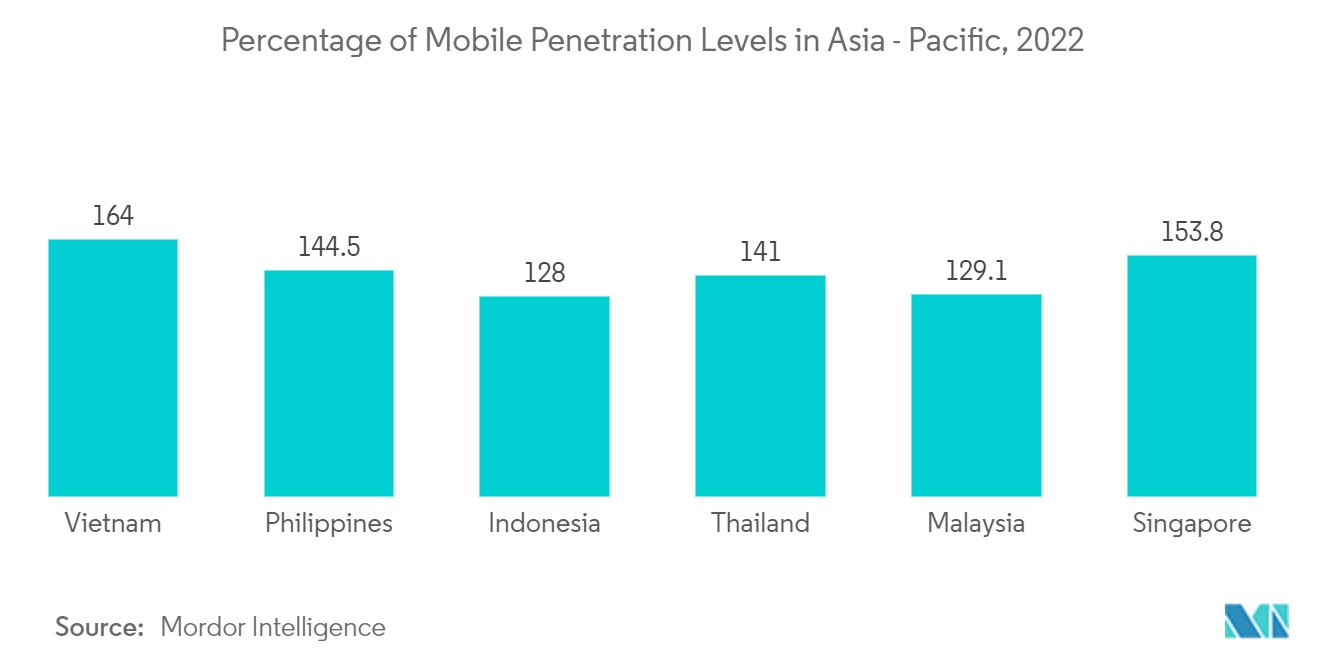

Sự nổi lên của các thị trường mới nổi ở khu vực Châu Á Thái Bình Dương mang lại tiềm năng đáng kể cho các ngân hàng thách thức, do một số yếu tố, bao gồm lượng dân số lớn không sử dụng dịch vụ ngân hàng, mức độ thâm nhập di động cao và tầng lớp trung lưu mở rộng nhanh chóng. Ước tính có khoảng 250 triệu người trưởng thành ở các nước Đông Nam Á không sử dụng dịch vụ ngân hàng; tuy nhiên, chỉ có 27% những người trưởng thành này có tài khoản ngân hàng. Phần lớn khu vực Châu Á Thái Bình Dương có tỷ lệ thâm nhập di động trên 100%, vượt qua tỷ lệ thâm nhập của Hoa Kỳ và sánh ngang với Châu Âu. Ở Indonesia, chỉ 48% người trưởng thành từ 15 tuổi trở lên có tài khoản ngân hàng, trong khi ở Malaysia, hơn 2 triệu người trưởng thành không có tài khoản ngân hàng. Tại Việt Nam, chỉ 30% dân số từ 15 tuổi trở lên có tài khoản ngân hàng, còn ở Philippines, chỉ 32% dân số từ 15 tuổi trở lên có tài khoản ngân hàng. Ấn Độ có tỷ lệ sử dụng điện thoại thông minh là 56%, ước tính sẽ tăng lên 96% vào năm 2040. Mặc dù 81% dân số nước này có quyền truy cập vào ít nhất một tài khoản ngân hàng, mức độ tiếp cận tài chính vẫn chưa được cải thiện. Mặc dù 38,2 triệu người thụ hưởng đã được thêm vào Pradhan Mantri Jan Dhan Yojana (PMJDY), nhưng chỉ có 8,9 triệu người được phát hành thẻ RuPay.

Hoạt động tài chính đang trở thành những kẻ thách thức ở châu Á-Thái Bình Dương

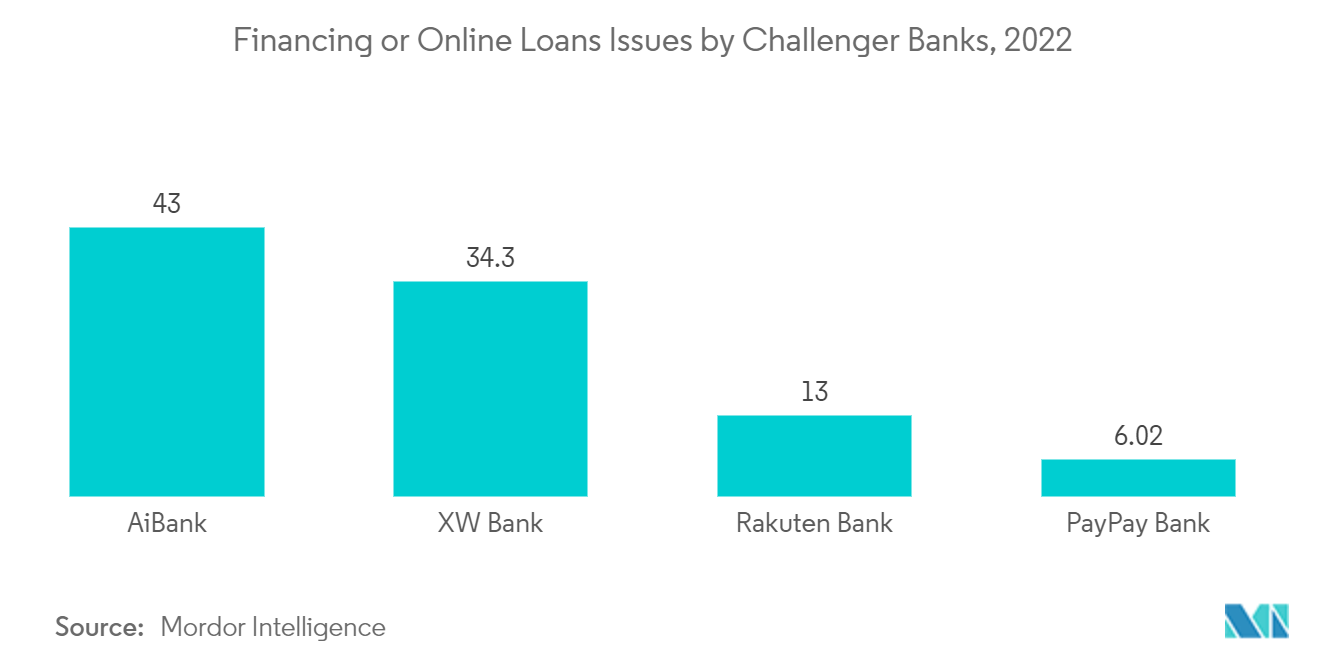

Trong những năm gần đây, hoạt động tài trợ vốn cổ phần hoặc mua bán và sáp nhập (MA) trên thị trường đã gia tăng do các ngân hàng thách thức ngày càng trở nên hấp dẫn đối với các nhà đầu tư và có thể chứng minh cho họ thấy rằng mô hình kinh doanh và định giá của họ có vẻ phù hợp với thực tế.. Một ví dụ điển hình cho điều này là Kakao, một ngân hàng Hàn Quốc chỉ hoạt động trên internet, được thành lập bởi Kakao Communications, một công ty truyền thông. Trong vòng 24 giờ, Ngân hàng Kakao có 300.000 khách hàng mới, 930 triệu USD tiền gửi trong một tuần và hơn 6.500 triệu tài khoản trong một năm, vượt qua mức trung bình hàng năm của một số ngân hàng truyền thống và thách thức. Hơn nữa, Ngân hàng thanh toán Paytm được thành lập ở Ấn Độ với tư cách là công ty con của Paytm, một công ty thanh toán di động hàng đầu. Ngân hàng cung cấp nhiều loại dịch vụ tài chính, bao gồm tiền tiết kiệm, tiền gửi hiện tại và tiền gửi cố định, cùng với thẻ ghi nợ và ví. Ngoài ra, thanh toán có thể được thực hiện trong thời gian thực thông qua Giao diện thanh toán hợp nhất (UPI) của Ấn Độ, FASTag và các công cụ thanh toán khác. Đây là một trong những ngân hàng kỹ thuật số nổi bật nhất ở Ấn Độ, với số lượng khách hàng hơn 330 triệu, bao gồm 65 triệu tài khoản vãng lai và 5 triệu tài khoản tiết kiệm. Tương tự, nhiều đối thủ dường như đã tạo dựng được niềm tin của các nhà đầu tư để đầu tư vào công ty của họ và đồ họa thông tin dưới đây cung cấp cái nhìn tổng quan về hoạt động tài chính của những đối thủ trong những năm gần đây.

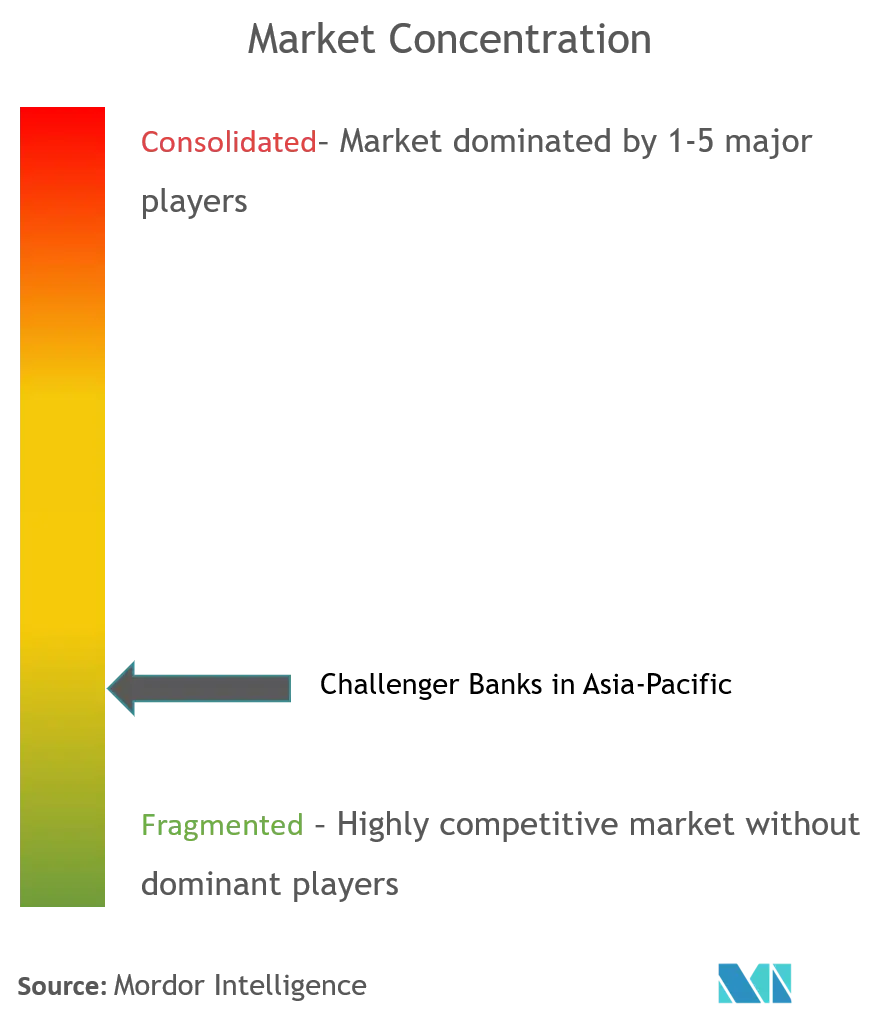

Tổng quan về ngành ngân hàng Challenger APAC

Báo cáo bao gồm thông tin tổng quan về các ngân hàng thách thức hoạt động trên toàn khu vực. Hiện tại, một số công ty lớn thống trị thị trường là WeBank, MY Bank, EON Bank PH, Paytm Payments Bank và Jenius Bank, cùng nhiều ngân hàng khác. Thị trường bị phân mảnh vừa phải với các công ty lớn chiếm khoảng 42% thị phần nhưng những công ty khác cũng chiếm một tỷ lệ thị phần đáng kể. Việc áp dụng công nghệ trong lĩnh vực này, các sáng kiến của chính phủ đối với những thay đổi trong quy định của các ngân hàng thách thức, việc sáp nhập và mua lại của các công ty và nhiều yếu tố khác có thể thúc đẩy thị trường trong giai đoạn dự báo.

Các nhà lãnh đạo thị trường ngân hàng thách thức APAC

-

WeBank

-

MY Bank

-

EON Bank PH

-

Paytm Payments Bank

-

Jenius Bank

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường ngân hàng Challenger APAC

- Vào tháng 10 năm 2023, Paytm đã ra mắt giải pháp thanh toán cho khách dựa trên ID thay thế đầu tiên trong ngành dành cho người bán. Mã thông báo che giấu số thẻ ghi nợ hoặc thẻ tín dụng gồm 16 chữ số bằng một mã thông báo duy nhất dành riêng cho thẻ của một người để ngăn chặn việc sử dụng sai mục đích và đánh cắp từ các trang web của người bán.

- Vào tháng 7 năm 2023, Paytm đã công bố ra mắt hai thiết bị thanh toán cải tiến hỗ trợ 4G – Paytm Pocket Soundbox và Paytm Music Soundbox. Thiết bị di động đầu tiên, Paytm Pocket Soundbox, có thể bỏ vừa túi của bạn và nhỏ như một thẻ ghi nợ, đồng thời hỗ trợ những người bán luôn di chuyển bằng các cảnh báo thanh toán tức thì bằng âm thanh.

Báo cáo thị trường ngân hàng Challenger APAC - Mục lục

1. GIỚI THIỆU

1.1 Giả định nghiên cứu và định nghĩa thị trường

1.2 Phạm vi nghiên cứu

2. PHƯƠNG PHÁP NGHIÊN CỨU

3. TÓM TẮT TÓM TẮT

4. ĐỘNG LỰC THỊ TRƯỜNG VÀ NHIỀU HIỆU QUẢ

4.1 Tổng quan thị trường

4.2 Trình điều khiển thị trường

4.2.1 Sự gia tăng thâm nhập Internet đang thúc đẩy thị trường

4.3 Hạn chế thị trường

4.3.1 Chính sách của Chính phủ đối với thị trường ngân hàng Challengers

4.4 Cơ hội thị trường

4.4.1 Việc sử dụng công nghệ tiên tiến của những người tham gia thị trường

4.5 Hiểu biết sâu sắc về tác động của công nghệ và đổi mới trong hoạt động trong hệ thống ngân hàng Challengers

4.6 Sức hấp dẫn của ngành - Phân tích năm lực lượng của Porter

4.6.1 Mối đe dọa của những người mới

4.6.2 Quyền thương lượng của người mua/người tiêu dùng

4.6.3 Sức mạnh thương lượng của nhà cung cấp

4.6.4 Mối đe dọa của sản phẩm thay thế

4.6.5 Cường độ của sự ganh đua đầy tính canh tranh

4.7 Tác động của COVID-19 đến thị trường

5. PHÂN PHỐI THỊ TRƯỜNG

5.1 Theo loại dịch vụ

5.1.1 Thanh toán

5.1.2 Sản phẩm tiết kiệm

5.1.3 Tài khoản hiện tại

5.1.4 Tín dụng tiêu dùng

5.1.5 Khoản vay

5.1.6 Người khác

5.2 Theo loại người dùng cuối

5.2.1 Phân khúc kinh doanh

5.2.2 Phân khúc cá nhân

5.3 Theo quốc gia

5.3.1 Trung Quốc

5.3.2 Hàn Quốc

5.3.3 Châu Úc

5.3.4 Hong Kong

5.3.5 Ấn Độ

5.3.6 Indonesia

5.3.7 Philippin

5.3.8 Malaysia

5.3.9 Singapore

5.3.10 Phần còn lại của Châu Á-Thái Bình Dương

6. CẢNH BÁO CẠNH TRANH

6.1 Tổng quan về cạnh tranh thị trường

6.2 Hồ sơ công ty

6.2.1 WE Bank

6.2.2 MY Bank

6.2.3 Eon

6.2.4 Paytm Payments Bank

6.2.5 Digi bank

6.2.6 Jenius

6.2.7 SBI Sumishin Net Bank

6.2.8 Kakao Bank

6.2.9 K Plus

6.2.10 Timo

6.2.11 Volt

6.2.12 Xinja

6.2.13 BigPay

6.2.14 Neat*

7. TƯƠNG LAI CỦA THỊ TRƯỜNG

8. TUYÊN BỐ TỪ CHỐI TRÁCH NHIỆM VÀ GIỚI THIỆU VỀ CHÚNG TÔI

Phân khúc ngành ngân hàng thách thức APAC

Các ngân hàng thách thức được thiết lập để cung cấp trải nghiệm ngân hàng khác cho khách hàng, khác với các ngân hàng truyền thống. Báo cáo phân tích cơ bản đầy đủ về Thị trường Ngân hàng Challenger, tổng quan về thị trường, ước tính quy mô thị trường cho các phân khúc chính, xu hướng mới nổi trên thị trường, động lực thị trường và hồ sơ công ty chính. Thị trường Ngân hàng Challenger ở Châu Á - Thái Bình Dương được phân chia theo dịch vụ được cung cấp, loại người dùng cuối và theo quốc gia. Theo các dịch vụ được cung cấp, thị trường được phân chia thành Thanh toán, Sản phẩm tiết kiệm, Tài khoản vãng lai, Tín dụng tiêu dùng, Cho vay và các dịch vụ khác. Theo loại người dùng cuối, thị trường được phân chia thành Phân khúc kinh doanh và Phân khúc cá nhân. Theo quốc gia, thị trường được phân chia thành Trung Quốc, Hàn Quốc, Úc, Hồng Kông, Ấn Độ, Indonesia, Philippines, Malaysia, Singapore và phần còn lại của châu Á-Thái Bình Dương. Quy mô thị trường và dự báo được cung cấp dưới dạng giá trị (USD) cho tất cả các phân khúc trên.

| Theo loại dịch vụ | ||

| ||

| ||

| ||

| ||

| ||

|

| Theo loại người dùng cuối | ||

| ||

|

| Theo quốc gia | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

Câu hỏi thường gặp về nghiên cứu thị trường của ngân hàng Challenger APAC

Các ngân hàng thách thức ở thị trường châu Á - Thái Bình Dương lớn đến mức nào?

Các ngân hàng thách thức ở Châu Á - Thái Bình Dương Quy mô thị trường dự kiến sẽ đạt 1,68 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR lớn hơn 9% để đạt 2,58 tỷ USD vào năm 2029.

Quy mô các ngân hàng thách thức hiện tại ở thị trường châu Á - Thái Bình Dương là bao nhiêu?

Vào năm 2024, quy mô của Challenger Banks tại thị trường châu Á - Thái Bình Dương dự kiến sẽ đạt 1,68 tỷ USD.

Ai là người chơi chính trong Ngân hàng Challenger ở thị trường Châu Á - Thái Bình Dương?

WeBank, MY Bank, EON Bank PH, Paytm Payments Bank, Jenius Bank là những công ty lớn hoạt động tại Ngân hàng Challenger ở Châu Á - Thái Bình Dương.

Ngân hàng Thách thức ở Thị trường Châu Á-Thái Bình Dương này hoạt động trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô của Ngân hàng Challenger tại Thị trường Châu Á - Thái Bình Dương ước tính đạt 1,54 tỷ USD. Báo cáo đề cập đến quy mô lịch sử thị trường của các Ngân hàng Challenger tại Thị trường Châu Á - Thái Bình Dương trong các năm 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô thị trường của các Ngân hàng Challenger tại Thị trường Châu Á - Thái Bình Dương trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành ngân hàng số ở Châu Á Thái Bình Dương

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của các Ngân hàng Kỹ thuật số năm 2024 ở Châu Á Thái Bình Dương do Mordor Intelligence™ Industry Reports thực hiện. Phân tích về Ngân hàng Kỹ thuật số ở Châu Á Thái Bình Dương bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.