Phân tích thị trường chất nền gốm sứ

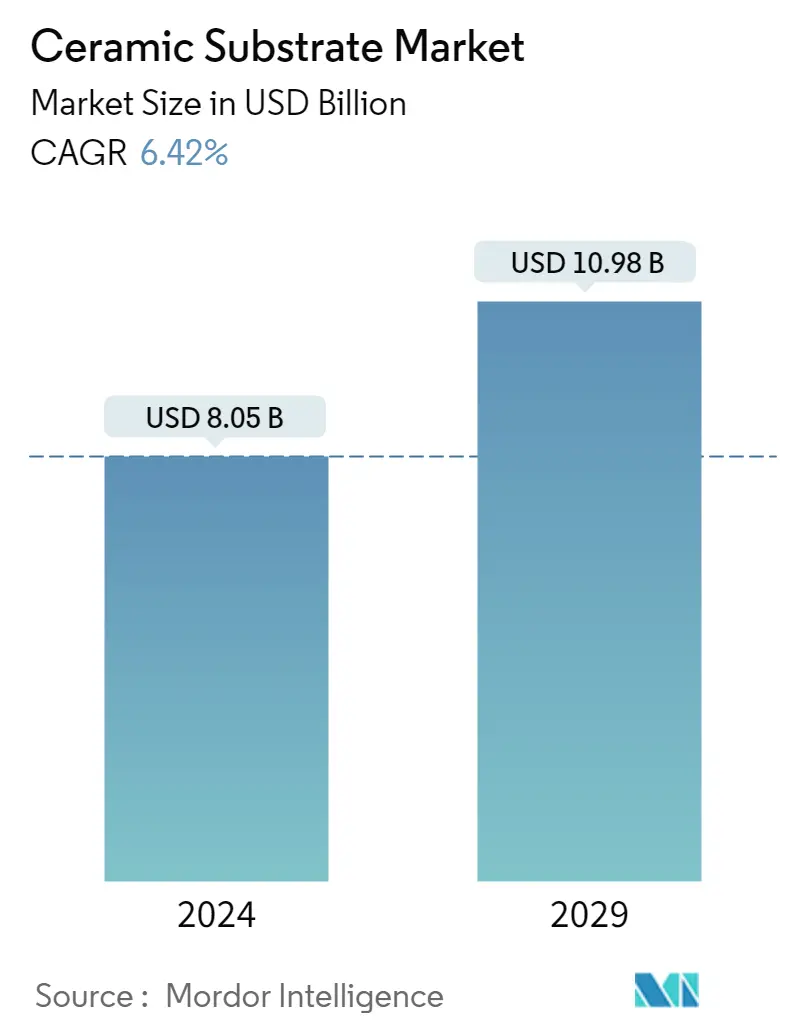

Quy mô Thị trường Chất nền Gốm sứ ước tính đạt 8,05 tỷ USD vào năm 2024 và dự kiến sẽ đạt 10,98 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 6,42% trong giai đoạn dự báo (2024-2029).

Thị trường chất nền gốm sứ đã bị ảnh hưởng tiêu cực bởi COVID-19 vào năm 2020. Tuy nhiên, sau đại dịch COVID-19, các ngành này đang phục hồi nhanh chóng và ước tính sẽ tăng trưởng trong những năm tới, điều này sẽ kích thích nhu cầu về thị trường chất nền gốm sứ.

- Yếu tố chính thúc đẩy thị trường được nghiên cứu là nhu cầu ngày càng tăng về chất nền gốm so với kim loại và sự gia tăng sử dụng chất nền gốm trong các ứng dụng điện tử.

- Chi phí cao liên quan đến việc sử dụng chất nền gốm, dễ bị hư hỏng và cần xử lý cẩn thận trong quá trình lắp ráp và thử nghiệm dự kiến sẽ đóng vai trò là yếu tố hạn chế đối với thị trường chất nền gốm trong giai đoạn dự báo.

- Nhu cầu ngày càng tăng từ ngành y tế và các ứng dụng mới nổi trong ngành ô tô là cơ hội cho thị trường chất nền gốm sứ trong giai đoạn dự báo.

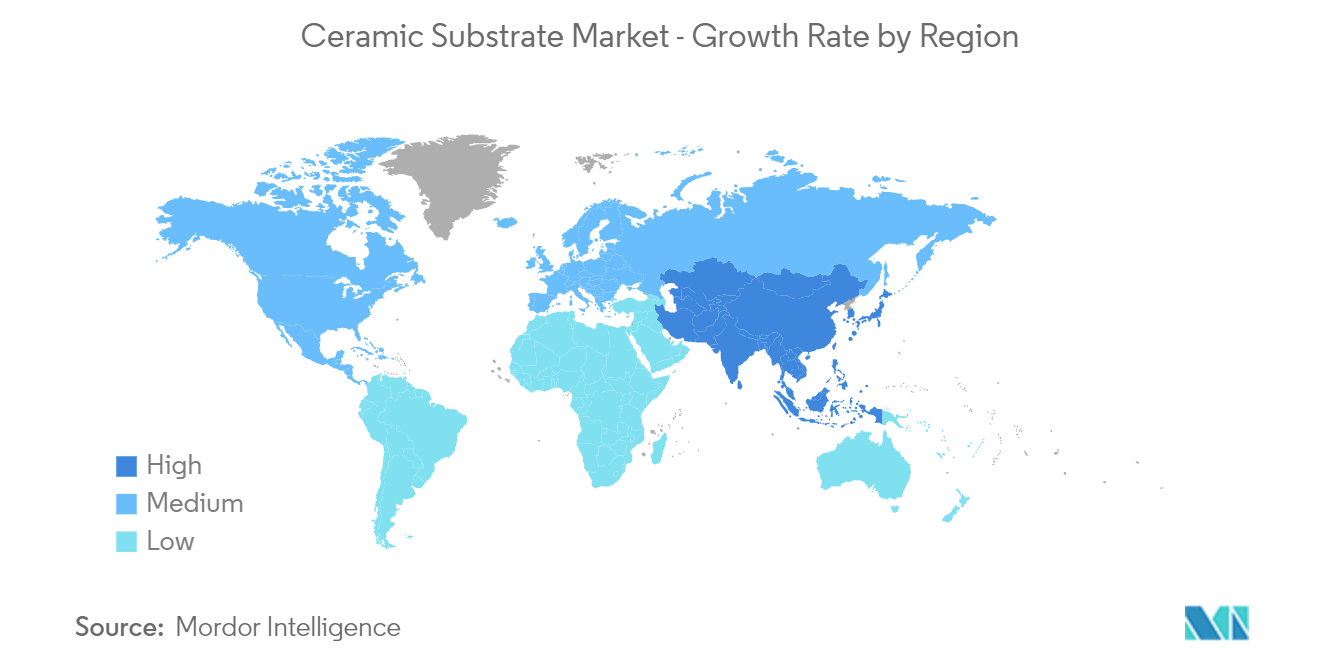

- Khu vực Châu Á - Thái Bình Dương đại diện cho thị trường lớn nhất và cũng được dự đoán sẽ là thị trường tăng trưởng nhanh nhất trong giai đoạn dự báo do mức tiêu thụ ngày càng tăng từ các quốc gia như Trung Quốc, Ấn Độ và Nhật Bản.

Xu hướng thị trường chất nền gốm sứ

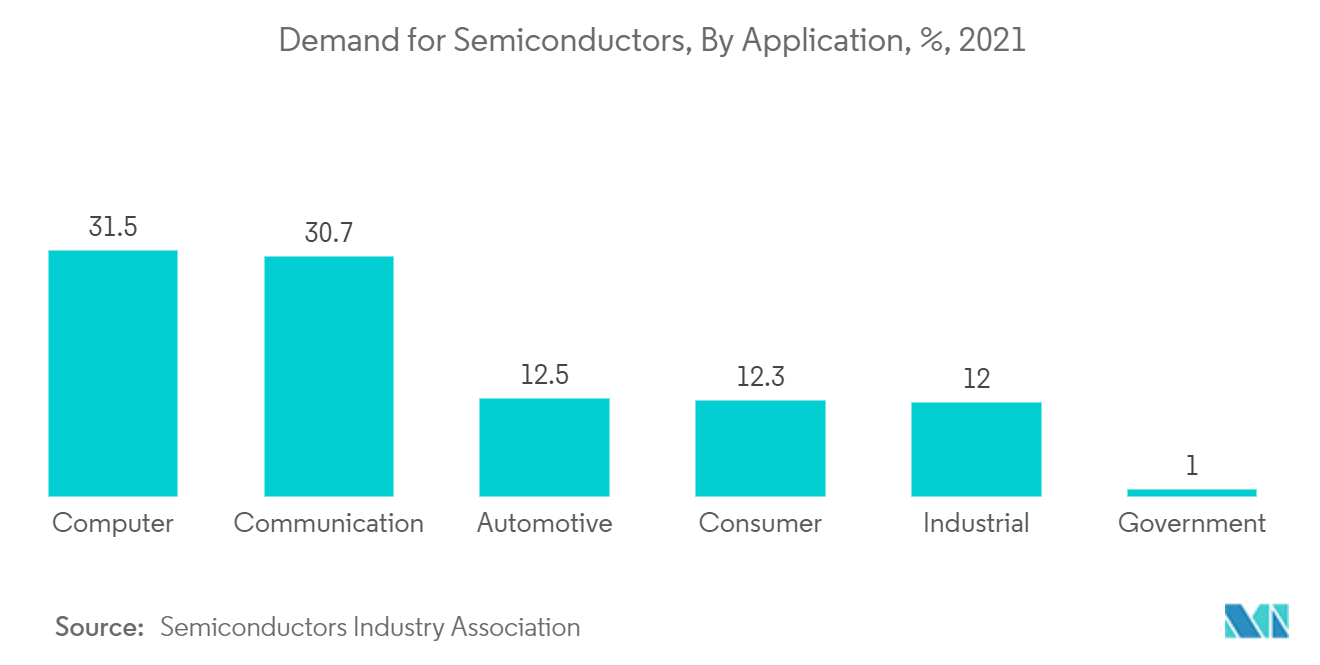

Nhu cầu ngày càng tăng từ ngành công nghiệp bán dẫn

- Chất nền gốm đóng vai trò quan trọng trong việc tạo điều kiện cho sự phát triển trong ngành bán dẫn thông qua vai trò thiết yếu của chúng trong sản xuất.

- Các nhà sản xuất chất bán dẫn sử dụng chất nền gốm như alumina, oxit berili và nhôm nitrit. Những vật liệu này được sử dụng trong ngành công nghiệp bán dẫn nhờ các đặc tính như cứng và chống mài mòn, chịu được axit và kiềm mạnh ở nhiệt độ cao, tính dẫn nhiệt tốt, điện trở suất cực cao, hằng số điện môi rất thấp và tiếp tuyến tổn thất cùng với các vật liệu khác.

- Ngành công nghiệp bán dẫn toàn cầu đang phát triển với tốc độ lành mạnh trong thời gian gần đây do nhu cầu về các công nghệ như xe tự lái, trí tuệ nhân tạo, v.v.

- Theo Hiệp hội Công nghiệp Bán dẫn (SIA), năm 2022, doanh số bán dẫn trên toàn thế giới đạt 574 tỷ USD, tăng 3,3% so với năm 2021 ở mức 555,9 tỷ USD.

- Theo Thống kê Thương mại Chất bán dẫn Thế giới (WSTS), Năm 2022, tất cả các khu vực địa lý đều có mức tăng trưởng hai con số về thương mại chất bán dẫn. Khu vực Châu Mỹ đã tăng 17,0%, Châu Âu tăng 12,6% và Nhật Bản tăng 10,0%. Tuy nhiên, tốc độ tăng trưởng của châu Á-Thái Bình Dương đã giảm 2,0% trong cùng năm.

- Do đó, ngành công nghiệp bán dẫn đang phát triển dự kiến sẽ thúc đẩy nhu cầu về chất nền gốm trong những năm tới.

Khu vực Châu Á - Thái Bình Dương chiếm lĩnh thị trường

- Khu vực Châu Á - Thái Bình Dương dự kiến sẽ chiếm thị trường lớn nhất và cũng được dự báo là khu vực phát triển nhanh nhất về chất nền gốm sứ trong giai đoạn dự báo.

- Trung Quốc dự kiến sẽ trở thành thị trường lớn nhất cho các sản phẩm điện tử và bán dẫn trong những năm tới. Theo Trung tâm Chiến lược Quốc tế Công nghiệp, Khoa học và Công nghệ (ISTI), giá trị sản xuất của ngành bán dẫn Đài Loan được dự đoán sẽ tăng đáng kể do nhu cầu về thiết bị mạch tích hợp (IC) cho các ứng dụng trí tuệ nhân tạo ngày càng tăng.

- Chính phủ Trung Quốc đã đưa ra chính sách 'Sản xuất tại Trung Quốc 2025' nhằm tăng khả năng tự cung cấp sản phẩm mạch tích hợp của quốc gia lên 70% vào năm 2025.

- Theo Hiệp hội Công nghiệp Bán dẫn (SIA), năm 2022, Trung Quốc thống trị thị trường bán dẫn với doanh thu 180,4 tỷ USD, giảm 6,2% so với năm 2021.

- Theo Hiệp hội Điện tử và Bán dẫn Ấn Độ, thị trường linh kiện bán dẫn ở nước này dự kiến trị giá 32,35 tỷ USD vào năm 2025, đạt tốc độ CAGR là 10,1%. Ngoài ra, sáng kiến Make in India đang diễn ra của chính phủ dự kiến sẽ mang lại nguồn đầu tư vào ngành công nghiệp bán dẫn ở nước này.

- Ngoài ra, Hiệp hội Điện tử và Bán dẫn Ấn Độ (IESA) đã ký Biên bản ghi nhớ với Hiệp hội Công nghiệp Bán dẫn Singapore (SSIA) để thiết lập và phát triển hợp tác thương mại và kỹ thuật giữa ngành công nghiệp điện tử và bán dẫn của cả hai nước. Điều này dự kiến sẽ dẫn đến sự phát triển của nhiều công nghệ sản xuất chất bán dẫn đột phá khác nhau, giúp tăng thêm phạm vi tiêu thụ chất nền gốm trong sản xuất chất bán dẫn ở Ấn Độ.

- Nhật Bản hiện có khoảng 30 ngành công nghiệp chế tạo chất bán dẫn, tham gia sản xuất nhiều loại chip bán dẫn. Chuỗi cung ứng chất bán dẫn của Nhật Bản cung cấp 1/3 thiết bị sản xuất chất bán dẫn của thế giới và hơn một nửa nguyên liệu của ngành.

- Hơn nữa, các quốc gia như Philippines và Hàn Quốc cũng đang góp phần vào sự tăng trưởng của thị trường được nghiên cứu gần đây.

- Các yếu tố nêu trên dự kiến sẽ thúc đẩy hơn nữa nhu cầu về thị trường chất nền gốm sứ ở Châu Á - Thái Bình Dương trong giai đoạn dự báo.

Tổng quan về ngành công nghiệp chất nền gốm sứ

Thị trường Chất nền Gạch Toàn cầu được củng cố một phần với sự hiện diện của các đối thủ cạnh tranh đáng kể trên thị trường. Các công ty lớn trên thị trường là Corning Incorporated, CoorsTek Inc. TOSHIBA MATERIALS Co. LTD., KYOCERA Corporation và Yokowo co., Ltd. trong số những người khác.

Dẫn đầu thị trường chất nền gốm sứ

-

Corning Incorporated

-

CoorsTek Inc.

-

Yokowo co., ltd.

-

KYOCERA Corporation

-

TOSHIBA MATERIALS Co. LTD.,

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường chất nền gốm sứ

- Vào tháng 5 năm 2023, CeramTec đã ra mắt Rubalit ZTA, chất nền gốm hiệu suất cao sở hữu các đặc tính có lợi như độ bền uốn dẫn nhiệt vượt trội và khả năng cách điện cao. Alumina cường lực Zirconia (ZTA) có thể được sử dụng trong sản xuất điện và di động điện.

- Vào tháng 5 năm 2022, CeramTec đã giới thiệu chất nền hiệu suất cao mới AIN HP tại hội chợ thương mại ở Nuremberg - PCIM Châu Âu 2022. Nhôm nitride (AIN) có tính dẫn nhiệt vượt trội và phù hợp để sử dụng trong các bộ chuyển đổi điện của phương tiện đường sắt.

Phân khúc ngành công nghiệp chất nền gốm sứ

Chất nền gốm thể hiện các đặc tính cơ học, điện và nhiệt vượt trội và được sử dụng rộng rãi trong các ứng dụng điện tử công suất. Chúng phù hợp cho một số ứng dụng quan trọng nhờ lợi ích cơ học do hệ số giãn nở nhiệt thấp. Những chất nền này bảo vệ người dùng khỏi hệ thống điện bằng cách cung cấp hệ thống lắp đặt điện chắc chắn. Thị trường chất nền gốm được phân chia theo loại, ngành người dùng cuối và địa lý. Theo loại, thị trường được phân chia thành alumina, nhôm nitride, silicon nitride, oxit berili và các loại khác. Theo ngành công nghiệp của người dùng cuối, thị trường được phân chia thành điện tử tiêu dùng, hàng không vũ trụ quốc phòng, ô tô, chất bán dẫn, viễn thông và các ngành khác. Báo cáo cũng đề cập đến quy mô thị trường và dự báo về thị trường chất nền gốm sứ ở 15 quốc gia trên các khu vực chính. Đối với mỗi phân khúc, quy mô và dự báo thị trường được thực hiện trên cơ sở doanh thu (USD).

| nhôm |

| Nhôm Nitrua |

| Silicon nitride |

| Oxit berili |

| Người khác |

| Điện tử dân dụng |

| Hàng không vũ trụ và quốc phòng |

| ô tô |

| Chất bán dẫn |

| Viễn thông |

| Người khác |

| Châu á Thái Bình Dương | Trung Quốc |

| Ấn Độ | |

| Nhật Bản | |

| Hàn Quốc | |

| Phần còn lại của Châu Á-Thái Bình Dương | |

| Bắc Mỹ | Hoa Kỳ |

| Canada | |

| México | |

| Châu Âu | nước Đức |

| Vương quốc Anh | |

| Nước Ý | |

| Pháp | |

| Phần còn lại của châu Âu | |

| Nam Mỹ | Brazil |

| Argentina | |

| Phần còn lại của Nam Mỹ | |

| Trung Đông và Châu Phi | Ả Rập Saudi |

| Nam Phi | |

| Phần còn lại của Trung Đông và Châu Phi |

| Kiểu | nhôm | |

| Nhôm Nitrua | ||

| Silicon nitride | ||

| Oxit berili | ||

| Người khác | ||

| Công nghiệp người dùng cuối | Điện tử dân dụng | |

| Hàng không vũ trụ và quốc phòng | ||

| ô tô | ||

| Chất bán dẫn | ||

| Viễn thông | ||

| Người khác | ||

| Địa lý | Châu á Thái Bình Dương | Trung Quốc |

| Ấn Độ | ||

| Nhật Bản | ||

| Hàn Quốc | ||

| Phần còn lại của Châu Á-Thái Bình Dương | ||

| Bắc Mỹ | Hoa Kỳ | |

| Canada | ||

| México | ||

| Châu Âu | nước Đức | |

| Vương quốc Anh | ||

| Nước Ý | ||

| Pháp | ||

| Phần còn lại của châu Âu | ||

| Nam Mỹ | Brazil | |

| Argentina | ||

| Phần còn lại của Nam Mỹ | ||

| Trung Đông và Châu Phi | Ả Rập Saudi | |

| Nam Phi | ||

| Phần còn lại của Trung Đông và Châu Phi | ||

Câu hỏi thường gặp về nghiên cứu thị trường chất nền gốm sứ

Thị trường chất nền gốm sứ lớn đến mức nào?

Quy mô Thị trường Chất nền Gốm sứ dự kiến sẽ đạt 8,05 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 6,42% để đạt 10,98 tỷ USD vào năm 2029.

Quy mô thị trường chất nền gốm sứ hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Chất nền Gốm sứ dự kiến sẽ đạt 8,05 tỷ USD.

Ai là người chơi chính trong thị trường chất nền gốm sứ?

Corning Incorporated, CoorsTek Inc., Yokowo co., ltd., KYOCERA Corporation, TOSHIBA MATERIALS Co. LTD., là những công ty lớn hoạt động trong Thị trường Chất nền Gốm sứ.

Khu vực nào phát triển nhanh nhất trong Thị trường Chất nền Gốm sứ?

Châu Á Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường Chất nền Gốm sứ?

Vào năm 2024, Châu Á Thái Bình Dương chiếm thị phần lớn nhất trong Thị trường Chất nền Gốm sứ.

Thị trường Chất nền Gốm sứ này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Chất nền Gốm sứ ước tính là 7,56 tỷ USD. Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Chất nền Gạch trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo Quy mô Thị trường Chất nền Gạch trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành công nghiệp chất nền gốm sứ

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Chất nền gốm sứ năm 2024, do Báo cáo Công nghiệp Mordor Intelligence™ tạo ra. Phân tích Chất nền gốm sứ bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.