Phân tích thị trường công nghệ xử lý sinh học

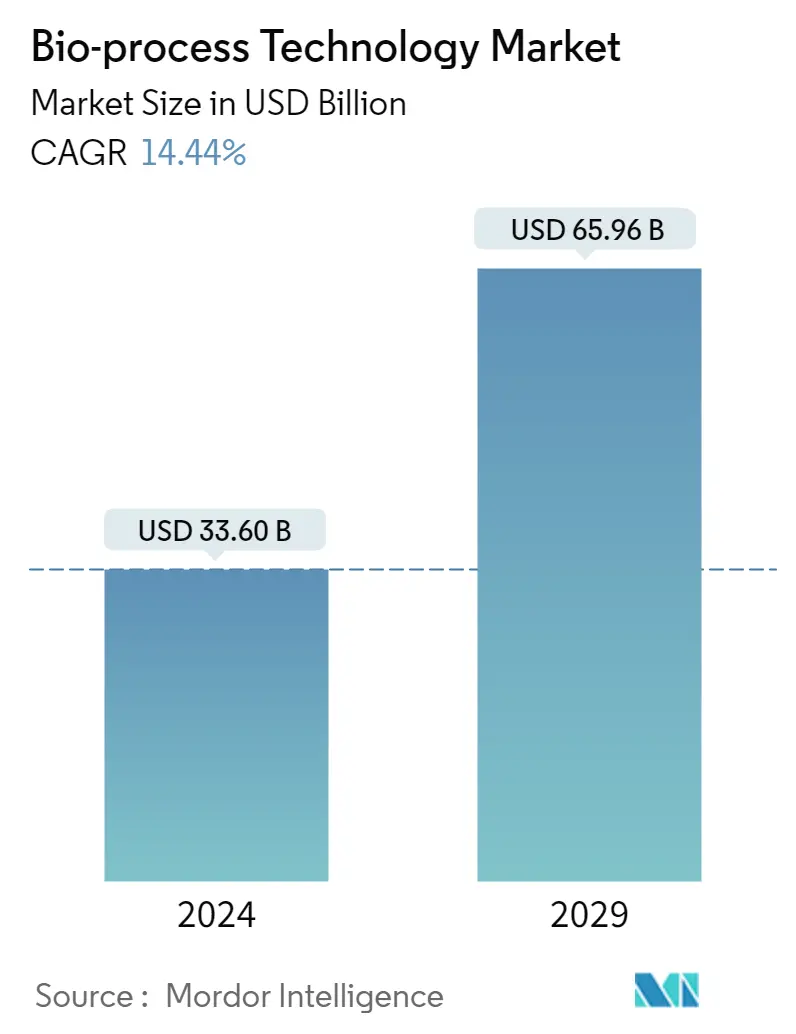

Quy mô Thị trường Công nghệ xử lý sinh học ước tính đạt 33,60 tỷ USD vào năm 2024 và dự kiến sẽ đạt 65,96 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 14,44% trong giai đoạn dự báo (2024-2029).

- Đại dịch COVID-19 đã ảnh hưởng đáng kể đến nhiều thị trường khác nhau. Thị trường công nghệ xử lý sinh học phải đối mặt với sự gián đoạn to lớn trong giai đoạn đầu và sự tăng trưởng của nó bị ảnh hưởng. Ví dụ, vào tháng 8 năm 2022, một bài báo đăng trên Tạp chí Dược phẩm Hoa Kỳ cho biết ngành sản xuất dược phẩm sinh học đã phải trải qua sự căng thẳng rất lớn đối với chuỗi cung ứng của mình. Một số thách thức quan trọng hơn đã xảy ra trong lĩnh vực sản xuất hàng tiêu dùng. Cụ thể, các bộ lọc màng được sử dụng để khử trùng và một số mục đích khác trong quá trình sản xuất các quy trình sinh học đang bị thiếu hụt trầm trọng. Ngoài ra, các hệ thống sử dụng một lần, cột phân tách, ống, nguyên liệu thô và các bộ phận đều không có sẵn. Tuy nhiên, thị trường này dự kiến sẽ đạt được sức hút nhờ sự thúc đẩy mạnh mẽ trong việc phát triển vắc xin và các sản phẩm sinh học khác. Ví dụ, theo một bài báo được xuất bản bởi Đại học Kinh tế và Kinh doanh Poznan, các công ty dược phẩm sinh học đã tiến hành quan hệ đối tác mới để khám phá và cung cấp vắc xin chống lại COVID-19. Đại dịch cũng đã tạo điều kiện cho sự phát triển của một số dự án đổi mới liên quan đến phát triển vắc xin và thuốc chống Covid-19. Công nghệ xử lý sinh học được áp dụng rộng rãi trong sản xuất vắc xin và dược phẩm sinh học khác.

- Các yếu tố thúc đẩy sự tăng trưởng của thị trường được nghiên cứu là sự mở rộng trong ngành dược phẩm sinh học và tăng cường đầu tư vào nghiên cứu và phát triển của các công ty công nghệ sinh học và dược phẩm. Lĩnh vực dược phẩm sinh học đã có nguồn gốc sâu rộng từ các ngành y tế và dược phẩm do sự chuyển đổi của các công ty dược phẩm sang công nghệ sinh học, tạo ra cơ hội tăng trưởng. Ví dụ một bài báo đăng trong Báo cáo Công nghệ sinh học vào tháng 7 năm 2022 cho biết rằng sự phát triển công nghệ ngày càng tăng trong lĩnh vực dược phẩm sinh học và dược phẩm như in sinh học 3D, cảm biến sinh học và chỉnh sửa gen, cũng như sự kết hợp của trí tuệ nhân tạo tiên tiến và thực tế ảo và tăng cường, dự kiến sẽ mở ra cơ hội tăng trưởng bằng cách tăng và đẩy nhanh quá trình sản xuất thông qua xử lý sinh học. Do đó, nhu cầu ngày càng tăng về công nghệ xử lý sinh học đang thúc đẩy sự tăng trưởng của thị trường.

- Tương tự, vào tháng 10 năm 2022, Oculis SA và European Biotech Acquisition Corp. báo cáo rằng họ đã ký kết một thỏa thuận hợp nhất kinh doanh dứt khoát. Thỏa thuận này nhằm đẩy nhanh sự phát triển của hệ thống nhãn khoa khác biệt của Oculis. Sản phẩm này giải quyết các lĩnh vực có nhu cầu y tế quan trọng, bao gồm phù hoàng điểm do tiểu đường (DME), bệnh khô mắt (DED) và các chỉ định về thần kinh-võng mạc, chẳng hạn như bệnh tăng nhãn áp, ảnh hưởng đến số lượng bệnh nhân ngày càng tăng. Những thỏa thuận và hợp tác như vậy giữa các công ty dược phẩm sinh học khác nhau để phát triển các sản phẩm đổi mới đang thúc đẩy sự tăng trưởng của thị trường.

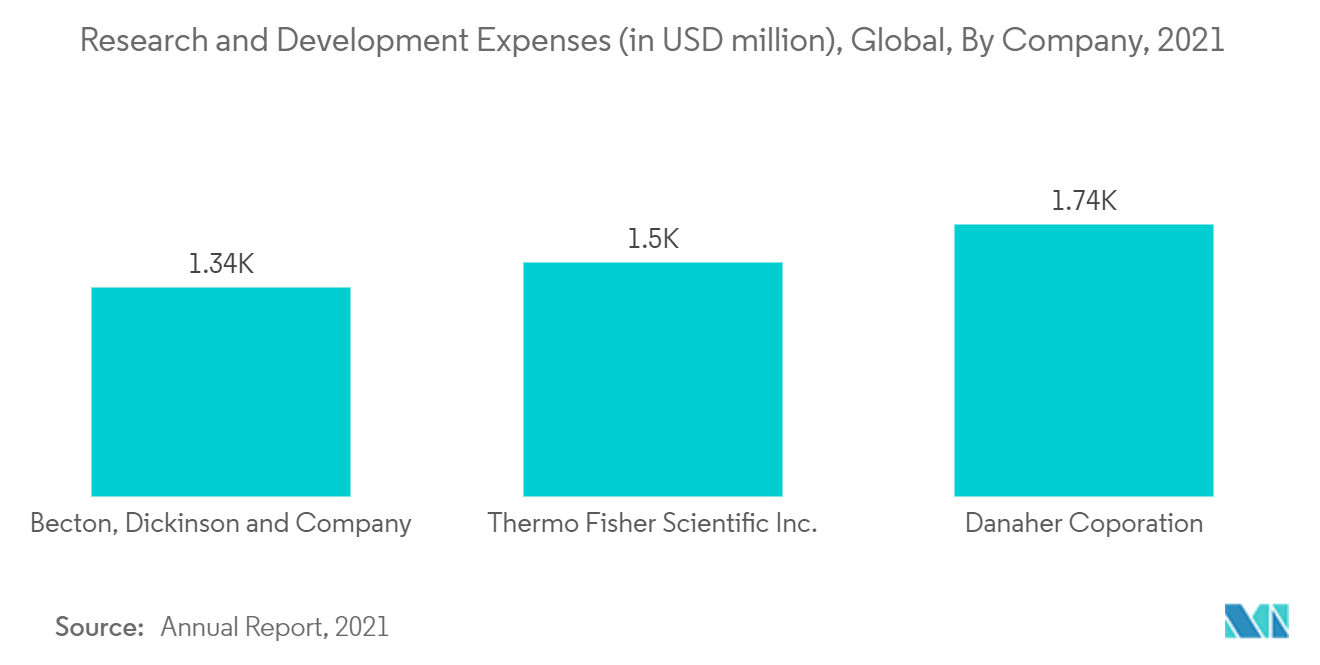

- Nghiên cứu và phát triển ngày càng tăng cũng góp phần vào sự tăng trưởng của thị trường được nghiên cứu. Ví dụ, theo báo cáo do Liên đoàn các nhà sản xuất và hiệp hội dược phẩm quốc tế công bố, chi tiêu hàng năm của ngành dược phẩm sinh học lớn hơn 8,1 lần so với ngành hàng không vũ trụ và quốc phòng, gấp 7,2 lần so với ngành hóa chất và 1,2 lần. gấp nhiều lần so với ngành công nghiệp phần mềm và dịch vụ máy tính. Trong tất cả các ngành công nghiệp, ngành dược phẩm sinh học luôn đầu tư nhiều nhất vào RD, ngay cả trong thời kỳ bất ổn kinh tế và khủng hoảng tài chính. Tương tự, báo cáo thường niên năm 2021 của Thermo Fisher Scientific báo cáo rằng công ty đã đăng ký chi phí nghiên cứu và phát triển là 1.406,00 triệu USD vào năm 2021. Chi phí RD đã tăng 19,05% vào năm 2021. Chi phí nghiên cứu và phát triển ngày càng tăng của các công ty dược phẩm sinh học đang góp phần vào sự phát triển của các sản phẩm dược phẩm sinh học đổi mới, từ đó thúc đẩy sự tăng trưởng của thị trường này.

- Do đó, thị trường công nghệ xử lý sinh học dự kiến sẽ chứng kiến sự tăng trưởng đáng kể trong giai đoạn dự báo do sự mở rộng của ngành dược phẩm sinh học và tăng cường đầu tư vào nghiên cứu và phát triển của các công ty công nghệ sinh học và dược phẩm. Tuy nhiên, chi phí cao của các công cụ và các quy định nghiêm ngặt có thể làm chậm tốc độ tăng trưởng trong giai đoạn nghiên cứu.

Xu hướng thị trường công nghệ xử lý sinh học

Phân khúc Protein tái tổ hợp dự kiến sẽ chứng kiến sự tăng trưởng đáng kể trong giai đoạn dự báo.

- Việc tổng hợp công nghiệp các protein tái tổ hợp quan trọng cho mục đích điều trị và phòng ngừa phụ thuộc vào sự phát triển của các kỹ thuật xử lý sinh học hiệu quả.

- Những phát triển hiện nay trong các lĩnh vực xử lý sinh học khác nhau đang được sử dụng để cung cấp các phương pháp hiệu quả để tạo ra protein tái tổ hợp. Chúng bao gồm việc sử dụng các thiết bị thông lượng cao để tối ưu hóa quy trình sinh học hiệu quả và các hệ thống dùng một lần, xử lý ngược dòng liên tục, sắc ký liên tục, xử lý sinh học liên tục tích hợp, chất lượng theo thiết kế và công nghệ phân tích quy trình để đạt được sản phẩm chất lượng với năng suất cao hơn.

- Phân khúc protein tái tổ hợp dự kiến sẽ chứng kiến sự tăng trưởng đáng kể trong giai đoạn dự báo do nhu cầu ngày càng tăng về protein tái tổ hợp cho các ứng dụng điều trị. Hơn nữa, các protein trị liệu tái tổ hợp cung cấp các liệu pháp thiết yếu cho các bệnh khác nhau, chẳng hạn như tiểu đường, ung thư, bệnh truyền nhiễm, bệnh máu khó đông và thiếu máu.

- Hơn nữa, protein tái tổ hợp là công cụ có giá trị để tìm hiểu các tương tác giữa protein-protein, đồng thời việc nghiên cứu, phát triển và tiến bộ công nghệ ngày càng tăng cũng được kỳ vọng sẽ thúc đẩy sự tăng trưởng của phân khúc này.

- Ví dụ vào tháng 10 năm 2022, Larimar Therapeutics Inc. báo cáo đã cấp bằng sáng chế của Hoa Kỳ để bảo vệ CTI-1601. CTI-1601 là một protein tổng hợp tái tổ hợp nhằm mục đích cung cấp frataxin của con người đến ty thể của những bệnh nhân mắc chứng mất điều hòa Friedreich, những người không thể sản xuất đủ lượng protein thiết yếu này.

- Tương tự, vào tháng 2 năm 2021, Sanofi và GSK đã ban hành khởi động một nghiên cứu Giai đoạn 2 tìm liều ngẫu nhiên, mù đôi, đa trung tâm mới về vắc xin ngừa COVID-19 dựa trên protein tái tổ hợp bổ trợ của họ với 720 tình nguyện viên. Do đó, sự đổi mới trong các giải pháp chăm sóc sức khỏe và phát triển các loại thuốc dựa trên protein tái tổ hợp mới đang thúc đẩy sự tăng trưởng của phân khúc này.

- Tỷ lệ mắc các bệnh mãn tính như tiểu đường ngày càng tăng cũng làm tăng nhu cầu về protein tái tổ hợp. Ví dụ, IDF báo cáo rằng 537 triệu người (20-79 tuổi) mắc bệnh tiểu đường vào năm 2021. Con số này dự kiến sẽ tăng thêm 643 triệu bệnh nhân tiểu đường trên toàn thế giới vào năm 2030 và 783 triệu vào năm 2045. Với sự gia tăng dân số mắc bệnh tiểu đường, nhu cầu đối với protein tái tổ hợp trong phân khúc trị liệu có thể sẽ cho thấy sự tăng trưởng sinh lợi trong những năm tới, từ đó góp phần vào sự phát triển của phân khúc này.

- Do đó, do nhu cầu ngày càng tăng về protein tái tổ hợp cho các ứng dụng điều trị và ra mắt sản phẩm mới, phân khúc này dự kiến sẽ chứng kiến sự tăng trưởng đáng kể trong giai đoạn dự báo.

Bắc Mỹ dự kiến sẽ chứng kiến sự tăng trưởng đáng kể trong giai đoạn dự báo.

- Bắc Mỹ dự kiến sẽ chứng kiến sự tăng trưởng đáng kể trong giai đoạn dự báo nhờ sự hỗ trợ của chính phủ trong việc thúc đẩy công nghệ xử lý sinh học, tăng chi tiêu y tế và phát triển cơ sở hạ tầng chăm sóc sức khỏe. Ngoài ra, khu vực này còn chứng kiến các hoạt động hợp tác lớn với các tập đoàn chăm sóc sức khỏe khổng lồ đang đầu tư rộng rãi vào RD trong phát triển công nghệ xử lý sinh học.

- Ví dụ vào tháng 3 năm 2022, Stam Biotech đã huy động được 17 triệu USD cho lò phản ứng sinh học máy in 3-D thế hệ tiếp theo. Tương tự, vào tháng 10 năm 2022, Thermo Fisher Scientific Inc. đã đưa ra giải pháp thu hoạch nuôi cấy tế bào quy mô lớn. Hệ thống máy ly tâm sử dụng một lần DynaSpin là máy ly tâm được thiết kế đặc biệt để cung cấp giải pháp sử dụng một lần tối ưu cho việc thu hoạch nuôi cấy tế bào quy mô lớn, nhằm cải thiện và hợp lý hóa quy trình bằng cách giảm số lượng hộp lọc sâu cần thiết để hoàn tất quy trình thu hoạch.

- Hơn nữa, vào tháng 5 năm 2022, GOOD Meat đã ký thỏa thuận độc quyền kéo dài nhiều năm với ABEC Inc. để thiết kế, sản xuất, lắp đặt và vận hành các lò phản ứng sinh học lớn nhất được biết đến để nuôi cấy tế bào gia cầm và động vật có vú. Công nghệ tập trung vào việc giúp khách hàng trong ngành dược phẩm và dược phẩm sinh học cải thiện tình trạng con người và cung cấp các loại thuốc thay đổi cuộc sống ra thị trường nhanh hơn và hiệu quả hơn. Sự hợp tác giữa các công ty đã tận dụng thế mạnh bổ sung của họ để phát triển các quy trình công việc cụ thể, giúp thu hẹp khoảng cách giữa các giải pháp phân tích và quy trình.

- Các công ty dược phẩm sinh học lớn này đang mở rộng và thúc đẩy phân khúc dược phẩm sinh học ở Bắc Mỹ. Ví dụ vào tháng 10 năm 2021, 3M Health Care và Thermo Fisher Scientific đã hợp tác để đáp ứng nhu cầu ngày càng tăng về phương pháp trị liệu dựa trên protein. Các nhà sản xuất cần các công nghệ và giải pháp tiên tiến hỗ trợ các quy trình sản xuất nhất quán và đáng tin cậy. Sự hợp tác giữa 3M và Thermo Fisher cũng cho phép các nhà sản xuất thu được môi trường nuôi cấy có mật độ tế bào cao, hiệu giá cao để cải thiện việc thu hoạch và sàng lọc cũng như tối ưu hóa năng lực, chất lượng và hiệu quả sản xuất.

- Do đó, công nghệ, sự mở rộng và đầu tư của các công ty dược phẩm sinh học toàn cầu này đang thúc đẩy thị trường công nghệ xử lý sinh học ở Bắc Mỹ.

Tổng quan ngành công nghệ xử lý sinh học

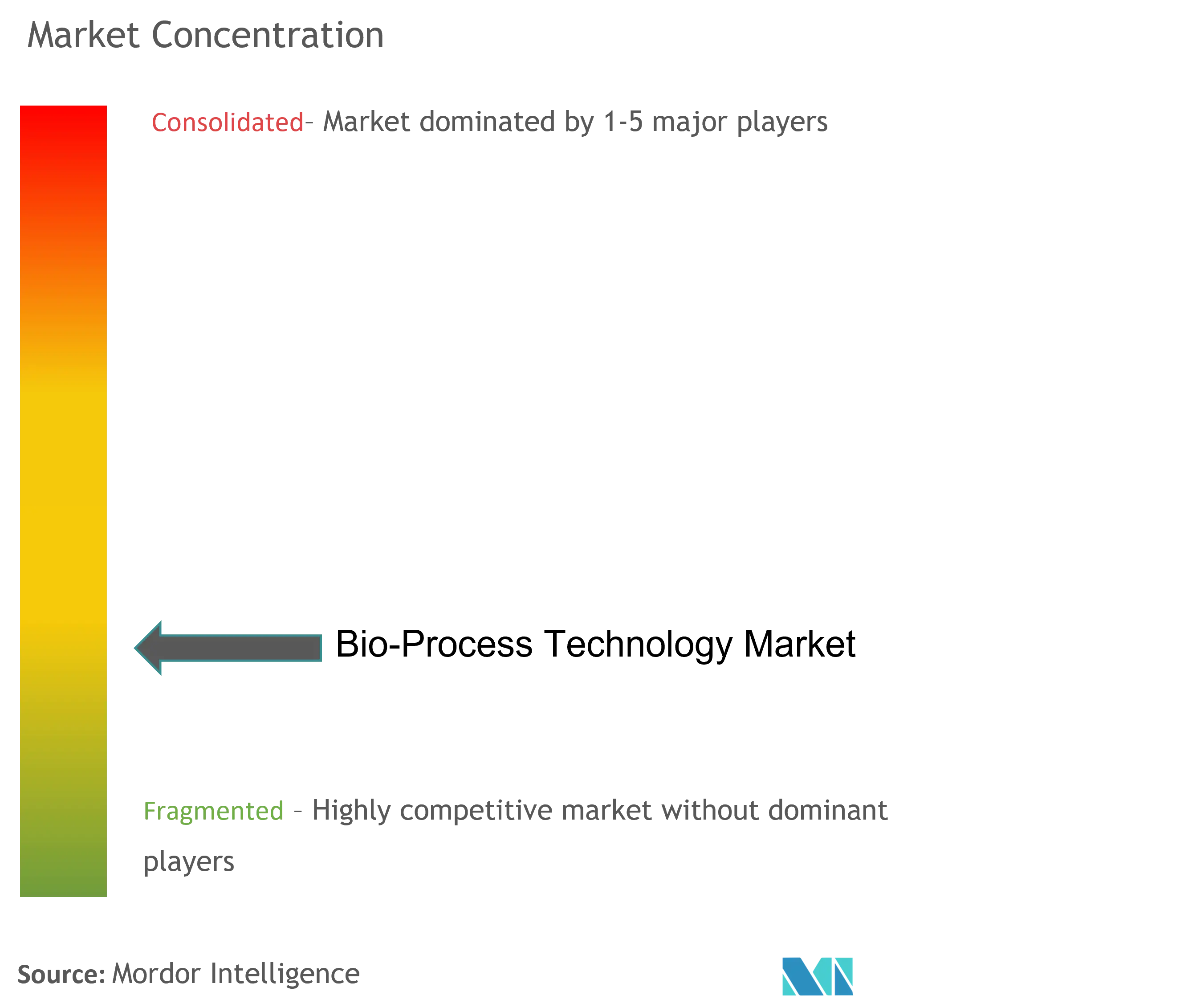

Thị trường công nghệ xử lý sinh học bị phân mảnh và cạnh tranh do có nhiều công ty hoạt động trên toàn cầu và khu vực. Bối cảnh cạnh tranh bao gồm việc phân tích một số công ty quốc tế cũng như địa phương nắm giữ thị phần và nổi tiếng. Một số trong số họ được liệt kê dưới đây.

- Công ty TNHH F. Hoffmann-La Roche

- Nhóm Sartorius

- Công ty khoa học Thermo Fisher

- Công ty cổ phần công nghệ Agilent

- Elitechgroup SpA (Gonotec Gmbh)

- Công cụ nâng cao LLC

- Tập đoàn Danaher

- Merck KGaA

- Becton, Dickinson và Công ty

- Phòng thí nghiệm Bio-Rad Inc.

- Tập đoàn Lonza AG

- Nhóm Sartorius.

Dẫn đầu thị trường công nghệ xử lý sinh học

Thermo Fisher Scientific, Inc.

Agilent Technologies, Inc.

Danaher Corporation

Bio-Rad Laboratories, Inc.

Sartorius Group

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường công nghệ xử lý sinh học

- Tháng 2 năm 2023 Các nhà nghiên cứu từ Viện Công nghệ Ấn Độ (IIT) Guwahati đã phát triển một 'Hộp công cụ Protein' đặc biệt, có thể được sử dụng để chuyển đổi tế bào da thành tế bào tim và từ đó chữa lành trái tim bị tổn thương. Được biết đến như là 'Hộp công cụ Protein tái tổ hợp', nó bao gồm sáu loại protein đặc biệt và có thể được sử dụng để tái tạo các mô tim bị tổn thương.

- Tháng 8 năm 2022 Beckman Coulter Life Sciences công bố hợp tác với Flownamics để tạo ra giải pháp trực tuyến, tự động hóa nhằm giám sát và kiểm soát môi trường nuôi cấy xử lý sinh học. Sự tích hợp tự động này loại bỏ các bước thủ công dễ xảy ra lỗi trong khi cho phép chạy mẫu tải và chạy cho tối đa tám lò phản ứng sinh học, tuân thủ tiêu chuẩn GMP với quản lý dữ liệu điện tử và kiểm soát liên tục mật độ tế bào khả thi, bao gồm cả quy trình làm việc từ xa.

Phân khúc ngành công nghệ xử lý sinh học

Theo phạm vi của báo cáo, quy trình sinh học là một quy trình cụ thể sử dụng các tế bào sống hoàn chỉnh hoặc các thành phần của chúng để thu được sản phẩm mong muốn.

Thị trường công nghệ xử lý sinh học được phân chia theo sản phẩm (dụng cụ (máy phân tích xử lý sinh học, máy đo độ thẩm thấu, lò phản ứng sinh học, máy ấp trứng và các dụng cụ khác), vật tư tiêu hao và phụ kiện (môi trường nuôi cấy, thuốc thử cũng như các vật tư tiêu hao và phụ kiện khác), ứng dụng (protein tái tổ hợp, đơn dòng). kháng thể, kháng sinh và các ứng dụng khác), người dùng cuối (các công ty dược phẩm sinh học, tổ chức sản xuất theo hợp đồng, viện nghiên cứu hàn lâm và những người dùng cuối khác) và khu vực địa lý (Bắc Mỹ, Châu Âu, Châu Á-Thái Bình Dương, Trung Đông, Châu Phi và Nam Mỹ). Báo cáo thị trường cũng bao gồm quy mô và xu hướng thị trường ước tính cho 17 quốc gia trên khắp các khu vực chính trên toàn cầu. Báo cáo đưa ra giá trị (tính bằng triệu USD) cho các phân khúc trên.

| Dụng cụ | Máy phân tích xử lý sinh học |

| Máy đo áp suất | |

| Lò phản ứng sinh học | |

| Vườn ươm | |

| Dụng cụ khác | |

| Vật tư tiêu hao và phụ kiện | Văn hóa truyền thông |

| Thuốc thử | |

| Vật tư tiêu hao và phụ kiện khác |

| Protein tái tổ hợp |

| Kháng thể đơn dòng |

| Thuốc kháng sinh |

| Ứng dụng khác |

| Công ty dược phẩm sinh học |

| Tổ chức sản xuất theo hợp đồng |

| Viện nghiên cứu học thuật |

| Người dùng cuối khác |

| Bắc Mỹ | Hoa Kỳ |

| Canada | |

| México | |

| Châu Âu | nước Đức |

| Vương quốc Anh | |

| Pháp | |

| Nước Ý | |

| Tây ban nha | |

| Phần còn lại của châu Âu | |

| Châu á Thái Bình Dương | Trung Quốc |

| Nhật Bản | |

| Ấn Độ | |

| Châu Úc | |

| Hàn Quốc | |

| Phần còn lại của Châu Á-Thái Bình Dương | |

| Trung Đông và Châu Phi | GCC |

| Nam Phi | |

| Phần còn lại của Trung Đông và Châu Phi | |

| Nam Mỹ | Brazil |

| Argentina | |

| Phần còn lại của Nam Mỹ |

| Theo sản phẩm | Dụng cụ | Máy phân tích xử lý sinh học |

| Máy đo áp suất | ||

| Lò phản ứng sinh học | ||

| Vườn ươm | ||

| Dụng cụ khác | ||

| Vật tư tiêu hao và phụ kiện | Văn hóa truyền thông | |

| Thuốc thử | ||

| Vật tư tiêu hao và phụ kiện khác | ||

| Theo ứng dụng | Protein tái tổ hợp | |

| Kháng thể đơn dòng | ||

| Thuốc kháng sinh | ||

| Ứng dụng khác | ||

| Bởi người dùng cuối | Công ty dược phẩm sinh học | |

| Tổ chức sản xuất theo hợp đồng | ||

| Viện nghiên cứu học thuật | ||

| Người dùng cuối khác | ||

| Địa lý | Bắc Mỹ | Hoa Kỳ |

| Canada | ||

| México | ||

| Châu Âu | nước Đức | |

| Vương quốc Anh | ||

| Pháp | ||

| Nước Ý | ||

| Tây ban nha | ||

| Phần còn lại của châu Âu | ||

| Châu á Thái Bình Dương | Trung Quốc | |

| Nhật Bản | ||

| Ấn Độ | ||

| Châu Úc | ||

| Hàn Quốc | ||

| Phần còn lại của Châu Á-Thái Bình Dương | ||

| Trung Đông và Châu Phi | GCC | |

| Nam Phi | ||

| Phần còn lại của Trung Đông và Châu Phi | ||

| Nam Mỹ | Brazil | |

| Argentina | ||

| Phần còn lại của Nam Mỹ | ||

Câu hỏi thường gặp về nghiên cứu thị trường công nghệ xử lý sinh học

Thị trường công nghệ xử lý sinh học lớn đến mức nào?

Quy mô Thị trường Công nghệ xử lý sinh học dự kiến sẽ đạt 33,60 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 14,44% để đạt 65,96 tỷ USD vào năm 2029.

Quy mô thị trường công nghệ xử lý sinh học hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Công nghệ xử lý sinh học dự kiến sẽ đạt 33,60 tỷ USD.

Ai là người chơi chính trong thị trường công nghệ xử lý sinh học?

Thermo Fisher Scientific, Inc., Agilent Technologies, Inc., Danaher Corporation, Bio-Rad Laboratories, Inc., Sartorius Group là những công ty lớn hoạt động trong Thị trường Công nghệ xử lý sinh học.

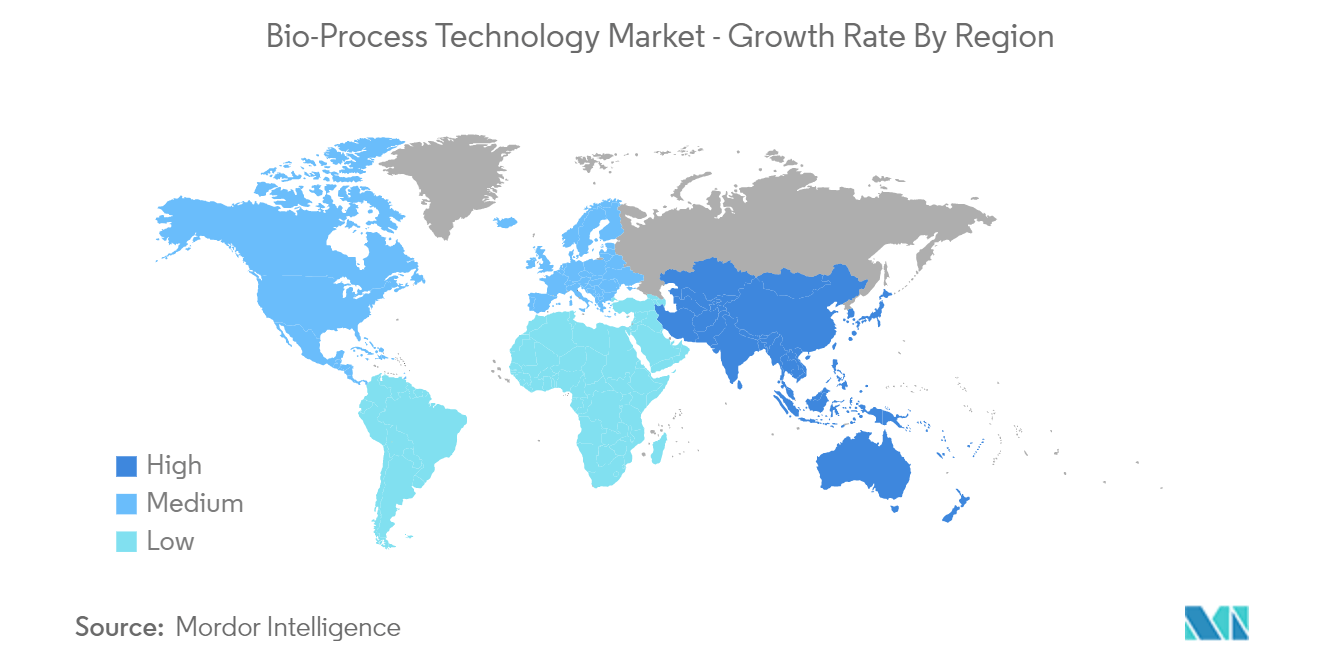

Khu vực nào phát triển nhanh nhất trong Thị trường Công nghệ xử lý sinh học?

Châu Á Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường Công nghệ xử lý sinh học?

Năm 2024, Bắc Mỹ chiếm thị phần lớn nhất trong Thị trường Công nghệ xử lý sinh học.

Thị trường công nghệ xử lý sinh học này diễn ra trong bao nhiêu năm và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Công nghệ xử lý sinh học ước tính là 29,36 tỷ USD. Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Công nghệ xử lý sinh học trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Công nghệ xử lý sinh học trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành công nghệ xử lý sinh học

Thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Công nghệ xử lý sinh học năm 2024, do Báo cáo Công nghiệp Mordor Intelligence™ tạo ra. Phân tích Công nghệ xử lý sinh học bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029 và tổng quan về lịch sử. Lấya mẫu của phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.