Quy mô thị trường của thùng chứa xử lý sinh học

| Giai Đoạn Nghiên Cứu | 2021 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

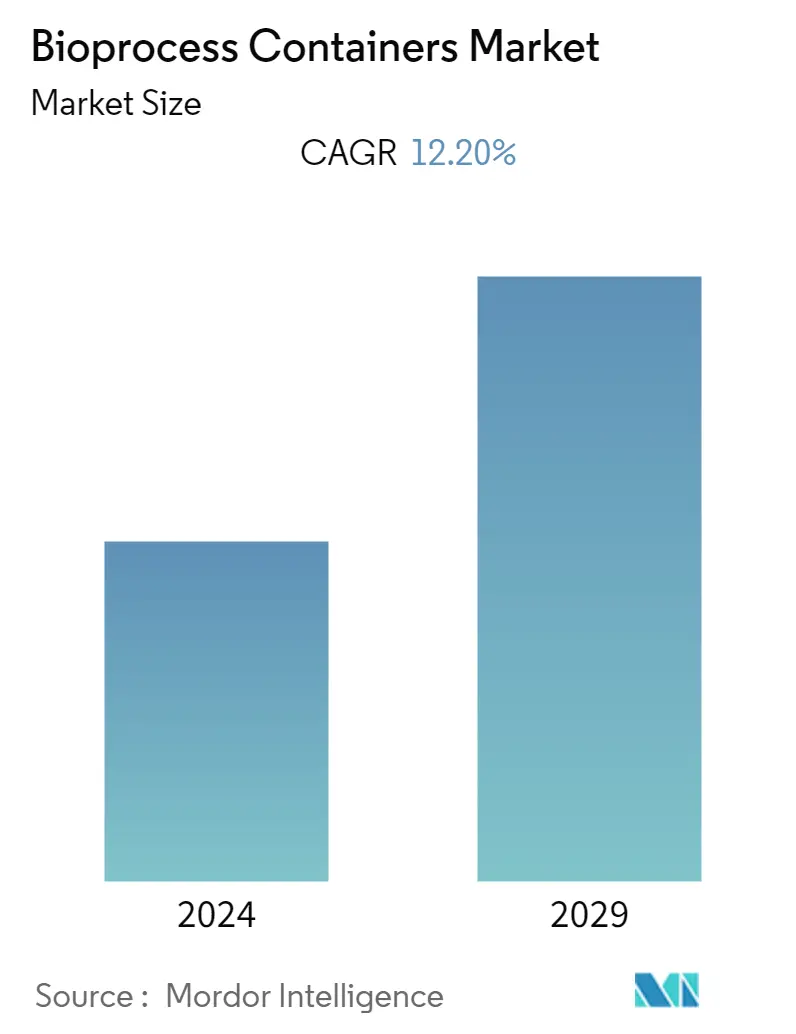

| CAGR | 12.20 % |

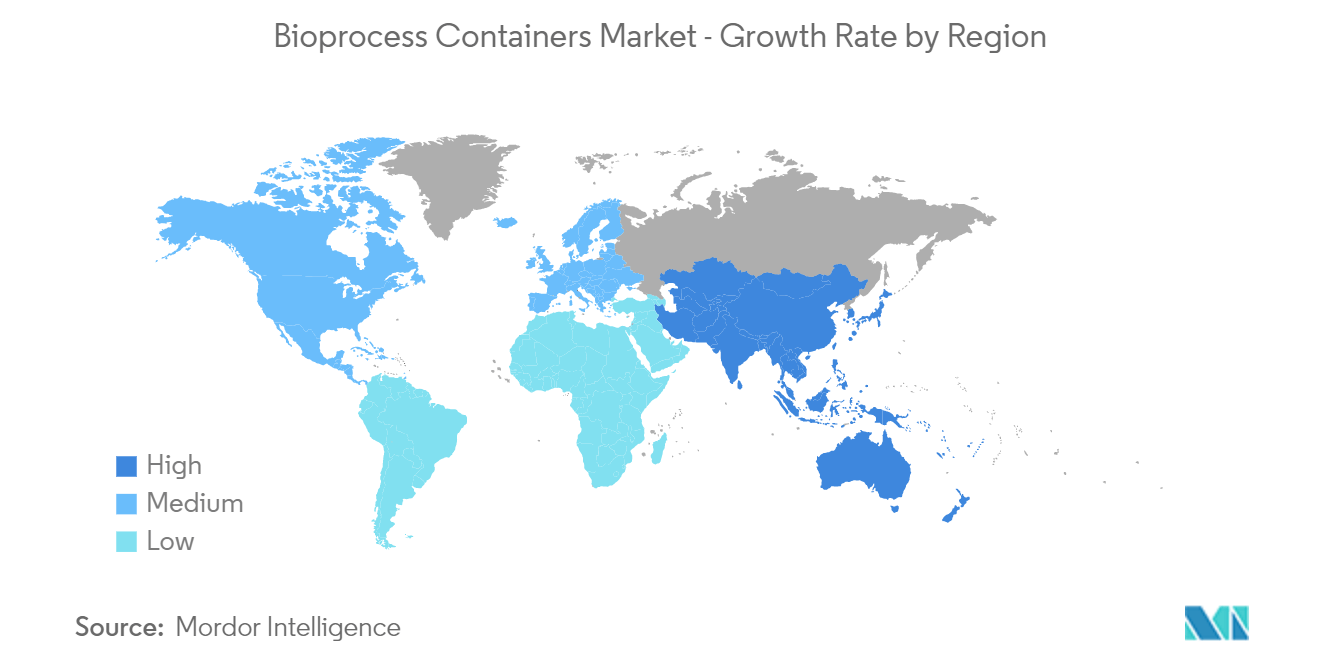

| Thị Trường Tăng Trưởng Nhanh Nhất | Châu á Thái Bình Dương |

| Thị Trường Lớn Nhất | Bắc Mỹ |

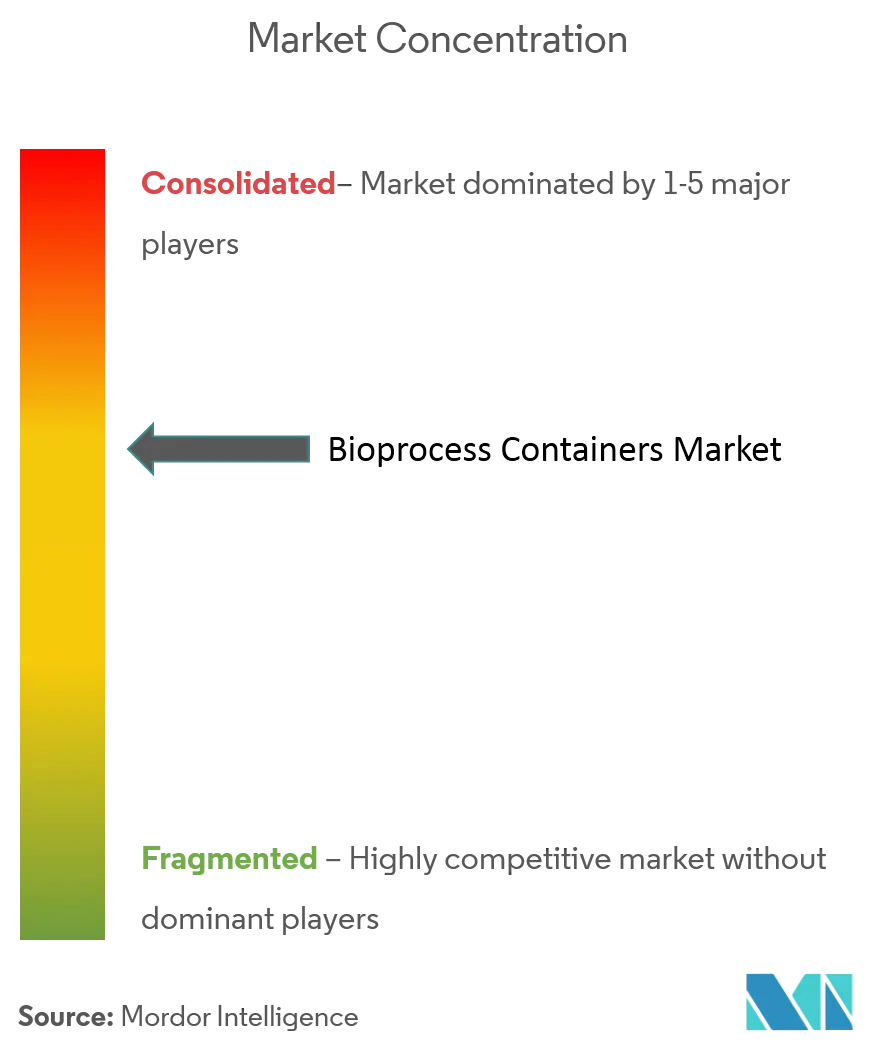

| Tập Trung Thị Trường | Trung bình |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường thùng chứa sinh học

Thị trường thùng chứa xử lý sinh học được dự đoán sẽ tăng trưởng với tốc độ CAGR là 12,2% trong giai đoạn dự báo.

Ban đầu, sự xuất hiện của đại dịch COVID-19 có tác động đáng kể đến thị trường thùng chứa xử lý sinh học vì việc đóng cửa trên toàn cầu đã ảnh hưởng đến chuỗi cung ứng dụng cụ, nguyên liệu thô và các sản phẩm cần thiết khác nhưng các hoạt động nghiên cứu phát triển lại được chú trọng cho sự phát triển. của vắc xin chống lại dịch bệnh Covid-19. Ngoài ra còn có các khoản đầu tư lớn của các tổ chức tư nhân cũng như chính phủ vào lĩnh vực vắc xin, điều này đã có tác động đáng kể đến thị trường vì các thùng chứa xử lý sinh học đóng một vai trò rất quan trọng trong việc phát triển và sản xuất vắc xin. Ví dụ dữ liệu từ PubMed được công bố vào tháng 7 năm 2021 cho biết Liên minh Đổi mới Chuẩn bị Phòng chống Dịch bệnh (CEPI) đã đầu tư 5,6 tỷ USD vào việc phát triển vắc xin COVID-19 và khoảng 51,1 tỷ USD đã được chi cho các hợp đồng mua bán nâng cao (APA). Do đó, với khoản đầu tư lớn như vậy, đại dịch đã có tác động tích cực đáng kể đến thị trường được nghiên cứu.

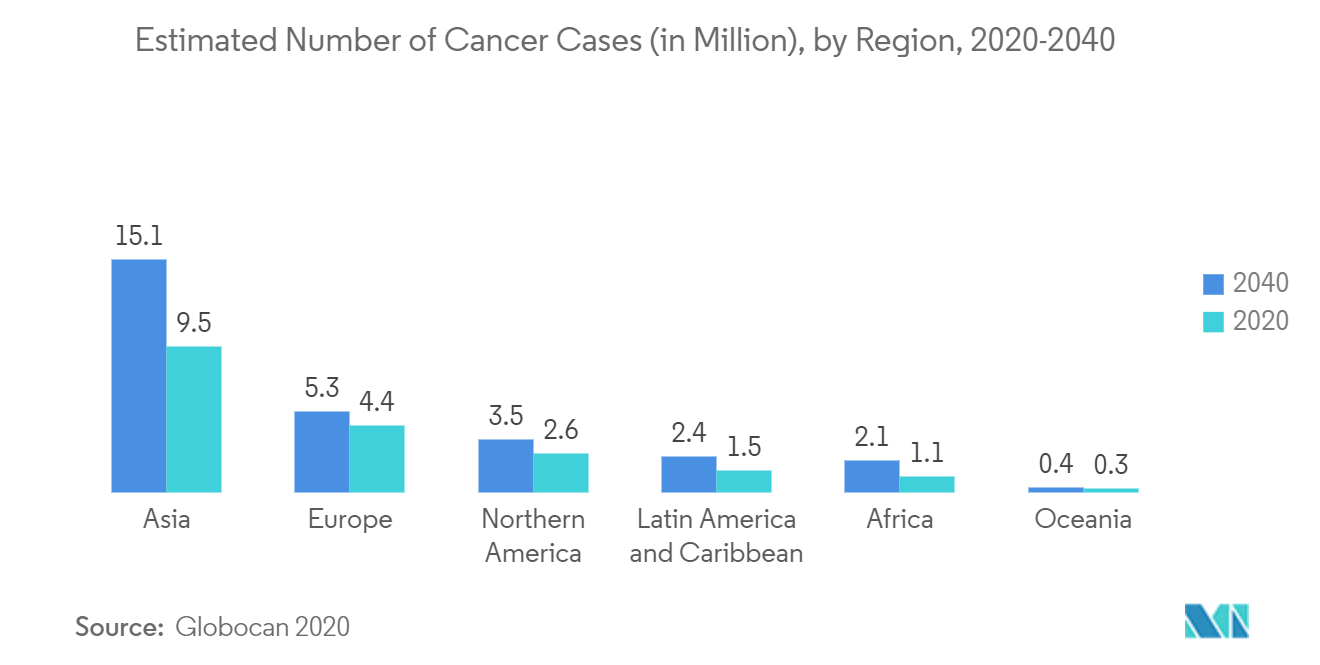

Các yếu tố chính góp phần vào sự tăng trưởng của thị trường bao gồm tỷ lệ mắc bệnh ung thư và các trường hợp rối loạn miễn dịch ngày càng tăng trên toàn cầu đòi hỏi phải có vắc xin và sinh phẩm, cùng với sự ưu tiên ngày càng tăng đối với liệu pháp miễn dịch và hóa trị liệu thúc đẩy nhu cầu về hộp đựng xử lý sinh học. Ví dụ, theo báo cáo tháng 4 năm 2022 của Hiệp hội Ung thư Hoa Kỳ, sinh học được sử dụng trong điều trị ung thư theo nhiều cách và đang được sử dụng rộng rãi để điều trị.

Ngoài ra, vào tháng 8 năm 2022, Innovent Biologics of China và Sanofi có trụ sở tại Paris đã đầu tư 2,42 tỷ USD vào tập đoàn dược phẩm sinh học để cùng phát triển hai loại thuốc trị ung thư tại Trung Quốc. Theo Innovent Biologics, SAR408701 hoặc tusamitamab ravtansine sẽ được sử dụng để điều trị ung thư phổi, dạ dày và các bệnh ung thư khác, trong khi SAR444245 hoặc non-alpha IL-2 đang được nghiên cứu giai đoạn II về ung thư da, khối u đầu và cổ. trong số những người khác. Do đó, gánh nặng ngày càng tăng của bệnh ung thư và nguồn tài trợ cho việc phát triển phương pháp điều trị dự kiến sẽ thúc đẩy tăng trưởng trong thị trường được nghiên cứu.

Ngoài ra, các sáng kiến mở rộng kinh doanh khác của các công ty trong khu vực, chẳng hạn như mở rộng, sáp nhập, mua lại và hợp tác, dự kiến sẽ tiếp tục thúc đẩy tăng trưởng thị trường thùng chứa xử lý sinh học trong giai đoạn dự báo. Chẳng hạn, vào tháng 6 năm 2022, bộ phận Bệnh hiếm của AstraZeneca, Alexion, đã thông báo chi khoảng 65 triệu EUR (68,20 triệu USD) để mở rộng khả năng sản xuất tại Ireland trong 18 tháng tới, khoản đầu tư này sẽ được công ty sử dụng để xây dựng năng lực sản xuất sinh học và tăng cường các sáng kiến RD trong nước. Các thùng chứa xử lý sinh học được tích hợp dễ dàng vào các hệ thống hiệu suất cao khác nhau trong quá trình sản xuất sinh học. Do đó, do các yếu tố nêu trên, nhu cầu về thùng chứa xử lý sinh học dự kiến sẽ tăng trong giai đoạn dự báo và thị trường dự kiến sẽ tăng trưởng.

Hơn nữa, vắc xin là một trong những dạng sinh học quan trọng nhất được sử dụng trong điều trị các tình trạng y tế khác nhau và các công ty đang đầu tư mạnh vào việc phát triển vắc xin cho nhiều bệnh, bao gồm cả những bệnh hiếm gặp, dự kiến sẽ thúc đẩy tăng trưởng thị trường. Ví dụ, vào tháng 10 năm 2021, công ty đầu tư Thụy Điển, Flerie Invest, đã đầu tư 52 triệu USD để thành lập một trung tâm đổi mới vắc xin và thuốc sinh học tiên tiến ở Matfors, miền bắc Thụy Điển. Trong quá trình sản xuất vắc xin, cần có thiết bị xử lý chất lỏng tốt hơn để có thể đáp ứng yêu cầu không bị nhiễm bẩn. Các thông số này được đáp ứng bởi các thùng chứa xử lý sinh học, điều này đang thúc đẩy nhu cầu tương tự trong quá trình sản xuất vắc xin.

Do đó, do các yếu tố nêu trên, thị trường thùng chứa xử lý sinh học dự kiến sẽ tăng trưởng trong giai đoạn dự báo. Tuy nhiên, chi phí cao liên quan đến thiết bị cùng với các vấn đề về tạp chất liên quan đến các quy định pháp lý nghiêm ngặt và có thể chiết xuất được dự kiến sẽ hạn chế sự phát triển của thị trường thùng chứa xử lý sinh học trong giai đoạn dự báo.

Xu hướng thị trường thùng chứa xử lý sinh học

Phân khúc thùng chứa xử lý sinh học 2D dự kiến sẽ chiếm thị phần chính trên thị trường trong giai đoạn dự báo

Phân khúc thùng chứa xử lý sinh học 2D được dự đoán sẽ chiếm thị phần đáng kể trên thị trường được nghiên cứu do khả năng đẩy nhanh quy trình sản xuất dược phẩm sinh học hiện có và thực tế là chúng hữu ích cho việc chuẩn bị môi trường, quản lý chất lỏng và bảo quản sản phẩm.

Để thu hoạch tế bào và phân phối các sản phẩm thuốc số lượng lớn cũng như tiền chất thuốc số lượng lớn, các thùng chứa xử lý sinh học 2D được sử dụng rộng rãi. Do đó, với việc đầu tư vào phát triển và mở rộng sản xuất sinh học, nhu cầu về thùng chứa xử lý sinh học 2D dự kiến sẽ tăng lên, điều này được dự đoán sẽ thúc đẩy tăng trưởng của phân khúc. Một số công ty cung cấp các thùng chứa xử lý sinh học 2D tiên tiến, chẳng hạn như Thermo Fisher, CellBios và Cole-Palmer.

Đầu tư ngày càng tăng vào việc phát triển và sản xuất nhiều sản phẩm sinh học hơn đang buộc các nhà sản xuất thùng chứa xử lý sinh học phải tăng cường cung cấp và mở rộng công suất, điều này dự kiến sẽ tác động tích cực đến phân khúc thùng chứa xử lý sinh học 2D. Ví dụ vào tháng 2 năm 2022, Tập đoàn Bao bì ALLpaQ đã công bố ra mắt dòng Thùng xử lý sinh học ALLpaQ 500 PLUS mới. Công ty thông báo rằng việc đầu tư vào các thùng chứa xử lý sinh học được thực hiện nhằm dẫn đầu thị trường và đáp ứng các yêu cầu của khách hàng.

Do đó, phân khúc này dự kiến sẽ chứng kiến sự tăng trưởng mạnh mẽ trong những năm tới do các công ty chủ chốt đầu tư vào lĩnh vực kinh doanh container xử lý sinh học.

Khu vực Bắc Mỹ dự kiến sẽ chiếm thị phần lớn trên thị trường trong giai đoạn dự báo

Khu vực Bắc Mỹ là nơi có một số công ty dược phẩm và dược phẩm sinh học lớn nhất đang tích cực tham gia vào việc phát triển và sản xuất sinh học.

Nhu cầu cao đối với các sản phẩm dược phẩm sinh học do gánh nặng bệnh mãn tính cao và các sáng kiến của chính phủ cũng được kỳ vọng sẽ thúc đẩy tăng trưởng thị trường. Chẳng hạn, vào tháng 5 năm 2021, Quebec đã trở thành tỉnh thứ tư của Canada thực hiện chương trình chuyển đổi thuốc tương tự sinh học bắt buộc. Với một số trường hợp ngoại lệ, tỉnh đang chuyển sang chính sách chỉ cho phép các loại thuốc sinh học tương tự trong danh sách các loại thuốc sinh học được phê duyệt, nếu có. Do đó, những sáng kiến như vậy thúc đẩy việc áp dụng sinh học, dự kiến sẽ có tác động tích cực đáng kể đến thị trường thùng chứa xử lý sinh học và thúc đẩy tăng trưởng trên thị trường.

Ở khu vực Bắc Mỹ, Hoa Kỳ dự kiến sẽ nắm giữ thị phần rất đáng kể trong thị trường thùng chứa xử lý sinh học nhờ đầu tư lớn vào sinh học và số lượng phê duyệt sinh học cao trong nước cùng với gánh nặng bệnh mãn tính ngày càng tăng. Chẳng hạn, vào tháng 7 năm 2021, Cytiva và Pall Corporation đã lên kế hoạch đầu tư khoảng 1,5 tỷ USD trong hai năm để mở rộng năng lực nhằm đáp ứng nhu cầu ngày càng tăng về các sản phẩm công nghệ sinh học. Theo thông cáo báo chí của Cytiva, hơn 600 triệu USD sẽ được đầu tư vào nhựa sắc ký, hơn 400 triệu USD vào môi trường nuôi cấy tế bào, hơn 300 triệu USD vào công nghệ sử dụng một lần, chẳng hạn như lò phản ứng sinh học và hơn 200 triệu USD cho mở rộng các địa điểm của họ trên khắp Trung Quốc và phần còn lại của khu vực Châu Á - Thái Bình Dương, Châu Âu và Hoa Kỳ.

Tương tự, vào tháng 4 năm 2022, Catalent tiết lộ kế hoạch đầu tư khoảng 350 triệu USD vào cơ sở ở Bloomington, Indiana, để mở rộng năng lực sản xuất dược chất và sản phẩm sinh học. Dự án sẽ phục vụ quy trình sản xuất sinh học mạnh mẽ của ngành qua nhiều phương thức khác nhau với lò phản ứng sinh học mới, dây chuyền chiết rót ống tiêm và khả năng đông khô bổ sung, được hỗ trợ bởi các phòng thí nghiệm kiểm soát chất lượng và đóng gói tự động phức tạp.

Do đó, do các yếu tố nêu trên, khu vực Bắc Mỹ dự kiến sẽ chiếm thị phần đáng kể trong thị trường thùng chứa xử lý sinh học, trong đó Hoa Kỳ là thị trường chính cho thùng chứa xử lý sinh học trong giai đoạn dự báo.

Tổng quan về ngành công nghiệp container xử lý sinh học

Thị trường thùng chứa xử lý sinh học toàn cầu tập trung vừa phải về mặt cạnh tranh. Một số công ty nổi bật hiện đang thống trị thị trường về thị phần đang mua lại sản phẩm, hợp tác với các công ty khác để củng cố vị thế thị trường toàn cầu của họ và tung ra sản phẩm mới. Một số công ty hiện đang thống trị thị trường là Thermo Fisher Scientific Inc, Danaher Corporation (Cytiva), Saint-Gobain SA, Lonza Group AG và Avantor Inc.

Dẫn đầu thị trường thùng chứa xử lý sinh học

-

Thermo Fisher Scientific Inc

-

Saint-Gobain S.A.

-

Lonza Group AG

-

Avantor Inc

-

Danaher Corporation (Cytiva)

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường thùng chứa xử lý sinh học

- Tháng 4 năm 2022- Thermo Fisher Scientific đã mở một cơ sở sản xuất công nghệ sử dụng một lần ở Ogden, Utah. Nó tạo ra năng lực bổ sung để sản xuất công nghệ và vật liệu chất lượng cao cần thiết để phát triển vắc xin mới và các liệu pháp đột phá, từ đó cho thấy việc sản xuất các thùng chứa xử lý sinh học đang gia tăng.

- Tháng 2 năm 2022- Dow, có trụ sở chính tại Hoa Kỳ, hợp tác với Sartorius và Südpack Medica để sản xuất túi xử lý sinh học, một bộ phận thiết yếu để sản xuất và vận chuyển an toàn vắc xin vi-rút Corona trên toàn cầu.

Báo cáo thị trường thùng chứa xử lý sinh học - Mục lục

1. GIỚI THIỆU

1.1 Giả định nghiên cứu và định nghĩa thị trường

1.2 Phạm vi nghiên cứu

2. PHƯƠNG PHÁP NGHIÊN CỨU

3. TÓM TẮT TÓM TẮT

4. ĐỘNG LỰC THỊ TRƯỜNG

4.1 Tổng quan thị trường

4.2 Trình điều khiển thị trường

4.2.1 Nhu cầu ngày càng tăng về sinh học và giảm nguy cơ lây nhiễm chéo

4.2.2 Sản xuất vắc xin bằng công nghệ dùng một lần

4.3 Hạn chế thị trường

4.3.1 Chi phí thiết bị cao cùng với các vấn đề tạp chất liên quan đến chất có thể lọc và có thể chiết xuất

4.3.2 Khung quy định nghiêm ngặt đối với các cơ sở sản xuất có thùng chứa xử lý sinh học

4.4 Phân tích năm lực lượng của Porter

4.4.1 Mối đe dọa của những người mới

4.4.2 Quyền thương lượng của người mua/người tiêu dùng

4.4.3 Sức mạnh thương lượng của nhà cung cấp

4.4.4 Mối đe dọa của sản phẩm thay thế

4.4.5 Cường độ của sự ganh đua đầy tính canh tranh

5. PHÂN PHỐI THỊ TRƯỜNG

5.1 Theo loại container

5.1.1 Thùng chứa xử lý sinh học 2D

5.1.2 Thùng chứa xử lý sinh học 3D

5.1.3 Hộp đựng và phụ kiện khác

5.2 Theo ứng dụng

5.2.1 Quy trình ngược dòng

5.2.2 Quá trình hạ nguồn

5.2.3 Phát triển quy trình

5.3 Bởi người dùng cuối

5.3.1 Công ty dược phẩm sinh học

5.3.2 Các công ty R&D khoa học đời sống

5.3.3 Người dùng cuối khác

5.4 Theo địa lý

5.4.1 Bắc Mỹ

5.4.1.1 Hoa Kỳ

5.4.1.2 Canada

5.4.1.3 México

5.4.2 Châu Âu

5.4.2.1 nước Đức

5.4.2.2 Vương quốc Anh

5.4.2.3 Pháp

5.4.2.4 Nước Ý

5.4.2.5 Tây ban nha

5.4.2.6 Phần còn lại của châu Âu

5.4.3 Châu á Thái Bình Dương

5.4.3.1 Trung Quốc

5.4.3.2 Nhật Bản

5.4.3.3 Ấn Độ

5.4.3.4 Châu Úc

5.4.3.5 Hàn Quốc

5.4.3.6 Phần còn lại của Châu Á-Thái Bình Dương

5.4.4 Trung Đông và Châu Phi

5.4.4.1 GCC

5.4.4.2 Nam Phi

5.4.4.3 Phần còn lại của Trung Đông và Châu Phi

5.4.5 Nam Mỹ

5.4.5.1 Brazil

5.4.5.2 Argentina

5.4.5.3 Phần còn lại của Nam Mỹ

6. CẢNH BÁO CẠNH TRANH

6.1 Hồ sơ công ty

6.1.1 Thermo Fisher Scientific Inc.

6.1.2 Cytiva

6.1.3 Saint-Gobain S.A

6.1.4 Lonza Group AG

6.1.5 Avantor Inc

6.1.6 Merck KGaA

6.1.7 Sartorius AG

6.1.8 CellBios Healthcare and Lifesciences Pvt Ltd

6.1.9 Cole-Parmer Instrument Co

6.1.10 Biomass Sensor Singapore Pte

7. CƠ HỘI THỊ TRƯỜNG VÀ XU HƯỚNG TƯƠNG LAI

Phân khúc ngành công nghiệp thùng chứa xử lý sinh học

Thùng chứa xử lý sinh học là hệ thống thùng chứa linh hoạt, dùng một lần được sử dụng để xúc tác cho các quá trình xử lý sinh học đang diễn ra và hỗ trợ lưu trữ môi trường vô trùng trong ngành công nghiệp dược phẩm sinh học và khoa học đời sống.

Thị trường thùng chứa xử lý sinh học được phân chia theo loại thùng chứa (thùng chứa xử lý sinh học 2D, thùng chứa xử lý sinh học 3D và các loại thùng chứa khác), ứng dụng (Quy trình ngược dòng, quy trình hạ nguồn, phát triển quy trình), Người dùng cuối (Công ty dược phẩm sinh học, Công ty RD khoa học đời sống, và Người dùng cuối khác) và Địa lý (Bắc Mỹ (Hoa Kỳ, Canada và Mexico), Châu Âu (Đức, Vương quốc Anh, Pháp, Ý, Tây Ban Nha và Phần còn lại của Châu Âu), Châu Á-Thái Bình Dương (Trung Quốc, Nhật Bản, Ấn Độ , Úc, Hàn Quốc và phần còn lại của Châu Á-Thái Bình Dương), Trung Đông và Châu Phi (GCC, Nam Phi và Phần còn lại của Trung Đông và Châu Phi), và Nam Mỹ Brazil, Argentina và Phần còn lại của Nam Mỹ)). Báo cáo đưa ra giá trị (tính bằng triệu USD) cho các phân khúc trên.

| Theo loại container | ||

| ||

| ||

|

| Theo ứng dụng | ||

| ||

| ||

|

| Bởi người dùng cuối | ||

| ||

| ||

|

| Theo địa lý | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

Câu hỏi thường gặp về nghiên cứu thị trường thùng chứa sinh học

Quy mô thị trường thùng chứa xử lý sinh học hiện tại là bao nhiêu?

Thị trường thùng chứa xử lý sinh học dự kiến sẽ đạt tốc độ CAGR là 12,20% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong Thị trường Thùng xử lý sinh học?

Thermo Fisher Scientific Inc, Saint-Gobain S.A., Lonza Group AG, Avantor Inc, Danaher Corporation (Cytiva) là những công ty lớn hoạt động trong Thị trường Thùng đựng Sinh học.

Khu vực nào phát triển nhanh nhất trong Thị trường Thùng xử lý sinh học?

Châu Á-Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường Thùng chứa Xử lý Sinh học?

Vào năm 2024, Bắc Mỹ chiếm thị phần lớn nhất trong Thị trường Thùng chứa Xử lý Sinh học.

Thị trường thùng chứa xử lý sinh học này bao gồm những năm nào?

Báo cáo bao gồm quy mô thị trường lịch sử của Thị trường Thùng chứa Sinh học trong các năm 2021, 2022 và 2023. Báo cáo cũng dự báo Quy mô Thị trường Thùng chứa Sinh học trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành công nghiệp thùng chứa xử lý sinh học

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Thùng xử lý sinh học năm 2023, do Báo cáo Công nghiệp Mordor Intelligence™ tạo ra. Phân tích Bioprocess Containers bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.