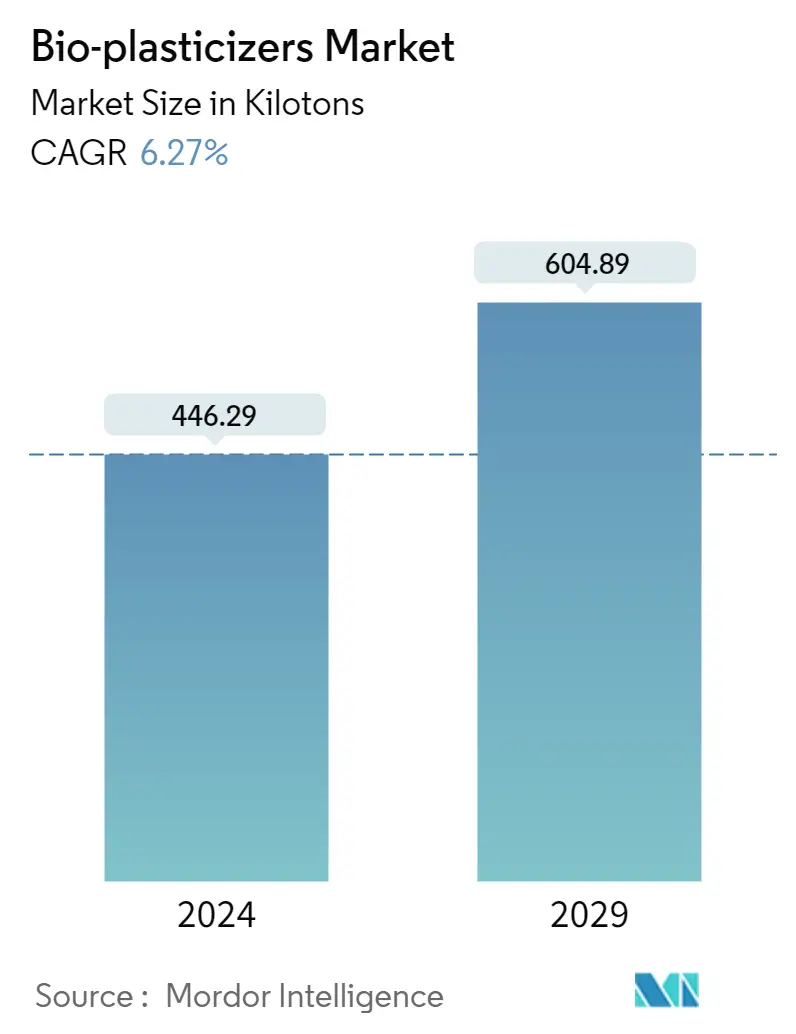

Quy mô thị trường chất dẻo sinh học

| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Thể Tích Thị Trường (2024) | 446.29 kiloton |

| Thể Tích Thị Trường (2029) | 604.89 kiloton |

| CAGR(2024 - 2029) | 6.27 % |

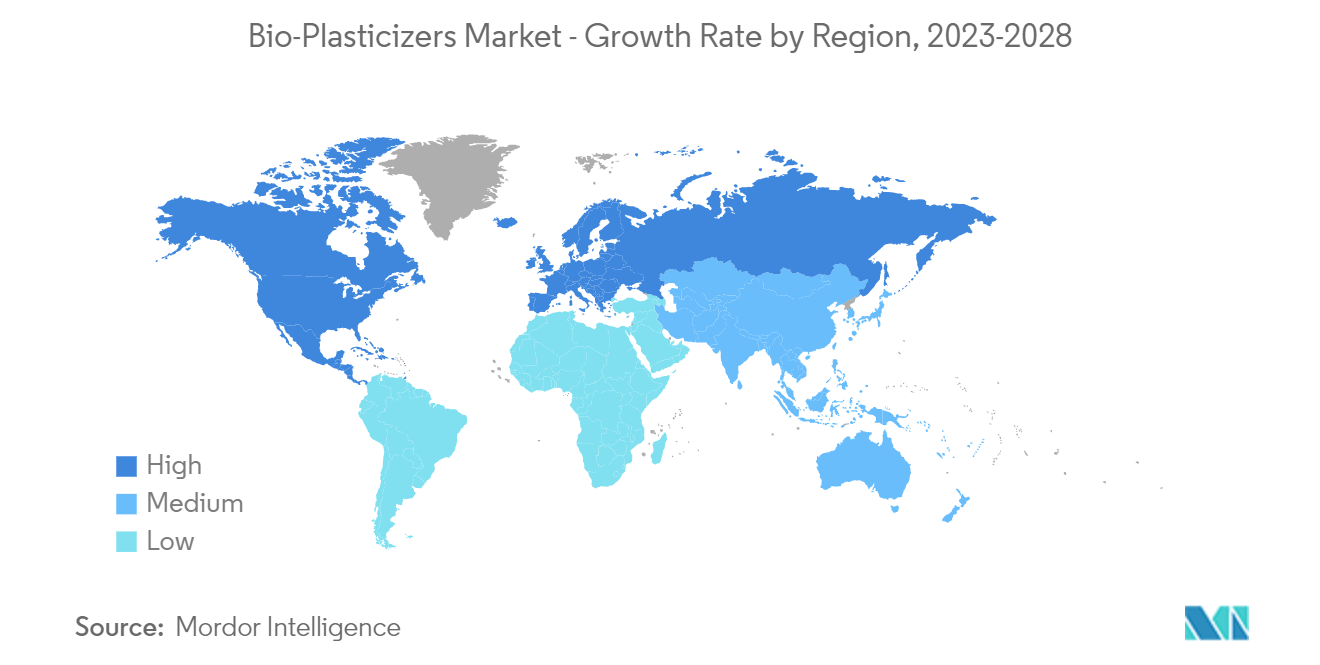

| Thị Trường Tăng Trưởng Nhanh Nhất | Châu Âu |

| Thị Trường Lớn Nhất | Châu á Thái Bình Dương |

| Tập Trung Thị Trường | Cao |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường chất dẻo sinh học

Quy mô thị trường chất dẻo sinh học ước tính là 446,29 kiloton vào năm 2024 và dự kiến sẽ đạt 604,89 kiloton vào năm 2029, tăng trưởng với tốc độ CAGR là 6,27% trong giai đoạn dự báo (2024-2029).

COVID-19 đã tác động tiêu cực đến thị trường trong năm 2020. Trong thời kỳ đại dịch, các hoạt động xây dựng tạm thời bị dừng do lệnh đóng cửa của chính phủ. Điều này dẫn đến việc giảm tiêu thụ chất làm dẻo sinh học dựa trên lớp phủ sàn và tường, dây và cáp, do đó, tác động tiêu cực đến nhu cầu về chất làm dẻo sinh học. Tuy nhiên, nhu cầu về bao bì từ phân khúc thực phẩm và thương mại điện tử tăng đáng kể trong thời điểm này, điều này đã kích thích nhu cầu về vật liệu đóng gói làm từ chất dẻo sinh học, do đó thúc đẩy tăng trưởng thị trường.

- Trong ngắn hạn, nhu cầu ngày càng tăng về chất hóa dẻo sinh học cho PVC dẻo và việc cấm chất hóa dẻo gốc phthalate dự kiến sẽ thúc đẩy sự tăng trưởng của thị trường.

- Chi phí cao của chất hóa dẻo sinh học, khi so sánh với các chất hóa dẻo thông thường, có khả năng cản trở sự tăng trưởng của thị trường.

- Nghiên cứu đang diễn ra về chất làm dẻo dựa trên sinh học có khả năng tạo ra cơ hội cho thị trường trong giai đoạn dự báo.

- Khu vực châu Á - Thái Bình Dương dự kiến sẽ thống trị thị trường. Nó cũng có khả năng chứng kiến CAGR cao nhất trong giai đoạn dự báo.

Xu hướng thị trường chất dẻo sinh học

Nhu cầu ngày càng tăng từ sàn, tấm lợp và tấm phủ tường

- Chất dẻo sinh học giúp giảm nhu cầu về nước và làm cho bê tông cứng và dễ thi công. Đây thường là những chất hữu cơ hoặc sự kết hợp của các chất hữu cơ và vô cơ giúp giảm hàm lượng nước để dễ thi công.

- Lượng chất dẻo được thêm vào khoảng 0,1% -0,4% trọng lượng xi măng. Lượng này làm giảm 5%-15% nhu cầu nước và cũng làm tăng khả năng thi công khi độ sụt khoảng 3-8 cm. Nói chung, chất làm dẻo chứa ít hơn 2% không khí.

- Theo Cục Thống kê Quốc gia Trung Quốc, giá trị sản lượng của các công trình xây dựng trong nước chiếm 25,92 nghìn tỷ CNY (4,02 nghìn tỷ USD) vào năm 2021, so với 23,27 nghìn tỷ CNY (3,37 nghìn tỷ USD) vào năm 2020. Điều này dẫn đến một nhu cầu về ván sàn và tấm phủ tường tăng lên, từ đó làm tăng nhu cầu về thị trường chất dẻo sinh học.

- Ở Ấn Độ, ngành xây dựng là trụ cột quan trọng cho sự tăng trưởng của nền kinh tế. Chính phủ đang thực hiện một số bước để đảm bảo rằng đất nước có cơ sở hạ tầng tốt vào một thời điểm nhất định. Chính phủ Ấn Độ đã tích cực thúc đẩy xây dựng nhà ở vì mục tiêu cung cấp nhà ở cho khoảng 1,3 tỷ người.

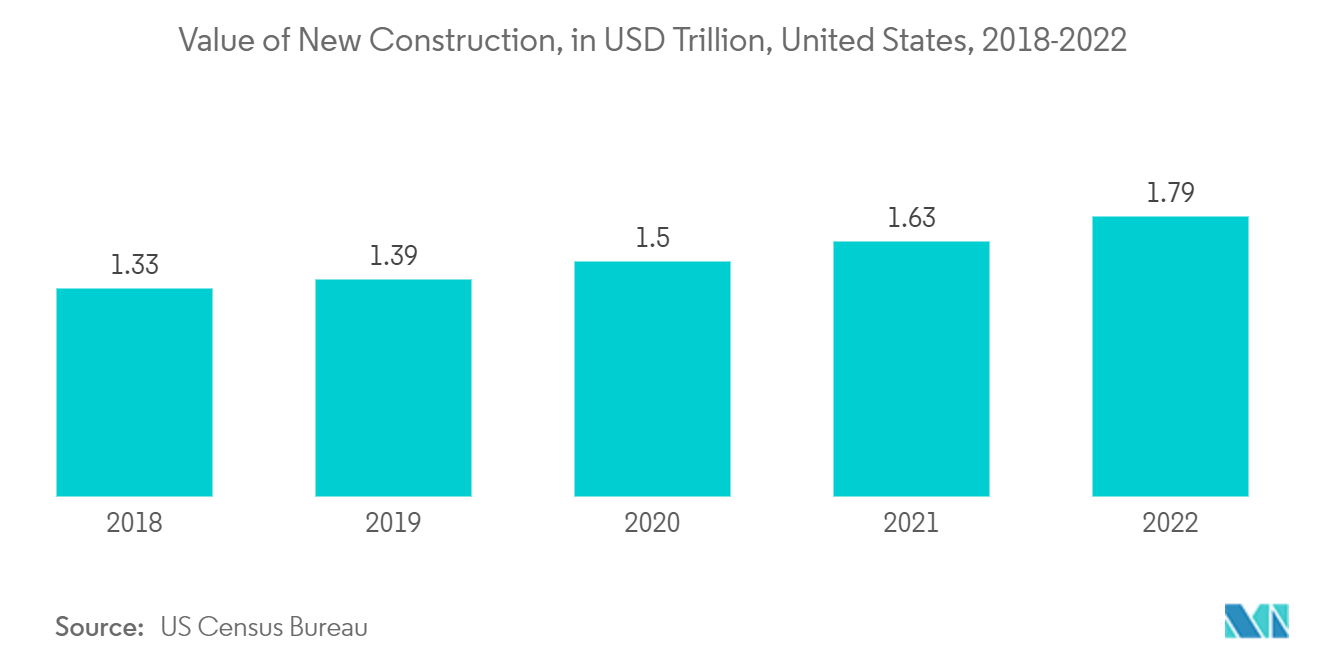

- Hơn nữa, theo Cục Điều tra Dân số Hoa Kỳ, giá trị hàng năm của các công trình xây dựng mới được xây dựng ở Hoa Kỳ chiếm 1,792 tỷ USD vào năm 2022, so với 1,626 tỷ USD vào năm 2021. Hơn nữa, giá trị hàng năm của việc xây dựng khu dân cư được thực hiện ở Hoa Kỳ được định giá 908 tỷ USD vào năm 2022, tăng 13% so với 803 tỷ USD năm 2021.

- Do đó, với nhu cầu bảo tồn tài nguyên nước ngày càng tăng, việc sử dụng chất hóa dẻo trong ván sàn và tấm phủ tường cũng tăng nhanh.

- Do tất cả những yếu tố này, nhu cầu về chất dẻo sinh học có thể sẽ tăng trên toàn thế giới trong giai đoạn dự báo.

Khu vực Châu Á - Thái Bình Dương chiếm ưu thế trong tăng trưởng thị trường

- Ngành xây dựng châu Á-Thái Bình Dương là ngành lớn nhất thế giới. Nó đang tăng trưởng với tốc độ lành mạnh vì tầng lớp trung lưu ngày càng giàu hơn và ngày càng có nhiều người chuyển đến thành phố.

- Sự mở rộng của ngành cũng được hưởng lợi từ việc bổ sung cơ sở hạ tầng và sự gia nhập của các công ty quan trọng từ Liên minh châu Âu vào thị trường sinh lợi của Trung Quốc.

- Ngành xây dựng của Trung Quốc đã phát triển nhanh chóng trong vài năm qua nhờ sự thúc đẩy đầu tư cơ sở hạ tầng của chính phủ trung ương như một phương tiện để duy trì tăng trưởng kinh tế. Trung Quốc dẫn đầu ngành xây dựng với giá trị gia tăng 1,29 nghìn tỷ USD vào năm 2022.

- Ngoài ra, tổng diện tích sàn của những ngôi nhà mới được xây dựng ở Nhật Bản vào năm 2022 là khoảng 69 triệu mét vuông, thấp hơn so với 70 triệu mét vuông được xây dựng vào năm 2021. Ngoài ra, vào năm 2022, khoảng 859.500 nhà ở mới được khởi công ở Nhật Bản. Điều này dẫn đến sự gia tăng tiêu thụ chất dẻo sinh học cho các ứng dụng như dây điện, dây cáp, sàn và tấm phủ tường.

- Các hạn chế đầu tư nước ngoài cũng đã được dỡ bỏ đối với việc phát triển đất đai, khách sạn cao cấp, cao ốc văn phòng, trung tâm triển lãm quốc tế, xây dựng và vận hành các công viên giải trí lớn. Trong vài năm tới, thị trường chất dẻo sinh học trong khu vực có thể sẽ phát triển do sự tăng trưởng của lĩnh vực cơ sở hạ tầng và giao thông vận tải.

- Hiệp hội Công nghiệp Bao bì Ấn Độ (PIAI) cũng cho biết, Ấn Độ đang trở thành nơi mà ngành bao bì nhựa ưa chuộng. Ngành công nghiệp bao bì là ngành lớn thứ năm trong nền kinh tế Ấn Độ.

- Ngành chăm sóc sức khỏe đang phát triển ổn định, với chi tiêu cho chăm sóc sức khỏe và số lượng cơ sở y tế trong nước tăng lên hàng năm. Các chính sách của chính phủ Ấn Độ cởi mở hơn cũng tạo điều kiện cho 100% vốn đầu tư trực tiếp nước ngoài vào thị trường thiết bị y tế.

- Tại Ấn Độ, chính phủ đã giới thiệu chương trình chăm sóc sức khỏe do chính phủ tài trợ lớn nhất thế giới, Chương trình NHP. Trong Khảo sát kinh tế năm 2022, chi tiêu công của Ấn Độ cho chăm sóc sức khỏe ở mức 2,1% GDP trong giai đoạn 2021-22, so với 1,8% trong giai đoạn 2020-21. Ngoài ra, chính phủ Ấn Độ đang có kế hoạch giới thiệu chương trình khuyến khích tín dụng trị giá 500 tỷ INR (6,8 tỷ USD) để thúc đẩy cơ sở hạ tầng chăm sóc sức khỏe của đất nước.

- Do đó, các yếu tố nêu trên dự kiến sẽ có tác động đáng kể đến thị trường trong giai đoạn dự báo.

Tổng quan về ngành chất dẻo sinh học

Thị trường chất dẻo sinh học được củng cố một phần về bản chất. Một số công ty lớn trên thị trường bao gồm Dow, Evonik Industries AG, Cargill, Inc., BASF SE và Jungbunzlauer Suisse AG, cùng với những công ty khác (không theo bất kỳ thứ tự cụ thể nào).

Dẫn đầu thị trường chất dẻo sinh học

-

Dow

-

Cargill, Inc.

-

BASF SE

-

Jungbunzlauer Suisse AG

-

Evonik Industries AG

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường chất dẻo sinh học

- Tháng 11 năm 2022 Evonik Industries đang tập trung hóa và mở rộng phạm vi hoạt động của mình. Công ty đã ra mắt nền tảng kỹ thuật số đầu tiên, 'myFLEXINO', dành cho các nhà sản xuất chất dẻo nhằm mở rộng các sản phẩm và dịch vụ của mình tới người tiêu dùng một cách hiệu quả và tiết kiệm.

- Tháng 8 năm 2022 Công ty Hallstar, một công ty hóa chất đặc biệt mua lại cơ sở sản xuất ester ở Greensboro, Bắc Carolina, từ nhà sản xuất hóa chất đặc biệt Lanxess của Đức. Cơ sở này có tài sản đáng kể sản xuất chất dẻo không chứa phthalate thân thiện với môi trường, điều này sẽ giúp mở rộng danh mục sản phẩm của Công ty Hallstar.

Báo cáo thị trường chất dẻo sinh học - Mục lục

1. GIỚI THIỆU

1.1 Giả định nghiên cứu

1.2 Phạm vi nghiên cứu

2. PHƯƠNG PHÁP NGHIÊN CỨU

3. TÓM TẮT TÓM TẮT

4. ĐỘNG LỰC THỊ TRƯỜNG

4.1 Trình điều khiển

4.1.1 Nhu cầu về PVC dẻo ngày càng tăng

4.1.2 Các quy định nghiêm ngặt về Phthalate để tăng cường sử dụng chất dẻo sinh học

4.2 Hạn chế

4.2.1 Sự sẵn có của các lựa chọn thay thế cho chất dẻo sinh học

4.2.2 Các hạn chế khác

4.3 Phân tích chuỗi giá trị ngành

4.4 Phân tích năm lực lượng của Porter

4.4.1 Sức mạnh thương lượng của nhà cung cấp

4.4.2 Quyền thương lượng của người tiêu dùng

4.4.3 Mối đe dọa của những người mới

4.4.4 Mối đe dọa của sản phẩm và dịch vụ thay thế

4.4.5 Mức độ cạnh tranh

5. PHÂN PHỐI THỊ TRƯỜNG (Quy mô thị trường tính theo khối lượng)

5.1 Theo loại

5.1.1 Dầu đậu nành epoxy hóa (ESBO)

5.1.2 Dầu thầu dầu

5.1.3 Citrat

5.1.4 Axit Succinic

5.1.5 Các loại khác

5.2 Theo ứng dụng

5.2.1 Dây và Cáp

5.2.2 Phim và Tấm

5.2.3 Sàn, Tấm lợp và Tấm ốp tường

5.2.4 Các thiết bị y tế

5.2.5 Hàng tiêu dùng

5.2.6 Ứng dụng khác

5.3 Theo địa lý

5.3.1 Châu á Thái Bình Dương

5.3.1.1 Trung Quốc

5.3.1.2 Ấn Độ

5.3.1.3 Nhật Bản

5.3.1.4 Hàn Quốc

5.3.1.5 Phần còn lại của Châu Á-Thái Bình Dương

5.3.2 Bắc Mỹ

5.3.2.1 Hoa Kỳ

5.3.2.2 Canada

5.3.2.3 México

5.3.3 Châu Âu

5.3.3.1 nước Đức

5.3.3.2 Vương quốc Anh

5.3.3.3 Nước Ý

5.3.3.4 Pháp

5.3.3.5 Phần còn lại của châu Âu

5.3.4 Nam Mỹ

5.3.4.1 Brazil

5.3.4.2 Argentina

5.3.4.3 Phần còn lại của Nam Mỹ

5.3.5 Trung Đông và Châu Phi

5.3.5.1 Ả Rập Saudi

5.3.5.2 Nam Phi

5.3.5.3 Phần còn lại của Trung Đông và Châu Phi

6. CẢNH BÁO CẠNH TRANH

6.1 Sáp nhập và mua lại, liên doanh, hợp tác và thỏa thuận

6.2 Phân tích xếp hạng thị trường

6.3 Các chiến lược được áp dụng bởi những người chơi hàng đầu

6.4 Hồ sơ công ty

6.4.1 Avient Corporation

6.4.2 BASF SE

6.4.3 Cargill, Inc.

6.4.4 DIC CORPORATION

6.4.5 Dow

6.4.6 Emery Oleochemicals

6.4.7 Evonik Industries AG

6.4.8 Hebei Jingu Plasticizer Co. Ltd.

6.4.9 Jiangxi East Huge Dragon Chemical Co. Ltd.

6.4.10 Jungbunzlauer Suisse AG

6.4.11 LANXESS

6.4.12 Matrica SpA

6.4.13 OQ Chemicals gmbH

6.4.14 Roquette Freres

7. CƠ HỘI THỊ TRƯỜNG VÀ XU HƯỚNG TƯƠNG LAI

7.1 Nghiên cứu ngày càng tăng về chất hóa dẻo dựa trên sinh học

Phân khúc ngành công nghiệp hóa dẻo sinh học

Chất dẻo sinh học là vật liệu polymer có nguồn gốc từ các nguồn tái tạo, bao gồm dầu thực vật và sinh khối. Nó có thể được coi là chất thay thế cho polyvinyl clorua (PVC). Nó tìm thấy ứng dụng chính của nó trong các ngành công nghiệp người dùng cuối, bao gồm xây dựng, điện tử và ô tô. Thị trường được phân chia theo loại, ứng dụng và địa lý. Theo loại, thị trường được phân chia thành dầu đậu nành epoxid hóa, dầu thầu dầu, citrate, axit succinic và các loại khác. Theo ứng dụng, thị trường được phân thành dây và cáp, màng và tấm, sàn, tấm lợp, tấm phủ tường, thiết bị y tế, hàng tiêu dùng và các ứng dụng khác. Báo cáo cũng đề cập đến quy mô thị trường và dự báo về chất dẻo sinh học ở 15 quốc gia trên khắp các khu vực chính. Đối với từng phân khúc, quy mô thị trường và dự báo đã được thực hiện về mặt khối lượng (kg).

| Theo loại | ||

| ||

| ||

| ||

| ||

|

| Theo ứng dụng | ||

| ||

| ||

| ||

| ||

| ||

|

| Theo địa lý | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Câu hỏi thường gặp về nghiên cứu thị trường chất dẻo sinh học

Thị trường chất dẻo sinh học lớn đến mức nào?

Quy mô thị trường chất dẻo sinh học dự kiến sẽ đạt 446,29 kiloton vào năm 2024 và tăng trưởng với tốc độ CAGR là 6,27% để đạt 604,89 kiloton vào năm 2029.

Quy mô thị trường chất dẻo sinh học hiện nay là bao nhiêu?

Vào năm 2024, quy mô Thị trường chất dẻo sinh học dự kiến sẽ đạt 446,29 kiloton.

Ai là người chơi chính trong thị trường chất dẻo sinh học?

Dow, Cargill, Inc., BASF SE, Jungbunzlauer Suisse AG, Evonik Industries AG là những công ty lớn hoạt động trong Thị trường nhựa sinh học.

Khu vực nào phát triển nhanh nhất trong Thị trường chất dẻo sinh học?

Châu Âu được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường chất dẻo sinh học?

Năm 2024, Châu Á - Thái Bình Dương chiếm thị phần lớn nhất trong Thị trường chất dẻo sinh học.

Thị trường chất dẻo sinh học này hoạt động trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, Quy mô thị trường chất dẻo sinh học ước tính là 419,96 kiloton. Báo cáo bao gồm quy mô thị trường lịch sử của Thị trường chất dẻo sinh học trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo Quy mô thị trường chất dẻo sinh học trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành chất dẻo sinh học

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Chất dẻo sinh học năm 2024, được tạo bởi Báo cáo Công nghiệp Mordor Intelligence™. Phân tích Chất dẻo sinh học bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.