| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

| CAGR | 7.50 % |

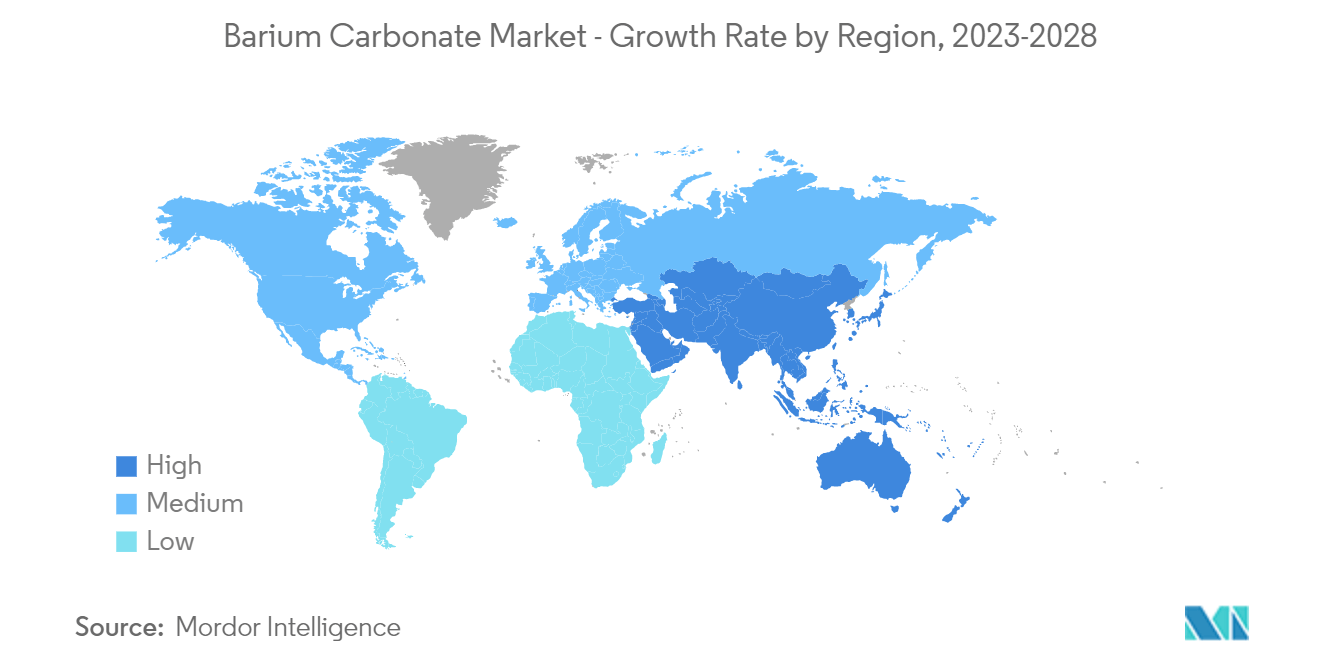

| Thị Trường Tăng Trưởng Nhanh Nhất | Châu á Thái Bình Dương |

| Thị Trường Lớn Nhất | Châu á Thái Bình Dương |

| Tập Trung Thị Trường | Thấp |

Các bên chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Phân tích thị trường bari cacbonat

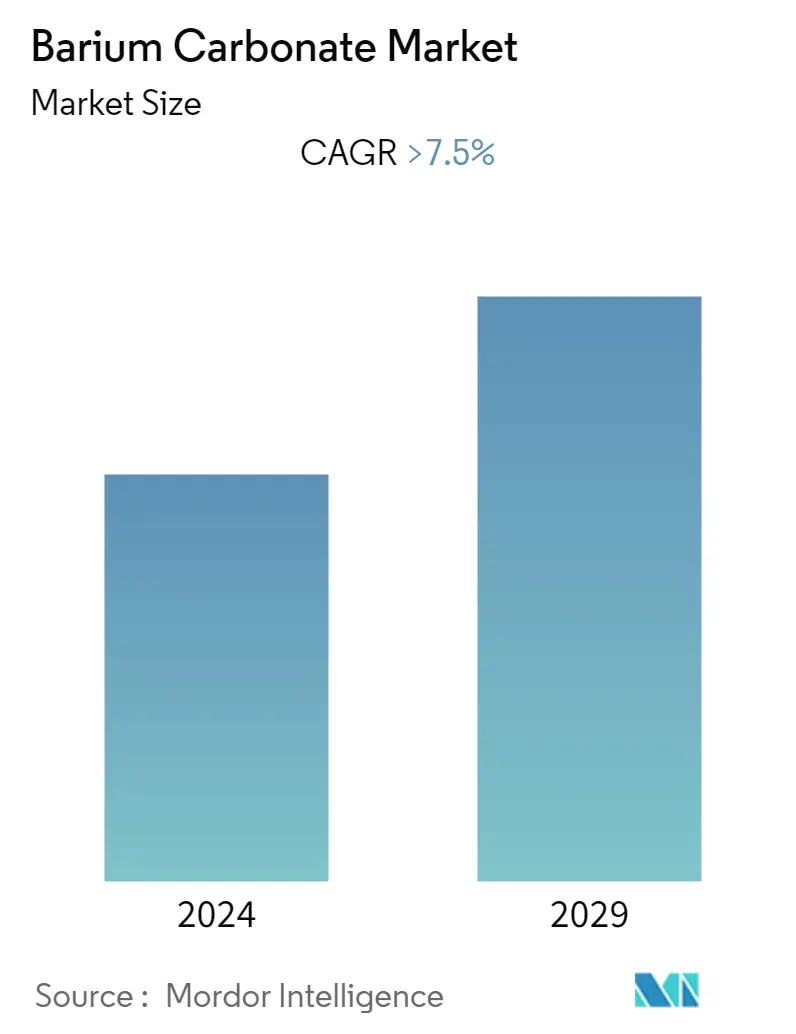

Thị trường Barium Carbonate dự kiến sẽ đạt tốc độ CAGR trên 7,5% trong giai đoạn dự báo.

Thị trường đã bị ảnh hưởng tiêu cực bởi COVID-19 vào năm 2020. Xét đến kịch bản đại dịch, các hoạt động xây dựng đã tạm thời bị dừng trong thời gian chính phủ áp đặt lệnh phong tỏa. Do đó, điều này dẫn đến việc giảm tiêu thụ bari cacbonat, chất được sử dụng để sản xuất gạch, men mờ, gạch và các thành phần khác trong lĩnh vực xây dựng, qua đó chứng kiến tốc độ tăng trưởng của thị trường giảm sút. Tuy nhiên, tình trạng này đã phục hồi vào năm 2021, điều này được kỳ vọng sẽ mang lại lợi ích cho thị trường trong giai đoạn dự báo.

- Trong ngắn hạn, việc ứng dụng bari cacbonat ngày càng tăng trong ngành gốm sứ và xây dựng dự kiến sẽ thúc đẩy sự tăng trưởng của thị trường.

- Tuy nhiên, bản chất độc hại của bari cacbonat và các quy định nghiêm ngặt được thực hiện bởi một số chính phủ ở các nước phát triển về việc sử dụng bari cacbonat có thể cản trở sự phát triển của thị trường nghiên cứu.

- Nghiên cứu và phát triển ứng dụng bari cacbonat để tách và tinh chế Caesium-131 cho xạ trị có thể sẽ tạo cơ hội cho thị trường bari cacbonat trong giai đoạn dự báo.

- Khu vực Châu Á - Thái Bình Dương thống trị thị trường bari cacbonat do ứng dụng ngày càng tăng trong lĩnh vực xây dựng và gốm sứ ở các quốc gia như Trung Quốc, Ấn Độ và các quốc gia khác.

Xu hướng thị trường cacbonat bari

Ngành xây dựng chiếm lĩnh thị trường

- Ngành xây dựng là phân khúc chiếm ưu thế do sự gia tăng các dự án cơ sở hạ tầng ở khu vực Châu Á - Thái Bình Dương và Bắc Mỹ.

- Bari cacbonat được sử dụng trong gạch ngói để chống cặn. Do gạch và ngói được sử dụng rộng rãi trong ngành xây dựng nên mức tiêu thụ bari cacbonat dự kiến cũng sẽ tăng lên cùng với các hoạt động xây dựng ngày càng phát triển.

- Theo Viện Kỹ sư Xây dựng, Trung Quốc, Ấn Độ và Hoa Kỳ dự kiến sẽ chiếm gần 60% tổng mức tăng trưởng toàn cầu trong lĩnh vực xây dựng vào năm 2025, do đó làm tăng tốc độ tăng trưởng thị trường của bari cacbonat trong ngành.

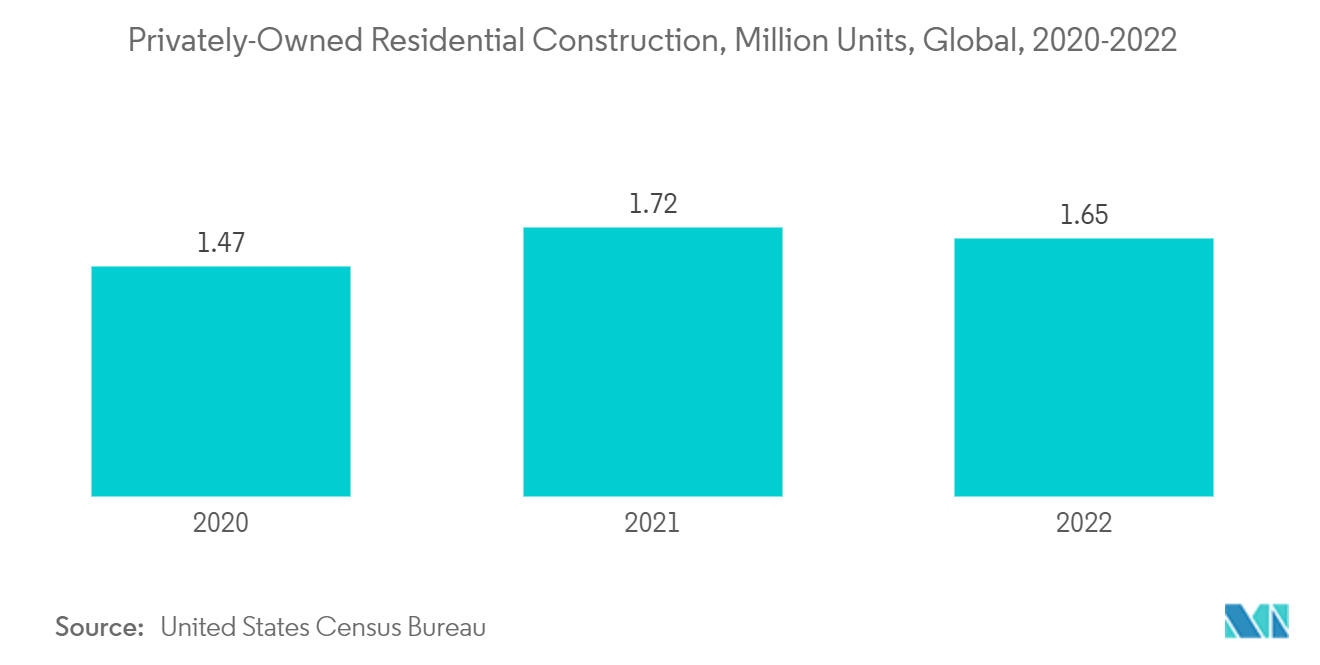

- Hoa Kỳ là một trong những thị trường xây dựng hàng đầu trên toàn cầu. Theo Cục điều tra dân số Hoa Kỳ, năm 2021, xây dựng ở Hoa Kỳ trị giá 1,58 nghìn tỷ USD, chiếm khoảng 4,3% tổng GDP cả nước.

- Theo Cục Điều tra Dân số Hoa Kỳ, tổng số đơn vị nhà ở thuộc sở hữu tư nhân được cấp phép xây dựng vào tháng 12 năm 2021 là 1.873.000, cao hơn 9,1% so với tỷ lệ sửa đổi là 1.717.000 vào tháng 11. Vào năm 2021, ước tính có khoảng 1.724.700 đơn vị nhà ở đã được cấp phép xây dựng, tăng 17,2% so với 1.471.100 đơn vị của năm trước.

- Bari cacbonat cũng được sử dụng trong ngành công nghiệp khoan giếng dầu, thủy tinh và nhiếp ảnh. Năm 2021, sản lượng dầu toàn cầu là 4,2 tỷ tấn và nhu cầu dầu hàng ngày là 96,5 triệu thùng mỗi ngày.

- Vì vậy, những yếu tố trên dự kiến sẽ tác động đáng kể đến thị trường trong những năm tới.

Khu vực Châu Á - Thái Bình Dương chiếm lĩnh thị trường

- Khu vực Châu Á - Thái Bình Dương được coi là thị trường lớn nhất và phát triển nhanh nhất của bari cacbonat. Tiêu thụ bari cacbonat trong gạch ngói từ các hoạt động xây dựng và tân trang thúc đẩy tăng trưởng thị trường.

- Các nước châu Á - Thái Bình Dương, như Trung Quốc, Ấn Độ và Việt Nam, đã ghi nhận sự tăng trưởng mạnh mẽ trong hoạt động xây dựng, điều này dự kiến sẽ thúc đẩy mức tiêu thụ bari cacbonat trong khu vực trong giai đoạn dự báo.

- Theo Cơ quan Thương mại Quốc tế Hoa Kỳ, Trung Quốc là thị trường xây dựng lớn nhất thế giới và được dự báo sẽ tăng trưởng với tốc độ trung bình hàng năm là 8,6% cho đến năm 2030. Theo Ủy ban Cải cách và Phát triển Quốc gia (NDRC), Trung Quốc đang đầu tư 1,43 nghìn tỷ USD vào các dự án lớn các dự án xây dựng trong 5 năm tới, tức là 2025. Kế hoạch của Thượng Hải bao gồm khoản đầu tư 38,7 tỷ USD trong 3 năm tới, trong khi Quảng Châu ký 16 dự án cơ sở hạ tầng mới với khoản đầu tư 8,09 tỷ USD.

- Tại Ấn Độ, lĩnh vực và hoạt động phát triển xây dựng lần lượt đạt 26,08 tỷ USD và 24,72 tỷ USD vào tháng 3 năm 2021. Năm 2022, Ấn Độ đóng góp khoảng 640 tỷ USD cho ngành xây dựng nhờ các sáng kiến của chính phủ trong phát triển cơ sở hạ tầng và nhà ở giá rẻ, chẳng hạn như làm nhà ở cho tất cả mọi người, quy hoạch thành phố thông minh, v.v. Các hoạt động xây dựng ngày càng tăng trong nước đang thúc đẩy nhu cầu về silicon, do đó, có thể thúc đẩy thị trường chloromethane trong giai đoạn dự báo.

- Tại Indonesia, theo Kế hoạch phát triển trung hạn quốc gia (RPJMN 2020-2024), chính phủ có kế hoạch đầu tư 412 tỷ USD vào phát triển các dự án cơ sở hạ tầng giao thông, công nghiệp, năng lượng và nhà ở trong nước, có thể giúp tăng cường bari. thị trường cacbonat

- Ngành xây dựng Nhật Bản dự kiến sẽ phát triển nhờ các sự kiện được tổ chức tại quốc gia này. Vào năm 2021, Tokyo đã đăng cai Thế vận hội và World Expo sẽ được tổ chức tại Osaka vào năm 2025, do đó sẽ có sự tăng trưởng vượt bậc trong phát triển cơ sở hạ tầng ở nước này.

- Theo Bộ Tài chính Nhật Bản, ngành xây dựng ở Nhật Bản đã tạo ra doanh thu khoảng 1,22 nghìn tỷ USD trong năm tài chính 2021, tăng 2,1% so với cùng kỳ năm ngoái.

- Tại Indonesia, theo Cơ quan thống kê Indonesia (BPS), vào năm 2021, GDP của ngành xây dựng nước này là 0,177 nghìn tỷ USD. Hơn nữa, theo dữ liệu của World Cement, thị trường xây dựng Indonesia ghi nhận mức tăng trưởng 7,2% vào năm 2022.

- Các hoạt động liên quan đến xây dựng giữa các công ty giúp thúc đẩy lĩnh vực xây dựng. Ví dụ Vào tháng 12 năm 2022, Siam Cement BigBloc Construction Technologies, một liên doanh giữa BigBloc Construction Limited và SCG INTERNATIONAL INDIA PVT LTD, đã mua thành công đất ở Gujarat, Ấn Độ để thành lập một nhà máy sản xuất Khối và Tấm AAC với công suất hàng năm công suất 300.000 mét khối dự kiến sẽ khởi công vào năm 2023.

- Tiêu thụ bari cacbonat chứng kiến sự tăng trưởng nhanh chóng do mức tiêu thụ ngày càng tăng trong các phân khúc người dùng cuối chính như chất bán dẫn, thủy tinh, sản xuất giấy, thuốc nhuộm, cao su, nhựa, lọc dầu, xử lý nhiệt kim loại, v.v.

- Bari cacbonat được sử dụng làm nguyên liệu thô cho bari titanat, chất này được sử dụng tiếp trong sản xuất tụ gốm nhiều lớp (MLCC) và oxit tổng hợp, hoặc làm nguyên liệu thô cho nhiệt điện trở có hệ số nhiệt độ dương (PTC), kính quang học và kính phún xạ cho chất bán dẫn.

- Ngành điện và điện tử là một trong những ngành công nghiệp hàng đầu thế giới. Điện tử tiêu dùng chiếm 1/3 sản lượng kinh tế Nhật Bản. Đất nước này dẫn đầu thế giới về sản xuất máy tính, máy chơi game, điện thoại di động và các linh kiện máy tính quan trọng khác của Nhật Bản.

- Theo JEITA (Hiệp hội Công nghiệp Công nghệ Thông tin và Điện tử Nhật Bản), tháng 11 năm 2022, tổng sản lượng của ngành điện tử đạt 7.098,34 triệu USD. Tháng 12/2022, Nhật Bản xuất khẩu hàng điện tử trị giá 8.395,45 triệu USD.

- Vì vậy, những yếu tố trên dự kiến sẽ tác động đáng kể đến thị trường trong những năm tới.

Tổng quan về ngành Bari Carbonate

Thị trường Barium Carbonate có tính chất rất phân tán, với một số lượng lớn người chơi nhỏ hoạt động trên thị trường. Một số công ty nổi bật trên thị trường bao gồm Solvay, CÔNG TY TNHH CÔNG NGHIỆP HÓA CHẤT SAKAI, Honeywell International Inc., Chemical Products Corporation và SHAANXI ANKANG JIANGHUA GROUP CO. LTD, cùng nhiều công ty khác.

Dẫn đầu thị trường cacbonat bari

-

SAKAI CHEMICAL INDUSTRY CO.,LTD.

-

SHAANXI ANKANG JIANGHUA GROUP CO., LTD.

-

Chemical Products Corporation

-

Solvay

-

Honeywell International Inc

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường cacbonat bari

- Tháng 10 năm 2022: Bộ Tài chính Ấn Độ bãi bỏ thuế chống bán phá giá hiện hành đối với Barium Carbonate nhập khẩu từ Trung Quốc, một loại hóa chất vô cơ ở dạng bột trắng hoặc hạt. Hành động của cơ quan thuế diễn ra hơn một tháng sau khi Tổng cục Phòng vệ thương mại (DGTR) khuyến cáo ngừng nhanh chóng thuế chống bán phá giá đối với hàng nhập khẩu bari cacbonat của Trung Quốc.

Phân khúc ngành công nghiệp cacbonat bari

Bari cacbonat là một hợp chất vô cơ rắn màu trắng có công thức hóa học BaCO3. Nó có thể được sản xuất thông qua quy trình tro soda trong đó dung dịch bari sunfua được xử lý bằng natri cacbonat để thu được bari cacbonat làm sản phẩm chính.

Thị trường Barium Carbonate được phân chia theo sản phẩm, ứng dụng, ngành người dùng cuối và địa lý. Theo sản phẩm, thị trường được chia thành các sản phẩm dạng hạt, bột, siêu mịn và các sản phẩm khác. Theo ứng dụng, thị trường được phân chia thành gạch ngói, kính đặc biệt, men, gốm điện, men và các ứng dụng khác. Theo ngành công nghiệp người dùng cuối, thị trường được phân chia thành các ngành xây dựng, dầu khí, gốm sứ, điện và điện tử và các ngành công nghiệp người dùng cuối khác. Báo cáo cũng đề cập đến quy mô thị trường và dự báo về thị trường bari cacbonat ở 15 quốc gia trên các khu vực chính. Đối với mỗi phân khúc, quy mô và dự báo thị trường được thực hiện trên cơ sở doanh thu (triệu USD).

| Hình thức | dạng hạt | ||

| bột | |||

| siêu mịn | |||

| Các chứng từ khác | |||

| Ứng dụng | Gạch ngói | ||

| Kính đặc biệt | |||

| men | |||

| Gốm điện | |||

| Men | |||

| Ứng dụng khác | |||

| Công nghiệp người dùng cuối | Sự thi công | ||

| Dầu khí | |||

| Gốm sứ | |||

| Thiết bị điện tử | |||

| Các ngành người dùng cuối khác | |||

| Địa lý | Châu á Thái Bình Dương | Trung Quốc | |

| Ấn Độ | |||

| Nhật Bản | |||

| Hàn Quốc | |||

| Phần còn lại của Châu Á-Thái Bình Dương | |||

| Bắc Mỹ | Hoa Kỳ | ||

| Canada | |||

| México | |||

| Châu Âu | nước Đức | ||

| Vương quốc Anh | |||

| Pháp | |||

| Nước Ý | |||

| Phần còn lại của châu Âu | |||

| Nam Mỹ | Brazil | ||

| Argentina | |||

| Phần còn lại của Nam Mỹ | |||

| Trung Đông và Châu Phi | Ả Rập Saudi | ||

| Nam Phi | |||

| Phần còn lại của Trung Đông và Châu Phi | |||

Câu hỏi thường gặp về nghiên cứu thị trường Bari Carbonate

Quy mô thị trường Barium Carbonate hiện tại là bao nhiêu?

Thị trường Barium Carbonate dự kiến sẽ đạt tốc độ CAGR lớn hơn 7,5% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong thị trường Barium Carbonate?

SAKAI CHEMICAL INDUSTRY CO.,LTD., SHAANXI ANKANG JIANGHUA GROUP CO., LTD., Chemical Products Corporation, Solvay, Honeywell International Inc là những công ty lớn hoạt động trong thị trường Barium Carbonate.

Khu vực nào phát triển nhanh nhất trong Thị trường Barium Carbonate?

Châu Á Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong thị trường Barium Carbonate?

Vào năm 2024, Châu Á Thái Bình Dương chiếm thị phần lớn nhất trong Thị trường Barium Carbonate.

Thị trường Barium Carbonate này hoạt động trong những năm nào?

Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Barium Carbonate trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Barium Carbonate trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo bán chạy nhất của chúng tôi

Popular Ceramics Reports

Popular Chemicals & Materials Reports

Báo cáo ngành công nghiệp bari cacbonat

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Barium Carbonate năm 2024 do Mordor Intelligence™ Industry Reports tạo ra. Phân tích Barium Carbonate bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.