Hỗ trợ Dịch vụ Bảo trì Ngân hàng Quy mô Thị trường

| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

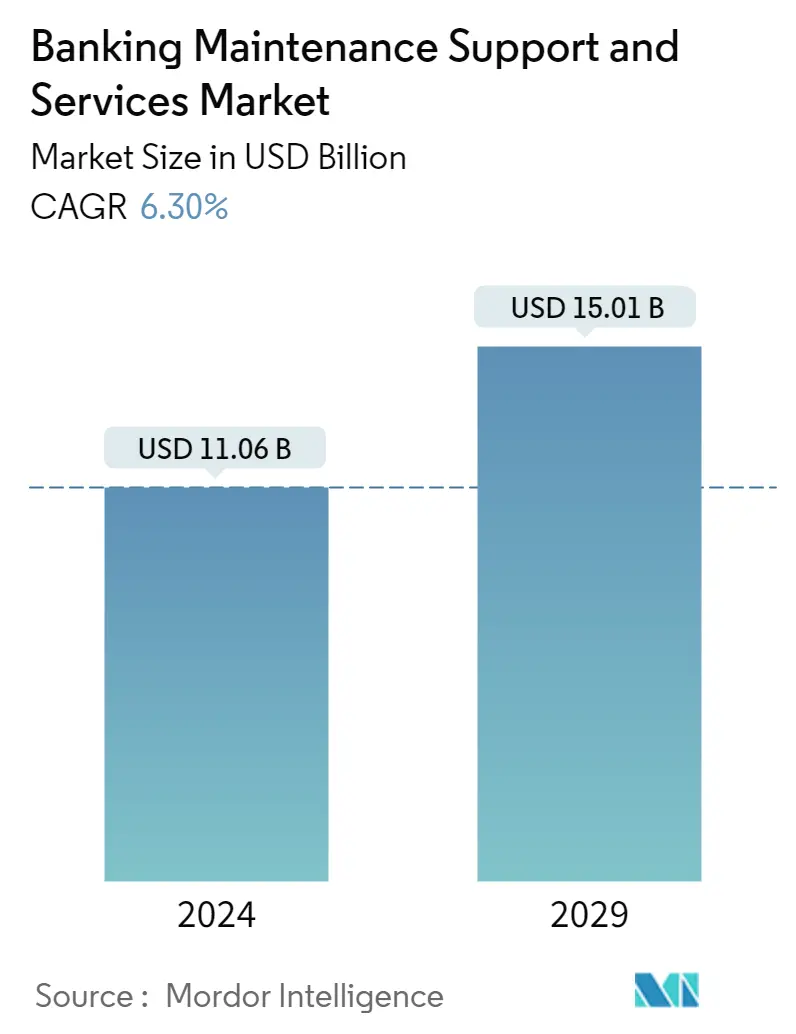

| Quy Mô Thị Trường (2024) | USD 11.06 tỷ |

| Quy Mô Thị Trường (2029) | USD 15.01 tỷ |

| CAGR(2024 - 2029) | 6.30 % |

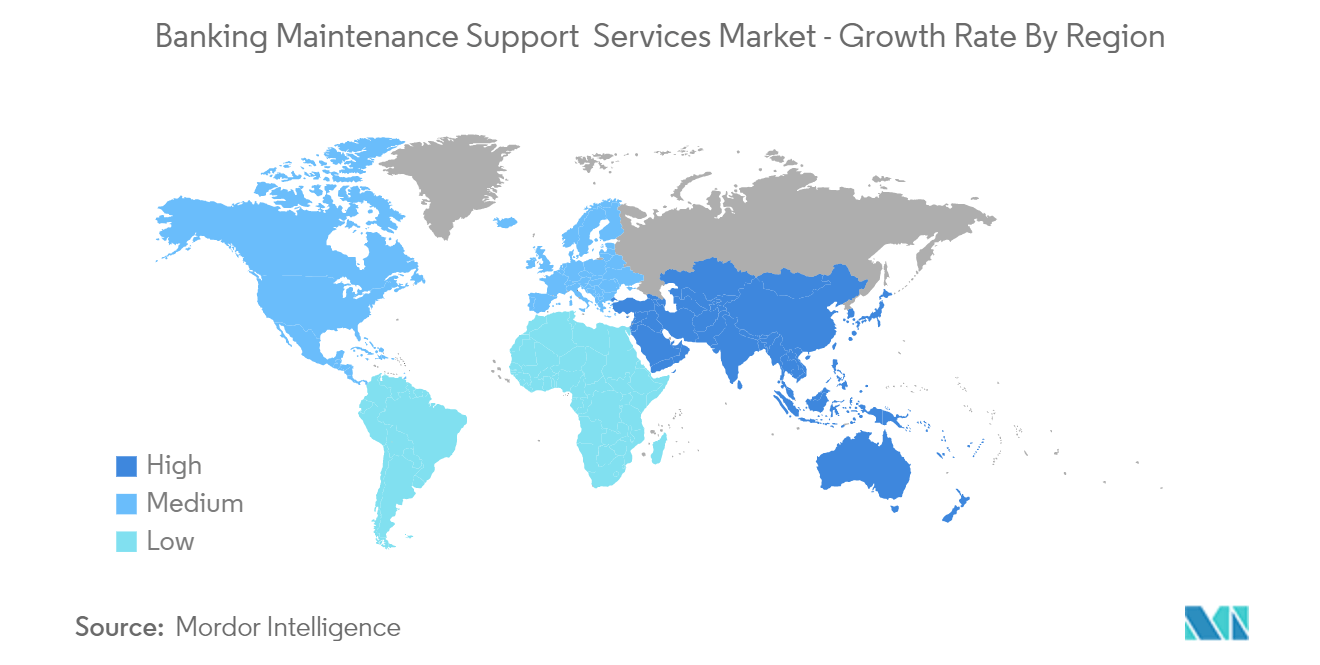

| Thị Trường Tăng Trưởng Nhanh Nhất | Châu á Thái Bình Dương |

| Thị Trường Lớn Nhất | Châu á Thái Bình Dương |

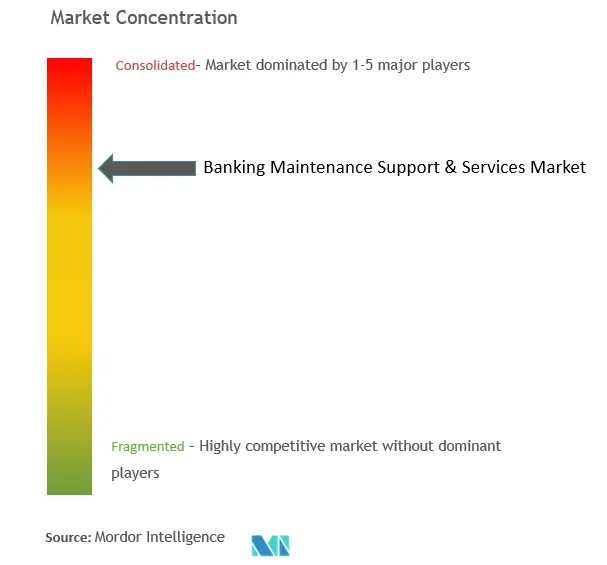

| Tập Trung Thị Trường | Cao |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Dịch vụ Hỗ trợ bảo trì ngân hàng Phân tích thị trường

Quy mô Thị trường Dịch vụ Hỗ trợ Bảo trì Ngân hàng ước tính đạt 11,06 tỷ USD vào năm 2024 và dự kiến sẽ đạt 15,01 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 6,30% trong giai đoạn dự báo (2024-2029).

Số lượng người sống ở các nền kinh tế mới nổi đang tăng rất nhanh và ngày càng chú ý nhiều hơn đến việc cải thiện trải nghiệm tại chi nhánh cho khách hàng.

- Hỗ trợ và dịch vụ bảo trì ngân hàng làm giảm đáng kể thời gian ngừng hoạt động và chi phí hoạt động của ngân hàng. Các doanh nghiệp cung cấp các sản phẩm và giải pháp đơn giản hóa quy trình quản lý tiền mặt trên diện rộng. Những hàng hóa và dịch vụ này tự động hóa việc xử lý tiền mặt, giúp tăng sản lượng, giảm chi phí và cho phép ngân hàng sử dụng nhân viên tốt hơn bằng cách chú trọng hơn vào việc nâng cao sự hài lòng của khách hàng và các nhiệm vụ quan trọng khác. Do đó, nhu cầu cao về dịch vụ hỗ trợ bộ phận trợ giúp, hỗ trợ phần mềm và bảo trì phần cứng trong ngành ngân hàng.

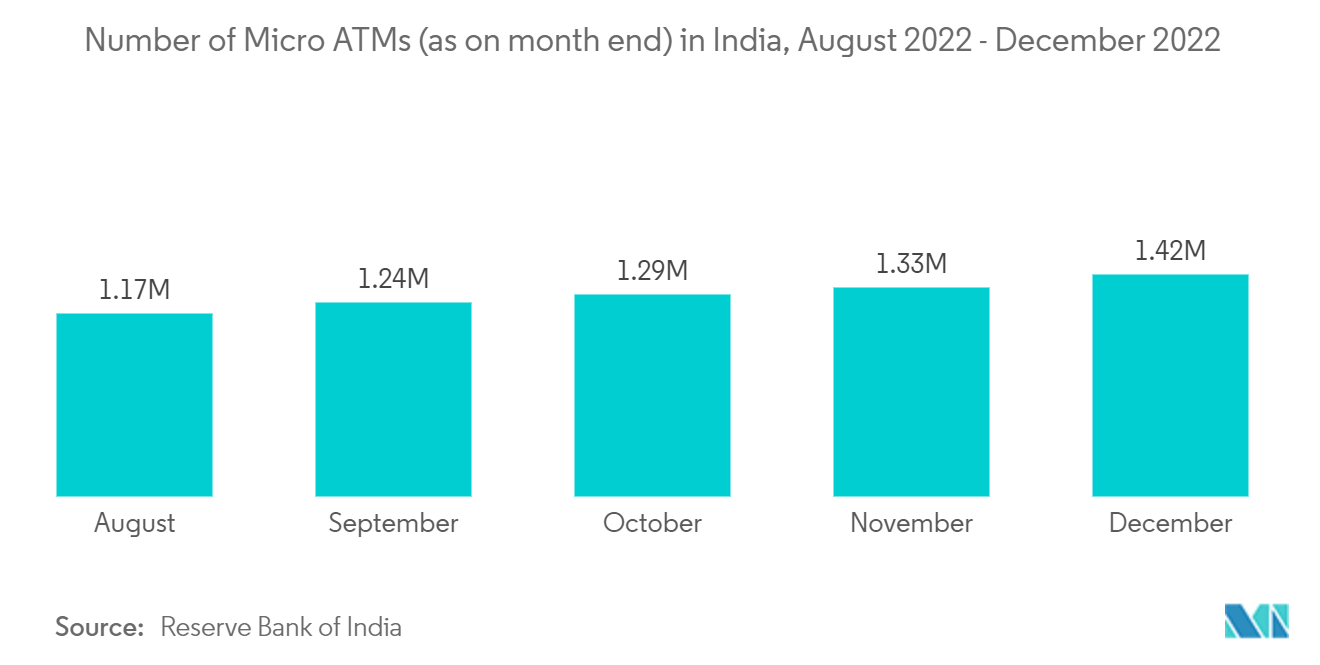

- Sự tăng trưởng nhanh chóng của dân số ở các nước đang phát triển và sự tập trung vào việc cải thiện trải nghiệm tại chi nhánh của khách hàng đã làm tăng đáng kể nhu cầu bảo trì phần cứng ngân hàng, hỗ trợ phần mềm và các dịch vụ hỗ trợ bộ phận trợ giúp. Ngoài ra, người ta mong đợi rằng việc sử dụng dịch vụ tự phục vụ thiết bị trong ngân hàng, như máy ATM, máy gửi tiền, ki-ốt ngân hàng và hệ thống bảng hiệu kỹ thuật số, sẽ làm tăng nhu cầu về dịch vụ bảo trì và hỗ trợ. Ngoài ra, dự kiến những điều này sẽ tạo ra sự khác biệt lớn về doanh thu trong giai đoạn dự báo.

- Để mở rộng dịch vụ của mình ra quốc tế và giúp các tổ chức này cải thiện trải nghiệm khách hàng, các nhà cung cấp dịch vụ đã hợp tác với một số tổ chức ngân hàng trên quy mô toàn cầu. Điều này sẽ làm cho thị trường bảo trì phần cứng, hỗ trợ phần mềm và dịch vụ hỗ trợ bộ phận trợ giúp cho các ngân hàng phát triển nhanh hơn trong vài năm tới. Chi phí nghiên cứu và phát triển cao cũng mang lại nhiều tiềm năng mở rộng thị trường.

- Tốc độ tăng trưởng của thị trường có thể bị chậm lại do sự cạnh tranh giữa những người chơi hiện tại và mối đe dọa từ những đối thủ mới mới bắt đầu. Do sự cạnh tranh khốc liệt giữa những người mới tham gia và các công ty đã thành lập, thị trường bảo trì phần cứng ngân hàng, hỗ trợ phần mềm và dịch vụ hỗ trợ bộ phận trợ giúp dự kiến sẽ gặp rất nhiều vấn đề trong vài năm tới.

- Trong đại dịch COVID-19, nhiều doanh nghiệp và tổ chức đã phải ngừng hoạt động một thời gian vì các quy định đóng cửa và cách ly được áp dụng trên toàn thế giới. Nhưng ngành ngân hàng vẫn hoạt động, điều đó có nghĩa là các chi nhánh vẫn cần các dịch vụ bảo trì để giữ cho nhân viên khỏe mạnh, an toàn và ngăn chặn vi rút xâm nhập vào ngân hàng.

- Ví dụ, BS/2, một dịch vụ bảo trì, đảm nhiệm tất cả việc bảo trì thiết bị ngân hàng ngay cả khi có quy định cách ly. Cuộc chiến giữa Nga và Ukraine cũng đã thay đổi toàn bộ hệ sinh thái bao bì.

Hỗ trợ Dịch vụ Bảo trì Ngân hàng Xu hướng Thị trường

Hỗ trợ phần cứng dự kiến sẽ chiếm thị phần đáng kể

- Thách thức lớn nhất của ngành BFSI là cải thiện trải nghiệm của khách hàng tại các chi nhánh ngân hàng và giảm thời gian xếp hàng chờ đợi. Vì lý do này, một số ngân hàng đang nỗ lực tự động hóa một số nhiệm vụ bằng cách triển khai các thiết bị tự phục vụ như máy ATM, tiền gửi máy móc, ki-ốt ngân hàng, hệ thống bảng hiệu kỹ thuật số, v.v.

- Những thiết bị như vậy tạo điều kiện dễ dàng thực hiện một số hoạt động ngân hàng, chẳng hạn như truy vấn số dư, chuyển tiền, gửi séc, rút tiền mặt, v.v. Những thiết bị này cho phép các nhân viên ngân hàng loại bỏ tình trạng xếp hàng dài tại các chi nhánh, giảm thời gian chờ đợi đồng thời tăng hiệu quả trong việc quản lý khách hàng của mình.

- Ví dụ doanh nghiệp Dịch vụ ATM của CashLink Global Systems cung cấp một số dịch vụ cho khách hàng của mình, chẳng hạn như lắp đặt và tháo dỡ ATM, di dời, vận chuyển, xử lý, thử nghiệm, vận hành, đào tạo vận hành và SLM.

Châu Á-Thái Bình Dương dự kiến sẽ tăng trưởng đáng kể

- Trong giai đoạn dự báo, khu vực Châu Á - Thái Bình Dương dự kiến sẽ tăng trưởng với tốc độ cao. Điều này là do các ngân hàng và các tổ chức dịch vụ tài chính khác đang sử dụng ngày càng nhiều các công nghệ tự phục vụ để cải thiện sự hiện diện trên thị trường của họ. Một số tổ chức ngân hàng trong khu vực đang ngày càng áp dụng các dịch vụ bảo trì, sửa chữa và hỗ trợ cho tổ chức của họ để tăng cường khả năng nâng cao trải nghiệm khách hàng.

- So với EMEA và Châu Mỹ, nhu cầu về dịch vụ BaaS ở APAC cao hơn. So với EMEA và Châu Mỹ, nơi chỉ có 80% giám đốc điều hành cấp cao sử dụng hoặc dự định sử dụng giải pháp BaaS, 88% giám đốc điều hành cấp cao ở APAC làm như vậy hoặc dự định làm như vậy. Điều này bao gồm ngân hàng, chăm sóc sức khỏe, bán lẻ và công nghệ.

- Những người chơi chính trong hệ sinh thái BaaS (nhà phân phối, nhà hỗ trợ và nhà cung cấp) muốn tăng cường đầu tư và kết nối BaaS của họ vì họ dự đoán rằng ngành BaaS sẽ tăng trưởng với tốc độ hơn 50% mỗi năm trong 5 năm tới. Thị trường đang phát triển vì ngày càng có nhiều người dùng cuối sử dụng các giải pháp ngân hàng số tiên tiến, dễ sử dụng và giúp các ngân hàng cũng như các nhà cung cấp dịch vụ khác tiết kiệm tiền. Điều này là do môi trường pháp lý đang thay đổi của ngành dịch vụ tài chính ngân hàng.

Tổng quan về ngành dịch vụ và hỗ trợ bảo trì ngân hàng

Bối cảnh cạnh tranh của thị trường dịch vụ, hỗ trợ và bảo trì ngân hàng được củng cố do sự hiện diện của một số nhà cung cấp dịch vụ lớn trên toàn thế giới. Các nhà cung cấp dịch vụ đang hợp tác với một số tổ chức ngân hàng trên toàn cầu để mở rộng dịch vụ của họ và giúp các tổ chức này nâng cao trải nghiệm khách hàng của họ.

Vào tháng 3 năm 2022, Kyash, một công ty phần mềm tài chính di động có trụ sở tại Tokyo, đã huy động được 41,2 triệu USD trong đợt gây quỹ Series D (4,9 tỷ yên). Japan Post Investment Corporation, Block (trước đây gọi là Square), Greyhound Capital, SMBC Nikko Securities, Altos Ventures, Goodwater Capital, StepStone Group, JAFCO Group, Mitsui Sumitomo Insurance Capital và các nhà đầu tư khác đã tham gia vòng này.

Vào tháng 1 năm 2022, OneConnect Financial Technology Co., Ltd., một nền tảng dịch vụ công nghệ hàng đầu dành cho các tổ chức tài chính, đã thông báo rằng họ đã thành lập liên minh chiến lược với Chengfang Financial Technology Co., Ltd., một công ty công nghệ tài chính được thành lập bởi Ngân hàng Nhân dân Trung Quốc. Theo các điều khoản của thỏa thuận, OneConnect và Chengfang Financial Technology sẽ hợp tác để tìm ra những ứng dụng mới cho công nghệ bảo mật dữ liệu trong hệ thống giám sát ngân hàng, thúc đẩy việc giới thiệu và chia sẻ các tiêu chuẩn dữ liệu mới cũng như tìm ra các mô hình cộng tác và lưu thông dữ liệu tài chính mà doanh nghiệp cần. để đáp ứng các yêu cầu về điện toán đám mây an toàn.

Hỗ trợ Dịch vụ Bảo trì Ngân hàng Dẫn đầu Thị trường

-

CeleritiFinTech

-

Diebold Nixdorf, Inc

-

CashLink Global Systems Pvt. Ltd.

-

NCR Corporation

-

Cardtronics Inc.

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Hỗ trợ Dịch vụ Bảo trì Ngân hàng Tin tức thị trường

- Tháng 1 năm 2023 United Heritage Credit Union (UHCU) và NCR Corporation, nhà cung cấp công nghệ doanh nghiệp hàng đầu, đã đồng ý sử dụng ATM của NCR làm giải pháp Dịch vụ để quản lý đội máy ATM của liên minh tín dụng. Các tổ chức tài chính tiếp tục sử dụng ATM làm mô hình dịch vụ vì họ đánh giá cao tính hiệu quả, sự đơn giản và trải nghiệm khách hàng được cải thiện mà nó có thể mang lại.

- Tháng 9 năm 2022 Diebold Nixdorf, công ty tiên phong toàn cầu về tự động hóa, số hóa và cách mạng hóa cách mọi người giao dịch ngân hàng và mua sắm, đã hợp tác với PKO Bank Polski để cung cấp giải pháp tự phục vụ DN Series nhằm cải thiện trải nghiệm tại chi nhánh. Ngân hàng PKO Polski đã sử dụng Dòng DN như một phần của sáng kiến PKO Koncept nhằm phát triển các khái niệm chi nhánh đặc biệt kết hợp phong tục và thiết kế khu vực với công nghệ tiên tiến. Dòng DN đã cải tiến thiết kế dựa trên công nghệ của chi nhánh bằng cách cung cấp cho khách hàng tùy chọn tự phục vụ được hướng dẫn kỹ thuật số 24/7. Dòng DN được điều khiển bởi mô-đun tái chế thế hệ thứ tư tiên tiến được hỗ trợ bởi hệ thống quản lý tiền mặt mở rộng và phần mềm thân thiện với người dùng, đồng thời nó cung cấp hệ thống tái chế tiền mặt đáng tin cậy nhất trong phạm vi nhỏ nhất.

Báo cáo Thị trường Hỗ trợ Dịch vụ Bảo trì Ngân hàng - Mục lục

1. GIỚI THIỆU

1.1 Giả định nghiên cứu & nghiên cứu thị trường

1.2 Phạm vi nghiên cứu

2. PHƯƠNG PHÁP NGHIÊN CỨU

3. TÓM TẮT TÓM TẮT

4. ĐỘNG LỰC THỊ TRƯỜNG

4.1 Tổng quan thị trường

4.2 Trình điều khiển thị trường

4.2.1 Tăng cường tập trung vào việc cung cấp trải nghiệm nâng cao cho khách hàng tại chi nhánh trong ngành BFSI

4.2.2 Tăng cường sử dụng máy tự phục vụ

4.3 Hạn chế thị trường

4.3.1 Tăng cường áp dụng các giải pháp ngân hàng số

4.4 Sức hấp dẫn của ngành - Phân tích năm lực lượng của Porter

4.4.1 Sức mạnh thương lượng của nhà cung cấp

4.4.2 Quyền thương lượng của người mua/người tiêu dùng

4.4.3 Mối đe dọa của những người mới

4.4.4 Mối đe dọa của sản phẩm thay thế

4.4.5 Cường độ của sự ganh đua đầy tính canh tranh

4.5 Đánh giá tác động của Covid-19 tới thị trường

5. PHÂN PHỐI THỊ TRƯỜNG

5.1 Theo thành phần

5.1.1 Dịch vụ và hỗ trợ bảo trì phần cứng

5.1.2 Dịch vụ và hỗ trợ bảo trì phần mềm

5.2 Địa lý

5.2.1 Bắc Mỹ

5.2.2 Châu Âu

5.2.3 Châu á Thái Bình Dương

5.2.4 Mỹ La-tinh

5.2.5 Trung Đông & Châu Phi

6. CẢNH BÁO CẠNH TRANH

6.1 Hồ sơ công ty

6.1.1 CeleritiFinTech

6.1.2 Diebold Nixdorf, Inc.

6.1.3 CashLink Global Systems Pvt. Ltd.

6.1.4 NCR Corporation

6.1.5 Cardtronics Inc.

6.1.6 Glory Global Solutions (International) Limited

7. PHÂN TÍCH ĐẦU TƯ

8. CƠ HỘI THỊ TRƯỜNG VÀ XU HƯỚNG TƯƠNG LAI

Phân khúc ngành dịch vụ và hỗ trợ bảo trì ngân hàng

Dịch vụ và hỗ trợ bảo trì ngân hàng bao gồm các dịch vụ như hỗ trợ phần cứng, hỗ trợ phần mềm và các dịch vụ bảo trì khác. Các dịch vụ này được quản lý chuyên nghiệp và hiệu quả bởi các nhà cung cấp dịch vụ khác nhau, được nhiều ngân hàng và tổ chức tài chính sử dụng để cắt giảm chi phí và cải thiện trải nghiệm của khách hàng.

Thị trường dịch vụ và hỗ trợ bảo trì ngân hàng được phân chia theo dịch vụ và hỗ trợ bảo trì phần cứng, hỗ trợ và dịch vụ bảo trì phần mềm cũng như địa lý (Bắc Mỹ, Châu Âu, Châu Á - Thái Bình Dương, Châu Mỹ Latinh, Trung Đông và Châu Phi). Quy mô và dự báo thị trường được cung cấp dưới dạng giá trị (triệu USD) cho tất cả các phân khúc trên.

| Theo thành phần | ||

| ||

|

| Địa lý | ||

| ||

| ||

| ||

| ||

|

Dịch vụ Hỗ trợ bảo trì ngân hàng Nghiên cứu thị trường Câu hỏi thường gặp

Thị trường dịch vụ và hỗ trợ bảo trì ngân hàng lớn đến mức nào?

Quy mô Thị trường Dịch vụ Hỗ trợ Bảo trì Ngân hàng dự kiến sẽ đạt 11,06 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 6,30% để đạt 15,01 tỷ USD vào năm 2029.

Quy mô Thị trường Dịch vụ Hỗ trợ Bảo trì Ngân hàng hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Dịch vụ Hỗ trợ Bảo trì Ngân hàng dự kiến sẽ đạt 11,06 tỷ USD.

Ai là người đóng vai trò chính trong Thị trường Dịch vụ Hỗ trợ Bảo trì Ngân hàng?

CeleritiFinTech, Diebold Nixdorf, Inc, CashLink Global Systems Pvt. Ltd., NCR Corporation, Cardtronics Inc. là những công ty lớn hoạt động trong Thị trường Dịch vụ Hỗ trợ Bảo trì Ngân hàng.

Khu vực nào phát triển nhanh nhất trong Thị trường Dịch vụ Hỗ trợ Bảo trì Ngân hàng?

Châu Á-Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường Dịch vụ Hỗ trợ Bảo trì Ngân hàng?

Vào năm 2024, Châu Á - Thái Bình Dương chiếm thị phần lớn nhất trong Thị trường Dịch vụ Hỗ trợ Bảo trì Ngân hàng.

Thị trường Dịch vụ Hỗ trợ Bảo trì Ngân hàng này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Dịch vụ Hỗ trợ Bảo trì Ngân hàng ước tính là 10,40 tỷ USD. Báo cáo đề cập đến quy mô lịch sử của Thị trường Dịch vụ Hỗ trợ Bảo trì Ngân hàng trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo Quy mô Thị trường Dịch vụ Hỗ trợ Bảo trì Ngân hàng trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành Dịch vụ và Hỗ trợ Bảo trì Ngân hàng

Thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu, quy mô và thị phần Dịch vụ bảo trì ngân hàng năm 2024 do Mordor Intelligence™ Industry Reports tạo ra. Phân tích Dịch vụ Hỗ trợ bảo trì ngân hàng bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan lịch sử. Lấy mẫu của ngành này phân tích dưới dạng bản tải xuống báo cáo PDF miễn phí.