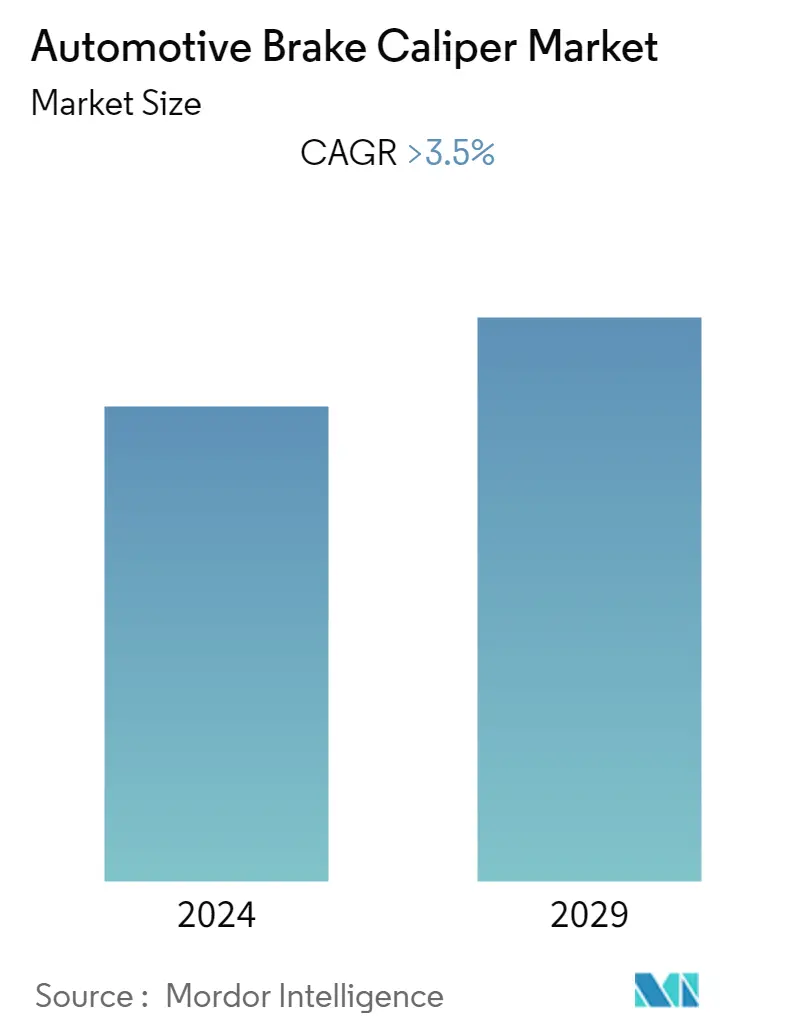

Kích thước thị trường kẹp phanh ô tô

| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

| CAGR | > 3.50 % |

| Thị Trường Tăng Trưởng Nhanh Nhất | Châu á Thái Bình Dương |

| Thị Trường Lớn Nhất | Châu á Thái Bình Dương |

| Tập Trung Thị Trường | Trung bình |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường kẹp phanh ô tô

Thị trường kẹp phanh ô tô được định giá 8,28 tỷ USD vào năm 2021 và dự kiến sẽ đạt 10,7 tỷ USD vào năm 2027, tăng trưởng với tốc độ CAGR là 3,5% trong giai đoạn dự báo (2022-2027).

Đại dịch COVID-19 đã ảnh hưởng đến hầu hết mọi ngành công nghiệp trên toàn cầu và ngành ô tô cũng không ngoại lệ. Năm 2020, nhu cầu về xe cơ giới mới ở mức âm. Các chính phủ đã áp đặt một số quy tắc và khuôn khổ pháp lý tiềm năng có ảnh hưởng đến việc sản xuất đội xe ô tô. Các nhà sản xuất bị đóng cửa và lực lượng lao động bị hạn chế. Do đó, năm chứng kiến sự sụt giảm liên tục về doanh số bán ô tô. Tuy nhiên, sau quý 2 năm tài chính 2021, doanh số bán ô tô có xu hướng tăng trưởng tích cực và ghi nhận nhu cầu về kẹp phanh trên toàn thế giới.

Về lâu dài, nhu cầu chủ yếu là do mối lo ngại ngày càng tăng về an toàn phương tiện, việc sử dụng phanh đĩa trên xe ngày càng tăng thay vì phanh tang trống, các tiêu chuẩn an toàn phương tiện của chính phủ và sự tăng trưởng trong sản xuất xe toàn cầu. Những yếu tố này cũng được dự đoán sẽ thúc đẩy sự tăng trưởng của thị trường trong giai đoạn dự báo.

Sự chuyển đổi dần dần sang vật liệu nhẹ và composite để sản xuất xe nhẹ hơn cho xe điện và xe hybrid cũng như phát triển hệ thống phanh tiên tiến cho các loại xe sắp ra mắt dự kiến sẽ thúc đẩy tăng trưởng của thị trường. Các quy định và tiêu chuẩn của chính phủ chủ yếu góp phần hướng tới việc áp dụng kẹp phanh trong các mô-đun an toàn trên xe. Tại Hoa Kỳ, Tiêu chuẩn An toàn Phương tiện Cơ giới Liên bang (FMVSS) 105, 126 và 135 do Cục Quản lý An toàn và Giao thông Quốc lộ/Bộ Giao thông vận tải (NHTSA/DOT) ban hành, chỉ áp dụng cho các phương tiện mới. Chúng không áp dụng cho các loại má phanh thay thế sau bán hàng.

Các tiêu chuẩn FMVSS được thiết kế để đảm bảo rằng các phương tiện mới có thể dừng trong một khoảng cách nhất định, được coi là cần thiết để lái xe an toàn. Hiện nay, tiêu chuẩn FMVSS 135 và 126 được áp dụng cho ô tô mới và hầu hết các phương tiện lưu thông trên đường. So với tiêu chuẩn FMVSS 105 trước đó, FMVSS 135 yêu cầu giảm ~25% lực đạp cho cùng một khoảng cách dừng.

Vào năm 2020, gần 77,9 triệu xe cơ giới được sản xuất trên toàn thế giới, phản ánh mức giảm ổn định 15,8% so với năm tài chính 2019. Trung Quốc, Nhật Bản và Đức là những nhà sản xuất ô tô và xe thương mại lớn nhất vào năm 2020. Khi người tiêu dùng ngày càng nhận thức được về các tính năng và công nghệ an toàn tiên tiến, họ cũng tỏ ra quan tâm đến việc cải thiện hệ thống an toàn cho xe của mình. Yếu tố này có thể thúc đẩy sự tăng trưởng của thị trường trong giai đoạn dự báo.

Xu hướng thị trường kẹp phanh ô tô

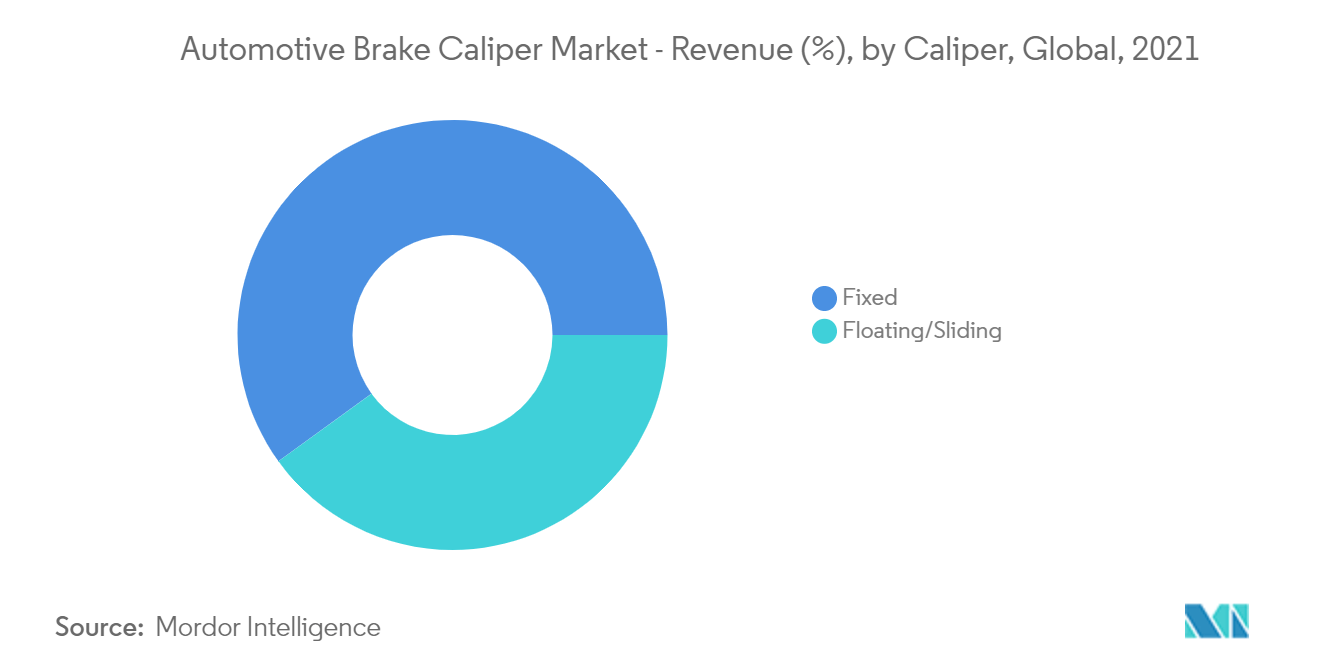

Bộ kẹp phanh cố định dự kiến sẽ có nhu cầu cao

Thị trường kẹp phanh ô tô được thúc đẩy bởi nghiên cứu, phát triển và đổi mới khi các công nghệ mới đang được phát hiện để sản xuất các bộ phận và bộ phận phanh đáng tin cậy, có thể được lắp hoàn hảo trong ô tô. Một số hãng chủ chốt như Honda, BMW, Toyota, Mercedes-Benz và Nissan mong muốn cung cấp hệ thống phanh tốt nhất để giúp xe dừng ở khoảng cách và thời gian tối thiểu mà không gây giật và sốc cho hành khách bên trong. In 3-D và sản xuất bồi đắp đã cho phép các nhà sản xuất sản xuất các bộ phận và linh kiện phức tạp. Sự tăng trưởng trong các môn thể thao mạo hiểm và đua xe dự kiến sẽ thúc đẩy sự tăng trưởng của thị trường kẹp phanh.

Bộ kẹp phanh cố định dự kiến sẽ có nhu cầu cao vì chúng mang lại lợi thế về mô-men xoắn dư và giảm trọng lượng cho xe. Nhu cầu ngày càng tăng về các loại xe hiệu suất cao và ít phát thải carbon sẽ thúc đẩy nhu cầu về kẹp phanh cố định. Quá trình đúc khuôn áp suất cao có thể sẽ đạt được động lực đáng kể trong ngành vì nó được sử dụng rộng rãi trong chế tạo thước cặp thép.

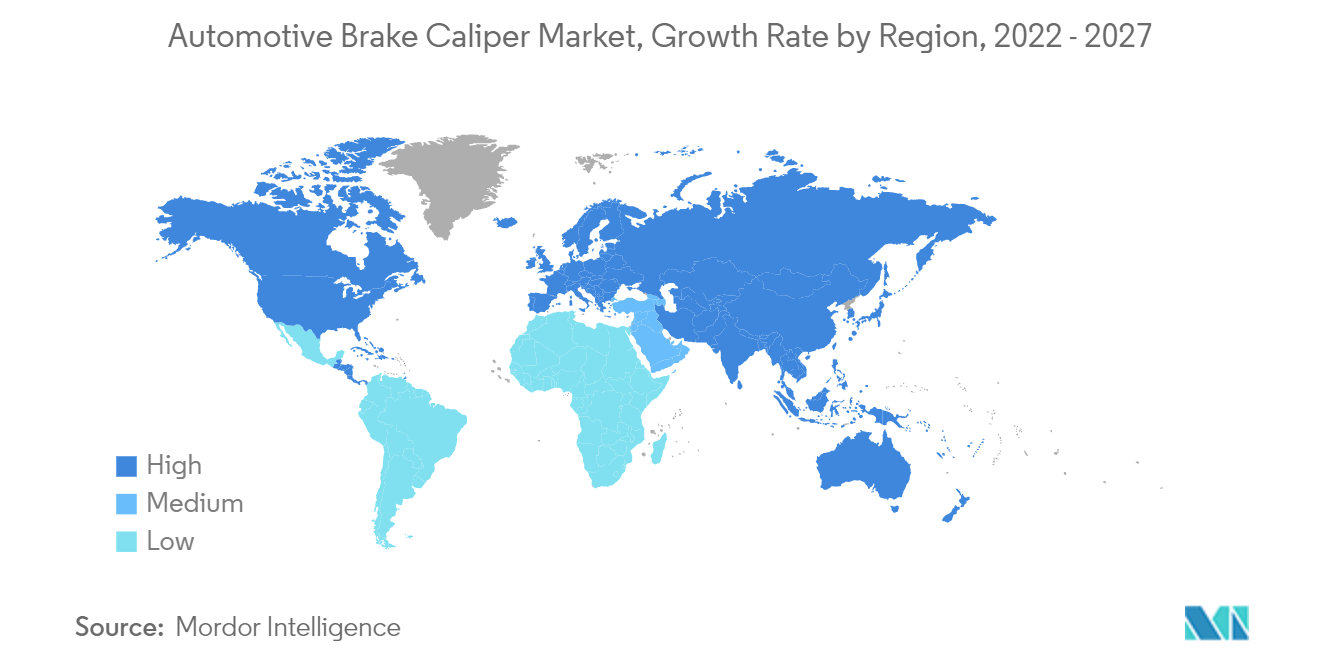

Châu Á-Thái Bình Dương dự kiến sẽ chiếm thị phần lớn trên thị trường

Nền kinh tế Trung Quốc đang phát triển cùng với thu nhập khả dụng của người tiêu dùng trung lưu. Sự tăng trưởng này phản ánh tích cực về nhu cầu ngày càng tăng đối với phương tiện đi lại. Trong 5 năm qua, sản lượng ô tô đã tăng mạnh do chi phí sản xuất trong nước thấp. Hơn nữa, chính phủ Trung Quốc đã cắt giảm thuế đối với ô tô để tăng doanh số bán hàng. Trung Quốc cũng là một trong những nước xuất khẩu ô tô và linh kiện ô tô lớn nhất. Việc tăng sản lượng ô tô trong khu vực dự kiến sẽ thúc đẩy tăng trưởng của thị trường. Xuất khẩu ô tô của Trung Quốc bị ảnh hưởng nặng nề bởi nền kinh tế toàn cầu và các quy định về môi trường. Những thay đổi gần đây trong các quy định trên toàn thế giới ít có tác động đến tăng trưởng doanh số bán hàng.

Theo Hiệp hội các nhà sản xuất ô tô Trung Quốc, thị trường ô tô lớn nhất thế giới, tức là Trung Quốc, đã tăng 3,8% so với cùng kỳ năm ngoái sau doanh số hàng tháng là 2,7 triệu xe trong quý 4 năm tài chính 2011 và nâng tổng doanh số lên 26,2 triệu.

Ngoài ra, thương hiệu ô tô Trung Quốc còn được hưởng lợi thế đáng chú ý so với ô tô nhập khẩu từ các hãng ô tô quốc tế. Do đó, các nước đang phát triển và thị trường mới nổi khác là điểm đến xuất khẩu chính của xe Trung Quốc. Với các quy tắc và quy định thay đổi trên toàn thế giới, nhu cầu về kim loại nhẹ ngày càng tăng.

Trung Quốc, nước sản xuất và tiêu thụ nhôm lớn nhất thế giới, đã sản xuất 2,97 triệu tấn kim loại chỉ trong tháng 3 năm 2020. Sản lượng tăng 2,3% so với cùng kỳ năm ngoái. Yếu tố này, cùng với chi phí lao động thấp và sản xuất công nghệ cao, dự kiến sẽ thúc đẩy tăng trưởng của thị trường trong giai đoạn dự báo.

Tổng quan về ngành kẹp phanh ô tô

Thị trường kẹp phanh ô tô được củng cố vừa phải. Những người chơi chính trên thị trường là Brembo SpA, Continental AG, Robert Bosch và ZF Friedrichshafen. Thị trường có tính cạnh tranh cao và có nhiều nhà sản xuất quy mô lớn và nhỏ. Các thỏa thuận chiến lược, phát triển sản phẩm mới và hợp tác đã được điều chỉnh thành chiến lược chính để phát triển kinh doanh. Các nhà sản xuất đã áp dụng các chiến lược hợp tác và sáp nhập mang tính xây dựng để giành được thị phần hiện tại của họ. Hơn nữa, các công ty là những khu vực có nhu cầu cao và cung cấp sản phẩm của mình để đáp ứng nhu cầu. Ví dụ,.

- Vào năm 2022, Brembo đã cung cấp kẹp phanh cho Alfa Romeo Tonale, Cadillac Escalade V, Faraday Future FF 91 EV, Chevrolet Cheyenne, v.v.

- Akebono Brake Industry Co., Ltd. đã công bố việc áp dụng kẹp phanh đĩa 4 nồi và má phanh không chứa đồng cho bánh trước của mẫu SUV 05+ mang thương hiệu Lynk Co của Tập đoàn Geely Auto. Bộ kẹp phanh đĩa sẽ được cung cấp trái ngược với loại phanh kiểu pít-tông được phát triển bằng khả năng kỹ thuật độc đáo của công ty nhằm đạt được hiệu suất phanh vượt trội trong khi vẫn giữ được trọng lượng nhẹ và cứng cáp. Một nhà sản xuất Mỹ cũng đã đặt hàng kẹp phanh đỗ điện (EPB) dành cho xe điện hiệu suất cao với công ty.

Dẫn đầu thị trường kẹp phanh ô tô

-

Continental AG

-

Automotive Brake Engineering (ABE)

-

Robert Bosch GmbH

-

ZF Friedrichshafen AG

-

Brembo SpA

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường kẹp phanh ô tô

- Vào tháng 4 năm 2022, Brembo đã được chỉ định là nhà cung cấp chính các cụm kẹp phanh đầy đủ cho chiếc xe công nghệ thông minh cao cấp tối ưu FF 91 EV của Faraday Future Intelligence Electric Inc. (FF). FF 91 sẽ nhận được bộ kẹp phanh chuyên dụng từ Brembo. Tất cả các bộ phận lắp ráp, piston, kẹp phanh và miếng đệm cũng như phanh tay điện tử đều được bao gồm.

- Vào tháng 5 năm 2022, Cadillac đã trình làng Escalade-V 2023, mẫu SUV cỡ lớn mạnh mẽ nhất trong ngành. Escalade V-Series có phanh trước Brembo sáu pít-tông, kẹp phanh Edge Red, Hệ thống kiểm soát hành trình từ tính 4.0 và Hệ thống treo thích ứng Air Ride theo tiêu chuẩn.

- Vào tháng 10 năm 2021, Brembo SpA đã giới thiệu một hệ thống phanh thông minh, nhạy cảm mới có thể mang đến một cách nhìn mới về hệ thống và an toàn phanh của ô tô. Ngoài ra, tính năng này sẽ tạo ra một nền tảng phanh tiên tiến mới bao gồm phần mềm, phần cứng, thuật toán và quản lý dữ liệu để xử lý hệ thống kỹ thuật số và điều khiển hệ thống phanh.

Báo cáo thị trường kẹp phanh ô tô - Mục lục

1. GIỚI THIỆU

1.1 Giả định nghiên cứu

1.2 Phạm vi nghiên cứu

2. PHƯƠNG PHÁP NGHIÊN CỨU

3. TÓM TẮT TÓM TẮT

4. ĐỘNG LỰC THỊ TRƯỜNG

4.1 Trình điều khiển thị trường

4.2 Hạn chế thị trường

4.3 Sức hấp dẫn của ngành - Phân tích năm lực lượng của Porter

4.3.1 Mối đe dọa của những người mới

4.3.2 Quyền thương lượng của người mua/người tiêu dùng

4.3.3 Sức mạnh thương lượng của nhà cung cấp

4.3.4 Mối đe dọa của sản phẩm thay thế

4.3.5 Cường độ của sự ganh đua đầy tính canh tranh

5. PHÂN PHỐI THỊ TRƯỜNG

5.1 Theo loại xe

5.1.1 Xe khách

5.1.2 Xe thương mại

5.1.3 Xe hai bánh

5.2 Theo loại Caliper

5.2.1 đã sửa

5.2.2 Nổi/Trượt

5.3 Theo loại vật liệu Piston

5.3.1 Nhôm

5.3.2 Thép

5.3.3 Titan

5.3.4 Phenolic

5.4 Bởi người dùng cuối

5.4.1 OEM

5.4.2 Hậu mãi

5.5 Theo địa lý

5.5.1 Bắc Mỹ

5.5.1.1 Hoa Kỳ

5.5.1.2 Canada

5.5.1.3 Phần còn lại của Bắc Mỹ

5.5.2 Châu Âu

5.5.2.1 nước Đức

5.5.2.2 Vương quốc Anh

5.5.2.3 Pháp

5.5.2.4 Phần còn lại của châu Âu

5.5.3 Châu á Thái Bình Dương

5.5.3.1 Ấn Độ

5.5.3.2 Trung Quốc

5.5.3.3 Nhật Bản

5.5.3.4 Hàn Quốc

5.5.3.5 Phần còn lại của Châu Á-Thái Bình Dương

5.5.4 Phần còn lại của thế giới

5.5.4.1 Brazil

5.5.4.2 các Tiểu Vương Quốc Ả Rập Thống Nhất

5.5.4.3 Các nước khác

6. CẢNH BÁO CẠNH TRANH

6.1 Thị phần của nhà cung cấp

6.2 Hồ sơ công ty

6.2.1 ZF Friedrichshafen AG

6.2.2 Automotive Brake Engineering (ABE)

6.2.3 Continental AG

6.2.4 Brakes International

6.2.5 Brembo SpA

6.2.6 Akebono Brake Corporation

6.2.7 Centric Parts

6.2.8 Wilwood Engineering Inc.

6.2.9 EBC Brakes

6.2.10 Apec Braking

6.2.11 ATL Industries

6.2.12 Robert Bosch GmbH

7. CƠ HỘI THỊ TRƯỜNG VÀ XU HƯỚNG TƯƠNG LAI

Phân khúc ngành công nghiệp kẹp phanh ô tô

Phạm vi của báo cáo thị trường thước cặp phanh ô tô bao gồm các xu hướng và sự phát triển công nghệ mới nhất, nhu cầu theo loại thước cặp, loại phương tiện, vật liệu piston, người dùng cuối, địa lý và thị phần của những người chơi chính trên thị trường.

Theo loại thước cặp, thị trường được chia thành cố định và nổi/trượt. Theo loại phương tiện, thị trường được phân chia thành xe du lịch, xe thương mại và xe hai bánh.

Theo vật liệu piston, thị trường được phân thành nhôm, thép, titan và phenolics. Theo người dùng cuối, thị trường được phân chia thành OEM và hậu mãi.

Theo địa lý, thị trường được phân chia thành Bắc Mỹ, Châu Âu, Châu Á - Thái Bình Dương và Phần còn lại của Thế giới.

| Theo loại xe | ||

| ||

| ||

|

| Theo loại Caliper | ||

| ||

|

| Theo loại vật liệu Piston | ||

| ||

| ||

| ||

|

| Bởi người dùng cuối | ||

| ||

|

| Theo địa lý | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Câu hỏi thường gặp về nghiên cứu thị trường kẹp phanh ô tô

Quy mô thị trường kẹp phanh ô tô hiện nay là bao nhiêu?

Thị trường kẹp phanh ô tô dự kiến sẽ đạt tốc độ CAGR lớn hơn 3,5% trong giai đoạn dự báo (2024-2029)

Ai là người đóng vai trò chủ chốt trong Thị trường Caliper phanh ô tô?

Continental AG, Automotive Brake Engineering (ABE), Robert Bosch GmbH, ZF Friedrichshafen AG, Brembo SpA là những công ty lớn hoạt động trong Thị trường Caliper phanh ô tô.

Khu vực nào phát triển nhanh nhất trong Thị trường kẹp phanh ô tô?

Châu Á-Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường kẹp phanh ô tô?

Năm 2024, Châu Á - Thái Bình Dương chiếm thị phần lớn nhất trong Thị trường Caliper phanh ô tô.

Thị trường kẹp phanh ô tô này hoạt động trong những năm nào?

Báo cáo đề cập đến quy mô lịch sử thị trường của Thị trường kẹp phanh ô tô trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường kẹp phanh ô tô trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành phanh ô tô

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Caliper phanh ô tô năm 2024 do Mordor Intelligence™ Industry Reports tạo ra. Phân tích Caliper phanh ô tô bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.