Phân tích thị trường chất ngọt thực phẩm Úc

Thị trường chất làm ngọt thực phẩm Úc đang tăng trưởng với tốc độ CAGR 1,77% trong giai đoạn dự báo (2020-2025).

- Sự tăng trưởng của thị trường có thể chủ yếu là do nhu cầu ngày càng tăng của ngành đồ uống. Điều này chiếm một phần nổi bật trong các ứng dụng khác nhau của chất làm ngọt.

- Lĩnh vực nước giải khát dành cho người ăn kiêng chiếm ưu thế cao trong thị trường thay thế đường, với aspartame nổi lên là chất làm ngọt hàng đầu. Tuy nhiên, các quy định nghiêm ngặt trong khu vực dự kiến sẽ cản trở sự tăng trưởng của thị trường được nghiên cứu.

- Ngành đường Úc đang tập trung phát triển các chất thay thế đường, chủ yếu để đáp ứng nhu cầu ngày càng tăng về chất làm ngọt tự nhiên.

Xu hướng thị trường chất ngọt thực phẩm Úc

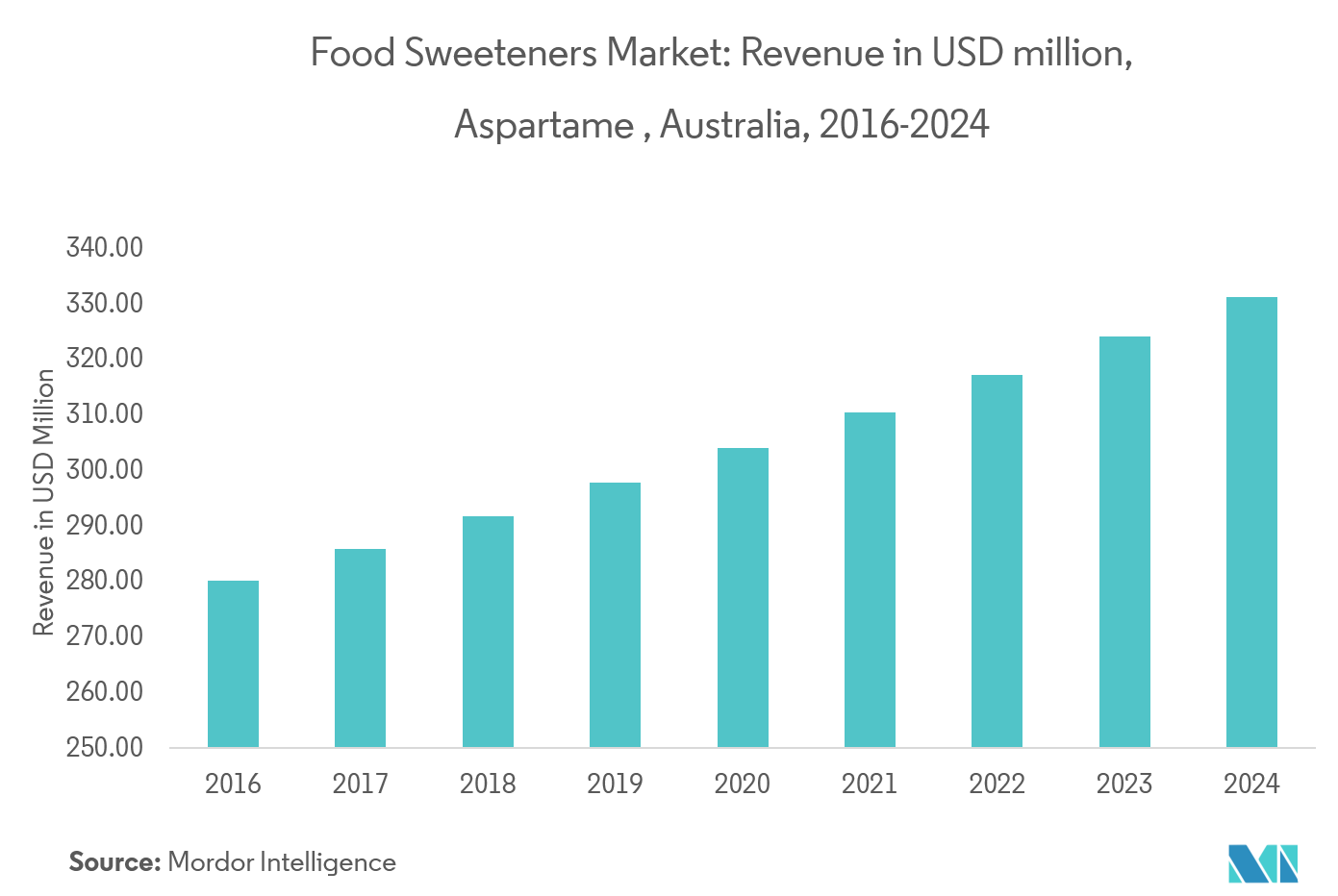

Aspartame là chất làm ngọt hàng đầu

Aspartame là chất làm ngọt có hàm lượng calo thấp, cường độ cao được sử dụng làm chất thay thế đường trong một số thực phẩm và đồ uống. Nó ngọt hơn đường ăn từ 160 đến 220 lần nên cung cấp lượng calo không đáng kể. Đồ uống trước đây được làm ngọt hoàn toàn bằng aspartame hiện được làm ngọt ở nhiều quốc gia bằng cách kết hợp aspartame với các chất làm ngọt khác; và việc mất đi doanh số bán aspartame còn được cộng thêm bởi hiệu lực tăng thêm và sự hiệp lực từ việc pha trộn. Trong tương lai, chúng ta có thể mong đợi thấy số lượng aspartame dành cho ngành công nghiệp bánh kẹo và sữa tăng lên, và chúng ta thậm chí có thể thấy aspartame có giá thấp hơn thu được lợi nhuận từ saccharin trong một số ứng dụng dược phẩm.

.

Việc sử dụng trong ngành đồ uống đã phát triển trong thập kỷ qua

Việc tiêu thụ đồ uống đã thay đổi đáng kể trong vài thập kỷ qua, đồng thời với tỷ lệ béo phì ngày càng tăng. Lượng tiêu thụ nước ngọt, cola, đồ uống có ga có đường khác và đồ uống trái cây có thêm đường đã tăng lên đáng kể, đặc biệt là ở giới trẻ, trong khi lượng tiêu thụ sữa lại giảm. Tác động bất lợi liên quan đến việc tiêu thụ quá nhiều đường hoặc chất làm ngọt nhân tạo đã khiến người tiêu dùng chuyển hướng quan tâm sang đồ uống chức năng. Việc kết hợp các loại thảo mộc thực vật, cùng với các đặc tính chữa bệnh đã đặt ra lộ trình tốt hơn cho các nhà sản xuất nhằm hướng tới mong muốn các sản phẩm tự nhiên của người tiêu dùng.

Tổng quan về ngành công nghiệp chất ngọt thực phẩm Úc

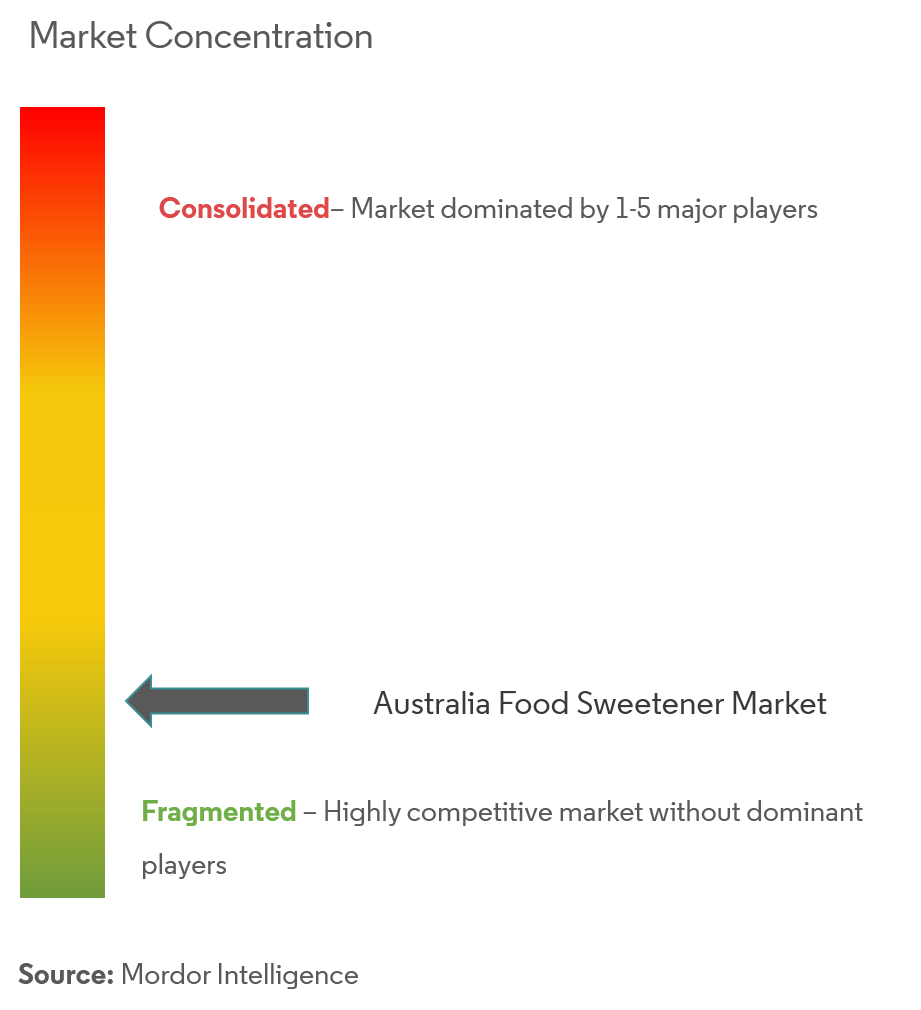

Thị trường Chất làm ngọt Thực phẩm Úc là một thị trường phân mảnh với sự hiện diện của nhiều người chơi khác nhau. Các công ty lớn đang mang đến những đổi mới trong sản phẩm của họ và đang mở rộng danh mục sản phẩm để duy trì vị thế trên thị trường. Các công ty cũng đang tập trung vào các sản phẩm có nhãn hiệu tự nhiên và sạch vì người tiêu dùng ngày càng có ý thức hơn về sức khỏe.

Dẫn đầu thị trường chất ngọt thực phẩm Úc

Tate & Lyle

Cargill

ADM

Ingredion

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Phân khúc ngành công nghiệp chất ngọt thực phẩm của Úc

Thị trường chất ngọt thực phẩm Úc được phân chia theo loại thành Sucrose, chất làm ngọt tinh bột, rượu đường và chất làm ngọt cường độ cao. Thị trường được phân khúc dựa trên Ứng dụng vào Sữa, Bánh mì, Đồ uống, Bánh kẹo, Súp, Nước sốt và Nước sốt và các loại khác.

| Sucrose (Đường thông thường) | |

| Chất ngọt từ tinh bột và rượu đường | Dextrose |

| Xi-rô ngô có hàm lượng fructose cao (HFCS) | |

| Maltodextrin | |

| Sorbitol | |

| Xylitol | |

| Người khác | |

| Chất làm ngọt cường độ cao (HIS) | Sucralose |

| Aspartam | |

| đường saccharin | |

| Cyclamate | |

| Ace-K | |

| Neotame | |

| cỏ ngọt | |

| Người khác |

| Sản phẩm bơ sữa |

| Cửa hàng bánh mì |

| Súp, nước sốt và nước sốt |

| Bánh kẹo |

| Đồ uống |

| Người khác |

| Theo loại sản phẩm | Sucrose (Đường thông thường) | |

| Chất ngọt từ tinh bột và rượu đường | Dextrose | |

| Xi-rô ngô có hàm lượng fructose cao (HFCS) | ||

| Maltodextrin | ||

| Sorbitol | ||

| Xylitol | ||

| Người khác | ||

| Chất làm ngọt cường độ cao (HIS) | Sucralose | |

| Aspartam | ||

| đường saccharin | ||

| Cyclamate | ||

| Ace-K | ||

| Neotame | ||

| cỏ ngọt | ||

| Người khác | ||

| Theo ứng dụng | Sản phẩm bơ sữa | |

| Cửa hàng bánh mì | ||

| Súp, nước sốt và nước sốt | ||

| Bánh kẹo | ||

| Đồ uống | ||

| Người khác | ||

Câu hỏi thường gặp về nghiên cứu thị trường chất làm ngọt thực phẩm của Úc

Quy mô thị trường chất ngọt thực phẩm Úc hiện tại là bao nhiêu?

Thị trường chất làm ngọt thực phẩm Úc dự kiến sẽ đạt tốc độ CAGR là 1,77% trong giai đoạn dự báo (2024-2029)

Ai là người đóng vai trò chủ chốt trong Thị trường Chất làm ngọt Thực phẩm Úc?

Tate Lyle, Cargill, ADM và Ingredion là những công ty lớn hoạt động tại Thị trường Chất làm ngọt Thực phẩm Australia.

Thị trường chất ngọt thực phẩm Úc này diễn ra trong những năm nào?

Báo cáo bao gồm quy mô thị trường lịch sử Thị trường chất làm ngọt thực phẩm Úc trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường chất làm ngọt thực phẩm Úc trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành chất ngọt thực phẩm Úc

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Chất làm ngọt thực phẩm Úc năm 2024 do Mordor Intelligence™ Industry Report tạo ra. Phân tích Chất làm ngọt thực phẩm của Úc bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.