Phân tích thị trường điện gió APAC

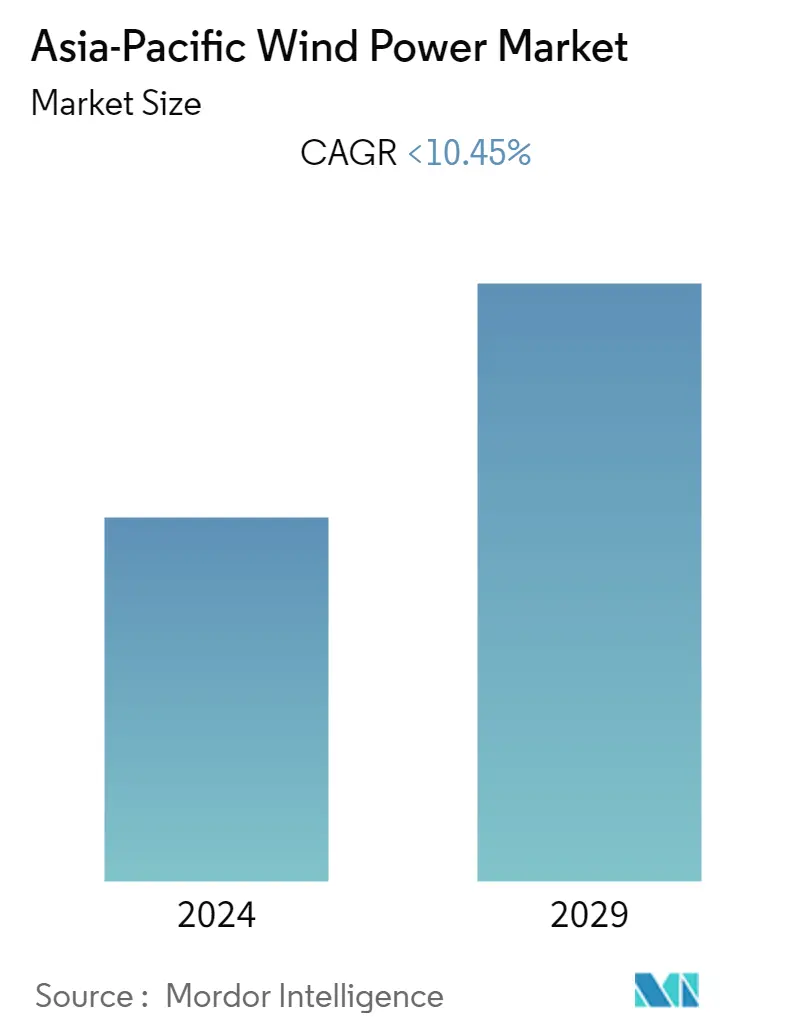

Thị trường điện gió châu Á-Thái Bình Dương dự kiến sẽ đạt tốc độ CAGR dưới 10,45% trong giai đoạn dự báo.

Thị trường không có bất kỳ tác động đáng kể nào do COVID-19 vào năm 2020. Hiện tại, thị trường đã đạt đến mức trước đại dịch.

- Về lâu dài, các yếu tố chính thúc đẩy tăng trưởng bao gồm các chính sách thuận lợi của chính phủ, tăng đầu tư vào các dự án điện gió và chi phí năng lượng gió giảm, dẫn đến việc sử dụng năng lượng gió ngày càng tăng, từ đó góp phần tích cực vào nhu cầu năng lượng gió..

- Mặt khác, việc sử dụng ngày càng nhiều các nguồn năng lượng thay thế, chẳng hạn như năng lượng chạy bằng khí đốt và năng lượng mặt trời, có thể cản trở sự tăng trưởng của thị trường.

- Những tiến bộ công nghệ về hiệu quả và giảm chi phí sản xuất tua-bin gió ngoài khơi dự kiến sẽ tạo ra nhiều cơ hội cho các doanh nghiệp tham gia thị trường ở Châu Á-Thái Bình Dương.

- Trung Quốc thống trị thị trường năng lượng gió và vẫn là thị trường lớn nhất trên đất liền với công suất bổ sung mới là 21,2 GW. Chính sách và ưu đãi của chính phủ đã khiến Trung Quốc trở thành điểm nóng đầu tư thuận lợi; do đó, thị trường điện gió được dự đoán sẽ khởi sắc trong những năm tới.

Xu hướng thị trường điện gió APAC

Phân khúc nội địa để thống trị thị trường

- Trong 5 năm qua, công nghệ sản xuất điện gió trên bờ đã phát triển để tối đa hóa lượng điện sản xuất trên mỗi megawatt công suất được lắp đặt để phủ sóng nhiều địa điểm hơn với tốc độ gió thấp hơn. Bên cạnh đó, trong những năm gần đây, tuabin gió đã trở nên lớn hơn với chiều cao trung tâm cao hơn, đường kính rộng hơn và cánh tuabin gió lớn hơn.

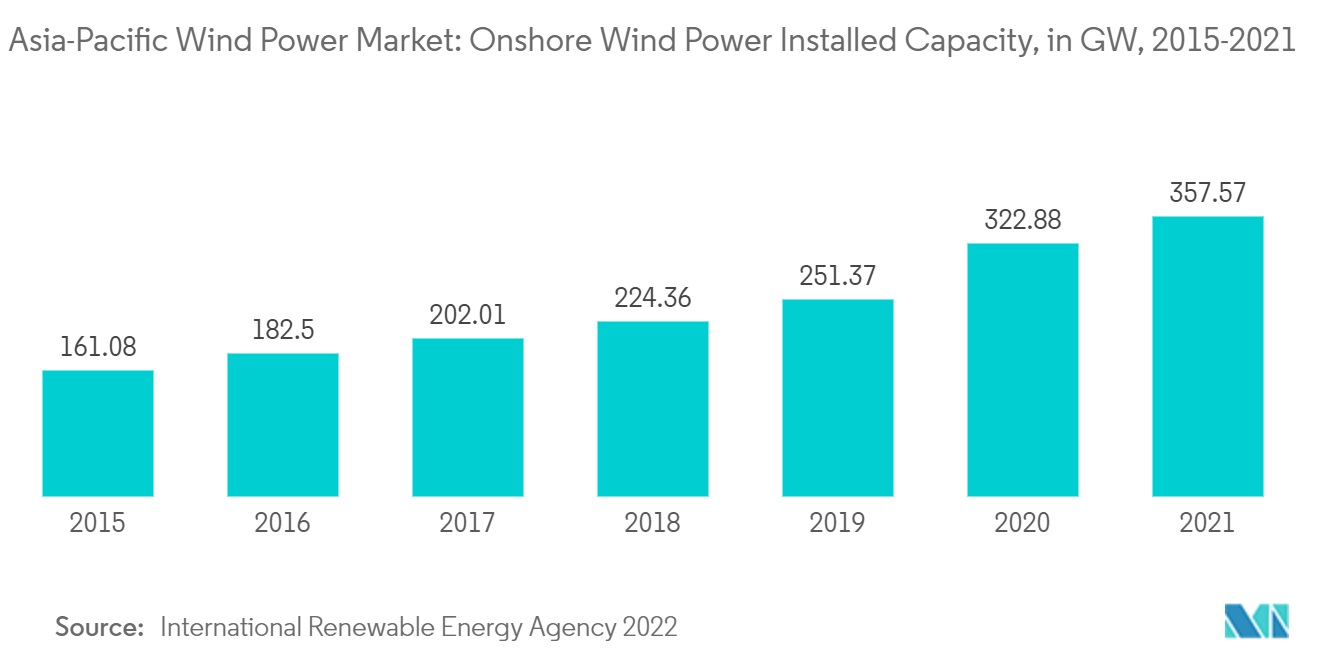

- Vào năm 2021, Châu Á đạt công suất lắp đặt năng lượng gió trên bờ là 357,574 GW. Công suất lắp đặt mới ở châu Á có khả năng vượt quá 10 GW vào năm 2026 và đạt gần 15 GW vào năm 2030. Đến năm 2050, châu Á dự kiến sẽ tăng công suất lắp đặt điện gió mới lên gấp 9 lần, tổng cộng 613 GW ngoài khơi và 2.646 GW trên đất liền.

- Trong tương lai, các khu vực phía bắc Trung Quốc có tiềm năng gió dồi dào trên đất liền. Các tỉnh Thanh Hải, Tân Cương, Nội Mông và vùng đông bắc của đất nước có mật độ năng lượng cao nhất (giá trị trung bình từ 400 đến 600 watt trên mét vuông (W/m2)) và hầu hết các công trình lắp đặt mới trên bờ dự kiến sẽ được triển khai ở những khu vực này.

- Ngoài ra, vào tháng 11 năm 2022, Vestas Wind Systems A/S đã giành được đơn đặt hàng 21 MW với wpd AG tại Đài Loan, bao gồm việc cung cấp 5 tuabin gió V117-4,2 MW với tháp cao 91,5m trong hai dự án gió. Đơn đặt hàng cũng bao gồm một thỏa thuận dịch vụ dài hạn cho các trang trại gió để đảm bảo hiệu suất tối ưu.

- Hơn nữa, vào tháng 12 năm 2022, TagEnergy và Vestas đã công bố mối quan hệ hợp tác để cung cấp các dịch vụ Xây dựng và Mua sắm Kỹ thuật cho giai đoạn đầu tiên của Nhà máy Điện gió Golden Plains, một dự án 756 MW ở Victoria, Australia. Sau khi hoàn thành, Vestas sẽ cung cấp hợp đồng dịch vụ và bảo trì 30 năm để tối ưu hóa việc sản xuất năng lượng của dự án.

- Từ tất cả những yếu tố này, có thể kết luận rằng phân khúc nội địa dự kiến sẽ đạt được sức hút đáng kể trên thị trường trong những năm tới và dự kiến sẽ là phân khúc tăng trưởng nhanh nhất.

Trung Quốc thống trị thị trường

- Ở Trung Quốc, gần 70% điện năng sản xuất là từ nguồn năng lượng nhiệt. Do tình trạng ô nhiễm ngày càng tăng từ các nguồn nhiệt, quốc gia này đã nỗ lực tăng tỷ trọng các nguồn sạch hơn và tái tạo trong sản xuất điện.

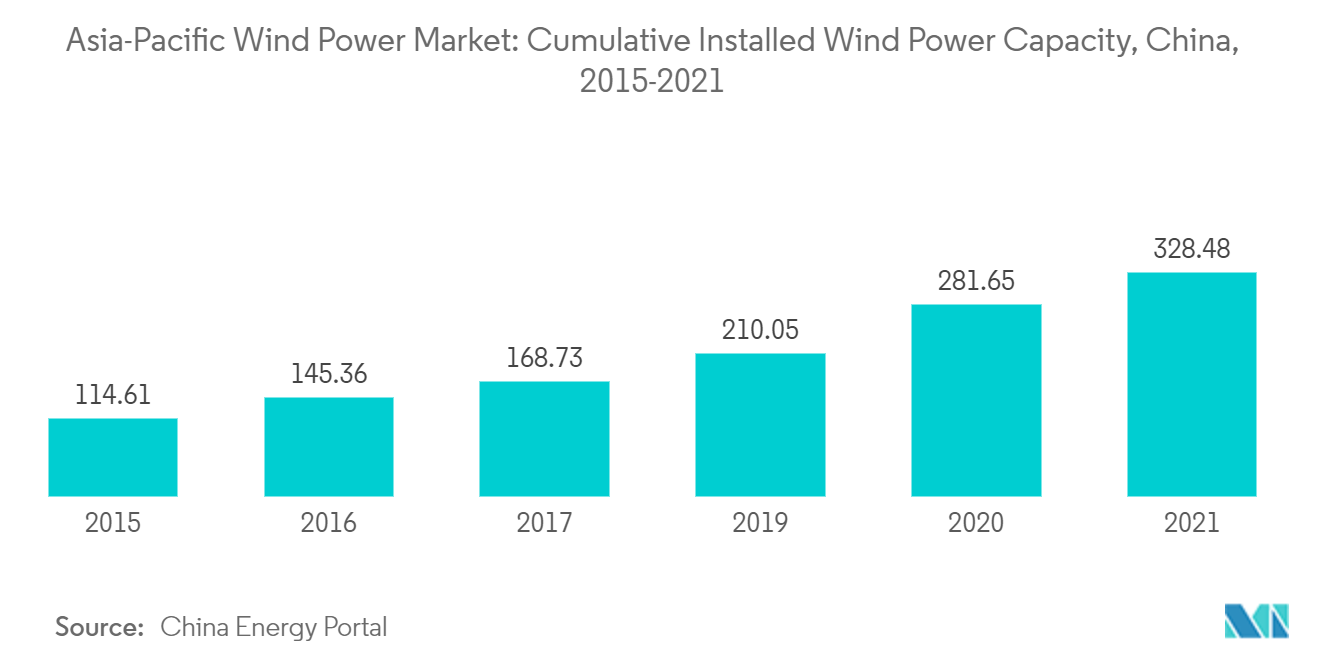

- Theo Cổng thông tin năng lượng Trung Quốc, trong giai đoạn 2014-2021, tổng công suất gió lắp đặt của Trung Quốc đạt tốc độ CAGR là 15,71%. Là một phần trong kế hoạch 5 năm lần thứ 14 (2021-2025), quốc gia này đặt mục tiêu cung cấp 33% lượng điện tiêu thụ quốc gia vào năm 2025 và năng lượng tái tạo phi thủy điện sẽ đóng góp 18%. Ngoài ra, nước này đặt mục tiêu tăng sản lượng năng lượng tái tạo lên 3.300 TWh vào năm 2030.

- Tính đến năm 2021, Trung Quốc có công suất lắp đặt điện gió là 328,48 gigawatt. Mặc dù các trang trại gió nằm ở các tỉnh phía bắc và phía tây giàu gió của đất nước nhưng sự chậm trễ trong kết nối lưới điện và quản lý lưới điện không phù hợp vẫn tiếp tục là những vấn đề lớn.

- Hơn nữa, vào tháng 10 năm 2022, chính phủ Trung Quốc đã công bố kế hoạch xây dựng trang trại gió lớn nhất thế giới, một cơ sở có thể cung cấp năng lượng cho toàn bộ Na Uy. Triều Châu - một thành phố thuộc tỉnh Quảng Đông của Trung Quốc, đã tiết lộ kế hoạch đầy tham vọng về một cơ sở 43,3 gigawatt ở eo biển Đài Loan.

- Hơn nữa, vào tháng 5 năm 2022, Tập đoàn Dầu khí Ngoài khơi Quốc gia Trung Quốc (CNOC) đã bắt đầu xây dựng giàn điện gió nổi ngoài khơi tại công trường xây dựng CNOOC Thanh Đảo ở tỉnh Hải Nam, Trung Quốc. Dự án sẽ được phát triển bởi Công ty TNHH Năng lượng CNOOC Rongfeng, liên kết với chi nhánh năng lượng mới của CNOOC Bắc Kinh, Trung Quốc.

- Nhờ những điểm trên, Trung Quốc dự kiến sẽ thống trị Thị trường Năng lượng gió châu Á-Thái Bình Dương trong giai đoạn dự báo.

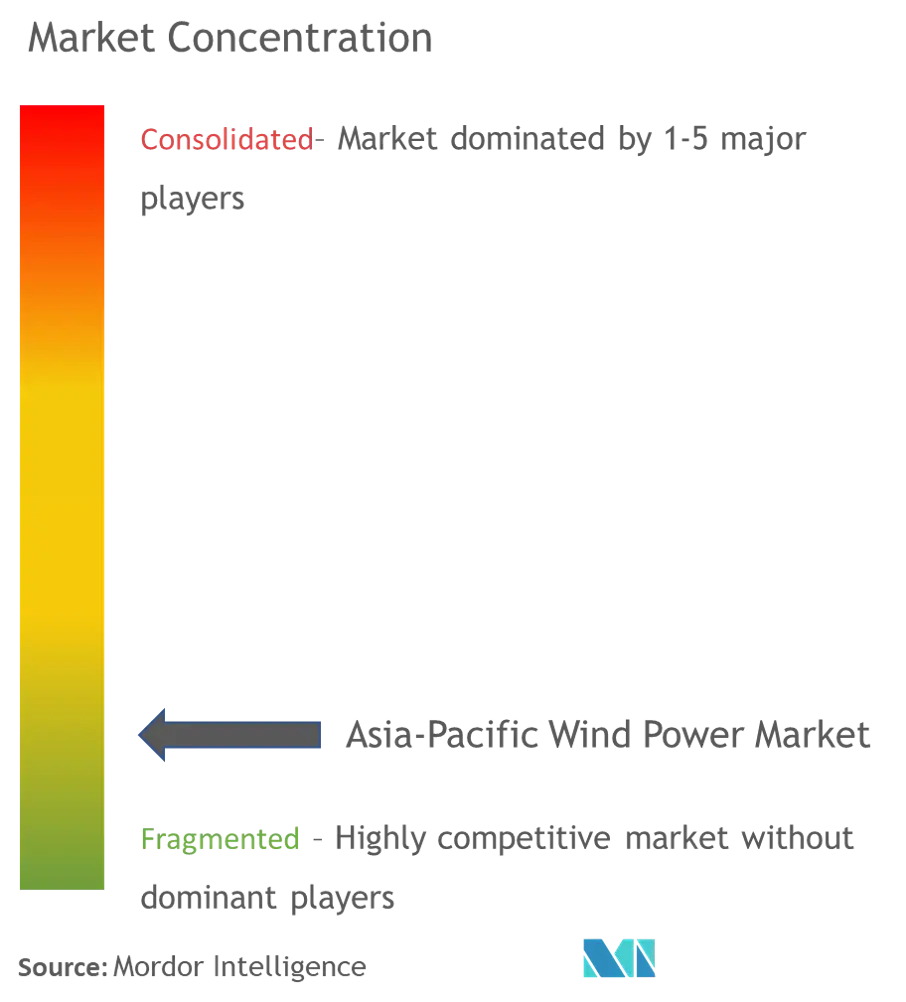

Tổng quan về ngành điện gió APAC

Thị trường điện gió châu Á-Thái Bình Dương bị phân mảnh vừa phải. Một số công ty chủ chốt (không theo thứ tự cụ thể) bao gồm Acciona Energia SA, Orsted AS, EDF SA, General Electric Company và Siemens Gamesa Renewable Energy.

Dẫn đầu thị trường điện gió APAC

-

Acciona Energia SA

-

Orsted AS

-

EDF SA

-

General Electric Company

-

Siemens Gamesa Renewable Energy

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường điện gió APAC

- Tháng 4 năm 2022 Hitachi Energy lắp đặt máy biến áp độc đáo trong tuabin gió nổi đầu tiên của Trung Quốc, tuabin gió Sanxia Yinling Hao. Tua bin gió 5,5 MW này được lắp đặt ngoài khơi tỉnh Quảng Đông, được lắp đặt vào tháng 12 năm 2021 tại trang trại gió Dương Giang. Hitachi Energy đặc biệt thiết kế máy biến áp này cho tua-bin gió nổi. Nó có thể chịu được độ rung cao = và có thể tránh được tình trạng tràn dầu do vận hành khô.

- Tháng 2 năm 2022 Tata Power và công ty sản xuất điện RWE của Đức đã đồng ý hợp tác để khám phá tiềm năng cùng phát triển các nhà máy điện gió ngoài khơi ở Ấn Độ.

Phân khúc ngành điện gió APAC

Năng lượng gió thường được tạo ra bằng tuabin gió. Tua bin gió là hệ thống cơ học chuyển đổi động năng thành năng lượng điện.

Thị trường điện gió châu Á-Thái Bình Dương được phân chia theo khu vực trên bờ và ngoài khơi. Báo cáo cũng đề cập đến quy mô thị trường và dự báo về Thị trường điện gió châu Á-Thái Bình Dương tại các quốc gia lớn. Đối với mỗi phân khúc, quy mô thị trường và dự báo đã được thực hiện dựa trên công suất lắp đặt tính bằng gigawatt (GW).

| Trên bờ |

| Ngoài khơi |

| Trung Quốc |

| Ấn Độ |

| Nhật Bản |

| Hàn Quốc |

| Châu Úc |

| Phần còn lại của Châu Á-Thái Bình Dương |

| Vị trí | Trên bờ |

| Ngoài khơi | |

| Địa lý | Trung Quốc |

| Ấn Độ | |

| Nhật Bản | |

| Hàn Quốc | |

| Châu Úc | |

| Phần còn lại của Châu Á-Thái Bình Dương |

Câu hỏi thường gặp về nghiên cứu thị trường điện gió APAC

Quy mô thị trường điện gió châu Á-Thái Bình Dương hiện nay là bao nhiêu?

Thị trường điện gió châu Á-Thái Bình Dương dự kiến sẽ đạt tốc độ CAGR dưới 10,45% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong thị trường điện gió châu Á-Thái Bình Dương?

Acciona Energia SA, Orsted AS, EDF SA, General Electric Company, Siemens Gamesa Renewable Energy là những công ty lớn hoạt động tại Thị trường Điện gió Châu Á - Thái Bình Dương.

Thị trường điện gió châu Á-Thái Bình Dương này diễn ra trong những năm nào?

Báo cáo đề cập đến quy mô lịch sử của Thị trường Điện gió Châu Á-Thái Bình Dương trong các năm 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Điện gió Châu Á-Thái Bình Dương trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành điện gió châu Á-Thái Bình Dương

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của thị trường Điện gió Châu Á-Thái Bình Dương năm 2024, do Mordor Intelligence™ Industry Reports tạo ra. Phân tích Năng lượng gió Châu Á-Thái Bình Dương bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.