| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

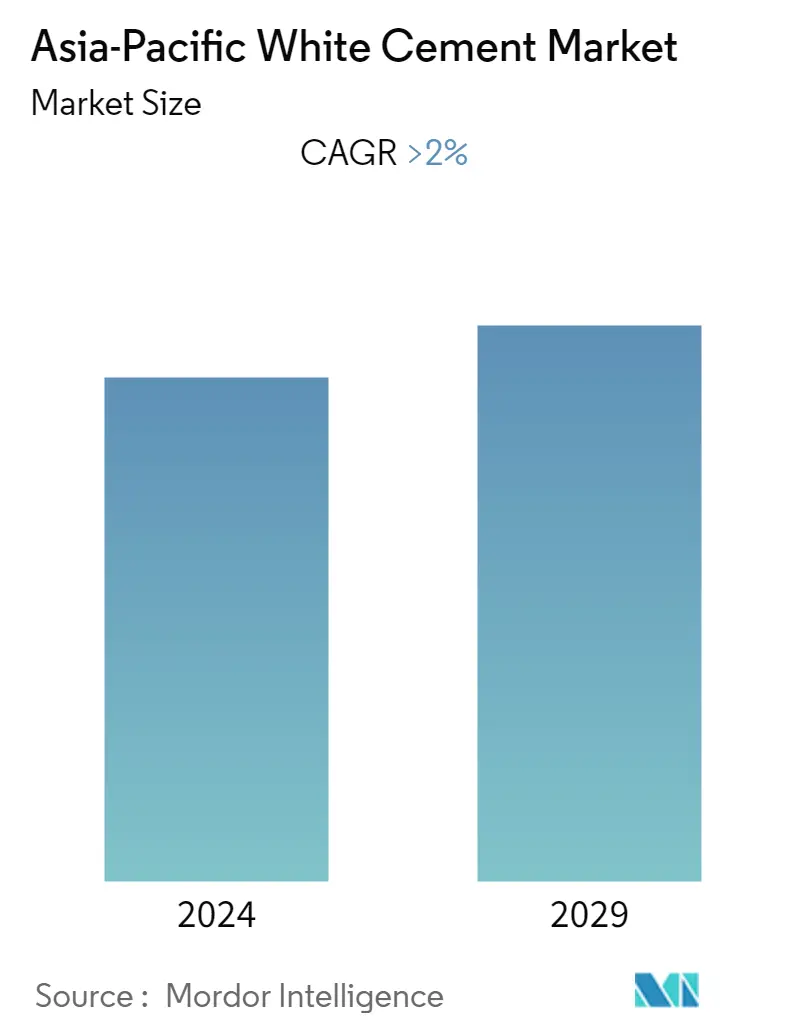

| CAGR | 2.00 % |

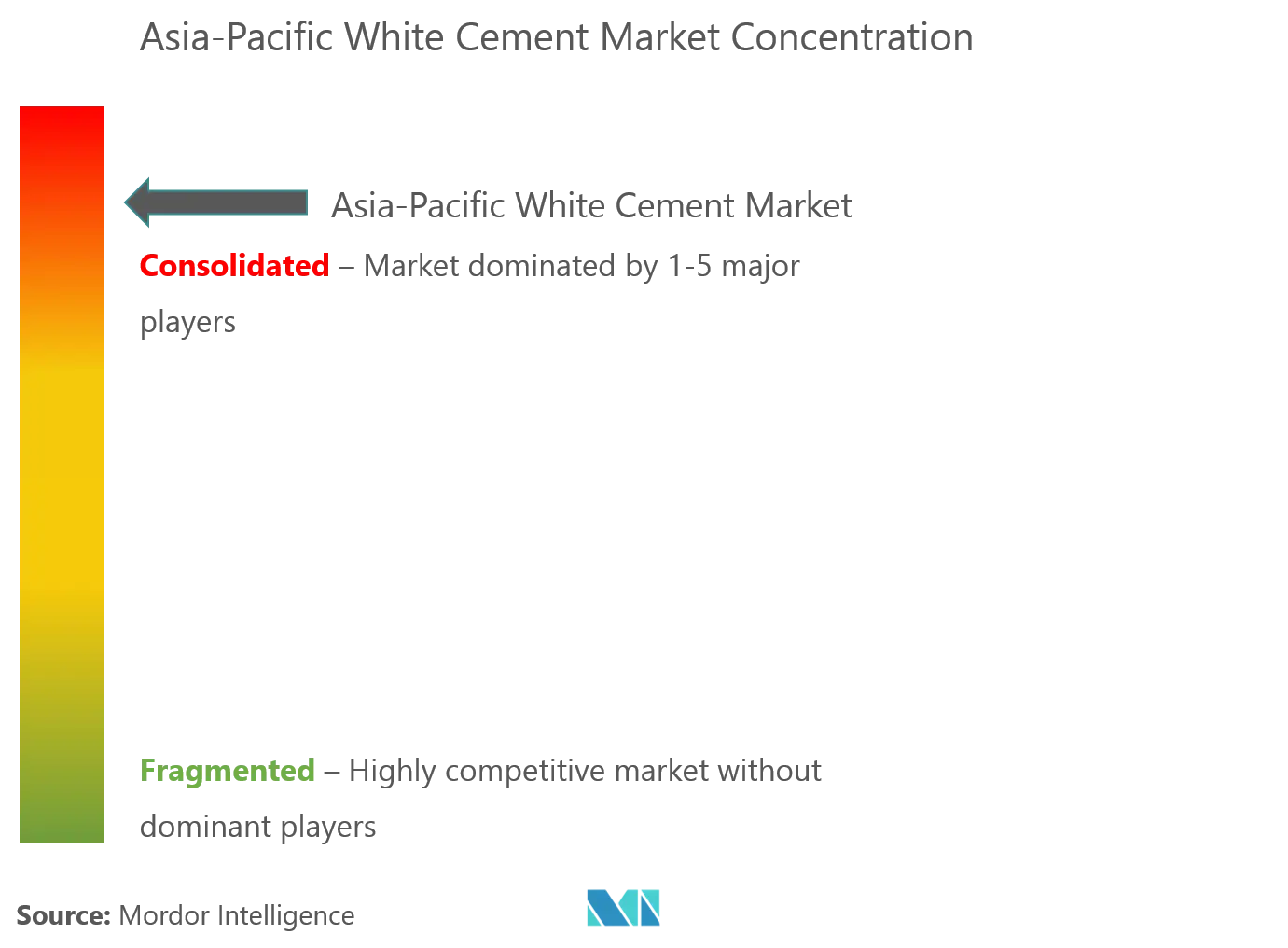

| Tập Trung Thị Trường | Cao |

Các bên chính* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Phân tích thị trường xi măng trắng APAC

Thị trường Xi măng trắng ở Châu Á - Thái Bình Dương dự kiến sẽ tăng trưởng với tốc độ CAGR trên 2% trong giai đoạn dự báo. Các yếu tố chính thúc đẩy nghiên cứu thị trường là nhu cầu ngày càng tăng của ngành xây dựng ở Châu Á - Thái Bình Dương và nhu cầu về bê tông đúc sẵn ngày càng tăng. Mặt khác, chi phí sản xuất cao là hạn chế lớn, được cho là sẽ cản trở sự tăng trưởng của thị trường.

- Đầu tư ngày càng tăng vào cơ sở hạ tầng ở các nước ASEAN dự kiến sẽ mang lại nhiều cơ hội sinh lợi khác nhau cho sự phát triển của thị trường.

- Theo loại, phân khúc loại 1 chiếm tỷ trọng lớn nhất do đặc tính mang lại màu sắc rực rỡ cho bê tông hoặc vữa vì nó lý tưởng cho nhiều dự án kiến trúc

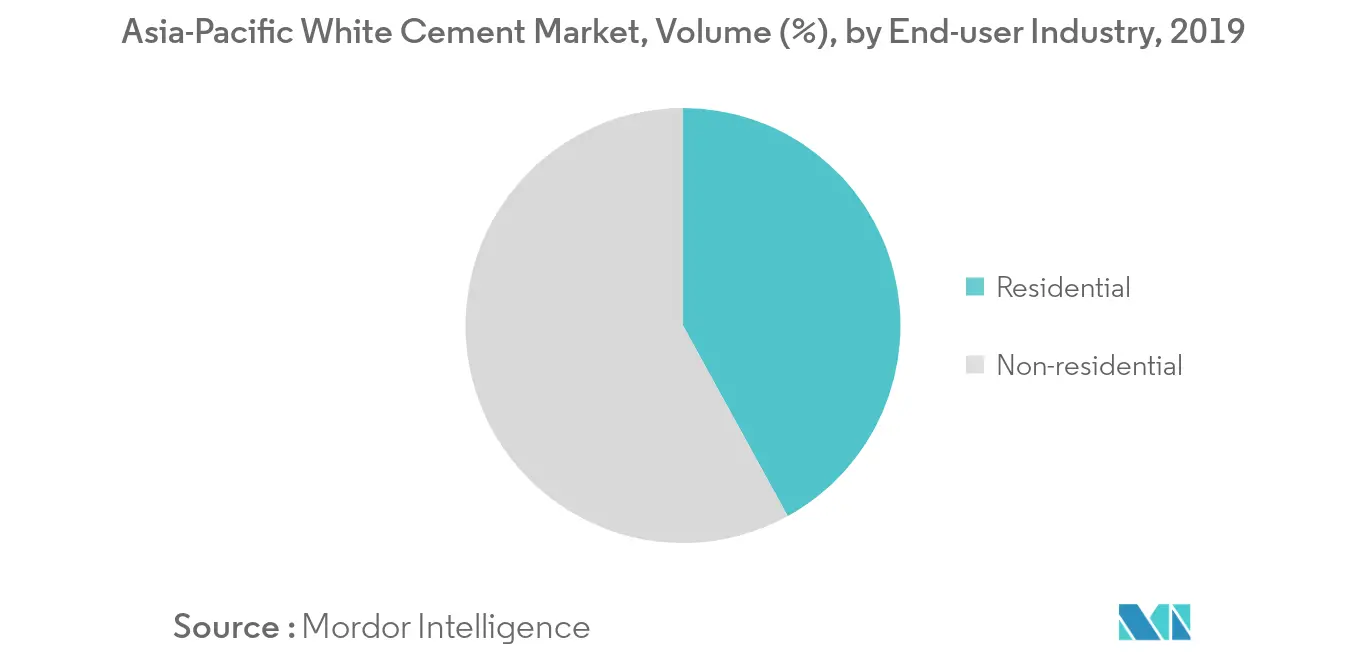

- Theo ứng dụng, phân khúc phi dân cư chiếm thị phần lớn nhất do nhu cầu xi măng trắng ngày càng tăng từ các ứng dụng thương mại, công nghiệp và cơ sở hạ tầng.

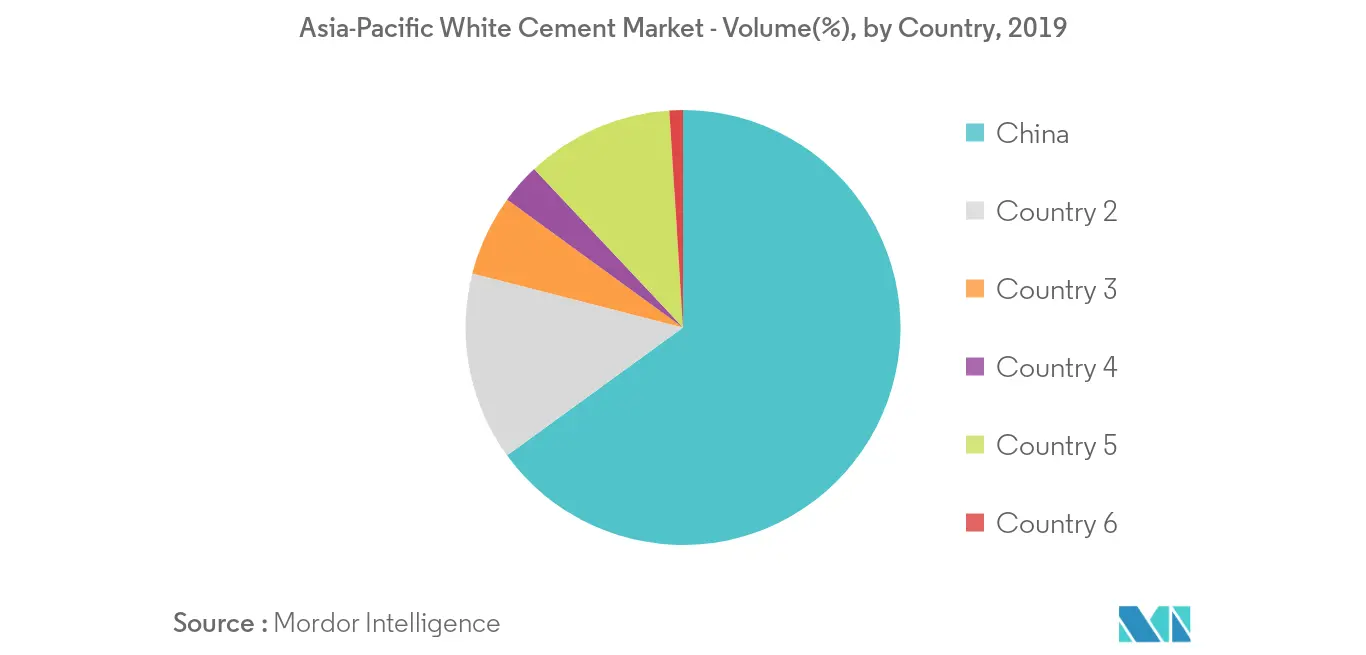

- Theo quốc gia, Trung Quốc dự kiến sẽ thống trị thị trường trong giai đoạn dự báo.

Xu hướng thị trường xi măng trắng APAC

Nhu cầu ngày càng tăng từ ngành xây dựng ở châu Á - Thái Bình Dương

- Trung Quốc có thị trường xây dựng lớn nhất thế giới và là nhà sản xuất xi măng lớn nhất thế giới. Mặc dù tốc độ tăng trưởng có giảm nhẹ nhưng ngành xây dựng ở Trung Quốc vẫn chứng kiến tốc độ tăng trưởng đáng kể trong vài năm qua. Theo Cục Thống kê Quốc gia Trung Quốc, giá trị sản lượng xây dựng ở nước này đã tăng từ 9,6 nghìn tỷ CNY năm 2010 lên 24,84 nghìn tỷ CNY vào năm 2019.

- Ấn Độ là nước sản xuất xi măng lớn thứ hai trên thế giới. Các nhà sản xuất xi măng trắng lớn trong nước bao gồm Xi măng JK và Xi măng Ultratech. Nhu cầu xi măng trắng trong nước dự kiến sẽ tăng do cơ sở hạ tầng ngày càng phát triển trong nước. Gần 9% GDP của Ấn Độ được chi cho các dịch vụ cơ sở hạ tầng. Chính phủ Ấn Độ đã tạo động lực to lớn cho lĩnh vực cơ sở hạ tầng bằng cách phân bổ 5,97 vạn INR (92,22 tỷ USD), theo Ngân sách Liên minh 2018-2019.

- Ngoài ra, 99 thành phố đã đề xuất khoản đầu tư trị giá 31.650 tỷ USD trong kế hoạch thành phố thông minh của họ. 100 thành phố thông minh và 500 thành phố có khả năng sẽ thu hút các khoản đầu tư trị giá 2 nghìn tỷ INR trong 5 năm tới.

- Hơn nữa, ngành xây dựng Indonesia đã chứng kiến sự tăng trưởng đáng kể trong những năm gần đây. GDP từ xây dựng ở Indonesia đã tăng từ 1.041,95 nghìn tỷ MYR năm 2014 lên khoảng 1.562,3 nghìn tỷ MYR vào năm 2018. Việc xây dựng các tòa nhà ở Indonesia đã chứng kiến sự tăng trưởng đáng kể trong những năm gần đây do dân số ngày càng tăng và đô thị hóa ngày càng tăng.

- Do đó, các xu hướng nói trên trong ngành xây dựng ở Châu Á - Thái Bình Dương đang thúc đẩy nhu cầu về xi măng trắng trên thị trường được nghiên cứu.

Trung Quốc thống trị thị trường

- Ở châu Á-Thái Bình Dương, Trung Quốc là nền kinh tế lớn nhất tính theo GDP. Đất nước này đã chứng kiến mức tăng trưởng GDP khoảng 6,1% trong năm 2019, ngay cả sau khi xảy ra xáo trộn thương mại do cuộc chiến thương mại với Hoa Kỳ.

- Tại Trung Quốc, ngành xây dựng tăng trưởng với tốc độ mạnh trong năm 2019, mặc dù tốc độ tăng trưởng trong năm có chậm lại so với năm 2018. Ngành xây dựng đã hỗ trợ tăng trưởng kinh tế trong nước, trong khi chiến tranh thương mại Mỹ - Trung ảnh hưởng hiệu suất trong các ngành công nghiệp khác, chẳng hạn như ô tô và điện tử.

- Số lượng phê duyệt dự án cơ sở hạ tầng tăng lên như vậy trong năm 2019 có thể sẽ kích thích chi tiêu cho cơ sở hạ tầng trong hai năm tới. Trong năm 2019, tổng cộng khoảng 300 dự án xây dựng lớn đã được công bố tại Bắc Kinh, bao gồm 100 dự án cải thiện sinh kế của người dân, 100 dự án dành cho các ngành công nghệ cao cấp và 100 dự án cơ sở hạ tầng. Các dự án này dự kiến sẽ thu hút tổng vốn khoảng 35 tỷ USD.

- Chính phủ đã tăng hơn gấp đôi mức đầu tư vào các dự án cơ sở hạ tầng quy mô lớn được phê duyệt trong năm 2019, so với 374,3 tỷ CNY vào năm 2018 (52,8 tỷ USD), nhằm đảm bảo nền kinh tế tăng trưởng ổn định. Trong 9 tháng đầu năm 2019, Ủy ban Cải cách và Phát triển Quốc gia (NDRC) đã phê duyệt khoảng 21 dự án trị giá hơn 764,3 tỷ CNY (107,8 tỷ USD), giúp đẩy nhanh đầu tư cơ sở hạ tầng thêm 4,5%.

- Trong năm 2020, nước này vẫn có kế hoạch dựa vào chi tiêu cơ sở hạ tầng của nhà nước để ngăn chặn kịch bản suy thoái mạnh hơn được dự đoán trước. Về vấn đề này, nước này có chiến lược tăng cường đầu tư cơ sở hạ tầng và cung cấp nhiều trái phiếu đặc biệt hơn.

- Chính quyền địa phương trong nước được phép phát hành trái phiếu đặc biệt trị giá khoảng 3 nghìn tỷ CNY (426,20 tỷ USD) vào năm 2020 để tài trợ cho các dự án cơ sở hạ tầng, bao gồm 1 nghìn tỷ CNY, được ứng trước trong năm nay. Hơn nữa, ngân hàng trung ương có thể sẽ nới lỏng chính sách của mình để giảm chi phí tài trợ doanh nghiệp và khuyến khích cho vay. Bên cạnh đó, có rất nhiều dự án sân bay đang được xây dựng trong giai đoạn dự báo.

- Tính đến thống kê tháng 5 năm 2019, Trung Quốc có khoảng 235 sân bay và chính phủ có kế hoạch tăng số sân bay lên 260 vào năm 2020. Về vấn đề này, một số dự án xây dựng sân bay đang trong giai đoạn phát triển hoặc trong giai đoạn lập kế hoạch, bao gồm Beijing Capital International. Sân bay quốc tế Thành Đô Shuangliu, Sân bay quốc tế Giang Bắc Trùng Khánh, Sân bay quốc tế Bạch Vân Quảng Châu và sân bay quốc tế Hàm Dương mở rộng. Bên cạnh đó, mục tiêu dài hạn của chính phủ vẫn là duy trì khoảng 450 sân bay cho cả nước vào năm 2035.

- Do đó, tất cả các khoản đầu tư xây dựng và dự án được lên kế hoạch trong nước đều được dự đoán sẽ thúc đẩy mức tiêu thụ nội địa của thị trường xi măng trắng trong giai đoạn dự báo.

Tổng quan ngành xi măng trắng khu vực Châu Á Thái Bình Dương

Thị trường xi măng trắng ở châu Á - Thái Bình Dương được củng cố, với năm công ty hàng đầu chiếm thị phần lớn. Các công ty chủ chốt trên thị trường bao gồm JK Cement Ltd, SOTACIB, India Cements Ltd, Aditya Birla Group và Cementir Holding NV.

Dẫn đầu thị trường xi măng trắng APAC

-

JK Cement Ltd

-

SOTACIB

-

India Cements Ltd

-

Cementir Holding N.V.

-

Aditya Birla Group

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Phân khúc ngành xi măng trắng APAC

Báo cáo thị trường Xi măng trắng Châu Á - Thái Bình Dương bao gồm:.

| Kiểu | Loại I | ||

| Loại III | |||

| Các loại khác | |||

| Ứng dụng | Khu dân cư | ||

| Không dân cư | Thuộc về thương mại | ||

| Cơ sở hạ tầng | |||

| Công nghiệp/Tổ chức | |||

| Quốc gia | Trung Quốc | ||

| Ấn Độ | |||

| Nhật Bản | |||

| Hàn Quốc | |||

| các nước ASEAN | |||

| Phần còn lại của Châu Á-Thái Bình Dương | |||

Câu hỏi thường gặp về nghiên cứu thị trường xi măng trắng APAC

Quy mô thị trường xi măng trắng châu Á-Thái Bình Dương hiện nay là bao nhiêu?

Thị trường Xi măng trắng Châu Á - Thái Bình Dương dự kiến sẽ đạt tốc độ CAGR lớn hơn 2% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong thị trường xi măng trắng châu Á-Thái Bình Dương?

JK Cement Ltd, SOTACIB, India Cements Ltd, Cementir Holding N.V., Aditya Birla Group là những công ty lớn hoạt động tại Thị trường Xi măng trắng Châu Á - Thái Bình Dương.

Thị trường Xi măng trắng Châu Á-Thái Bình Dương này diễn ra trong những năm nào?

Báo cáo bao gồm quy mô thị trường lịch sử Thị trường Xi măng trắng Châu Á-Thái Bình Dương trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Xi măng Trắng Châu Á-Thái Bình Dương trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo bán chạy nhất của chúng tôi

Popular Construction Chemicals and Materials Reports

Popular Chemicals & Materials Reports

Báo cáo ngành xi măng trắng châu Á - Thái Bình Dương

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Xi măng trắng Châu Á-Thái Bình Dương năm 2024, được tạo bởi Báo cáo Công nghiệp Mordor Intelligence™. Phân tích Xi măng trắng Châu Á-Thái Bình Dương bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.