Quy mô thị trường protein lúa mì Châu Á Thái Bình Dương

| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

| Giai Đoạn Dữ Liệu Dự Báo | 2024 - 2029 |

| Giai Đoạn Dữ Liệu Lịch Sử | 2019 - 2022 |

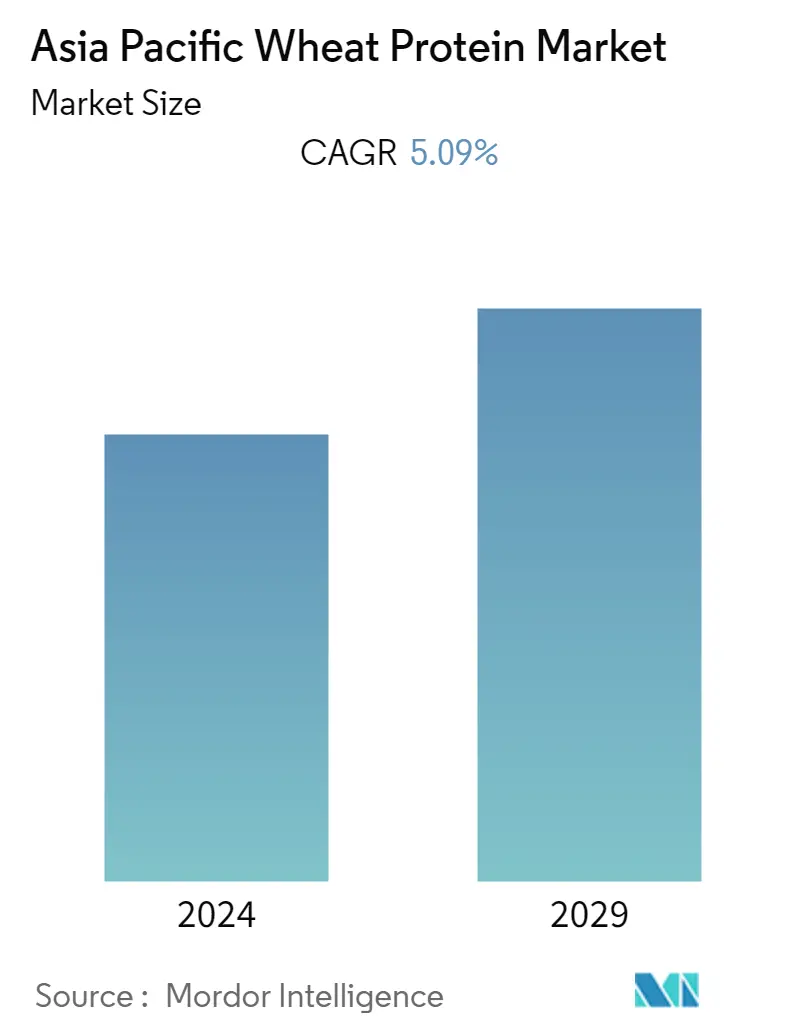

| CAGR | 5.09 % |

| Tập Trung Thị Trường | Thấp |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường protein lúa mì Châu Á Thái Bình Dương

Quy mô thị trường protein lúa mì châu Á-Thái Bình Dương dự kiến sẽ tăng từ 586,17 triệu USD vào năm 2023 lên 751,48 triệu USD vào năm 2028, với tốc độ CAGR là 5,09% trong giai đoạn dự báo (2023-2028).

- Thị trường đã chứng kiến sự tăng trưởng đáng kể do sự không dung nạp protein động vật ngày càng tăng, do đó dẫn đến sự thay đổi sở thích của người tiêu dùng thịt đối với các sản phẩm thay thế thịt làm từ protein thuần chay, do đó thúc đẩy thị trường được nghiên cứu. Ngoài ra, những lợi ích chính như giá trị dinh dưỡng cao và nguồn cung cấp nhiều protein, cùng với nhu cầu ngày càng tăng về các sản phẩm thay thế tự nhiên và hữu cơ, do đó thúc đẩy tăng trưởng thị trường trong những năm tới.

- Ngoài ra, nhu cầu sử dụng protein lúa mì trong thức ăn chăn nuôi đã tăng đáng kể do nhận thức ngày càng tăng về sức khỏe động vật, điều này được dự đoán sẽ thúc đẩy nhu cầu về protein lúa mì. Theo Cục Thống kê Quốc gia Trung Quốc, khối lượng sản xuất thịt bò và thịt bê trên khắp Trung Quốc lên tới khoảng 7.180 nghìn tấn vào năm 2022. Do đó, xu hướng chăn nuôi gia súc để sản xuất thịt bò, thịt bê và các loại thịt khác ngày càng tăng. sản phẩm cũng mang lại cơ hội sinh lời cho sự phát triển của thị trường protein lúa mì trên khắp khu vực Châu Á - Thái Bình Dương.

- Hơn nữa, các công ty trong khu vực đã khởi xướng các chương trình và chiến dịch nâng cao nhận thức nhằm mục đích làm cho người tiêu dùng hiểu được lợi ích của các loại protein thay thế và tạo dựng sự phổ biến đối với người tiêu dùng, điều này dự kiến sẽ thúc đẩy hơn nữa sự tăng trưởng của thị trường trong thời gian nghiên cứu. Ngoài ra, mức độ phổ biến của các sản phẩm thay thế thịt trong khu vực cũng ngày càng tăng. Do đó, các doanh nghiệp đã và đang đổi mới giải pháp sản xuất các sản phẩm thay thế thịt.

- Ví dụ vào tháng 12 năm 2022, Harvest B đã mở cơ sở sản xuất nguyên liệu thịt làm từ thực vật đầu tiên tại Úc. Công ty cung cấp nhiều loại nguyên liệu thịt có nguồn gốc thực vật, bao gồm nhiều loại protein thực vật có kết cấu từ lúa mì. Những phát triển như vậy, cùng với sự gia tăng nhu cầu về protein lúa mì cho các ứng dụng khác nhau trong các ngành công nghiệp của người dùng cuối, dự kiến sẽ thúc đẩy thị trường được nghiên cứu trong giai đoạn dự báo.

Xu hướng thị trường protein lúa mì châu Á Thái Bình Dương

Nhu cầu ngày càng tăng đối với thực phẩm và đồ uống có nguồn gốc thực vật

- Nhu cầu về thực phẩm và đồ uống có nguồn gốc thực vật ngày càng tăng trong khu vực. Đặc biệt, các bữa ăn dễ nấu hoặc chế biến sẵn đang có sức hút do lối sống bận rộn, mức tiêu thụ thực phẩm đóng gói tốt cho sức khỏe ngày càng tăng, mức tiêu thụ ngũ cốc ăn sáng tăng, chế độ ăn thay đổi và số lượng cửa hàng tiện lợi ngày càng tăng. nhu cầu về nguyên liệu protein lúa mì của các nhà sản xuất thực phẩm đóng gói trong khu vực.

- Sự thay đổi nhu cầu của người tiêu dùng từ protein động vật sang protein thực vật có thể được chứng kiến bằng việc mở rộng thị trường protein lúa mì. Xu hướng dần dần hướng tới chế độ ăn dựa trên thực vật này phần lớn có liên quan đến các yếu tố khác nhau, chẳng hạn như các vấn đề về tính bền vững, nhận thức về sức khỏe, quan điểm đạo đức hoặc tôn giáo cũng như quyền về môi trường và động vật.

- Do đó, các quốc gia trong khu vực đã nhập khẩu một lượng đáng kể protein lúa mì để đáp ứng nhu cầu tương tự. Ví dụ, theo Hiệp hội Thực phẩm Protein thực vật Nhật Bản, khối lượng vận chuyển protein lúa mì trong nước là khoảng 18,35 nghìn tấn vào năm 2022.

- Ngoài ra, việc sản xuất lúa mì tăng lên dẫn đến nguồn nguyên liệu thô sẵn có dễ dàng cho những người chơi cung cấp protein lúa mì phân lập và các sản phẩm protein lúa mì khác dự kiến sẽ thúc đẩy nhu cầu về sản phẩm này.

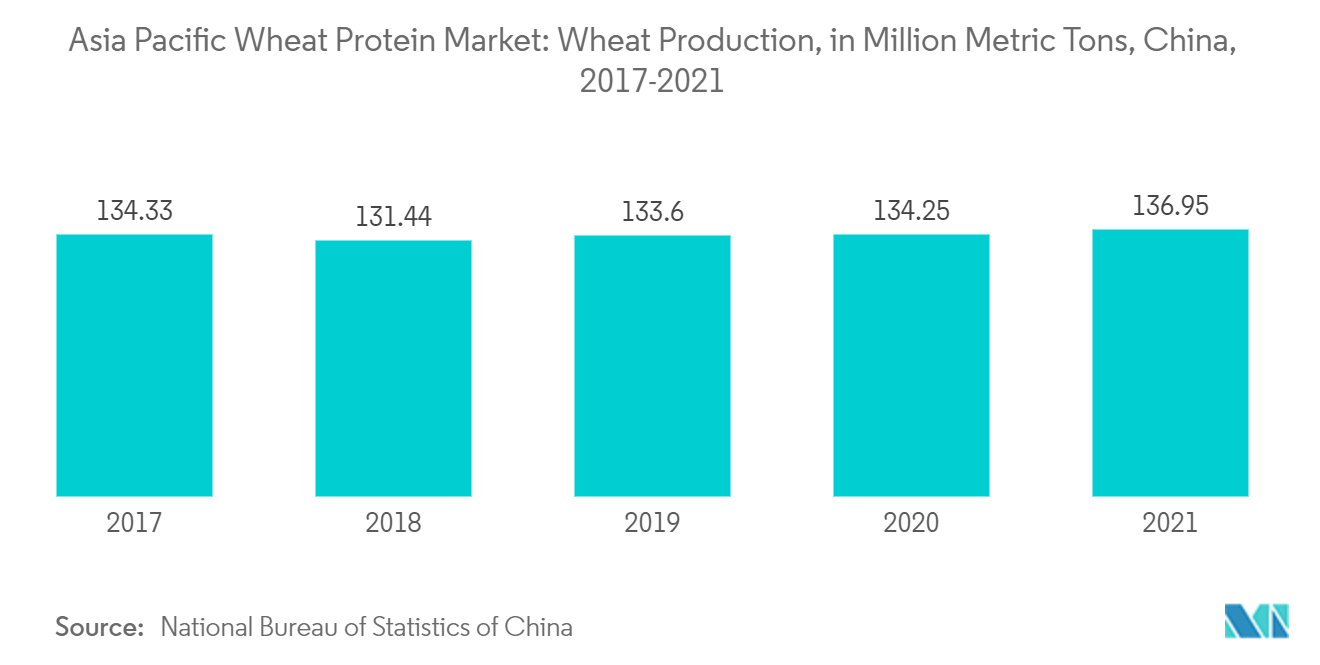

- Theo Cục Thống kê Quốc gia Trung Quốc, vào năm 2021, sản lượng lúa mì trên toàn quốc là 136,95 triệu tấn. Chi phí tiết kiệm của nguyên liệu thô giúp các nhà sản xuất cung cấp các sản phẩm protein lúa mì với giá cả cạnh tranh. Việc ứng dụng ngày càng tăng của protein lúa mì cho thực phẩm, đồ uống và các ngành công nghiệp khác dự kiến sẽ thúc đẩy thị trường được nghiên cứu trong giai đoạn dự báo.

Trung Quốc và Nhật Bản được dự đoán sẽ có thị trường tăng trưởng nhanh nhất

- Các quốc gia như Trung Quốc và Nhật Bản dự kiến sẽ có thị trường tăng trưởng nhanh nhất ở khu vực Châu Á Thái Bình Dương, do xu hướng của những người tiêu dùng này đối với các chất thay thế protein, như protein thực vật, do giảm lượng protein động vật, quản lý cân nặng và giảm cân. duy trì sức khỏe nói chung. Điều này đã dẫn đến sự gia tăng lượng tiêu thụ protein lúa mì hàng ngày, vì đây là một trong những loại protein có nguồn gốc thực vật nổi bật đang thu hút được sự chú ý ở thị trường Trung Quốc.

- Ở những nước này, protein lúa mì được sử dụng chủ yếu trong các sản phẩm bánh mì và sản phẩm thay thế thịt. Nhu cầu lớn là do gluten lúa mì có nhiều chức năng khác nhau, chẳng hạn như độ nhớt, độ đàn hồi, tạo bọt, nhũ hóa và liên kết, dẫn đến việc sử dụng rộng rãi gluten lúa mì trong các sản phẩm bánh mì và vai trò của nó như một loại thịt thay thế tuyệt vời cho người tiêu dùng thích ăn chay. sản phẩm thực phẩm dự kiến sẽ thúc đẩy thị trường của nó ở các nước. Sự tăng trưởng của các ngành công nghiệp dành cho người dùng cuối như vậy cũng có thể đóng một vai trò quan trọng trong việc mở rộng thị trường protein lúa mì trên toàn khu vực.

- Theo Hiệp hội All Nippon Kashi, khối lượng sản xuất bánh quy ở Nhật Bản đạt giá trị 249,9 nghìn tấn vào năm 2022. Theo Bộ Du lịch Nhật Bản, số lượng người ăn chay đến đây đã tăng đều đặn. Quốc gia. Hầu hết người tiêu dùng ăn chay trong nước đều tiêu thụ protein thực vật thường xuyên, điều này tạo cơ hội cho các công ty chế biến protein từ thực vật có chất lượng tốt hơn. Ngoài ra, nhận thức của người dân cư trú tại các quốc gia này về thực phẩm có nguồn gốc thực vật đã được nâng cao.

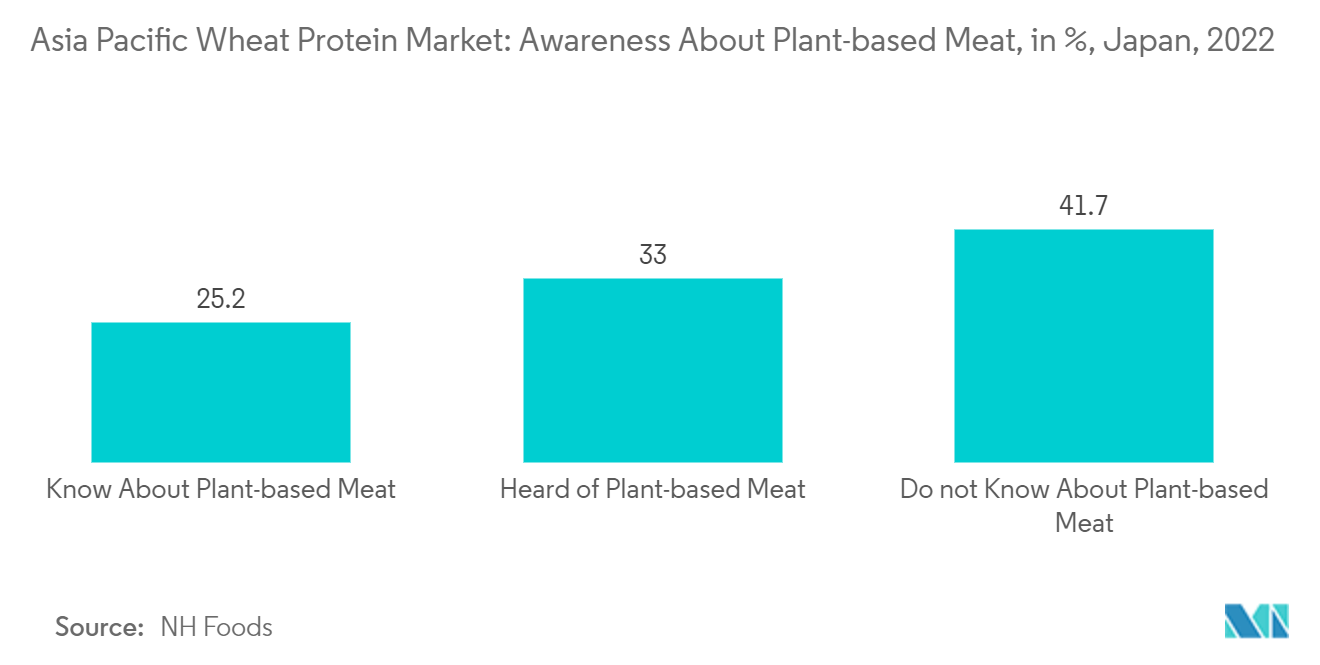

- Ví dụ, theo một cuộc khảo sát được thực hiện tại Nhật Bản bởi NH Foods Ltd., một công ty chế biến thực phẩm, vào năm 2022, 25,2% số người được hỏi nói rằng họ biết về các sản phẩm thay thế thịt làm từ thực vật và 33% trả lời rằng họ đã nghe nói về chúng. Vì protein lúa mì được sử dụng trong các sản phẩm thịt có nguồn gốc thực vật nên những yếu tố này cũng có thể đóng một vai trò quan trọng trong việc thúc đẩy thị trường được nghiên cứu trên toàn khu vực.

Tổng quan về ngành Protein lúa mì Châu Á Thái Bình Dương

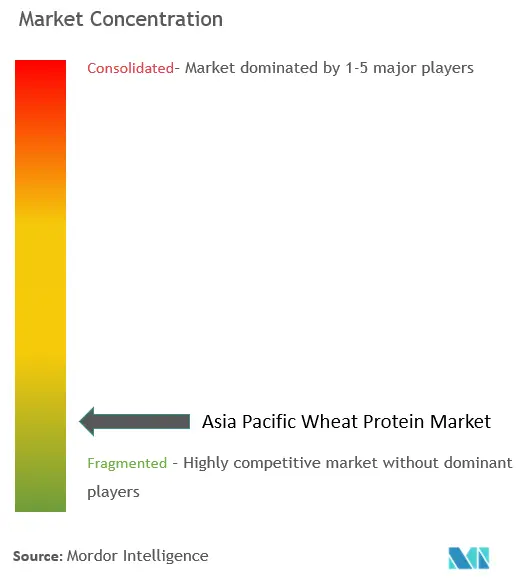

Thị trường protein lúa mì châu Á-Thái Bình Dương đang cạnh tranh và phân mảnh do có sự hiện diện của nhiều công ty trong khu vực và trong nước. Nhấn mạnh vào việc sáp nhập, mở rộng, mua lại và hợp tác của các công ty, cùng với việc phát triển sản phẩm mới, như các phương pháp tiếp cận chiến lược được các công ty hàng đầu áp dụng để tăng cường sự hiện diện thương hiệu của họ đối với người tiêu dùng. Các công ty hoạt động trong thị trường được nghiên cứu đã và đang đầu tư vào việc mở rộng sản xuất các sản phẩm protein lúa mì của họ trên toàn khu vực.

Ngoài ra, các công ty đang tập trung vào các hoạt động nghiên cứu và phát triển để đổi mới protein lúa mì và các sản phẩm protein thực vật khác, điều này có thể thúc đẩy hơn nữa việc nghiên cứu thị trường. Những công ty chủ chốt thống trị thị trường bao gồm MGP Thành phần Inc., Cargill Incorporated, Roquette Frères, The Archer-Daniels-Midland Company và Shandong Qufeng Food Technology Co. Ltd., cùng với những công ty khác.

Dẫn đầu thị trường protein lúa mì Châu Á Thái Bình Dương

-

Cargill, Incorporated

-

The Archer-Daniels-Midland Company

-

Roquette Frères

-

Shandong Qufeng Food Technology Co. Ltd

-

MGP Ingredients Inc.

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường protein lúa mì châu Á Thái Bình Dương

- Tháng 11 năm 2022 MGP Thành phần tự hào thông báo rằng các dòng protein lúa mì Arise phân lập của họ đã nhận được chứng nhận từ Đại học Monash ở Melbourne, Úc, là thành phần FODMAP thấp. Hiện nay, sản phẩm phân lập protein lúa mì Arise tự hào trưng bày biểu tượng được chứng nhận FODMAP thấp của Đại học Monash, đảm bảo cho các nhà xây dựng công thức thực phẩm rằng những thành phần này sẽ không gây khó chịu ở bụng hoặc đầy hơi trong quá trình tiêu hóa.

- Tháng 9 năm 2022 Cargill công bố mối quan hệ đối tác chiến lược với Ban Phát triển Kinh tế Singapore (EDB) để khai trương studio kinh doanh kỹ thuật số đầu tiên tại Châu Á. Studio này được hình thành nhằm hỗ trợ và đầu tư cho các nhà đổi mới địa phương, cho phép họ tạo ra các giải pháp tiên tiến cho sản phẩm của Cargill trên thị trường và đẩy nhanh quá trình đổi mới trong lĩnh vực thực phẩm và nông nghiệp trên khắp khu vực Châu Á - Thái Bình Dương.

- Tháng 4 năm 2021 ADM khánh thành phòng thí nghiệm đổi mới dựa trên thực vật mới trong trung tâm nghiên cứu Biopolis của ADM đặt tại Singapore. Việc thành lập phòng thí nghiệm đổi mới này nhằm mục đích thúc đẩy phát triển các giải pháp dinh dưỡng được thiết kế riêng cho khu vực Châu Á - Thái Bình Dương.

Báo cáo thị trường protein lúa mì APAC - Mục lục

1. GIỚI THIỆU

1.1 Giả định nghiên cứu và định nghĩa thị trường

1.2 Phạm vi nghiên cứu

2. PHƯƠNG PHÁP NGHIÊN CỨU

3. TÓM TẮT TÓM TẮT

4. ĐỘNG LỰC THỊ TRƯỜNG

4.1 Trình điều khiển thị trường

4.1.1 Nhu cầu về các sản phẩm Protein từ thực vật tăng lên

4.1.2 Xu hướng tiêu dùng ngày càng tăng đối với thịt tương tự

4.2 Hạn chế thị trường

4.2.1 Xu hướng hướng tới các sản phẩm không chứa gluten

4.3 Phân tích năm lực lượng của Porter

4.3.1 Mối đe dọa của những người mới

4.3.2 Quyền thương lượng của người mua/người tiêu dùng

4.3.3 Sức mạnh thương lượng của nhà cung cấp

4.3.4 Mối đe dọa của sản phẩm thay thế

4.3.5 Cường độ của sự ganh đua đầy tính canh tranh

5. PHÂN PHỐI THỊ TRƯỜNG

5.1 Kiểu

5.1.1 Lúa mì cô đặc

5.1.2 Protein lúa mì cô lập

5.1.3 Protein lúa mì kết cấu

5.2 Ứng dụng

5.2.1 Sản phẩm bơ sữa

5.2.2 Cửa hàng bánh mì

5.2.3 Thức ăn thể thao

5.2.4 Bánh kẹo

5.2.5 Thức ăn cho thú cưng

5.2.6 Bổ sung dinh dưỡng

5.2.7 Ứng dụng khác

5.3 Địa lý

5.3.1 Trung Quốc

5.3.2 Nhật Bản

5.3.3 Châu Úc

5.3.4 Ấn Độ

5.3.5 Phần còn lại của Châu Á Thái Bình Dương

6. CẢNH BÁO CẠNH TRANH

6.1 Các chiến lược được áp dụng bởi những người chơi hàng đầu

6.2 Phân tích thị phần

6.3 Hồ sơ công ty

6.3.1 he Archer-Daniels-Midland Company

6.3.2 Cargill, Incorporated

6.3.3 Roquette Frères

6.3.4 Tereos

6.3.5 Manildra Group

6.3.6 Glico Nutrition Co.,Ltd.

6.3.7 MGP Ingredients Inc.

6.3.8 Shandong Qufeng Food Technology Co. Ltd

6.3.9 Harvest B

6.3.10 Kröner-Stärke

7. CƠ HỘI THỊ TRƯỜNG VÀ XU HƯỚNG TƯƠNG LAI

Phân khúc ngành công nghiệp protein lúa mì Châu Á Thái Bình Dương

Protein lúa mì có thể được định nghĩa là protein thực vật tự nhiên có nguồn gốc từ lúa mì.

Thị trường protein lúa mì châu Á-Thái Bình Dương được phân chia theo loại, ứng dụng và địa lý. Dựa trên loại, thị trường được phân chia thành lúa mì cô đặc, protein lúa mì cô lập và protein lúa mì kết cấu, và dựa trên ứng dụng, thị trường được phân chia thành sữa, bánh mì, thực phẩm thể thao, bánh kẹo, thức ăn cho vật nuôi, chất bổ sung dinh dưỡng và các ứng dụng khác. Ngoài ra, nghiên cứu này còn cung cấp phân tích về thị trường protein lúa mì tại các thị trường mới nổi và lâu đời trên khắp Châu Á-Thái Bình Dương, bao gồm Trung Quốc, Nhật Bản, Úc, Ấn Độ và Phần còn lại của Châu Á-Thái Bình Dương.

Việc xác định quy mô thị trường đã được thực hiện theo giá trị tính bằng USD và tính theo khối lượng tính bằng tấn cho tất cả các phân khúc nêu trên.

| Kiểu | ||

| ||

| ||

|

| Ứng dụng | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Địa lý | ||

| ||

| ||

| ||

| ||

|

Câu hỏi thường gặp về nghiên cứu thị trường protein lúa mì APAC

Quy mô Thị trường Protein lúa mì Châu Á Thái Bình Dương hiện tại là bao nhiêu?

Thị trường Protein lúa mì Châu Á Thái Bình Dương dự kiến sẽ đạt tốc độ CAGR là 5,09% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong Thị trường Protein lúa mì Châu Á Thái Bình Dương?

Cargill, Incorporated, The Archer-Daniels-Midland Company, Roquette Frères, Shandong Qufeng Food Technology Co. Ltd, MGP Ingredients Inc. là những công ty lớn hoạt động tại Thị trường Protein lúa mì Châu Á Thái Bình Dương.

Thị trường Protein lúa mì Châu Á Thái Bình Dương này bao gồm những năm nào?

Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Protein lúa mì Châu Á Thái Bình Dương trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Protein lúa mì Châu Á Thái Bình Dương trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành Protein lúa mì Châu Á Thái Bình Dương

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Protein lúa mì Châu Á Thái Bình Dương năm 2024 do Mordor Intelligence™ Industry Reports tạo ra. Phân tích Protein lúa mì Châu Á Thái Bình Dương bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.