| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

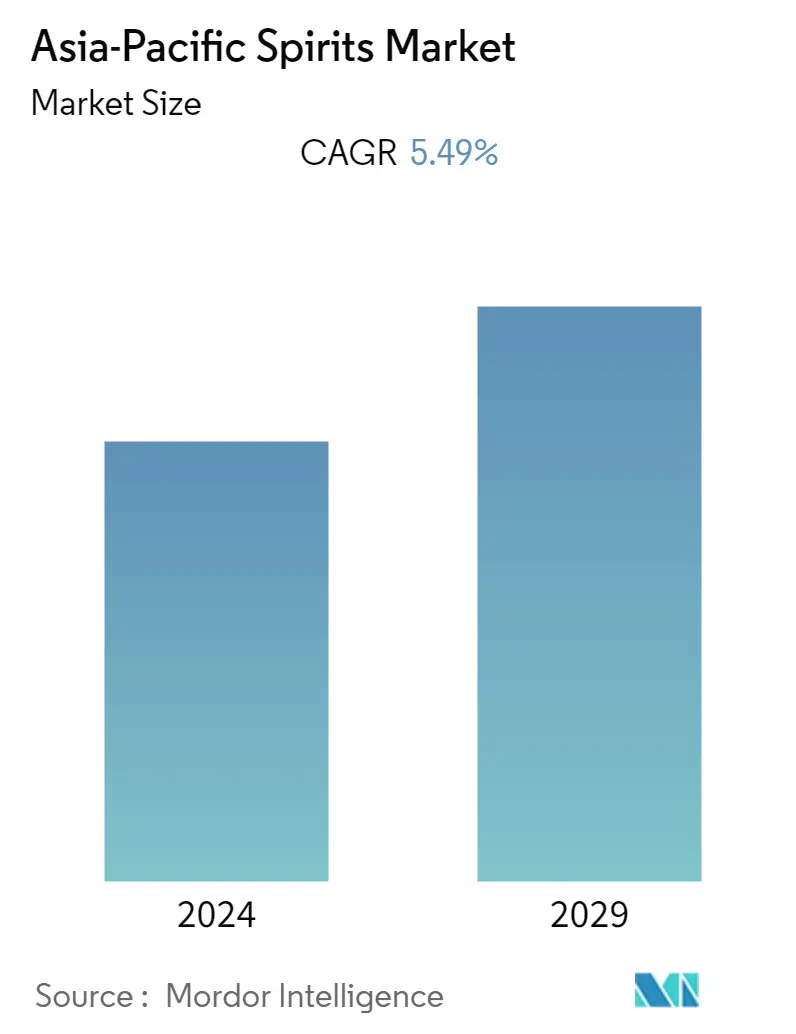

| CAGR | 5.49 % |

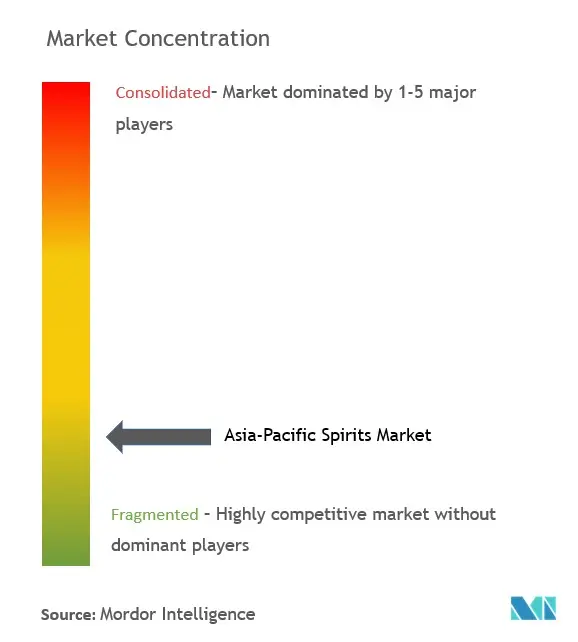

| Tập Trung Thị Trường | Thấp |

Các bên chính* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Phân tích thị trường rượu mạnh châu Á Thái Bình Dương

Thị trường rượu mạnh châu Á-Thái Bình Dương dự kiến sẽ ghi nhận tốc độ CAGR là 5,49% trong giai đoạn dự báo.

Nhu cầu ngày càng tăng đối với rượu mạnh dân tộc, rượu siêu cao cấp và rượu có hương vị, bao gồm các loại thủ công, đã tăng lên đối với người tiêu dùng châu Á, thúc đẩy sự tăng trưởng của thị trường rượu mạnh trong thập kỷ qua. Với mức thu nhập ngày càng tăng và mức chi tiêu cho các sản phẩm rượu được cải thiện, dù để tiêu thụ tại nhà hay tại quán bar/quán rượu, thị trường rượu mạnh đã chứng kiến tốc độ tăng trưởng cao cả về giá trị và khối lượng trong thập kỷ qua. Thị trường rượu mạnh ở khu vực Châu Á - Thái Bình Dương rất đa dạng về mô hình tiêu dùng và sản phẩm, chủ yếu là do sự khác biệt về khẩu vị và sở thích cũng như hành vi xã hội và văn hóa giữa các quốc gia khác nhau. Thị trường được nghiên cứu đang phát triển với tốc độ lành mạnh do nhu cầu về rượu cao cấp ngày càng tăng.

Tỷ lệ đi ăn bên ngoài và tham gia câu lạc bộ ngày càng tăng trong giới trẻ đang thúc đẩy sự phát triển của thị trường rượu mạnh ở châu Á-Thái Bình Dương. Nhu cầu ngày càng tăng về đồ uống chăm sóc sức khỏe và thể chất được pha với các hợp chất hoạt tính sinh học đã thúc đẩy sự tăng trưởng của thị trường đồ uống cần sa. Bị ảnh hưởng bởi các xu hướng đang thịnh hành, một số công ty chủ chốt đã phát triển các loại đồ uống có cồn cải tiến làm từ cần sa. Châu Á-Thái Bình Dương có lượng người tiêu dùng lớn thuộc thế hệ Millennial, điều này đã khuyến khích các công ty chủ chốt mở rộng sự hiện diện về mặt địa lý và tăng lượng người tiêu dùng trong khu vực, từ đó hỗ trợ sự tăng trưởng của thị trường rượu mạnh cao cấp trong khu vực. Thị trường được nghiên cứu có tính cạnh tranh cao, với các công ty lớn như Pernord Richard, Suntory Holdings Limited, ThaiBev, Diageo và Asahi Group Holdings, nắm giữ thị phần đáng kể.

Xu hướng thị trường rượu mạnh châu Á Thái Bình Dương

Tăng chi tiêu cho đồ uống có cồn trong khu vực

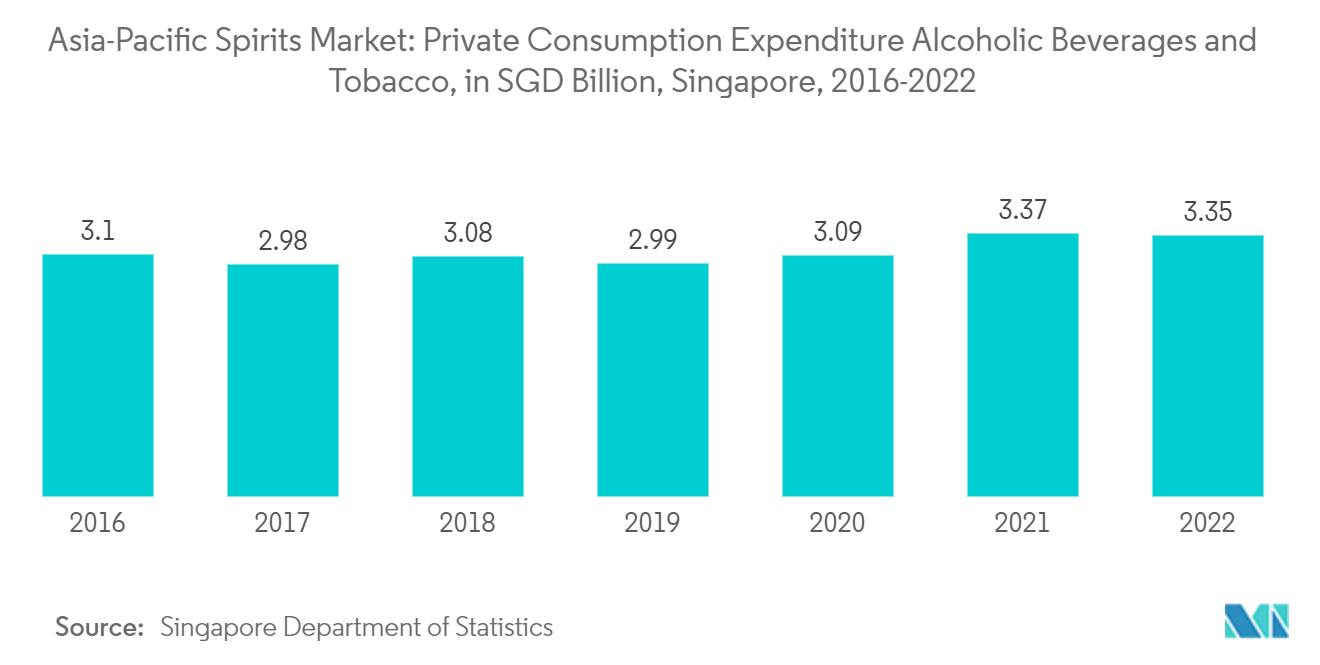

Yếu tố chính thúc đẩy sự tăng trưởng của rượu mạnh và các hình thức tiêu thụ rượu khác ở các nước như Trung Quốc, Nhật Bản, Malaysia và Singapore là sự gia tăng trong cách chi tiêu và mức tiêu thụ rượu bình quân đầu người tăng do mức thu nhập cao hơn. Nhu cầu về rượu mạnh trong khu vực cũng được thúc đẩy bởi thế hệ millennials cao cấp muốn đi dự các buổi họp mặt xã hội, dẫn đến việc tiêu thụ loại rượu yêu thích của họ. Xu hướng này thậm chí còn bị ảnh hưởng bởi khái niệm tiệc tùng được phát triển ở các nước phương Tây trên thế giới, vì ngày càng nhiều người tiêu dùng trẻ châu Á muốn tập thói quen uống rượu ngay từ khi còn nhỏ, điều này có thể thúc đẩy thị trường chung. Theo dữ liệu được IMF và Ngân hàng Thế giới trích dẫn, tổng chi tiêu của người tiêu dùng châu Á cho các sản phẩm rượu và thuốc lá đã tăng đều, dẫn đến sự tăng trưởng của thị trường chung. Một ước tính đã được đưa ra rằng tổng chi tiêu có thể đạt khoảng 425 tỷ USD vào năm 2025.

Thị trường rượu mạnh đang phát triển mạnh mẽ ở các quốc gia nhỏ hơn, chẳng hạn như Thái Lan, Malaysia, Singapore và Indonesia, vì họ đã áp dụng văn hóa uống rượu trong các cuộc tụ họp xã hội. Rất nhiều quốc gia Đông Nam Á, vốn là điểm nóng của các điểm du lịch, có nhu cầu sử dụng rượu cao. Do đó, sự gia tăng chi tiêu của người tiêu dùng và sự thay đổi lối sống của thế hệ trẻ theo hướng tiêu thụ rượu đã thúc đẩy thị trường rượu mạnh ở khu vực Châu Á - Thái Bình Dương.

Trung Quốc chiếm thị phần lớn nhất trong khu vực

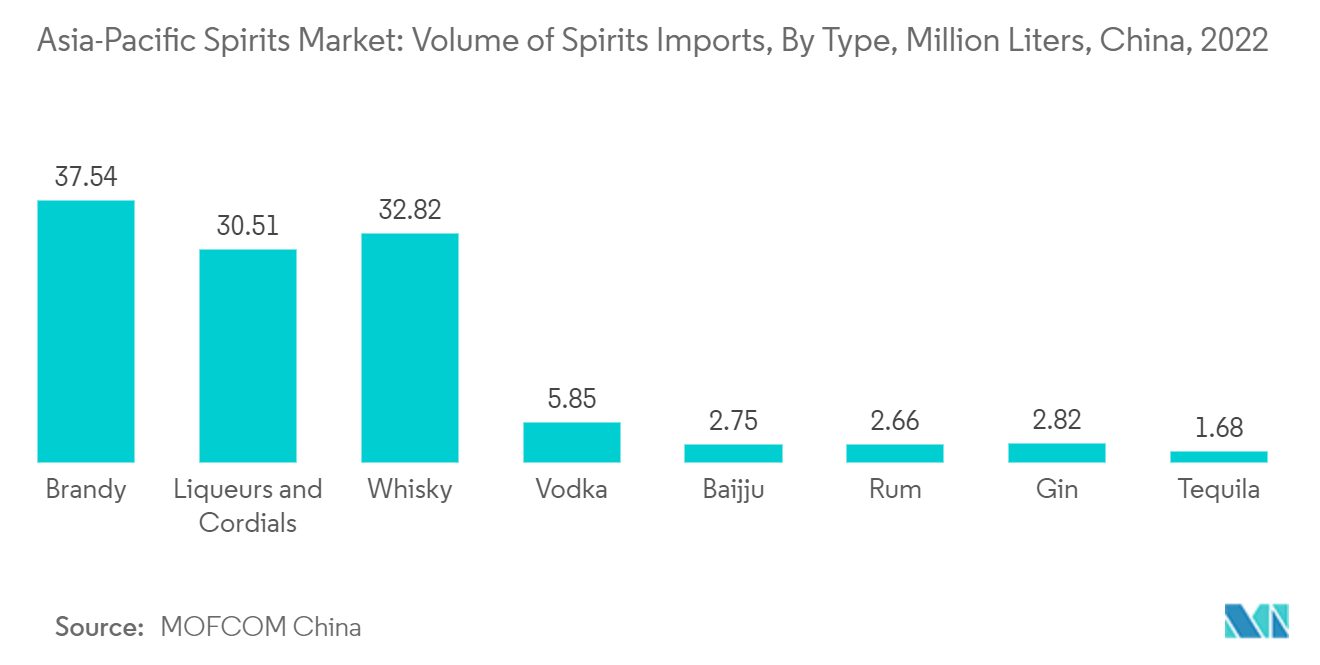

Người tiêu dùng Trung Quốc có nhiều khả năng kết nối việc uống rượu với những dịp cá nhân, thư giãn hoặc nuông chiều bản thân. Các nghiên cứu cho thấy Trung Quốc sẽ vượt qua các quốc gia hàng đầu khác về lượng tiêu thụ rượu bình quân đầu người vào năm 2030. Người trưởng thành Trung Quốc dự kiến sẽ uống trung bình hơn 10 lít mỗi năm và mức tiêu thụ rượu bình quân đầu người, khiến nước này trở thành một trong những thị trường tiêu thụ rượu mạnh lớn nhất trong thời gian dự báo. Giai đoạn. Nhờ quy mô kinh tế cao, những người chơi hoạt động trên thị trường đang tập trung vào việc áp dụng các biện pháp chiến lược, chẳng hạn như quan hệ đối tác và mở rộng sự hiện diện của họ ở trong nước. Vào năm 2020, Roust Group hợp tác với Beijing Soko để ra mắt loại rượu Vodka tiêu chuẩn Nga cao cấp của Nga tại Trung Quốc với mục đích thúc đẩy doanh số bán hàng.

Nhận thức và hiểu biết của người tiêu dùng Trung Quốc về rượu nhập khẩu đang nhanh chóng trở nên phức tạp hơn. Các quán rượu whisky cao cấp và rượu gin chất lượng cao đã có mặt ở các thành phố lớn nhất Trung Quốc. Theo truyền thống, Trung Quốc là một thị trường rượu mạnh. Ngay cả vodka, loại rượu mạnh thường được so sánh với rượu baijiu địa phương, cũng đang tăng trưởng mạnh mẽ. Theo thị trường rượu mạnh, baijiu, rượu địa phương của Trung Quốc, được cho là có nhu cầu cao nhất ở Trung Quốc. Theo dữ liệu trên Taobao và Tmall, các nền tảng thương mại điện tử do Tập đoàn Alibaba điều hành, baijiu bán hầu hết các chai rượu mạnh ở Trung Quốc so với các loại rượu thủ công khác, chiếm khoảng 77% thị phần doanh số bán rượu mạnh trong vài năm qua. Các doanh nghiệp quốc tế kinh doanh rượu Trung Quốc chiếm tỷ trọng tương đối nhỏ. Do đó, các nhà sản xuất rượu mạnh toàn cầu đang hợp tác với các nhà máy chưng cất địa phương của Trung Quốc để xây dựng nhận thức về thương hiệu mạnh mẽ hơn đối với người tiêu dùng địa phương do cơ hội tăng trưởng to lớn đối với hàng nhập khẩu ở phân khúc cao cấp, đặc biệt là rượu whisky, rượu cognac và rượu baijiu cao cấp.

Tổng quan ngành rượu mạnh Châu Á Thái Bình Dương

Thị trường rượu mạnh châu Á-Thái Bình Dương có tính cạnh tranh cao, bao gồm cả các nhà sản xuất trong khu vực và quốc tế. Các công ty như Bacardi Limited, Diageo PLC, Thai Beverage PLC, Suntory Holdings Limited và Pernod Ricard SA đang thống trị thị trường. Các loại rượu mạnh trong khu vực cũng đang chiếm ưu thế về doanh số bán hàng ở một số khu vực cụ thể. Các công ty này đang tăng cường đầu tư vào nghiên cứu và phát triển (RD) cũng như tiếp thị trên mạng xã hội, đồng thời mở rộng sự hiện diện về mặt địa lý để duy trì vị thế của mình trên thị trường. Phát triển, hợp tác và mở rộng sản phẩm mới là một số chiến lược được ngành công nghiệp rượu mạnh ưa thích nhất ở khu vực Châu Á - Thái Bình Dương. Ví dụ vào tháng 8 năm 2022, nhà phân phối độc lập hàng đầu Trung Quốc, China Bev, đã thông báo rằng họ sẽ tung ra 818 Tequila tại các địa điểm giao dịch trên khắp Bắc Kinh, Thượng Hải, Quảng Châu, Thành Đô và Thâm Quyến.

Dẫn đầu thị trường rượu mạnh Châu Á Thái Bình Dương

-

Bacardi Limited

-

Diageo plc

-

Pernod Ricard SA

-

Thai Beverage PLC

-

Suntory Holdings Limited

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường rượu mạnh châu Á Thái Bình Dương

- Vào tháng 1 năm 2023, nhà sản xuất rượu mạnh Campari đã thông báo tung ra 9 sản phẩm mới thuộc các danh mục khác nhau ở Ấn Độ, nơi họ nhận thấy mức tiêu thụ ngày càng tăng và mức độ cao cấp hóa cao hơn. Nhà sản xuất Aperol, Campari, Skyy Vodka và Wild Turkey ở Ấn Độ tuyên bố sẽ mang đến rượu cognac Bisquit Dubouché, rượu rum Appleton Aged, rượu whisky The Glen Grant 21 Arboralis, rượu agave Montelobos Mezcal, Espolon Tequila, rượu mùi Frangelico và rượu khai vị đắng Cynar sang thị trường Ấn Độ.

- Vào tháng 3 năm 2022, United Spirits Ltd (USL) do Diageo kiểm soát thông báo rằng họ sẽ mua lại 22,5% cổ phần thiểu số trong Nao Spirits với giá 31,5 crore INR. Nao Spirits là một công ty rượu gin thủ công mới nổi ở Ấn Độ, với các thương hiệu bao gồm 'Greater Than' và 'Hapusa.'

- Vào tháng 3 năm 2022, Bacardi Ấn Độ, công ty rượu mạnh quốc tế lớn nhất trong nước tính theo số lượng, đã công bố bước đột phá vào danh mục rượu mạnh và IMFL (Rượu nước ngoài do Ấn Độ sản xuất) với việc ra mắt Good Man, sản phẩm đổi mới đầu tiên của công ty dành cho người tiêu dùng Ấn Độ.. Tăng cường sức mạnh của rượu mạnh màu nâu, Bacardi Ấn Độ tập trung vào việc đột phá phân khúc rượu mạnh cao cấp bằng cách mang đến cho người tiêu dùng hiện đại của Ấn Độ trải nghiệm tuyệt vời với cải tiến mới nhất của mình.

Phân khúc ngành công nghiệp rượu mạnh Châu Á Thái Bình Dương

Spirit là một loại đồ uống có cồn được sản xuất bằng cách chưng cất và bao gồm rượu mạnh, rượu gin và genever, rượu mùi, rượu rum, rượu mạnh đặc biệt, rượu tequila và mezcal, rượu vodka và rượu whisky.

Thị trường rượu mạnh châu Á-Thái Bình Dương được phân chia theo loại sản phẩm (rượu whisky, rượu vodka, rượu rum, rượu mạnh và các loại sản phẩm khác), kênh phân phối (cửa hàng đặc sản/rượu, cửa hàng bán lẻ trực tuyến, kênh bán hàng tại chỗ và các kênh bán hàng khác) và địa lý (Ấn Độ, Trung Quốc, Nhật Bản, Úc và phần còn lại của Châu Á - Thái Bình Dương). Báo cáo đưa ra quy mô và giá trị thị trường tính bằng (triệu USD) trong giai đoạn dự báo cho các phân khúc trên.

| Loại sản phẩm | Whisky |

| rượu vodka | |

| Rum | |

| rượu mạnh | |

| Các loại sản phẩm khác | |

| Kênh phân phối | Cửa hàng đặc sản/rượu |

| Cửa hàng bán lẻ trực tuyến | |

| Đang giao dịch | |

| Kênh bán hàng khác | |

| Địa lý | Ấn Độ |

| Trung Quốc | |

| Nhật Bản | |

| Châu Úc | |

| Phần còn lại của Châu Á-Thái Bình Dương |

Câu hỏi thường gặp về nghiên cứu thị trường rượu mạnh Châu Á Thái Bình Dương

Quy mô thị trường rượu mạnh châu Á-Thái Bình Dương hiện tại là bao nhiêu?

Thị trường rượu mạnh châu Á-Thái Bình Dương dự kiến sẽ đạt tốc độ CAGR là 5,49% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong Thị trường Rượu mạnh Châu Á-Thái Bình Dương?

Bacardi Limited, Diageo plc, Pernod Ricard SA, Thai Beverage PLC, Suntory Holdings Limited là những công ty lớn hoạt động tại Thị trường Rượu mạnh Châu Á - Thái Bình Dương.

Thị trường rượu mạnh châu Á-Thái Bình Dương này diễn ra trong những năm nào?

Báo cáo đề cập đến quy mô lịch sử thị trường Rượu mạnh Châu Á-Thái Bình Dương trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Rượu mạnh Châu Á-Thái Bình Dương trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo bán chạy nhất của chúng tôi

Popular Beverages Reports

Popular Food & Beverage Reports

Báo cáo ngành rượu mạnh APAC

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Rượu mạnh APAC năm 2024, được tạo bởi Mordor Intelligence™ Industry Reports. Phân tích của APAC Spirits bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.