Quy mô thị trường gia vị và gia vị APAC

| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

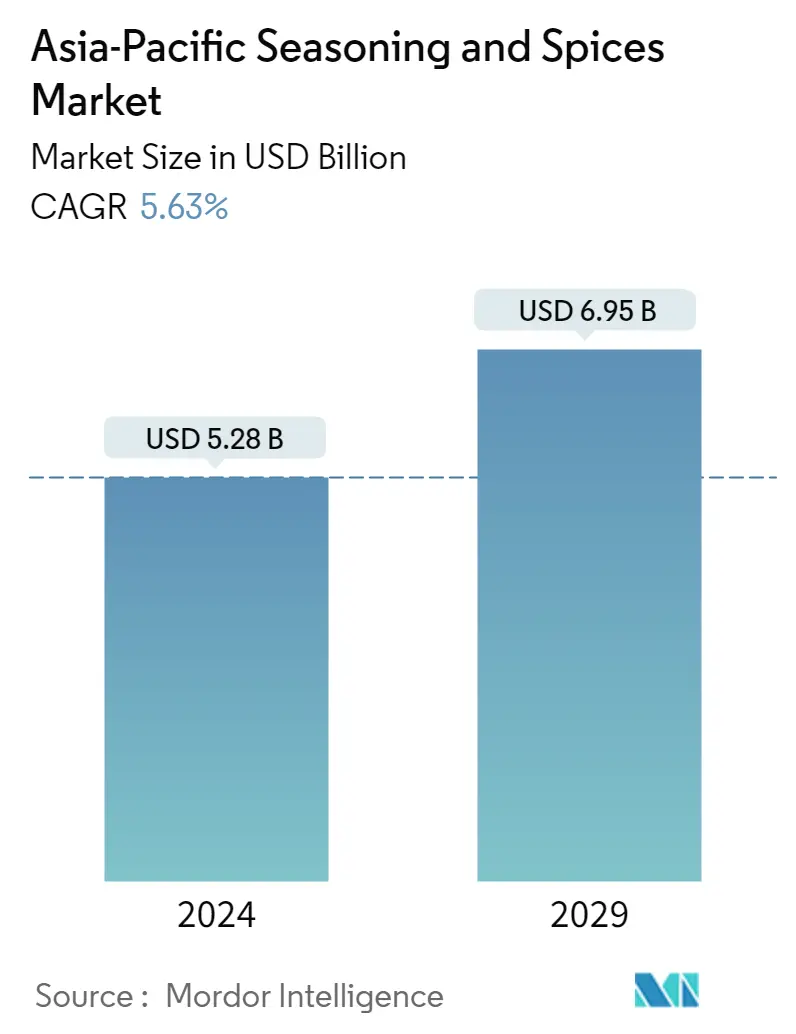

| Quy Mô Thị Trường (2024) | USD 5.28 tỷ |

| Quy Mô Thị Trường (2029) | USD 6.95 tỷ |

| CAGR(2024 - 2029) | 5.63 % |

| Tập Trung Thị Trường | Thấp |

Những người chơi chính.webp)

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường gia vị và gia vị APAC

Quy mô Thị trường Gia vị và Gia vị Châu Á - Thái Bình Dương ước tính đạt 5,28 tỷ USD vào năm 2024 và dự kiến sẽ đạt 6,95 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 5,63% trong giai đoạn dự báo (2024-2029).

Có một nhu cầu rất lớn về các loại thảo mộc nguyên chất và hữu cơ trên toàn cầu. Các quốc gia như Ấn Độ, Trung Quốc và Việt Nam trong khu vực Châu Á - Thái Bình Dương đang thúc đẩy việc trồng các loại gia vị hữu cơ, hóa ra lại tốt cho sức khỏe hơn các loại gia vị thông thường. Sự tăng trưởng cao ở khu vực này có thể là do nhu cầu ngày càng tăng đối với các loại gia vị khác nhau khi nhu cầu về ẩm thực phương Tây đang tăng lên ở các khu vực như Ấn Độ và Trung Quốc. Xu hướng quốc tế hóa và mức tiêu thụ thực phẩm dân tộc ngày càng tăng đã tạo ra mối quan tâm ngày càng tăng đối với các loại gia vị và thảo mộc trên thị trường được nghiên cứu, điều này thúc đẩy đáng kể sự tăng trưởng chung của thị trường và cũng làm tăng tiêu thụ các loại gia vị pha trộn như gia vị pha trộn biryani, vì chúng cung cấp hỗn hợp nhiều loại gia vị trong một gói, nhờ đó nâng cao trải nghiệm nấu nướng tổng thể.

Nhu cầu về các bữa ăn dễ chế biến và sẵn sàng đang gia tăng ở khu vực Châu Á - Thái Bình Dương. Người tiêu dùng ngày càng dành ít thời gian hơn để chuẩn bị bữa ăn do lịch trình bận rộn, trong khi số lượng hộ gia đình độc thân ngày càng tăng. Các bữa ăn dễ chuẩn bị và nấu sẵn dựa vào các loại gia vị và thảo mộc để giữ và tăng hương vị thực phẩm (ví dụ các loại gia vị, thảo mộc, gia vị chế biến sẵn). Hơn nữa, xu hướng nhãn sạch hiện đã mở rộng sang hương liệu và chiết xuất, trong đó các loại thảo mộc và gia vị tự nhiên ngày càng trở nên phổ biến. Đồng thời, người tiêu dùng đang tìm kiếm những nhãn hiệu đơn giản hơn với danh sách thành phần ngắn hơn mà họ cho là dấu hiệu cho thấy sản phẩm tốt hơn cho họ. Ấn Độ là thị trường chính có nhu cầu cao hơn về gia vị và gia vị do khách hàng có xu hướng ưa chuộng thực phẩm chế biến sẵn.

Xu hướng thị trường gia vị và gia vị APAC

Nhu cầu tăng vọt đối với các sản phẩm thực phẩm chế biến

Sự tăng trưởng của ngành công nghiệp thực phẩm chế biến đang thúc đẩy sự gia tăng thị trường gia vị và gia vị ở châu Á-Thái Bình Dương. Chi tiêu của người tiêu dùng đã tăng lên do lối sống thay đổi, số lượng phụ nữ đi làm ngày càng tăng, số lượng sản phẩm cung cấp tăng lên và sự thâm nhập của các kênh bán lẻ về đồ ăn nhẹ mặn, súp, mì, đồ uống và thực phẩm ăn liền, đặc biệt là ở Trung Quốc. , Ấn Độ và Nhật Bản. Do đó, các lĩnh vực như nước sốt, salad và nước sốt đang mua nhiều gia vị hơn, từ đó thúc đẩy thị trường tăng trưởng đáng kể. Theo Bộ Thương mại và Công nghiệp Quốc tế, năm 2021, giá trị bán lẻ thực phẩm chế biến sẵn bán tại các cửa hàng tiện lợi ở Nhật Bản lên tới khoảng 3,07 nghìn tỷ Yên Nhật.

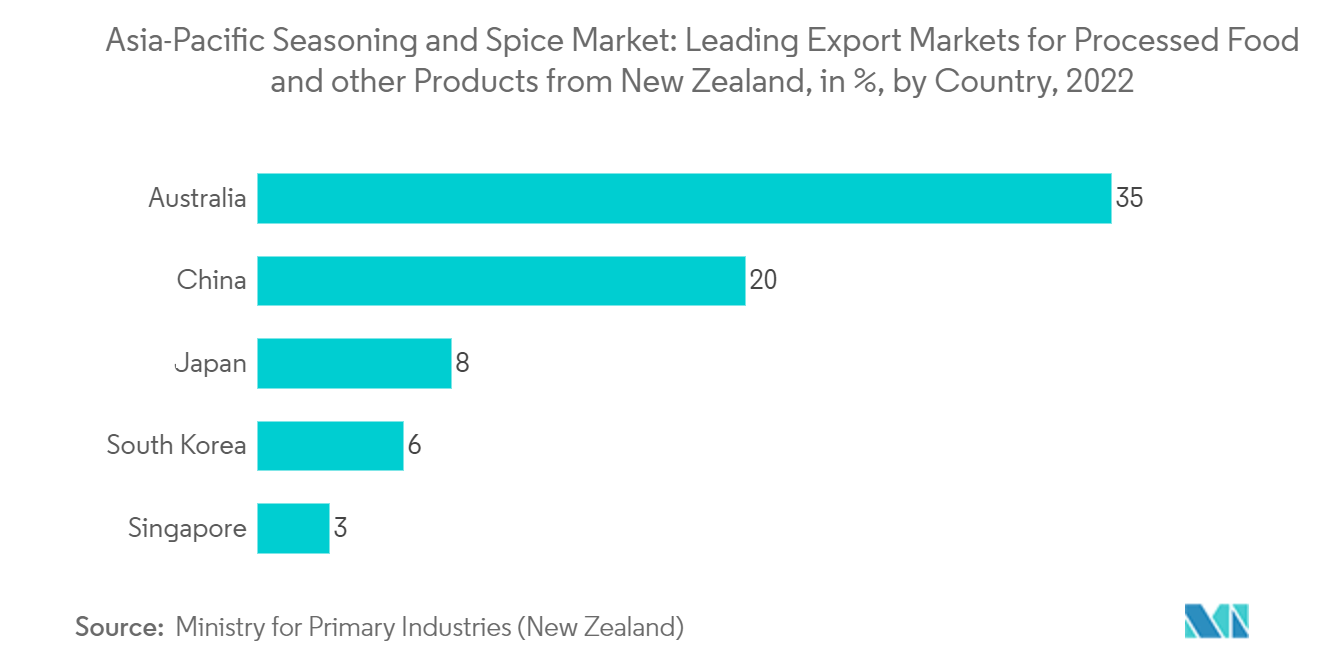

Với việc các món ăn phương Tây ngày càng trở nên dễ tiếp cận và phổ biến, người tiêu dùng ngày càng có nhu cầu sử dụng các loại gia vị và gia vị mới và thú vị. Hơn nữa, nhận thức ngày càng tăng về các thành phần và chất phụ gia có hại trong thực phẩm chế biến đã thúc đẩy người tiêu dùng hướng tới các loại gia vị hữu cơ. Lý do cho sự gia tăng ẩm thực phương Tây này bao gồm dân số đa văn hóa ngày càng tăng và thực tế là mọi người ngày càng đi du lịch nhiều hơn đến các điểm đến xa lạ. Do đó, nhu cầu về gia vị, thảo mộc và gia vị dùng trong các món ăn lạ cũng ngày càng tăng. Nhu cầu ngày càng tăng đối với thực phẩm phương Tây ở châu Á-Thái Bình Dương đã dẫn đến sự tăng trưởng đáng kể trong nhập khẩu gia vị, thảo mộc và gia vị từ các nước đang phát triển ở khu vực châu Á, thúc đẩy sự phát triển của ẩm thực phương Tây trong khu vực.

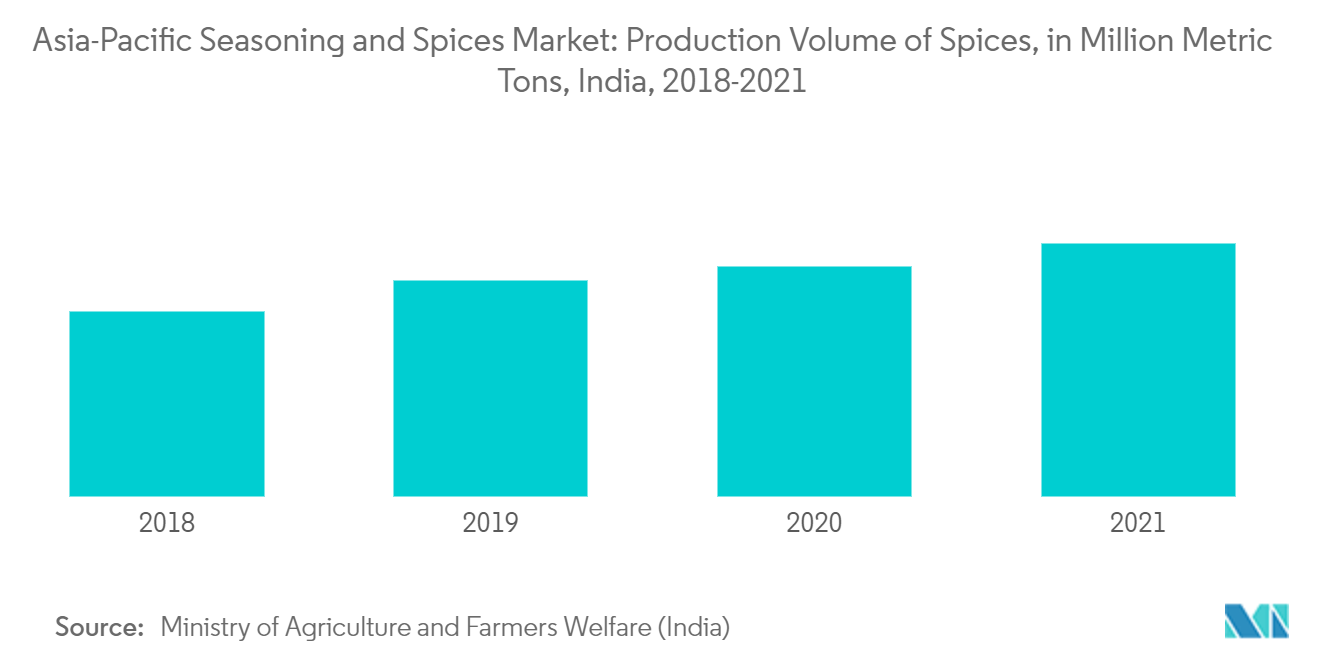

Ấn Độ nắm giữ thị phần nổi bật trên thị trường

Yếu tố thúc đẩy chính của thị trường gia vị và gia vị của Ấn Độ là dân số tầng lớp trung lưu ngày càng tăng, nâng cao nhận thức của người dùng cuối về sức khỏe và tăng cường sử dụng gia vị làm chất bảo quản tự nhiên. Ấn Độ là một trong những nước xuất khẩu và tiêu thụ gia vị lớn trên toàn cầu, với thị phần 46% do Hội đồng Gia vị Ấn Độ nắm giữ, qua đó chiếm vị trí thống lĩnh trong thương mại gia vị thế giới. Khu vực này sản xuất khoảng 75 trong số 109 giống được Tổ chức Tiêu chuẩn hóa Quốc tế (ISO) liệt kê. Gia vị ở Ấn Độ được trồng ở những vùng đất nhỏ, với phương pháp canh tác hữu cơ đang ngày càng nổi bật. Nó xuất khẩu một số lượng lớn các loại gia vị trên toàn cầu. Hầu hết nhu cầu được quan sát từ các quốc gia như Hoa Kỳ, Trung Quốc, Việt Nam, Các Tiểu vương quốc Ả Rập Thống nhất, Indonesia, Malaysia, Vương quốc Anh, Sri Lanka và Đức.

Tổng quan về ngành gia vị và gia vị APAC

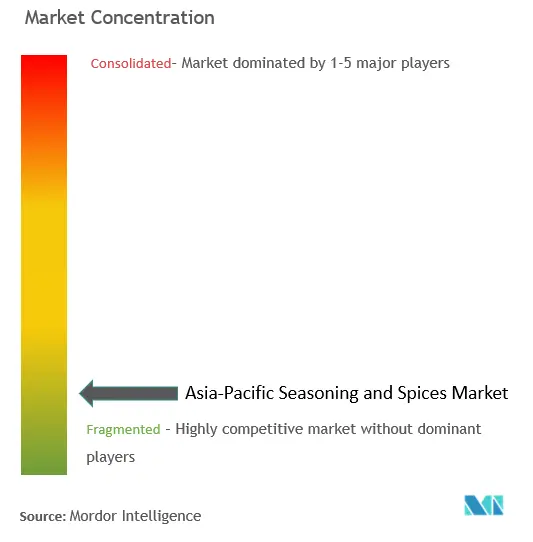

Thị trường gia vị và gia vị châu Á-Thái Bình Dương rất phân mảnh và cạnh tranh với nhiều người chơi khác nhau. Các công ty không ngừng cố gắng tối ưu hóa chuỗi cung ứng, điều này có thể đảm bảo lưu thông sản phẩm hiệu quả trên thị trường. Các công ty đang tự nâng cao khả năng cạnh tranh của mình bằng cách củng cố hệ thống phân phối, tham gia quan hệ đối tác, mua lại, khu vực mới, mở rộng phạm vi sản phẩm, v.v. Một số công ty lớn hoạt động trên thị trường là McCormick Company, Inc., Dohler Gmbh, Olam International, Kerry Group PLC và Tập đoàn Công nghệ Sensient.

Dẫn đầu thị trường gia vị và gia vị APAC

-

McCormick & Company, Inc.

-

Dohler Gmbh

-

Olam International

-

Kerry Group PLC

-

Sensient Technologies Corporation

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường gia vị và gia vị APAC

- Vào tháng 1 năm 2022, Cargill đã khai trương Trung tâm Đổi mới Thực phẩm đầu tiên của Ấn Độ để đáp ứng nhu cầu ngày càng tăng của người tiêu dùng về các giải pháp thực phẩm bổ dưỡng, lành mạnh. Trung tâm Đổi mới hiện đại đầu tiên ở Ấn Độ này trải rộng trên diện tích gần 17.000 feet vuông, bao gồm phòng thí nghiệm cảm giác và nhà bếp trình diễn có khả năng phục vụ ngành công nghiệp sữa, đồ uống, bánh mì, thực phẩm tiện lợi và các ứng dụng ẩm thực chuyên biệt khác.

- Vào tháng 4 năm 2021, Kerry đã đầu tư 30 triệu EUR vào cơ sở Taste mới ở Indonesia. Một loạt công nghệ hương vị sẽ được sản xuất tại Karawang, cho phép cơ sở mới hỗ trợ hoạt động kinh doanh hương vị đang phát triển nhanh chóng của Kerry cũng như hệ thống thực phẩm và đồ uống của công ty trên tất cả các danh mục, bao gồm cả gia vị và gia vị.

- Vào tháng 2 năm 2021, Tập đoàn Kerry thông báo đã hoàn tất việc mua lại Tập đoàn Jining Nature. Công ty sản xuất hương vị thơm ngon, gia vị và các sản phẩm thực phẩm chế biến sẵn và nắm giữ các vị trí tại Trung Quốc.

Báo cáo thị trường gia vị và gia vị APAC - Mục lục

1. GIỚI THIỆU

1.1 Giả định nghiên cứu và định nghĩa thị trường

1.2 Phạm vi nghiên cứu

2. PHƯƠNG PHÁP NGHIÊN CỨU

3. TÓM TẮT TÓM TẮT

4. ĐỘNG LỰC THỊ TRƯỜNG

4.1 Trình điều khiển thị trường

4.2 Hạn chế thị trường

4.3 Phân tích năm lực lượng của Porter

4.3.1 Sức mạnh thương lượng của nhà cung cấp

4.3.2 Quyền thương lượng của người mua/người tiêu dùng

4.3.3 Mối đe dọa của những người mới

4.3.4 Mối đe dọa của sản phẩm thay thế

4.3.5 Cường độ của sự ganh đua đầy tính canh tranh

5. PHÂN PHỐI THỊ TRƯỜNG

5.1 Loại sản phẩm

5.1.1 Muối và chất thay thế muối

5.1.2 Các loại thảo mộc và gia vị

5.1.2.1 xạ hương

5.1.2.2 Húng quế

5.1.2.3 Rau kinh giới

5.1.2.4 Mùi tây

5.1.2.5 Các loại thảo mộc và gia vị khác

5.1.3 Gia vị

5.1.3.1 Hạt tiêu

5.1.3.2 Thảo quả

5.1.3.3 Quế

5.1.3.4 Đinh hương

5.1.3.5 hạt nhục đậu khấu

5.1.3.6 nghệ

5.1.3.7 Gia vị khác

5.2 Ứng dụng

5.2.1 Tiệm bánh và bánh kẹo

5.2.2 Súp, mì và mì ống

5.2.3 Thịt và hải sản

5.2.4 Nước sốt, Salad và Nước sốt

5.2.5 Đồ ăn nhẹ mặn

5.2.6 Ứng dụng khác

5.3 Địa lý

5.3.1 Trung Quốc

5.3.2 Nhật Bản

5.3.3 Ấn Độ

5.3.4 Châu Úc

5.3.5 Phần còn lại của Châu Á-Thái Bình Dương

6. CẢNH BÁO CẠNH TRANH

6.1 Chiến lược được áp dụng nhiều nhất

6.2 Phân tích thị phần

6.3 Hồ sơ công ty

6.3.1 McCormick & Company, Inc.

6.3.2 Kerry Group PLC

6.3.3 Sensient Technologies Corporation

6.3.4 Dohler GmbH

6.3.5 Frontier Co-op

6.3.6 Olam International

6.3.7 Schulze & Co. KG

6.3.8 Cargill, Incorporated

6.3.9 Kikkoman Corporation

6.3.10 SHS Group

7. CƠ HỘI THỊ TRƯỜNG VÀ XU HƯỚNG TƯƠNG LAI

Phân khúc ngành gia vị và gia vị APAC

Gia vị và gia vị được sử dụng rộng rãi để thêm hương vị, mùi thơm, màu sắc và hương vị cho thực phẩm và đồ uống và đôi khi hoạt động như chất bảo quản hoặc chất kháng khuẩn. Thị trường gia vị và gia vị Châu Á-Thái Bình Dương được phân chia theo loại sản phẩm, ứng dụng và địa lý. Dựa trên loại sản phẩm, thị trường được chia thành muối và chất thay thế muối, thảo mộc và gia vị, và gia vị. Phân khúc thảo mộc và gia vị còn được chia nhỏ thành húng tây, húng quế, lá oregano, rau mùi tây và các loại thảo mộc và gia vị khác. Phân khúc gia vị còn được chia nhỏ thành hạt tiêu, bạch đậu khấu, quế, đinh hương, nhục đậu khấu, nghệ và các loại gia vị khác. Dựa trên ứng dụng, thị trường được phân thành các loại bánh và bánh kẹo, súp, mì và mì ống, thịt và hải sản, nước sốt, salad và nước sốt, đồ ăn nhẹ mặn và các ứng dụng khác. Dựa trên địa lý, thị trường được phân chia thành Trung Quốc, Nhật Bản, Ấn Độ, Úc và phần còn lại của Châu Á - Thái Bình Dương. Đối với mỗi phân khúc, quy mô và dự báo thị trường được thực hiện trên cơ sở giá trị (tính bằng USD).

| Loại sản phẩm | ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

|

| Ứng dụng | ||

| ||

| ||

| ||

| ||

| ||

|

| Địa lý | ||

| ||

| ||

| ||

| ||

|

Câu hỏi thường gặp về nghiên cứu thị trường gia vị và gia vị APAC

Thị trường Gia vị và Gia vị Châu Á-Thái Bình Dương lớn đến mức nào?

Quy mô Thị trường Gia vị và Gia vị Châu Á-Thái Bình Dương dự kiến sẽ đạt 5,28 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 5,63% để đạt 6,95 tỷ USD vào năm 2029.

Quy mô thị trường gia vị và gia vị châu Á-Thái Bình Dương hiện nay là bao nhiêu?

Vào năm 2024, quy mô Thị trường Gia vị và Gia vị Châu Á - Thái Bình Dương dự kiến sẽ đạt 5,28 tỷ USD.

Ai là người chơi chính trong Thị trường Gia vị và Gia vị Châu Á-Thái Bình Dương?

McCormick & Company, Inc., Dohler Gmbh, Olam International, Kerry Group PLC, Sensient Technologies Corporation là những công ty lớn hoạt động tại Thị trường Gia vị và Gia vị Châu Á - Thái Bình Dương.

Thị trường Gia vị và Gia vị Châu Á-Thái Bình Dương này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Gia vị và Gia vị Châu Á-Thái Bình Dương ước tính đạt 5 tỷ USD. Báo cáo đề cập đến quy mô lịch sử thị trường Thị trường Gia vị và Gia vị Châu Á-Thái Bình Dương trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Gia vị và Gia vị Châu Á-Thái Bình Dương trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành Gia vị và Gia vị APAC

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Gia vị và Gia vị APAC năm 2024 do Mordor Intelligence™ Industry Reports tạo ra. Phân tích Gia vị và Gia vị APAC bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.