Phân tích thị trường trà sẵn sàng uống tại Châu Á-Thái Bình Dương

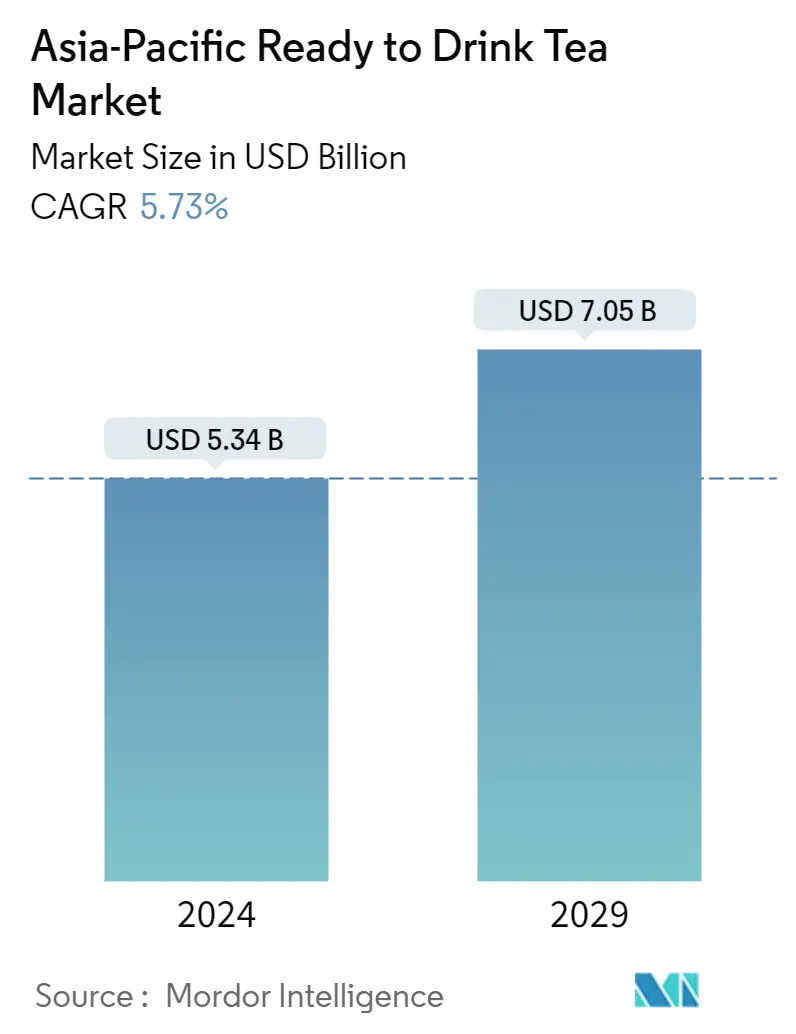

Quy mô Thị trường Trà uống liền Châu Á-Thái Bình Dương ước tính đạt 5,34 tỷ USD vào năm 2024 và dự kiến sẽ đạt 7,05 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 5,73% trong giai đoạn dự báo (2024-2029).

Do có công nghệ RTD (đồ uống sẵn), thị trường chè đang là mối quan tâm của tất cả các nhà sản xuất. Nhu cầu ngày càng tăng từ mọi nhóm tuổi và thu nhập ngày càng tăng ở các nước đang phát triển là động lực chính cho sự tăng trưởng của phân khúc trong khu vực. Châu Á-Thái Bình Dương nắm giữ phần lớn cổ phần trên thị trường. Các quốc gia mới nổi như Ấn Độ, Trung Quốc và Singapore cùng nhiều quốc gia khác là một số thị trường chính của chè RTD. Việc tăng cường xã hội hóa và tụ tập xã hội giữa các nhóm người ở nhiều lứa tuổi khác nhau, đặc biệt là thế hệ Millennials đã làm tăng nhu cầu về đồ uống dễ mang theo và sẵn có như trà pha sẵn.

Việc phân phối trà pha sẵn đã mở rộng sang một số kênh chính thống, chẳng hạn như siêu thị, đại siêu thị, cửa hàng chuyên dụng, v.v. Trong số rất nhiều cửa hàng hiện có, siêu thị/đại siêu thị được ưa chuộng hơn ở các quốc gia vì nơi đây có nhiều loại trà từ nhiều nguồn khác nhau. các công ty cùng với việc đáp ứng sở thích của người tiêu dùng, điều này được dự đoán sẽ thúc đẩy sự tăng trưởng của thị trường trong tương lai. Sự gia tăng chi tiêu nhân khẩu học, sự dễ dàng và thuận tiện thông qua việc mua hàng tại siêu thị dự kiến sẽ mở đường mạnh mẽ cho các nhà sản xuất trà RTD thâm nhập, đặc biệt là ở các nước đang phát triển, nơi các cửa hàng này được đặt với số lượng lớn.

Xu hướng thị trường trà sẵn sàng uống ở châu Á-Thái Bình Dương

Tăng nhu cầu về trà làm từ nguyên liệu tự nhiên

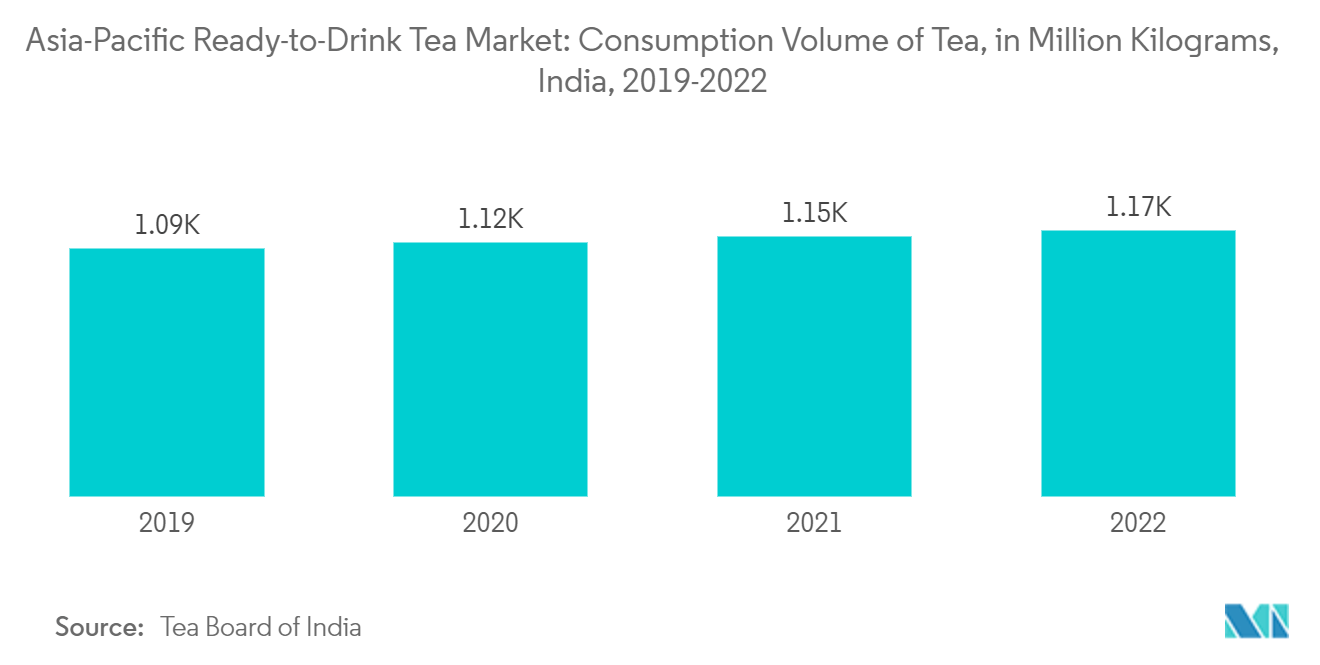

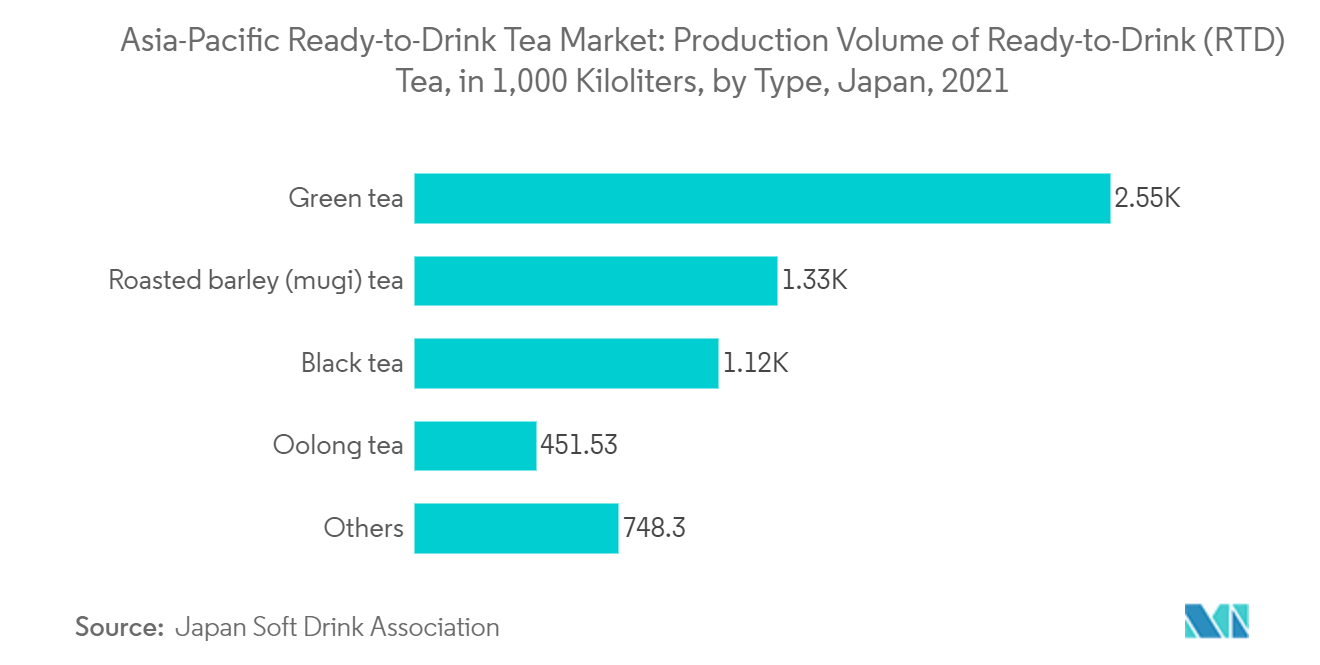

Người tiêu dùng ngày càng có ý thức về sức khỏe khi nhận thức về lối sống chánh niệm và thực phẩm bổ dưỡng ngày càng tăng. Trà uống liền không đường, thuần chay, không chứa gluten và hữu cơ hiện đang được bán rộng rãi và mức độ phổ biến của chúng ngày càng tăng. Các loại trà RTD này có nhiều loại bao bì khác nhau, chủ yếu bao gồm chai, lon và kích cỡ gói tetra, do đó phục vụ nhu cầu và mục đích của những người tiêu dùng khác nhau. Hơn nữa, các mặt hàng hữu cơ và tự nhiên được người tiêu dùng ưa chuộng vì muốn có lối sống lành mạnh. Theo Hiệp hội Nước giải khát Nhật Bản, sản lượng trà xanh pha sẵn (RTD) ở Nhật Bản lên tới hơn 2,5 triệu kilolít vào năm 2021. Trà RTD còn giúp giảm cân, giảm đau đầu và đau nhức cơ thể, giảm mức cholesterol và giảm nguy cơ đau tim. Theo Khảo sát Sức khỏe Gia đình Quốc gia (Ấn Độ), tỷ lệ phụ nữ thừa cân hoặc béo phì đã tăng từ 20,6% năm 2016 lên 24% vào năm 2021. Mặt khác, tỷ lệ này ở nam giới tăng lên khoảng 22,9% vào năm 2021. Những lợi ích và lợi ích này nhận thức ngày càng tăng về nhu cầu áp dụng lối sống lành mạnh được dự đoán sẽ thúc đẩy thị trường trà RTD của Châu Á-Thái Bình Dương.

Nhật Bản nắm giữ thị phần nổi bật trên thị trường

Nhật Bản chiếm vị trí dẫn đầu trong thị trường trà uống liền (RTD) châu Á-Thái Bình Dương, tiếp theo là Úc, Trung Quốc và Ấn Độ, nhờ dân số đông và mức tiêu thụ trà tăng trưởng theo cấp số nhân, đại diện cho một thị trường tiềm năng rất lớn. Mức tiêu thụ trà RTD tăng ở Nhật Bản chủ yếu là do sự tiện lợi và hương vị dễ uốn. Thu nhập khả dụng ngày càng tăng ở Nhật Bản làm tăng nhu cầu về thực phẩm tiện lợi, chẳng hạn như trà RTD. Theo Bộ Nội vụ và Truyền thông (Nhật Bản), vào năm 2021, chi tiêu trung bình hàng năm của hộ gia đình cho trà uống liền (RTD) ở Nhật Bản lên tới khoảng 7 nghìn Yên Nhật. Thị trường được thúc đẩy bởi nhu cầu mạnh mẽ từ người tiêu dùng trẻ tuổi trong bối cảnh văn hóa quán cà phê đang phát triển mạnh mẽ. Theo Hiệp hội Nước giải khát Nhật Bản, vào năm 2021, gần 700 loại đồ uống trà pha sẵn (RTD) đã được phân phối trên thị trường đồ uống không cồn ở Nhật Bản, đạt mức cao nhất trong 5 năm. Đồ uống trà RTD là sản phẩm chủ yếu trên thị trường nước giải khát Nhật Bản, với các thương hiệu nổi tiếng đã tạo ra các dòng sản phẩm như Oi Ocha của Ito En và dòng Ayataka của Coca-Cola Nhật Bản. Nhu cầu ngày càng tăng từ mọi nhóm tuổi ở Nhật Bản là động lực quan trọng cho sự tăng trưởng của chè RTD ở nước này.

Tổng quan về ngành trà uống sẵn tại Châu Á-Thái Bình Dương

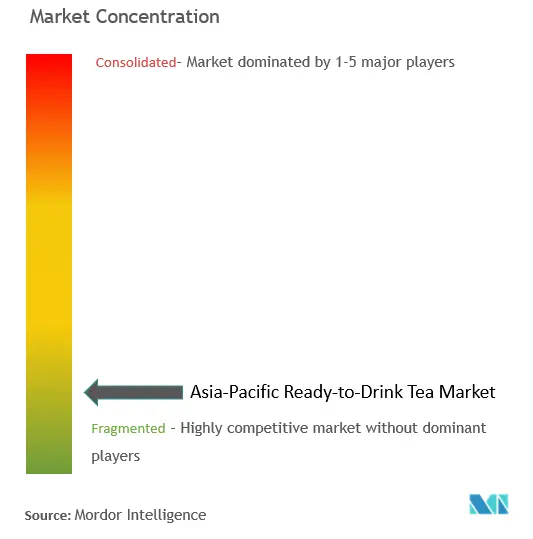

Thị trường trà uống liền tại Châu Á-Thái Bình Dương rất phân tán, với các công ty chủ chốt như Nestle SA, Keurig Dr. Pepper Inc., Lotte Corporation, Asahi Group Holdings, Ltd. và Unilever plc. Các chiến lược chính được người chơi trên thị trường áp dụng là mở rộng, đổi mới và ra mắt sản phẩm mới. Ví dụ, Unilever đang tăng cường sự hiện diện của mình với nhiều cải tiến sản phẩm hơn, chẳng hạn như viên nang trà tương thích với máy. Các công ty cạnh tranh dựa trên các yếu tố khác nhau, bao gồm các sản phẩm dựa trên thành phần khác, chất lượng và khả năng mở rộng quy mô để đạt được lợi thế cạnh tranh trên thị trường.

Dẫn đầu thị trường trà sẵn sàng uống tại Châu Á-Thái Bình Dương

Nestle SA

Keurig Dr Pepper Inc.

Lotte Corporation

Asahi Group Holdings, Ltd.

Unilever plc

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường trà sẵn sàng uống tại Châu Á-Thái Bình Dương

- Vào tháng 12 năm 2022, nhà cung cấp giải pháp nhãn hiệu riêng và đóng gói cà phê Nuzee đã tung ra một loạt sản phẩm trà và cà phê uống liền (RTD) mới tại thị trường Hàn Quốc. Dòng sản phẩm Máy xay cà phê Coldpresso được phát triển ở Hàn Quốc và có sẵn thông qua nhà bán lẻ trực tuyến Market Kurly.

- Vào tháng 7 năm 2022, Beverage Partners International (BPI) đã ra mắt trà đá Dilmah tại thị trường Malaysia với sự hợp tác của Teabrary và Berjaya Group. Nó có sẵn trong các siêu thị cao cấp và cửa hàng tiện lợi trên khắp Malaysia. Dòng sản phẩm này có bốn hương vị thủ công được làm từ nền trà xanh hoặc trà đen.

- Vào tháng 6 năm 2022, Tập đoàn OT đã ra mắt loại trà RTD không đường mới, Trà Garan, ở Indonesia. Thức uống trà xanh này có hương vị táo và không đường.

Phân khúc ngành chè uống sẵn tại Châu Á-Thái Bình Dương

Trà pha sẵn, đúng như tên gọi, là đồ uống được đóng gói trong hộp dùng một lần để tiêu thụ ngay. Thị trường trà uống liền (RTD) châu Á-Thái Bình Dương được phân chia theo loại, kênh phân phối và địa lý. Dựa trên loại, thị trường được chia thành Trà đen, trà xanh và các loại khác. Dựa trên kênh phân phối, thị trường được chia thành các siêu thị/đại siêu thị, cửa hàng tiện lợi, cửa hàng trực tuyến, cửa hàng bán lẻ chuyên biệt và các kênh phân phối khác. Dựa trên địa lý, thị trường được nghiên cứu được phân chia thành Trung Quốc, Nhật Bản, Ấn Độ, Úc và Phần còn lại của Châu Á - Thái Bình Dương. Báo cáo đưa ra quy mô thị trường và dự báo về giá trị (triệu USD) cho các phân khúc trên.

| Trà đen |

| Trà xanh |

| Các loại khác |

| Siêu thị/Đại siêu thị |

| Cửa hang tiện lợi |

| Cửa hàng trực tuyến |

| Cửa hàng bán lẻ đặc sản |

| Các kênh khác |

| Trung Quốc |

| Nhật Bản |

| Ấn Độ |

| Châu Úc |

| Phần còn lại của Châu Á-Thái Bình Dương |

| Kiểu | Trà đen |

| Trà xanh | |

| Các loại khác | |

| Kênh phân phối | Siêu thị/Đại siêu thị |

| Cửa hang tiện lợi | |

| Cửa hàng trực tuyến | |

| Cửa hàng bán lẻ đặc sản | |

| Các kênh khác | |

| Quốc gia | Trung Quốc |

| Nhật Bản | |

| Ấn Độ | |

| Châu Úc | |

| Phần còn lại của Châu Á-Thái Bình Dương |

Câu hỏi thường gặp về nghiên cứu thị trường trà sẵn sàng uống ở Châu Á-Thái Bình Dương

Thị trường trà uống liền châu Á-Thái Bình Dương lớn đến mức nào?

Quy mô Thị trường Trà uống liền Châu Á-Thái Bình Dương dự kiến sẽ đạt 5,34 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 5,73% để đạt 7,05 tỷ USD vào năm 2029.

Quy mô thị trường trà uống sẵn ở châu Á-Thái Bình Dương hiện nay là bao nhiêu?

Vào năm 2024, quy mô Thị trường Trà uống liền Châu Á-Thái Bình Dương dự kiến sẽ đạt 5,34 tỷ USD.

Ai là người đóng vai trò chủ chốt trong Thị trường Trà uống liền Châu Á-Thái Bình Dương?

Nestle SA, Keurig Dr Pepper Inc., Lotte Corporation, Asahi Group Holdings, Ltd., Unilever plc là những công ty lớn hoạt động tại Thị trường Trà uống sẵn Châu Á - Thái Bình Dương.

Thị trường Trà uống liền Châu Á-Thái Bình Dương này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Năm 2023, quy mô Thị trường Trà uống liền Châu Á-Thái Bình Dương ước tính đạt 5,05 tỷ USD. Báo cáo đề cập đến quy mô lịch sử của Thị trường Trà uống liền Châu Á-Thái Bình Dương trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Trà uống liền Châu Á-Thái Bình Dương trong các năm 2024, 2025, 2026 , 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành chè uống liền APAC

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của thị trường Trà uống liền APAC năm 2024 do Mordor Intelligence™ Industry Report tạo ra. Phân tích Trà uống liền tại APAC bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.