Quy mô thị trường sơn và chất phủ Châu Á Thái Bình Dương

| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

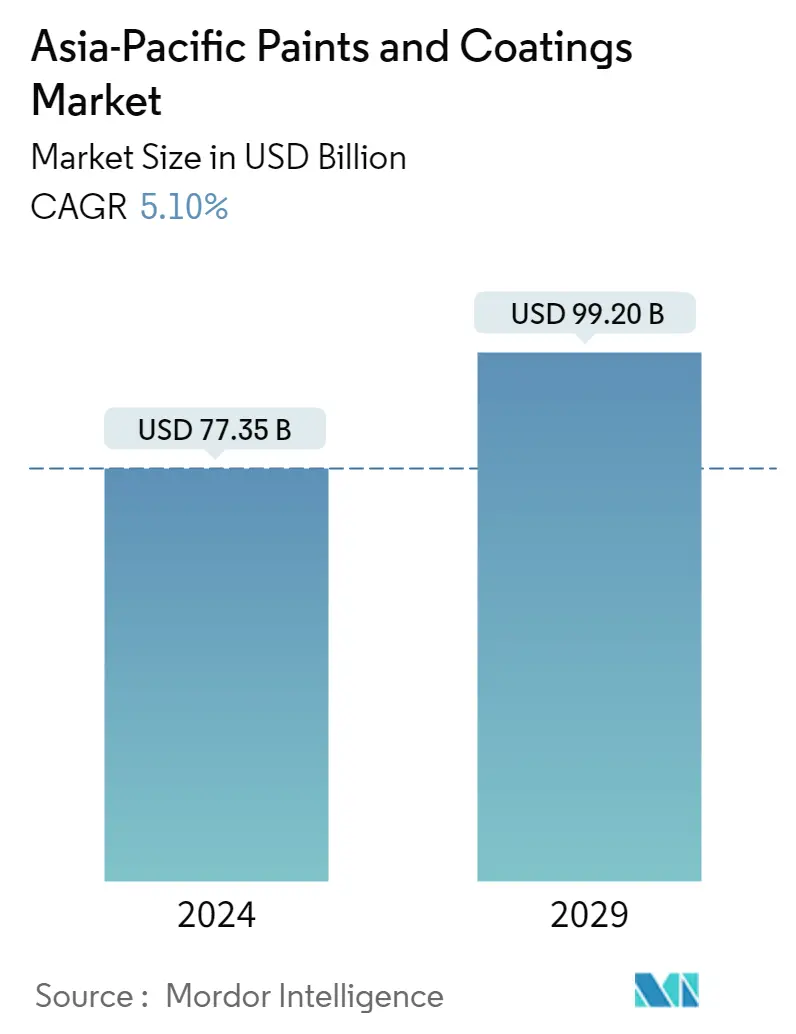

| Kích Thước Thị Trường (2024) | USD 77.35 Billion |

| Kích Thước Thị Trường (2029) | USD 99.20 Billion |

| CAGR (2024 - 2029) | 5.10 % |

| Tập Trung Thị Trường | Thấp |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường sơn và chất phủ Châu Á Thái Bình Dương

Quy mô Thị trường Sơn và Chất phủ Châu Á-Thái Bình Dương ước tính đạt 77,35 tỷ USD vào năm 2024 và dự kiến sẽ đạt 99,20 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 5,10% trong giai đoạn dự báo (2024-2029).

Do sự bùng phát của COVID-19, lệnh phong tỏa trên toàn quốc trên toàn thế giới đã dẫn đến sự gián đoạn trong các hoạt động sản xuất và chuỗi cung ứng. Tuy nhiên, các điều kiện bắt đầu thay đổi vào năm 2021, khôi phục sự tăng trưởng của thị trường trong giai đoạn dự báo.

- Trong ngắn hạn, tốc độ tăng trưởng nhanh chóng của ngành xây dựng và nhu cầu ngày càng tăng về lớp phủ bảo vệ ở Malaysia là một số yếu tố thúc đẩy sự tăng trưởng của thị trường.

- Tuy nhiên, việc thắt chặt các quy định về phát thải VOC là yếu tố chính được dự đoán sẽ hạn chế sự tăng trưởng của thị trường trong giai đoạn dự báo.

- Tuy nhiên, sự xuất hiện của sơn và nhựa phủ thân thiện với môi trường có thể sẽ tạo ra cơ hội tăng trưởng sinh lợi cho thị trường toàn cầu.

- Trung Quốc được ước tính sẽ chứng kiến sự tăng trưởng lành mạnh trong giai đoạn đánh giá tại thị trường sơn và chất phủ châu Á-Thái Bình Dương do việc sử dụng rộng rãi sơn và chất phủ trong phân khúc công nghiệp người dùng cuối.

Xu hướng thị trường sơn và chất phủ Châu Á Thái Bình Dương

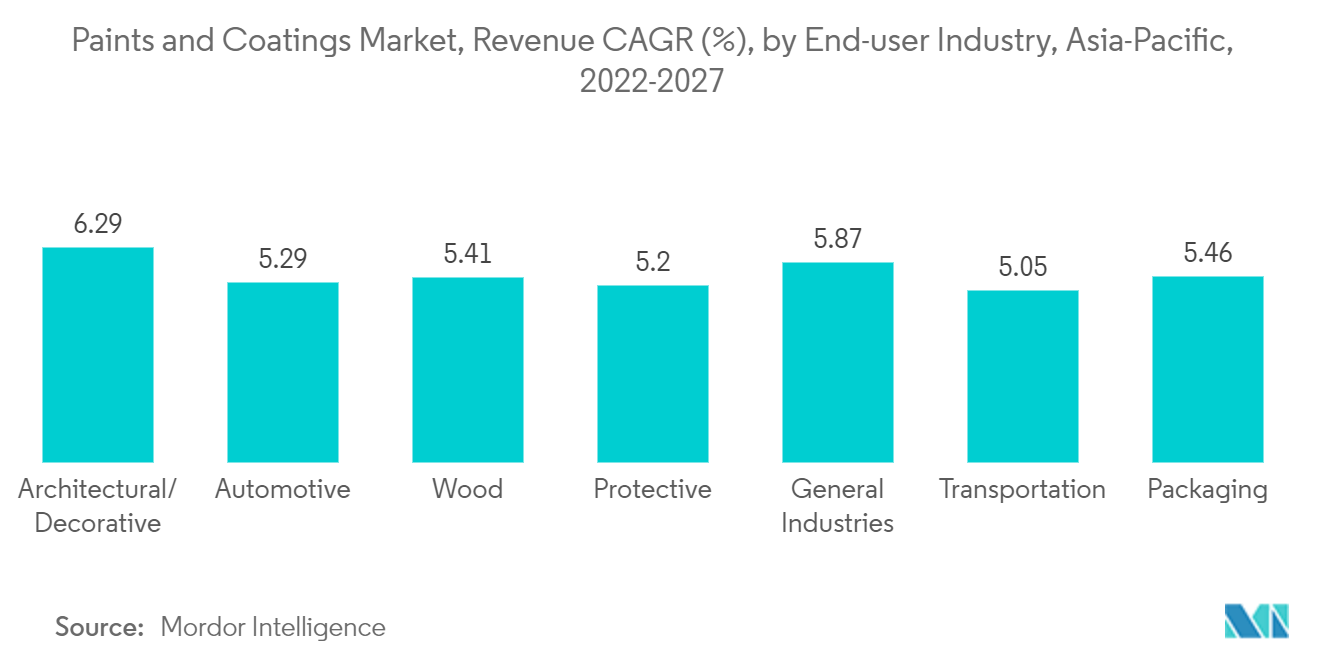

Tăng cường sử dụng trong ngành kiến trúc

- Lớp phủ kiến trúc được sử dụng trong các ứng dụng cho mục đích thương mại, chẳng hạn như tòa nhà văn phòng, nhà kho, cửa hàng bán lẻ tiện lợi và trung tâm mua sắm cho đến các tòa nhà dân cư. Những lớp phủ như vậy có thể được áp dụng trên bề mặt bên ngoài và bên trong, và chúng bao gồm chất bịt kín hoặc các sản phẩm đặc biệt. Lớp phủ kiến trúc có thể được chia chủ yếu thành lớp phủ bên trong và bên ngoài.

- Độ bền, độ che phủ, khả năng chống vết bẩn và hàm lượng VOC thấp là những yếu tố không thể thiếu trong mọi công thức sơn nội thất. Chúng không chỉ được sử dụng cho mục đích trang trí mà còn có nhiều chức năng khác nhau tùy thuộc vào môi trường mà chúng được sử dụng. Ví dụ, vì độ ẩm, tường phòng tắm cần có khả năng lau chùi để giữ sạch sẽ. Sơn có độ bóng cao hơn có cấu trúc phân tử chặt chẽ hơn sơn phẳng, khiến hơi ẩm khó xâm nhập hơn. Vì vậy, những loại sơn này được sử dụng trong phòng tắm.

- Trung Quốc là một trong những thị trường sơn và chất phủ kiến trúc lớn nhất châu Á, tiếp theo là các quốc gia khác như Ấn Độ và Nhật Bản.

- Các ngành xây dựng dân dụng và thương mại ở Trung Quốc được hỗ trợ bởi nền kinh tế đang phát triển. Trung Quốc đang thúc đẩy và trải qua quá trình đô thị hóa liên tục, với tỷ lệ mục tiêu là 70% vào năm 2030. Không gian sống tăng lên ở các khu vực thành thị do quá trình đô thị hóa và mong muốn cải thiện điều kiện sống của người dân thành thị có thu nhập trung bình có thể tích cực ảnh hưởng đến thị trường nhà ở, từ đó làm tăng nhu cầu về sơn phủ kiến trúc trong nước.

- Chính phủ Ấn Độ đang tích cực thúc đẩy xây dựng nhà ở, nhằm cung cấp nhà ở cho khoảng 1,3 tỷ người vào năm 2022. Đất nước này có thể sẽ chứng kiến khoảng 1,3 nghìn tỷ USD đầu tư vào nhà ở trong 7 năm kể từ năm 2021 và xây dựng 60 triệu ngôi nhà mới. Các hoạt động xây dựng ngày càng tăng trong nước dự kiến sẽ làm tăng nhu cầu về lớp phủ kiến trúc trong giai đoạn dự báo.

- Nhật Bản là quốc gia dẫn đầu về các tòa nhà chọc trời và tòa nhà cao tầng, khiến nước này trở thành thị trường quan trọng để tiêu thụ sơn và chất phủ kiến trúc. Đất nước này có nhiều tòa nhà cao tầng (gần 290), trong đó Tokyo là trung tâm của các tòa nhà như vậy. Việc quy hoạch và xây dựng những tòa nhà như vậy đang chứng kiến sự tăng trưởng tốt ở Nhật Bản trong thời gian ngắn. Một số dự án xây dựng bao gồm hai tòa tháp cao tầng cho Ga Tokyo, một tòa tháp văn phòng cao 37 tầng và cao 230 m, và một tòa tháp văn phòng cao 61 tầng và cao 390 m, dự kiến hoàn thành vào năm 2027.

- Tất cả các yếu tố được đề cập ở trên dự kiến sẽ thúc đẩy sự tăng trưởng của thị trường sơn kiến trúc/trang trí ở khu vực Châu Á - Thái Bình Dương trong giai đoạn dự báo.

Trung Quốc thống trị thị trường

- Tại khu vực châu Á - Thái Bình Dương, Trung Quốc thống trị thị phần với mức tiêu thụ ngày càng tăng từ ngành công nghiệp ô tô, hoạt động xây dựng và hàng công nghiệp, cung cấp nhu cầu về sơn và chất phủ trong khu vực.

- Trung Quốc đang có sự tăng trưởng mạnh mẽ trong lĩnh vực xây dựng. Theo Cục Thống kê Quốc gia Trung Quốc, vào năm 2021, sản lượng xây dựng ở Trung Quốc được định giá khoảng 29,31 nghìn tỷ CNY (4,54 nghìn tỷ USD).

- Trung Quốc chủ yếu được thúc đẩy bởi sự phát triển dồi dào trong lĩnh vực xây dựng dân dụng và thương mại được hỗ trợ bởi nền kinh tế đang phát triển. Tại Trung Quốc, cơ quan quản lý nhà ở Hồng Kông đã đưa ra một số biện pháp nhằm thúc đẩy việc xây dựng nhà ở giá rẻ. Các quan chức đặt mục tiêu cung cấp 301.000 đơn vị nhà ở công cộng trong 10 năm cho đến năm 2030.

- Bên cạnh đó, cơ sở hạ tầng phi dân cư dự kiến sẽ tăng trưởng đáng kể. Dân số già ở nước này đang tạo ra nhu cầu xây dựng các cơ sở chăm sóc sức khỏe và bệnh viện mới. Những thay đổi cơ cấu trong nền kinh tế Trung Quốc trong vài năm qua, trong đó lĩnh vực dịch vụ chiếm tỷ trọng lớn hơn trong tổng GDP, đã thúc đẩy việc xây dựng các không gian thương mại và văn phòng khổng lồ.

- Theo Ủy ban Cải cách và Phát triển Quốc gia Trung Quốc, chính phủ Trung Quốc đã phê duyệt 26 dự án cơ sở hạ tầng với mức đầu tư ước tính khoảng 142 tỷ USD vào năm 2019, dự kiến hoàn thành vào năm 2023.

- Trung Quốc là cơ sở sản xuất thiết bị điện tử lớn nhất thế giới. Trung Quốc đang tích cực tham gia sản xuất các sản phẩm điện tử như điện thoại thông minh, TV, dây điện, cáp, thiết bị máy tính cầm tay, hệ thống chơi game và các thiết bị điện tử cá nhân khác. Năm 2021, giá trị xuất khẩu các sản phẩm điện tử của Trung Quốc tăng gần 11,4% so với năm trước. Doanh thu của các nhà sản xuất lớn tăng 16,2% so với cùng kỳ năm ngoái do nhu cầu ổn định từ thị trường quốc tế. Nhu cầu về các sản phẩm điện tử tăng đều đã dẫn đến mức tiêu thụ sơn công nghiệp nói chung ở Trung Quốc tăng đáng kể vào năm 2021.

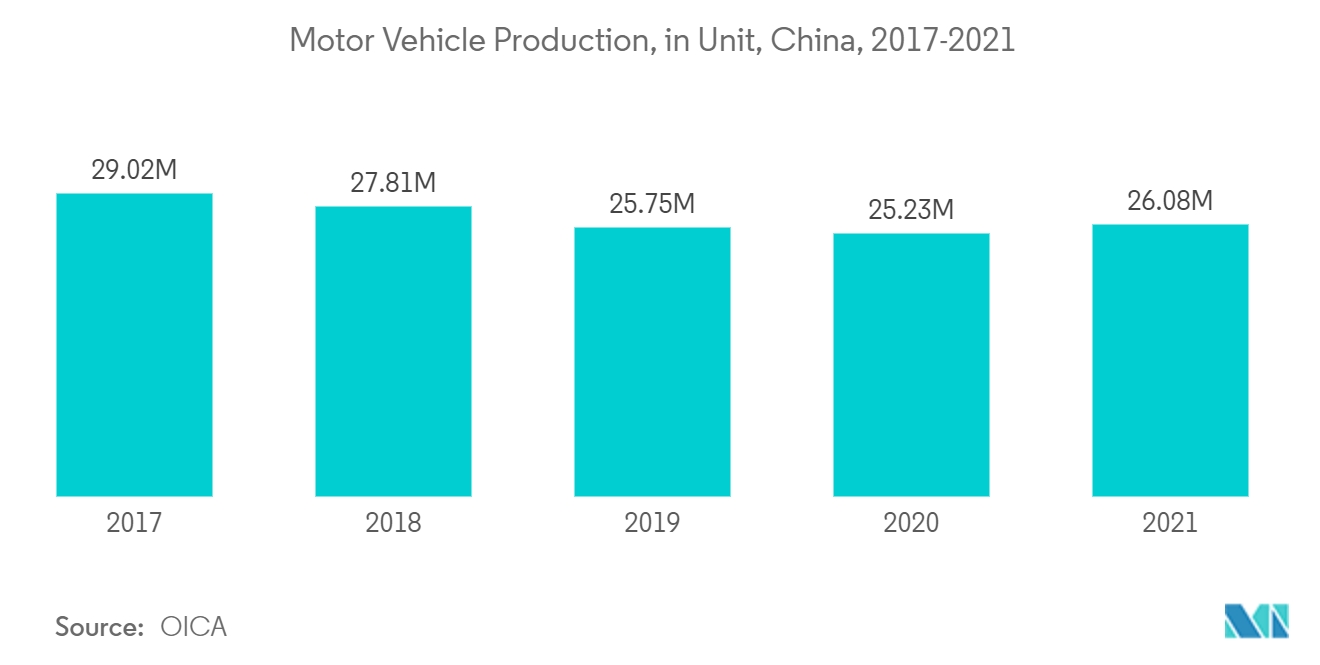

- Trung Quốc tiếp tục là thị trường ô tô lớn nhất thế giới xét về cả doanh số bán hàng và sản lượng sản xuất hàng năm, với sản lượng trong nước có khả năng đạt 35 triệu xe vào năm 2025. Theo số liệu thống kê do OICA công bố, năm 2021, Trung Quốc đã sản xuất 26.082.220 xe, cho thấy mức tăng trưởng 3% từ số lượng xe sản xuất năm 2021.

- Hơn nữa, Trung Quốc đã công bố kế hoạch 'Made in China 2025', hướng dẫn hành động 10 năm đầu tiên cho chiến lược dựa trên sản xuất. Công nghiệp sản xuất là cơ quan chủ yếu của nền kinh tế quốc dân, là nền tảng của đất nước, là công cụ thịnh vượng và là động lực của một quốc gia hùng mạnh.

- Tất cả các yếu tố nói trên được kỳ vọng sẽ đóng vai trò là yếu tố thúc đẩy sự tăng trưởng của thị trường sơn và chất phủ trong giai đoạn dự báo.

Tổng quan ngành sơn và chất phủ Châu Á Thái Bình Dương

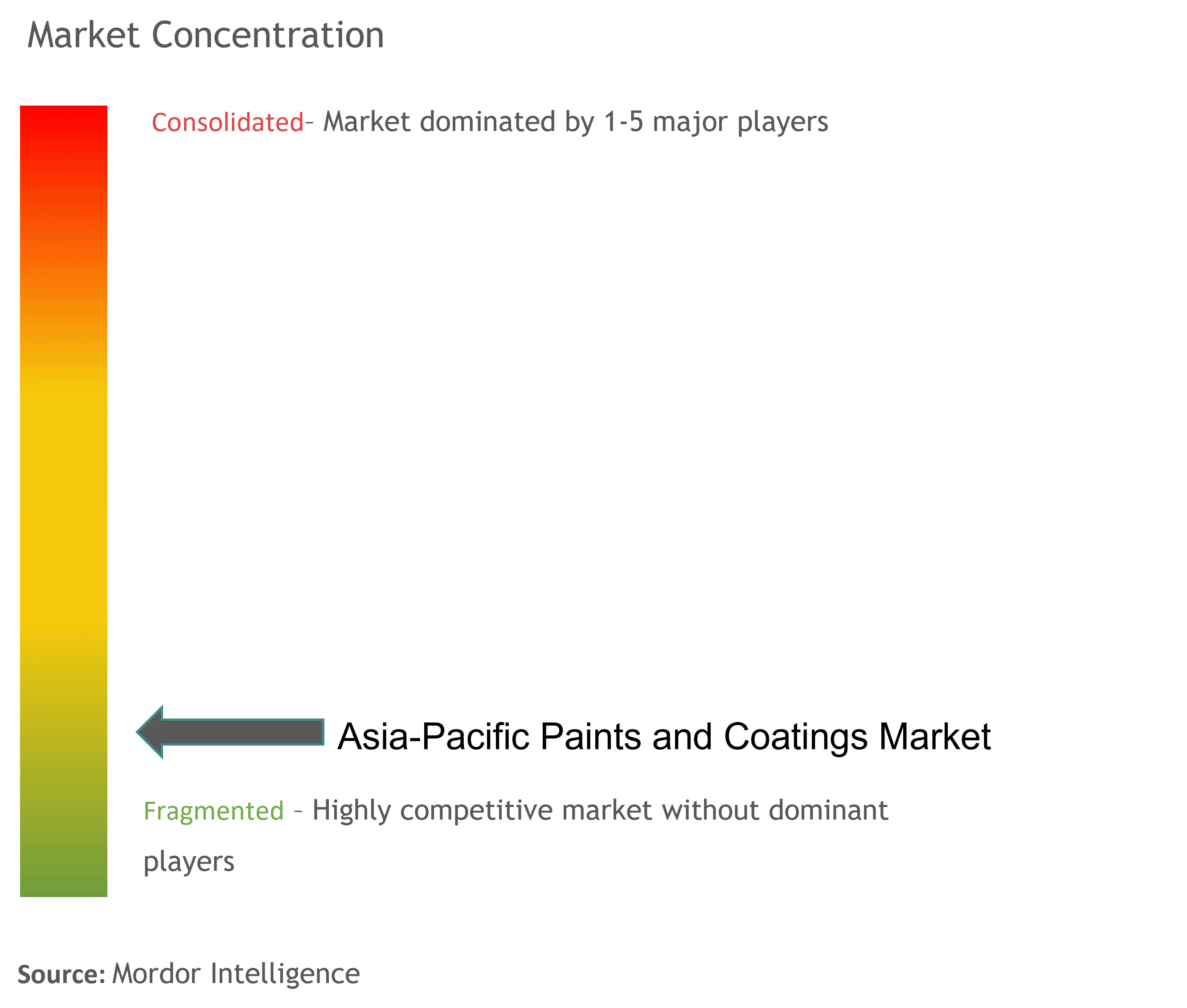

Thị trường sơn và chất phủ châu Á-Thái Bình Dương có tính chất rất phân tán. Các công ty lớn bao gồm Nippon Paint Holdings Co. Ltd, Asian Paints, Kansai Paint Co., Ltd, Akzo Nobel NV và PPG Industries Inc. (không theo thứ tự cụ thể nào).

Dẫn đầu thị trường sơn và chất phủ Châu Á Thái Bình Dương

-

Asian Paints

-

Kansai Paint Co., Ltd.

-

Nippon Paint Holdings Co., Ltd

-

PPG Industries, Inc.

-

Akzo Nobel N.V.

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường sơn và chất phủ Châu Á Thái Bình Dương

- Tháng 10 năm 2022 Asian Paints có kế hoạch phát triển một địa điểm sản xuất VAE (Vinyl Acetate Ethylene Emulsion) và VAM (Vinyl Acetate Monomer) ở Ấn Độ để sử dụng trong sản xuất sơn và chất phủ. Cơ sở này sẽ có công suất 100.000 tấn/năm đối với VAM và 150.000 tấn/năm đối với VAE.

- Tháng 6 năm 2022 Để tăng cường năng lực cung cấp sơn kết cấu gốc nước cho các sản phẩm Dulux dùng trong trang trí nội thất, kiến trúc và giải trí, Akzo Nobel NV đã mở rộng năng lực sản xuất tại Thượng Hải, Trung Quốc. Cơ sở mới rộng 2.500 mét vuông.

- Tháng 2 năm 2022 Akzo Nobel NV đầu tư vào cơ sở sản xuất nhựa nội bộ. Những loại nhựa này là thành phần chính để tạo ra lớp phủ. Điều này sẽ giúp công ty tăng trưởng kinh doanh bền vững và hỗ trợ quá trình đổi mới cũng như các mục tiêu bền vững của công ty.

Báo cáo Thị trường Sơn và Chất phủ Châu Á Thái Bình Dương - Mục lục

1. GIỚI THIỆU

1.1 Giả định nghiên cứu

1.2 Phạm vi nghiên cứu

2. PHƯƠNG PHÁP NGHIÊN CỨU

3. TÓM TẮT TÓM TẮT

4. ĐỘNG LỰC THỊ TRƯỜNG

4.1 Trình điều khiển

4.1.1 Đẩy nhanh tốc độ tăng trưởng của ngành xây dựng

4.1.2 Nhu cầu về lớp phủ bảo vệ ngày càng tăng ở Malaysia

4.2 Hạn chế

4.2.1 Siết chặt quy định về phát thải VOC

4.3 Phân tích chuỗi giá trị ngành

4.4 Phân tích năm lực lượng của Porter

4.4.1 Sức mạnh thương lượng của nhà cung cấp

4.4.2 Quyền thương lượng của người mua

4.4.3 Mối đe dọa của những người mới

4.4.4 Mối đe dọa của sản phẩm và dịch vụ thay thế

4.4.5 Mức độ cạnh tranh

5. PHÂN PHỐI THỊ TRƯỜNG (Quy mô thị trường theo doanh thu)

5.1 Theo công nghệ

5.1.1 Nước

5.1.2 Dung môi sinh ra

5.1.3 bột

5.1.4 Các công nghệ khác (UV/EB, Chất rắn cao, v.v.)

5.2 Theo loại nhựa

5.2.1 Acrylic

5.2.2 Alkyd

5.2.3 Polyurethane

5.2.4 Epoxy

5.2.5 Polyester

5.2.6 Các loại nhựa khác

5.3 Theo ngành của người dùng cuối

5.3.1 Kiến trúc/Trang trí

5.3.2 ô tô

5.3.3 Gỗ

5.3.4 bảo vệ

5.3.5 Công nghiệp tổng hợp

5.3.6 Vận tải

5.3.7 Bao bì

5.4 Theo địa lý

5.4.1 Trung Quốc

5.4.2 Ấn Độ

5.4.3 Nhật Bản

5.4.4 Hàn Quốc

5.4.5 Úc và New Zealand

5.4.6 Indonesia

5.4.7 nước Thái Lan

5.4.8 Malaysia

5.4.9 Việt Nam

5.4.10 Philippin

5.4.11 Singapore

5.4.12 Phần còn lại của Châu Á-Thái Bình Dương

6. CẢNH BÁO CẠNH TRANH

6.1 Sáp nhập và mua lại, liên doanh, hợp tác và thỏa thuận

6.2 Phân tích thị phần (%)

6.3 Các chiến lược được áp dụng bởi những người chơi hàng đầu

6.4 Hồ sơ công ty

6.4.1 Akzo Nobel NV

6.4.2 Asian Paints

6.4.3 Avian Brands

6.4.4 Axalta Coating Systems

6.4.5 BASF SE

6.4.6 Berger Paints India Limited

6.4.7 Boysen Paints

6.4.8 Davies Paints Philippines Inc.

6.4.9 Hempel A/S

6.4.10 Jotun

6.4.11 Kansai Paint Co. Ltd

6.4.12 Nippon Paint Holdings Co. Ltd

6.4.13 PPG Industries Inc.

6.4.14 PT. Propan Raya

6.4.15 The Sherwin-Williams Company

6.4.16 TOA Paint Public Company Limited

7. CƠ HỘI THỊ TRƯỜNG VÀ XU HƯỚNG TƯƠNG LAI

7.1 Sự xuất hiện của sơn và nhựa phủ thân thiện với môi trường

Phân khúc ngành Sơn và Chất phủ Châu Á Thái Bình Dương

Sơn hoặc lớp phủ là hệ keo đa pha được áp dụng trên bề mặt mong muốn, chủ yếu nhằm mục đích thẩm mỹ và bảo vệ. Chúng là hỗn hợp của chất màu, chất kết dính, chất lỏng và chất phụ gia, có thể dễ dàng áp dụng trên các bề mặt bằng bình xịt hoặc cọ. Mỗi thành phần đóng một vai trò quan trọng trong việc xác định các đặc tính và hiệu suất của sơn trong hoặc sau khi thi công. Sơn và chất phủ có ứng dụng chính trong ngành kiến trúc như lớp phủ trang trí và bảo vệ.

Thị trường sơn và chất phủ châu Á-Thái Bình Dương được phân chia theo công nghệ, loại nhựa, ngành người dùng cuối và địa lý. Theo công nghệ, thị trường được phân chia thành công nghệ nước, dung môi, bột và các công nghệ khác. Theo loại nhựa, thị trường được phân thành acrylic, alkyd, polyurethane, epoxy, polyester và các loại nhựa khác. Theo ngành công nghiệp của người dùng cuối, thị trường được phân chia thành các ngành kiến trúc/trang trí, ô tô, gỗ, bảo vệ, công nghiệp tổng hợp, vận tải và đóng gói. Báo cáo cũng đề cập đến quy mô thị trường và dự báo về thị trường sơn và chất phủ tại 11 quốc gia trong khu vực Châu Á - Thái Bình Dương. Đối với mỗi phân khúc, quy mô và dự báo thị trường đều dựa trên doanh thu triệu USD.

| Theo công nghệ | ||

| ||

| ||

| ||

|

| Theo loại nhựa | ||

| ||

| ||

| ||

| ||

| ||

|

| Theo ngành của người dùng cuối | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Theo địa lý | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

Câu hỏi thường gặp về nghiên cứu thị trường sơn và chất phủ Châu Á Thái Bình Dương

Thị trường Sơn và Chất phủ Châu Á - Thái Bình Dương lớn đến mức nào?

Quy mô Thị trường Sơn và Chất phủ Châu Á-Thái Bình Dương dự kiến sẽ đạt 77,35 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 5,10% để đạt 99,20 tỷ USD vào năm 2029.

Quy mô thị trường sơn và chất phủ châu Á-Thái Bình Dương hiện nay là bao nhiêu?

Vào năm 2024, quy mô Thị trường Sơn và Chất phủ Châu Á-Thái Bình Dương dự kiến sẽ đạt 77,35 tỷ USD.

Ai là người chơi chính trong Thị trường Sơn và Chất phủ Châu Á-Thái Bình Dương?

Asian Paints, Kansai Paint Co., Ltd., Nippon Paint Holdings Co., Ltd, PPG Industries, Inc., Akzo Nobel N.V. là những công ty lớn hoạt động tại Thị trường Sơn và Chất phủ Châu Á - Thái Bình Dương.

Thị trường Sơn và Chất phủ Châu Á-Thái Bình Dương này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Sơn và Chất phủ Châu Á-Thái Bình Dương ước tính đạt 73,60 tỷ USD. Báo cáo đề cập đến quy mô lịch sử thị trường Sơn và Chất phủ Châu Á-Thái Bình Dương trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo Quy mô Thị trường Sơn và Chất phủ Châu Á-Thái Bình Dương trong các năm 2024, 2025, 2026, 2027 , 2028 và 2029.

Báo cáo ngành Sơn và Chất phủ Châu Á Thái Bình Dương

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Sơn và Chất phủ Châu Á Thái Bình Dương năm 2024, được tạo bởi Báo cáo Công nghiệp Mordor Intelligence™. Phân tích Sơn và Chất phủ Châu Á Thái Bình Dương bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.