Phân tích thị trường dịch vụ mỏ dầu APAC

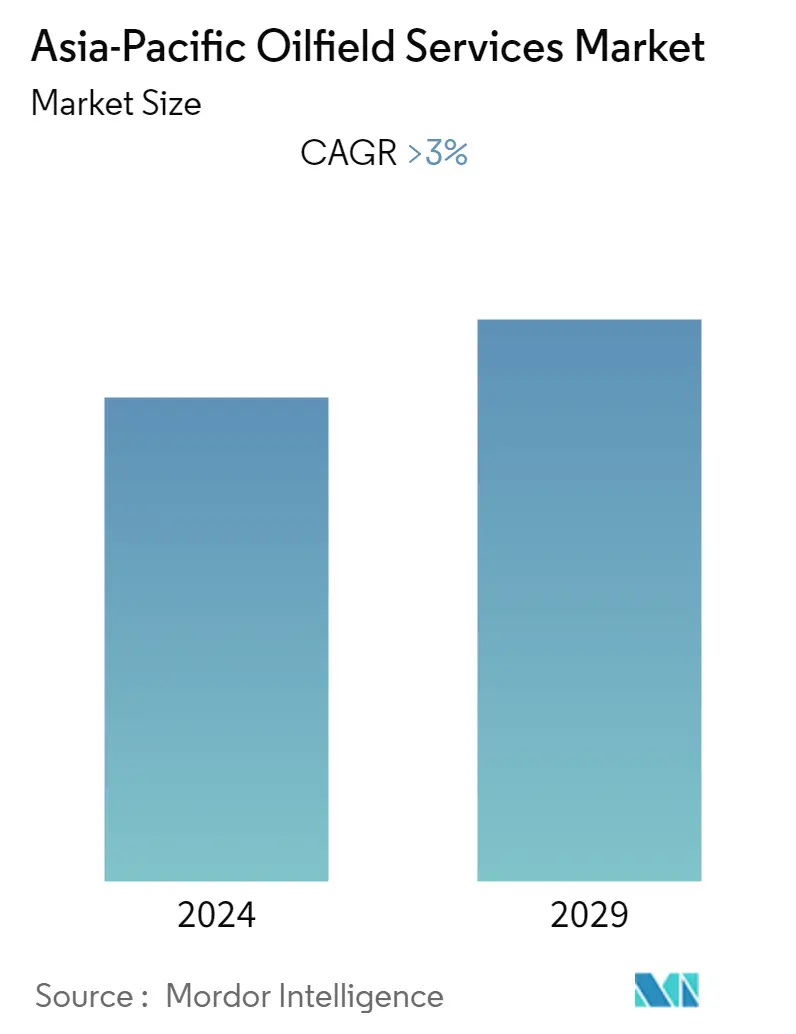

Thị trường dịch vụ mỏ dầu châu Á-Thái Bình Dương dự kiến sẽ đạt tốc độ CAGR trên 3% trong giai đoạn dự báo.

COVID-19 đã tác động tiêu cực đến thị trường vào năm 2020. Hiện tại thị trường đã đạt đến mức trước đại dịch.

Trong trung hạn, các yếu tố như sự gia tăng nhu cầu về công nghệ, công cụ và thiết bị tiên tiến để tăng hiệu quả hoạt động thăm dò và sản xuất ở các khu vực trong và ngoài khơi dự kiến sẽ thúc đẩy thị trường dịch vụ mỏ dầu ở khu vực châu Á - Thái Bình Dương.

Mặt khác, giá dầu biến động trong thời gian gần đây do khoảng cách cung cầu, địa chính trị và một số yếu tố khác đã kìm hãm sự tăng trưởng của thị trường dịch vụ mỏ dầu châu Á-Thái Bình Dương.

Tuy nhiên, nhu cầu sản xuất dầu khí luôn ở mức cao, dẫn đến các hoạt động thăm dò ngoài khơi ở Úc, Malaysia và Indonesia ngày càng tăng. Ngược lại, điều này được kỳ vọng sẽ đóng vai trò là cơ hội cho thị trường trong giai đoạn dự báo.

Trung Quốc dự kiến sẽ là thị trường lớn nhất về dịch vụ mỏ dầu nhờ tăng cường đầu tư để đáp ứng nhu cầu năng lượng ngày càng tăng trong nước.

Xu hướng thị trường dịch vụ mỏ dầu APAC

Dịch vụ khoan để chiếm lĩnh thị trường

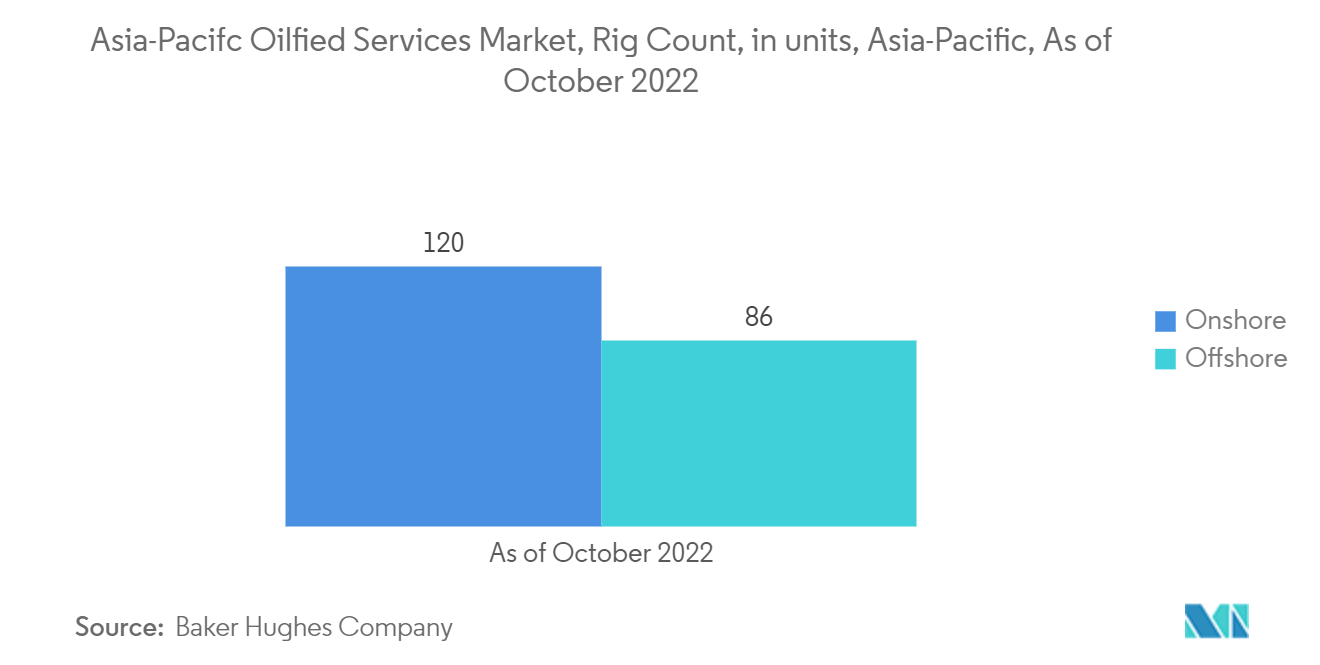

Dịch vụ khoan chiếm thị phần lớn nhất trong thị trường dịch vụ mỏ dầu, với dịch vụ khoan và hoàn thiện kết hợp chiếm hơn 50% thị trường. Hơn nữa, số lượng giàn khoan trung bình ở châu Á-Thái Bình Dương đã tăng ổn định trong 5 năm qua.

Nhu cầu về dầu và khí đốt ngày càng tăng. Để đáp ứng nhu cầu, cần phải tăng cường dịch vụ mỏ dầu để có thêm sản lượng từ các giếng hiện có và giếng mới, biểu thị sự gia tăng thị trường dịch vụ mỏ dầu ở châu Á-Thái Bình Dương.

Tính đến tháng 10 năm 2022, Châu Á-Thái Bình Dương là nơi có nhiều giàn khoan dầu khí thứ ba trên toàn thế giới. Có 120 giàn khoan trên đất liền ở khu vực đó và 86 giàn khoan ngoài khơi.

Tính đến tháng 11 năm 2022, Ấn Độ có 78 giàn khoan đang hoạt động. Sản lượng dầu của nước này đã giảm trong gần một thập kỷ do các mỏ đã già đi và không có những phát hiện lớn trong nhiều năm. Cả doanh nghiệp nhà nước và tư nhân đều đang lên kế hoạch đầu tư nhằm nâng cao khả năng phục hồi từ các mỏ cũ.

Chẳng hạn, vào tháng 4 năm 2022, Tập đoàn Dầu khí Tự nhiên (ONGC) thuộc sở hữu nhà nước đã triển khai hai dự án trị giá 786,4 triệu USD để bổ sung thêm 7,5 triệu tấn sản lượng dầu và 1 tỷ mét khối khí đốt trong suốt thời gian hoạt động của các mỏ Mumbai High như nó tăng gấp đôi nỗ lực nâng cao năng suất từ các cánh đồng trưởng thành và già cỗi.

Vào tháng 9 năm 2022, chính phủ Ấn Độ đã trao hợp đồng cho 31 dự án phát triển dầu khí thông qua vòng đấu thầu cạnh tranh Các mỏ nhỏ được phát hiện (DSF-3) lần thứ ba trong đợt chào bán lớn nhất từ trước đến nay của đất nước tại các khu vực có trữ lượng dầu khí được biết đến.

Vào tháng 12 năm 2021, Petronas đã ký hai thỏa thuận liên quan đến đầu tư thượng nguồn tại Malaysia. Một thỏa thuận là biên bản ghi nhớ (MoU) với Petroleum Sarawak Berhad (PETROS) liên quan đến sự gia tăng đáng kinh ngạc nguồn cung cấp khí đốt cho Sarawak, cuối cùng nâng mức phân bổ lên 1,2 tỷ feet khối mỗi ngày. Một thỏa thuận khác là thỏa thuận thương mại với chính quyền bang Sabah để phát triển ngành dầu khí của Sabah.

Một số dự án khoan ngoài khơi ở Úc, Malaysia và Indonesia đã tăng cường số lượng hoạt động trong khu vực, làm tăng thêm nhu cầu về dịch vụ mỏ dầu.

Do đó, các khoản đầu tư mới vào ngành dầu khí, tăng cường thăm dò các nguồn tài nguyên độc đáo và sự ổn định của giá dầu thô dự kiến sẽ làm tăng nhu cầu về thị trường dịch vụ mỏ dầu ở châu Á-Thái Bình Dương.

Nhu cầu ngày càng tăng từ Trung Quốc dự kiến sẽ thúc đẩy thị trường

- Trung Quốc là thị trường lớn nhất về dịch vụ mỏ dầu trong khu vực. Nước này đang có kế hoạch giảm sự phụ thuộc vào nhập khẩu khí đốt tự nhiên và đã bắt đầu khai thác trữ lượng khí đá phiến để đáp ứng nhu cầu trong nước.

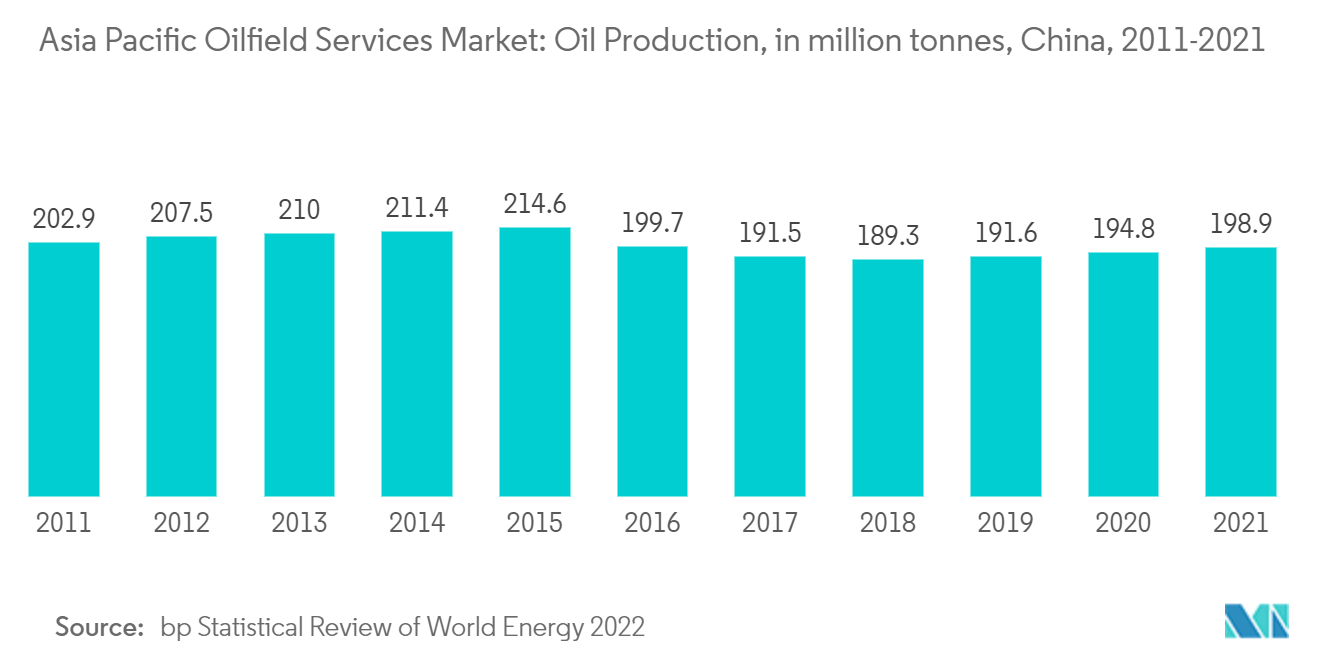

- Trung Quốc là nhà sản xuất dầu lớn nhất khu vực vào năm 2021. Sản lượng dầu thô trong nước đã tăng 2,1%, lên 198,9 triệu tấn vào năm 2021 từ mức 194,8 triệu tấn vào năm 2020. Sản lượng có thể tăng thêm trong giai đoạn dự báo và thúc đẩy thị trường dịch vụ mỏ dầu Trung Quốc

- Tính đến tháng 11 năm 2022, cả nước có khoảng 38 giàn khoan đang hoạt động ngoài khơi và không có giàn khoan nào đang hoạt động trên đất liền. Ngược lại, điều này cho thấy sự thống trị của tài sản nước ngoài ở phân khúc thượng nguồn của đất nước. Tính đến năm 2021, hơn 60% nguồn tài nguyên hydrocarbon ngoài khơi của Trung Quốc nằm ở các khu vực nước sâu và siêu sâu, nơi có sự hiện diện mạnh mẽ của các tàu bán chìm, tàu khoan và các tài sản nổi khác.

- Những cải cách mới liên quan đến ngành dầu khí được kỳ vọng sẽ giúp các công ty tư nhân đầu tư vào nước này dễ dàng hơn, từ đó, sẽ giúp giảm bớt sự độc quyền của các công ty nhà nước. Đầu tư ngày càng tăng của khu vực tư nhân dự kiến sẽ cải thiện ngành dầu khí, từ đó thúc đẩy thị trường dịch vụ mỏ dầu trong nước.

- Hơn nữa, Tập đoàn Dầu khí Hóa chất Trung Quốc, còn được gọi là Sinopec, đang lên kế hoạch đầu tư vốn cao nhất trong lịch sử vào năm 2022. đáp lại lời kêu gọi các công ty năng lượng tăng cường sản xuất. Sinopec ước tính đã chi 31,1 tỷ USD cho phân khúc dầu khí thượng nguồn, đặc biệt là các cơ sở dầu thô ở mỏ Shunbei và Tahe, cũng như các mỏ khí đốt tự nhiên ở tỉnh Tứ Xuyên và khu vực Nội Mông.

- Vào tháng 1 năm 2022, Tập đoàn Dầu khí Ngoài khơi Quốc gia Trung Quốc (CNOOC) đã công bố mục tiêu sản xuất ròng cho năm 2023 và 2024, ước tính lần lượt là 640 triệu đến 650 triệu thùng dầu quy đổi và 680 triệu đến 690 triệu thùng dầu quy đổi. Công ty cũng công bố chi tiêu vốn cho năm 2022 được dự trù ở mức 90 tỷ RMB (hơn 14 tỷ USD) đến 100 tỷ RMB (hơn 15,6 tỷ USD), trong khi chi phí vốn cho việc thăm dò, phát triển, sản xuất và các hoạt động khác sẽ chiếm khoảng 20 tỷ RMB (hơn 15,6 tỷ USD). %.

- Vào tháng 10 năm 2022, Sinopec đã phát hiện trữ lượng khí đá phiến mới tại giếng thăm dò Jinshi 103HF được triển khai ở lưu vực Tứ Xuyên, với sản lượng khí đốt tự nhiên hàng ngày đạt 258.600 mét khối và công suất tài nguyên được đánh giá là 387,8 tỷ mét khối. Phát hiện này thể hiện một bước đột phá quan trọng đối với hoạt động thăm dò khí đá phiến của Trung Quốc và đây là phát hiện đầu tiên trong Hệ tầng Qiongzhusi trong Kỷ Cambri. Phát hiện này đã làm tăng đáng kể trữ lượng khí đá phiến và sẽ tăng cường hoạt động thăm dò và sản xuất khí đá phiến ở lưu vực Tứ Xuyên.

- Hơn nữa, do ô nhiễm không khí và những lo ngại về môi trường, nước này đang áp dụng các chính sách nhằm tăng tỷ trọng khí đốt và giảm tỷ trọng than trong tổng cơ cấu năng lượng. Do đó, với các hoạt động thăm dò và sản xuất ngày càng tăng, được hỗ trợ bởi các sáng kiến của chính phủ, Trung Quốc dự kiến sẽ thúc đẩy nhu cầu về dịch vụ mỏ dầu ở châu Á-Thái Bình Dương.

Tổng quan về ngành dịch vụ mỏ dầu APAC

Thị trường dịch vụ mỏ dầu châu Á-Thái Bình Dương bị phân mảnh. Một số công ty lớn trên thị trường bao gồm Schlumberger Ltd., Baker Hughes Co., Halliburton Co., National Oilwell Varco Inc. và Weatherford International PLC.

Dẫn đầu thị trường dịch vụ mỏ dầu APAC

Schlumberger Ltd

Baker Hughes Co

Halliburton Co

National Oilwell Varco Inc

Weatherford International plc

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường dịch vụ mỏ dầu APAC

- Tháng 11 năm 2022 Velesto Energy, một công ty của Malaysia, ký hợp đồng dịch vụ giàn khoan, khoan và hoàn thiện tích hợp với Hess Corp. với giá 135 triệu USD. I-RDC là một khái niệm trong đó việc tích hợp các dịch vụ, thiết bị giàn khoan và trong một số trường hợp, việc mua sắm vật liệu cho các dịch vụ khoan và hoàn thiện được thực hiện theo một hợp đồng duy nhất giữa nhà điều hành hoặc công ty dầu mỏ, với tư cách là chủ sở hữu dự án, và một công ty dịch vụ đóng vai trò là nhà thầu i-RDC.

- Tháng 10 năm 2022 Viện Công nghệ Ấn Độ Kharagpur đã ký thỏa thuận với Viện Công nghệ Khoan (IDT) Limited của Tập đoàn Dầu khí Tự nhiên (ONGC) để thực hiện một số dự án RD hợp tác liên quan đến khoan, dung dịch khoan, dung dịch xi măng và dung dịch hoàn thiện.

Phân khúc ngành dịch vụ mỏ dầu APAC

Hoạt động kinh doanh dịch vụ mỏ dầu bao gồm các dịch vụ hoàn thiện và khắc phục, dịch vụ chất lỏng, bảo dưỡng giếng, khoan theo hợp đồng và các dịch vụ tại địa điểm giếng khác cho các công ty tham gia thăm dò và sản xuất dầu khí tự nhiên.

Thị trường dịch vụ mỏ dầu châu Á-Thái Bình Dương được phân chia theo vị trí triển khai, loại dịch vụ và địa lý. Theo vị trí triển khai, thị trường được chia thành trong nước và ngoài khơi. Theo loại dịch vụ, thị trường được phân thành các loại dịch vụ khoan, hoàn thiện, sản xuất và các loại dịch vụ khác. Báo cáo cũng đề cập đến quy mô thị trường và dự báo về thị trường dịch vụ mỏ dầu ở các quốc gia lớn trong khu vực. Quy mô thị trường và dự báo cho từng phân khúc đã được thực hiện liên quan đến doanh thu tính bằng tỷ USD.

| Trên bờ |

| Ngoài khơi |

| khoan |

| Hoàn thành |

| Sản xuất |

| Các loại dịch vụ khác |

| Ấn Độ |

| Trung Quốc |

| Indonesia |

| Phần còn lại của Châu Á-Thái Bình Dương |

| Vị trí triển khai | Trên bờ |

| Ngoài khơi | |

| loại dịch vụ | khoan |

| Hoàn thành | |

| Sản xuất | |

| Các loại dịch vụ khác | |

| Địa lý | Ấn Độ |

| Trung Quốc | |

| Indonesia | |

| Phần còn lại của Châu Á-Thái Bình Dương |

Câu hỏi thường gặp về nghiên cứu thị trường dịch vụ mỏ dầu APAC

Quy mô thị trường dịch vụ mỏ dầu châu Á-Thái Bình Dương hiện nay là bao nhiêu?

Thị trường dịch vụ mỏ dầu châu Á-Thái Bình Dương dự kiến sẽ đạt tốc độ CAGR lớn hơn 3% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong Thị trường Dịch vụ Mỏ dầu Châu Á-Thái Bình Dương?

Schlumberger Ltd, Baker Hughes Co, Halliburton Co, National Oilwell Varco Inc, Weatherford International plc là những công ty lớn hoạt động tại Thị trường Dịch vụ Mỏ dầu Châu Á - Thái Bình Dương.

Thị trường Dịch vụ Mỏ dầu Châu Á-Thái Bình Dương này diễn ra trong những năm nào?

Báo cáo đề cập đến quy mô lịch sử thị trường Dịch vụ mỏ dầu châu Á-Thái Bình Dương trong các năm 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường dịch vụ mỏ dầu châu Á-Thái Bình Dương trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành dịch vụ mỏ dầu châu Á-Thái Bình Dương

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Dịch vụ mỏ dầu Châu Á-Thái Bình Dương năm 2024, do Mordor Intelligence™ Industry Reports tạo ra. Phân tích Dịch vụ Mỏ dầu Châu Á-Thái Bình Dương bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.