Quy mô thị trường Fluorspar cấp luyện kim APAC

| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

| Giai Đoạn Dữ Liệu Dự Báo | 2024 - 2029 |

| Giai Đoạn Dữ Liệu Lịch Sử | 2019 - 2022 |

| CAGR | > 5.00 % |

| Tập Trung Thị Trường | Cao |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường Fluorspar cấp luyện kim APAC

Thị trường Fluorspar cấp luyện kim châu Á-Thái Bình Dương dự kiến sẽ đạt tốc độ CAGR trên 5% trong giai đoạn dự báo (2021-2026).

Thị trường đã bị ảnh hưởng tiêu cực bởi COVID-19 vào năm 2020. Fluorit cấp luyện kim có thể được sử dụng để hỗ trợ loại bỏ tạp chất trong sản xuất kim loại bao gồm sản xuất thép không gỉ và có thể được sử dụng làm chất trợ giúp tăng tốc quá trình nung trong quá trình sản xuất xi măng. Xem xét kịch bản đại dịch, các hoạt động sản xuất và xây dựng kim loại đã tạm dừng trong thời gian chính phủ áp đặt lệnh phong tỏa, do đó dẫn đến việc giảm tiêu thụ fluorit cấp luyện kim từ khu vực người dùng cuối bao gồm xây dựng và gia công kim loại, do đó đã tác động tiêu cực đến nhu cầu về thị trường fluorit cấp luyện kim châu Á-Thái Bình Dương.

- Trong ngắn hạn, nhu cầu ngày càng tăng về fluorit cấp luyện kim từ các hoạt động gia công kim loại với sản lượng thép thô ngày càng tăng ở Trung Quốc dự kiến sẽ thúc đẩy tăng trưởng của thị trường.

- Mặt khác, những điều kiện bất lợi phát sinh do tác động của dịch Covid-19 được dự đoán sẽ cản trở sự tăng trưởng của thị trường.

Xu hướng thị trường Fluorspar cấp luyện kim APAC

Nhu cầu ngày càng tăng từ phân khúc xi măng

- Fluorpar cấp luyện kim được sử dụng trong sản xuất xi măng, nơi nó hoạt động chủ yếu như một chất trợ dung. Nó được thêm vào hỗn hợp nguyên liệu xi măng trước khi đưa vào lò quay.

- Việc bổ sung fluorit giúp tiết kiệm năng lượng nhiệt bằng cách cho phép lò hoạt động ở nhiệt độ thấp hơn, do đó tiết kiệm nhiên liệu.

- Nó cũng làm tăng lượng tricanxi silicat được sản xuất. Nhiều tricanxi silicat hơn sẽ tạo ra sản phẩm clinker mềm hơn, cần ít thời gian nghiền hơn, do đó tiết kiệm năng lượng điện.

- Tuy nhiên, việc sử dụng fluorit luyện kim có thể làm hỏng lớp lót chịu lửa trong lò nung xi măng và yếu tố này đã hạn chế việc sử dụng nó trong ngành xi măng.

- Ngành công nghiệp xây dựng đang phát triển ở châu Á - Thái Bình Dương là công cụ thúc đẩy nhu cầu thị trường về xi măng và do đó thúc đẩy nhu cầu về fluorit luyện kim trong các ứng dụng xi măng, cho đến khi bắt đầu bùng phát COVID-19. Tuy nhiên, tác động của đại dịch đến nhu cầu xi măng ở khu vực châu Á - Thái Bình Dương nhẹ hơn dự kiến.

- Sản lượng xi măng ở Ấn Độ đã tăng lên trong những năm qua, với sản lượng đạt mức cao nhất mọi thời đại là 337,3 triệu tấn vào năm 2019. Theo Hiệp hội các nhà sản xuất xi măng, Ấn Độ nắm giữ 8% công suất lắp đặt của thế giới. Công suất bảng tên của các nhà sản xuất xi măng đã tăng với tốc độ CAGR là 7,1% trong giai đoạn 2016-2019, điều này đã thúc đẩy nhu cầu về fluorit cấp luyện kim. Các nhà sản xuất duy trì tỷ lệ tận dụng công suất ở mức 65-70% trong giai đoạn 2015-2019. Tuy nhiên, theo Bộ Thương mại và Công nghiệp, sản lượng xi măng sản xuất giảm 85% so với cùng kỳ xuống 26,3 triệu tấn trong 6 tháng đầu năm. 2020, từ mức 178 triệu tấn cùng kỳ năm 2019, do đó cản trở sự tăng trưởng của thị trường.

- Hơn nữa, tổng diện tích xây dựng mới ở Nhật Bản chiếm khoảng 127,55 triệu mét vuông vào năm 2019 và đạt khoảng 113,74 triệu mét vuông vào năm 2020, với tỷ lệ giảm khoảng 10,5%, từ đó tác động tiêu cực đến nhu cầu xi măng và ngược lại. thị trường fluorit cấp luyện kim trong nước.

- Vì vậy, những yếu tố nói trên dự kiến sẽ có tác động đáng kể đến thị trường trong những năm tới.

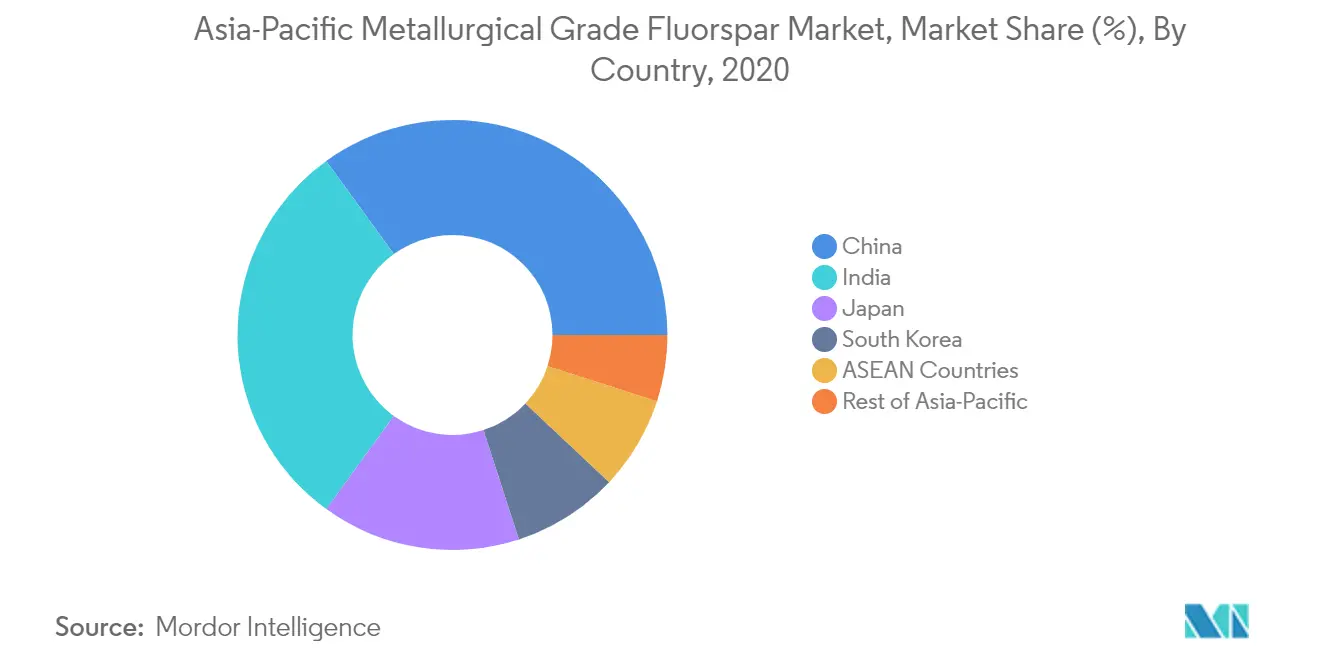

Trung Quốc thống trị thị trường

- Ở châu Á - Thái Bình Dương, Trung Quốc là nền kinh tế lớn nhất tính theo GDP. Năm 2019, GDP của nước này tăng trưởng khoảng 6,1%, bất chấp những xáo trộn thương mại do cuộc chiến thương mại với Mỹ. Hiện tại, nền kinh tế Trung Quốc đang bị ảnh hưởng nặng nề bởi đại dịch Covid-19. Theo IMF, nền kinh tế nước này dự kiến sẽ giảm tốc xuống 2,3% vào năm 2020, trong khi phục hồi lên mức tăng trưởng 8,4% vào năm 2021.

- Sản lượng thép thô của Trung Quốc đã ghi nhận mức tăng trưởng 7% so với cùng kỳ năm 2020, đạt 1065 triệu tấn. Hơn nữa, ngành thép thành phẩm đã đạt sản lượng 1,3 tỷ tấn vào năm 2020, tăng trưởng gần 10% so với năm 2019.

- Nước này sản xuất 30,14 triệu tấn thép không gỉ thô vào năm 2020, tăng 2,51% so với năm 2019. Ngoài ra, Trung Quốc dự kiến sẽ sản xuất 32 triệu tấn thép không gỉ vào năm 2021, tăng hơn 6% so với năm 2020.

- Trung Quốc cũng là nước sản xuất xi măng lớn nhất trên thị trường toàn cầu. Sản lượng xi măng giảm 5,1% trong giai đoạn 2017-2018, tuy nhiên sản lượng đã tăng ổn định trong năm 2019, với 2200 triệu tấn được sản xuất vào năm 2019, nâng cao hiệu quả sử dụng phụ gia xi măng cho mục đích sản xuất xi măng trong nước. Vào tháng 7 năm 2020, sản lượng xi măng là 220 triệu tấn và sản lượng lũy kế là 1,2 tỷ tấn trong 7 tháng đầu năm 2020, giảm 3,5% so với cùng kỳ năm ngoái từ mức 1,3 tỷ tấn trong cùng kỳ năm 2019. sản xuất bị ảnh hưởng nặng nề bởi các lệnh phong tỏa nghiêm ngặt được áp dụng trong nước do đại dịch COVID-19.

- Chính phủ trung ương đang thúc đẩy việc bán cái gọi là 'trái phiếu đặc biệt' trị giá hơn 3,75 nghìn tỷ nhân dân tệ (550 tỷ USD) nhằm khởi động chi tiêu và đầu tư tư nhân. Gần 30% số tiền này được dành cho các khu công nghiệp, xây dựng thị trấn và cơ sở hạ tầng, trong khi 20% khác sẽ được chi cho các dự án giao thông, hậu cần và năng lượng. Những điều này dự kiến sẽ có tác động tích cực đến thị trường fluorit cấp luyện kim trong nước.

- Vì vậy, những yếu tố nói trên dự kiến sẽ có tác động đáng kể đến thị trường trong những năm tới.

Tổng quan về ngành công nghiệp Fluorit cấp luyện kim APAC

Thị trường fluorit cấp luyện kim châu Á-Thái Bình Dương về bản chất là hợp nhất. Một số công ty chủ chốt trên thị trường bao gồm Mexichem SAB de CV (ORBIA), China Kings Resources Group Co., Ltd., Maharashtra Minerals Corporation Limited, Steyuan Mineral Resources Group Ltd., và Zhengzhou Rongsheng Kiln lò chịu lửa Co., Ltd., trong số những người khác.

Các nhà lãnh đạo thị trường Fluorspar cấp luyện kim APAC

-

Mexichem S.A.B. de C.V. (ORBIA)

-

China Kings Resources Group Co., Ltd.

-

Maharashtra Minerals Corporation Limited

-

Steyuan Mineral Resources Group Ltd.

-

Zhengzhou Rongsheng Kiln Refractory Co., Ltd.

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Báo cáo thị trường Fluorspar cấp luyện kim APAC - Mục lục

-

1. GIỚI THIỆU

-

1.1 Giả định nghiên cứu

-

1.2 Phạm vi nghiên cứu

-

-

2. PHƯƠNG PHÁP NGHIÊN CỨU

-

3. TÓM TẮT TÓM TẮT

-

4. ĐỘNG LỰC THỊ TRƯỜNG

-

4.1 Trình điều khiển

-

4.1.1 Sản lượng thép thô ngày càng tăng ở Trung Quốc

-

4.1.2 Trình điều khiển khác

-

-

4.2 Hạn chế

-

4.2.1 Điều kiện bất lợi phát sinh do ảnh hưởng của dịch bệnh Covid-19

-

4.2.2 Các hạn chế khác

-

-

4.3 Phân tích chuỗi giá trị ngành

-

4.4 Phân tích năm lực lượng của Porter

-

4.4.1 Sức mạnh thương lượng của nhà cung cấp

-

4.4.2 Quyền thương lượng của người tiêu dùng

-

4.4.3 Mối đe dọa của những người mới

-

4.4.4 Mối đe dọa của sản phẩm và dịch vụ thay thế

-

4.4.5 Mức độ cạnh tranh

-

-

4.5 Phân tích giao dịch

-

4.6 Phân tích sản xuất

-

-

5. PHÂN PHỐI THỊ TRƯỜNG

-

5.1 Ứng dụng

-

5.1.1 Sắt và thép

-

5.1.2 Nhôm

-

5.1.3 Xi măng

-

5.1.4 Ứng dụng khác

-

-

5.2 Địa lý

-

5.2.1 Trung Quốc

-

5.2.2 Ấn Độ

-

5.2.3 Nhật Bản

-

5.2.4 Hàn Quốc

-

5.2.5 các nước ASEAN

-

5.2.6 Phần còn lại của Châu Á-Thái Bình Dương

-

-

-

6. CẢNH BÁO CẠNH TRANH

-

6.1 Sáp nhập và mua lại, liên doanh, hợp tác và thỏa thuận

-

6.2 Thị phần (%)**/Phân tích xếp hạng

-

6.3 Các chiến lược được áp dụng bởi những người chơi hàng đầu

-

6.4 Hồ sơ công ty

-

6.4.1 China Kings Resources Group Co., Ltd.

-

6.4.2 GOBISHOO CO., Ltd FLUORSPAR MINING ORE, AND PROCESSING

-

6.4.3 Maharashtra Minerals Corporation Limited

-

6.4.4 Mexichem S.A.B. de C.V. (ORBIA)

-

6.4.5 Minchem Impex

-

6.4.6 MUJIM

-

6.4.7 Possehl Erzkontor GmbH & Co. KG

-

6.4.8 Seaforth Mineral & Ore Co.

-

6.4.9 Shanghai Minmetals Co. Ltd

-

6.4.10 Steyuan Mineral Resources Group Ltd

-

6.4.11 Zhengzhou Rongsheng Kiln Refractory Co. Ltd

-

6.4.12 Zhejiang wuyi shenglong flotation co., ltd

-

6.4.13 Zhejiang Yipeng Chemical Co. Ltd

-

-

-

7. CƠ HỘI THỊ TRƯỜNG VÀ XU HƯỚNG TƯƠNG LAI

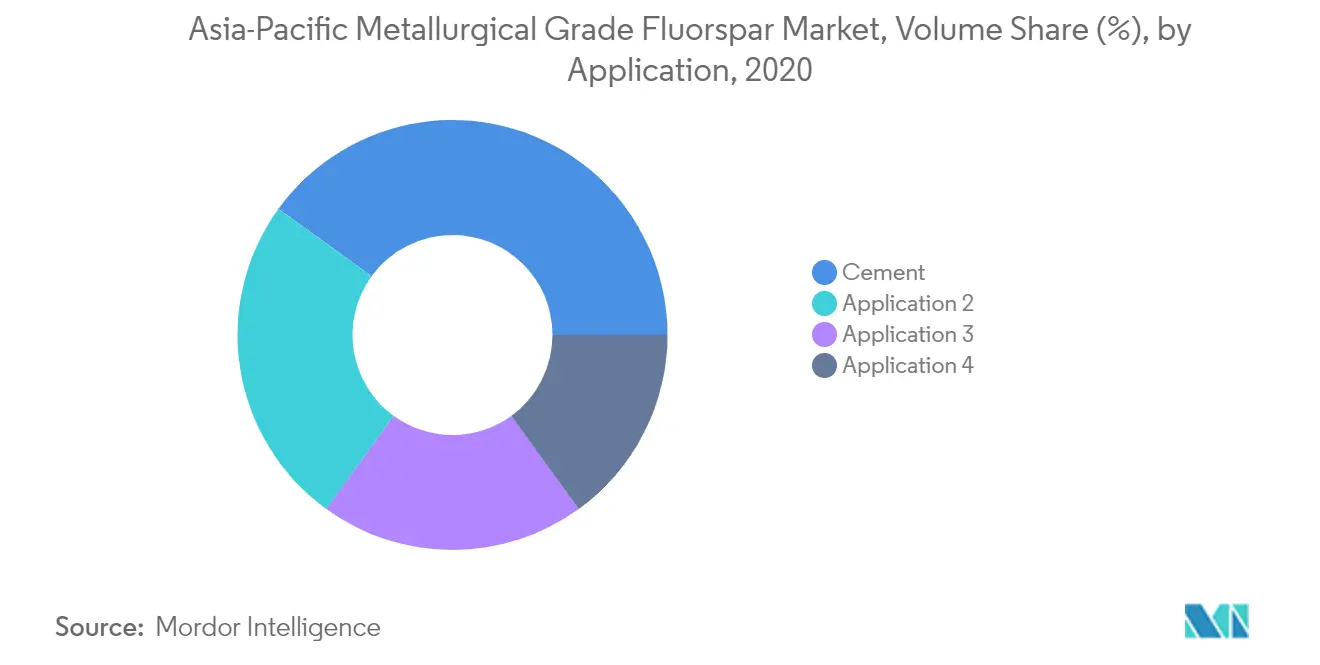

Phân đoạn ngành công nghiệp Fluorit cấp luyện kim APAC

Fluorspar còn được gọi là fluorit hoặc canxi florua (CaF2) là muối canxi của axit flohydric chủ yếu được tìm thấy trong đá granit và các loại đá núi lửa khác. Fluorpar cấp luyện kim được sản xuất bằng cách phân loại, nghiền, nghiền và sàng fluorit có nguồn gốc từ khai thác mỏ, chứa khoảng 60 đến 96% CaF2. Nó tìm thấy ứng dụng chính của nó trong sản xuất thép và sản xuất xi măng. Thị trường fluorit cấp luyện kim châu Á-Thái Bình Dương được phân chia theo ứng dụng và địa lý. Theo ứng dụng, thị trường được phân thành Sắt thép, Nhôm, Xi măng và các ứng dụng khác. Báo cáo cũng đề cập đến quy mô thị trường và dự báo về thị trường fluorit cấp luyện kim ở 5 quốc gia trong khu vực Châu Á - Thái Bình Dương. Đối với mỗi phân khúc, quy mô và dự báo thị trường được thực hiện trên cơ sở khối lượng (kg).

| Ứng dụng | ||

| ||

| ||

| ||

|

| Địa lý | ||

| ||

| ||

| ||

| ||

| ||

|

Câu hỏi thường gặp về nghiên cứu thị trường Fluorspar cấp luyện kim APAC

Quy mô thị trường Fluorspar cấp luyện kim châu Á-Thái Bình Dương hiện nay là bao nhiêu?

Thị trường Fluorspar cấp luyện kim châu Á-Thái Bình Dương dự kiến sẽ đăng ký CAGR lớn hơn 5% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong Thị trường Fluorspar cấp luyện kim châu Á-Thái Bình Dương?

Mexichem S.A.B. de C.V. (ORBIA), China Kings Resources Group Co., Ltd., Maharashtra Minerals Corporation Limited, Steyuan Mineral Resources Group Ltd., Zhengzhou Rongsheng Kiln Refractory Co., Ltd. là những công ty lớn hoạt động tại Thị trường Fluorspar cấp luyện kim châu Á-Thái Bình Dương.

Thị trường Fluorspar cấp luyện kim châu Á-Thái Bình Dương này diễn ra trong những năm nào?

Báo cáo đề cập đến quy mô lịch sử thị trường Fluorspar cấp luyện kim châu Á-Thái Bình Dương trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô thị trường Fluorspar cấp luyện kim châu Á-Thái Bình Dương trong các năm 2024, 2025, 2026, 2027 , 2028 và 2029.

Báo cáo ngành công nghiệp Fluorspar cấp luyện kim châu Á-Thái Bình Dương

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Fluorspar cấp luyện kim châu Á-Thái Bình Dương năm 2024, do Mordor Intelligence™ Industry Reports tạo ra. Phân tích Fluorspar cấp luyện kim châu Á-Thái Bình Dương bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan lịch sử. Lấy mẫu của phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.