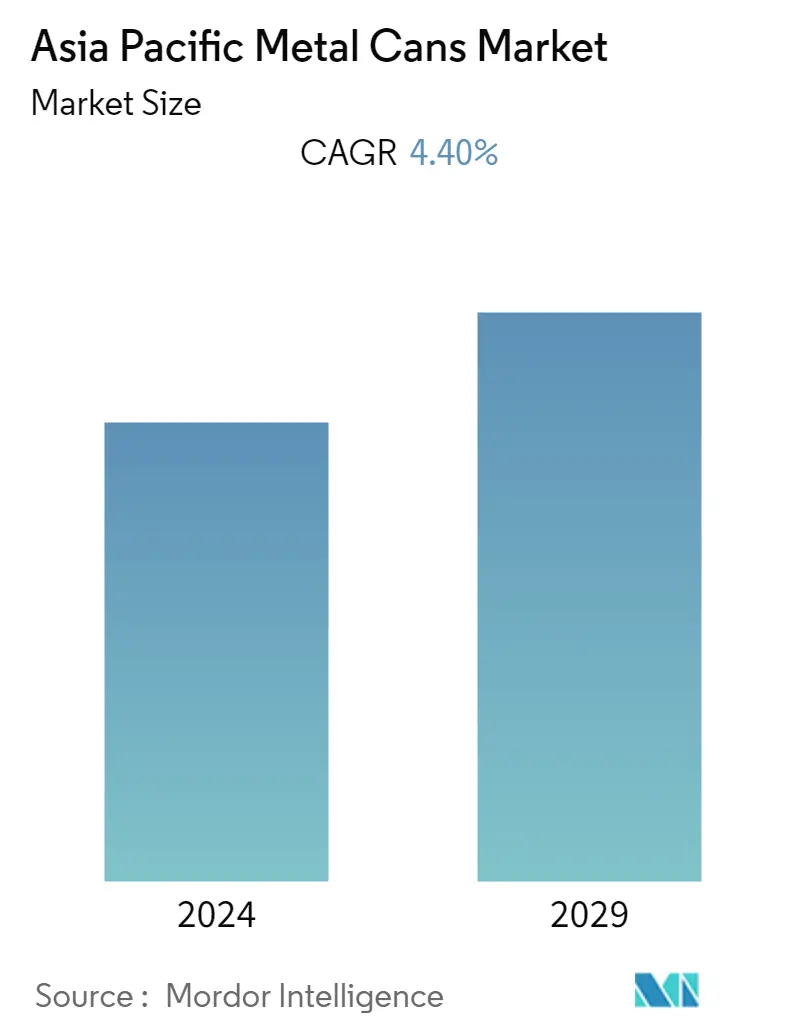

Quy mô thị trường lon kim loại APAC

| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

| CAGR | 4.40 % |

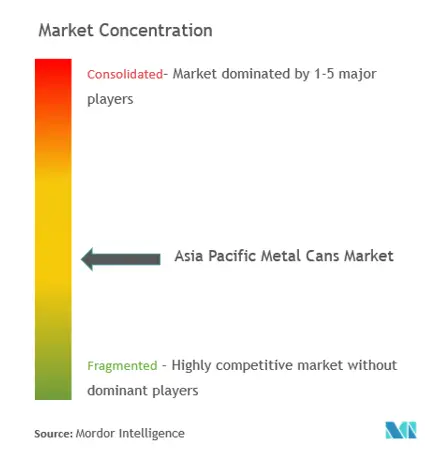

| Tập Trung Thị Trường | Trung bình |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường lon kim loại APAC

Thị trường lon kim loại APAC dự kiến sẽ đạt tốc độ CAGR là 4,4% trong giai đoạn dự báo 2021-2026. Ngành thực phẩm và đồ uống, với thị phần kim loại lớn, có thể cung cấp cho thị trường bao bì, đang chứng kiến nhu cầu rất lớn trong bối cảnh đại dịch COVID-19, do ngành này thuộc nhóm hàng hóa thiết yếu. Lệnh đóng cửa được thi hành trên toàn thế giới do đại dịch COVID-19 đã tạo ra sự thay đổi đáng kể trong thói quen tiêu dùng của con người. Nhu cầu ngày càng tăng đối với các sản phẩm thực phẩm đóng gói, thịt, rau và trái cây, cùng nhiều loại khác.

- Đặc tính bảo quản tuyệt vời và tính toàn vẹn về cấu trúc của lon kim loại, mang lại thời hạn sử dụng cao hơn, đã dẫn đến việc sử dụng nhiều lon kim loại trong ngành đóng gói thực phẩm trên khắp châu Á. Thực phẩm đóng gói và tiện lợi đã trở thành chế độ ăn kiêng chủ yếu của nhiều người tiêu dùng do lối sống và lịch trình làm việc bận rộn của họ.

- Xu hướng tiêu dùng, chẳng hạn như ưa thích các dạng đóng gói kích thước nhỏ và nhiều gói, đang hỗ trợ sự tăng trưởng về số lượng của thị trường lon kim loại toàn cầu.

- Nhu cầu về lon mini ngày càng tăng, đặc biệt là ở các thị trường châu Á - Thái Bình Dương, như Ấn Độ, Trung Quốc và Nhật Bản. Do đó, hầu hết các công ty đồ uống trong khu vực đều cung cấp sản phẩm lon mini, thường chứa khối lượng sản phẩm nhỏ hơn và giá thành thấp hơn so với các sản phẩm đóng lon truyền thống.

- Hơn nữa, các xu hướng châu Á đan xen với sự tăng trưởng của Đông Nam Á. Nhiều nhà sản xuất từ Trung Quốc và Nhật Bản đã mở rộng dấu ấn của họ trong khu vực. Ví dụ, Tập đoàn Showa Aluminium Can Corporation, thông qua Dự án 2020+, đã tập trung vào việc đẩy nhanh tốc độ tăng trưởng hoạt động kinh doanh của mình trong trung hạn bằng cách nhắm mục tiêu vào Đông Nam Á.

- Sau đó, tính đến tháng 10 năm 2020, nhiều dự án thép lớn ở Đông Nam Á đã được hỗ trợ bởi đầu tư của Trung Quốc. Cùng thời điểm này trong năm, Đông Nam Á được cho là đã thu hút được sự chú ý khi ngày càng nhiều công ty thực phẩm chuyển từ hộp nhựa sang hộp đựng có thể tái chế hơn. Tập đoàn UACJ, một công ty có trụ sở tại Tokyo, dự kiến sẽ tăng công suất sản xuất tấm nhôm tại các nhà máy ở Đông Nam Á vào năm 2021.

- Hơn nữa, nhiều cải tiến liên quan đến quy trình sản xuất, hình dạng, kích thước và bao bì thông minh đang giúp các nhà sản xuất lon kim loại theo kịp xu hướng thị trường hiện tại. Các bề mặt sạch cung cấp nhiều giải pháp in ấn và ghi nhãn nhiều giai đoạn đang thu hút nhiều đổi mới tiếp thị.

- Ví dụ, Hindustan Tin Works Ltd, có trụ sở ở Ấn Độ, cung cấp các loại lon thông thường được sản xuất thường xuyên và không chỉ có đặc tính ngăn chặn oxy, độ ẩm và vi khuẩn cao nhất mà còn đóng vai trò là rào cản tuyệt vời khỏi loài gặm nhấm và các loài gây hại khác đối với đảm bảo rằng sản phẩm được an toàn bên trong bao bì cho đến khi được tiêu thụ cuối cùng.

- Hơn nữa, lon kim loại, đặc biệt là nhôm, là đơn vị đóng gói được tái chế nhiều nhất vì chúng có thể được tái chế khi hết vòng đời mà không làm giảm chất lượng, khiến chúng trở thành vật liệu đóng gói ưa thích của các thương hiệu trong các ngành, trước các vật liệu khác như nhựa và giấy. Do đó, việc đưa một lon mới trở lại kệ chỉ sau 60 ngày khiến bao bì bằng nhôm phù hợp với ngành thực phẩm, đồ uống và bình xịt.

Xu hướng thị trường lon kim loại APAC

Thực phẩm đóng hộp chiếm lĩnh thị phần

- Xu hướng ngày càng tăng trên thị trường thực phẩm đóng hộp là những đổi mới về bao bì. Với nhu cầu ngày càng tăng về thực phẩm đóng hộp không chứa hóa chất, các nhà sản xuất đang tập trung vào đổi mới bao bì. Nhiều thương hiệu sản phẩm thực phẩm đóng hộp đã bắt đầu cung cấp thực phẩm trong hộp đựng không chứa BPA.

- Nhu cầu về hộp đựng thực phẩm bằng thép kín và chống giả rất cao vì chúng bảo vệ thực phẩm khỏi vi khuẩn có hại. Ngoài ra, do cuộc sống bận rộn và bận rộn của người tiêu dùng, thực phẩm đóng hộp dự kiến sẽ ngày càng trở nên quan trọng hơn.

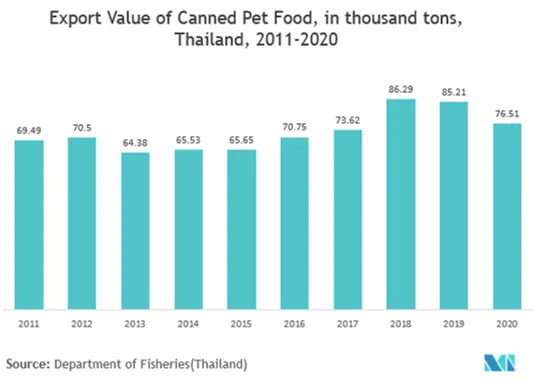

- Bao bì thức ăn cho vật nuôi có thể ảnh hưởng đáng kể đến chất lượng và độ an toàn của sản phẩm thực phẩm thông qua việc cung cấp các rào cản chống ẩm và các điều kiện môi trường khác có thể dẫn đến ô nhiễm và hư hỏng. Kim loại chủ yếu được sử dụng trong bao bì thức ăn cho vật nuôi, bao gồm thiếc hoặc nhôm, và nó được bịt kín để không thức ăn, mùi hoặc rò rỉ nào có thể thoát ra ngoài.

- Thiết kế hạn chế về tính linh hoạt và sự bất tiện khi mở hộp là những nhược điểm đáng kể của hộp thức ăn cho vật nuôi bằng kim loại. Phân khúc này đang nỗ lực tăng khả năng cạnh tranh bằng cách nhấn mạnh đến sự an toàn của lon thép và sự thân thiện với môi trường của chúng, nhờ khả năng tái chế và sử dụng nội dung tái chế. Thức ăn dành cho vật nuôi được đóng gói trong lon kim loại được ưa chuộng hơn so với thức ăn được đóng gói trong các loại nhựa thay thế do niêm phong chặt chẽ và bằng chứng giả mạo trong lon.

- Các ưu điểm khác bao gồm chi phí thấp, thời hạn sử dụng dài, độ bền và khả năng phù hợp với các sản phẩm thực phẩm ướt. Ngoài ra, sự hiện diện của các kết thúc mở dễ dàng được kỳ vọng sẽ hỗ trợ các cơ hội tiếp tục. Tốc độ làm đầy nhanh và hiệu quả của dây chuyền đóng hộp thực phẩm bằng kim loại cũng khiến các nhà sản xuất không muốn chuyển sản xuất sang các chất thay thế bằng nhựa, vốn sản xuất chậm hơn và kéo theo chi phí sản xuất tăng thêm.

Ấn Độ chứng kiến sự tăng trưởng đáng kể

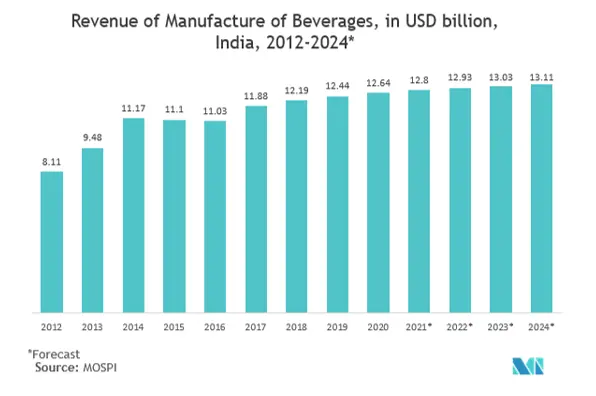

- Trong phân khúc đồ uống, nước giải khát được coi là sản phẩm sử dụng lon kim loại hàng đầu cho các giải pháp đóng gói. Theo báo cáo của đối tác đóng chai Varun Beverages Ltd của PepsiCo Ấn Độ, thị trường nước giải khát Ấn Độ có thể tiếp tục quỹ đạo tăng trưởng vì mức tiêu thụ chai bình quân đầu người hàng năm sẽ đạt khoảng 84 chai vào năm 2021.

- Quy định gần đây về lệnh cấm nhựa sử dụng một lần dự kiến sẽ thúc đẩy tăng trưởng bao bì nhựa, dự kiến sẽ được thực thi trong tương lai sau khi cuộc thảo luận với tất cả các bên liên quan kết thúc. Cơ quan Tiêu chuẩn và An toàn Thực phẩm Ấn Độ đang trong quá trình xem xét lệnh cấm sử dụng vật liệu nhựa dùng một lần để phù hợp với việc sử dụng các chất thay thế thân thiện với môi trường.

- Với sự tăng trưởng của thị trường đồ uống có cồn và không cồn trong nước, nhu cầu về bao bì lon kim loại dự kiến sẽ tăng đáng kể trong nước. Ví dụ, theo Hiệp hội các nhà sản xuất bia thủ công Ấn Độ, số lượng nhà máy bia nhỏ ở Ấn Độ đã tăng vọt từ 20 lên 120 trong 5 năm qua.

- Hiệp hội có tên là Hiệp hội lon nước giải khát bằng nhôm của Ấn Độ (ABCAI), ủng hộ việc thay thế nhựa và thủy tinh bằng nhôm làm vật liệu đóng gói. Hơn nữa, tỷ lệ sử dụng lon nhôm trong nước là 5% và mục tiêu của hiệp hội là giúp mức tăng trưởng đạt khoảng 25% vào năm 2030.

- Hơn nữa, sự phát triển nhanh chóng trên thị trường bia của các công ty mới hơn trong nước đang giúp phân khúc lon kim loại của Ấn Độ. Ball Corporations cũng cung cấp lon kim loại đáp ứng yêu cầu về sản phẩm đồ uống, với công suất hàng năm là 1,3 tỷ lon ở Ấn Độ. Theo Ball Corporation, mức tiêu thụ ở Ấn Độ thấp hơn một lon bình quân đầu người, điều này mang đến cơ hội lớn cho các nhà cung cấp bao bì kim loại thâm nhập vào thị trường mới nổi.

Tổng quan về ngành lon kim loại APAC

Thị trường Hộp kim loại Châu Á Thái Bình Dương có tính cạnh tranh vừa phải, có rất ít công ty chiếm thị phần chi phối và ít công ty mới tham gia. Các công ty tiếp tục đổi mới và tham gia vào các quan hệ đối tác chiến lược để giữ thị phần của mình.

- Tháng 8 năm 2020 - Nhà sản xuất lon thực phẩm Trung Quốc, ORG technology, công bố ra mắt sách trắng về chiến lược phát triển lon thực phẩm. Công ty tập trung vào các loại lon kim loại bằng sắt tráng có khả năng chống ẩm, an toàn, bảo vệ môi trường, chống ăn mòn, chống đùn và các đặc tính khác để tạo được sức hút trên thị trường.

- Tháng 2 năm 2021 - Chịu trách nhiệm Whatr, một thương hiệu cây nhà lá vườn, ra mắt nước suối đựng trong lon nước giải khát bằng nhôm do Ball Corporation ('Ball'), nhà sản xuất bao bì nhôm hàng đầu thế giới sản xuất. Công ty dự định tạo ra một thương hiệu biểu thị sự bền vững và trở thành người đóng góp đáng kể cho nền kinh tế tuần hoàn.

Dẫn đầu thị trường lon kim loại APAC

-

Ball Corporation

-

Crown Holdings

-

Ardagh Group SA

-

Silgan Holdings Inc.

-

Mauser Packaging Solution

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường lon kim loại APAC

- Tháng 2 năm 2021 - phòng thí nghiệm kiểm nghiệm lon trung tâm của Tập đoàn Sunrise của Trung Quốc, trước đây là Tập đoàn Shengxing, ở An Huy, đã được gã khổng lồ thực phẩm và đồ uống toàn cầu PepsiCo chính thức công nhận và trở thành công ty đầu tiên ở Trung Quốc đạt được trạng thái này. Do đó, các công ty đang đặt mục tiêu cắt giảm chi phí sản xuất hộp kim loại thông qua việc áp dụng các công nghệ mới bằng cách xây dựng cơ sở hạ tầng cần thiết cho hoạt động RD và thử nghiệm.

Báo cáo thị trường lon kim loại APAC - Mục lục

1. GIỚI THIỆU

1.1 Giả định nghiên cứu và định nghĩa thị trường

1.2 Phạm vi nghiên cứu

2. PHƯƠNG PHÁP NGHIÊN CỨU

3. TÓM TẮT TÓM TẮT

4. ĐỘNG LỰC THỊ TRƯỜNG

4.1 Tổng quan thị trường

4.2 Phân tích chuỗi giá trị ngành

4.3 Sức hấp dẫn của ngành - Phân tích năm lực lượng của Porter

4.3.1 Sức mạnh thương lượng của nhà cung cấp

4.3.2 Quyền thương lượng của người mua

4.3.3 Mối đe dọa của những người mới

4.3.4 Mối đe dọa của sản phẩm thay thế

4.3.5 Cường độ của sự ganh đua đầy tính canh tranh

4.4 Đánh giá tác động của Covid-19 tới thị trường

4.5 Trình điều khiển thị trường

4.5.1 Tỷ lệ tái chế cao của bao bì kim loại

4.5.2 Sự tiện lợi và giá thấp hơn do thực phẩm đóng hộp mang lại

4.6 Hạn chế thị trường

4.6.1 Sự hiện diện của các giải pháp đóng gói thay thế

5. PHÂN PHỐI THỊ TRƯỜNG

5.1 Loại vật liệu

5.1.1 Nhôm

5.1.2 Thép

5.2 Các loại lon

5.2.1 Đồ ăn

5.2.1.1 Rau

5.2.1.2 trái cây

5.2.1.3 Thức ăn cho thú cưng

5.2.1.4 Súp

5.2.1.5 Cà phê

5.2.1.6 Các loại hộp thực phẩm khác

5.2.2 Đồ uống

5.2.2.1 Đồ uống có cồn

5.2.2.2 Đồ uống không cồn

5.2.3 Bình xịt

5.2.3.1 Chăm sóc mỹ phẩm và cá nhân

5.2.3.2 Hộ gia đình

5.2.3.3 Dược phẩm/Thú y

5.2.3.4 Sơn và Vecni

5.2.3.5 Ô tô/Công nghiệp

5.2.3.6 Các ngành người dùng cuối khác

5.2.4 Các loại lon khác

5.3 Quốc gia

5.3.1 Ấn Độ

5.3.2 Trung Quốc

5.3.3 Hàn Quốc

6. CẢNH BÁO CẠNH TRANH

6.1 Hồ sơ công ty

6.1.1 Amcor

6.1.2 Ball Corporation

6.1.3 BWAY

6.1.4 Crown Holdings

6.1.5 Silgan Containers LLC

6.1.6 Aj Packaging

6.1.7 EBI Packaging

6.1.8 Shanghai Jima Industrial Co.,Ltd

7. PHÂN TÍCH ĐẦU TƯ

8. TƯƠNG LAI CỦA THỊ TRƯỜNG

Phân khúc ngành công nghiệp lon kim loại APAC

Lon kim loại là vật chứa để phân phối hoặc lưu trữ hàng hóa. Nó bao gồm kim loại mỏng, được thúc đẩy nổi bật bởi việc sử dụng ngày càng tăng trong bao bì thực phẩm và đồ uống. Do lối sống thay đổi, nhu cầu về đồ uống có cồn và không cồn ngày càng tăng, thu nhập khả dụng tăng và nhu cầu thực phẩm chế biến sẵn ngày càng tăng đang đánh dấu sự tăng trưởng của thị trường này.

| Loại vật liệu | ||

| ||

|

| Các loại lon | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

| Quốc gia | ||

| ||

| ||

|

Câu hỏi thường gặp về nghiên cứu thị trường lon kim loại APAC

Quy mô thị trường lon kim loại châu Á Thái Bình Dương hiện tại là bao nhiêu?

Thị trường lon kim loại Châu Á Thái Bình Dương dự kiến sẽ đạt tốc độ CAGR là 4,40% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong Thị trường lon kim loại Châu Á Thái Bình Dương?

Ball Corporation, Crown Holdings, Ardagh Group SA, Silgan Holdings Inc., Mauser Packaging Solution là những công ty lớn hoạt động tại Thị trường Lon kim loại Châu Á Thái Bình Dương.

Thị trường lon kim loại Châu Á Thái Bình Dương này diễn ra trong những năm nào?

Báo cáo bao gồm quy mô thị trường lịch sử của Thị trường hộp kim loại Châu Á Thái Bình Dương trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Hộp kim loại Châu Á Thái Bình Dương trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành lon kim loại Châu Á Thái Bình Dương

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Lon kim loại Châu Á Thái Bình Dương năm 2024, được tạo bởi Mordor Intelligence™ Industry Reports. Phân tích Lon kim loại Châu Á Thái Bình Dương bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.