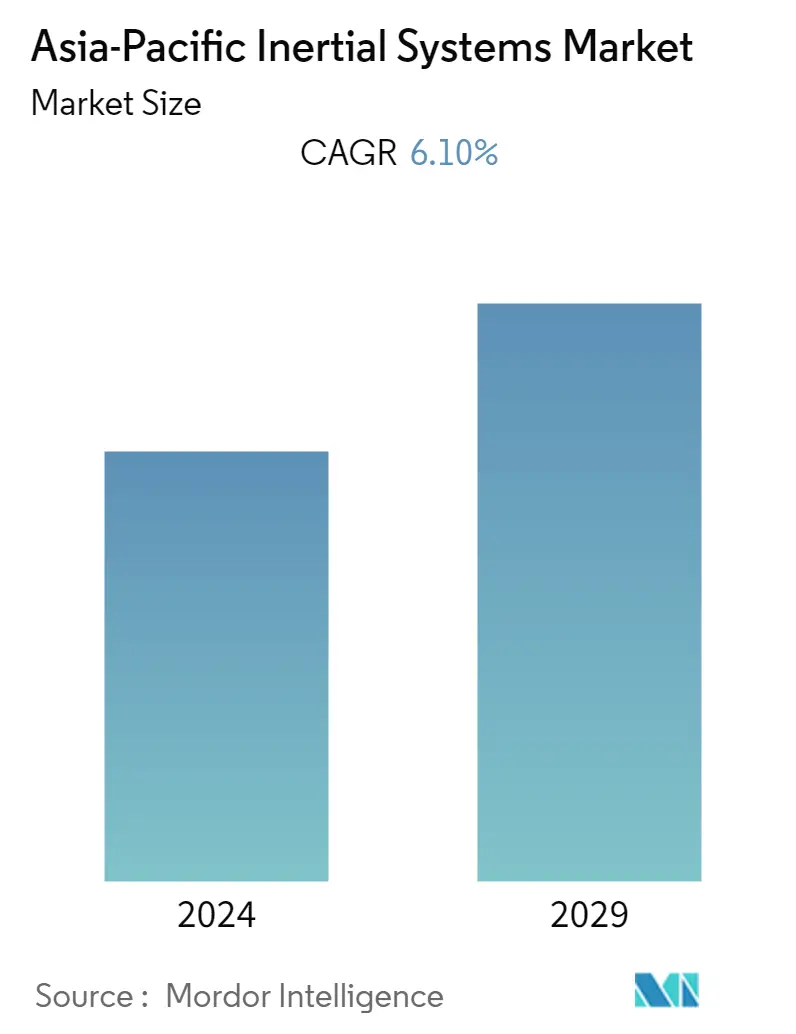

Quy mô thị trường hệ thống quán tính APAC

| Giai Đoạn Nghiên Cứu | 2023 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

| Giai Đoạn Dữ Liệu Dự Báo | 2024 - 2029 |

| CAGR | 6.10 % |

| Tập Trung Thị Trường | Trung bình |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường hệ thống quán tính APAC

Thị trường hệ thống quán tính châu Á-Thái Bình Dương dự kiến sẽ đạt tốc độ CAGR là 6,1% trong giai đoạn dự báo.

- Châu Á-Thái Bình Dương là nơi tập trung các nhà sản xuất và xuất khẩu hàng hóa lớn nhất thế giới. Ngoài ra, các quốc gia như Indonesia, Trung Quốc, Nhật Bản và Ấn Độ là những cường quốc về công nghiệp. Các doanh nghiệp trong nước và các tổ chức quốc tế đều có nhà máy lớn để xuất khẩu và tự tiêu thụ tại các quốc gia này. Với nền kinh tế đang phát triển ở khu vực này, các công ty mới từ nhiều nơi trên thế giới đang tìm cách đầu tư. Các nhà máy đang vận hành nhiều máy móc hơn trong dây chuyền sản xuất để nâng cao tốc độ và hiệu quả sản xuất.

- Sự tiến bộ của lối sống trên toàn thế giới đã dẫn đến nhu cầu về thiết bị thoải mái hơn, cho phép công nghệ cảm biến chuyển động sử dụng rộng rãi cảm biến quán tính, điều này đã trở thành yếu tố thúc đẩy chính trên thị trường này.

- Hơn nữa, nó được dự đoán sẽ xác định xu hướng trong vài năm tới. Sự gia tăng chưa từng có của các phương tiện không người lái trong các ứng dụng dân sự và quốc phòng khác nhau đã làm tăng nhu cầu về các hệ thống định vị phức tạp, bao gồm cả cảm biến quán tính. Sự phát triển công nghệ đã làm cho các cảm biến trở nên sẵn có và giá cả phải chăng, khiến việc sử dụng chúng trở nên phổ biến trong các thiết bị hàng ngày.

- Sự tích hợp ngày càng tăng của các hệ thống định vị như GPS/INS và GNSS/INS đã bổ sung thêm các tính năng hiệu suất cao hơn hệ thống định vị truyền thống, do đó thúc đẩy thị trường hệ thống quán tính. Trong những năm gần đây, nhu cầu về các phương tiện không người lái như máy bay không người lái (UAV), phương tiện tự hành dưới nước (AUV) và phương tiện điều khiển từ xa (ROV) tăng lên đáng kể trên các ứng dụng đa dạng trong cả ứng dụng quốc phòng và dân sự đã thúc đẩy sự phát triển của khu vực châu Á. -Thị trường hệ thống dẫn đường quán tính Thái Bình Dương.

- COVID-19 đã tác động đáng kể đến nhiều thị trường toàn cầu khác nhau do các lệnh phong tỏa cũng như nhiều quy tắc và quy định do chính phủ áp đặt. Thị trường trở lại ổn định khi chính phủ tại các khu vực nới lỏng các quy tắc và quy định đặt ra trước đó. Doanh số bán hàng của thị trường người dùng cuối tăng lên, dự kiến sẽ tiếp tục tăng trong giai đoạn dự báo và thúc đẩy thị trường.

Xu hướng thị trường hệ thống quán tính APAC

Tăng nhu cầu về độ chính xác để thúc đẩy thị trường

- Mức độ chính xác và độ tin cậy cao là những tính năng chính của hệ thống định vị. Hệ thống dẫn đường quán tính có ưu điểm khác so với các hệ thống dẫn đường khác ở chỗ chúng không phụ thuộc vào các thiết bị hỗ trợ bên ngoài để chọn chuyển động quay và gia tốc của vật thể chuyển động. Các hệ thống này sử dụng hỗn hợp con quay hồi chuyển, gia tốc kế và từ kế để xác định các biến vectơ của phương tiện hoặc vật thể chuyển động.

- Hệ thống định vị tự nhiên phù hợp cho việc điều hướng, điều khiển và hướng dẫn tích hợp cho các phương tiện trong các khu vực đầy thách thức. Không giống như GPS và các hệ thống định vị khác, hệ thống quán tính có thể duy trì hiệu suất ngay cả trong những điều kiện khó khăn. Các đơn vị đo lường quán tính (IMU) được trang bị tốt để ước tính một số số liệu cho hệ thống định vị. Các hệ thống này không thay đổi do các vấn đề về bức xạ và gây nhiễu. Hệ thống quán tính có dây đeo được sử dụng tốt hơn trong hệ thống dẫn đường quán tính so với hệ thống có gimbal, vì chúng được gắn vào vật thể chuyển động và mang lại độ tin cậy cũng như hiệu suất cao hơn. Chúng mang lại hiệu quả về mặt chi phí vì được tích hợp với các kỹ thuật MEMS.

- Khi các công nghệ tiên tiến như AI và học máy được áp dụng rộng rãi hơn, những chiếc xe robot tiên tiến được điều khiển từ xa thông qua công nghệ cảm biến đang trở nên phổ biến hơn. Do đó, các tham số vị trí chính xác, chẳng hạn như độ cao và hướng của thiết bị cấp chiến thuật, là rất cần thiết trong tình huống hiện tại.

- Hệ thống dẫn đường quán tính có sẵn để sử dụng thương mại trên máy bay tư nhân, thiết bị bay không người lái, các đơn vị quân sự và quốc phòng và là một phần không thể thiếu của hệ thống điều khiển dẫn đường. Chúng cũng có thể tương tác với các hệ thống định vị khác nhờ những tiến bộ dần dần về khả năng xử lý của hệ thống. Một số hệ quán tính, như từ kế, chủ yếu được sử dụng để xác định hướng và sự tồn tại của từ trường kết hợp với các hệ quán tính khác.

- Các hệ thống đa trục như IMU và AHRS được vận hành để xác định độ cao, vị trí, gia tốc và vận tốc của vật thể chuyển động. Hệ thống quán tính hoàn hảo để mang lại độ chính xác cao trong hệ thống định vị bằng cách sử dụng hỗn hợp gia tốc kế, con quay hồi chuyển và từ kế.

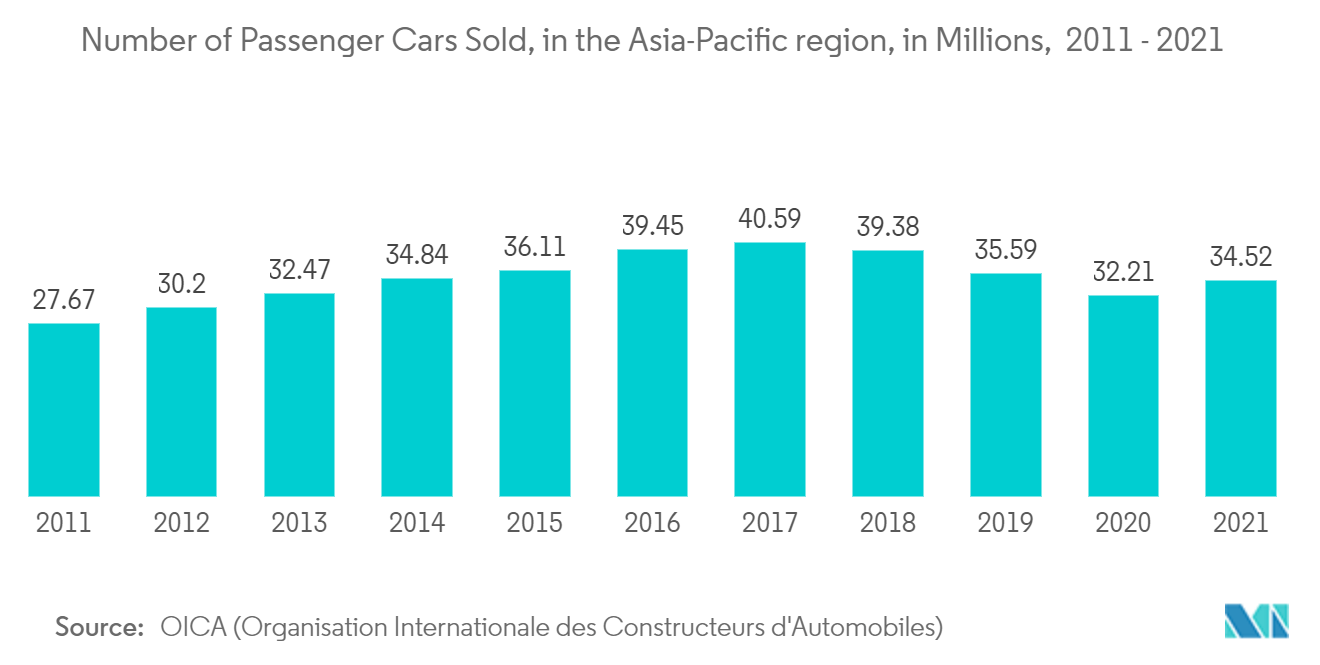

- Ô tô chở khách phụ thuộc rất nhiều vào hệ thống định vị, vốn luôn có nhu cầu trong khu vực. Theo OICA (Tổ chức Internationale des Constructeurs d'Automobiles), năm 2021, khu vực châu Á - Thái Bình Dương đã bán được khoảng 34 triệu xe du lịch, trong đó có Trung Đông, trong đó Trung Quốc bán được hơn 21 triệu. Những con số này được dự đoán sẽ tăng trong khu vực và thúc đẩy thị trường.

Các ứng dụng quân sự ngày càng tăng và việc mở rộng MEMS có thể thúc đẩy thị trường

- Hệ thống súng cối bản địa Dhanush là hệ thống mới được bổ sung gần đây cho quân đội Ấn Độ. Các loại vũ khí này có hệ thống dẫn đường quán tính giúp dẫn tên lửa cách xa vị trí đặt súng gần 36 km. Công nghệ mới cũng bao gồm việc tự động đặt súng và ghi lại súng dựa trên GPS. Pháo tính toán đường đạn và đo vận tốc trên tàu thông qua các tính năng của nó. Các công nghệ như hình ảnh nhiệt, máy ảnh và máy đo khoảng cách bằng laser rất quan trọng trong việc cải tiến hệ thống quán tính.

- IMU trong các hoạt động quân sự, đặc biệt là máy bay không người lái (UAV), đã khuyến khích các công ty tạo ra các giải pháp tiên tiến cho công nghệ này. Do đó, IMU thế hệ tiếp theo chủ yếu có sẵn trên thị trường hiện nay.

- Hệ thống dẫn đường quán tính được vận hành trong hầu hết mọi tên lửa và bom dẫn đường chính xác trong quân đội, cho phép những vũ khí này nhắm mục tiêu và thiết lập lộ trình bay một cách chính xác. Dẫn đường quán tính sử dụng các cảm biến đo lường nhạy cảm để đo vị trí của tên lửa dựa trên gia tốc được áp dụng sau khi nó rời khỏi một địa điểm đã biết. Máy bay thương mại sử dụng điều hướng quán tính với con quay hồi chuyển laser dạng vòng, hệ thống này kém chính xác hơn so với hệ thống cơ học được sử dụng trong ICBM nhưng vẫn mang lại sự xác định chính xác, phần nào về vị trí.

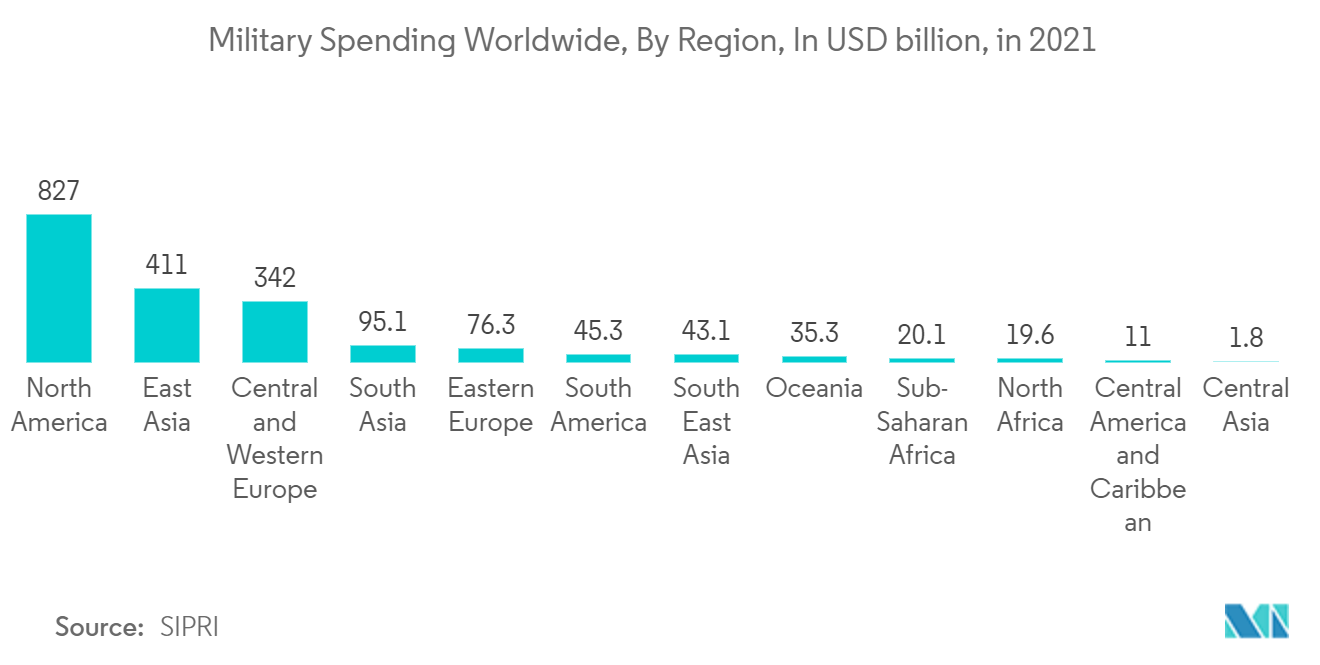

- Xung đột quân sự thường xuyên xảy ra ở khu vực châu Á - Thái Bình Dương. Tần suất xung đột lãnh thổ ngày càng gia tăng trong khu vực đã khuyến khích các nước mua tên lửa hành trình hiện đại để tăng cường an ninh. Sự phát triển của chi tiêu quân sự ở các quốc gia khác nhau trong khu vực đã hỗ trợ việc phát triển và mua sắm các hệ thống tên lửa hành trình hiện đại, thúc đẩy ngành công nghiệp này phát triển.

- Ấn Độ và Pakistan tiếp tục thiết kế hệ thống phóng tên lửa và kho vũ khí hạt nhân. Mối quan hệ cản trở ngày càng tăng giữa Ấn Độ, Pakistan và Trung Quốc thúc đẩy việc mua sắm và phát triển các chiến lược quân sự tiên tiến như máy bay, tàu ngầm, pháo binh và hệ thống tên lửa, cùng nhiều thứ khác.

- Theo SIPRI (Viện Nghiên cứu Hòa bình Quốc tế Stockholm), năm 2021, chi tiêu quân sự của Đông Á lên tới 411 tỷ USD, đứng thứ hai sau Bắc Mỹ. Nam Á, Đông Nam Á, Châu Đại Dương và Trung Á chi lần lượt 95,10 tỷ USD, 43,10 tỷ USD, 35,30 tỷ USD và 1,80 tỷ USD.

Tổng quan về ngành hệ thống quán tính APAC

Thị trường hệ thống quán tính châu Á-Thái Bình Dương bị phân mảnh vừa phải do có sự hiện diện của các nhà cung cấp giải pháp hệ thống quán tính khác nhau. Tuy nhiên, các nhà cung cấp luôn tập trung vào việc mở rộng sản phẩm để cải thiện khả năng hiển thị và sự hiện diện của họ. Các công ty cũng đang áp dụng quan hệ đối tác chiến lược và mua lại để đạt được sức hút của thị trường và tăng thị phần của họ.

- Tháng 7 năm 2022 - Honeywell và Hanwha Systems công bố ký kết Biên bản ghi nhớ hợp tác phát triển hệ thống máy bay không người lái (UAS) và mở rộng công nghệ di chuyển trên không đô thị (UAM) tại Hàn Quốc. Được thành lập tại Hàn Quốc, Hanwha Systems cung cấp các công nghệ thông minh nổi bật trong cơ sở hạ tầng thông tin và điện tử quốc phòng. Honeywell là nhà cung cấp chính công nghệ UAS/UAM, cung cấp nhiều loại công nghệ sẵn có và hỗ trợ khách hàng xây dựng một tương lai bền vững hơn cho ngành hàng không. Theo các điều khoản của Biên bản ghi nhớ, các công ty sẽ nghiên cứu các giải pháp động cơ lai khác nhau để áp dụng danh mục mở rộng nền tảng UAM của Honeywell và Hanwha Systems gồm các dịch vụ cạnh tranh được phát triển để hỗ trợ thị trường UAS/UAM.

- Tháng 11 năm 2022 - GAMECO và Thales đã ký thỏa thuận hợp tác công nghiệp để tăng cường hợp tác trong các hoạt động MRO. Thales sẽ tiếp tục hỗ trợ GAMECO trong việc bảo trì máy bay, phân phối mua sắm vật tư hàng không, tài liệu kỹ thuật và Bộ chương trình thử nghiệm (TPS). Cả hai công ty, với thỏa thuận này, sẽ duy trì động lực hợp tác nhằm góp phần phát triển chất lượng cao của thị trường hàng không dân dụng Trung Quốc với các sản phẩm, giải pháp và dịch vụ chất lượng sáng tạo.

Dẫn đầu thị trường hệ thống quán tính APAC

-

Honeywell Aerospace Inc.

-

Northrop Grumman Corporation

-

Bosch Sensortec GmbH

-

Analog Devices Inc.

-

Thales Group

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường hệ thống quán tính APAC

- Tháng 11 năm 2022 - Honeywell đã ký Biên bản ghi nhớ với NewSpace Research and Technologies, một nhà phát triển nền tảng không người lái mới nổi có trụ sở tại Ấn Độ, để hợp tác phát triển hệ thống định vị cho các hệ thống máy bay không người lái. Cả hai công ty sẽ mang lại khả năng hoạt động được cải thiện cho các nền tảng không người lái để sử dụng trong quân sự, tận dụng các công nghệ điều hướng tiên tiến của Honeywell. Honeywell cũng sẽ cung cấp Hệ thống định vị linh hoạt, cho phép các UAV điều hướng các môi trường bị từ chối tự động trong Hệ thống vệ tinh dẫn đường toàn cầu (GNSS).

- Tháng 11 năm 2022 - Collins Aerospace và Hãng hàng không Hải Nam của Trung Quốc đã ký hợp đồng FlightSense để cung cấp đội máy bay Boeing 787 của Hãng hàng không Hải Nam với các giải pháp hỗ trợ có thể tùy chỉnh nhằm giảm bớt thời gian và chi phí sửa chữa. Hợp đồng với Hainan Airlines, được xây dựng dựa trên mối quan hệ 30 năm giữa hai tổ chức, bao gồm 185 máy bay trên nhiều nền tảng cho đến năm 2025. Collins sẽ hỗ trợ đảm bảo nguồn cung cấp bảo trì, sửa chữa và đại tu (MRO) của Hainan Airlines Quản lý chuỗi.

Báo cáo thị trường hệ thống quán tính APAC - Mục lục

1. GIỚI THIỆU

1.1 Giả định nghiên cứu và định nghĩa thị trường

1.2 Phạm vi nghiên cứu

2. PHƯƠNG PHÁP NGHIÊN CỨU

3. TÓM TẮT TÓM TẮT

4. THÔNG TIN THỊ TRƯỜNG

4.1 Tổng quan thị trường

4.2 Phân tích chuỗi giá trị ngành

4.3 Sức hấp dẫn của ngành - Phân tích năm lực lượng của Porter

4.3.1 Sức mạnh thương lượng của nhà cung cấp

4.3.2 Quyền thương lượng của người tiêu dùng

4.3.3 Mối đe dọa của những người mới

4.3.4 Cường độ của sự ganh đua đầy tính canh tranh

4.3.5 Mối đe dọa của người thay thế

5. ĐỘNG LỰC THỊ TRƯỜNG

5.1 Trình điều khiển thị trường

5.1.1 Sự xuất hiện của công nghệ MEMS

5.1.2 Thiên về phòng thủ và hàng không vũ trụ

5.1.3 Những tiến bộ công nghệ trong hệ thống định vị

5.2 Hạn chế thị trường

5.2.1 Độ phức tạp trong vận hành và chi phí bảo trì cao

6. PHÂN PHỐI THỊ TRƯỜNG

6.1 Theo ứng dụng

6.1.1 Hàng không dân dụng

6.1.2 Phòng thủ

6.1.3 Điện tử dân dụng

6.1.4 ô tô

6.1.5 Năng lượng và cơ sở hạ tầng

6.1.6 Thuộc về y học

6.1.7 Ứng dụng khác

6.2 Theo thành phần

6.2.1 Gia tốc kế

6.2.2 Con quay hồi chuyển

6.2.3 MŨI

6.2.4 Từ kế

6.2.5 Hệ thống định hướng và tiêu đề thái độ

6.2.6 Các thành phần khác

7. CẢNH BÁO CẠNH TRANH

7.1 Hồ sơ công ty

7.1.1 Honeywell Aerospace Inc.

7.1.2 Northrop Grumman Corporation

7.1.3 Bosch Sensortec GmbH

7.1.4 Analog Devices Inc.

7.1.5 Thales Group

7.1.6 Rockwell Collins Inc.

7.1.7 Moog Inc.

7.1.8 Fairchild Semiconductor (ON Semiconductors)

7.1.9 VectorNav Technologies

7.1.10 STMicroelectronics NV

7.1.11 Safran Group (SAGEM)

7.1.12 InvenSense Inc.

7.1.13 Meggitt PLC

8. Phân tích thị phần của nhà cung cấp

8.1 Phân tích định vị nhà cung cấp (Hệ thống quán tính)

8.2 Thị phần của nhà cung cấp (Hệ thống quán tính cao cấp)

8.3 Thị phần của nhà cung cấp (Ngành MEMS)

9. PHÂN TÍCH ĐẦU TƯ

10. TƯƠNG LAI CỦA THỊ TRƯỜNG

Phân khúc ngành hệ thống quán tính APAC

Hệ thống dẫn đường quán tính (IGS) là một hệ thống điện tử liên tục giám sát vị trí, vận tốc và gia tốc của phương tiện, thường là tàu ngầm, tên lửa hoặc máy bay. Con quay hồi chuyển, gia tốc kế và máy tính là những thành phần thiết yếu của hệ thống dẫn đường quán tính.

Phạm vi thị trường chỉ giới hạn ở khu vực Châu Á - Thái Bình Dương. Thị trường được phân chia theo thiết bị, cấp độ và quốc gia. Quy mô và dự báo thị trường được cung cấp dưới dạng giá trị (triệu USD) cho tất cả các phân khúc trên.

Câu hỏi thường gặp về nghiên cứu thị trường hệ thống quán tính APAC

Quy mô thị trường hệ thống quán tính châu Á-Thái Bình Dương hiện tại là bao nhiêu?

Thị trường Hệ thống Quán tính Châu Á-Thái Bình Dương dự kiến sẽ đạt tốc độ CAGR là 6,10% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong Thị trường Hệ thống Quán tính Châu Á-Thái Bình Dương?

Honeywell Aerospace Inc., Northrop Grumman Corporation, Bosch Sensortec GmbH, Analog Devices Inc., Thales Group là những công ty lớn hoạt động tại Thị trường Hệ thống Quán tính Châu Á - Thái Bình Dương.

Thị trường Hệ thống Quán tính Châu Á-Thái Bình Dương này diễn ra trong những năm nào?

Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Hệ thống Quán tính Châu Á-Thái Bình Dương trong các năm 2023. Báo cáo cũng dự báo quy mô Thị trường Hệ thống Quán tính Châu Á-Thái Bình Dương trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo Công nghiệp Hệ thống Quán tính Châu Á-Thái Bình Dương

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Hệ thống Quán tính Châu Á-Thái Bình Dương năm 2024, do Mordor Intelligence™ Industry Report tạo ra. Phân tích Hệ thống quán tính Châu Á-Thái Bình Dương bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.