Quy mô thị trường đồ uống chức năng Châu Á Thái Bình Dương

| Giai Đoạn Nghiên Cứu | 2018 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

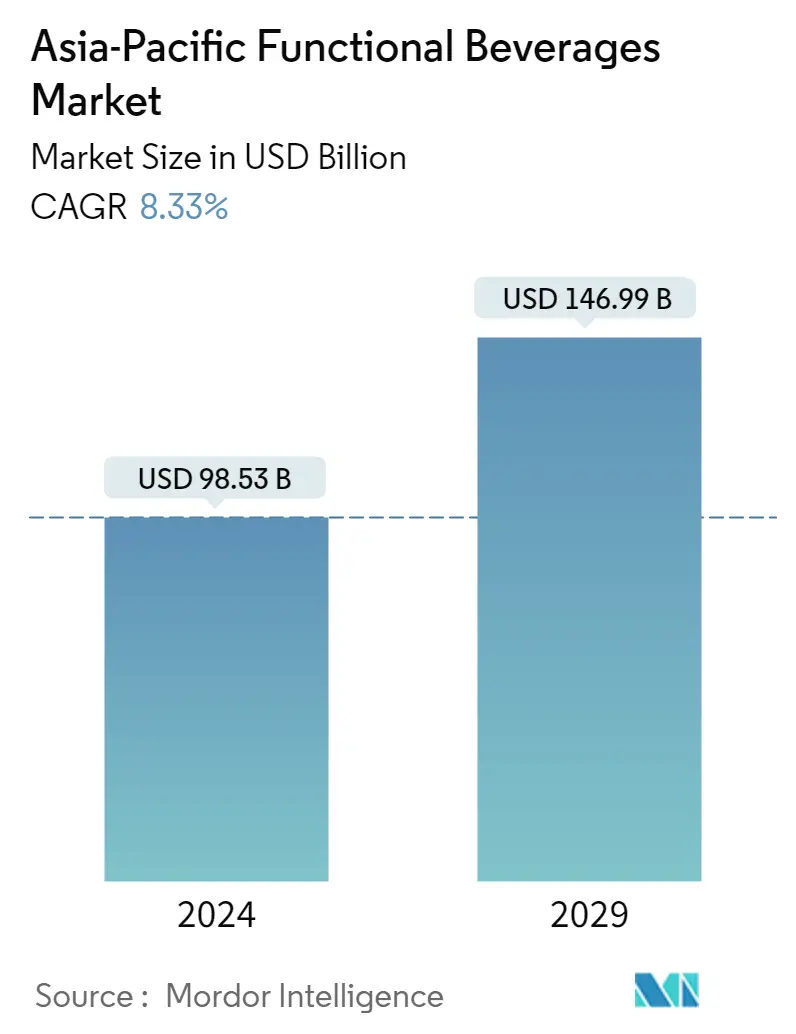

| Quy Mô Thị Trường (2024) | USD 98.53 tỷ |

| Quy Mô Thị Trường (2029) | USD 146.99 tỷ |

| CAGR(2024 - 2029) | 8.33 % |

| Tập Trung Thị Trường | Thấp |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường đồ uống chức năng Châu Á Thái Bình Dương

Quy mô Thị trường Đồ uống Chức năng Châu Á-Thái Bình Dương ước tính đạt 98,53 tỷ USD vào năm 2024 và dự kiến sẽ đạt 146,99 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 8,33% trong giai đoạn dự báo (2024-2029).

Thị trường đồ uống chức năng châu Á-Thái Bình Dương đang chứng kiến sự tăng trưởng mạnh mẽ do có nhiều loại đồ uống chức năng cải tiến khác nhau và nhu cầu ngày càng tăng của thế hệ trẻ. Trong khu vực được nghiên cứu, đồ uống chức năng thường được tiêu thụ vừa là thành phần giải khát vừa có chức năng. Do nhu cầu, các công ty lớn trên thị trường đang tung ra các sản phẩm cải tiến, như các sản phẩm đồ uống có nguồn gốc từ thực vật và không chứa lactose, do nhu cầu ngày càng tăng. thúc đẩy việc nghiên cứu thị trường. Ví dụ vào tháng 10 năm 2021, All Plants, một công ty sản xuất thực vật của Trung Quốc, đã giới thiệu các sản phẩm sữa yến mạch mới cho người tiêu dùng trẻ tuổi. Sản phẩm mới là thức uống sữa yến mạch có chứa chất xơ đậu trắng yến mạch phục vụ quá trình tiêu hóa, giúp phân hủy carbohydrate và dầu trong cơ thể, giúp tiêu hóa thức ăn tốt hơn. Đồ uống tăng lực ít đường và các thành phần tự nhiên dự kiến sẽ phát triển mạnh và tiếp tục thu hút sự quan tâm của nhiều người quan tâm đến sức khỏe của họ hơn. Ví dụ, khu vực này được dự đoán sẽ phát triển nhờ các công ty sử dụng các thành phần tự nhiên được lấy từ hàng hóa như hạt cà phê. Hơn nữa, do sự phổ biến ngày càng tăng của các chương trình quản lý thể dục như thực phẩm bổ sung trước và sau tập luyện cũng như việc người tiêu dùng có phong cách sống và người tiêu dùng bình thường sử dụng đồ uống thể thao ngày càng tăng, đồ uống chức năng được người tiêu dùng trong khu vực ưa chuộng hơn.

Trong những năm gần đây, quá trình hydrat hóa đã trở thành động lực chính ở các siêu đô thị ở châu Á do khí hậu, lối sống và tính chất thường xuyên di chuyển của cuộc sống hàng ngày. Hơn nữa, đồ uống chức năng có thêm đặc tính tăng cường sức khỏe, chẳng hạn như vitamin, khoáng chất hoặc các yếu tố tốt cho sức khỏe khác, sẽ nâng cao sức hấp dẫn của sản phẩm đối với người tiêu dùng bên cạnh việc cung cấp nước. Trong những năm gần đây, nước chức năng đã nổi lên như một loại đồ uống được tiêu thụ thường xuyên để bổ sung nước, đôi khi thay vì đồ uống thông thường. Hơn nữa, đồ uống chức năng có thêm đặc tính tăng cường sức khỏe, chẳng hạn như vitamin, khoáng chất hoặc các yếu tố tốt cho sức khỏe khác, sẽ nâng cao sức hấp dẫn của sản phẩm đối với người tiêu dùng bên cạnh việc cung cấp nước. Trong những năm gần đây, nước chức năng đã nổi lên như một loại đồ uống được tiêu thụ thường xuyên để bổ sung nước, đôi khi thay vì đồ uống thông thường. Ngoài ra, lối sống bận rộn của tầng lớp trung lưu thành thị ngày càng tăng trong khu vực và tình trạng thiếu năng lượng cũng như chất dinh dưỡng trong chế độ ăn uống của mỗi cá nhân đang thúc đẩy thị trường đồ uống chức năng. Nhu cầu từ thị trường Trung Quốc và Nhật Bản đang thúc đẩy tăng trưởng thị trường ở khu vực này. Ấn Độ dự kiến sẽ là một trong những thị trường tăng trưởng nhanh nhất ở châu Á-Thái Bình Dương.

Xu hướng thị trường đồ uống chức năng Châu Á Thái Bình Dương

Xu hướng ngày càng tăng của người tiêu dùng đối với đồ uống ít đường/không đường

Những lựa chọn thực phẩm và đồ uống lành mạnh hơn luôn được người tiêu dùng quan tâm do họ rất quan tâm đến sức khỏe toàn diện. Việc ra mắt sản phẩm với những tuyên bố về chức năng quan trọng do tác động của sự đổi mới trong lĩnh vực thực phẩm và đồ uống đã hỗ trợ nhu cầu thị trường. Hơn nữa, người tiêu dùng đang tìm kiếm những sản phẩm ít đường và chứa các thành phần tăng cường sức khỏe khác. Các nhà sản xuất trên thị trường đang truyền đạt một cách hiệu quả các sản phẩm của họ để đáp ứng mong đợi của người tiêu dùng và cung cấp các chức năng mà họ yêu cầu. Ngoài ra, các công ty nhãn hiệu riêng đang tham gia vào thị trường để cạnh tranh với các thương hiệu nổi tiếng nhất và đáp ứng nhu cầu về các lựa chọn đồ uống lành mạnh hơn.

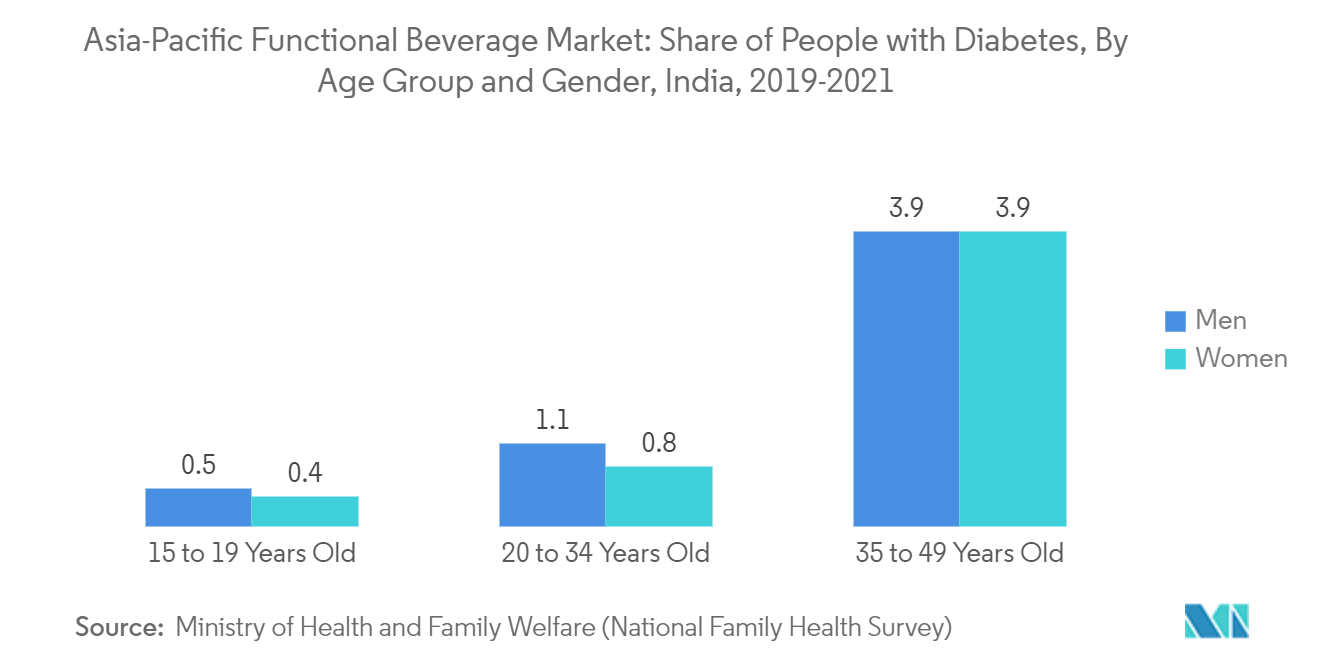

Theo Liên đoàn Tiểu đường Quốc tế, Ấn Độ là nơi có 74 triệu bệnh nhân tiểu đường vào năm 2021, con số lớn thứ hai trên thế giới. Đến năm 2030, con số này được dự đoán sẽ đạt 101 triệu. Theo cùng một nguồn tin, khoảng 141 triệu người trưởng thành ở Trung Quốc sẽ mắc bệnh tiểu đường vào năm 2021. Do tỷ lệ mắc bệnh tiểu đường cao trên toàn thế giới, người tiêu dùng ngày càng nhận thức rõ hơn về tầm quan trọng của chế độ ăn uống lành mạnh và lối sống năng động. Người tiêu dùng đang lựa chọn chế độ ăn ít calo, ít đường hoặc không đường trong thực phẩm và đồ uống do mối lo ngại về sức khỏe ngày càng tăng và các biện pháp gia tăng nhằm ngăn ngừa sự xuất hiện của các bệnh về lối sống. Người tiêu dùng thích chất làm ngọt tự nhiên, chẳng hạn như stevia, trong đồ uống của họ. Các công ty như PepsiCo Inc. và Coca-Cola cam kết loại bỏ các thành phần nhân tạo và giảm hàm lượng đường trong sản phẩm của họ.

Trung Quốc nắm giữ thị phần lớn trên thị trường

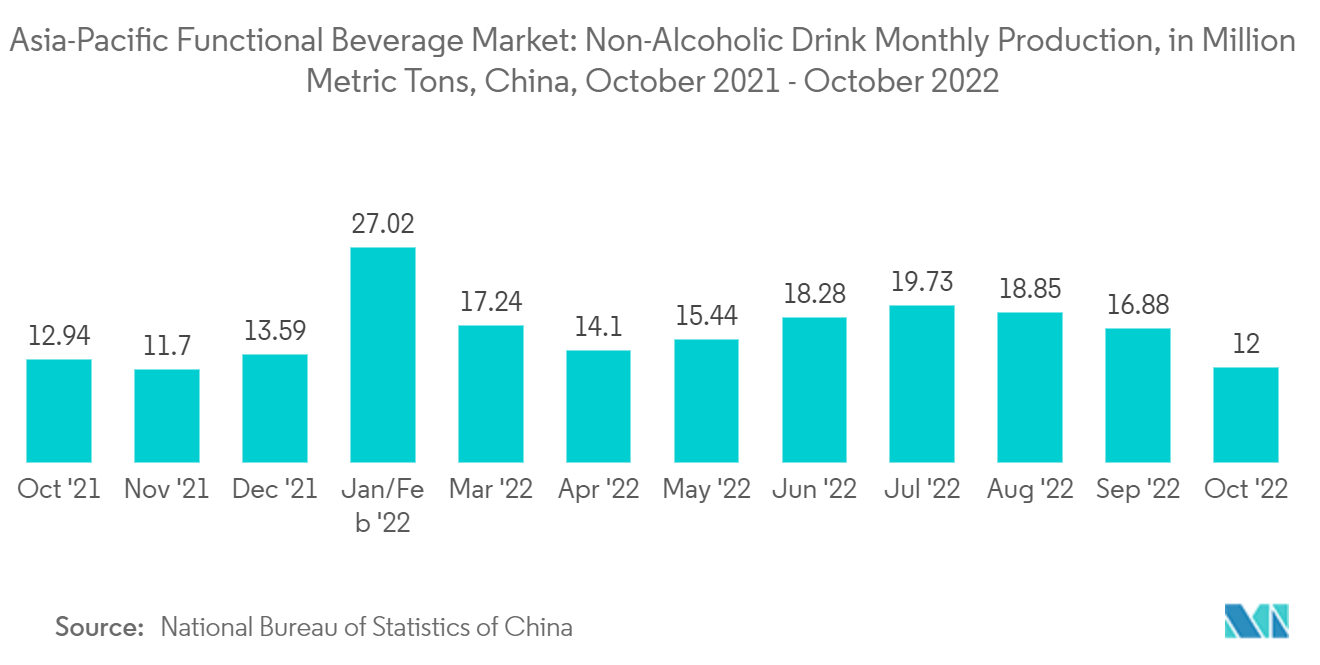

Do nhu cầu tiêu dùng ngày càng tăng và việc các công ty trong nước và quốc tế ra mắt sản phẩm mới đang tìm cách giành thị phần trong một lĩnh vực có tính cạnh tranh cao, thị trường đồ uống chức năng ở Trung Quốc đang mở rộng. Doanh số bán hàng cũng đang được thúc đẩy nhờ lối sống bận rộn của đất nước và tầng lớp trung lưu thành thị ngày càng mở rộng. Các công ty đang tung ra thị trường các sản phẩm mới do nhận thấy Trung Quốc là thị trường đầy hứa hẹn cho đồ uống chức năng. Ví dụ Nước tăng lực Tonino Lamborghini không đường được New Awaken Limited giới thiệu tại Trung Quốc vào tháng 4 năm 2021 như một phần trong mối quan hệ của họ với Tonino Lamborghini. Nó có dạng chai 330 ml. Ngoài ra, những người tìm kiếm lợi ích sức khỏe cụ thể từ thực phẩm hoặc đồ uống của họ ngày càng quen với việc uống nước tăng lực.

Khách hàng Trung Quốc đang được thuyết phục dùng thực phẩm bổ sung và đầu tư đáng kể vào sức khỏe. Theo Ngân hàng Thế giới, tỷ lệ chi tiêu y tế trong GDP của Trung Quốc (tổng sản phẩm quốc nội) đã tăng lên trong những năm qua. Do đó, mức tiêu thụ ngày càng tăng của các sản phẩm tiện lợi, chẳng hạn như các sản phẩm pha sẵn với các thành phần dễ nhận biết và công thức tốt cho sức khỏe, sẽ thúc đẩy tăng trưởng thị trường trong giai đoạn dự báo.

Tổng quan ngành đồ uống chức năng Châu Á Thái Bình Dương

Thị trường đồ uống chức năng châu Á-Thái Bình Dương có tính cạnh tranh cao, với nhiều công ty hoạt động ở nhiều phân khúc. Do tiềm năng tăng trưởng cao trong khu vực, hầu hết các công ty đang cố gắng mở rộng sự hiện diện của mình trên thị trường. Một số công ty lớn trên thị trường là PepsiCo, Inc.; Red Bull GmbH; Công ty Coca Cola; Nestlé SA; và Suntory Holdings Limited. Những công ty chủ chốt hoạt động trên thị trường đang bắt tay vào đổi mới sản phẩm, sáp nhập và mua lại làm chiến lược chính để đạt được sự hợp nhất và tối ưu hóa các dịch vụ của họ. Định giá sản phẩm là một chiến lược khác được các công ty áp dụng. Sự phát triển của một công ty trong ngành nước giải khát chức năng trong tương lai phụ thuộc vào kênh phân phối và sự đổi mới trong danh mục sản phẩm với phong cách đóng gói sinh lợi.

Dẫn đầu thị trường đồ uống chức năng Châu Á Thái Bình Dương

-

PepsiCo, Inc.

-

Red Bull GmbH

-

The Coca-Cola Company

-

Nestlé S.A.

-

Suntory Holdings Limited

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường đồ uống chức năng Châu Á Thái Bình Dương

- Tháng 8 năm 2022 Coca-Cola Ấn Độ giới thiệu Limca Sportz, một loại đồ uống n-fizz dựa trên glucose và chất điện giải. Limca Sportz, được làm từ nước, giúp những người đang thực hiện các hoạt động đòi hỏi thể chất như thể thao, tập thể dục và các công việc nặng nhọc sẽ bù nước nhanh hơn.

- Tháng 2 năm 2022 Red Bull Ấn Độ tung ra thị trường nước tăng lực hương dưa hấu phiên bản giới hạn mới. Phiên bản màu đỏ mới của Red Bull Ấn Độ được pha với hương vị tươi mát của dưa hấu, khiến nó trở nên hoàn hảo để sử dụng khi đang di chuyển.

- Tháng 2 năm 2022 Nestlé ra mắt Milo làm từ thực vật mới, đồ uống làm từ sô cô la mạch nha hàng đầu thế giới, tại Thái Lan. Sản phẩm đồ uống liền mới được làm từ đậu nành kết hợp với hương vị mạch nha Milo độc đáo để cung cấp một sản phẩm thay thế giàu dinh dưỡng có nguồn gốc thực vật.

Báo cáo Thị trường Nước giải khát Chức năng Châu Á Thái Bình Dương - Mục lục

1. GIỚI THIỆU

1.1 Giả định nghiên cứu và định nghĩa thị trường

1.2 Phạm vi nghiên cứu

2. PHƯƠNG PHÁP NGHIÊN CỨU

3. TÓM TẮT TÓM TẮT

4. ĐỘNG LỰC THỊ TRƯỜNG

4.1 Trình điều khiển thị trường

4.2 Hạn chế thị trường

4.3 Phân tích năm lực lượng của Porter

4.3.1 Mối đe dọa của những người mới

4.3.2 Quyền thương lượng của người mua/người tiêu dùng

4.3.3 Sức mạnh thương lượng của nhà cung cấp

4.3.4 Mối đe dọa của sản phẩm thay thế

4.3.5 Cường độ của sự ganh đua đầy tính canh tranh

5. PHÂN PHỐI THỊ TRƯỜNG

5.1 Loại sản phẩm

5.1.1 Nước tăng lực

5.1.2 Đồ uống thể thao

5.1.3 Nước ép tăng cường

5.1.4 Sữa và đồ uống thay thế sữa

5.1.5 Các loại sản phẩm khác

5.2 Kênh phân phối

5.2.1 Siêu thị/Đại siêu thị

5.2.2 Hiệu thuốc/Cửa hàng thuốc

5.2.3 Cửa hang tiện lợi

5.2.4 Cửa hàng bán lẻ trực tuyến

5.2.5 Các kênh phân phối khác

5.3 Địa lý

5.3.1 Trung Quốc

5.3.2 Ấn Độ

5.3.3 Nhật Bản

5.3.4 Châu Úc

5.3.5 Phần còn lại của Châu Á-Thái Bình Dương

6. CẢNH BÁO CẠNH TRANH

6.1 Các chiến lược được áp dụng bởi những người chơi hàng đầu

6.2 Phân tích thị phần

6.3 Hồ sơ công ty

6.3.1 PepsiCo, Inc.

6.3.2 Red Bull GmbH

6.3.3 The Coca-Cola Company

6.3.4 Danone S.A.

6.3.5 Nestlé S.A.

6.3.6 Keurig Dr Pepper Inc.

6.3.7 Fonterra Co-operative Group Limited

6.3.8 Suntory Holdings Limited

6.3.9 Otsuka Holdings

6.3.10 Vitasoy International Holdings Ltd

7. CƠ HỘI THỊ TRƯỜNG VÀ XU HƯỚNG TƯƠNG LAI

Phân khúc ngành đồ uống chức năng Châu Á Thái Bình Dương

Đồ uống chức năng là một loại thực phẩm dạng lỏng thông thường được bán trên thị trường để làm nổi bật các thành phần sản phẩm cụ thể hoặc được cho là có lợi cho sức khỏe. Thị trường nước giải khát chức năng châu Á-Thái Bình Dương được phân chia theo loại sản phẩm, kênh phân phối và địa lý. Theo loại sản phẩm, thị trường được phân chia thành nước tăng lực, nước trái cây tăng cường, đồ uống thể thao, sữa và đồ uống thay thế sữa cũng như các loại sản phẩm khác. Trên cơ sở các kênh phân phối, thị trường được chia thành các siêu thị và đại siêu thị, nhà thuốc và cửa hàng thuốc, cửa hàng tiện lợi, cửa hàng bán lẻ trực tuyến và các kênh phân phối khác. Báo cáo cũng bao gồm phân tích địa lý của Trung Quốc, Ấn Độ, Nhật Bản, Úc và phần còn lại của Châu Á-Thái Bình Dương. Đối với mỗi phân khúc, quy mô và dự báo thị trường đã được thực hiện dựa trên giá trị (tính bằng triệu USD).

| Loại sản phẩm | ||

| ||

| ||

| ||

| ||

|

| Kênh phân phối | ||

| ||

| ||

| ||

| ||

|

| Địa lý | ||

| ||

| ||

| ||

| ||

|

Câu hỏi thường gặp về nghiên cứu thị trường đồ uống chức năng Châu Á Thái Bình Dương

Thị trường đồ uống chức năng châu Á-Thái Bình Dương lớn đến mức nào?

Quy mô Thị trường Đồ uống Chức năng Châu Á-Thái Bình Dương dự kiến sẽ đạt 98,53 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 8,33% để đạt 146,99 tỷ USD vào năm 2029.

Quy mô thị trường đồ uống chức năng châu Á-Thái Bình Dương hiện nay là bao nhiêu?

Vào năm 2024, quy mô Thị trường Đồ uống Chức năng Châu Á - Thái Bình Dương dự kiến sẽ đạt 98,53 tỷ USD.

Ai là người đóng vai trò chủ chốt trong Thị trường Đồ uống Chức năng Châu Á-Thái Bình Dương?

PepsiCo, Inc., Red Bull GmbH, The Coca-Cola Company, Nestlé S.A., Suntory Holdings Limited là những công ty lớn hoạt động tại Thị trường Nước giải khát Chức năng Châu Á - Thái Bình Dương.

Thị trường Đồ uống Chức năng Châu Á-Thái Bình Dương này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Đồ uống Chức năng Châu Á-Thái Bình Dương ước tính đạt 90,95 tỷ USD. Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Đồ uống Chức năng Châu Á-Thái Bình Dương trong các năm 2018, 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Đồ uống Chức năng Châu Á-Thái Bình Dương trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành đồ uống chức năng Châu Á Thái Bình Dương

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Đồ uống Chức năng Châu Á Thái Bình Dương năm 2024, được tạo bởi Báo cáo Công nghiệp Mordor Intelligence™. Phân tích Đồ uống Chức năng Châu Á Thái Bình Dương bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.