Quy mô thị trường thiết bị chống cháy nổ APAC

| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

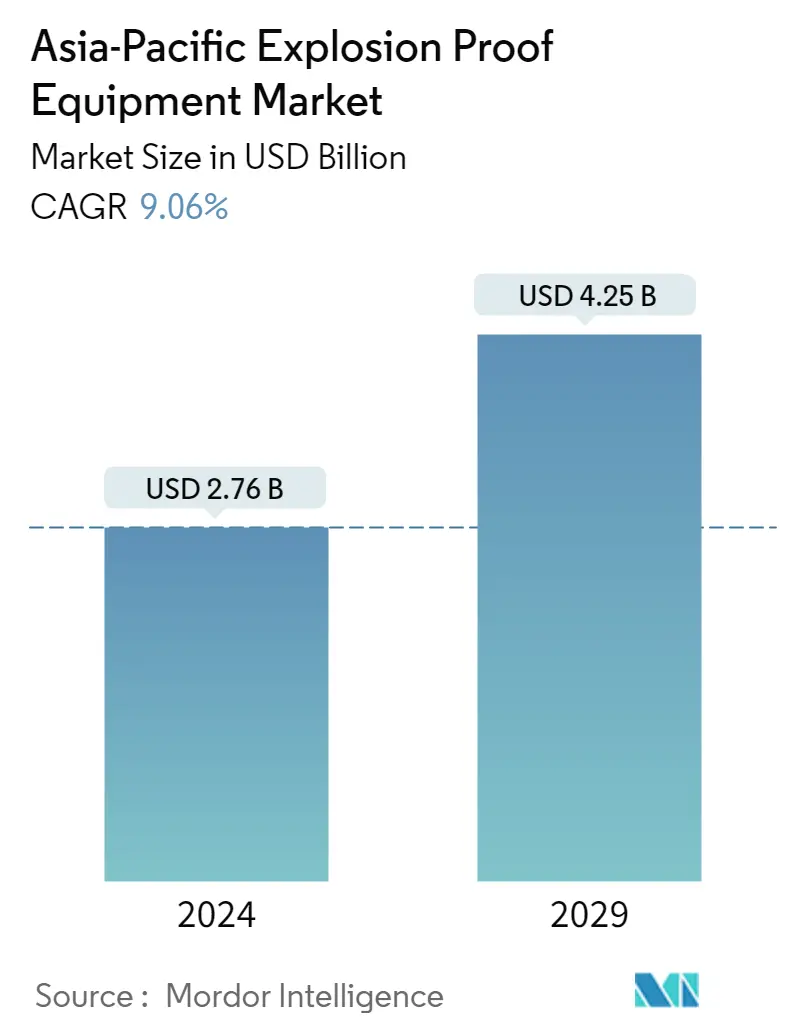

| Quy Mô Thị Trường (2024) | USD 2.76 tỷ |

| Quy Mô Thị Trường (2029) | USD 4.25 tỷ |

| CAGR(2024 - 2029) | 9.06 % |

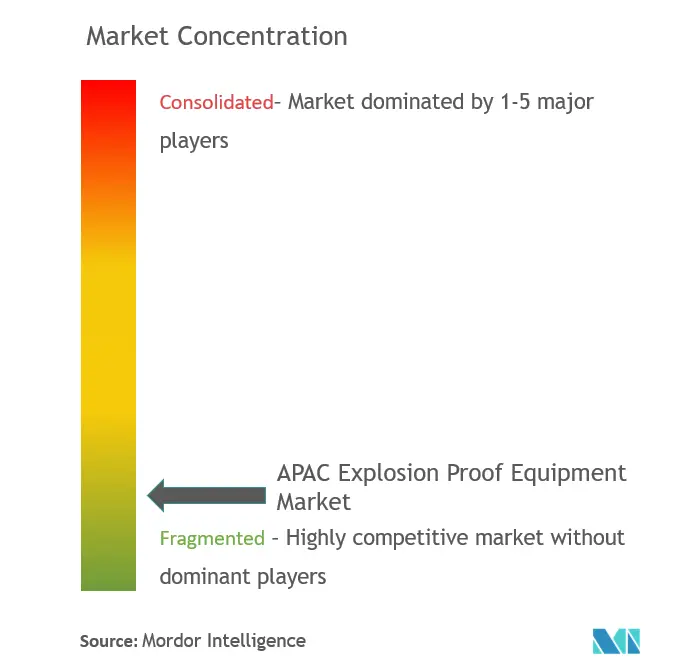

| Tập Trung Thị Trường | Thấp |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường thiết bị chống cháy nổ APAC

Quy mô Thị trường Thiết bị Chống cháy nổ Châu Á-Thái Bình Dương ước tính đạt 2,76 tỷ USD vào năm 2024 và dự kiến sẽ đạt 4,25 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 9,06% trong giai đoạn dự báo (2024-2029).

- Thiết bị chống cháy nổ là các thiết bị điện và không dùng điện có khả năng ngăn ngừa và chịu được các vụ nổ. Một thiết bị chống cháy nổ có một thiết bị được đặt trong hộp, có khả năng chịu được vụ nổ của một loại khí hoặc hơi cụ thể có thể xảy ra bên trong nó.

- Thiết bị chống cháy nổ được ứng dụng trong nhiều ngành công nghiệp khác nhau, chẳng hạn như địa điểm bảo trì máy bay và hàng không vũ trụ, công trường xây dựng, hệ thống HVAC, các đơn vị sản xuất và xử lý máy móc, lĩnh vực khai thác mỏ và lĩnh vực khai thác dầu khí. Hệ thống chiếu sáng, giám sát và tín hiệu là một số loại thiết bị được ưa chuộng nhất trong các ngành công nghiệp.

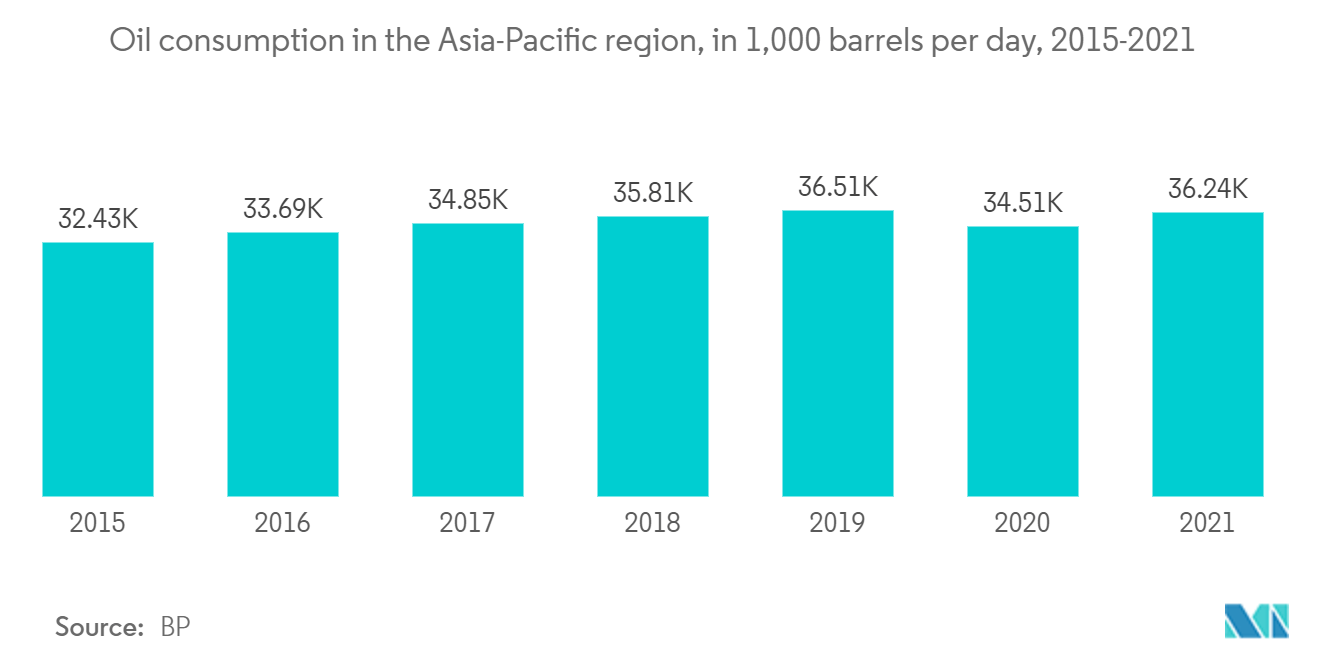

- Sự gia tăng công nghiệp hóa ở các nước châu Á, đặc biệt là ở Ấn Độ và Trung Quốc, dự kiến sẽ thúc đẩy thị trường thiết bị chống cháy nổ. Ngoài ra, ngành khai thác mỏ đang phát triển ở Ấn Độ với một chính phủ mới ủng hộ ngành này. Ngoài ra, các khu vực giàu dầu mỏ như Biển Đông và Biển Ả Rập đang tạo ra một thị trường hấp dẫn cho thiết bị chống cháy nổ khi các hướng dẫn ngày càng khắt khe hơn.

- Với sự bùng phát của COVID-19, ngành dầu khí và hóa dầu đã bị ảnh hưởng nặng nề do nhu cầu sản phẩm giảm mạnh, giá giảm và thiếu kho dự trữ. Tại khu vực châu Á - Thái Bình Dương, nhu cầu dầu khí đã giảm đáng kể trong thời gian các chính phủ trong khu vực áp đặt lệnh phong tỏa.

- Do đó, thị trường thiết bị chống cháy nổ đã có những tác động khác nhau do sự thay đổi nhu cầu từ các ngành công nghiệp người dùng cuối khác nhau. Ví dụ, ngành dầu khí bị ảnh hưởng đáng kể, với tỷ lệ tiêu thụ giảm. Mặc dù ngành này là một phần của chính phủ được các chính phủ trên khắp thế giới coi là hoạt động thiết yếu, nhưng tình trạng thiếu nhân viên kết hợp với tỷ lệ nhu cầu thấp đang ảnh hưởng đến các cơ sở sản xuất.

Xu hướng thị trường thiết bị chống cháy nổ APAC

Ngành dầu khí sẽ có sự tăng trưởng đáng kể

- Trong ngành dầu khí, công tác chống cháy nổ có hai yêu cầu thiết bị phải được sản xuất theo tiêu chuẩn phù hợp, sau đó được lắp đặt, bảo trì theo tiêu chuẩn bổ sung. Ngoài ra, nhân viên trong ngành dầu khí thường xuyên phải làm việc trong môi trường nguy hiểm. An toàn rất quan trọng trong các tình huống có lượng chất lỏng, khí, hơi hoặc bụi dễ cháy với số lượng đáng kể.

- Thị trường đang chứng kiến nhiều cải tiến khác nhau nhằm hỗ trợ khách hàng trong việc xây dựng, vận hành, tối ưu hóa và nâng cao tài sản của họ hàng ngày cũng như cung cấp các giải pháp điện thay thế trong các tình huống nguy hiểm hơn. Ví dụ vào tháng 8 năm 2020, KVC Industrial Supplies đã hỗ trợ một trong những doanh nghiệp năng lượng và dầu mỏ lớn nhất Pahang cải thiện hệ thống chiếu sáng nhà máy của họ để chống cháy nổ 100%. Ngoài ra, đèn LED KVC cấp chống cháy nổ nổi tiếng quốc tế của Crouse-Hinds đã lắp đặt các giải pháp phụ kiện chiếu sáng tuyến tính.

- Một trong những tiến bộ quan trọng nhất trong công nghệ camera chống cháy nổ là sự ra đời của camera dựa trên IP điện áp thấp dành cho nhà ở. Camera PoE+ cố định có những cơ hội mới có thể giảm đáng kể chi phí so với việc lắp đặt nguồn điện xoay chiều 110V công suất cao truyền thống đòi hỏi cơ sở hạ tầng và nhân viên bổ sung để lắp đặt chúng. Camera PoE+ cũng thể hiện những tiến bộ so với hệ thống 24 volt truyền thống đòi hỏi nguồn điện và hộp chống cháy nổ thích hợp để chứa chúng.

- Khi ngành công nghiệp phát triển, mong muốn lắp đặt thêm nhiều camera vòm PoE+ PTZ bất cứ khi nào có thể, do đó, cho phép các nhà tích hợp chạy một cáp ethernet duy nhất tới camera và có khoảng cách vừa đủ với các vùng nguy hiểm để mọi thiết bị hỗ trợ, chẳng hạn như công tắc hoặc kim phun PoE+, có thể được lắp đặt bình thường trong lĩnh vực dầu khí.

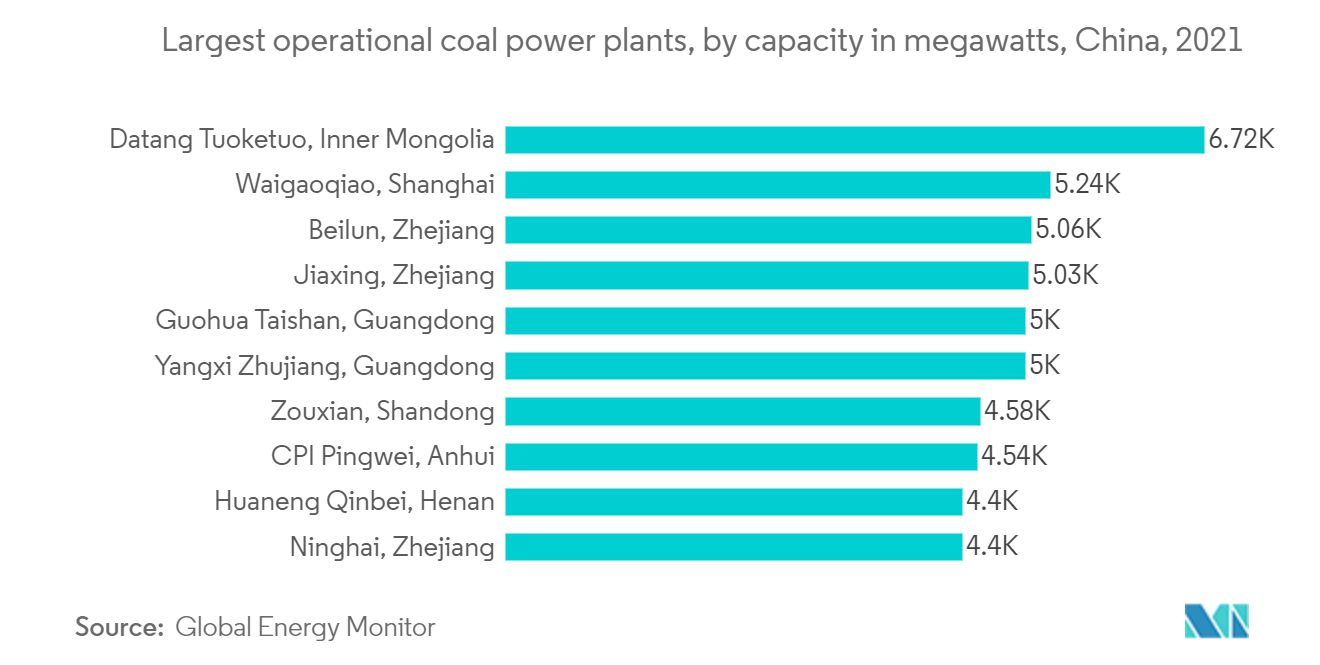

Trung Quốc nắm giữ thị phần cao nhất

- Trung Quốc là một trong những nước sản xuất và xuất khẩu thiết bị sản xuất và máy công cụ hàng đầu trên toàn thế giới. Sự gia tăng hoạt động sản xuất trong thập kỷ qua đã làm tăng sản lượng thiết bị và công cụ. Do đó, sự tăng trưởng này đang ảnh hưởng đến tỷ lệ sử dụng thiết bị chống cháy nổ.

- Việc áp dụng tự động hóa ngày càng tăng trong các quy trình sản xuất dự kiến sẽ tiếp tục thúc đẩy nhu cầu về các giải pháp chống cháy nổ. Ngoài ra, tại nhiều nhà máy công nghiệp và sản xuất, nhân viên thực hiện kiểm tra hiện trường định kỳ bằng cách tuần tra dọc theo các tuyến đường xác định và kiểm tra các thiết bị hiện trường tại các điểm cụ thể trên đường đi để giữ cho cơ sở vật chất và thiết bị an toàn và hoạt động tốt.

- Do nhu cầu năng suất ngày càng tăng, áp lực liên minh đã mang lại những thay đổi đối với cơ sở hạ tầng, quy trình và công nghệ cơ bản trong ngành sản xuất. Những xu hướng công nghiệp như vậy dự kiến sẽ tăng phạm vi áp dụng thiết bị chống cháy nổ.

- Hơn nữa, theo IEA, Trung Quốc dự kiến sẽ chiếm 280 tỷ mét khối nhu cầu khí đốt tự nhiên toàn cầu vào năm 2040. Nước này cũng có khả năng vượt qua Hoa Kỳ để trở thành nước tiêu thụ dầu hàng đầu vào năm 2030, với lượng nhập khẩu ròng là 13 triệu thùng. mỗi ngày vào năm 2040. Trước đây, quốc gia này đã cam kết đạt được mục tiêu về lượng khí thải carbon vào khoảng năm 2030 và đạt mức trung hòa carbon vào năm 2060, điều này đòi hỏi phải tăng mạnh việc sử dụng năng lượng sạch và giảm sự phụ thuộc của Trung Quốc vào nhiên liệu hóa thạch. Điều này cho thấy số lượng dự án được thực hiện sẽ tăng lên trong những năm tới.

Tổng quan về ngành thiết bị chống cháy nổ APAC

Thị trường thiết bị chống cháy nổ châu Á-Thái Bình Dương bị phân mảnh một phần và bao gồm một số người chơi. Về thị phần, hiện nay có rất ít công ty lớn chiếm lĩnh thị trường. Tuy nhiên, với sự đổi mới và phát triển công nghệ, nhiều công ty đang tăng cường sự hiện diện trên thị trường bằng cách đảm bảo các hợp đồng mới và khai thác các thị trường mới.

- Tháng 8 năm 2021 - Hội đồng chuyên gia kỹ thuật sản phẩm chống cháy nổ của Chứng nhận Bắt buộc của Trung Quốc đã đưa ra thông báo, theo các nguyên tắc cơ bản của bảng định nghĩa ban đầu, về việc liệu một số sản phẩm chống cháy nổ (chẳng hạn như máy tính bảng) có nằm trong phạm vi áp dụng hay không Chứng nhận bắt buộc của Trung Quốc

Dẫn đầu thị trường thiết bị chống cháy nổ APAC

-

R. Stahl Group

-

Bartec GmbH

-

Rae Systems (Acquired By Honeywell)

-

ABB Limited

-

Eaton Corporation Plc.

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường thiết bị chống cháy nổ APAC

- Tháng 8 năm 2022 - CHINT nhận được Chứng nhận AK chống cháy nổ HVAC từ TÜV Rheinland, đánh dấu một cột mốc mới cho công ty trong việc nội địa hóa ESG và nâng cấp các sản phẩm của công ty để đáp ứng với chất làm lạnh trong ngành sưởi ấm, thông gió và điều hòa không khí (HVAC).

- Tháng 7 năm 2022 - Ben Buchele Elektromotorenwerke GmbH, nhà sản xuất động cơ tiêu chuẩn và động cơ theo yêu cầu có trụ sở tại Đức, đã công bố ra mắt động cơ chống cháy nổ ATEX/IECEx mới, dKD280, được thiết kế đặc biệt cho thị trường hàng hải và ngoài khơi.

- Tháng 1 năm 2022 - ABB ra mắt dòng động cơ chống cháy (FLP) mới dành cho các ứng dụng trong môi trường có khả năng gây nổ. Động cơ FLP, được chế tạo tại nhà máy Faridabad của công ty, mang lại một số ưu điểm, bao gồm mức độ rung thấp, độ tin cậy tốt hơn để có tuổi thọ dài hơn và giảm yêu cầu bảo trì để có tổng chi phí sở hữu thấp hơn.

- Tháng 11 năm 2021 - Advantech, nhà cung cấp giải pháp điện toán nhúng, đã công bố các cổng dữ liệu chống cháy nổ mới, UNO-410 và UNO-430 EXP, được trang bị bộ xử lý Intel Atom E39XX với bộ nhớ DDR3L 8 GB. Chúng hướng đến các ứng dụng công nghiệp trong môi trường khắc nghiệt và được chứng nhận IECEx về khả năng chống cháy nổ, khiến chúng trở nên lý tưởng cho nhiều ứng dụng trong ngành dầu khí, khai thác mỏ, thực phẩm đồ uống cũng như hóa chất và dược phẩm.

Báo cáo thị trường thiết bị chống cháy nổ APAC - Mục lục

1. GIỚI THIỆU

1.1 Giả định nghiên cứu và định nghĩa thị trường

1.2 Phạm vi nghiên cứu

2. PHƯƠNG PHÁP NGHIÊN CỨU

3. TÓM TẮT TÓM TẮT

4. THÔNG TIN THỊ TRƯỜNG

4.1 Tổng quan thị trường

4.2 Phân tích chuỗi giá trị ngành

4.3 Sức hấp dẫn của ngành - Phân tích năm lực lượng của Porter

4.3.1 Sức mạnh thương lượng của nhà cung cấp

4.3.2 Quyền thương lượng của người mua

4.3.3 Mối đe dọa của những người mới

4.3.4 Mối đe dọa của sản phẩm thay thế

4.3.5 Cường độ của sự ganh đua đầy tính canh tranh

4.4 Quy định ngành

4.5 Đánh giá tác động của Covid-19 tới thị trường

5. ĐỘNG LỰC THỊ TRƯỜNG

5.1 Trình điều khiển thị trường

5.1.1 Quy định chặt chẽ hơn về xử lý các khu vực và chất nguy hiểm

5.1.2 Yêu cầu năng lượng ngày càng tăng thúc đẩy nhu cầu thăm dò các mỏ và tài nguyên dầu khí mới

5.2 Hạn chế thị trường

5.2.1 Đầu tư tốn kém do chi phí lắp đặt thiết bị cao

6. PHÂN PHỐI THỊ TRƯỜNG

6.1 Kiểu

6.1.1 Chống cháy nổ

6.1.2 Phòng chống cháy nổ

6.1.3 Phân chia vụ nổ

6.2 Vùng

6.2.1 Vùng 0

6.2.2 Khu 20

6.2.3 Khu 1

6.2.4 Khu 21

6.2.5 Khu 2

6.2.6 Khu 22

6.3 Người dùng cuối

6.3.1 Dược phẩm

6.3.2 Hóa chất và hóa dầu

6.3.3 Năng lượng và Quyền lực

6.3.4 Khai thác mỏ

6.3.5 Chế biến thức ăn

6.3.6 Người dùng cuối khác

6.4 Hệ thống

6.4.1 Hệ thống cung cấp điện

6.4.2 Xử lý vật liệu

6.4.3 Động cơ

6.4.4 Hệ thống tự động hóa

6.4.5 Hệ thống giám sát

6.4.6 Hệ thống khác

6.5 Quốc gia

6.5.1 Trung Quốc

6.5.2 Ấn Độ

6.5.3 Nhật Bản

6.5.4 Phần còn lại của Châu Á-Thái Bình Dương

7. CẢNH BÁO CẠNH TRANH

7.1 Hồ sơ công ty

7.1.1 R. Stahl Group

7.1.2 Marechal Electric Group

7.1.3 Adalet

7.1.4 Bartec GmbH

7.1.5 Rae Systems (Acquired By Honeywell)

7.1.6 Pepperl+Fuchs

7.1.7 Alloy Industry Co. Ltd

7.1.8 Cordex Instruments

7.1.9 ABB Limited

7.1.10 G. M. International SRL

7.1.11 Eaton Corporation PLC

7.1.12 Warom Technology Inc.

7.1.13 Phoenix Mecano

7.1.14 MAM Explosion-proof Technology (Shanghai) Co. Ltd

7.1.15 CZ Electric Co. Ltd

8. PHÂN TÍCH ĐẦU TƯ

9. TƯƠNG LAI CỦA THỊ TRƯỜNG

Phân khúc ngành thiết bị chống cháy nổ ở APAC

Phạm vi nghiên cứu được giới hạn ở thiết bị chống cháy nổ, là những sản phẩm hạn chế mọi nguồn gây nổ bên trong vỏ của nó. Thiết bị chống cháy nổ đề cập đến các sản phẩm có thể chịu được mọi vụ nổ bên trong và mọi tia lửa phát ra bên trong và ngăn chặn những tia lửa này đốt cháy bất kỳ hơi, khí, sợi hoặc bụi nào trong môi trường xung quanh.

Nghiên cứu theo dõi các thông số chính của thị trường, những yếu tố ảnh hưởng đến tăng trưởng cơ bản và các nhà cung cấp chính hoạt động trong ngành. Phạm vi nghiên cứu được giới hạn ở khu vực Châu Á - Thái Bình Dương.

Nghiên cứu cũng phân tích tác động tổng thể của COVID-19 đối với động lực thị trường phía cầu và hệ sinh thái thiết bị trong ngắn hạn và ngắn hạn.

| Kiểu | ||

| ||

| ||

|

| Vùng | ||

| ||

| ||

| ||

| ||

| ||

|

| Người dùng cuối | ||

| ||

| ||

| ||

| ||

| ||

|

| Hệ thống | ||

| ||

| ||

| ||

| ||

| ||

|

| Quốc gia | ||

| ||

| ||

| ||

|

Câu hỏi thường gặp về nghiên cứu thị trường thiết bị chống cháy nổ APAC

Thị trường thiết bị chống cháy nổ châu Á-Thái Bình Dương lớn đến mức nào?

Quy mô Thị trường Thiết bị Chống cháy nổ Châu Á-Thái Bình Dương dự kiến sẽ đạt 2,76 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 9,06% để đạt 4,25 tỷ USD vào năm 2029.

Quy mô thị trường thiết bị chống cháy nổ châu Á-Thái Bình Dương hiện nay là bao nhiêu?

Vào năm 2024, quy mô Thị trường Thiết bị Chống cháy nổ Châu Á-Thái Bình Dương dự kiến sẽ đạt 2,76 tỷ USD.

Ai là người chơi chính trong Thị trường Thiết bị Chống cháy nổ Châu Á-Thái Bình Dương?

R. Stahl Group, Bartec GmbH, Rae Systems (Acquired By Honeywell), ABB Limited, Eaton Corporation Plc. là những công ty lớn hoạt động tại Thị trường Thiết bị Chống cháy nổ Châu Á - Thái Bình Dương.

Thị trường Thiết bị Chống cháy nổ Châu Á-Thái Bình Dương này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Thiết bị chống cháy nổ ở Châu Á-Thái Bình Dương ước tính đạt 2,53 tỷ USD. Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Thiết bị chống cháy nổ ở Châu Á-Thái Bình Dương trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Thiết bị Chống cháy nổ Châu Á-Thái Bình Dương trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành Thiết bị chống cháy nổ Châu Á-Thái Bình Dương

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Thiết bị chống cháy nổ Châu Á-Thái Bình Dương năm 2024, do Mordor Intelligence™ Industry Report tạo ra. Phân tích Thiết bị chống cháy nổ ở Châu Á-Thái Bình Dương bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.