| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

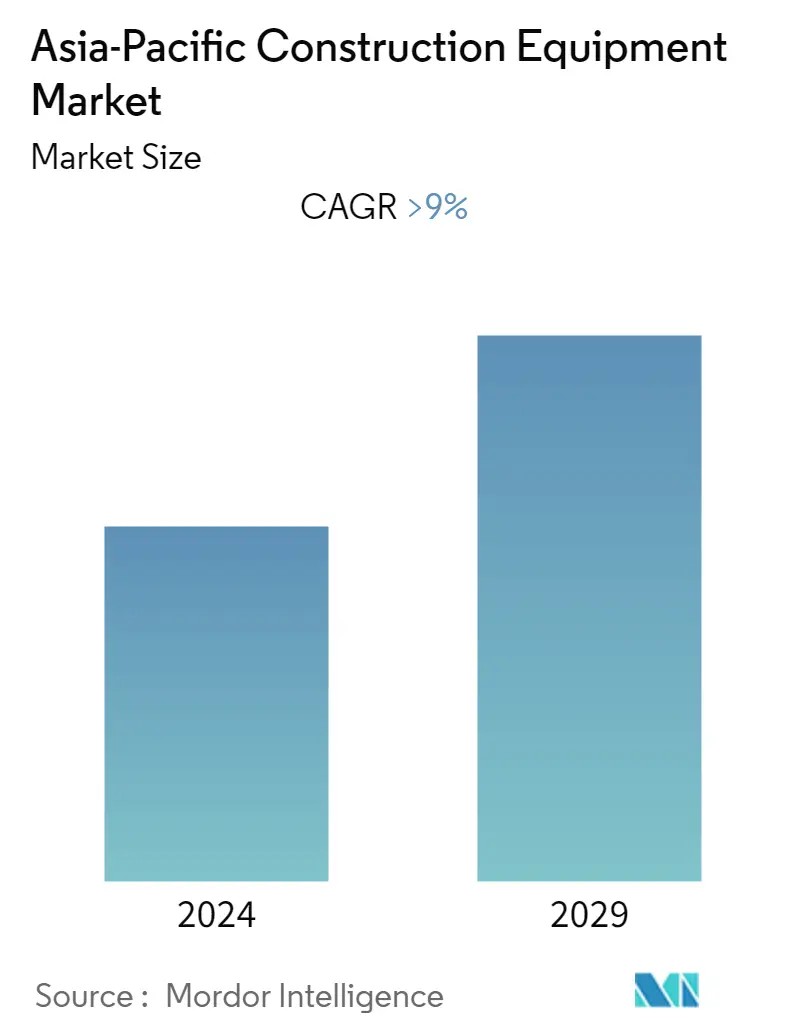

| CAGR | 9.00 % |

| Tập Trung Thị Trường | Trung bình |

Các bên chính* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Phân tích thị trường thiết bị xây dựng APAC

Thị trường Thiết bị Xây dựng Châu Á-Thái Bình Dương được định giá 116,07 tỷ USD vào năm 2021 và dự kiến sẽ đạt 200,05 tỷ USD vào năm 2027, đạt tốc độ CAGR là 9,50% trong giai đoạn dự báo (2022-2027).

Thị trường Thiết bị Xây dựng Châu Á-Thái Bình Dương đã ghi nhận sự sụt giảm mạnh trong đại dịch Covid 19 vào năm 2020 do ngừng sản xuất, ngừng hoạt động và hạn chế thương mại trong thời gian diễn ra đại dịch COVID-19. Hơn nữa, sự chậm lại của ngành xây dựng và thiếu lao động đã ảnh hưởng đáng kể đến thị trường. Khi các công ty xây dựng và cơ sở hạ tầng hoạt động trở lại do hoạt động xây dựng tăng đều đặn trên khắp các quốc gia lớn vào nửa đầu năm 2021, thị trường đã lấy lại động lực.

Về lâu dài, việc các công ty lớn trong ngành tăng cường đầu tư vào năng lực sản xuất, chi tiêu lớn của chính phủ cho cơ sở hạ tầng, điện khí hóa thiết bị và đô thị hóa ngày càng tăng cũng như nhu cầu ngày càng tăng về thiết bị xây dựng như máy xúc, máy xúc lật và máy móc đường bộ đang tạo ra nhu cầu về ngành ô tô và vận tải với doanh số bán thiết bị xây dựng tăng đột biến.

Các công ty chủ chốt trên thị trường đang mở rộng năng lực sản xuất và tung ra các sản phẩm mới để đáp ứng nhu cầu ngày càng tăng về thiết bị xây dựng. Ví dụ Vào tháng 8 năm 2022, Sany Heavy Industry bắt đầu hoạt động tại cơ sở sản xuất đầu tiên của họ ở Indonesia với việc triển khai máy đào SY315CKD được sản xuất trong nước. Nhà máy được xây dựng trên diện tích 100.000 mét vuông với vốn đầu tư 30 triệu USD. Vào tháng 5 năm 2022, JCB đã ra mắt máy xúc chạy hoàn toàn bằng điện 19C-1E đầu tiên của Ấn Độ tại Excon 2022.

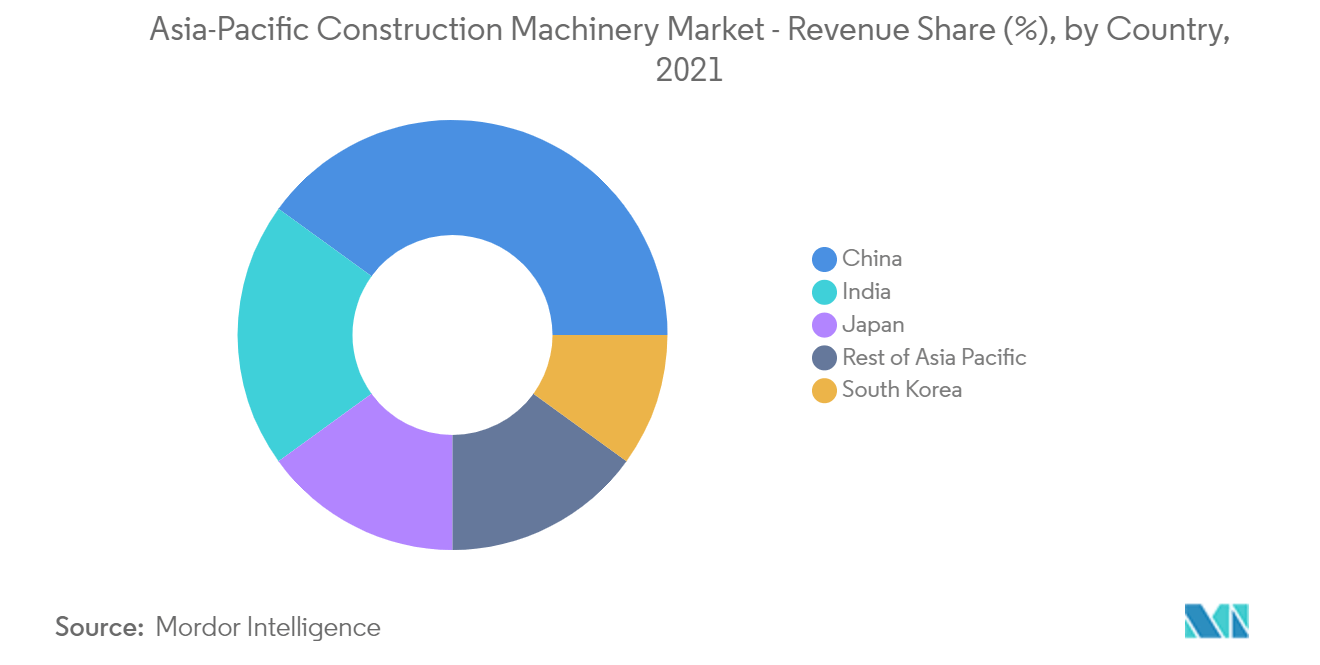

Trung Quốc dự kiến sẽ trở thành thị trường lớn nhất, tiếp theo là Ấn Độ, Hàn Quốc và Nhật Bản trong giai đoạn dự báo do sự hiện diện của các OEM thiết bị xây dựng lớn, cơ sở hạ tầng khổng lồ được chính phủ đầu tư, đô thị hóa ngày càng tăng và nhiều công ty toàn cầu có liên doanh với địa phương. người chơi sản xuất thiết bị xây dựng ở Trung Quốc.

Xu hướng thị trường thiết bị xây dựng APAC

Nhu cầu về máy xúc ngày càng tăng để thúc đẩy nhu cầu trên thị trường

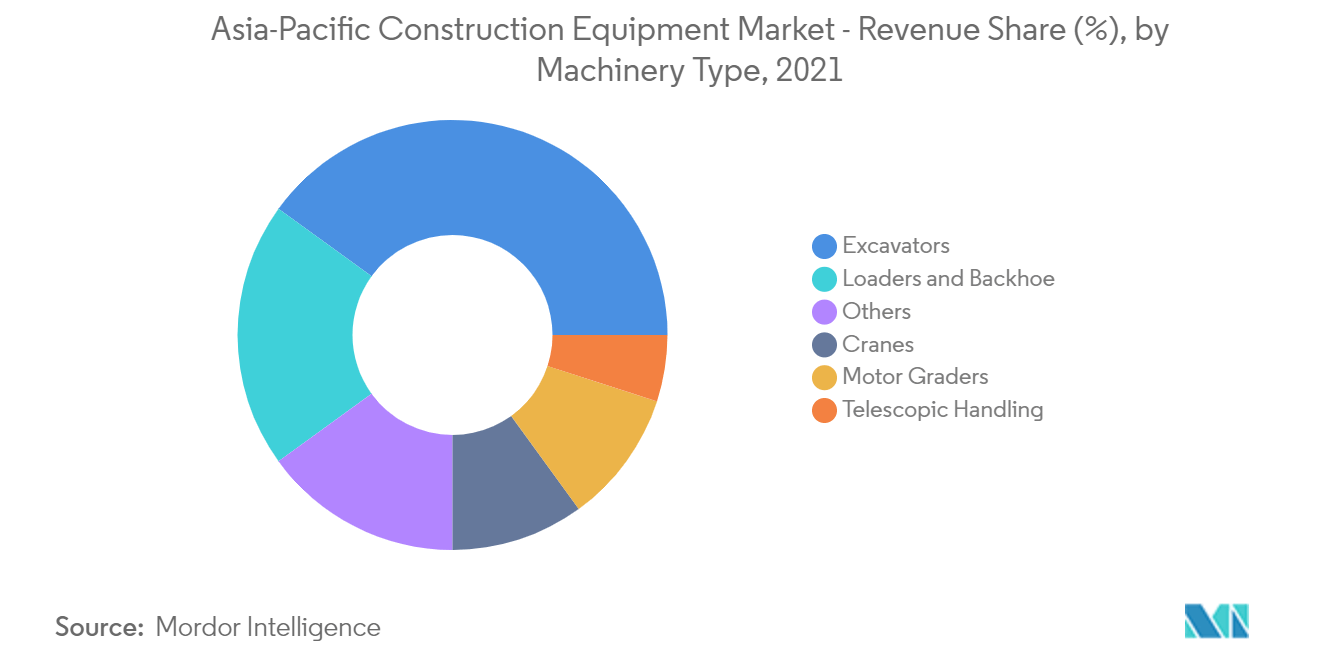

Máy xúc được dự đoán sẽ thống trị Thị trường Thiết bị Xây dựng Châu Á Thái Bình Dương trong giai đoạn dự báo do các siêu dự án cơ sở hạ tầng đang diễn ra. Máy xúc là thiết bị được sử dụng rộng rãi nhất cho công việc đào đất vì việc đào đất là bước đầu tiên khi bắt đầu bất kỳ dự án xây dựng nào. Máy xúc có công suất từ 5 đến 40 tấn và sử dụng bánh xích cũng như bánh xe để di chuyển, do đó khiến chúng trở thành một trong những thiết bị xây dựng linh hoạt nhất.

Máy xúc cũng được sử dụng rộng rãi trong các dự án xây dựng lớn như Sáng kiến Vành đai và Con đường (BRI), Mạng lưới Đường cao tốc Châu Á (AHN), Đường sắt Côn Minh- Singapore, Sagarmala và Bharatmala trong khu vực. Máy xúc cũng là loại thiết bị xây dựng bán chạy nhất tại các thị trường lớn như Trung Quốc, Nhật Bản, Hàn Quốc, Indonesia. Ví dụ Vào năm 2021, 274357 máy xúc đã được bán ở Trung Quốc. Đây là mức tăng hàng năm là 4,6%. Theo Hiệp hội Máy xây dựng Trung Quốc, nước này có khoảng 25 nhà sản xuất máy xúc, nhiều hơn bất kỳ quốc gia nào trên thế giới.

Ở một số thị trường như Ấn Độ, máy xúc lật chiếm ưu thế trên thị trường thiết bị xây dựng. Tuy nhiên, máy xúc đã trở thành loại thiết bị xây dựng bán chạy nhất nhờ thực hiện các dự án cơ sở hạ tầng quy mô lớn trong nước. Ví dụ Vào năm 2021, khoảng 34000 máy xúc đã được bán ở Ấn Độ với mức tăng hàng năm là 54,5%. Dựa trên tất cả các yếu tố trên, máy đào được dự báo là phân khúc chiếm ưu thế nhất về loại máy móc trong giai đoạn dự báo.

Trung Quốc đóng vai trò quan trọng trong việc phát triển thị trường thiết bị xây dựng châu Á-Thái Bình Dương

Trung Quốc có thể sẽ nổi lên thành thị trường lớn nhất, tiếp theo là Ấn Độ, Indonesia, Nhật Bản và Hàn Quốc. Các dự án lớn đang triển khai ở Trung Quốc cần rất nhiều máy móc và vật liệu để di chuyển từ vùng này sang vùng khác của đất nước. Các dự án như dự án Đường ống khí đốt tự nhiên Zhongwei Ji'an, Sáng kiến Tuyến đường sắt, Vành đai và Con đường Liễu Châu-Ngô Châu và Đường cao tốc Phật Sơn Zhengshen là một số trong nhiều dự án sẽ yêu cầu triển khai nhiều thiết bị xây dựng. Trung Quốc công bố đầu tư 1,1 nghìn tỷ USD vào các dự án cơ sở hạ tầng vào năm 2021. Doanh số bán thiết bị xây dựng của Trung Quốc đạt khoảng 58 tỷ USD và chiếm 20% thị trường thiết bị xây dựng toàn cầu vào năm 2021.

Ấn Độ và Indonesia cũng đang chứng kiến sự gia tăng nhanh chóng về doanh số bán thiết bị xây dựng. Tại Ấn Độ, doanh số bán thiết bị xây dựng đang tăng do thực hiện các dự án đường xây dựng và hành lang hậu cần trên quy mô lớn trong khi ở Indonesia, doanh số bán thiết bị xây dựng được thúc đẩy bởi việc xây dựng các khu sản xuất và tăng trưởng trong ngành khai thác mỏ. Do đó, với việc các công ty sắp ra mắt sản phẩm mới để tăng thị phần trong phân khúc này, thị trường thiết bị xây dựng dự kiến sẽ tăng trưởng trong giai đoạn dự báo đối với thị trường máy xúc. Ví dụ,.

- Vào tháng 5 năm 2022, Komatsu Ấn Độ đã ra mắt ba máy đào tương thích diesel sinh học B-20 mới (Máy xúc thủy lực Komatsu PC205-10MO, Máy xúc thủy lực Komatsu PC500LC-10R và Mặt trước siêu dài Komatsu PC210LC-10M0) tại Ấn Độ trong Excon 2022.

- Vào tháng 7 năm 2022, Volvo CE ra mắt máy đào EC550E tại Ấn Độ. Máy xúc được thiết kế đặc biệt để đào và đào khối lượng lớn.

Tổng quan về ngành thiết bị xây dựng APAC

Thị trường Thiết bị Xây dựng Châu Á Thái Bình Dương được củng cố vừa phải. Thị trường được đặc trưng bởi sự hiện diện của nhiều công ty toàn cầu cũng như một số công ty địa phương đã đảm bảo hợp đồng cung cấp dài hạn với các công ty cơ sở hạ tầng lớn. Những công ty này cũng tham gia vào các liên doanh, sáp nhập và mua lại, ra mắt sản phẩm mới và phát triển sản phẩm để mở rộng danh mục thương hiệu và củng cố vị thế trên thị trường của họ.

Một số công ty lớn thống trị thị trường toàn cầu là Komatsu Corp., Sany Heavy Industry, XCMG, Hitachi Construction Machinery Ltd. và Hyundai Construction Equipment Ltd. Những người chơi chính đang tham gia vào các hoạt động mua bán và sáp nhập cũng như tung ra các sản phẩm mới để đảm bảo vị thế trên thị trường của họ và đi trước đường cong thị trường. Ví dụ,.

- Vào tháng 5 năm 2022, Caterpillar Inc. đã ra mắt 303 máy đào mini CR và 120 máy san gạt GC ở Ấn Độ. Hai sản phẩm này đã được trưng bày tại Liên đoàn Công nghiệp Ấn Độ (CII) EXCON 2022 ở Bengaluru, cùng với loạt sản phẩm hiện có của Caterpillar, bao gồm máy xúc, động cơ, bánh xe, máy xúc lật và máy xúc lật.

- Vào tháng 1 năm 2022, Hitachi Ltd. thông báo bán 50% cổ phần của Hitachi Construction Machinery Ltd. cho một liên doanh giữa Itochu Corporation và quỹ đầu tư Japan Industrial Partners Inc. với giá 182,4 tỷ JPY.

Dẫn đầu thị trường thiết bị xây dựng APAC

-

Komatsu Corp.

-

Sany Industrial Machinery

-

XCMG

-

Hitachi Construction Machinery Ltd.

-

Hyundai Construction Equipment Ltd.

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường thiết bị xây dựng APAC

- Vào tháng 8 năm 2022, Volvo CE tuyên bố phát triển cơ sở sản xuất đặt tại Bengaluru ở Ấn Độ thành một trung tâm xuất khẩu. Công ty cho biết khoản đầu tư này sẽ cho phép Volvo Construction Equipment sản xuất máy xúc cỡ trung tại nhà máy. Công ty cho biết thêm rằng những chiếc máy này chủ yếu sẽ được sử dụng ở thị trường Ấn Độ.

- Vào tháng 6 năm 2022, Cummins Inc. và Komatsu Corp. đã công bố sự hợp tác mới để phát triển xe tải chở hàng khai thác không phát thải. Cummins và Komatsu ban đầu sẽ tập trung vào các công nghệ năng lượng không phát thải, bao gồm các giải pháp pin nhiên liệu hydro cho các ứng dụng xe tải chở hàng cỡ lớn.

- Vào tháng 4 năm 2022, Manitowoc ra mắt Potain MCT 805 được sản xuất tại nhà máy Zhangjiagang, Trung Quốc của Manitowoc. Model mới mang lại hiệu suất mạnh mẽ và tuân thủ các tiêu chuẩn và yêu cầu quốc tế. Mẫu mới, tương tự như MDT 809, có cấu hình công suất 32 tấn và 40 tấn, với cần trục 80 m và chiều cao dưới móc là 84 m.

- Vào tháng 5 năm 2022, Sany Bharat đã ra mắt 22 sản phẩm mới trong Excon 2022 tại Ấn Độ. Tất cả các máy mới đều được thiết kế dành riêng cho ứng dụng ở Ấn Độ đồng thời lưu ý đến các yêu cầu của khách hàng Ấn Độ. Điều này phản ánh sự hiểu biết sâu sắc của công ty về thị trường Ấn Độ và tình cảm của khách hàng, điều này sẽ mang lại lợi thế độc đáo cho những sản phẩm này bằng cách mang lại lợi nhuận tốt hơn cho người dùng.

Phân khúc ngành thiết bị xây dựng APAC

Thiết bị xây dựng được định nghĩa là bất kỳ loại thiết bị nào được sử dụng để thi công, hoàn thiện, lắp đặt, vận hành hoặc bảo trì bất kỳ dự án hoặc công trình xây dựng nào. Thiết bị xây dựng cũng được sử dụng trong các công việc vận chuyển đất trong quá trình xây dựng đường, cầu, đập. Một số loại thiết bị xây dựng như máy xúc, máy xúc lật cũng được sử dụng trong khai thác mỏ.

Thị trường Thiết bị Xây dựng Châu Á Thái Bình Dương đã được phân chia theo loại máy móc, loại ổ đĩa và quốc gia. Theo loại Máy móc, thị trường được phân chia thành Cần cẩu, Xử lý bằng kính thiên văn, Máy xúc, Máy xúc lật và Máy xúc lật, Máy san gạt và các loại khác. Theo loại Drive, thị trường được phân chia thành Động cơ IC và Điện Hybrid. Theo quốc gia, thị trường được phân chia thành Trung Quốc, Ấn Độ, Nhật Bản, Hàn Quốc và phần còn lại của châu Á-Thái Bình Dương. Đối với mỗi phân khúc, quy mô và dự báo thị trường được thực hiện trên cơ sở giá trị (tỷ USD).

| Loại máy móc | Cần cẩu |

| Xử lý bằng kính thiên văn | |

| Máy xúc | |

| Máy xúc và máy xúc lật | |

| Máy san gạt | |

| Người khác | |

| Loại ổ | Động cơ vi mạch |

| Điện và lai | |

| Theo quốc gia | Trung Quốc |

| Ấn Độ | |

| Nhật Bản | |

| Hàn Quốc | |

| Phần còn lại của Châu Á Thái Bình Dương |

Câu hỏi thường gặp về nghiên cứu thị trường thiết bị xây dựng APAC

Quy mô Thị trường Thiết bị Xây dựng Châu Á-Thái Bình Dương hiện nay là bao nhiêu?

Thị trường Thiết bị Xây dựng Châu Á-Thái Bình Dương dự kiến sẽ đạt tốc độ CAGR lớn hơn 9% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong Thị trường Thiết bị Xây dựng Châu Á-Thái Bình Dương?

Komatsu Corp., Sany Industrial Machinery, XCMG, Hitachi Construction Machinery Ltd., Hyundai Construction Equipment Ltd. là những công ty lớn hoạt động tại Thị trường Thiết bị Xây dựng Châu Á - Thái Bình Dương.

Thị trường Thiết bị Xây dựng Châu Á-Thái Bình Dương này diễn ra trong những năm nào?

Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Thiết bị Xây dựng Châu Á-Thái Bình Dương trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Thiết bị Xây dựng Châu Á-Thái Bình Dương trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo bán chạy nhất của chúng tôi

Popular Heavy Equipment Reports

Popular Automotive Reports

Other Popular Industry Reports

Báo cáo ngành Thiết bị Xây dựng Châu Á - Thái Bình Dương

Thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Thiết bị xây dựng Châu Á-Thái Bình Dương năm 2024, do Mordor Intelligence™ Industry Reports tạo ra. Phân tích Thiết bị Xây dựng Châu Á-Thái Bình Dương bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan lịch sử. Lấy mẫu của ngành này phân tích dưới dạng bản tải xuống báo cáo PDF miễn phí.