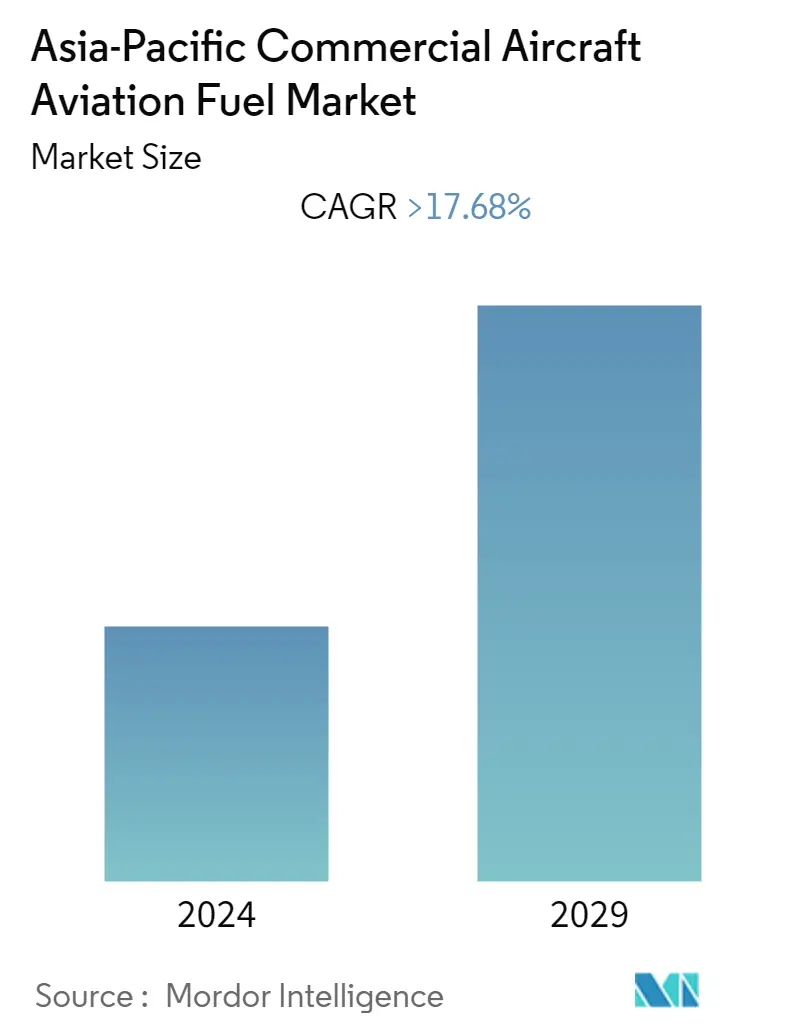

Quy mô thị trường nhiên liệu hàng không máy bay thương mại APAC

| Giai Đoạn Nghiên Cứu | 2020 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

| Giai Đoạn Dữ Liệu Dự Báo | 2024 - 2029 |

| Giai Đoạn Dữ Liệu Lịch Sử | 2020 - 2022 |

| CAGR | > 17.68 % |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường nhiên liệu hàng không máy bay thương mại APAC

Thị trường nhiên liệu máy bay thương mại ở châu Á - Thái Bình Dương dự kiến sẽ tăng trưởng với tốc độ CAGR khoảng 17,68% trong giai đoạn dự báo 2020 - 2025. Hàng không thương mại bao gồm máy bay theo lịch trình và không theo lịch trình, bao gồm vận chuyển hành khách hoặc hàng hóa bằng đường hàng không thương mại. Các yếu tố như số lượng hành khách hàng không và đội máy bay ngày càng tăng trên toàn thế giới, đặc biệt là ở khu vực châu Á - Thái Bình Dương dự kiến sẽ thúc đẩy thị trường trong giai đoạn dự báo. Tuy nhiên, đại dịch COVID-19, bắt nguồn từ Trung Quốc, đã tác động nặng nề đến ngành hàng không thương mại trong khu vực, kìm hãm sự tăng trưởng của thị trường.

- Loại nhiên liệu tua bin khí (ATF) dự kiến sẽ thống trị thị trường trong giai đoạn dự báo, do quy mô đội tàu lớn và những phát triển đang diễn ra như vật chất dạng hạt không bay hơi (nvPM) hoặc lượng khí thải carbon đen.

- Mối lo ngại ngày càng tăng về lượng khí thải từ ngành hàng không và các sáng kiến do chính phủ ở các nền kinh tế phát triển thực hiện nhằm giảm lượng khí thải hàng không dự kiến sẽ mang lại những cơ hội đáng kể cho nhiên liệu hàng không trong những năm tới.

- Trung Quốc dự kiến sẽ là thị trường lớn nhất trong giai đoạn dự báo, do sự gia tăng đội tàu sân bay giá rẻ và tăng trưởng trong lĩnh vực sản xuất tương quan với sự tăng trưởng về khối lượng hàng hóa hàng không.

Xu hướng thị trường nhiên liệu hàng không máy bay thương mại APAC

Loại nhiên liệu tua bin khí (ATF) để thống trị thị trường

- Nhiên liệu tuabin hàng không (ATF) là chất lỏng chưng cất dầu mỏ không màu, dễ cháy, chạy thẳng. Công dụng chính của nó là làm nhiên liệu động cơ phản lực. Nhiên liệu máy bay phản lực phổ biến nhất trên toàn thế giới là nhiên liệu làm từ dầu hỏa được phân loại là Jet A1. Nó có điểm chớp cháy tối thiểu là 38 độ C (100°F) và điểm đóng băng tối đa là -47 độ C. Nó được bán rộng rãi bên ngoài Hoa Kỳ.

- Jet-A1 có khả năng vẫn là nhiên liệu hàng không chiếm ưu thế về mức tiêu thụ, tiếp theo là loại Jet-A. Tuy nhiên, Jet-A có cùng điểm chớp cháy như Jet A1, nhưng điểm đóng băng tối đa cao hơn (-40°C). Nó được cung cấp theo thông số kỹ thuật ASTM D1655 (Jet A).

- Các nhà nghiên cứu dự kiến sẽ phát triển các thuật toán có thể cho phép các tổ chức hàng không quốc tế dự đoán lượng phát thải vật chất dạng hạt không bay hơi (nvPM) từ một số động cơ hoạt động ở độ cao hành trình. Do đó, những phát triển đang diễn ra như vậy dự kiến sẽ làm tăng nhu cầu về nhiên liệu Jet A (nhiên liệu tuabin khí) trong giai đoạn dự báo.

- Mặt khác, nhu cầu nhiên liệu máy bay, theo cơ quan quản lý hàng không dân dụng Trung Quốc, cho các chuyến bay hàng không dân dụng trong tháng 4/2020 đã giảm 68,5% so với năm trước. Vào tháng 4 năm 2020, Trung Quốc đã khai thác 253.621 chuyến bay theo lịch trình vào tháng 4 năm 2020, so với 441.818 chuyến vào tháng 4 năm 2019.

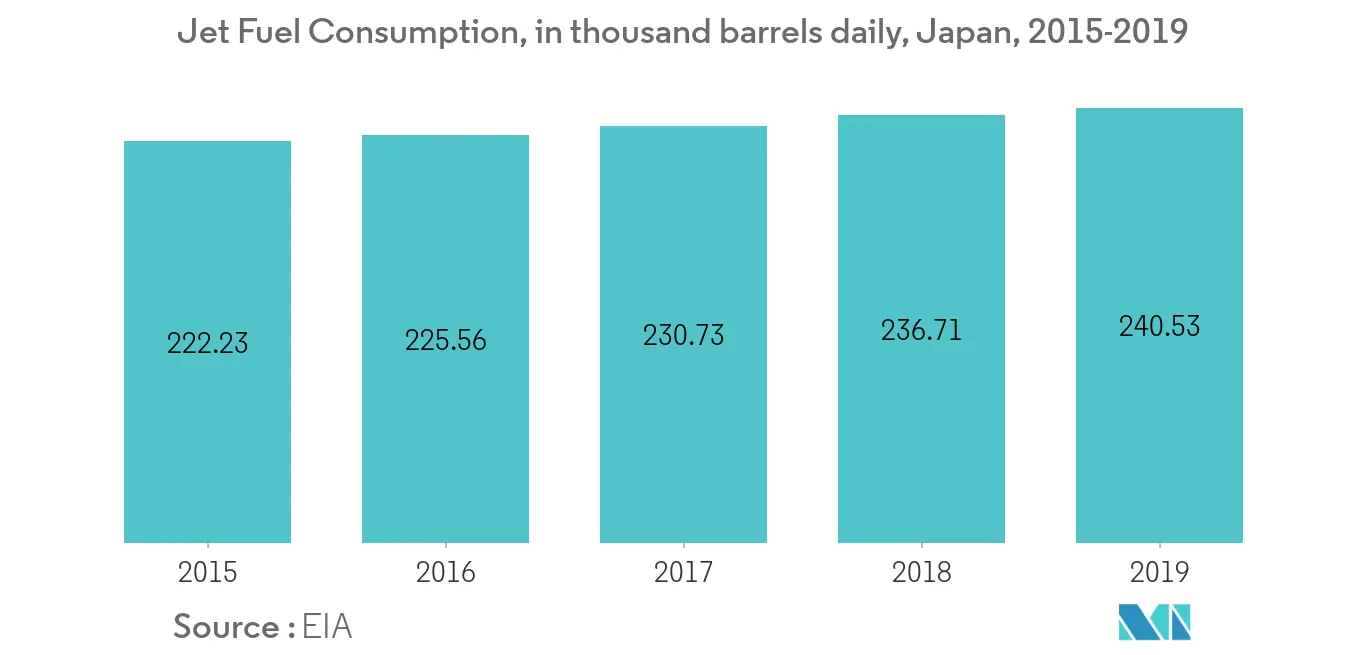

- Theo IATA, tổng số hành khách hàng không theo lịch trình nội địa tại Nhật Bản là 100,73 triệu, tăng trưởng 4,8% so với năm trước. Do đó, với sự gia tăng số lượng hành khách, mức tiêu thụ nhiên liệu máy bay phản lực đạt tổng cộng 240,53 nghìn thùng mỗi ngày trong năm 2019, thúc đẩy thị trường nghiên cứu.

- Tại Ấn Độ, theo Tổ chức Phân tích và Kế hoạch Dầu khí, nhu cầu nhiên liệu máy bay tính đến năm 2019 đứng ở mức 178.000 thùng/ngày, tăng từ 110.320 thùng/ngày vào năm 2010. Nếu tốc độ tăng trưởng của giao thông hàng không vẫn mạnh mẽ thì thị trường nhiên liệu hàng không sẽ có khả năng phát triển trong những năm tới.

- Do đó, dựa trên các yếu tố nêu trên, loại nhiên liệu tuabin khí (ATF) dự kiến sẽ thống trị thị trường nhiên liệu hàng không máy bay thương mại ở khu vực Châu Á - Thái Bình Dương trong giai đoạn dự báo.

Trung Quốc thống trị thị trường

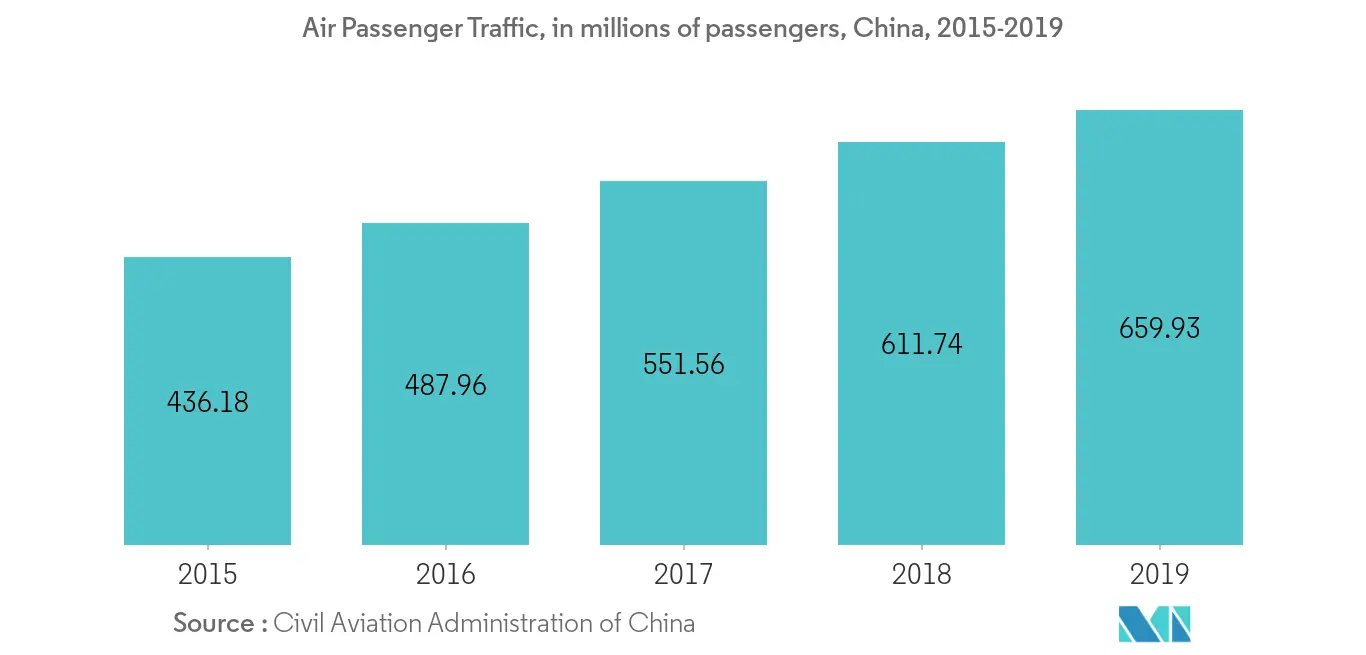

- Trung Quốc là một trong những thị trường nhiên liệu hàng không lớn nhất trên toàn cầu và cũng là một trong những thị trường lớn nhất về lượng hành khách vận chuyển bằng đường hàng không. Tính đến năm 2019, hành khách nội địa ở Trung Quốc lớn thứ hai trên thị trường hàng không sau Hoa Kỳ.

- Với gần 4 tỷ hành trình hành khách từ điểm đi đến điểm đến (OD) trên toàn thế giới vào năm 2018, các tuyến nội địa ở Trung Quốc mang lại mức tăng trưởng gia tăng lớn nhất trên toàn cầu về số lượng chuyến đi của hành khách, thêm gần 50 triệu hành trình.

- Theo Boeing, Trung Quốc dự kiến sẽ trở thành thị trường hàng không nội địa lớn nhất thế giới vào năm 2028. Điều này được hỗ trợ bởi thực tế là 236,5 tỷ km hành khách doanh thu (RPK) đã được bay tại thị trường nội địa Trung Quốc vào năm 2008, tăng lên 800,7 tỷ km vào năm 2008. 2018. Do đó, đến năm 2028, Boeing dự kiến sẽ có 1.740,1 tỷ RPK được bay ở Trung Quốc.

- Hơn nữa, lưu lượng hành khách quốc tế đến và đi từ Trung Quốc đã tăng hơn gấp đôi kể từ năm 2003, từ 50 triệu lên hơn 110 triệu vào cuối năm 2018. Tốc độ tăng trưởng chung hàng năm của hành khách đến và đi từ các sân bay Trung Quốc đã tăng 9,6% cho đến năm 2018 so với năm 2018. đến năm 2003. Do đó, nhu cầu đi lại bằng đường hàng không mạnh mẽ đã dẫn đến sự tăng trưởng của thị trường nhiên liệu hàng không ở Trung Quốc.

- Do đó, với sự gia tăng du lịch nội địa, chiếm hơn 85% lưu lượng hàng không ở Trung Quốc, nhu cầu về nhiên liệu hàng không dự kiến sẽ tăng trong giai đoạn dự báo.

Tổng quan về ngành nhiên liệu hàng không máy bay thương mại APAC

Thị trường nhiên liệu máy bay thương mại châu Á-Thái Bình Dương bị phân mảnh vừa phải. Một số công ty lớn bao gồm Exxon Mobil Corporation, Chevron Corporation, Royal Dutch Shell PLC, Total SA và BP PLC.

Dẫn đầu thị trường nhiên liệu hàng không máy bay thương mại APAC

-

Exxon Mobil Corporation

-

Chevron Corporation

-

Royal Dutch Shell PLC

-

Total SA

-

BP PLC

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Báo cáo thị trường nhiên liệu hàng không máy bay thương mại APAC - Mục lục

-

1. GIỚI THIỆU

-

1.1 Phạm vi nghiên cứu

-

1.2 Định nghĩa thị trường

-

1.3 Giả định nghiên cứu

-

-

2. PHƯƠNG PHÁP NGHIÊN CỨU

-

3. TÓM TẮT TÓM TẮT

-

4. TỔNG QUAN THỊ TRƯỜNG

-

4.1 Giới thiệu

-

4.2 Dự báo quy mô thị trường và nhu cầu tính bằng tỷ USD, đến năm 2025

-

4.3 Xu hướng và sự phát triển gần đây

-

4.4 Chính sách và quy định của Chính phủ

-

4.5 Động lực thị trường

-

4.5.1 Trình điều khiển

-

4.5.2 Hạn chế

-

-

4.6 Phân tích chuỗi cung ứng

-

4.7 Phân tích năm lực lượng của Porter

-

4.7.1 Sức mạnh thương lượng của nhà cung cấp

-

4.7.2 Quyền thương lượng của người tiêu dùng

-

4.7.3 Mối đe dọa của những người mới

-

4.7.4 Mối đe dọa của sản phẩm và dịch vụ thay thế

-

4.7.5 Cường độ của sự ganh đua đầy tính canh tranh

-

-

-

5. PHÂN PHỐI THỊ TRƯỜNG

-

5.1 Loại nhiên liệu

-

5.1.1 Nhiên liệu tuabin khí (ATF)

-

5.1.2 Nhiên liệu sinh học hàng không

-

5.1.3 Người khác

-

-

5.2 Địa lý

-

5.2.1 Trung Quốc

-

5.2.2 Nhật Bản

-

5.2.3 Ấn Độ

-

5.2.4 Phần còn lại của Châu Á-Thái Bình Dương

-

-

-

6. CẢNH BÁO CẠNH TRANH

-

6.1 Sáp nhập và mua lại, liên doanh, hợp tác và thỏa thuận

-

6.2 Các chiến lược được áp dụng bởi những người chơi hàng đầu

-

6.3 Hồ sơ công ty

-

6.3.1 Exxon Mobil Corporation

-

6.3.2 Royal Dutch Shell PLC

-

6.3.3 Total SA

-

6.3.4 BP PLC

-

6.3.5 Chevron Corporation

-

6.3.6 Neste Oyj

-

6.3.7 Bharat Petroleum Corp. Ltd

-

6.3.8 Gazprom Neft PJSC

-

6.3.9 Honeywell International Inc.

-

-

-

7. CƠ HỘI THỊ TRƯỜNG VÀ XU HƯỚNG TƯƠNG LAI

Phân khúc ngành công nghiệp nhiên liệu hàng không máy bay thương mại APAC

Báo cáo thị trường nhiên liệu máy bay thương mại châu Á-Thái Bình Dương bao gồm:.

| Loại nhiên liệu | ||

| ||

| ||

|

| Địa lý | ||

| ||

| ||

| ||

|

Câu hỏi thường gặp về nghiên cứu thị trường nhiên liệu hàng không máy bay thương mại APAC

Quy mô thị trường nhiên liệu hàng không máy bay thương mại châu Á-Thái Bình Dương hiện nay là bao nhiêu?

Thị trường nhiên liệu máy bay thương mại châu Á-Thái Bình Dương dự kiến sẽ đạt tốc độ CAGR lớn hơn 17,68% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong Thị trường nhiên liệu hàng không máy bay thương mại châu Á-Thái Bình Dương?

Exxon Mobil Corporation, Chevron Corporation, Royal Dutch Shell PLC, Total SA, BP PLC là những công ty lớn hoạt động trong Thị trường Nhiên liệu Máy bay Thương mại Châu Á - Thái Bình Dương.

Thị trường nhiên liệu hàng không máy bay thương mại châu Á-Thái Bình Dương này bao gồm những năm nào?

Báo cáo đề cập đến quy mô lịch sử của Thị trường Nhiên liệu Hàng không Máy bay Thương mại Châu Á-Thái Bình Dương trong các năm 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo Quy mô Thị trường Nhiên liệu Hàng không Máy bay Thương mại Châu Á-Thái Bình Dương trong các năm 2024, 2025, 2026, 2027 , 2028 và 2029.

Báo cáo ngành nhiên liệu hàng không máy bay thương mại châu Á-Thái Bình Dương

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Nhiên liệu Máy bay Thương mại Châu Á-Thái Bình Dương năm 2024, do Mordor Intelligence™ Industry Reports tạo ra. Phân tích Nhiên liệu Máy bay Thương mại Châu Á-Thái Bình Dương bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Hãy xem mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.