Quy mô thị trường than APAC

| Giai Đoạn Nghiên Cứu | 2020 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

| Giai Đoạn Dữ Liệu Dự Báo | 2024 - 2029 |

| Giai Đoạn Dữ Liệu Lịch Sử | 2020 - 2022 |

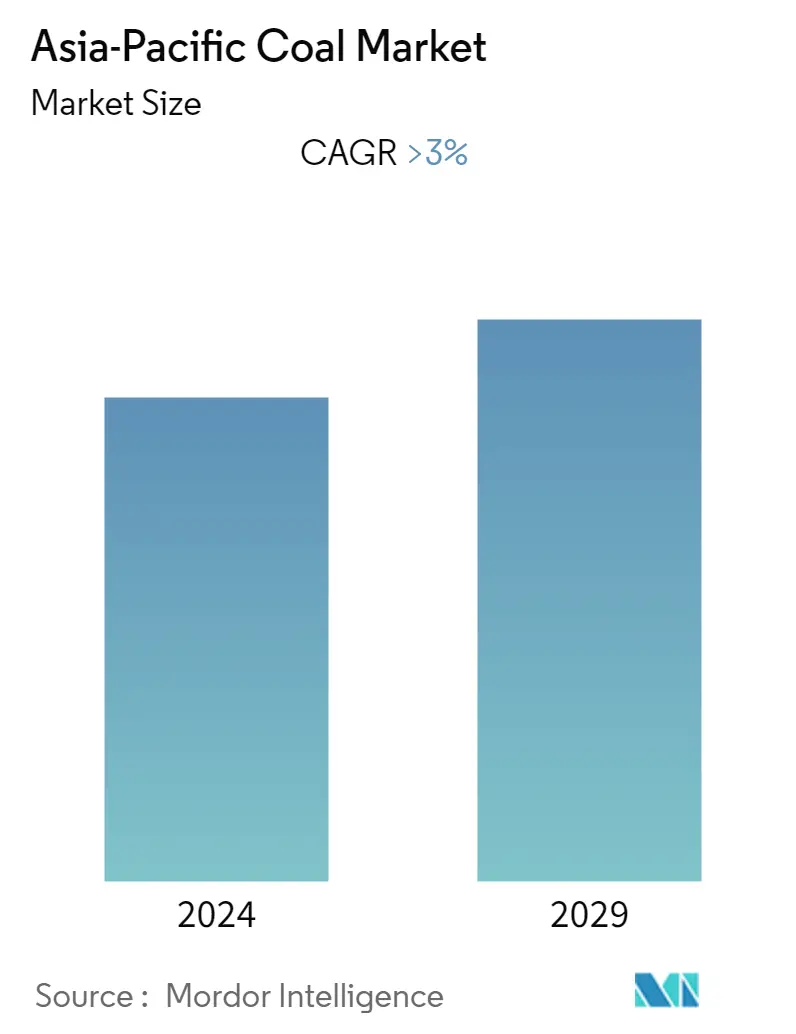

| CAGR | > 3.00 % |

| Tập Trung Thị Trường | Thấp |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường than APAC

Thị trường than châu Á-Thái Bình Dương dự kiến sẽ tăng trưởng với tốc độ CAGR hơn 3% trong giai đoạn dự báo. Các yếu tố như tăng kế hoạch công suất phát điện và nhu cầu điện ngày càng tăng, đặc biệt là ở Trung Quốc và Ấn Độ, do các hoạt động phát triển cơ sở hạ tầng và công nghiệp ngày càng tăng nhanh, dự kiến sẽ thúc đẩy thị trường trong giai đoạn dự báo. Tuy nhiên, việc sử dụng than bị loại khỏi cơ cấu năng lượng ở nhiều quốc gia phát triển, nguyên nhân là do tạo ra chất gây ô nhiễm không khí do đốt than. Hơn nữa, năng lượng từ than đang được trộn lẫn với các nguồn thay thế khác, như năng lượng tái tạo và khí đốt tự nhiên, giúp giảm tác động đến môi trường so với than. Ngược lại, những yếu tố này được cho là sẽ hạn chế sự tăng trưởng của thị trường than châu Á-Thái Bình Dương.

- Than được sử dụng rộng rãi trong khu vực để đốt các nhà máy nhiệt điện và từ đó đáp ứng nhu cầu cho nhiều lĩnh vực khác nhau như công nghiệp, giao thông, dân cư, thương mại và dịch vụ công cộng. Phân khúc nhà máy điện dự kiến sẽ thống trị thị trường được hỗ trợ bởi kế hoạch mở rộng của Trung Quốc nhằm bổ sung thêm các nhà máy đốt than trong giai đoạn dự báo.

- Với nhu cầu điện ngày càng tăng, các nhà máy điện than ở khu vực Châu Á - Thái Bình Dương dự kiến sẽ là nơi tiêu thụ than đáng kể. Khu vực này dự kiến sẽ có nhu cầu khoảng 4.400 mega tấn than tương đương vào năm 2040, với phần lớn nhu cầu từ ngành điện. Nhu cầu về than này dự kiến sẽ tạo cơ hội cho những người tham gia thị trường trong những năm tới.

- Trung Quốc được kỳ vọng sẽ là thị trường lớn nhất và thị trường tăng trưởng nhanh nhất nhờ quốc gia này dẫn đầu thế giới về tổng số nhà máy nhiệt điện than. Hơn nữa, Trung Quốc tiếp tục ủng hộ mục tiêu công suất trong kế hoạch 5 năm sắp tới nhằm tạo chỗ cho 200 tổ máy phát điện đốt than mới vào năm 2025.

Xu hướng thị trường than APAC

Phân khúc trạm điện chiếm lĩnh thị trường

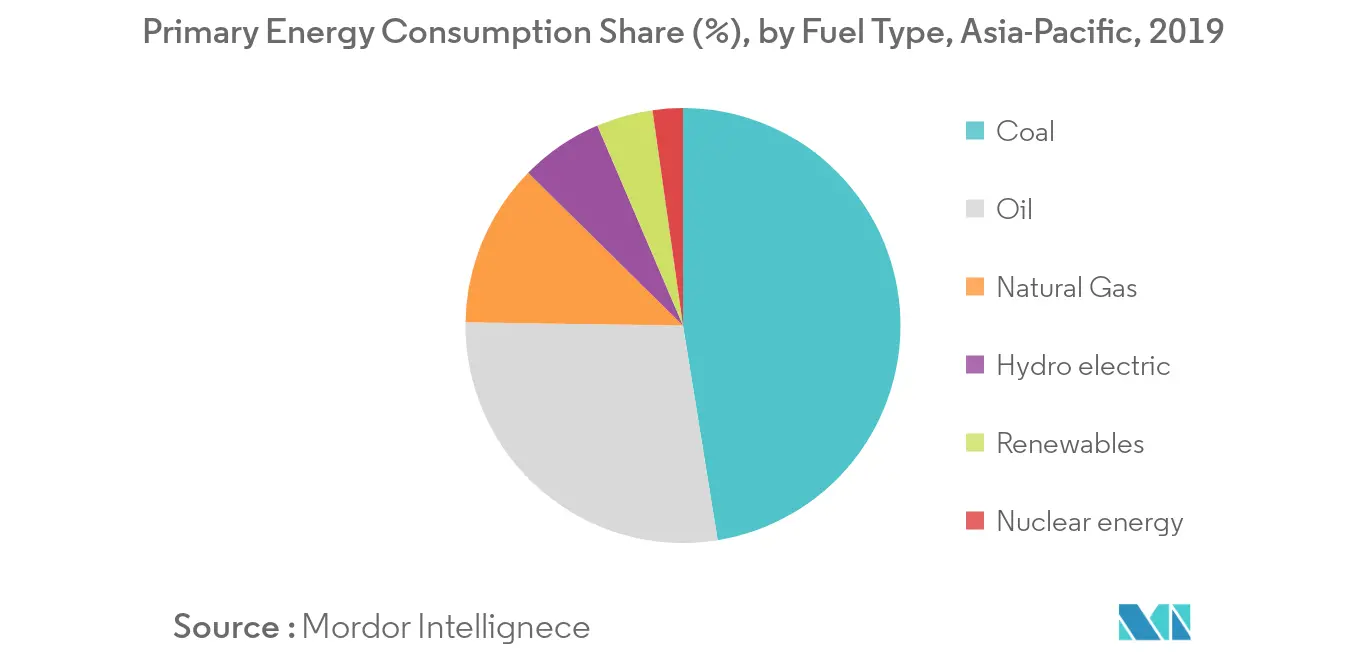

- Năm 2019, Châu Á-Thái Bình Dương chiếm hơn 77% thị phần toàn cầu trong tổng lượng tiêu thụ than và khoảng 47% lượng tiêu thụ năng lượng sơ cấp trong khu vực là do than đá.

- Hơn nữa, trong số các nhà máy nhiệt điện than mới được đưa vào vận hành năm 2019, gần 2/3 (64%) công suất mới được đưa vào hoạt động là ở Trung Quốc (43,8 GW) và 12% ở Ấn Độ (8,1 GW), 24% còn lại nằm ở các địa điểm khác. chủ yếu ở Malaysia (2,6 GW), Indonesia (2,4 GW) và Pakistan (2 GW).

- Hiện tại, khoảng một nửa công suất đang được xây dựng là ở Trung Quốc (99,7 GW), tiếp theo là 18% ở Ấn Độ (37 GW), 6% ở Indonesia (11,8 GW) và 5% ở Nhật Bản (9,3 GW). Do đó, với việc các nước châu Á - Thái Bình Dương tăng cường tiêu thụ than trên toàn cầu, thị trường dự kiến sẽ được thúc đẩy trong giai đoạn dự báo.

- Mặc dù việc vận hành thử đã tăng lên vào năm 2019, nhưng lộ trình vận hành thử mới đang có dấu hiệu chậm lại. Đông Nam Á, nơi có khả năng trở thành trung tâm phát triển nhà máy than tiếp theo, số lượng khởi công xây dựng ở đó đã giảm hơn 85%, từ 12,8 GW năm 2016 xuống còn 1,8 GW vào năm 2019.

- Ở Ấn Độ, công suất phát triển tiền xây dựng đã giảm một nửa chỉ trong năm qua từ 60,2 GW năm 2018 xuống 29,3 GW vào năm 2019, chỉ có 2,8 GW mới được đề xuất vào năm 2019, ít hơn Thổ Nhĩ Kỳ.

- Hơn nữa, Nhật Bản đã bắt đầu xây dựng nhà máy điện than 1,8 GW vào năm 2019 và đưa vào hoạt động 1,3 GW nhà máy điện than mới. Nhật Bản là quốc gia duy nhất thuộc Nhóm G7 (G7) bổ sung công suất điện than trong nước và đang phải đối mặt với áp lực từ nhóm G7 trong việc cắt giảm tiêu thụ than theo thỏa thuận Paris.

- Mặc dù có một số hạn chế ở châu Á - Thái Bình Dương dẫn đến giảm sử dụng than, nhiều quốc gia vẫn tiếp tục xây dựng các nhà máy điện than, dẫn đầu là Trung Quốc, Ấn Độ và Indonesia, thúc đẩy tăng trưởng thị trường trong khu vực.

Trung Quốc thống trị thị trường

- Trung Quốc đã chứng kiến nhu cầu điện cao do nền kinh tế tăng trưởng chưa từng có, cùng với các yếu tố như điện công nghiệp hóa và đô thị hóa nhanh chóng. Tăng trưởng kinh tế mạnh mẽ ở Trung Quốc đạt gần 7% và tổng lượng điện tiêu thụ tăng 6,6%, vượt 6.000 TWh lần đầu tiên vào năm 2017.

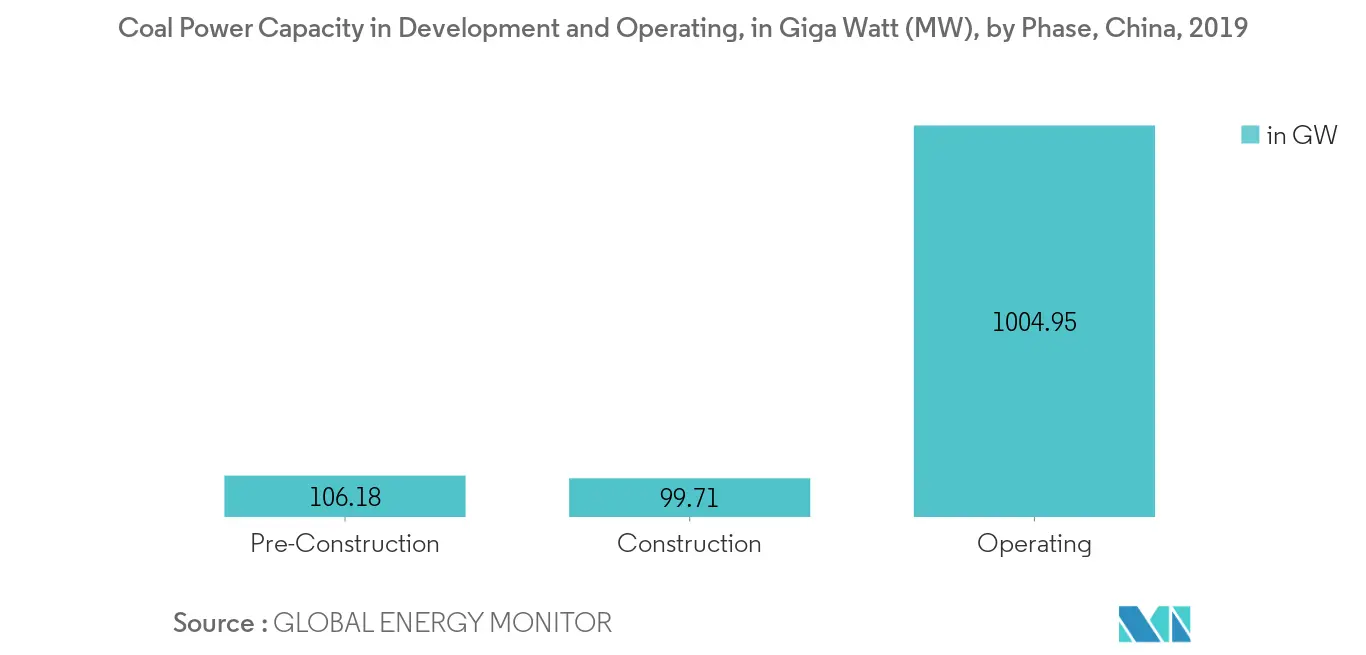

- Các cơ quan tiện ích và chính phủ ở Trung Quốc đang phát triển các dự án thế hệ mới để đáp ứng nhu cầu điện ngày càng tăng. Với hơn 1.000 GW, Trung Quốc chiếm khoảng một nửa tổng công suất điện than toàn cầu và 41% công suất toàn cầu đang được xây dựng và phát triển tiền xây dựng (205,9 GW).

- Tại Trung Quốc, công suất phát triển trước khi xây dựng cũng tăng lên khi chính quyền trung ương bắt đầu đặt ra các hạn chế đối với các đề xuất và giấy phép nhà máy than mới vào năm 2016. Sự gia tăng này là do ngành điện ở Trung Quốc tiếp tục ủng hộ mục tiêu công suất ở Trung Quốc. kế hoạch 5 năm sắp tới sẽ tạo chỗ cho 200 tổ máy phát điện đốt than mới vào năm 2025.

- Do đó, việc Trung Quốc tiếp tục theo đuổi năng lượng than mới dự kiến sẽ thúc đẩy sự mở rộng liên tục của đội tàu than toàn cầu, dẫn đến sự tăng trưởng theo cấp số nhân của thị trường ở khu vực châu Á - Thái Bình Dương.

Tổng quan ngành than Châu Á Thái Bình Dương

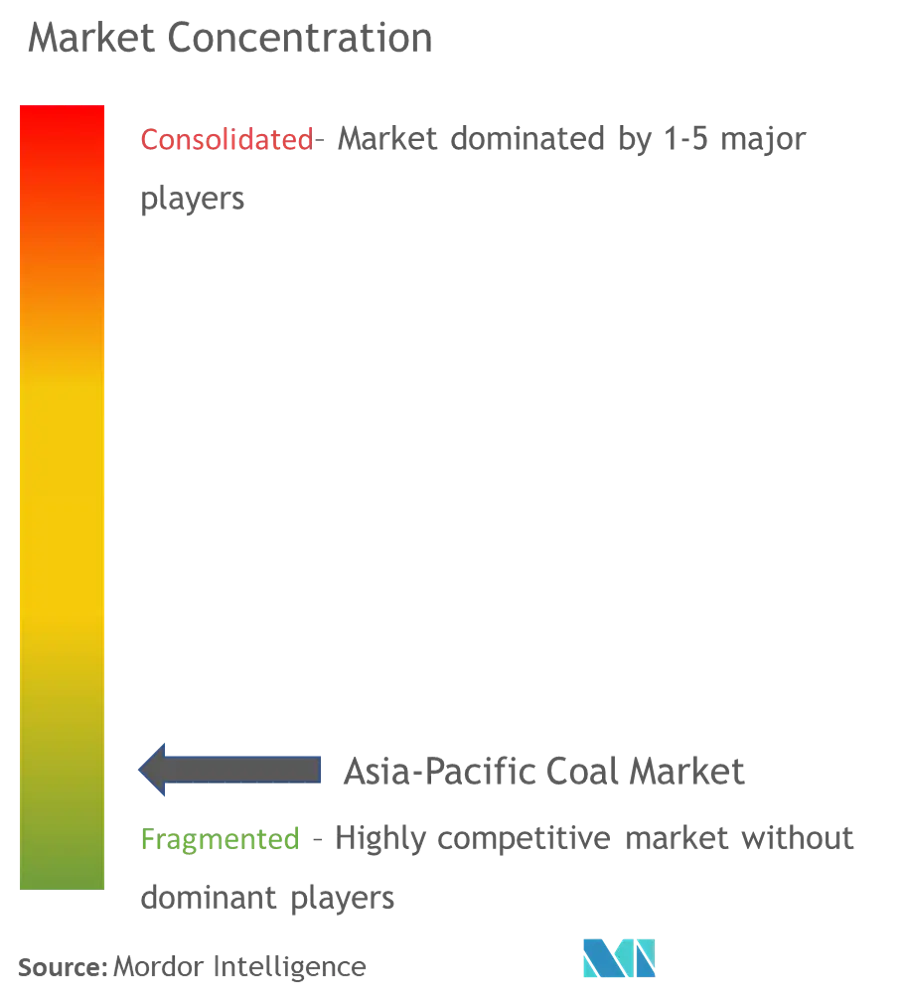

Thị trường than châu Á-Thái Bình Dương bị phân mảnh. Một số công ty chủ chốt là China Coal Energy Group Co., Ltd., China Shenhua Energy Co. Ltd., Huadian Power International Corporation, NTPC Ltd, và Jindal Steel Power Ltd.

Dẫn đầu thị trường than APAC

-

China Coal Energy Group Co., Ltd.

-

China Shenhua Energy Co. Ltd

-

Huadian Power International Corporation

-

NTPC Ltd

-

Jindal Steel & Power Ltd

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Báo cáo thị trường than APAC - Mục lục

-

1. GIỚI THIỆU

-

1.1 Phạm vi nghiên cứu

-

1.2 Định nghĩa thị trường

-

1.3 Giả định nghiên cứu

-

-

2. PHƯƠNG PHÁP NGHIÊN CỨU

-

3. TÓM TẮT TÓM TẮT

-

4. TỔNG QUAN THỊ TRƯỜNG

-

4.1 Giới thiệu

-

4.2 Dự báo quy mô thị trường và nhu cầu tính bằng tỷ USD, đến năm 2025

-

4.3 Dự báo quy mô thị trường và nhu cầu tính bằng triệu tấn, đến năm 2025

-

4.4 Hỗn hợp Năng lượng Châu Á - Thái Bình Dương, 2019

-

4.5 Giá than, 2010-2019

-

4.6 Xu hướng và sự phát triển gần đây

-

4.7 Chính sách và quy định của Chính phủ

-

4.8 Động lực thị trường

-

4.8.1 Trình điều khiển

-

4.8.2 Hạn chế

-

-

4.9 Phân tích chuỗi cung ứng

-

4.10 Phân tích năm lực lượng của Porter

-

4.10.1 Sức mạnh thương lượng của nhà cung cấp

-

4.10.2 Quyền thương lượng của người tiêu dùng

-

4.10.3 Mối đe dọa của những người mới

-

4.10.4 Mối đe dọa của sản phẩm và dịch vụ thay thế

-

4.10.5 Cường độ của sự ganh đua đầy tính canh tranh

-

-

-

5. PHÂN PHỐI THỊ TRƯỜNG

-

5.1 Người dùng cuối

-

5.1.1 Nhà máy điện (Nhiệt than)

-

5.1.2 Nguyên liệu luyện cốc (Than cốc)

-

5.1.3 Người khác

-

-

5.2 Địa lý

-

5.2.1 Trung Quốc

-

5.2.2 Ấn Độ

-

5.2.3 Indonesia

-

5.2.4 Phần còn lại của Châu Á-Thái Bình Dương

-

-

-

6. CẢNH BÁO CẠNH TRANH

-

6.1 Sáp nhập và mua lại, liên doanh, hợp tác và thỏa thuận

-

6.2 Các chiến lược được áp dụng bởi những người chơi hàng đầu

-

6.3 Hồ sơ công ty

-

6.3.1 China Coal Energy Group Co. Ltd

-

6.3.2 China Shenhua Energy Co. Ltd

-

6.3.3 Huadian Power International Corporation

-

6.3.4 NTPC Ltd

-

6.3.5 Jindal Steel & Power Ltd

-

6.3.6 Adani Power Ltd

-

6.3.7 Datang International Power Generation Company

-

6.3.8 JERA Co. Inc.

-

6.3.9 Shenergy Group Company Limited

-

-

-

7. CƠ HỘI THỊ TRƯỜNG VÀ XU HƯỚNG TƯƠNG LAI

Phân khúc ngành than APAC

Báo cáo thị trường than châu Á-Thái Bình Dương bao gồm:.

| Người dùng cuối | ||

| ||

| ||

|

| Địa lý | ||

| ||

| ||

| ||

|

Câu hỏi thường gặp về nghiên cứu thị trường than APAC

Quy mô thị trường than châu Á-Thái Bình Dương hiện nay là bao nhiêu?

Thị trường Than Châu Á - Thái Bình Dương dự kiến sẽ đạt tốc độ CAGR lớn hơn 3% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong thị trường than châu Á-Thái Bình Dương?

China Coal Energy Group Co., Ltd., China Shenhua Energy Co. Ltd, Huadian Power International Corporation, NTPC Ltd, Jindal Steel & Power Ltd là những công ty lớn hoạt động tại Thị trường Than Châu Á - Thái Bình Dương.

Thị trường Than Châu Á - Thái Bình Dương này diễn ra trong những năm nào?

Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Than Châu Á-Thái Bình Dương trong các năm 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Than Châu Á-Thái Bình Dương trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành than châu Á - Thái Bình Dương

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Than Châu Á-Thái Bình Dương năm 2024, do Mordor Intelligence™ Industry Reports tạo ra. Phân tích Than Châu Á-Thái Bình Dương bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.