| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

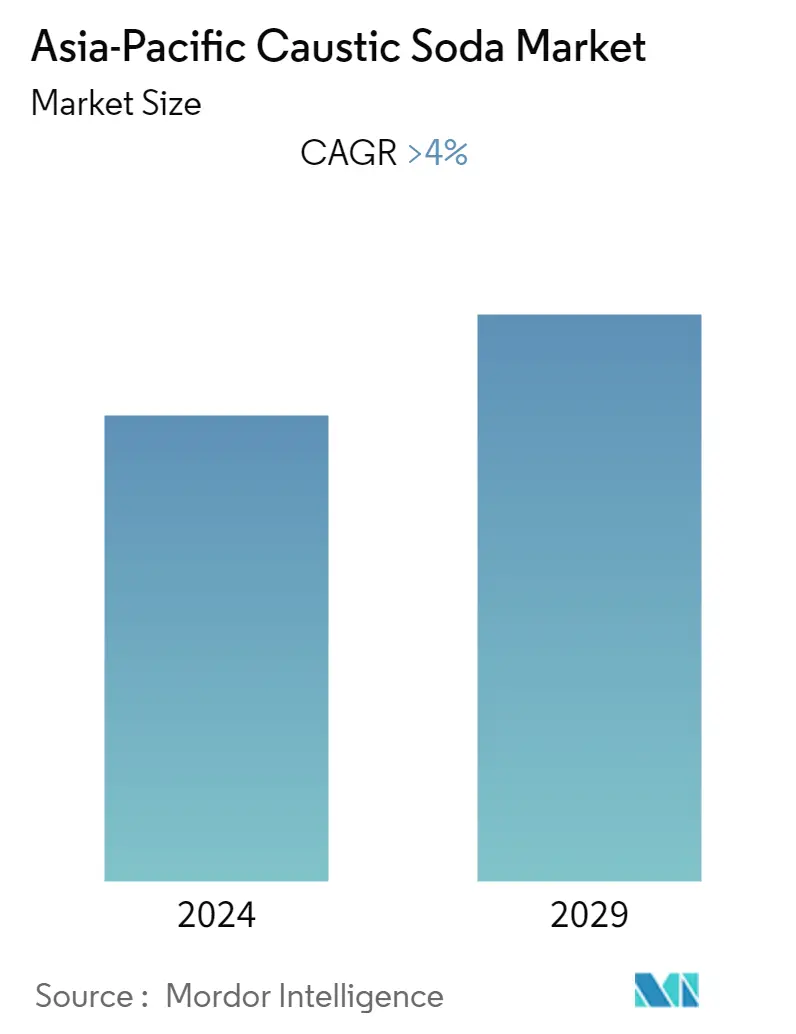

| CAGR | 4.00 % |

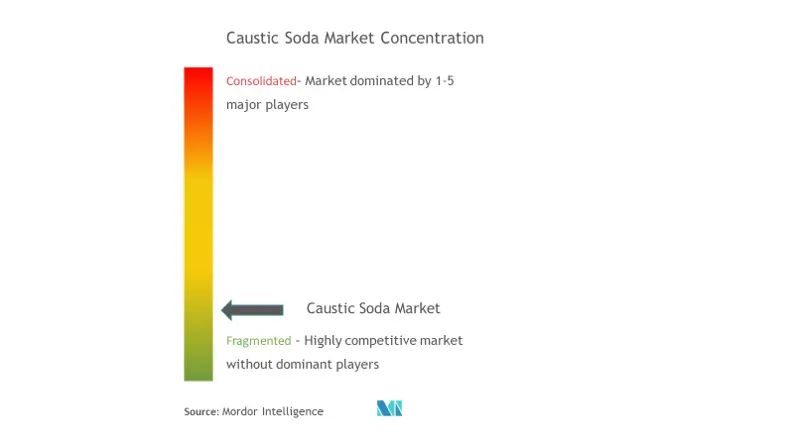

| Tập Trung Thị Trường | Thấp |

Các bên chính* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Phân tích thị trường xút APAC

Thị trường xút ở khu vực Châu Á - Thái Bình Dương dự kiến sẽ phát triển với tốc độ CAGR trên 4% trong giai đoạn dự báo. Yếu tố chính thúc đẩy sự tăng trưởng của thị trường là nhu cầu ngày càng tăng về xút từ ngành công nghiệp giấy bột giấy. Hơn nữa, nhu cầu ngày càng tăng trong các ứng dụng dệt may là yếu tố chi phối thị trường xút và dự kiến sẽ thúc đẩy sự tăng trưởng của thị trường được nghiên cứu. Các điều kiện bất lợi phát sinh do sự bùng phát đột ngột của COVID-19 được dự đoán sẽ cản trở sự tăng trưởng của thị trường trong giai đoạn dự báo.

- Caustic soda được sử dụng để sản xuất các sản phẩm trong các ngành công nghiệp như giấy bột giấy, xà phòng chất tẩy rửa, dệt may, v.v. và cũng được sử dụng trong quá trình tổng hợp nhiều hóa chất hữu cơ và vô cơ. Vì vậy, sản phẩm có nhu cầu cao và được kỳ vọng sẽ thúc đẩy thị trường nghiên cứu.

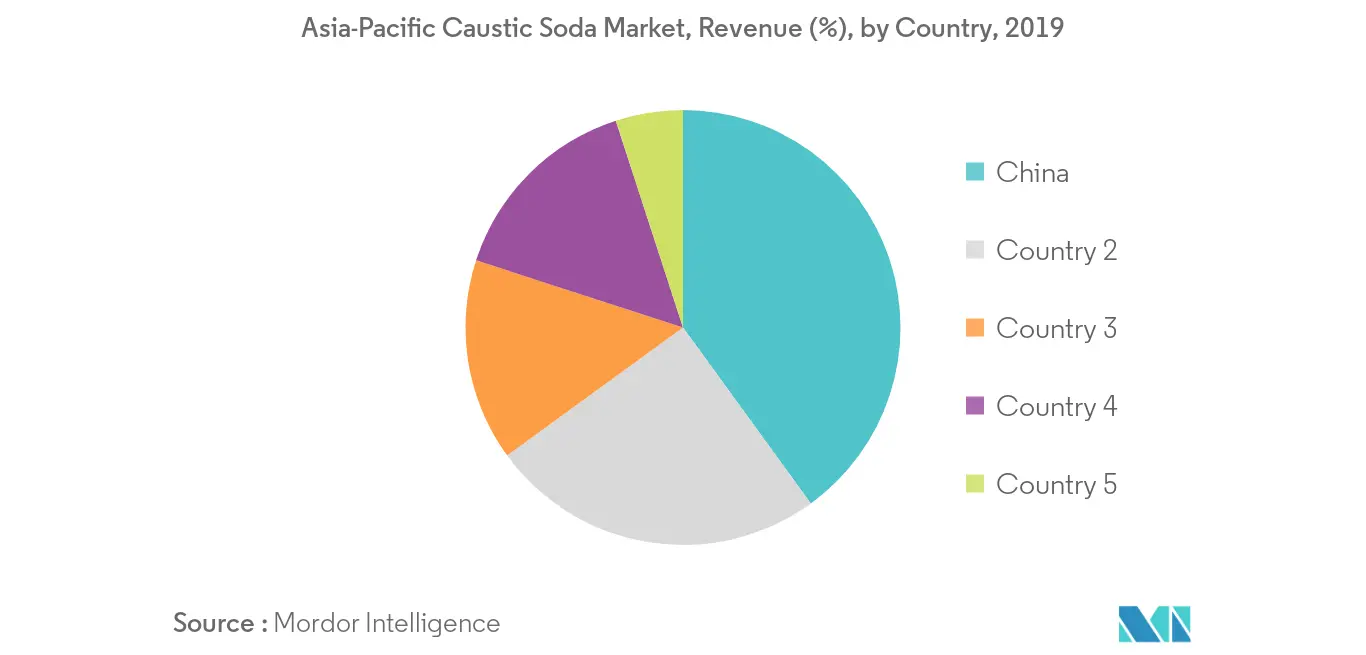

- Trung Quốc dự kiến sẽ là thị trường lớn nhất do sản xuất và tiêu thụ quy mô lớn các sản phẩm xút và các dẫn xuất của chúng.

Xu hướng thị trường xút APAC

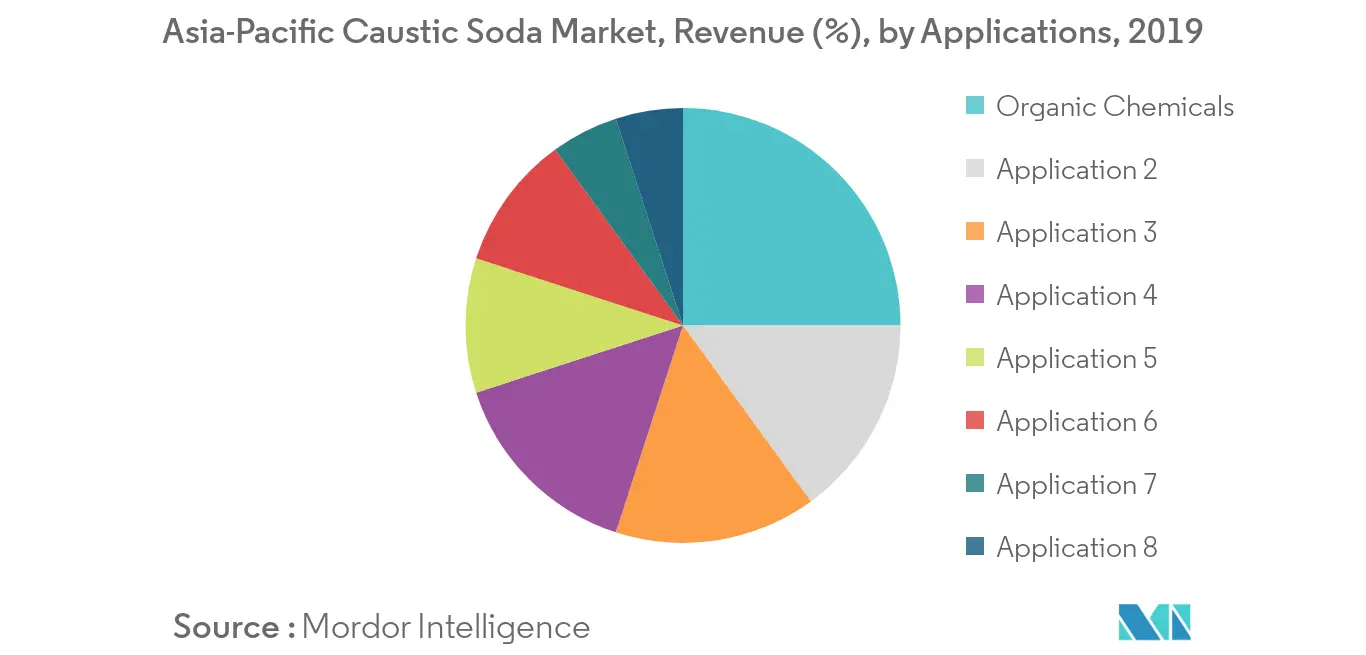

Công nghiệp hóa chất hữu cơ thống trị thị trường Caustic Soda

- Caustic soda chủ yếu đóng vai trò là thuốc thử hoặc dung dịch bazơ để sản xuất các hóa chất hữu cơ. Hóa chất hữu cơ sử dụng xút để sản xuất các sản phẩm khác nhau, chẳng hạn như metanol, sulfite, phốt phát, hydroxyl ethyl cellulose, carboxymethyl hydroxyethyl cellulose, polyurethane, ete cellulose, methylcellulose, oxit propylene, polycarbonate, ethylene amin, nhựa epoxy, axit axetic và epichlorohydrin.

- Hơn nữa, nó còn được sử dụng để trung hòa và lọc khí bởi nhiều nhà sản xuất hóa chất hữu cơ. Epoxypropane (propylene oxit), một hóa chất hữu cơ quan trọng khác, cũng sử dụng xút để sản xuất. Nó được sử dụng để sản xuất polyurethane.

- Trung Quốc và Ấn Độ là những nước sản xuất hóa chất hữu cơ lớn ở khu vực châu Á - Thái Bình Dương. Với việc sản xuất polycarbonate, metanol, polyurethane, nhựa epoxy, axit axetic, v.v. ngày càng tăng, nhu cầu về xút tăng đáng kể ở khu vực Châu Á - Thái Bình Dương.

- Tất cả các yếu tố nói trên dự kiến sẽ thúc đẩy thị trường xút trong giai đoạn dự báo.

Trung Quốc thống trị khu vực châu Á - Thái Bình Dương

- Trung Quốc chiếm thị phần nổi bật trong thị trường xút trên toàn khu vực và dự kiến sẽ thống trị thị trường trong giai đoạn dự báo.

- Trung Quốc là nước sản xuất alumina lớn nhất thế giới. Nhu cầu về nhôm ngày càng tăng từ các ngành công nghiệp tiêu dùng cuối khác nhau, chẳng hạn như lĩnh vực xây dựng và hóa chất, đang thúc đẩy nhu cầu về alumina. Năm 2019, nước này sản xuất 71,28 triệu tấn alumina. Ngược lại, điều này dự kiến sẽ làm tăng thị trường xút trong nước trong giai đoạn dự báo.

- Trung Quốc là quốc gia sản xuất giấy và bột giấy lớn nhất thế giới nhờ trữ lượng rừng khổng lồ (22,5% diện tích đất liền). Ngành công nghiệp này hiện đại, cơ giới hóa cao và lao động rẻ.

- Năm 2019, doanh thu của ngành sản xuất hàng dệt may ở Trung Quốc ước tính là 533,9 tỷ USD. Trung Quốc đã sản xuất khoảng 3,24 tỷ mét vải quần áo trong tháng 5 năm 2020. Kể từ năm 2019, khối lượng sản xuất hàng dệt may hàng tháng ở Trung Quốc là hơn 3 tỷ mét.

- Đến cuối năm 2019, tổng sản lượng sản phẩm nhựa tại Trung Quốc ước tính đạt xấp xỉ 75,31 triệu tấn.

- Do đó, nhu cầu ngày càng tăng từ các ngành công nghiệp khác nhau dự kiến sẽ thúc đẩy thị trường được nghiên cứu trong khu vực trong giai đoạn dự báo.

Tổng quan về ngành xút APAC

Thị trường xút châu Á-Thái Bình Dương bị phân mảnh. Một số công ty tham gia thị trường bao gồm Tata Chemicals Ltd, Tosoh Corporation, Hanwha Solutions/Chemical Corporation, SABIC và Shin-Etsu Chemical Co., Ltd.

Dẫn đầu thị trường xút APAC

-

Tata Chemicals Ltd

-

Tosoh Corporation

-

Hanwha Solutions/Chemical Corporation

-

SABIC

-

Shin-Etsu Chemical Co., Ltd.

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Phân khúc ngành công nghiệp xút APAC

Báo cáo thị trường xút châu Á-Thái Bình Dương bao gồm:.

| Quy trình sản xuất | Tế bào màng |

| Tế bào màng | |

| Quy trình sản xuất khác | |

| Lĩnh vực ứng dụng | Bột giấy |

| Hóa chất hữu cơ | |

| Hóa chất vô cơ | |

| Xà phòng & Chất tẩy rửa | |

| nhôm | |

| Xử lý nước | |

| Dệt may | |

| Các lĩnh vực ứng dụng khác | |

| Địa lý | Trung Quốc |

| Ấn Độ | |

| Nhật Bản | |

| Hàn Quốc | |

| Phần còn lại của Châu Á-Thái Bình Dương |

Câu hỏi thường gặp về nghiên cứu thị trường xút APAC

Quy mô thị trường xút châu Á-Thái Bình Dương hiện tại là bao nhiêu?

Thị trường xút Châu Á-Thái Bình Dương dự kiến sẽ đạt tốc độ CAGR lớn hơn 4% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong thị trường Caustic Soda Châu Á-Thái Bình Dương?

Tata Chemicals Ltd, Tosoh Corporation, Hanwha Solutions/Chemical Corporation, SABIC, Shin-Etsu Chemical Co., Ltd. là những công ty lớn hoạt động tại thị trường Caustic Soda Châu Á - Thái Bình Dương.

Thị trường xút ăn da châu Á-Thái Bình Dương này diễn ra trong những năm nào?

Báo cáo đề cập đến quy mô lịch sử thị trường Caustic Soda Châu Á-Thái Bình Dương trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Caustic Soda Châu Á-Thái Bình Dương trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo bán chạy nhất của chúng tôi

Popular Commodity Chemicals Reports

Popular Chemicals & Materials Reports

Báo cáo ngành công nghiệp xút châu Á-Thái Bình Dương

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Caustic Soda Châu Á-Thái Bình Dương năm 2024, được tạo bởi Mordor Intelligence™ Industry Reports. Phân tích Caustic Soda Châu Á-Thái Bình Dương bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.