| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

| Thể Tích Thị Trường (2024) | 9.73 Million tons |

| Thể Tích Thị Trường (2029) | 11.50 Million tons |

| CAGR | 3.40 % |

| Tập Trung Thị Trường | Cao |

Các bên chính* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Phân tích thị trường chợ đen carbon châu Á-Thái Bình Dương

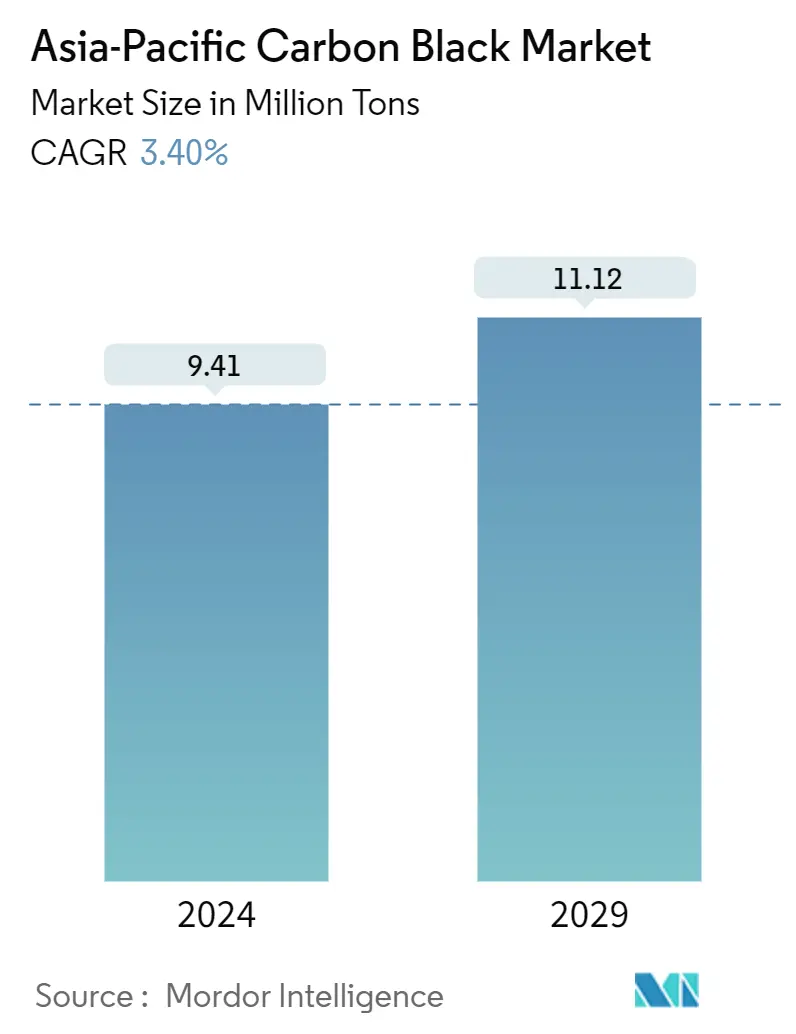

Quy mô Thị trường Đen Carbon Châu Á-Thái Bình Dương ước tính đạt 9,41 triệu tấn vào năm 2024 và dự kiến sẽ đạt 11,12 triệu tấn vào năm 2029, tăng trưởng với tốc độ CAGR là 3,40% trong giai đoạn dự báo (2024-2029).

Thị trường bị ảnh hưởng tiêu cực do dịch Covid-19. Do kịch bản đại dịch, một số quốc gia ở Châu Á - Thái Bình Dương đã tiến hành phong tỏa để hạn chế sự lây lan của virus. Việc nhiều công ty và nhà máy đóng cửa đã làm gián đoạn mạng lưới cung ứng trên toàn thế giới và gây tổn hại đến hoạt động sản xuất, lịch trình giao hàng và doanh số bán sản phẩm. Hiện tại, thị trường đã phục hồi sau đại dịch COVID-19 và đang tăng trưởng đáng kể.

- Các yếu tố chính thúc đẩy thị trường được nghiên cứu là ứng dụng ngày càng tăng trong ngành sợi và dệt, tăng khả năng thâm nhập thị trường của màu đen đặc biệt và nhu cầu tăng vọt từ ngành lốp xe.

- Giá nguyên liệu thô biến động và sự nổi bật ngày càng tăng của lốp xe xanh dự kiến sẽ cản trở sự tăng trưởng của thị trường được nghiên cứu.

- Sự tăng trưởng trong việc áp dụng ô tô điện và ô tô tự lái cũng như nhu cầu gia tăng về muội than trong các ứng dụng in ấn có thể sẽ tạo ra cơ hội cho thị trường trong những năm tới.

Xu hướng thị trường chợ đen carbon châu Á-Thái Bình Dương

Nhu cầu về lốp xe và các sản phẩm cao su công nghiệp ngày càng tăng

- Than đen cải thiện khả năng tản nhiệt và khả năng xử lý, độ mòn của lốp và tiết kiệm nhiên liệu khi được thêm vào hợp chất cao su. Nó cũng cung cấp khả năng chống mài mòn. Muội than chủ yếu được sử dụng làm chất độn trong lĩnh vực cao su để tạo ra hiệu ứng gia cố, chẳng hạn như thay đổi mô đun hoặc độ bền kéo. Nó được sử dụng để cải thiện lực liên phân tử hoặc lực kết dính của sản phẩm và cung cấp độ dẫn điện cho chất kết dính, chất bịt kín và lớp phủ làm từ cao su.

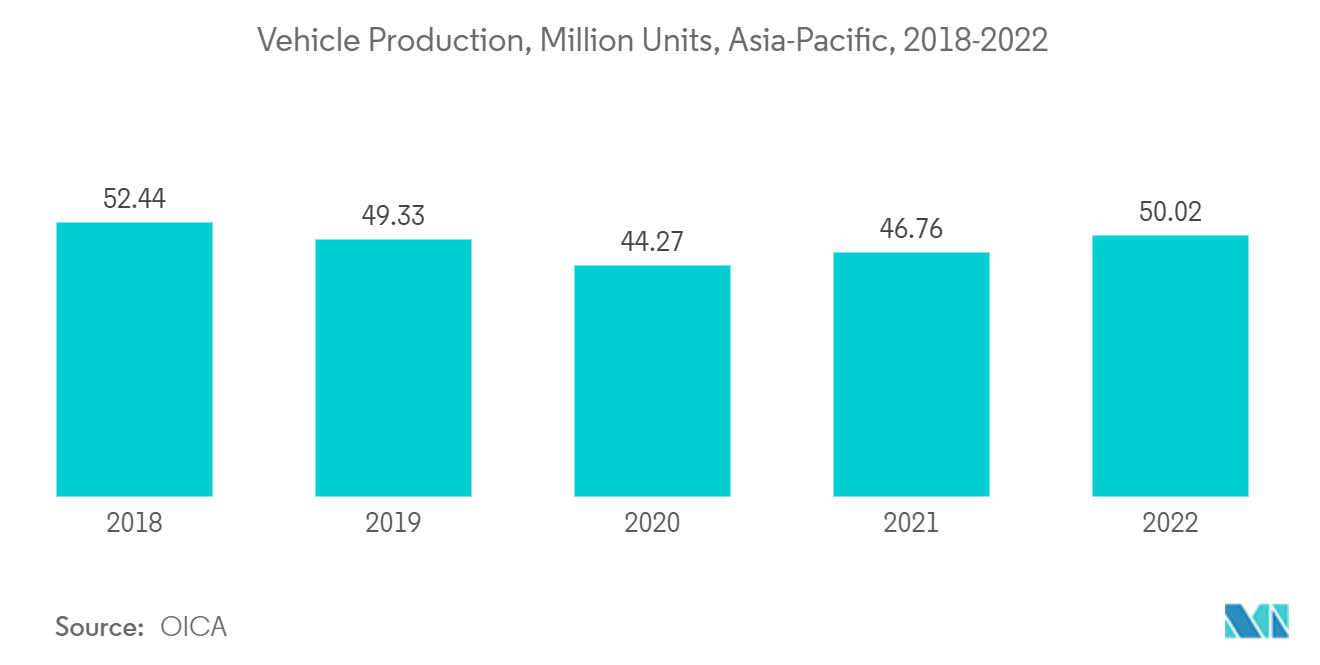

- Hiệu suất của ngành công nghiệp ô tô là một chỉ số quan trọng về nhu cầu muội than. Theo Tổ chức Quốc tế các nhà sản xuất phương tiện cơ giới (OICA), sản xuất ô tô ở khu vực châu Á - Thái Bình Dương đã tăng 7% lên 50 triệu chiếc vào năm 2022, so với 46 triệu chiếc được ghi nhận vào năm 2021.

- Trung Quốc và Ấn Độ thống trị ngành cao su và lốp xe ở khu vực châu Á - Thái Bình Dương. Trung Quốc là nước sản xuất và tiêu thụ lốp cao su lớn nhất trong khu vực. Nguồn nguyên liệu thô sẵn có đầy đủ và các sáng kiến hỗ trợ của chính phủ đóng góp tích cực cho ngành công nghiệp lốp xe và cao su của các quốc gia này.

- Theo đề cương hướng dẫn được công bố chính thức cho Kế hoạch phát triển ngành cao su 5 năm lần thứ 14 của Hiệp hội Công nghiệp Cao su Trung Quốc (CRIA), Trung Quốc dự kiến sẽ sản xuất 704 triệu lốp xe hàng năm vào năm 2025. Nước này bao gồm 527 triệu lốp radial chở khách, 148 triệu lốp radial cho xe tải/xe buýt, 29 triệu lốp xe tải Bias, 20 nghìn lốp công nghiệp siêu lớn, 12 triệu lốp nông nghiệp và 54 nghìn lốp máy bay. Việc mở rộng này cho thấy nhu cầu ngày càng tăng của thị trường quốc tế đối với các sản phẩm lốp xe của Trung Quốc, đưa ngành lốp xe của Trung Quốc trở thành một công ty lớn trên thị trường toàn cầu.

- Hơn nữa, do sự gia tăng liên tục trong sản xuất ô tô ở Ấn Độ, nhiều nhà sản xuất lốp xe đang đầu tư vào các cơ sở sản xuất mới tại nước này. Ví dụ Công ty Cao su Yokohama đã bắt đầu sản xuất lốp xe địa hình ở Vishakhapatnam, Andhra Pradesh, vào tháng 4 năm 2022, với công suất sản xuất hàng ngày là 69 tấn cao su. Công ty cũng đang thực hiện giai đoạn mở rộng thứ hai, dự kiến bắt đầu vào năm 2024, nâng công suất hàng ngày lên 132 tấn.

- Do đó, xem xét các yếu tố trên, nhu cầu về muội than dự kiến sẽ tăng từ phân khúc lốp xe và sản phẩm cao su công nghiệp trong giai đoạn dự báo.

Trung Quốc thống trị thị trường

- Trung Quốc là nước tiêu thụ muội than lớn nhất tại thị trường châu Á - Thái Bình Dương. Nguyên nhân là do nhu cầu về muội than từ ngành ô tô ngày càng tăng. Ứng dụng lốp xe chiếm thị phần lớn nhất trong thị trường carbon đen ở Trung Quốc.

- Trung Quốc là nước sản xuất lốp xe lớn nhất khu vực châu Á - Thái Bình Dương. Tuy nhiên, theo số liệu thống kê của Cục Thống kê Quốc gia, sản lượng lốp xe đứng ở mức 856 triệu chiếc vào năm 2022, cho thấy mức giảm 5% so với năm trước. Sự sụt giảm này được cho là hệ quả của việc nhu cầu xuất khẩu giảm trong nửa cuối năm 2022 do chi phí năng lượng tăng cao và lưu lượng giao thông sụt giảm ở các nước châu Âu và châu Mỹ.

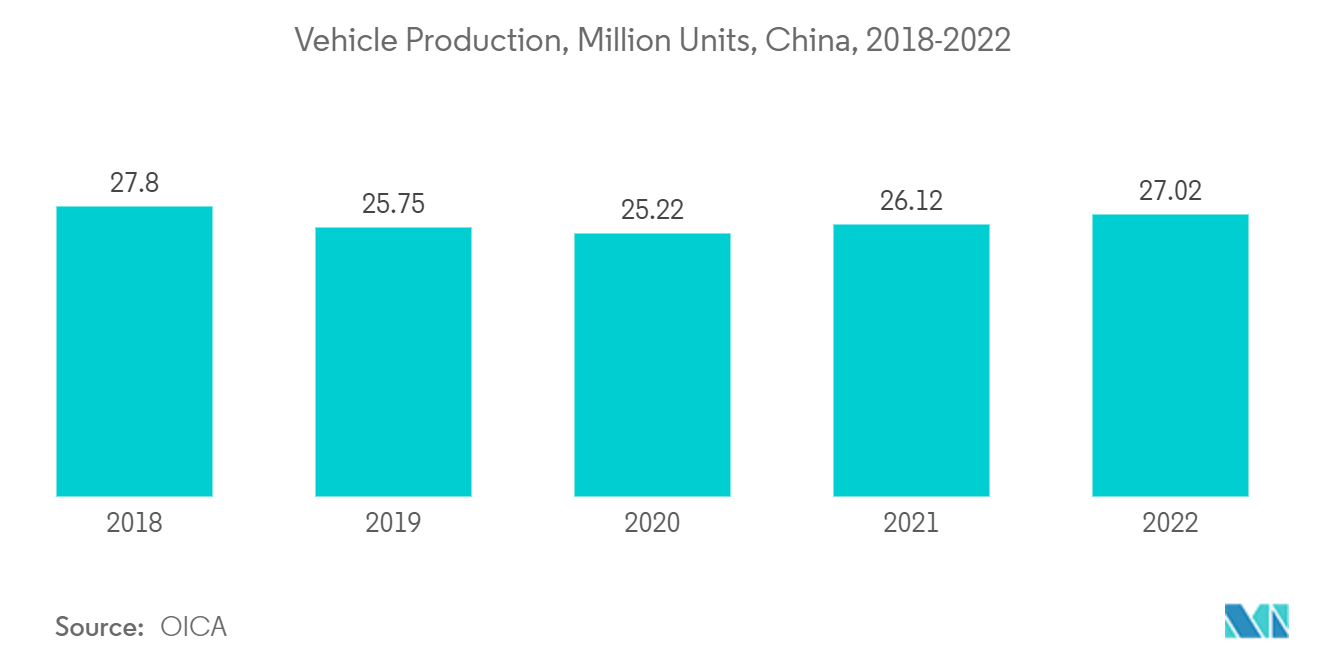

- Về mặt tích cực, sản xuất ô tô ở Trung Quốc chứng kiến sự gia tăng vượt bậc, hỗ trợ nhu cầu lốp xe trong nước. Theo OICA, sản lượng ô tô tại Trung Quốc năm 2022 tăng 3% so với năm 2021.

- Thị trường sơn đang phát triển nhanh chóng ở Trung Quốc, với nhu cầu hạ nguồn ngày càng tăng. Các lĩnh vực xây dựng, ô tô và công nghiệp đang bùng nổ có thể sẽ thúc đẩy thị trường sơn và chất phủ. Ngược lại, nó dự kiến sẽ thúc đẩy nhu cầu về muội than trong giai đoạn dự báo.

- Theo European Coatings, có gần 10.000 nhà sản xuất chất phủ được đặt tại Trung Quốc. Hầu hết các nhà sản xuất sơn hàng đầu thế giới như Nippon Paint, AkzoNobel, Chugoku Marine Paints, PPG Industries, BAF SE và Axalta Coatings đều có cơ sở sản xuất tại Trung Quốc. Các công ty sơn và chất phủ đang ngày càng tăng cường đầu tư vào nước này.

- Ví dụ vào tháng 7 năm 2022, BASF SE, thông qua công ty con BASF Coatings (Guangdong) Co., Ltd. (BCG), đã mở rộng khả năng sản xuất sơn phủ hoàn thiện ô tô tại địa điểm sơn ở Giang Môn, tỉnh Quảng Đông, miền Nam Trung Quốc. Công ty đã tăng công suất sản xuất lên 30 kiloton mỗi năm thông qua dự án mở rộng này.

- Do nhu cầu ngày càng tăng của nhiều ngành công nghiệp tiêu dùng cuối cùng, các nhà sản xuất muội than đang thiết lập các cơ sở sản xuất mới và mở rộng các cơ sở sản xuất hiện có. Do đó, những xu hướng như vậy dự kiến sẽ làm tăng nhu cầu về muội than ở Trung Quốc trong những năm tới.

Tổng quan về ngành công nghiệp muội than châu Á-Thái Bình Dương

Về bản chất, thị trường carbon đen châu Á-Thái Bình Dương được củng cố. Các công ty lớn (không theo thứ tự cụ thể nào) bao gồm Cabot Corporation, Mitsubishi Chemical Group Corporation, Orion Engineered Carbons, Imerys và Birla Carbon.

Các nhà lãnh đạo thị trường chợ đen carbon châu Á-Thái Bình Dương

-

Cabot Corporation

-

Orion Engineered Carbons

-

Birla Carbon

-

Mitsubishi Chemical Group Corporation

-

Imerys

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức về thị trường chợ đen carbon châu Á-Thái Bình Dương

- Tháng 4 năm 2023: Phillips Carbon Black - trực thuộc Tập đoàn RP-Sanjiv Goenka, mở cơ sở sản xuất mới tại Tamil Nadu, Ấn Độ, để bắt đầu sản xuất thương mại muội than. Công ty dự kiến sẽ đạt mức sản xuất 147 kiloton hàng năm vào năm 2023.

- Tháng 9 năm 2022: Epsilon Carbon lên kế hoạch mở rộng năng lực sản xuất muội than ở Vijayanagar, Karnataka, Ấn Độ, với khoản đầu tư 550 Crore INR (~ 66,6 triệu USD). Công ty đã tăng công suất sản xuất từ 115 lên 215 kiloton và cung cấp muội than cho một số công ty hoạt động trong thị trường lốp xe và sản phẩm không phải lốp xe.

Phân khúc ngành công nghiệp muội than châu Á-Thái Bình Dương

Than đen là bột carbon mịn được tạo ra bằng cách đốt cháy không hoàn toàn hoặc phân hủy nhiệt các hydrocacbon khí hoặc lỏng trong điều kiện được kiểm soát. Nó được sử dụng rộng rãi làm chất màu trong sơn và mực và làm chất độn gia cố trong các sản phẩm cao su.

Thị trường carbon đen châu Á-Thái Bình Dương được phân chia theo loại quy trình, ứng dụng và địa lý. Thị trường được phân chia theo loại quy trình thành đen lò, đen khí, đen đèn và đen nhiệt. Thị trường được phân chia theo ứng dụng vào lốp xe và các sản phẩm cao su công nghiệp, nhựa, mực in và mực in, chất phủ, sợi dệt và các ứng dụng khác (điện, cách nhiệt, xây dựng, v.v.). Báo cáo cũng đề cập đến quy mô và dự báo thị trường trên 5 quốc gia ở khu vực Châu Á – Thái Bình Dương. Quy mô và dự báo thị trường được cung cấp theo khối lượng (tấn) cho từng phân khúc.

| Loại quy trình | Lò đen |

| Khí đen | |

| Đèn đen | |

| Nhiệt đen | |

| Ứng dụng | Lốp xe và sản phẩm cao su công nghiệp |

| Nhựa | |

| Mực và mực in | |

| Lớp phủ | |

| Sợi dệt | |

| Các ứng dụng khác (Điện, Cách nhiệt, Xây dựng, v.v.) | |

| Địa lý | Trung Quốc |

| Ấn Độ | |

| Nhật Bản | |

| Hàn Quốc | |

| các nước ASEAN | |

| Phần còn lại của Châu Á-Thái Bình Dương |

Câu hỏi thường gặp về nghiên cứu thị trường chợ đen carbon châu Á-Thái Bình Dương

Thị trường Carbon đen châu Á-Thái Bình Dương lớn đến mức nào?

Quy mô Thị trường Đen Carbon Châu Á-Thái Bình Dương dự kiến sẽ đạt 9,41 triệu tấn vào năm 2024 và tăng trưởng với tốc độ CAGR là 3,40% để đạt 11,12 triệu tấn vào năm 2029.

Quy mô thị trường chợ đen carbon châu Á-Thái Bình Dương hiện nay là bao nhiêu?

Vào năm 2024, quy mô Thị trường Đen Carbon châu Á-Thái Bình Dương dự kiến sẽ đạt 9,41 triệu tấn.

Ai là người chơi chính trong Thị trường Carbon đen Châu Á-Thái Bình Dương?

Cabot Corporation, Orion Engineered Carbons, Birla Carbon, Mitsubishi Chemical Group Corporation, Imerys là những công ty lớn hoạt động tại Thị trường Đen Carbon Châu Á - Thái Bình Dương.

Báo cáo bán chạy nhất của chúng tôi

Popular Specialty Carbon Reports

Popular Chemicals & Materials Reports

Báo cáo ngành công nghiệp cacbon đen đặc biệt APAC

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của thị trường Carbon đen Châu Á-Thái Bình Dương năm 2024 do Mordor Intelligence™ Industry Reports tạo ra. Phân tích Carbon Black Châu Á-Thái Bình Dương bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.