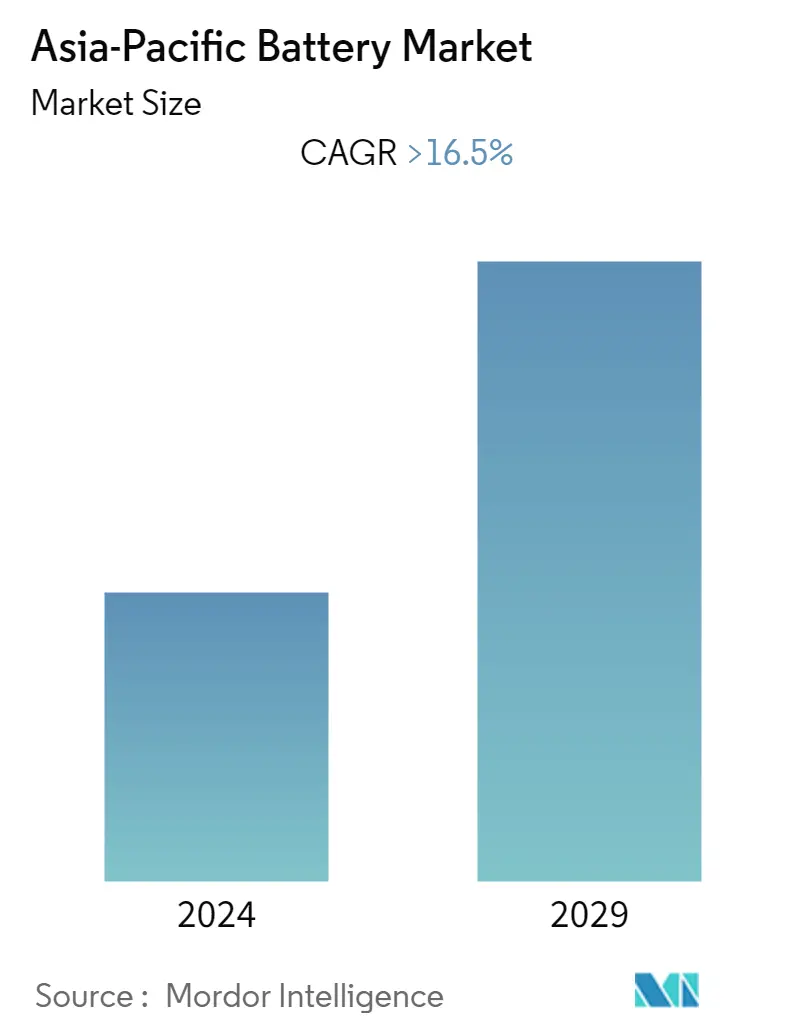

Quy mô thị trường pin APAC

| Giai Đoạn Nghiên Cứu | 2021 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

| Giai Đoạn Dữ Liệu Dự Báo | 2024 - 2029 |

| Giai Đoạn Dữ Liệu Lịch Sử | 2021 - 2022 |

| CAGR | > 16.50 % |

| Tập Trung Thị Trường | Trung bình |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường pin APAC

Thị trường Pin Châu Á - Thái Bình Dương dự kiến sẽ đạt tốc độ CAGR hơn 16,5% trong giai đoạn dự báo.

Thị trường đã bị ảnh hưởng tiêu cực bởi COVID-19 vào năm 2020. Hiện tại thị trường đã đạt đến mức trước đại dịch.

- Trong trung hạn, các yếu tố bao gồm giá pin lithium-ion giảm, việc sử dụng nhanh chóng xe điện, lĩnh vực tái tạo ngày càng tăng và doanh số bán hàng điện tử tiêu dùng tăng dự kiến sẽ thúc đẩy thị trường.

- Mặt khác, sự mất cân đối cung cầu nguyên liệu thô có thể sẽ hạn chế sự tăng trưởng của thị trường trong những năm tới.

- Tuy nhiên, phân khúc ắc quy ô tô dự kiến sẽ là phân khúc tăng trưởng nhanh nhất trên thị trường ắc quy do nhu cầu về các loại xe mới được sản xuất trong khu vực ngày càng tăng. Phân khúc này dự kiến sẽ là nơi có người dùng cuối hàng đầu về pin lithium-ion trong những năm tới. Kế hoạch tích hợp năng lượng tái tạo vào lưới điện quốc gia ở các quốc gia tương ứng dự kiến sẽ tạo cơ hội đáng kể cho các nhà sản xuất và cung cấp pin lithium-ion trong tương lai.

- Ấn Độ có thể sẽ đạt được sự tăng trưởng đáng kể ở thị trường pin châu Á-Thái Bình Dương dựa trên sự hỗ trợ ở cấp độ chính sách từ chính phủ nhằm khuyến khích lĩnh vực sản xuất.

Xu hướng thị trường pin APAC

Phân khúc ắc quy ô tô chứng kiến sự tăng trưởng đáng kể

- Lĩnh vực ô tô được dự đoán sẽ là một trong những phân khúc người dùng cuối chính của pin lithium-ion trong tương lai. Sự thâm nhập của xe điện có thể sẽ tạo động lực lớn cho sự phát triển của ngành pin lithium-ion.

- Các loại phương tiện khác nhau hiện đã có mặt trên toàn cầu với mức độ lai hóa và điện khí hóa ngày càng tăng, chẳng hạn như Xe hybrid điện (HEV), xe điện plug-in hybrid và Xe điện (EV).

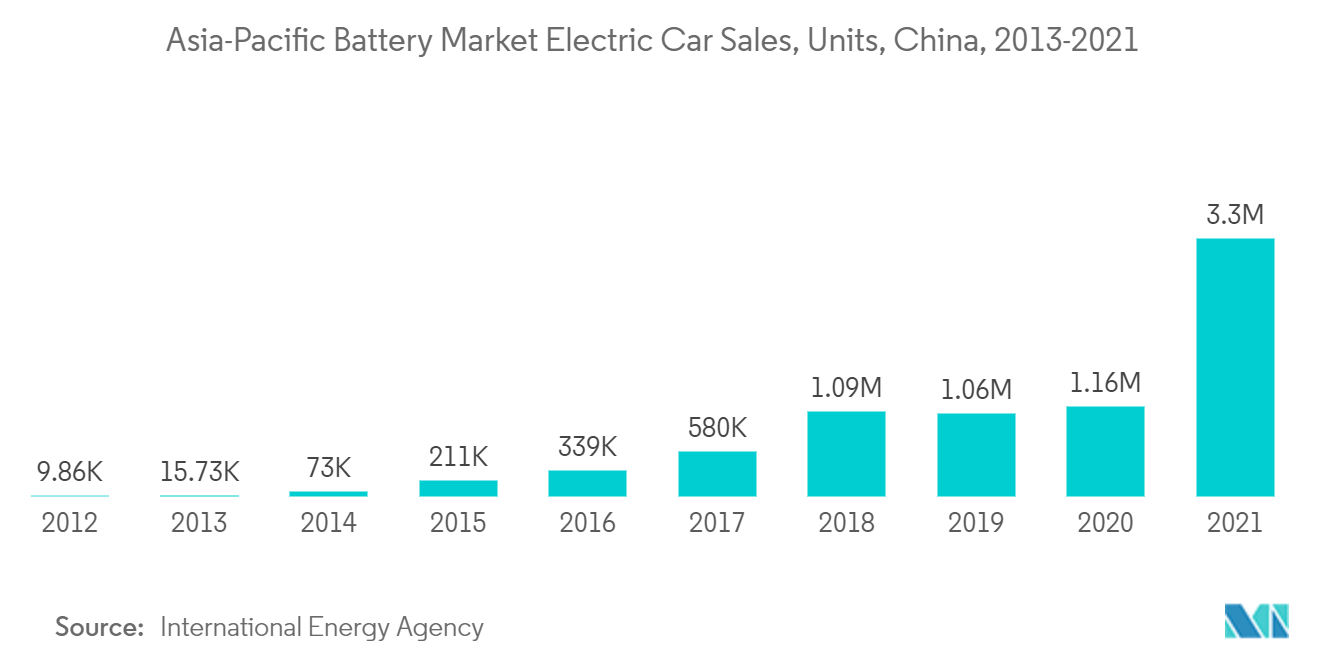

- Ở các nền kinh tế phát triển và đang phát triển, việc sử dụng xe điện đang tăng với tốc độ cao. Trung Quốc đang dẫn đầu về doanh số bán xe điện toàn cầu và các nền kinh tế đang phát triển khác như Ấn Độ đang chuyển đổi cơ sở hạ tầng giao thông công cộng cho xe điện.

- Trong bối cảnh thị trường hiện tại, hỗ trợ chính sách đóng một vai trò quan trọng trong việc thúc đẩy việc áp dụng xe điện. Hỗ trợ chính sách giúp thị trường tăng trưởng bằng cách làm cho phương tiện giao thông hấp dẫn người tiêu dùng, giảm thiểu rủi ro cho nhà đầu tư và khuyến khích các nhà sản xuất phát triển phương tiện chạy điện trên quy mô lớn.

- Giá pin giảm và công nghệ được cải tiến dự kiến sẽ đưa xe điện có giá cạnh tranh ra thị trường, tạo ra nhu cầu về công nghệ pin.

- Việc sản xuất pin cho xe điện toàn cầu tập trung ở châu Á-Thái Bình Dương, với các công ty Trung Quốc, Nhật Bản và Hàn Quốc thống trị lĩnh vực này và xây dựng các nhà máy ở châu Âu để duy trì vị thế thống trị của họ. Tính đến năm 2021, Trung Quốc là thị trường xe điện lớn nhất vì quốc gia này chiếm khoảng 3300000 xe được bán ra. Nước này cũng đang nỗ lực giảm mức độ ô nhiễm không khí, điều này được kỳ vọng sẽ thúc đẩy phân khúc pin ô tô.

- Chính phủ Ấn Độ đã thực hiện một số sáng kiến để thúc đẩy xe điện. Vào tháng 4 năm 2019, Giai đoạn II của chương trình Áp dụng và Sản xuất Nhanh hơn Xe Điện (Hybrid ) (FAME) tại Ấn Độ đã được triển khai trong ba năm. Mục tiêu chính của chương trình này là thúc đẩy việc sử dụng xe điện và xe hybrid nhanh hơn bằng cách khuyến khích mua xe điện và tạo cơ sở hạ tầng sạc cần thiết cho xe điện, từ đó thúc đẩy phân khúc pin ô tô.

- Chương trình FAME Ấn Độ (bắt đầu vào tháng 4 năm 2019) dự kiến sẽ kết thúc vào năm 2022. Tuy nhiên, với sự chấp thuận của các cơ quan có thẩm quyền, chính phủ liên minh, vào tháng 6 năm 2021, đã quyết định rằng Chương trình FAME Giai đoạn II của FAME Ấn Độ sẽ được gia hạn thêm hai năm, tức là đến tháng 3 năm 2024. Trong quý 1 năm 2021, chính phủ liên minh đã tăng cường khuyến khích đối với xe hai và ba bánh chạy điện để giúp thúc đẩy việc áp dụng trên diện rộng. Theo một số chuyên gia trong ngành, chính phủ muốn sử dụng số tiền dành cho chương trình FAME, khi việc bán xe điện vẫn im ắng trong hai năm qua.

- Do đó, lĩnh vực pin ô tô có thể sẽ chứng kiến sự tăng trưởng đáng kể với việc sử dụng xe điện ngày càng tăng.

Ấn Độ chứng kiến sự tăng trưởng đáng kể

- Châu Á-Thái Bình Dương có nhiều nền kinh tế đang phát triển với nguồn tài nguyên thiên nhiên và nhân lực dồi dào. Ấn Độ dự kiến sẽ trở thành điểm nóng đầu tư lớn cho các công ty pin trong những năm tới, dựa trên sự hỗ trợ ở cấp độ chính sách từ các chính phủ nhằm khuyến khích lĩnh vực sản xuất.

- Thị trường Ấn Độ được thúc đẩy bởi dân số ngày càng tăng, đô thị hóa, giá thành các mặt hàng điện tử giảm, sự ra đời của các công nghệ thông minh mới và sự sẵn có của Internet với chi phí rẻ hơn. Việc thay thế điện thoại thông minh cũ bằng điện thoại thông minh mới hơn cũng được kỳ vọng sẽ thúc đẩy sự tăng trưởng của thị trường.

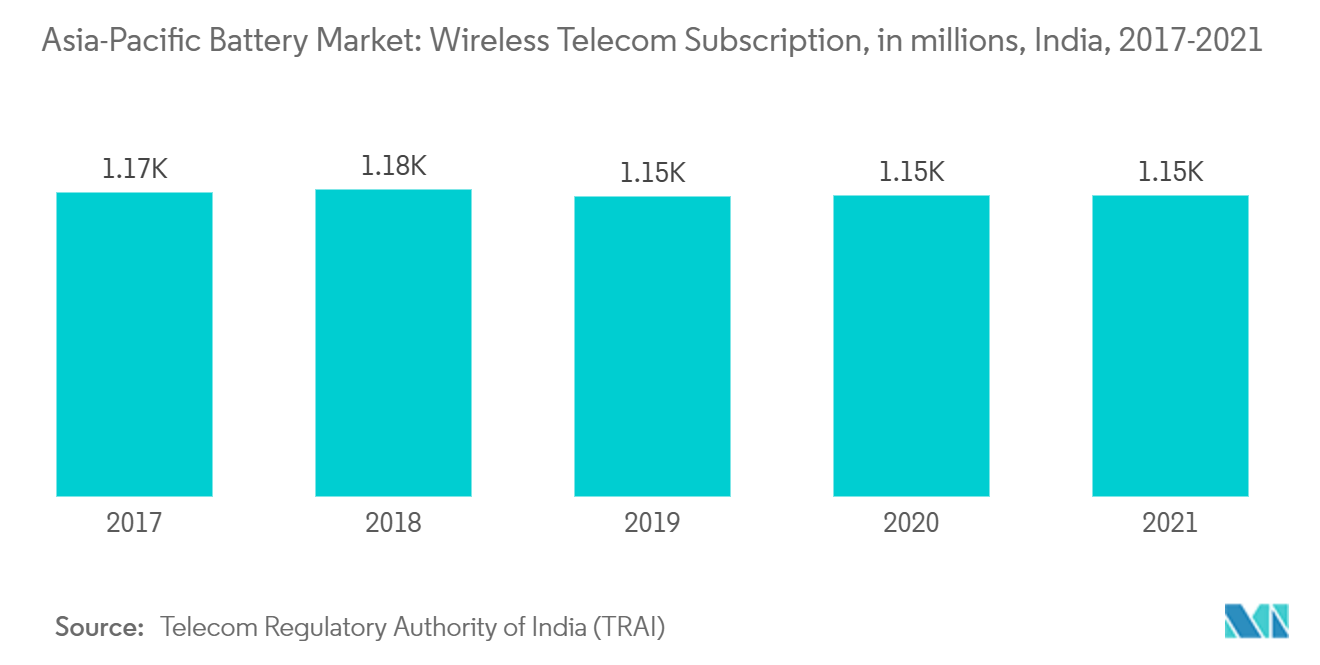

- Sự thâm nhập ngày càng tăng của các dịch vụ viễn thông tạo cơ hội cho sự phát triển của thị trường viễn thông ở Ấn Độ. Do đó, với sự gia tăng số lượng thuê bao, nhu cầu về tháp viễn thông trong nước dự kiến sẽ tăng lên, càng thúc đẩy nhu cầu về pin cần thiết cho mục đích dự phòng.

- Ấn Độ nằm trong số 5 nước phát thải CO2 hàng đầu thế giới. Để giảm thiểu vấn đề ô nhiễm không khí, chính phủ đã chủ động thực hiện các chính sách thuận lợi nhằm tăng số lượng đội xe điện trên đường.

- Chính phủ đã làm rõ rằng các đơn vị dự định thành lập trạm sạc xe điện có thể không yêu cầu Bộ cấp phép. Chính phủ Ấn Độ cũng đặt mục tiêu đầy tham vọng về các loại xe mới bán ra sau năm 2030 sẽ chạy hoàn toàn bằng điện. Những sáng kiến như vậy dự kiến sẽ thúc đẩy nhu cầu về pin trong nước.

- Ấn Độ có hơn 50% tháp viễn thông nằm ở những địa điểm bị mất điện từ 8 giờ mỗi ngày trở lên. Các công ty trong ngành viễn thông phải duy trì thời gian hoạt động 99,5% nếu không sẽ phải đối mặt với các hình phạt. Kết quả là các tòa tháp phụ thuộc rất nhiều vào máy phát điện diesel. Ngành viễn thông đang hướng tới các nguồn năng lượng tái tạo, đặc biệt là năng lượng mặt trời, song song với hệ thống lưu trữ năng lượng bằng pin để giảm lượng khí thải nhà kính.

- Để đạt được điều này, vào tháng 2 năm 2020, Bộ Viễn thông Ấn Độ đã ban hành chỉ đạo cho các nhà cung cấp dịch vụ viễn thông sử dụng các giải pháp năng lượng tái tạo và công nghệ tiết kiệm năng lượng, từ đó thúc đẩy thị trường pin Ấn Độ.

- Do đó, do những yếu tố như vậy, Ấn Độ dự kiến sẽ chứng kiến sự tăng trưởng đáng kể trên thị trường pin châu Á-Thái Bình Dương trong giai đoạn dự báo.

Tổng quan về ngành pin APAC

Thị trường pin châu Á-Thái Bình Dương có thể gắn kết hơn. Một số công ty lớn bao gồm (không theo thứ tự cụ thể) Contemporary Amperex Technology Co. Limited, BYD Co. Ltd, Duracell Inc., GS Yuasa Corporation và Panasonic Corporation.

Dẫn đầu thị trường pin APAC

-

BYD Co. Ltd

-

Duracell Inc.

-

Panasonic Corporation

-

GS Yuasa Corporation

-

Contemporary Amperex Technology Co. Limited

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường pin APAC

- Tháng 1 năm 2022 Công ty Công nghệ Pin Lithium Trung Quốc ký hai hợp đồng với hai thành phố ở tỉnh Quảng Đông phía nam Trung Quốc để xây dựng cơ sở sản xuất mới với công suất hàng năm là 50 GWh. Các nhà máy sẽ được đặt tại Quảng Châu và Giang Môn.

- Tháng 1 năm 2022 BYD và FAW đang lên kế hoạch xây dựng cơ sở sản xuất pin ô tô điện với công suất hàng năm là 45 GWh ở phía đông bắc Trung Quốc. Một liên doanh giữa BYD và FAW có tên FAW FinDreams New Energy Technology được thành lập, với số vốn đăng ký là 140 triệu EUR. BYD nắm giữ 51% cổ phần của liên doanh và FAW Group sở hữu phần còn lại.

Báo cáo thị trường pin APAC - Mục lục

1. GIỚI THIỆU

1.1 Phạm vi nghiên cứu

1.2 Định nghĩa thị trường

1.3 Giả định nghiên cứu

2. TÓM TẮT TÓM TẮT

3. PHƯƠNG PHÁP NGHIÊN CỨU

4. TỔNG QUAN THỊ TRƯỜNG

4.1 Giới thiệu

4.2 Dự báo quy mô thị trường và nhu cầu tính bằng tỷ USD, đến năm 2027

4.3 Dự báo và xu hướng giá pin/nguyên liệu thô, theo loại công nghệ chính, đến năm 2027

4.4 Phân tích xuất nhập khẩu, theo Công nghệ pin lớn và Quốc gia chính, tính bằng triệu USD, đến năm 2020

4.5 Xu hướng và sự phát triển gần đây

4.6 Chính sách và quy định của Chính phủ

4.7 Động lực thị trường

4.7.1 Trình điều khiển

4.7.2 Hạn chế

4.8 Phân tích chuỗi cung ứng

4.9 Phân tích năm lực lượng của Porter

4.9.1 Sức mạnh thương lượng của nhà cung cấp

4.9.2 Quyền thương lượng của người tiêu dùng

4.9.3 Mối đe dọa của những người mới

4.9.4 Mối đe dọa của sản phẩm và dịch vụ thay thế

4.9.5 Cường độ của sự ganh đua đầy tính canh tranh

5. PHÂN PHỐI THỊ TRƯỜNG

5.1 Kiểu

5.1.1 Pin sơ cấp

5.1.2 Pin phụ

5.2 Công nghệ

5.2.1 Ắc quy

5.2.2 Pin Lithium-ion

5.2.3 Công nghệ khác

5.3 Ứng dụng

5.3.1 Pin ô tô (HEV, PHEV và EV)

5.3.2 Pin công nghiệp (Động cơ, Văn phòng phẩm (Viễn thông, UPS và Hệ thống lưu trữ EnerSys (ESS))

5.3.3 Pin di động (Điện tử tiêu dùng)

5.3.4 Ứng dụng khác

5.4 Địa lý

5.4.1 Ấn Độ

5.4.2 Trung Quốc

5.4.3 Nhật Bản

5.4.4 Hàn Quốc

5.4.5 Phần còn lại của Châu Á-Thái Bình Dương

6. CẢNH BÁO CẠNH TRANH

6.1 Sáp nhập và mua lại, liên doanh, hợp tác và thỏa thuận

6.2 Các chiến lược được áp dụng bởi những người chơi hàng đầu

6.3 Hồ sơ công ty

6.3.1 BYD Co. Ltd

6.3.2 Contemporary Amperex Technology Co. Limited

6.3.3 Duracell Inc.

6.3.4 năng lượng

6.3.5 GS Yuasa Corporation

6.3.6 Clarios International Inc.

6.3.7 LG Chem Ltd

6.3.8 Panasonic Corporation

6.3.9 Saft Groupe SA

6.3.10 Samsung SDI Co. Ltd

6.3.11 Tesla Inc.

6.3.12 TianJin Lishen Battery Joint-Stock Co. Ltd

7. CƠ HỘI THỊ TRƯỜNG VÀ XU HƯỚNG TƯƠNG LAI

Phân khúc ngành pin APAC

Pin là nguồn năng lượng chuyển đổi năng lượng hóa học thành năng lượng điện bao gồm một hoặc hai tế bào điện hóa bằng phản ứng oxi hóa khử.

Thị trường Pin Châu Á-Thái Bình Dương được phân chia theo loại, công nghệ, ứng dụng và địa lý. Loại bao gồm pin chính và pin phụ. Theo loại công nghệ, thị trường được phân thành pin axit chì, pin lithium-ion và các công nghệ khác. Ứng dụng này bao gồm pin ô tô (HEV, PHEV và EV), pin công nghiệp (động cơ, pin cố định (viễn thông, UPS và Hệ thống lưu trữ năng lượng (ESS)), pin di động (điện tử tiêu dùng) và các ứng dụng khác. Báo cáo cũng bao gồm quy mô thị trường và dự báo cho thị trường Pin Châu Á - Thái Bình Dương trên các khu vực hoặc quốc gia quan trọng. Đối với mỗi phân khúc, quy mô và dự báo thị trường được thực hiện dựa trên công suất lắp đặt (Megawatt).

| Kiểu | ||

| ||

|

| Công nghệ | ||

| ||

| ||

|

| Ứng dụng | ||

| ||

| ||

| ||

|

| Địa lý | ||

| ||

| ||

| ||

| ||

|

Câu hỏi thường gặp về nghiên cứu thị trường pin APAC

Quy mô thị trường pin châu Á-Thái Bình Dương hiện tại là bao nhiêu?

Thị trường Pin Châu Á - Thái Bình Dương dự kiến sẽ đạt tốc độ CAGR lớn hơn 16,5% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong thị trường pin châu Á-Thái Bình Dương?

BYD Co. Ltd, Duracell Inc., Panasonic Corporation, GS Yuasa Corporation, Contemporary Amperex Technology Co. Limited là những công ty lớn hoạt động tại Thị trường Pin Châu Á - Thái Bình Dương.

Thị trường pin châu Á-Thái Bình Dương này diễn ra trong những năm nào?

Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Pin Châu Á-Thái Bình Dương trong các năm 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Pin Châu Á-Thái Bình Dương trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành pin châu Á-Thái Bình Dương

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Pin Châu Á-Thái Bình Dương năm 2024, được tạo bởi Mordor Intelligence™ Industry Reports. Phân tích Pin Châu Á-Thái Bình Dương bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.