Quy mô thị trường thức ăn thủy sản Châu Á Thái Bình Dương

| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

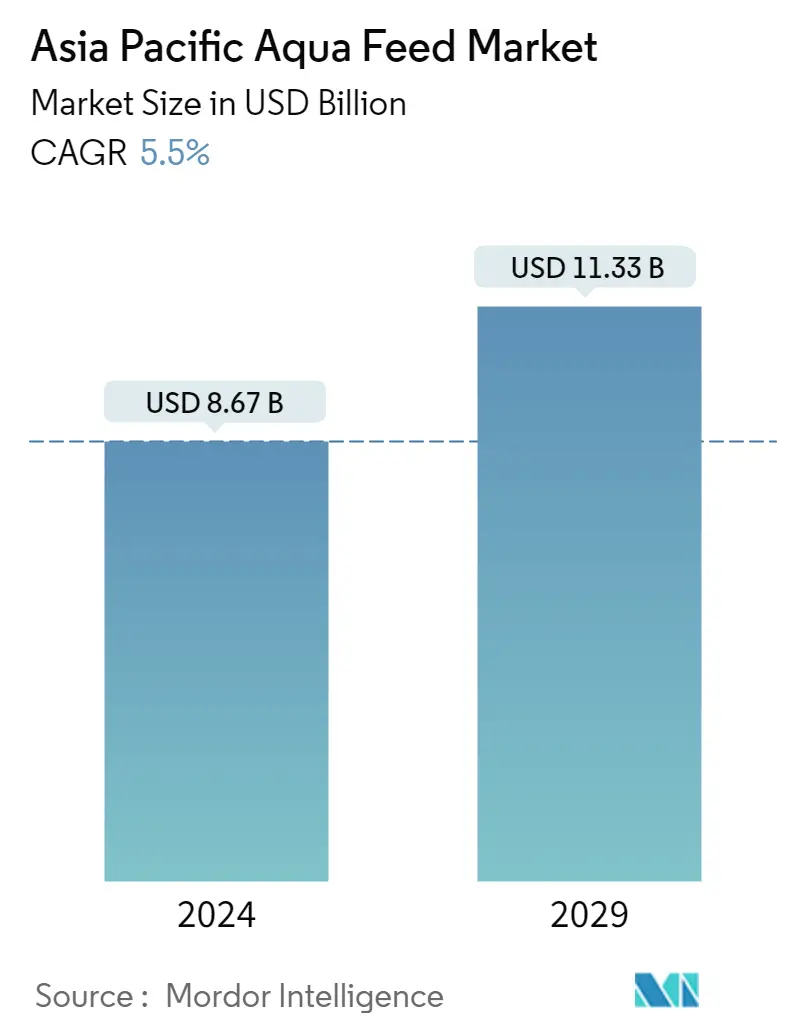

| Quy Mô Thị Trường (2024) | USD 8.67 tỷ |

| Quy Mô Thị Trường (2029) | USD 11.33 tỷ |

| CAGR(2024 - 2029) | 5.50 % |

| Tập Trung Thị Trường | Trung bình |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường thức ăn thủy sản Châu Á Thái Bình Dương

Quy mô Thị trường Thức ăn Thủy sản Châu Á Thái Bình Dương ước tính đạt 8,67 tỷ USD vào năm 2024 và dự kiến sẽ đạt 11,33 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 5,5% trong giai đoạn dự báo (2024-2029).

- Về lâu dài, hải sản được dự đoán sẽ đóng một vai trò quan trọng trong thói quen ăn kiêng của nhiều nước châu Á, như Thái Lan, Việt Nam, Indonesia, Ấn Độ, v.v. Với thu nhập ngày càng tăng và ý thức về sức khỏe ngày càng cao, thói quen ăn kiêng của người dân ở các nước này đang chứng kiến sự chuyển đổi từ chế độ ăn nhiều carbohydrate sang chế độ ăn giàu protein, điều này đang thúc đẩy sự tăng trưởng của thị trường trong khu vực.

- Các quốc gia như Ấn Độ, Indonesia, Philippines, Thái Lan và Việt Nam là một số quốc gia dẫn đầu trong thị trường nuôi trồng thủy sản và thức ăn thủy sản. Động lực chính cho thị trường là sản lượng nuôi trồng thủy sản và thủy sản tăng lên, cùng với sự tăng trưởng về mức tiêu thụ sản phẩm nuôi trồng thủy sản bình quân đầu người. Những khu vực này dự kiến sẽ chứng kiến sự tăng trưởng lớn trong giai đoạn dự báo. Thức ăn thủy sản được chế biến từ thực vật như ngũ cốc (chủ yếu là lúa mì), bột đậu nành, bột đậu phộng, bột hạt bông, v.v., rất phổ biến ở các vùng nông thôn của Ấn Độ, Việt Nam và Trung Quốc. Bột cá, dầu cá và cá tạp chiếm tỷ trọng đáng kể trong thức ăn thủy sản ở châu Á trong thời gian nghiên cứu.

- Rất ít quốc gia trong khu vực đã bắt đầu sáng kiến tạo ra một hệ thống nuôi trồng thủy sản tự cung tự cấp. Ngoài ra, nhiều sáng kiến khác nhau của chính phủ nhằm tăng cường sản xuất thủy sản bền vững được chứng nhận đang đẩy nhanh hơn nữa nhu cầu về thức ăn thủy sản trong khu vực. Theo kế hoạch quốc gia đến năm 2022, tổng doanh thu xuất khẩu sản phẩm tôm của Việt Nam dự kiến sẽ đạt 10 tỷ USD vào năm 2025. Diện tích nuôi tôm nước lợ lũy kế đạt 750.000 ha, trong khi tổng sản lượng tôm đạt hơn 1,15 triệu tấn. được Hiệp hội Chế biến và Xuất khẩu Thủy sản Việt Nam (VASEP) đề cập. Để đạt được mục tiêu này, chính phủ đang tập trung cải thiện sản lượng tôm sú, chủ yếu do giá tôm cao hơn so với tôm chân trắng. Điều này dự kiến sẽ làm tăng nhu cầu đồng thời mở rộng cơ sở khách hàng đối với thức ăn tôm sú trong giai đoạn dự báo.

Xu hướng thị trường thức ăn thủy sản Châu Á Thái Bình Dương

Nhu cầu cá tăng

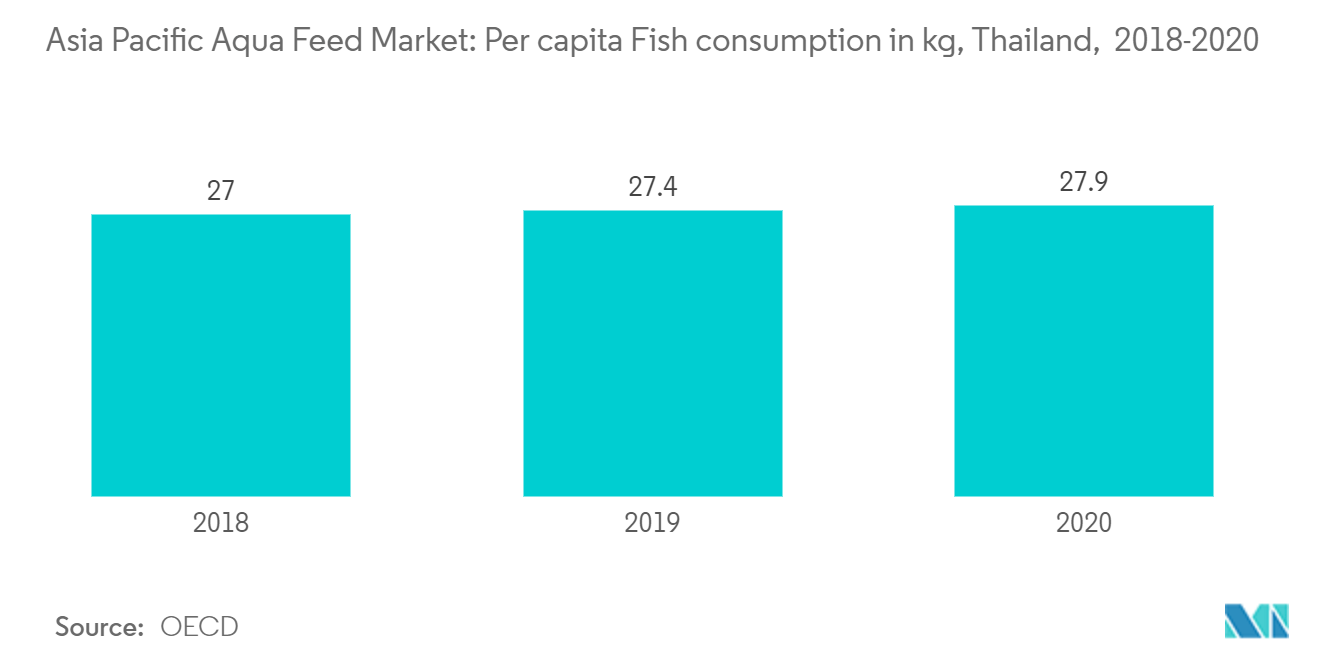

Nghề cá và nuôi trồng thủy sản không chỉ là nguồn cung cấp protein chính mà còn đang trở nên quan trọng đối với ngoại hối, sinh kế và phúc lợi của người dân ở khu vực Châu Á - Thái Bình Dương. Với thu nhập ngày càng tăng và đô thị hóa, tiêu dùng ngày càng tăng với tốc độ nhanh hơn. Cá và các sản phẩm từ cá có vai trò quan trọng đối với an ninh lương thực và dinh dưỡng của cư dân nông thôn, thành thị và ven biển trên khắp khu vực Châu Á - Thái Bình Dương. Tìm kiếm thức ăn hoặc nuôi trồng thủy sản là một phần quan trọng của sinh kế nông thôn ở nhiều quốc gia và nó cung cấp nguồn cung cấp protein đáng kể, đặc biệt cho các cộng đồng dễ bị tổn thương.

Về cơ bản, mức tiêu thụ cá ngày càng tăng ở các nước châu Á được thúc đẩy bởi sự kết hợp giữa dân số đô thị lớn và ngày càng tăng, thu nhập tăng và sản lượng cá tăng đáng kể (đặc biệt là từ nuôi trồng thủy sản). Nó cũng được hỗ trợ bởi việc mở rộng các tuyến thương mại cá quốc tế. Hơn nữa, khía cạnh có lợi và lành mạnh nhất của việc tiêu thụ hải sản có liên quan đến axit béo omega-3. Cá béo là nguồn cung cấp tuyệt vời hai axit béo omega-3 quan trọng axit eicosapentaenoic (EPA) và axit docosahexaenoic (DHA). So với các loại thịt khác (như thịt bò, thịt cừu, thịt lợn và thịt gà), cá có ít chất béo hơn và có giá trị protein cao. Do những lợi ích sức khỏe này của hải sản nên lượng tiêu thụ hải sản ngày càng tăng.

Theo OECD vào năm 2021, mức tiêu thụ cá ở châu Á ước tính chiếm 72% lượng tiêu thụ thực phẩm trong khu vực. Đến năm 2030, nuôi trồng thủy sản dự kiến sẽ cung cấp 57% lượng cá cho con người tiêu thụ, so với mức 53% trong giai đoạn cơ sở. Điều này tạo ra nhu cầu ngày càng tăng về sản lượng cá để phục vụ nhu cầu tiêu dùng ngày càng tăng trong khu vực. Điều này có thể thực hiện được nhờ một chế độ ăn uống hợp lý và bổ sung thức ăn. Theo FAO năm 2020, các nước châu Á là nước sản xuất chính, chiếm 70% tổng sản lượng thủy sản và sản lượng thủy sản; khoảng 33% động vật thủy sinh được sản xuất ở vùng nước nội địa ở châu Á, tiếp theo là 22% ở Tây Bắc Thái Bình Dương và 10% ở Tây Trung Thái Bình Dương.

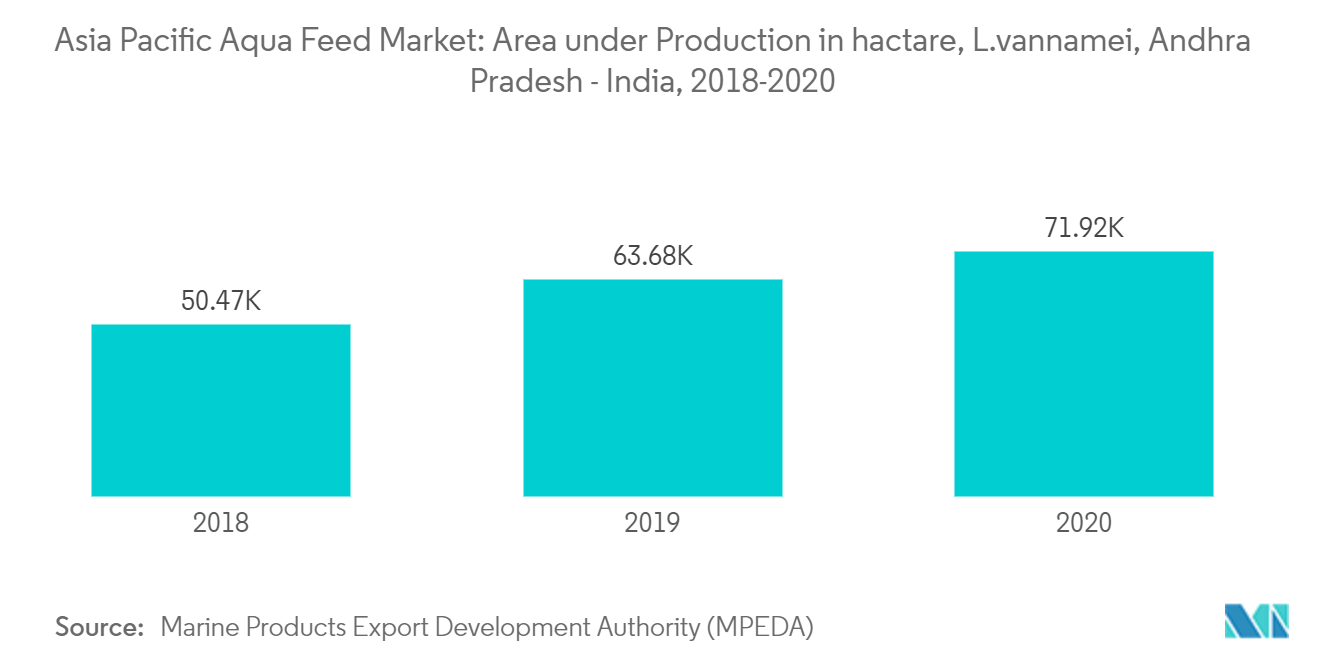

Litopenaeus vannamei thống trị thị trường thức ăn thủy sản Ấn Độ

Litopenaeus vannamei chiếm thị phần lớn nhất trên thị trường thức ăn thủy sản Ấn Độ. Các công ty Ấn Độ đang sản xuất trung bình 1,25 triệu tấn thức ăn thủy sản mỗi năm. Tôm là một trong những loài nuôi quan trọng nhất trên toàn cầu, đặc biệt là ở châu Á do có giá trị kinh tế và xuất khẩu cao. Loài Litopenaeus vannamei (tôm chân trắng), được du nhập vào nhiều bang ven biển của Ấn Độ, chiếm phần lớn tổng sản lượng nuôi tôm của cả nước. Theo Cơ quan Phát triển Xuất khẩu Thủy sản (MPEDA), năm 2020, tổng diện tích nuôi tôm chân trắng cả nước ước tính là 108.526,3 ha, với sản lượng xấp xỉ 815.745 tấn vào năm 2020. Hơn nữa, diện tích sản xuất tôm chân trắng ở Andhra Pradesh chiếm 71.921 ha, với sản lượng xấp xỉ 634.672 tấn.

Hơn nữa, diện tích nước lợ ước tính phù hợp để nuôi tôm thẻ chân trắng ở Ấn Độ là khoảng 1,2 triệu ha trải rộng trên 10 bang và vùng lãnh thổ liên minh, cụ thể là Tây Bengal, Orissa, Andhra Pradesh, Tamil Nadu, Pondicherry, Kerala, Karnataka, Goa, Maharashtra. và Gujarat. Có nhiều nhà sản xuất thức ăn chăn nuôi có khả năng sản xuất và cung cấp nhiều loại thức ăn tôm thẻ chất lượng cao về mặt dinh dưỡng, được làm giàu với hàm lượng dễ tiêu hóa giúp nâng cao tiêu chuẩn của thức ăn đã qua sử dụng. Hiện cả nước có gần 38 công ty thức ăn chăn nuôi cung cấp thức ăn cho tôm. Với nhu cầu xuất khẩu tôm thẻ Litopenaeus vannamei từ thị trường quốc tế ngày càng tăng, phân khúc này dự kiến sẽ chứng kiến sự tăng trưởng trong giai đoạn dự báo.

Tổng quan ngành thức ăn thủy sản Châu Á Thái Bình Dương

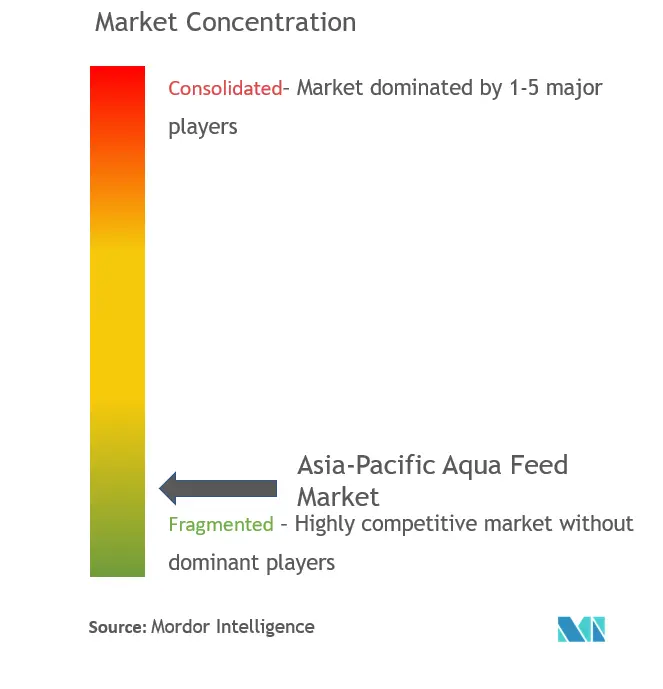

Thị trường thức ăn thủy sản châu Á - Thái Bình Dương bị phân mảnh; một số công ty lớn trên thị trường là Charoen Popkhand Group, Avanti Feeds Ltd, Masan Group, Thai Union Group, PT Japfa Comfeed Indonesia Tbk và Godrej Agrovet Ltd. Những công ty này trong thị trường được nghiên cứu đã mở rộng danh mục sản phẩm và mở rộng hoạt động kinh doanh của họ để duy trì vị thế của mình trên thị trường. Mở rộng danh mục sản phẩm bằng cách giới thiệu các sản phẩm mới và cải tiến, mở rộng và mua lại để mở rộng kinh doanh vào thị trường là những chiến lược được các công ty này áp dụng nhiều nhất. Một lĩnh vực đầu tư quan trọng khác là tăng cường tập trung vào RD để tung ra các sản phẩm mới với giá thấp hơn.

Dẫn đầu thị trường thức ăn thủy sản Châu Á Thái Bình Dương

-

Charoen Popkhand Group

-

Avanti Feeds Ltd

-

Masan Group

-

Thai Union Group

-

Greenfeed Vietnam

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường thức ăn thủy sản Châu Á Thái Bình Dương

Tháng 11 năm 2021 Avanti Feeds đã mở rộng năng lực sản xuất thức ăn chăn nuôi tại Unit-IV Bandapuram, Andhra Pradesh, lên công suất 175.000 tấn bằng cách thành lập một nhà máy mới sản xuất thức ăn cho tôm.

Tháng 10 năm 2021 Charoen Pokphand Foods (CP Foods) công bố kế hoạch nâng cao quyền sở hữu tại CP Pokphand (CPP), công ty con niêm yết tại Hồng Kông, có hoạt động chăn nuôi và thức ăn thủy sản tại Việt Nam và Trung Quốc.

Tháng 4 năm 2021 Thai Union Feedmill Public Company Limited thành lập một liên doanh sản xuất và phân phối thức ăn chăn nuôi và thủy sản mới tại Pakistan, có tên là AMG-Thaiunion Feedmill (Private) Limited. Thai Union Feedmill dự kiến sẽ sở hữu 51% cổ phần trong liên doanh mới.

Báo cáo thị trường thức ăn thủy sản Châu Á Thái Bình Dương - Mục lục

1. GIỚI THIỆU

1.1 Giả định nghiên cứu và định nghĩa thị trường

1.2 Phạm vi nghiên cứu

2. PHƯƠNG PHÁP NGHIÊN CỨU

3. TÓM TẮT TÓM TẮT

4. ĐỘNG LỰC THỊ TRƯỜNG

4.1 Tổng quan thị trường

4.2 Trình điều khiển thị trường

4.3 Hạn chế thị trường

4.4 Phân tích năm lực lượng của Porter

4.4.1 Sức mạnh thương lượng của nhà cung cấp

4.4.2 Quyền thương lượng của người mua/người tiêu dùng

4.4.3 Mối đe dọa của những người mới

4.4.4 Mối đe dọa của sản phẩm thay thế

4.4.5 Cường độ của sự ganh đua đầy tính canh tranh

5. PHÂN PHỐI THỊ TRƯỜNG

5.1 Thị trường thức ăn thủy sản Ấn Độ

5.1.1 Giống loài

5.1.1.1 Litopenaeus vannamei

5.1.1.2 Tôm sú

5.1.1.3 cá tra

5.1.1.4 cá chép

5.1.1.5 Cá da trơn

5.1.1.6 Cá rô phi

5.1.1.7 Loài khác

5.2 Thị trường thức ăn thủy sản Việt Nam

5.2.1 Giống loài

5.2.1.1 Litopenaeus vannamei

5.2.1.2 Tôm sú

5.2.1.3 cá tra

5.2.1.4 cá chép

5.2.1.5 Cá da trơn

5.2.1.6 Cá rô phi

5.2.1.7 Loài khác

5.3 Thị trường thức ăn thủy sản Thái Lan

5.3.1 Giống loài

5.3.1.1 Litopenaeus vannamei

5.3.1.2 Tôm sú

5.3.1.3 cá tra

5.3.1.4 cá chép

5.3.1.5 Cá da trơn

5.3.1.6 Cá rô phi

5.3.1.7 Loài khác

5.4 Thị trường thức ăn thủy sản Indonesia

5.4.1 Giống loài

5.4.1.1 Litopenaeus vannamei

5.4.1.2 Tôm sú

5.4.1.3 cá tra

5.4.1.4 cá chép

5.4.1.5 Cá da trơn

5.4.1.6 Cá rô phi

5.4.1.7 Loài khác

5.5 Thị trường thức ăn thủy sản Philippines

5.5.1 Giống loài

5.5.1.1 Litopenaeus vannamei

5.5.1.2 Tôm sú

5.5.1.3 cá tra

5.5.1.4 cá chép

5.5.1.5 Cá da trơn

5.5.1.6 Cá rô phi

5.5.1.7 Loài khác

6. CẢNH BÁO CẠNH TRANH

6.1 Chiến lược được áp dụng nhiều nhất

6.2 Phân tích thị phần

6.3 Hồ sơ công ty

6.3.1 Avanti Feeds Ltd

6.3.2 Godrej Agrovet Ltd

6.3.3 Growel Feeds Pvt. Ltd

6.3.4 The Waterbase Ltd

6.3.5 Grobest International

6.3.6 Thai Union Group

6.3.7 Inve Aquaculture Inc.

6.3.8 Charoen Popkhand Group

6.3.9 PT Japfa Comfeed Indonesia Tbk

6.3.10 Pilmico Animal Nutrition Joint Stock Company

6.3.11 Greenfeed Vietnam

6.3.12 Masan Group

6.3.13 Vitarich Corporation

6.3.14 Santeh Feeds Corporation

7. CƠ HỘI THỊ TRƯỜNG VÀ XU HƯỚNG TƯƠNG LAI

Phân khúc ngành thức ăn thủy sản Châu Á Thái Bình Dương

Thức ăn thủy sản là một phần không thể thiếu trong nuôi trồng thủy sản thương mại và cá nhân, đồng thời cung cấp chế độ ăn uống lành mạnh và cân bằng cho cá nuôi. Thức ăn thủy sản chủ yếu có nguồn gốc từ rau, ngũ cốc, hạt có dầu và các thành phần quan trọng khác. Thị trường thức ăn thủy sản châu Á-Thái Bình Dương được phân chia theo loài thành Litopenaeus vannamei, Penaeus monodon, cá tra, cá chép, cá da trơn, cá rô phi và các loài khác cũng như theo địa lý ở Ấn Độ, Việt Nam, Thái Lan, Indonesia và Philippines. Một phân tích chi tiết theo quốc gia về từng loại loài được cung cấp trong báo cáo. Báo cáo đưa ra ước tính và dự báo về giá trị thị trường (triệu USD) cho các phân khúc nêu trên.

| Thị trường thức ăn thủy sản Ấn Độ | ||||||||||||||||

|

| Thị trường thức ăn thủy sản Việt Nam | ||||||||||||||||

|

| Thị trường thức ăn thủy sản Thái Lan | ||||||||||||||||

|

| Thị trường thức ăn thủy sản Indonesia | ||||||||||||||||

|

| Thị trường thức ăn thủy sản Philippines | ||||||||||||||||

|

Câu hỏi thường gặp về nghiên cứu thị trường thức ăn thủy sản Châu Á Thái Bình Dương

Thị trường thức ăn thủy sản Châu Á Thái Bình Dương lớn đến mức nào?

Quy mô Thị trường Thức ăn Thủy sản Châu Á Thái Bình Dương dự kiến sẽ đạt 8,67 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 5,5% để đạt 11,33 tỷ USD vào năm 2029.

Quy mô thị trường thức ăn thủy sản Châu Á Thái Bình Dương hiện nay là bao nhiêu?

Vào năm 2024, quy mô Thị trường Thức ăn Thủy sản Châu Á Thái Bình Dương dự kiến sẽ đạt 8,67 tỷ USD.

Ai là người đóng vai trò chủ chốt trong Thị trường Thức ăn Thủy sản Châu Á Thái Bình Dương?

Charoen Popkhand Group, Avanti Feeds Ltd, Masan Group, Thai Union Group, Greenfeed Vietnam là những công ty lớn hoạt động tại Thị trường Thức ăn Thủy sản Châu Á Thái Bình Dương.

Thị trường Thức ăn Thủy sản Châu Á Thái Bình Dương này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Năm 2023, quy mô Thị trường Thức ăn Thủy sản Châu Á Thái Bình Dương ước tính đạt 8,22 tỷ USD. Báo cáo đề cập đến quy mô lịch sử của Thị trường Thức ăn Thủy sản Châu Á Thái Bình Dương trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Thức ăn Thủy sản Châu Á Thái Bình Dương trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành thức ăn thủy sản APAC

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Thị trường APAC APAC năm 2024, được tạo bởi Mordor Intelligence™ Industry Reports. Phân tích Thức ăn thủy sản APAC bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.